Навигация

Организационная структура банков

2. Организационная структура банков.

В зависимости от правовой формы деятельности банка его управление осуществляется советом банка и собранием учредителей. Банки, уставный фонд которых формируется на паях, могут быть образованы как общества с ограниченной ответственностью. При этом паевые взносы учредителей могут быть в виде денег, имущества и других материальных активов. Акционерные коммерческие банки формируют свой уставный фонд за счет выпуска акций.

Высшим органом управления акционерного банка является общее собрание акционеров, которое имеет право решать все вопросы деятельности банка. В период между собраниями функции высшего органа выполняет совет банка, избранный из состава акционеров.

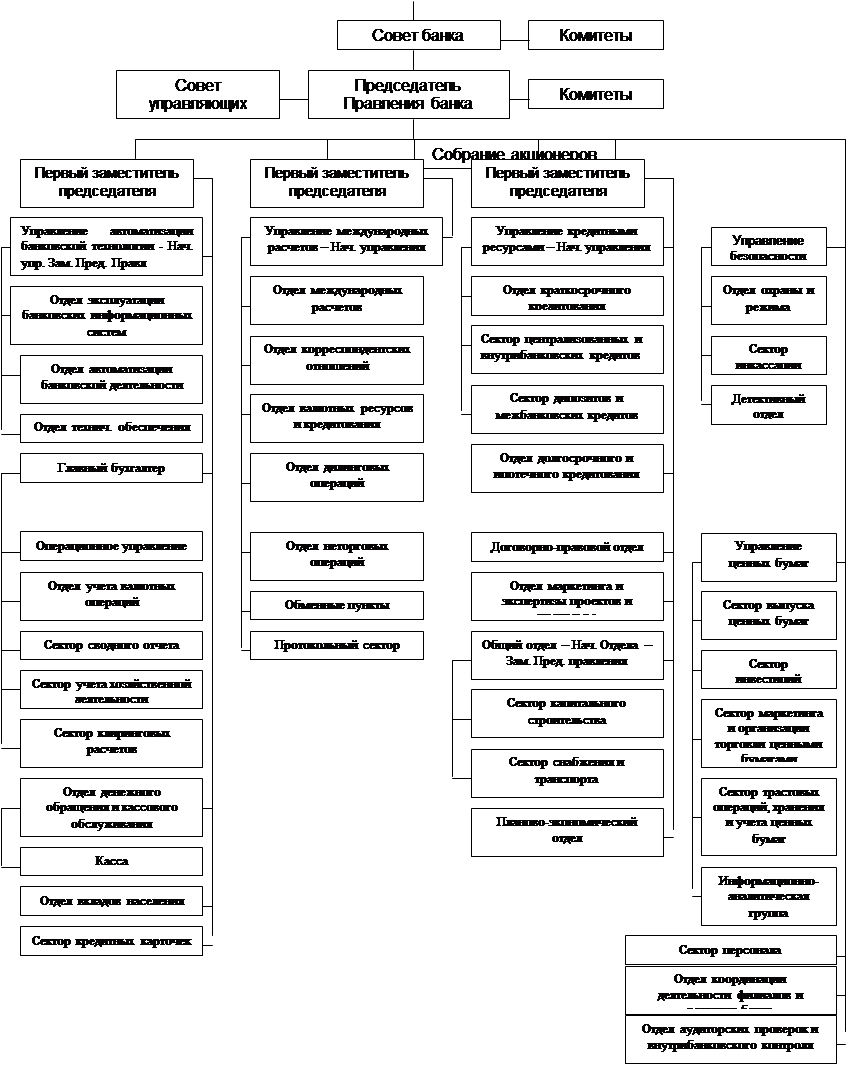

Исполнительным органом банка, руководящим всей текущей деятельностью, выступает правление, возглавляемое Председателем (Президентом). Правление определяет структуру аппарата и функции всех его подразделений, отделов, секторов, департаментов, управлений и т.д. Примерная структура управления и аппарата крупного коммерческого банка представлена на схеме №1.

Кредитная политика банка определяется общим собранием акционеров, советом и правлением банка. Отделы кредитного управления принимают кредитные заявки, изучают кредитоспособность заемщиков и направляют операционным отделам распоряжения по конкретным кредитным операциям.

Схема №1. Структура управления и аппарата крупного коммерческого банка

3. Пассивные и активные операции КБ.

Под пассивными понимаются такие операции банков, в результате которых происходит увеличение денежных средств, находящихся на пассивных счетах или активно-пассивных счетах в части превышения пассивов над активами.

Пассивные операции играют важную роль в деятельности коммерческих банков. И именно с их помощью банки приобретают кредитные ресурсы на рынке.

Существует четыре формы пассивных операций коммерческих банков:

1) первичная эмиссия ценных бумаг коммерческого банка

2) отчисления от прибыли банка на формирование или увеличение фондов

3) получение кредитов от других юридических лиц

4) депозитные операции.

Пассивные операции позволяют привлекать в банки денежные средства, уже находящиеся в обороте. Новые же ресурсы создаются банковской системой в результате активных кредитных операций.

|

К пассивным кредитным операциям прежде всего относятся депозитные операции.

Депозитными называются операции банков по привлечению денежных средств юридических и физических лиц во вклады либо на определенные сроки, либо до востребования. На долю депозитных операций обычно приходится до 95 % пассивов.

В качестве субъектов пассивных операций могут выступать:

государственные предприятия и организации;

государственные учреждения;

кооперативы;

акционерные общества;

смешанные предприятия с участием иностранного капитала;

общественные организации и фонды;

финансовые и страховые компании;

инвестиционные и трастовые компании и фонды;

отдельные физические лица и объединения этих лиц;

банки и другие кредитные учреждения.

Объектами депозитных операций являются депозиты - суммы денежных средств, которые субъекты депозитных операций вносят в банк и которые в силу действующего порядка осуществления банковских операций на определенное время сосредотачиваются на счетах в банке.

По своему экономическому содержанию депозиты принято подразделять на 3 группы: срочные депозиты; депозиты до востребования; сберегательные вклады населения.

В сою очередь каждая из этих групп классифицируется по разным признакам. Срочные депозиты классифицируются в зависимости от их срока: депозиты со сроком до 3 месяцев; депозиты со сроком от 3 до 6 месяцев; депозиты со сроком от 6 до 9 месяцев; депозиты со сроком от 9 до 12 месяцев; депозиты со сроком свыше 12 месяцев.

К не депозитным источникам привлечения ресурсов относятся: получение займов на межбанковском рынке; соглашения о продаже ценных бумаг с обратным выкупом; учет векселей и получение ссуд у Центрального банка; продажа банковских акцептов; выпуск коммерческих бумаг; получение займов на рынке евродолларов; выпуск капитальных нот и облигаций.

В условиях становления банковской системы РФ большинство этих не депозитных источников привлечения ресурсов не получили развитие. Российские банки из этих источников в основном используют межбанковские кредиты и кредиты Банка России. На рынке межбанковских кредитов продаются и покупаются средства, находящиеся на корреспондентских счетах в ЦБ РФ. Кредиты ЦБ РФ в настоящее время большей частью предоставляются коммерческим банкам в порядке рефинансирования, т.е. по сути дела распределяются. Только 10 % централизованных кредитов предоставляются банкам на конкурсной основе.

Банковские активы состоят из капитальных и текущих статей. Капитальные статьи активов — земля, здания, принадлежащие банку; текущие — денежная наличность банков, учетные векселя и другие краткосрочные обязательства, ссуды и инвестиции.

Сущность кредитных операций заключается в кредитовании фирм и населения. Не случайно банк называют кредитным предприятием. Наибольшая часть активов банков размещена в кредитные операции.

Классификация банковских кредитов осуществляется по нескольким критериям: в зависимости от получателя, целей, сроков, обеспеченности и т.д.

Кредитные операции являются наиболее доходной статьей банковского бизнеса, но в каждой кредитной сделке для кредитора присутствует элемент риска: возможность невозврата ссуды, неуплаты процентов, нарушение сроков возврата кредита.

Наличие такого риска, его зависимость от различных факторов, связанных с деятельностью заемщика, предполагает осуществление банком обоснованной оценки кредитоспособности заемщика. Единой системы оценки кредитоспособности заемщика не существует: каждый банк старается использовать оптимальную для него методику анализа кредитоспособности своих клиентов.

Похожие работы

... рынка, данный рынок имеет два уровня. На первом уровне его резидентами выступают кредитные учреждения и их клиенты, а в его основе лежат учетные, комиссионные, ломбардные и прочие операции коммерческих банков, других кредитных институтов или частных дисконтеров с векселями. На втором уровне субъектами являются только кредитные учреждения: с одной стороны - Центральный банк, с другой - учреждения ...

... . Их насчитывается 1476. Если сравнивать с началом 1995г., то можно сказать, что число коммерческих банков сократилось примерно в два раза. Но основным видом активных операций коммерческого банка как было, так и остается по сей день кредитование. Причем чрезвычайно вырос удельный вес краткосрочных кредитов. Во многом это объясняется высоким уровнем риска и неопределенностью в условиях кризиса. В ...

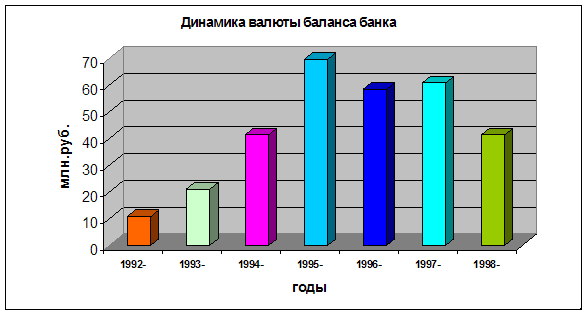

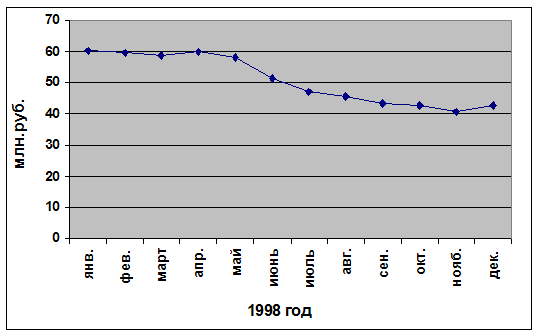

... необходимо рассматривать по данным месячных балансов, а сравнение за два и более лет- по данным годовых балансов с заключительными оборотами. 1.2.Современные подходы к анализу деятельности коммерческого банка. В связи с возрастающей ролью банковской системы региона в обслуживании экономических субъектов, расширением внешнеэкономических и межрегиональных связей, продолжающимся процессом ...

... , их финансовой устойчивости и платежеспособности. Целью этого анализа является обоснование управленческого решения при предоставлении кредитов с учетом минимизации риска. Внешний экономический анализ деятельности коммерческих банков осуществляется также контролирующими органами, в частности учреждениями Национального банка. Задачи экономического анализа и его информационная база. Перед анализом ...

0 комментариев