МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ТЮМЕНСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

МЕЖДУНАРОДНЫЙ ИНСТИТУТ ФИНАНСОВ, УПРАВЛЕНИЯ И БИЗНЕСА

ОТДЕЛЕНИЕ ЗАОЧНОГО ОБУЧЕНИЯ

Контрольная работа

По дисциплине: Инвестиционный анализ

Выполнила:

студентка 4 курса ОЗО

гр.2560, специальность

"Бухгалтерский учет, анализ и аудит"

Турапина И.А.

Проверила: Коренкова С.И.

Тюмень - 2010

Содержание

Задание 1

Задание 2

Задание 3

Задание 4

Задание 5

Задание 1

Инвестору предложено три варианта реализации инвестиционного решения по производству продукции А. Доходы от использования инвестиционного проекта при реализации любого из вариантов одинаковы. Текущие затраты по производству продукции А, а также капитальные вложения по каждому варианту реализации проекта приведены в таблице. Норматив эффективности капитальных вложений, заданный инвестором, Ен = 27%.

Рассчитать сумму приведенных затрат по каждому варианту реализации ИП. Сделать вывод.

| № | Наименование затрат | Вариант 1 | Вариант 2 | Вариант 3 |

| 1 | Капитальные вложения, руб. | 17000 | 18000 | 19000 |

| 2 | Сырье и материалы, руб. | 1848 | 2400 | 1750 |

| 3 | Э/э и топливо на технологические нужды, руб. | 537 | 975 | 533 |

| 4 | Зарплата производственных рабочих, руб. | 175 | 235 | 160 |

| 5 | Отчисления на социальные нужды от ФОТ производственных рабочих, руб. | 63 | 84 | 57 |

| 6 | Ремонт и эксплуатация ОС, руб. | 400 | 510 | 300 |

| 7 | Общепроизводственные расходы, руб. | 348 | 547 | 451 |

Решение:

![]()

где З - текущие затраты

Е - норматив эффективности капитальных вложений

К - полные капитальные затраты

В1 = 3371+0,27*17000 = 7961

В2 = 4751 + 0,27*18000 = 9611

В3 = 3251 + 0,27*19000 = 8381

Исходя из расчетов произведенных затрат по каждому варианту инвестиционного проекта к реализации следует принять вариант 1, т.к значение приведенных затрат минимально по сравнению с 2 и 3 вариантами.

Задание 2Инвестору предложено реализовать два инвестиционных проекта с денежными потоками, представленными в таблицах 1 и 2.

Денежные потоки по инвестиционному проекту № 1.

| № | Наименование показателя | Шаг | |||

| 0 | 1 | 2 | 3 | ||

| 1 | Капитальные вложения (без НДС) тыс. руб. | -8000,00 | 0,00 | 0,00 | 0,00 |

| 2 | Выручка от операционной деятельности по ИП, тыс. руб. | 0,00 | +6600,00 | +6900,00 | +7100,00 |

| 3 | Затраты по операционной деятельности, включая все налоги, тыс. руб. | 0,00 | -280,00 | -3250,00 | -3250,00 |

| 4 | Суммарное сальдо по ИП, тыс. руб. | -8000,00 | +3800,00 | +3650,00 | +3850,00 |

| 5 | Накопленное суммарное сальдо по ИП, тыс. руб. | -8000,00 | -4200,00 | -550,00 | +3300,00 |

Денежные потоки по инвестиционному проекту № 2.

| № | Наименование показателя | Шаг | |||

| 0 | 1 | 2 | 3 | ||

| 1 | Капитальные вложения (без НДС) тыс. руб. | -9800,00 | 0,00 | 0,00 | 0,00 |

| 2 | Выручка от операционной деятельности по ИП, тыс. руб. | 0,00 | +7400,00 | +7900,00 | +7900,00 |

| 3 | Затраты по операционной деятельности, включая все налоги, тыс. руб. | 0,00 | -2990,00 | -3660,00 | -3450,00 |

| 4 | Суммарное сальдо по ИП, тыс. руб. | -9800,00 | +4410,00 | +4240,00 | +8900,00 |

| 5 | Накопленное суммарное сальдо по ИП, тыс. руб. | -9800,00 | -5390,00 | -1150,00 | +6600,00 |

Оцените эффективность вложений при ставке дисконтирования равной 12% (для этого необходимо пересчитать значения денежных потоков по инвестиционному проекту с учетом дисконтирования).

Решение:

Инвестиционный проект № 1.

| № | Наименование показателя | Шаг | |||

| 0 | 1 | 2 | 3 | ||

| 1 | Капитальные вложения (без НДС) тыс. руб. | -8000,00 | 0,00 | 0,00 | 0,00 |

| 2 | Выручка от операционной деятельности по ИП, тыс. руб. | 0,00 | +6600,00 | +6900,00 | +7100,00 |

| 3 | Затраты по операционной деятельности, включая все налоги, тыс. руб. | 0,00 | -280,00 | -3250,00 | -3250,00 |

| 4 | Суммарное сальдо по ИП, тыс. руб. | -8000,00 | +3800,00 | +3650,00 | +3850,00 |

| 5 | Коэффициент дисконтирования | 1 | 0,892 | 0,797 | 0,711 |

| 6 | Дисконтированное суммарное сальдо | -8000,00 | +3389,60 | +2909,05 | +2737,35 |

| 7 | Накопленное дисконтированное суммарное сальдо | -8000,00 | -4610,40 | -1,701,35 | +1036,00 |

Инвестиционный проект № 2.

| № | Наименование показателя | Шаг | |||

| 0 | 1 | 2 | 3 | ||

| 1 | Капитальные вложения (без НДС) тыс. руб. | -9800,00 | 0,00 | 0,00 | 0,00 |

| 2 | Выручка от операционной деятельности по ИП, тыс. руб. | 0,00 | +7400,00 | +7900,00 | +7900,00 |

| 3 | Затраты по операционной деятельности, включая все налоги, тыс. руб. | 0,00 | -2990,00 | -3660,00 | -3450,00 |

| 4 | Суммарное сальдо по ИП, тыс. руб. | -9800,00 | +4410,00 | +4240,00 | +8900,00 |

| 5 | Коэффициент дисконтирования | 1 | 0,892 | 0,797 | 0,711 |

| 6 | Дисконтированное суммарное сальдо | -9800,00 | +3933,72 | +3379,28 | +6327,90 |

| 7 | Накопленное дисконтированное суммарное сальдо | -9800,00 | -5866,28 | -2487,00 | +3840,90 |

![]()

где К - ставка дисконтирования

![]()

![]()

![]()

![]()

Рассчитанные данные показывают, что чистый дисконтированный доход по инвестиционному проекту № 2 выше, чем по инвестиционному проекту №1, поэтому лучше инвестировать денежные средства в проект №2.

Задание 3Рассчитать NPV, PI, PP, DPP по проекту, если инвестиционные затраты по проекту 10000 руб. Ежегодный доход 4000 руб. Весь срок инвестиционной стадии принимается за нулевой шаг. Ставка дисконтирования, заданная инвестором 10%; срок полезного использования инвестиционного проекта 5 лет.

Решение:

![]() ,

,

где CF - чистые денежные доходы,

IC - инвестиционная сумма

CF = 4000, k = 10%, IC = 10000, t = 5

![]()

![]()

![]()

![]()

![]()

DPP

| Год | Затраты | Текущая стоимость инвестиций | Приведенная стоимость по годам |

| 0 | -10000 | -10000 | -10000 |

| 1 | +4000 | +4000*0,8= +3200 | -6800 |

| 2 | +4000 | +4000*0,641= +2560 | -4236 |

| 3 | +4000 | +4000*0,513= +2052 | -2184 |

| 4 | +4000 | +4000*0,41= +1640 | +544 |

| 5 | +4000 | +4000*0,328= +1311 | +768 |

Проект следует принять, т.к он окупил себя на 5 год, а экономически оправданный срок реализации инвестиционного проекта - 5 лет.

4 года + 544/1311 = 0,41

Задание 4Определите сумму депозитного вклада под 28% годовых в размере 200000 руб. через 3 года при годовом, полугодовом, поквартальном начислении процентов.

Решение:

![]()

![]()

![]()

Задание 5

Рассчитать норму прибыли на капитал по трем альтернативным ИП, денежные потоки по которым предложены в таблицах. Сделать необходимые выводы по эффективности проектов.

| № | Показатели | Шаг реализации инвестиционного проекта | |||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | |||

| 1 | Капитальные вложения | -395 | 0 | 0 | 0 | 0 | 0 | 0 | -395 |

| 2 | Притоки по ИП | 0 | +325 | +350 | +375 | +375 | +375 | +370 | 2170 |

| 3 | Оттоки по ИП | 0 | -200 | -210 | -215 | -215 | -210 | -205 | -1255 |

Норма прибыли: 520/6/395 * 100% = 21,94

Самый эффективный проект из трех предложенных.

| № | Показатели | Шаг реализации инвестиционного проекта | |||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | |||

| 1 | Капитальные вложения | -200 | -400 | 0 | 0 | 0 | 0 | 0 | -600 |

| 2 | Притоки по ИП | 0 | +390 | +410 | +410 | +600 | +600 | +600 | +3010 |

| 3 | Оттоки по ИП | 0 | -205 | -205 | -225 | -345 | -375 | -375 | -1730 |

Норма прибыли: 680/6/600 * 100% = 18,88

| № | Показатели | Шаг реализации инвестиционного проекта | |||||||

| 0 | 1 | 2 | 3 | 4 | 5 | 6 | |||

| 1 | Капитальные вложения | -900 | 0 | 0 | 0 | 0 | 0 | 0 | -900 |

| 2 | Притоки по ИП | 0 | +750 | +750 | +750 | +800 | +800 | +800 | +4650 |

| 3 | Оттоки по ИП | 0 | -575 | -500 | -500 | -490 | -490 | -490 | -3045 |

Норма прибыли: 705/6/900 = 13,05

Менее эффективный проект из трех предложенных.

Похожие работы

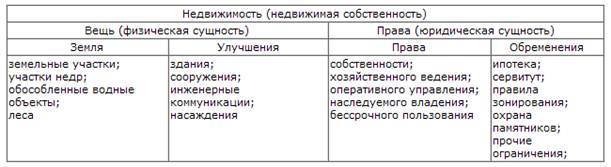

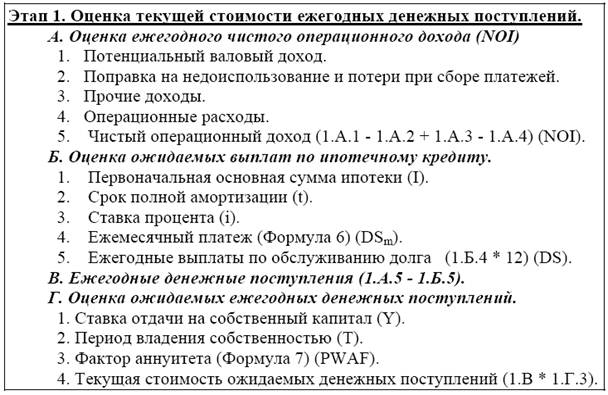

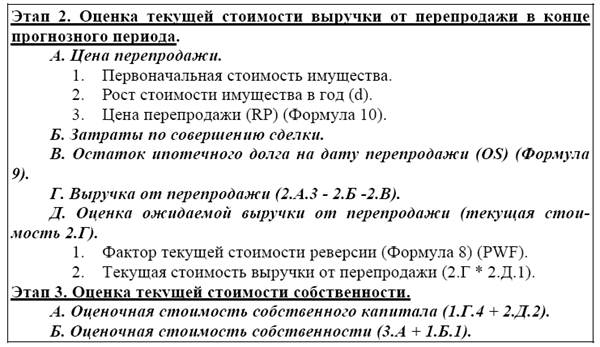

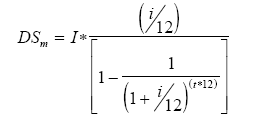

... определяется как сумма ипотечного кредита, приведенной стоимости дохода от использования недвижимости и выручки от перепродажи недвижимости. В общем виде оценка стоимости недвижимости обремененной или приобретенной с привлечением ипотечного кредита осуществляется с применением ипотечно-инвестиционного анализа. Техника ипотечно-инвестиционного анализа - это техника оценки стоимости, приносящей ...

... к использованию данного метода является то, что он обеспечивает надлежащую степень реализма в отношении случаев приобретения пакетов акций российских предприятий российскими корпорациями. Анализ заменяемой стоимости Еще одним методом инвестиционного анализа является метод оценки заменяемой стоимости инвестиционной ценности. В частности, для реальных инвестиций с помощью этого метода можно ...

... убыток от операционной и финансовой деятельности 56,08%. Также существенно повлиял на снижение прибыли относительно небольшой рост прибыли от продаж 20,60%. 2. ИНВЕСТИЦИОННЫЙ АНАЛИЗ ОРГАНИЗАЦИИ 2.1 Понятие инвестиций и анализ инвестиционной деятельности ОАО "НК "Роснефть"-Ставрополье" Инвестиции - относительно новый для нашей экономики термин. В отечественной экономической литературе ...

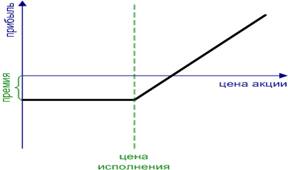

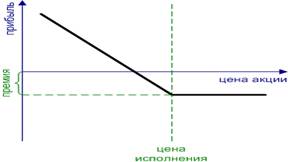

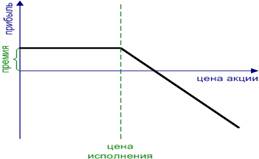

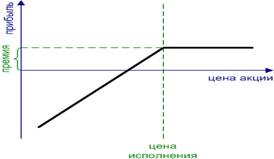

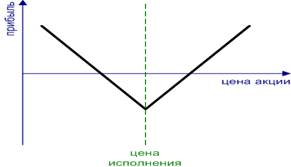

... опционов применяются в основном две модели: · Биноминальная модель; · Модель Блека-Шоулза. Эти модели играют большую роль в инвестиционном анализе. Рассмотрим и дадим оценку каждой из них. 2.2 Биноминальная модель оценки опциона Для оценки стоимости опциона «колл» или «пут» можно использовать биноминальную модель оценки стоимости опциона (ВОРМ). Лучше всего представить ее на примере ...

0 комментариев