Навигация

Применение моделей оценки опционов в инвестиционном анализе

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ ГОУ ВПО

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

КУРСОВАЯ РАБОТА

по дисциплине «ТЕОРИЯ ИНВЕСТИЦИЙ»

Тема: «Применение моделей оценки опционов в инвестиционном анализе»

Исполнитель:

Тарасенко Татьяна Владимировна

Курс V № группы 002, вечер

№ зачётной книжки 06 ФФД14170

Руководитель:

Губейдулина Ольга Николаевна

Калуга – 2010

Содержание

Введение

Глава 1: Понятие опционов

1.1 Сущность опционов

1.2 Виды опционов

1.3 Опционные стратегии

Глава 2: Модели оценки стоимости опционов

2.1 Методики расчета стоимости опциона

2.2 Биноминальная модель оценки стоимости опционов

2.3 Модель Блека-Шоулза

Глава 3: Роль опционов в инвестиционном анализе

3.1 Виды инвестиций

3.2 Применение инвестиционного анализа

3.3 Применение опционов для анализа эффективности инвестиций

Заключение

Список литературы

Введение

Применение методов и моделей оценки опционов занимает важное место в системном анализе инвестиционной деятельности предприятия.

Современной России требуется решительное ускорение экономического роста и модернизация хозяйства, для чего необходима активная инвестиционная деятельность, способная обеспечить осуществление соответствующих инновационных проектов. Этот процесс характеризуется наличием, как правило, множества альтернатив вложения ограниченных средств, а потому возникает проблема определить оптимальное направление их использования. Она сводится к выбору той альтернативы, которая может принести максимальную отдачу в виде наибольшего денежного потока в будущем. И рациональный инвестор обычно принимает решение о вложениях в проект, обещающий самую высокую ожидаемую доходность.

В основе опционов лежит понятие отложенной (будущей) поставки. Опцион как финансовый инструмент позволяет, согласиться сегодня с ценой, по которой вы купите или продадите товар в будущем. Это совсем не похоже на обычные, повседневные сделки купли-продажи.

Впервые возникнув в торговле сельскохозяйственной продукцией, опционные сделки распространились и на другие активы, от металлов и нефти до облигаций и акций. Чтобы понять суть опционов, требуется приложить некоторые усилия, поскольку необходимо усвоить множество терминов и определений. Однако по сути своей эти понятия очень просты и обозначают финансовые инструменты, позволяющие установить сегодня цену, по которой активы могут быть куплены или проданы в будущем.

Под опционами понимают особый вид биржевых сделок с ограниченным операциями риском. Опционы относятся к условным срочным сделкам, предоставляющим одному из контрагентов право исполнить или не исполнить заключенный контракт, которые обязательны для исполнения. В последнее время опционы постепенно завоевывают все большую популярность как более сложные, но и одновременно предоставляющие существенно большие возможности.

Актуальность данной темы состоит в том что, во всем мире срочный рынок - рынок опционных контрактов - является важной составной частью финансового рынка. Оборот срочного рынка в развитых странах в десятки раз превышает объем торгов на рынке базового актива. Рынок опционных контрактов снискал популярность среди большого круга инвесторов благодаря широким возможностям эффективно управлять капиталом при минимальных затратах.

Объектом курсовой работы являются опционы как разновидность ценной бумаги.

Предмет –исследования опционов.

Целью данной работы является рассмотрение роли моделей опционов для исследования доходности инвестиционных проектов.

Задачи курсовой работы: дать характеристику опционам, рассмотреть модели оценки опционов, изучить какую роль играют опционы в инвестиционном анализе.

Структура курсовой работы:

Введение - в данной части работы я обозначила актуальность выбранной темы, поставила цели и задачи для дальнейшего написания работы.

Теоретическая часть: вся теоретическая часть поделена на главы, в каждой из которых я раскрываю тему своей работы.

1 Глава: В этой главе я рассматриваю, какие существуют виды опционов, их сущность и основные понятия.

2 Глава: В этой главе я рассматриваю, модели оценки опционов, их применение и виды.

3 Глава: В этой главе я рассмотрела как можно применять опционы для анализа эффективности инвестиций.

Заключение - подвела итоги всей работы, сделала выводы.

Список литературы- выписала весь список использованной литературы, для написания данной работы.

Глава 1. Понятие опционов

1.1 Сущность опционаПод опционами понимают особый вид биржевых сделок с ограниченным по сравнению с обычными фьючерсными операциями риском. Опционы относятся к условным срочным сделкам, предоставляющим одному из контрагентов право исполнить или не исполнить заключенный контракт, в отличие от твердых сделок (форвардных и фьючерсных), которые обязательны для исполнения. В последнее время опционы постепенно завоевывают все большую популярность как более сложные, но и одновременно предоставляющие существенно большие возможности, по сравнению с фьючерсами, финансовые инструменты.

В мире инвестирования опционом называется контракт, заключенный между двумя лицами, в соответствии с которым одно лицо предоставляет другому лицу право купить определенный актив по определенной цене в рамках определенного периода времени или предоставляет право продать определенный актив по определенной цене в рамках определенного периода времени. Лицо, которое получило опцион и таким образом приняло решение, называется покупателем опциона, который должен платить за это право. Лицо, которое продало опцион, и отвечающее на решение покупателя, называется продавцом опциона.

Опционы на ценные бумаги известны с конца XX в. В 1973 г. на Чикагской бирже появились первые стандартные опционы на ценные бумаги. До этого индивидуальные опционные контракты имели нестандартные характеристики и были приспособлены к потребностям конкретного клиента. В конце 80-х годов опционы появились на биржах Амстердама, Лондона, Сингапура и Сиднея, а позднее - на биржах Франции, Японии, Бельгии, Швеции и Новой Зеландии.

Операции с опционами осуществляются либо для страхования фондового портфеля (портфель - набор ценных бумаг), либо для получения прибыли на разнице в курсах, т.е. чисто в спекулятивных целях. Участники опционного контракта рассчитывают на противоположные тенденции в движении курсов фондовых ценностей. Понижение курса предполагают продавец (надписатель) опциона на покупку и покупатель (держатель) опциона на продажу; на повышение курса рассчитывают держатель опциона на покупку и продавец опциона на продажу.

Похожие работы

... обсуждения руководством фирмы того, в какую сторону вообще должен развиваться бизнес данной компании. Анализ, основанный на матрице комбинирования дисконтированного денежного анализа и оценки опционов, направлен на то, чтобы создать менеджерам возможность выработать некую логику рассмотрения последствий комбинированных сигналов, которые порождаются этими двумя аналитическими подходами. 4. ...

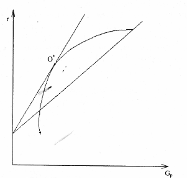

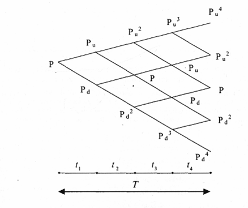

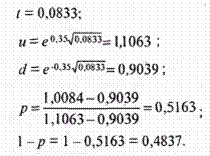

... прироста курсовой стоимости акций, поэтому u > 1, a d - процент падения курсовой стоимости, т.е. d < 1. Рисунок 4. Динамика курса акции для одного периода биноминальной модели. Практическое значение биноминальной модели определения премии опционных контрактов Модели оценки опционов - это разновидности стандартной модели дисконтированного денежного потока с той лишь поправкой, что ...

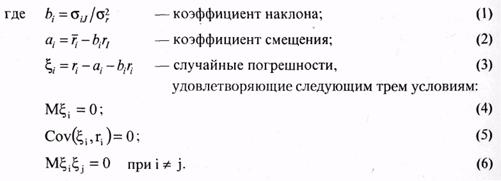

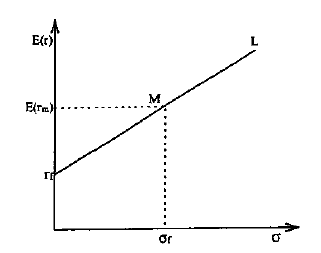

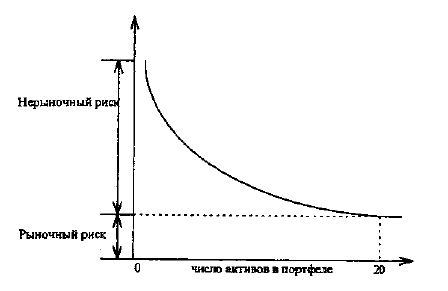

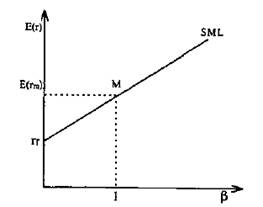

... того, Дж. Тобин проанализировал адекватность количественных характеристик активов и портфеля, которые являются исходными данными в теории Г. Марковица. Возможно, поэтому Дж. Тобин получил Нобелевскую премию на 9 лет раньше, чем Г. Марковиц. 2. Модель оценки доходности финансовых активов. С 1964 г. появляются новые работы, открывшие следующий этап в развитии инвестиционной теории, связанный с ...

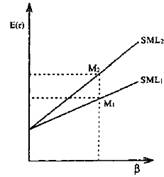

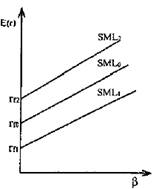

... Однако в следующие моменты должно возникнуть движение доходности актива к точке равновесного уровня. Если актив переоценен рынком, уровень его доходности ниже чем активов с аналогичной характеристикой риска, если недооценен, то выше. Показатель, который говорит о величине переоценки или недооценки актива рынком, называется альфой. Альфа представляет собой разность между действительной ожидаемой ...

0 комментариев