Костин Александр Александрович, налоговый адвокат

Единый социальный налог действует на территории Российской Федерации уже почти два года, однако вопросов, связанных с исчислением и уплатой ЕСН, меньше не становится. В последнее время в судах разгорелись жаркие баталии по поводу обязанности исчисления ежемесячных авансовых платежей по ЕСН, а также представления расчетов по авансовым платежам. В настоящей статье хотелось бы проанализировать указанный вопрос, а также обратить внимание налогоплательщиков на сложившуюся арбитражную практику.

Изначально главой 24 НК «Единый социальный налог (взнос)» в редакции Федерального закона от 29.12.2000 г. №166-ФЗ отчетным периодом по ЕСН признавался календарный месяц, налоговым периодом – календарный год. В соответствии со ст.243 НК авансовые платежи уплачивались налогоплательщиками не позднее 15-го числа месяца, следующего за отчетным, а расчет авансовых платежей по налогу представлялся в налоговый орган не позднее 20-го числа месяца, следующего за отчетным. Форма расчета и порядок ее заполнения были утверждены Приказом МНС РФ от 29.12.2000 г. №БГ-3-07/469.

Ситуация изменилась с принятием Федерального закона от 31.12.2001 г. №198-ФЗ, которым в порядок исчисления и уплаты ЕСН внесены серьезные изменения. Федеральный закон №198-ФЗ вступил в силу с 1 января 2002 года, что само по себе противоречит ст.5 НК РФ. Тем не менее, данный вопрос не охватывается темой настоящей статьи и не будет рассматриваться далее.

С 1 января 2002 года в соответствии с внесенными в НК изменениями отчетным периодом по ЕСН стали первый квартал, полугодие и девять месяцев. Расчеты по авансовым платежам представляются налогоплательщиками в налоговые органы не позднее 20-го числа, следующего за отчетным периодом, т.е. не позднее 20 апреля, 20 июля и 20 октября, что и было разъяснено Приказом МНС РФ от 01.02.2002 г. №БГ-3-05/49, утвердившим новую форму расчета и порядок ее заполнения. В то же время, обязанность по уплате ежемесячных авансовых платежей не позднее 15-го числа следующего месяца осталась. По итогам отчетного периода налогоплательщики производят перерасчет ЕСН с учетом сумм уплаченных ежемесячных авансовых платежей.

За непредставление (несвоевременное представление) расчетов по авансовым платежам налоговые органы привлекают налогоплательщиков к ответственности по ст.119 НК. Причем единообразия практики не существует – зачастую применяется ответственность, предусмотренная ст.126 НК (непредставление налоговому органу сведений, необходимых для осуществления налогового контроля). Кроме того, за несвоевременную уплату авансовых платежей по ЕСН налоговые органы требуют уплатить пени.

Попробуем разобраться, насколько правомерны такие действия налоговых органов. В соответствии со ст.23 НК налогоплательщик обязан уплачивать законно установленные налоги и сборы, вести в установленном порядке учет своих доходов (расходов) и объектов налогообложения, представлять в налоговый орган налоговые декларации, если такая обязанность предусмотрена законодательством о налогах и сборах. Налоговой декларацией согласно ст.80 НК является письменное заявление налогоплательщика о полученных доходах и произведенных расходах, источниках доходов, налоговых льготах и исчисленной сумме налога. Налогоплательщики исчисляют налоговую базу по итогам каждого налогового периода на основе данных регистров бухгалтерского учета и (или) на основе иных документально подтвержденных данных об объектах налогообложения (ст.54 НК). При этом под налоговым периодом понимается календарный год или иной период, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате. Налоговый период может состоять из одного или нескольких отчетных периодов, по итогам которых уплачиваются авансовые платежи.

Таким образом, налоговая декларация есть заявление об исчисленной сумме налога, а поскольку авансовые платежи по налогу исчисляются по итогам отчетного периода, то и налоговая декларация должна быть представлена по истечению отчетного периода в случае, если такая обязанность налогоплательщика установлена законодательством о налогах и сборах. Как показано выше, расчет по авансовым платежам по ЕСН подается по итогам отчетного периода (месяц в 2001 году, первый квартал, полугодие и девять месяцев в 2002 году). Следовательно, за непредставление (несвоевременное представление расчетов авансовых платежей по ЕСН налогоплательщик правомерно может быть привлечен к ответственности по ст.119 НК. В большинстве случаев, налоговые органы сами не считают расчет по авансовым платежам налоговой декларацией, руководствуясь буквальным прочтением п.7 ст.243 НК, устанавливающего обязанность по представлению налоговой декларации не позднее 30 марта года, следующего за налоговым периодом. В такой ситуации налоговый орган привлекает налогоплательщика по ст.126 НК. Безусловно, размер штрафа по ст.126 НК меньше, чем по ст.119 НК, однако исходя из определения налогового правонарушения как виновно совершенного противоправного деяния, за которое НК установлена ответственность (ст.107 НК), а также ст.10 НК можно придти к выводу, что налоговая ответственность должна применяться в строгом соответствии с Налоговым кодексом и на основании именно той нормы, которая охватывает состав совершенного правонарушения.

Об этом свидетельствует и арбитражная практика. Так, Федеральный арбитражный суд Северо-Западного округа указал, что расчет по авансовым платежам является налоговой декларацией и за его несвоевременное представление ст.119 НК РФ предусмотрена ответственность. При этом привлечение к ответственности по п.1 ст.126 НК неправомерно по основаниям, изложенным выше (Постановления от 25 июня 2002 года по делу №А05-1331/02-95/22, от 8 апреля 2002 года по делу №А05-12743/01-688/10). Такого же мнения придерживается и ФАС Уральского округа (Постановления от 30 июля 2002 года по делу №Ф09-1584/02-АК, от 21 мая 2002 года по делу №Ф09-1003/02-АК, от 21 февраля 2002 года делу №Ф09-289/02-АК).

Противоположной точки зрения придерживается ФАС Восточно-Сибирского округа (Постановления от 18 февраля 2002 года по делу №А19-9315/01-30-ФО2-169/2002-С1и от 11 марта 2002 г. по делу №А33-12842/01-С3/ФО2-464/2002-С1), считая, что ответственность за непредставление расчетов вообще не может применяться. При этом суд указал, что «из анализа ст.ст. 55, 80, 243 НК следует, что законодатель разграничил понятия "расчет" и "налоговая декларация", поэтому расчет о суммах исчисленных и уплаченных авансовых платежей по единому социальному налогу налоговой декларацией не является. Расширительное толкование понятия "декларация", используемого в Налоговом кодексе Российской Федерации, применено судом неправильно. Следовательно, привлечение управления к ответственности, предусмотренной пунктом 1 статьи 119 Налогового кодекса Российской Федерации за непредставление налоговой декларации, неправомерно».

ФАС Волго-Вятского округа предлагает привлекать налогоплательщиков за непредставление расчетов по авансовым платежам к ответственности по ст.126 НК (Постановления от 13 марта 2002 года по делу №А39-2964/01-186/10, от 13 марта 2002 года по делу №А39-3343/01-213/10).

С учетом приведенных выше доводов, представляется, что налогоплательщики могут быть привлечены к ответственности за неисполнение обязанности по представлению в налоговый орган расчетов по авансовым платежам по ЕСН. Налогоплательщикам также следует учитывать неоднозначность судебной практики и ее различия в зависимости от подхода суда кассационной инстанции определенного арбитражного округа.

Теперь перейдем к рассмотрению вопроса о начислении пеней за несвоевременную уплату ежемесячных авансовых платежей. Как уже отмечалось выше, до 1 января 2002 года отчетным периодом по ЕСН признавался календарный месяц, после указанной даты – первый квартал, полугодие и девять месяцев. Обязанность же по уплате ежемесячных авансовых платежей, установленная ст.243 НК сохранилась.

В соответствии со ст.75 НК пеней признается денежная сумма, которую налогоплательщик должен выплатить в случае уплаты причитающихся сумм налогов в более поздние по сравнению с установленными законодательством о налогах и сборах сроки. Как было указано выше, налогоплательщик исчисляет сумму налога по итогам налогового периода, а в некоторых случаях и по итогам отчетного периода, если законодательством о налогах и сборах предусмотрено разделение налогового периода на отчетные. Следовательно, если ЕСН исчисляется по итогам отчетного периода, то в случае несвоевременной уплаты налога налогоплательщик обязан уплатить соответствующую сумму пени. К аналогичному выводу пришел и Высший Арбитражный Суд в Постановлении Пленума от 28.02.2001 г. №5 «О некоторых вопросах применения части первой Налогового кодекса» (п.20), который дал арбитражным судам следующие разъяснения: «При рассмотрении споров, связанных с взысканием с налогоплательщика пеней за просрочку уплаты авансовых платежей, судам необходимо исходить из того, что пени, предусмотренные статьей 75 НК РФ, могут быть взысканы с налогоплательщика в том случае, если в силу закона о конкретном виде налога авансовый платеж исчисляется по итогам отчетного периода на основе налоговой базы, определяемой в соответствии со статьями 53 и 54 Кодекса».

Таким образом, начиная с 1 января 2002 года пени за неуплату ежемесячных авансовых платежей по ЕСН не должны начисляться. В то же время, пени должны уплачиваться за несвоевременную уплату авансовых платежей по итогам отчетного периода (первый квартал, полугодие, девять месяцев).

Отдельно хотелось бы обратить внимание налогоплательщиков на особенности уплаты ЕСН при наличии в структуре организации обособленных подразделений. Необходимо отметить, что под обособленным подразделением в соответствии со ст.11 НК понимается не только филиал и представительство (как например, в Гражданском кодексе), но и любое иное территориально обособленное подразделение, по месту нахождения которого оборудованы стационарные рабочие места.

На основании п.8 ст.243 НК обособленные подразделения организации, имеющие отдельный баланс, расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, исполняют обязанности организации по уплате налога (авансовых платежей по налогу), а также обязанности по представлению расчетов по налогу и налоговых деклараций. Следовательно, организация обязана представлять налоговую декларацию (расчет по авансовым платежам), а также своевременно уплачивать причитающиеся суммы налога (авансовых платежей) как по месту нахождения организации, так и по месту нахождения обособленных подразделений. При этом необходимо также руководствоваться приведенными выше рассуждениями в отношении применения ответственности за непредставление расчетов по авансовым платежам и в отношении пени за неуплату ежемесячных авансовых платежей.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://www.yurclub.ru/

Похожие работы

... времени для формирования оборотно-сальдовых ведомостей. В связи с чем, суд первой инстанции пришел к обоснованному выводу о неправомерности привлечения общества к налоговой ответственности по п. 1 ст. 126 НК РФ за не предоставление документов по требованию N 12 от 14.06.2006 г. По требованию N 13 от 14.06.2006 г. Инспекцией была истребована помесячная распечатка оборотных ведомостей по счетам ...

... из причин дискуссионности этого вопроса является отсутствие законодательного определения налоговой ответственности [40,с.71]. Очевиден, однако, тот факт, что ответственность за налоговые правонарушения соответствует всем основным признакам юридической ответственности и при этом имеет ряд специфических, только ей присущих особенностей. В качестве меры ответственности за налоговые правонарушения ...

... и соразмерности наказания. Круг лиц, которые могут совершить преступление, предусмотренное ст.243 УК, достаточно широк. В соответствии с требованиями уголовного и налогового законодательства, ответственность за уклонение от уплаты налогов, сборов наступает с 16 лет. Лицо, не достигшее этого возраста к моменту совершения преступления, не может привлекаться к уголовной ответственности. Помимо ...

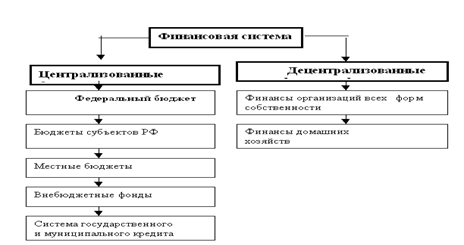

... стоящих перед обществом. Например, неоднократно изменялись способы распределения прибыли и пропорции ее деления между пред приятием и государством, корректировались ставки налогов и др. Деятельность государства в области финансов осуществляется по определенным правилам, с соблюдением установленных норм. Введение юридических норм позволяет установить единые правила организации финансовых связей, ...

0 комментариев