Навигация

Ликвидация и реорганизация предприятия на примере ОАО "Пензаэнерго"

ВВЕДЕНИЕ..................................................................................................... 3

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ АУДИТА В УСЛОВИЯХ ЛИКВИДАЦИИ И РЕОРГАНИЗАЦИИ.................................. 4

1.1. Особенности аудита в условиях ликвидации и реорганизации организаций 4

1.2. Нормативное регулирование аудиторской деятельности в условиях ликвидации и реорганизации............................................................................................... 15

1.3.Оценка аудитором способности экономического субъекта продолжать свою деятельность.................................................................................................. 18

ГЛАВА 2. МЕТОДИКА АУДИТОРСКОЙ ПРОВЕРКИ ОРГАНИЗАЦИИ В УСЛОВИЯХ ЛИКВИДАЦИИ И РЕОРГАНИЗАЦИИ В ОАО «ПЕНЗЭНЕРГО»........... 22

2.1. Экономическая характеристика ОАО «Пензаэнерго»......................... 22

2.2. Планирование аудиторской проверки в условиях реорганизации.... 25

2.3. Порядок проведения аудиторской проверки бухгалтерской отчетности при реорганизации в форме выделения.............................................................. 27

ГЛАВА 3. СОВЕРШЕНСТВОВАНИЕ АУДИТОРСКОЙ ПРОВЕРКИ ОРГАНИЗАЦИИ В УСЛОВИЯХ ЕЁ РЕОРГАНИЗАЦИИ И ЛИКВИДАЦИИ.......................... 34

ЗАКЛЮЧЕНИЕ............................................................................................. 35

СПИСОК ЛИТЕРАТУРЫ............................................................................. 36

ПРИЛОЖЕНИЯ............................................................................................ 38

ВВЕДЕНИЕ

В связи с введением института банкротства особое значение в последнее время уделяется проблеме аудита в условиях ликвидации и реорганизации.

Теоретической и методологической основой исследования явились труды современных отечественных ученых и специалистов в области бухгалтерского учета, контроля и анализа среди которых А.П.Бархатов, П.С.Безруких, О.В.Ефимова, Н.П.Кондраков, В.Д. Новодворский, В.Ф.Палий, В.И.Подольский.

Построение бухгалтерского учета часто осложняется утратой в организациях-банкротах первичных документов, регистров бухгалтерского учета, ведением учета в предликвидационный период с нарушением норм действующего законодательства. В этих условиях приобретает огромное значение совершенствование информационного обеспечения ликвидационных процедур, что повышает эффективность арбитражного управления, позволяет грамотно реагировать на фундаментальные положения бухгалтерского и налогового законодательства. Именно поэтому актуальность проблемы разработки методологии и методики ведения учета при ликвидации организации столь велика. Важность ее связана еще и с тем, что эта тема не получила необходимого отражения в научной, методической и учебной литературе.

Цель работы заключается в изучении теоретико-методологических аспектов аудиторской проверки в условиях ликвидации и реорганизации организации. Для достижения цели исследования были поставлены и решены следующие задачи:

1) изучить методику проведения аудита в условиях ликвидации и реорганизации;

2) исследовать экономическую и правовую сущность аудита в условиях ликвидации и реорганизации.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ ОСНОВЫ АУДИТА В УСЛОВИЯХ ЛИКВИДАЦИИ И РЕОРГАНИЗАЦИИ 1.1. Особенности аудита в условиях ликвидации и реорганизации организаций

Понятие "ликвидация" можно рассматривать как несостоятельность, то есть отсутствие средств у физического или юридического лица и отказ в связи с этим платить по своим долговым обязательствам, и как цивилизованную процедуру ликвидации организации, продажи ее имущества и расчетов с кредиторами.

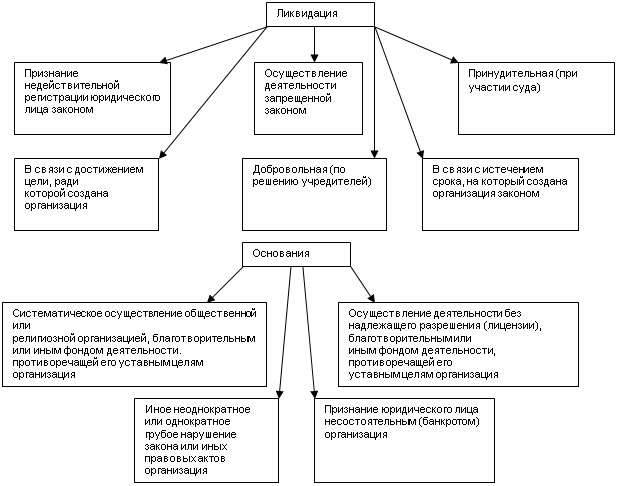

В системе гражданско-правовых отношений несостоятельность (банкротство) - один из способов ликвидации организации, то есть прекращения существования юридического лица без перехода его прав и обязанностей в порядке правопреемника к другим лицам (рис. 1),

| |||

| |||

применяемый в случае, если стоимость имущества ликвидируемого хозяйствующего субъекта недостаточна для удовлетворения требований всех кредиторов.

Банкротство юридического лица и ликвидация предприятия-банкрота - понятия не тождественные. Для таких объектов как завод, магазин, промышленное или сервисное предприятие процедуры банкротства означают смену собственника имеющегося комплекса недвижимости и оборудования и ликвидацию старого юридического лица. В этом случае новая организация, приобретшая имущество, не имеет плохой кредитной истории.

Осуществление бухгалтерского учета и аудита в организациях в состоянии, близком к банкротству, имеет ряд специфических особенностей, вызванных чрезвычайностью ситуации. Характер этой ситуации определен Федеральным законом от 26.10.02 г. N 127-ФЗ "О несостоятельности (банкротстве).

Организация не может утверждать, что у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности, и, следовательно, обязательства будут погашаться в установленном порядке. Об этом организация обязана объявить в учетной политике, формируемой на предстоящий финансовый год, и в пояснительной записке к годовому отчету за истекший хозяйственный год. Указанное допущение оценивается аудитором, который обязан информировать пользователей бухгалтерской отчетности о возможной ликвидации организации или сокращении ее деятельности.

Ограничено в таких случаях применение принципа последовательности применения учетной политики. На разных стадиях банкротства - этапах предупреждения, наблюдения, финансового оздоровления и внешнего управления - она может быть различной. Специфику имеет применение и других общепринятых принципов и допущений в бухгалтерском учете и аудите. На заключительных стадиях банкротства во многом теряет свое первоначальное значение принцип временной определенности фактов хозяйственной деятельности. Он означает, что факты хозяйственной деятельности должны относиться к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами. Когда наступает время банкротства, решающим является время поступления или выплаты денежных средств и погашения соответствующих долговых обязательств. Доходы и расходы признаются и отражаются в бухгалтерском учете на основе денежных потоков, а не относительно фактов совершения сделки. Сделок на заключительной стадии банкротства обычно не бывает.

Имущественная обособленность в принципе означает, что активы и обязательства организации существуют обособленно от активов и обязательств собственников этой организации, равно как от активов и обязательств других учреждений. В современных условиях во многих организациях, особенно в хозяйственных обществах и товариществах, имущество часто находится в личном пользовании учредителей, участников или работников либо принадлежит другой организации (например, при аренде помещений и других основных средств). При возникновении предбанкротного состояния собственники обычно пытаются "спасти" часть имущества от принудительного изъятия за долги. Бухгалтерия на стадии конкретного производства и арбитражного управления должна воспрепятствовать этому, организовав обособленный учет имущества организации, находящегося в личном пользовании, в разрезе конкретных материально ответственных лиц. Важнейшей задачей аудитора является проверка наличия сохранности активов проверяемого объекта на всех стадиях банкротства. Здесь он выступает как гарант законности произведенных сделок с имуществом должника, которое в случае признания факта банкротства должно поступить в возмещение долговых обязательств перед кредиторами.

Требование осмотрительности (осторожности) в бухгалтерском учете обычно означает большую готовность к признанию расходов и обязательств, чем возможных доходов и активов. Одним из условий реализации данного принципа на практике является отражение в бухгалтерском учете прибыли только после совершения хозяйственных операций, а убытка - с момента возникновения предположения о возможности его появления. Полная реализация этого принципа организацией в состоянии банкротства может привести к искусственному увеличению величины убытков, а следовательно, к уменьшению возмещения обязательств перед кредиторами. Для таких организаций практически не реализуема возможность создания специальных резервов, в том числе и по сомнительным долгам. В то же время принцип осмотрительности должен играть большую роль на стадии предупреждения банкротства (отказ от сомнительных сделок, попыток умышленного банкротства организацией и т.п.). Проверить, насколько соблюдался этот принцип и не было ли при этом попытки ущемления интересов собственников и кредиторов, должен аудитор.

В условиях близкого банкротства изменяются и требования к информации, формируемой в бухгалтерском учете, к ее составу и методам получения. Общепринятым считается правило, согласно которому информация, формируемая в бухгалтерском учете, должна быть надежной и сравнимой. Особенности требований, определяющих полезность информации, формируемой в бухгалтерском учете для внутренних пользователей, устанавливает руководство организации.

Для внешних пользователей, к которым в условиях банкротства принадлежат в основном кредиторы, учетно-отчетная информация полезна с точки зрения заинтересованных пользователей, если ее наличие или отсутствие оказывает (или способно оказать) влияние на решение этих пользователей, помогая им оценить прошлые, настоящие или будущие события, подтверждая или изменяя ранее сделанные оценки.

При этом важны содержание и существенность информации. Существенной с позиции кредиторов признается информация, отсутствие или неточность которой может повлиять на решения заинтересованных пользователей. Данные учета и отчетности должны быть надежными, т.е. объективно отражать факты хозяйственной деятельности, к которым они относятся.

На наш взгляд, недостаточное внимание уделяется требованию отражать в учете факты хозяйственной деятельности исходя не только из их правовой оценки и формы, но прежде всего из их экономического содержания и условий хозяйствования. К сожалению, в действительности предпочтение, как правило, отдается правовой форме банкротства.

Не всегда соблюдается при этом принцип нейтральности учетно-отчетной информации. Собственники и кредиторы организации-банкрота находятся на разных полюсах противостояния, их интересы во многом противоположны, и потому возможности искажения финансовой отчетности исключить нельзя. Неслучайно при введении по решению суда арбитражного управления заменяют не только руководителя организации, но и главного бухгалтера.

Аудиторы, как и другие заинтересованные пользователи, должны иметь возможность сравнивать информацию об организации-банкроте за разные периоды времени, с тем чтобы определить тенденции в ее финансовом положении. Для этого, несмотря на необходимость изменения учетной политики на разных стадиях банкротства, отчетная информация должна быть сравнимой. Для выполнения этого требования заинтересованных пользователей бухгалтерии следует информировать об учетной политике, принятой организацией - потенциальным банкротом, ее изменениях и о влиянии этих изменений на финансовое положение и финансовые результаты деятельности организации.

Информация об изменениях в финансовом положении организации отражается в отчете о движении денежных средств и является производной от показателей бухгалтерского баланса и отчета о прибылях и убытках. В условиях банкротства на различных его этапах, кроме обычных периодических балансов (а иногда и вместо них), бухгалтерия обязана составлять соединительные и разделительные балансы, санируемые и ликвидационные бухгалтерские балансы.

Соединительные и разделительные балансы составляются при присоединении организации - возможного банкрота к другой более сильной в финансовом отношении или отделении (выделении) возможного банкрота из организации холдингового типа. Обычно в таких случаях принимаются во внимание внутренние обороты во взаиморасчетах между соединяющимися или разделяющимися организациями. Реорганизация возможных банкротов обычно осуществляется на этапе мирового соглашения.

Санируемый баланс составляется тогда, когда организация находится в стадии явного банкротства. В этом случае в балансе отражается не фактическая стоимость имущества, а его стоимость в рыночных ценах на дату составления баланса. Ряд статей обычного баланса при санировании не принимаются в расчет (например, доходы будущих периодов, расходы будущих периодов, нераспределенная прибыль прошлых лет), другие подвергаются значительной уценке (например, счета запасов).

Ликвидационный баланс характеризует состояние имущества и обязательств организации на дату ее ликвидации или закрытия вследствие реорганизации. Как и санируемый баланс, он отличается от периодических балансов оценкой статей, как правило, более низкой, чем первоначальная стоимость. Ликвидационный баланс описывает состояние имущества ликвидируемой организации на дату прекращения ее деятельности и состояние расчетов после окончания ликвидационного периода, в течение которого она обязана взыскать дебиторскую задолженность и погасить свои обязательства перед кредиторами. В отличие от санируемого баланса в ликвидационном балансе могут быть статьи, отражающие стоимость фирмы (гудвилл), патентов и других нематериальных активов.

Определенные изменения в бухгалтерском учете организации-банкрота претерпевают критерии признания активов, обязательств, доходов и расходов, их оценка в учете и отчетности.

В обычных условиях для признания в учете, т.е. для включения в бухгалтерский периодический баланс или отчет о прибылях и убытках, активы, обязательства, доходы и расходы должны отвечать следующим требованиям:

- высокой доли вероятности того, что организация получит или потеряет какие-то будущие экономические выгоды, обусловленные каждым из этих объектов;

- измеримости активов, обязательств, доходов и расходов с достаточной степенью точности. Если они не могут быть измерены со степенью, отвечающей принципу существенности, то не должны включаться в формы бухгалтерской отчетности, а отражаться в пояснительной записке.

Банкроту ожидать получения выгод не приходится, а дополнительные убытки ему уже не страшны. Поэтому для признания в бухгалтерском учете в этом случае, по нашему мнению, достаточно самого факта получения или потери активов, долговых обязательств, доходов и расходов.

Оценка активов, обязательств, доходов и расходов в обычных условиях деятельности организации в большинстве случаев производится по фактической (первоначальной) стоимости (себестоимости), т.е. в сумме денежных средств, уплаченной или начисленной при оприходовании или производстве объекта. В условиях банкротства, особенно на его заключительных стадиях, более распространены оценки этих объектов по текущей (восстановительной) стоимости (т.е. в сумме денежных средств, которая должна быть уплачена на дату составления бухгалтерской отчетности или перехода к иной стадии банкротства) и по текущей рыночной стоимости.

Текущая рыночная стоимость имущества превалирует в оценке на стадиях санации и ликвидации организации. Она определяется на основании последних цен либо средних цен, опубликованных товарными биржами, правительственными и местными статистическими справочниками, данных о ценах производителей, организаций оптовой торговли и других доступных источников достоверной информации о ценах. По объектам, длительное время находившимся в организации, рыночная стоимость определяется путем сравнения с аналогами с учетом физического и морального износа, оцениваемого экспертами. Согласно Закону N 127-ФЗ оценка имущества должника производится независимым оценщиком.

Различия в оценке имущества организации в состоянии банкротства обязывают ее вести учет в первоначальной, восстановительной и рыночной стоимости, иначе санируемый и ликвидационный баланс составить невозможно. Одновременно возникает проблема отражения в бухгалтерском и налоговом учете разницы между этими оценками.

В условиях банкротства необходимо организовать аудит по процедурам несостоятельности:

1) предупреждение банкротства;

2) наблюдение;

3) финансовое оздоровление;

4) внешнее управление;

5) конкурсное производство;

6) мировое соглашение.

Согласно ст.9 Закона N 127-ФЗ в случае возникновения признаков банкротства руководитель организации-должника обязан направить учредителям и собственнику имущества сведения о наличии банкротства. Они должны принять все своевременные меры по предупреждению банкротства и восстановлению платежеспособности должника. Такие же меры могут быть приняты кредиторами или иными лицами на основании соглашения с организацией-должником. В бухгалтерском учете должника следует отразить обособленно не только выделенные собственником и кредиторами средства, но и эффективность их использования.

Наблюдение вводится по результатам рассмотрения заявления должника в арбитражном суде. При этом руководители организации-должника продолжают осуществлять свои полномочия. Задачей аудитора на этом этапе является проверка достоверности и существенности признаков банкротства, заявленных руководителями организации. Кроме обычных в таких случаях расчетов коэффициентов платежеспособности, финансовой устойчивости и т.п. аудитор должен проверить, насколько организация обеспечена заказами, сырьем и материалами, сохранился ли ведущий персонал и т.д.

С даты вынесения арбитражным судом определения о введении наблюдения наступают следующие последствия.

1. Требования кредиторов по денежным обязательствам и об уплате обязательных платежей, срок исполнения по которым наступил на дату введения наблюдения, могут быть предъявлены к должнику только с соблюдением установленного законодательством о несостоятельности порядка предъявления требований к должнику.

2. По ходатайству кредитора приостанавливается производство по делам, связанным с взысканием с должника денежных средств. Кредитор в этом случае вправе предъявить свои требования к должнику.

3. Приостанавливается исполнение исполнительных документов по имущественным взысканиям, в том числе снимаются аресты на имущество должника и иные ограничения в части распоряжения его имуществом, наложенные в ходе исполнительного производства, за исключением исполнительных документов, выданных на основании вступивших в законную силу до даты введения наблюдения судебных актов о взыскании задолженности по заработной плате, выплате вознаграждения по авторским договорам, об истребовании имущества из чужого незаконного владения, о возмещении вреда, причиненного жизни или здоровью, и возмещении морального вреда. Основанием для приостановления исполнения исполнительных документов является определение арбитражного суда о введении наблюдения.

3. Запрещаются удовлетворение требований учредителя (участника) должника о выделении доли (пая) в имуществе должника в связи с выходом из состава его учредителей (участников), выкуп должником размещенных акций или выплата действительной стоимости доли (пая).

0 комментариев