Навигация

Налоговая база, налоговый период и ставки налога

1.3 Налоговая база, налоговый период и ставки налога

Налоговая база определяется как выручка от реализации товаров (работ, услуг), исчисленная исходя их всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работу, услуг), полученных как в денежной, так и в натуральной формах, включая оплату ценными бумагами. Указанные доходы учитываются в случае возможности их оценки и в той мере, в какой их можно оценить. В случае если налогоплательщиком совершаются операции по реализации (передаче, выполнению, оказанию для собственных нужд) товаров (работ, услуг), облагаемых по различным ставкам, налоговая база определяется отдельно по каждому виду товаров (работ, услуг), облагаемых по разным ставкам. При применении одинаковых ставок налога налоговая база определяется суммарно по всем видам операций, облагаемых по этой ставке.

Налоговое законодательство предусматривает несколько вариантов исчисления налоговой базы:

| Порядок исчисления налоговой базы | Хозяйственные ситуации, в которых применяется указанный порядок |

| Как стоимость реализованных (переданных) товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со ст. 40[1] Налогового Кодекса Российской Федерации (НК РФ), с учетом акцизов и без включения в них НДС | При реализации налогоплательщиком товаров (работ, услуг) При реализации по товарообменным (бартерным) операциям При реализации на безвозмездной основе При передаче права собственности на предмет залога залогодержателю при неисполнении обеспеченного залогом обязательства При передаче товаров (результатом выполненных работ, оказании услуг) при оплате труда в натуральной форме |

| Как стоимость реализованных товаров (работ, услуг), исчисленная исходя из фактических цен их реализации | При реализации товаров (работ, услуг) с учетом дотаций, предоставляемых бюджетами различного уровня в связи с применением налогоплательщиком государственных регулируемых цен, или с учетом льгот, предоставляемых отдельными потребителями в соответствии с федеральным законодательством |

| Как разница между ценой реализуемого имущества, определяемой с учетом положений ст. 40 НК РФ, с учетом НДС, акцизов и стоимостью реализуемого имущества (остаточной стоимостью с учетом переоценок) | При реализации имущества, подлежащего учету по стоимости с учетом уплаченного НДС |

| Как разница между ценой реализации продукции, определяемой в соответствии со ст. 40 НК РФ, с учетом НДС, и ценой приобретения этой продукции | При реализации сельскохозяйственной продукции и продуктов ее переработки, закупленной у физических лиц (не являющихся налогоплательщиками), по перечню, утверждаемому Правительством РФ, (за исключением подакцизных товаров) |

| Как стоимость обработки, переработки или иной трансформации сырья или материалов с учетом акцизов и без включения в нее НДС | При реализации услуг по производству товаров из давальческого сырья (материалов) |

| Как стоимость реализуемых товаров (работ, услуг), указанная непосредственно в договоре, но не ниже их стоимости, исчисленной исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ, действующих на дату реализации, с учетом акцизов и без включения в них НДС | При реализации товаров (работ, услуг) по срочным сделкам (т.е. по договорам, предполагающим поставку по истечении установленного договором срока по указанной непосредственно в этом договоре цене) |

При реализации товаров в многооборотной таре, имеющей залоговые цена, эти залоговые цены не включаются в налоговую базу в случае, если по условиям договора тара подлежит возврату продавцу.

Особый порядок исчисления налоговой базы установлен налоговым законодательством в следующих случаях:

v по договорам финансирования под уступку денежного требования или уступки требования (цессии);

v для налогоплательщиков, получающих доход на основе договоров поручения, договоров комиссии или агентских договоров;

v при осуществлении транспортных перевозок и реализации услуг международной связи;

v при реализации предприятия в целом как имущественного комплекса;

v при совершении операций по передаче товаров (выполнению работ, оказанию услуг) для собственных нужд и выполнению строительно-монтажных работ для собственного потребления;

v при ввозе товаров на таможенную территорию РФ.

В установленных случаях налоговая база увеличивается на следующие суммы:

v авансовых или иных платежей, полученных в счет предстоящих поставок товаре, выполнения работ или оказания услуг (за установленными исключениями);

v полученные за реализованные товары, работы, услуги в виде финансовой помощи, на пополнение фондов специального назначения, в счет увеличения доходов либо иначе связанных с оплатой реализованных товаров, работ, услуг;

v полученные в виде процента (дисконта) по полученным в счет оплаты за реализованные товары, работы, услуги облигациям и векселям, а также процента по товарному кредиту части, превышающей размер процента, рассчитанного в соответствии со ставками рефинансирования ЦБ РФ, действовавшими в периодах, за которые производится расчет процента;

v полученных страховых выплат по договорам страхования риска неисполнения договорных обязательств контрагентом страхователя-кредитора, если страхуемые договорные обязательства предусматривают поставку страхователем товаров, работ, услуг, реализация которых признается объектом налогообложения.

Налоговый период и ставки налога

Налоговый период установлен как:

- квартал – если в течение квартала ежемесячные суммы выручки от реализации товаров (работ, услуг) без учета НДС не превышают 2 000 000 рублей;

- календарный месяц – в остальных случаях.

Ставки налога. По ставке 0% облагаются экспортируемые товары и ряд работ и услуг, связанных непосредственно с транспортировкой через таможенную границу.

По ставке 10% облагаются некоторые продовольственные товары и товары для детей по перечню, установленному Правительством Российской Федерации.

Остальные товары (работы, услуги) облагаются по ставке 18% (с 1 января 2004 г.).

Расчетные налоговые ставки определяются следующим образом:

10%: (100% + 10%) * 100%;

18%: (100% + 18%) * 100%,

и применяются:

- при получении денежных средств, связанных с оплатой товаров (работ, услуг);

- удержание налога налоговыми агентами;

- реализации товаров (работ, услуг), приобретенных на стороне и учитываемых с НДС реализации сельскохозяйственной продукции и продуктов ее переработки, закупленной у физических лиц.

Похожие работы

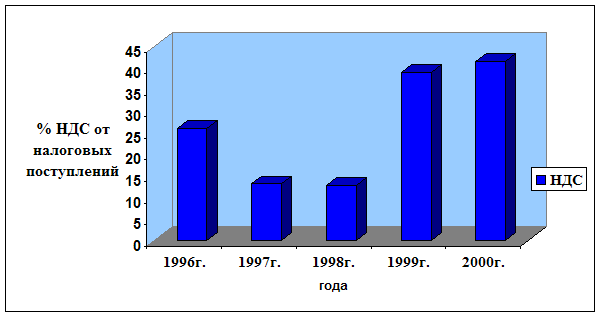

... как показала практика, эта коренная реформа законодательства не решила всех вопросов организации исчисления и уплаты НДС [41, 46]. 2. АНАЛИЗ ДЕЙСТВУЮЩЕЙ ПРАКТИКИ ВЗИМАНИЯ НАЛОГА НА ДОБАВЛЕННУЮ СТОИМОСТЬ В РОССИЙСКОЙ ФЕДЕРАЦИИ 2.1. Порядок расчета налога и характерные ошибки, связанные с его исчислением Действующая в настоящее время теория и практика исчисления налога на добавленную стоимость в ...

... на осуществление целевых программ с последующим отчетом об их использовании, объектом налогообложения не являются. К средствам целевого бюджетного финансирования, не включаемым в облагаемый налогом на добавленную стоимость оборот, относятся средства, перечисляемые на соответствующие счета предприятий и учреждений, предусматриваемые в бюджетах различного уровня на финансирование целевых программ и ...

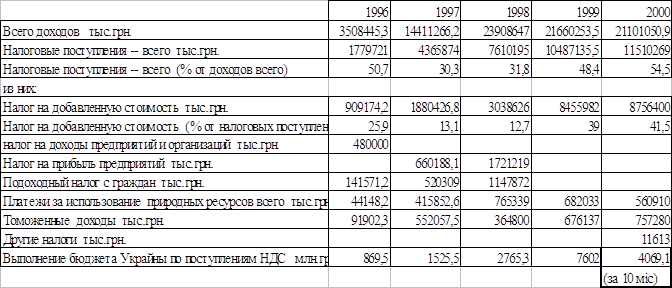

... . В каждом предприятии целесообразно утвердить перечень "связанных лиц" и контролировать расчеты с ними.[9]Раздел 2. Учет налогообложения Налогом на добавленную стоимость предприятия на примере ГАО “ Предприятие Приднепровских магистральных нефтепроводов ” 2.1 Технико экономическая характеристика Государственного Акционерного Общества “Предприятие Приднепровских магистральных нефтепроводов” ...

... исправлению замечаний, сделанных аудитором. Используем метод анализа налоговых деклараций при проведении аудита расчетов с бюджетом по налогу на добавленную стоимость. Для отражения в бухгалтерском учете хозяйственных операций, связанных с налогом на добавленную стоимость, в ЗАО «Уренгойремстройдобыча» используется балансовый счет 19 «Налог на добавленную стоимость по приобретенным ценностям» и ...

0 комментариев