Навигация

Как правило, инвестор заключает договор генерального подряда со строительной организацией, при этом совмещая функции инвестора и заказчика

2. Как правило, инвестор заключает договор генерального подряда со строительной организацией, при этом совмещая функции инвестора и заказчика.

3. Имеют место случаи, когда инвестор является одновременно подрядчиком (выполняя строительно-монтажные работы собственными силами), заказчиком и проектировщиком. Такие организации могут появиться до начала строительства объекта в результате заключения договора о долевом участии в строительстве или после начала строительства по договору о привлечении финансовых средств для строительства, или по договору переуступки права инвестирования строительства объекта. В этом случае возникает проблема учета затрат и отражения этих же затрат в бухгалтерской отчетности у инвестора, когда строительство объекта ведется с целью продажи. В настоящее время эта проблема, как и большинство других проблем бухгалтерского учета и отчетности, не решена, и отсутствует четкая и ясная позиция по данному вопросу.

При приобретении и возведении (сооружении) объектов основных средств затраты (ранее относимые к затратам, не увеличивающим стоимость указанных объектов), собираемые на счете 08 "Вложения во внеоборотные активы", формируют первоначальную (инвентарную) стоимость объектов основных средств при принятии этих объектов к бухгалтерскому учету или их передаче в эксплуатацию. В бухгалтерском учете данная операция отражается по дебету счета 01 "Основные средства" и кредиту счета 08 "Вложения во внеоборотные активы".

В соответствии с Положением по учету долгосрочных инвестиций застройщики осуществляют организацию строительства объектов, контролируют его ход и ведут бухгалтерский учет производимых при этом затрат. Расходы на содержание заказчика (застройщика) производятся за счет средств, предназначенных для финансирования капитального строительства, и включаются в инвентарную стоимость вводимых в эксплуатацию объектов (Д-т 08 "Вложения во внеоборотные активы" К-т счета затрат на производство - списаны расходы по содержанию заказчика в соответствии с условиями договора). Заказчик (застройщик) на сумму произведенных капитальных затрат в размере инвентарной стоимости объекта производит закрытие (передачу) полученных от инвестора источников финансирования с отражением по дебету счета 86 "Целевое финансирование" и кредиту счета 08 "Вложения во внеоборотные активы".

В Положении по бухгалтерскому учету долгосрочных инвестиций объект регулирования определяется как затраты на создание, увеличение размеров, а также приобретение внеоборотных активов длительного пользования (свыше года), не предназначенных для продажи, связанные с осуществлением капитального строительства в форме нового строительства, а также реконструкции, расширения и технического перевооружения действующих организаций. Исходя из данного определения все затраты на создание активов, предназначенных для продажи, классифицируются как оборотные. Внешний пользователь должен четко себе представлять, какие средства капитализированы организацией, а какие находятся в обороте. В случае если актив не предназначен для использования в хозяйственной жизни создавшей его организации до момента его продажи, вложения в данный актив являются текущими инвестициями. Когда актив предназначен для использования в хозяйственной жизни создавшей его организации до момента продажи, а срок полезного использования более года или обычный операционный цикл, то данный актив считается долгосрочными инвестициями.

План счетов бухгалтерского учета и Инструкция по его применению не увязывают порядок применения счета 08 "Вложения во внеоборотные активы" с намерением инвестора продать объект строительства как в незавершенном, так и в готовом виде. По действующим нормативным документам вложенные инвестором денежные средства в строительство объекта основных средств считаются капитальными вложениями, и ограничений по счету 08 "Вложения во внеоборотные активы" не существует.

По окончании строительства и регистрации объекта основных средств в установленном порядке затраты по строительству списываются со счета 08 "Вложения во внеоборотные активы" на счет 01 "Основные средства". В случае если организация приобрела указанный объект для дальнейшего использования, затраты, связанные с приобретением объекта, учитываются на счете 08 "Вложения во внеоборотные активы". На указанном счете учитываются и затраты по дооборудованию объекта, выполнению комплекса внутренних отделочных и специальных строительно-монтажных работ, то есть затраты по доведению объекта до состояния, в котором он пригоден к использованию. По окончании вышеприведенных работ формируется новая первоначальная стоимость указанного объекта, который принимается к бухгалтерскому учету в качестве объекта основных средств.

Тема №5. «Учет и аудит нематериальных активов»

Нематериальные активы – объекты долгосрочного пользования (более 12 месяцев), не имеющие материально-вещественной формы, но имеющие стоимостную оценку и приносящие доход. Согласно ПБУ 14/2000 к НМА относят: права потентообладателя, промышленные образцы, селекционные достижения, авторские права, товарные знаки, деловая репутация организации, права на «ноу-хау» и др. У организации в наличии должны быть документы, подтверждающие существование самого актива и права на результаты его деятельности (патенты. Свидетельства и др.). Объект НМА не должень быть предназначен для перепродажи.

Единицей бухгалтерского учета НМА является инвентарный объект. Инвентарным объектом НМА является совокупность прав, возникающих из одного патента, свидетельства, договора покупки прав.

В учете НМА отражаются по первоначальной и остаточной стоимости. Первоначальная стоимость определяется по фактически произведенным затратам на приобретение объектов и доведения их до состояния, пригодного к использованию (консультации, регистрационные сборы и др. В балансе НМА отражаются по остаточной стоимости, которая представляет собой расчетную величину, получаемую при вычитании из первоначальной стоимости, накопленной за все время эксплуатации амортизации. Стоимость НМА, по которой лни приняты к учету, не подлежит изменению.

Для учета движения НМА типовые формы первичных документов отсутствуют. Согласно ПБУ организации могут самостоятельно разработать формы первичных документов, исходя из требований ФЗ «О бухгалтерском учете». К ним относят такие документы как акт приемки НМА, акт выбытия НМА, карточка учета НМА.

Бухгалтерский учет НМА ведут на счете 04 «Нематериальные активы» по первоначальной стоимости.

По Д 04 – поступление НМА; По К 04-выбытие

Расходы по поступлению НМА относят вначале на Д 08 – К 76,10,70,69

После ввода в эксплуатацию Д 04 – К 08

В бухгалтерском учете поступление НМА отражается:

Д08 – К76 – на покупную стоимость

Д19 – К76 – на сумму НДС

Д04 – К08 – на первоначальную ст-ть при вводе в экспл.

При создании своими силами:

Д08 – К10,70,69 – на сумму фактических затрат

Д04 – к08 – на первоначальную ст-ть

От учредителей в счет вклада в уставный капитал:

Д08 – К75/1 – на договорную ст-ть

Д04 – К08 – на перврначальную ст-ть

Полученных безвозмездно:

Д08 – К98/2 – на рыночную ст-ть

Д04 – К08 – на первоначальную ст-ть

Д98/2 – К91/1 – ну сумму ежемес. начислений амортизации

Суммы НДС по приобретенным НМА списываются со счета 19 в дебет счета: Д68 – К19.

Синтетический учет по счету 04 ведут в журнале-ордере №13. Аналитический учет НМА ведут в карточках учета.

Стоимость НМА погашается посредством амортизации одним из следующих способов: линейный, уменьшаемого остатка, путем списания стоимости пропорционально выпуску продукции. В течении отчетного года амортизации начисляется ежемесячно в размере 1/12 годовой суммы.

Учет амортизации НМА ведут на счете 05 «Амортизация НМА». По К05 отражают сальдо и начисление амортизационных отчислений Д20,25,26,44 – К05 , по дебету списание амотризационных отчислений при выбытии НМА. Д05 – К04. Сумма омотризационных отчислений ежемесячно относится на издержки производства. Синтетический учет по счету 05 «Амортизации НМА» ведут в журнале-ордере №10.

НМА могут выбывать по следующим причинам: продажа (уступка прав), безвозмездная передача, передача в счет вклада в уставный капитал других организаций, пркращения срока действия патента, списание вследствие потери доходных средств. Основанием для списания НМА является акты передачи, акты на списание, протокол собрания акционеров и др.

Учет выбытия НМА ведут на счете 91 «Прочие доходы и расходы»:

Д91/2 – К04 – остаточная ст-ть НМА

Д91/2 – К70,71,69 – расходы связанные с выбытием НМА

Д91/2 – К68 – сумма НДС начисленная в бюжджет на реализованные НМА

Д62 - Д91/1 – отражают выручку от продажи НМА по дог. ценам с уч.НДС

На счете 91 определяют финансовый результат от списания НМА:

Д99 – К91/9 – списанный убыток на 99

Д91/9 – К99 – прибыль, списанная на 99

При любой причины выбытия списания объекта НМА с баланса отражается проводками:

Д05 – К04 – на сумму начисленной амортизации

Д91/2 – К04 – на сумму остаточной стоимости

ООО «Дом торговли» в своей деятельности нематериальные активы не использует.

Тема №6. «Учет и аудит финансовых вложений»

Финансовые вложения представляют собой инвестиции в ценные бумаги и уставные капиталы других организаций, а также предоставленные другим организациям займы.

Действующая методология бухгалтерского учета рассматривает финансовые вложения как самостоятельный объект учета. Такой подход основан на концепции разделения затрат, связанных с текущей деятельностью (издержек производства и обращения), и вложений в активы с целью получения дохода.

По дебету счета 58 формируется информация о приобретенных активах, по кредиту - информация о выбывших активах. Сальдо показывает стоимость финансовых активов на конец отчетного периода, а также сумму незаконченных финансовых вложений.

Таким образом, рассматриваемый счет призван обобщить сведения о долгосрочных и краткосрочных финансовых вложениях. Он заменяет два прежних счета - 06 "Долгосрочные финансовые вложения" и 58 "Краткосрочные финансовые вложения".

Состав финансовых вложений отличается большим разнообразием, поэтому к счету 58 могут быть открыты следующие субсчета: 1 "Паи и акции", 2 "Долговые ценные бумаги", 3 "Предоставленные займы", 4 "Вклады по договору простого товарищества".

Приведенный перечень не является исчерпывающим. Организация вправе по своему усмотрению открывать к счету 58 и другие субсчета.

Вместе с тем не все инвестиции в финансовые активы должны приниматься к учету как финансовые вложения. В частности, счет 58 не предназначен для учета:

- товарных векселей покупателей (заказчиков), полученных в обеспечение дебиторской задолженности (учитываются на счетах 62 "Расчеты с покупателями и заказчиками", 76 "Расчеты с разными дебиторами и кредиторами" и др.);

- чековых книжек (учитываются на счете 55 "Специальные счета в банках");

- депозитных и сберегательных сертификатов (учитываются на счете 55 "Специальные счета в банках");

- производных ценных бумаг - фьючерсов, опционов, варрантов и др. (учитываются на счете 008 "Обеспечения обязательств и платежей полученные");

- собственных акций (долей в уставном капитале), выкупленных у акционеров (участников) (учитываются на счете 81 "Собственные акции (доли)");

- вкладов участников в имущество действующей организации (учитываются на счете 91 "Прочие доходы и расходы").

Аналитический учет на счете 58 рекомендуется вести по видам, объектам и географическим регионам вложений. Кроме того, в аналитическом учете целесообразно обеспечить возможность получения данных о краткосрочных и долгосрочных активах.

Финансовые вложения оцениваются в учете в сумме фактических затрат, понесенных инвестором. Долговые ценные бумаги могут также оцениваться исходя из суммы финансовых вложений, скорректированной (уменьшенной, увеличенной) на часть разницы между величиной фактических затрат и номинальной стоимостью активов.

Профессиональные участники рынка ценных бумаг при приобретении ценных бумаг с целью получения дохода от их продажи вправе оценивать финансовые вложения по покупной стоимости. В этом случае остальные расходы, обусловленные процессом приобретения, принимаются к учету как текущие затраты и отражаются на счете 26 "Общехозяйственные расходы".

Важным условием для возможности отражения объектов финансовых вложений (кроме займов) на счете 58 является их полная оплата инвестором. При частичной оплате возникшие затраты принимаются к учету как финансовые активы только тогда, когда инвестор получает все необходимые права на объект вложений (право получать доходы, право участвовать в управлении организацией и др.). В этом случае неоплаченную стоимость объектов отражают в составе кредиторской задолженности.

Если частичная оплата финансовых активов не сопровождается получением соответствующих прав, то возникшие затраты принимаются к учету как дебиторская задолженность.

Финансовые вложения в уставный капитал (акции) представляют собой сумму активов, инвестированных в имущество другой организации для обеспечения ее уставной деятельности. Они производятся в форме:

- внесения вкладов при создании и расширении организации;

- приобретения акций (долей) организаций на вторичном рынке;

- приобретения акций приватизируемых организаций у органов управления государственным имуществом.

Рассматриваемый вид финансовых вложений принимается инвестором к учету в размере его доли в уставном капитале. В случае приобретения акций затратами, образующими финансовые вложения, являются:

- суммы, уплачиваемые эмитенту (продавцу);

- суммы, уплачиваемые организациям и физическим лицам за информационные и консультационные услуги, связанные с приобретением акций;

- вознаграждения, уплачиваемые посредникам, с участием которых приобретены акции;

- расходы, связанные с начислением (уплатой) процентов по заемным средствам, используемым на приобретение акций, до принятия их к учету;

- иные расходы, непосредственно связанные с приобретением акций.

В качестве инвестиционных ресурсов могут выступать как денежные средства, так и неденежные активы (основные средства, имущественные права, ценные бумаги и др.).

Неденежные вклады вносятся в уставный капитал только после проведения учредителями (участниками) их денежной оценки. Если неденежный вклад вносится в уставный капитал акционерного общества или общества с ограниченной ответственностью и его объявленная стоимость превышает сумму, эквивалентную 200 МРОТ, то такая оценка должна производиться независимым оценщиком.

Инвестирование средств в формируемый уставный капитал происходит, как правило, в два этапа - в процессе государственной регистрации организации и на протяжении определенного периода ее деятельности. Размер первоначального взноса и предельный срок внесения оставшейся суммы зависят от организационно-правовой формы создаваемого юридического лица (см. таблицу).

Увеличение уставного капитала происходит аналогичным образом. При этом порядок и сроки оплаты первого взноса законодательством не регламентированы.

Денежные инвестиции в уставный капитал и акции других организаций сопровождаются записью:

Д-т сч.58 "Финансовые вложения", субсч.1 "Паи и акции",

К-т сч.51 "Расчетные счета", 50 "Касса", 76 "Расчеты с разными дебиторами и кредиторами".

Процесс вложения в уставный капитал (акции) неденежных активов обуславливает формирование у инвестора операционных доходов и расходов, учет которых организуется на счете 91 "Прочие доходы и расходы". Согласно п.3 ст.39 Налогового кодекса РФ неденежные инвестиции в уставные капиталы и акции других организаций не признаются реализацией и поэтому освобождены от обложения НДС.

Методология учета неденежных вкладов в уставный капитал (акции) предполагает записи:

Д-т сч.58 "Финансовые вложения", субсч.1 "Паи и акции",

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы" внесены в уставный капитал неденежные активы (приобретены акции с оплатой неденежными активами);

Д-т сч.02 "Амортизация основных средств", 05 "Амортизация нематериальных активов",

К-т сч.01 "Основные средства", 04 "Нематериальные активы" списана амортизация, относящаяся к внесенным амортизируемым активам;

Д-т сч.91 "Прочие доходы и расходы", субсч.2 "Прочие расходы",

К-т сч.01 "Основные средства", 04 "Нематериальные активы", 58 "Финансовые вложения" и др. списана балансовая (остаточная) стоимость внесенного имущества;

Д-т сч.91 "Прочие доходы и расходы", субсч.2 "Прочие расходы",

К-т сч.51 "Расчетные счета", 50 "Касса", 60 "Расчеты с поставщиками и подрядчиками" и др. отражены прочие операционные расходы, обусловленные финансовыми вложениями;

Д-т сч.91 "Прочие доходы и расходы", субсч.9 "Сальдо прочих доходов и расходов" (сч.99 "Прибыли и убытки"),

К-т сч.99 "Прибыли и убытки" (сч.91 "Прочие доходы и расходы", субсч.9 "Сальдо прочих доходов и расходов") отражен финансовый результат (операционная прибыль/убыток).

Поступления (доходы, дивиденды), связанные с участием в уставных капиталах, признаются операционными доходами и отражаются на счете 91 "Прочие доходы и расходы" с учетом налога, удержанного у источника выплаты:

Д-т сч.76 "Расчеты с разными дебиторами и кредиторами", субсч.3 "Расчеты по причитающимся дивидендам и другим доходам",

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы" начислены доходы (дивиденды) от долевого участия в других организациях;

Д-т сч.51 "Расчетные счета",

К-т сч.76 "Расчеты с разными дебиторами и кредиторами", субсч.3 "Расчеты по причитающимся дивидендам и другим доходам" на расчетный счет зачислены доходы (дивиденды).

Акции и вклады впоследствии могут стать предметом сделок купли-продажи, для учета которых организация снова использует счет 91 "Прочие доходы и расходы".

Продажа долей и ценных бумаг отражается в момент передачи их покупателям. На основании п.2 ст.149 НК РФ она не подлежит обложению НДС. Операционные расходы, связанные с обращением объектов финансовых вложений, относятся в дебет счета 91, субсчет 2 с учетом сумм НДС. Рассматриваемые операции отражаются следующим образом:

Д-т сч.62 "Расчеты с покупателями и заказчиками",

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы"переданы вклады (акции) покупателю (на продажную стоимость);

Д-т сч.91 "Прочие доходы и расходы", субсч.2 "Прочие расходы",

К-т сч.58 "Финансовые вложения", субсч.1 "Паи и акции"списана балансовая стоимость проданных финансовых активов;

Д-т сч.91 "Прочие доходы и расходы", субсч.2 "Прочие расходы",

К-т сч.60 "Расчеты с поставщиками и подрядчиками", 51 "Расчетные счета" отражены операционные расходы, связанные с продажей;

Д-т сч.91 "Прочие доходы и расходы", субсч.9 "Сальдо прочих доходов и расходов" (сч.99 "Прибыли и убытки"),

К-т сч.99 "Прибыли и убытки" (сч.91 "Прочие доходы и расходы", субсч.9 "Сальдо прочих доходов и расходов") отражен финансовый результат (операционная прибыль/убыток) от продажи;

Д-т сч.51 "Расчетные счета",

К-т сч.62 "Расчеты с покупателями и заказчиками" на расчетный счет зачислен долг покупателя.

ПБУ 9/99 "Доходы организации" и ПБУ 10/99 "Расходы организации" предполагают разбивку прочих доходов и расходов на конкретные составляющие. Выполнение этого требования обеспечивается благодаря открытию к субсчетам 1 и 2 счета 91 соответствующих аналитических счетов.

Если начисление доходов (дивидендов) и продажа вкладов (акций) оказывают существенное влияние на общий финансовый результат организации, то рассмотренные операции должны быть признаны в учете как предмет деятельности с отнесением причитающихся доходов к доходам от обычных видов деятельности и отражением их на активно-пассивном счете 90 "Продажи". При этом существенной считается величина доходов, отношение которой к общей сумме всех доходов составляет не менее 5%.

Учет вложений в долговые ценные бумаги

Вложения в долговые финансовые активы производятся с целью получения доходов в течение строго установленного срока. К ним относятся инвестиции в облигации, векселя и другие аналогичные ценные бумаги.

Доходом по долговым ценным бумагам может быть процент или дисконт.

Методология бухгалтерского учета рассматриваемого вида финансовых вложений определяется несколькими факторами, а именно:

объектом вложения,

эмитентом ценной бумаги,

формой вклада,

формой получаемого дохода,

способом выбытия ценной бумаги.

Инвестирование средств в облигации происходит путем их приобретения при размещении или на вторичном фондовом рынке. Объектами вложений могут выступать частные и государственные облигации.

Частные облигации выпускаются акционерными обществами и обществами с ограниченной ответственностью на сумму, не превышающую размер уставного капитала или величину обеспечения, предоставленного третьими лицами. Выпуск облигаций без обеспечения возможен не ранее третьего года существования общества при условии надлежащего утверждения к этому времени двух его годовых балансов.

Эмитентом государственных облигаций является Минфин России, гарантом - Банк России.

Инвестиции в облигации обуславливают следующую корреспонденцию счетов:

Д-т сч.58 "Финансовые вложения", субсч.2 "Долговые ценные бумаги",

К-т сч.51 "Расчетные счета", 50 "Касса", 76 "Расчеты с разными дебиторами и кредиторами".

Если учетной политикой предусмотрена оценка долговых ценных бумаг по уточненной стоимости, то в момент начисления причитающихся организации процентов часть разницы между суммой фактических затрат и номинальной стоимостью облигаций подлежит списанию (доначислению) с отнесением на операционные расходы (доходы).

Сумма разницы определяется по формуле:

ЧР = (ФЗ - НС) : (СО х КВ),

где ЧР - часть разницы между фактическими затратами и номинальной стоимостью ценных бумаг (руб.), ФЗ - фактические затраты на приобретение ценных бумаг (руб.), НС - номинальная стоимость ценных бумаг (руб.), СО - срок обращения ценных бумаг (лет), КВ - количество выплат процентов в течение года (раз в год).

Таким образом, списание части разницы при начислении причитающихся процентов по облигациям должно сопровождаться записями:

Д-т сч.76 "Расчеты с разными дебиторами и кредиторами", субсч.3 "Расчеты по причитающимся дивидендам и другим доходам" (на сумму причитающихся к получению процентов),

К-т сч.58 "Финансовые вложения", субсч.2 "Долговые ценные бумаги" (на часть разницы между фактическими затратами и номинальной стоимостью),

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы" (на разницу между суммами, отнесенными на счета 76, субсч.3 и 58, субсч.2).

При доначислении части разницы следует сделать записи:

Д-т сч.76 "Расчеты с разными дебиторами и кредиторами", субсч.3 "Расчеты по причитающимся дивидендам и другим доходам" (на сумму причитающихся к получению процентов),

Д-т сч.58 "Финансовые вложения", субсч.2 "Долговые ценные бумаги" (на часть разницы между фактическими затратами и номинальной стоимостью),

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы" (на общую сумму, отнесенную на счета 76, субсч.3 и 58, субсч.2).

При получении процентов делается запись:

Д-т сч.51 "Расчетные счета",

К-т сч.76 "Расчеты с разными дебиторами и кредиторами", субсч.3 "Расчеты по причитающимся дивидендам и другим доходам".

В обоих случаях к моменту погашения (выкупа) облигаций оценка, в которой они учитываются на счете 58, субсчет 2, должна соответствовать их номинальной стоимости.

Особенность финансовых вложений в векселя состоит в том, что они могут осуществляться не только на финансовом, но и на товарном рынке. Эмитентами приобретаемых векселей являются частные лица и органы исполнительной власти муниципальных образований.

Согласно действующей методологии на счете 58, субсчет 2 формируется информация о наличии и движении:

финансовых векселей,

товарных векселей третьих лиц.

Когда поставщик (подрядчик) получает от покупателя (заказчика) его собственный товарный вексель, приобретение последнего нельзя отождествлять с финансовыми вложениями. Такой вексель выполняет функцию долговой расписки и принимается к учету как дебиторская задолженность (дебет счетов 62, 76 и др., субсчет "Векселя полученные").

Если полученный вексель выступает средством обеспечения предоставленного займа, то его учет организуется на счете 58, субсчет 3.

Приобретение организацией финансового векселя или товарного векселя третьего лица у своего покупателя (заказчика) в процессе ведения расчетов за поставленные товары (выполненные работы, оказанные услуги) отражается в учете записями:

Д-т сч.62 "Расчеты с покупателями и заказчиками",

К-т сч.90 "Продажи", субсч.1 "Выручка"

отгружена продукция (выполнены работы, оказаны услуги);

Д-т сч.58 "Финансовые вложения", субсч.2 "Долговые ценные бумаги",

К-т сч.62 "Расчеты с покупателями и заказчиками"

получен от покупателя (заказчика) финансовый вексель или товарный вексель третьего лица.

Отчуждение долговых ценных бумаг происходит, как правило, в форме их погашения (выкупа), продажи или индоссирования. Для учета указанных операций инвестор открывает счет 91 "Прочие доходы и расходы", на котором формирует информацию обо всех финансовых результатах - доходах по ценным бумагам и прибылях (убытках) от их выбытия. Особое значение это имеет при выбытии государственных ценных бумаг, так как обложение доходов по ним производится по ставке 15%.

Процесс выбытия отражается в бухгалтерском учете следующим образом:

Д-т сч.51 "Расчетные счета",

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы" погашены (выкуплены) эмитентом ценные бумаги;

Д-т сч.62 "Расчеты с покупателями и заказчиками",

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы" проданы ценные бумаги;

Д-т сч.60 "Расчеты с поставщиками и подрядчиками",

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы" индоссирован вексель;

Д-т сч.91 "Прочие доходы и расходы", субсч.2 "Прочие расходы",

К-т сч.58 "Финансовые вложения", субсч.2 "Долговые ценные бумаги" списана балансовая стоимость выбывших ценных бумаг;

Д-т сч.91 "Прочие доходы и расходы", субсч.2 "Прочие расходы",

К-т сч.60 "Расчеты с поставщиками и подрядчиками", 51 "Расчетные счета" отражены операционные расходы, связанные с выбытием ценных бумаг;

Д-т сч.91 "Прочие доходы и расходы", субсч. "Доходы по ценным бумагам",

К-т сч.99 "Прибыли и убытки" отражены доходы по ценным бумагам (рассчитываются в зависимости от времени нахождения ценных бумаг на балансе владельца);

Д-т сч.91 "Прочие доходы и расходы", субсч.9 "Сальдо прочих доходов и расходов" (сч.99 "Прибыли и убытки"),

К-т сч.99 "Прибыли и убытки" (сч.91 "Прочие доходы и расходы", субсч.9 "Сальдо прочих доходов и расходов") отражен финансовых результат (операционная прибыль/убыток) от выбытия ценных бумаг;

Д-т сч.51 "Расчетные счета",

К-т сч.62 "Расчеты с покупателями и заказчиками" на расчетный счет зачислен долг покупателя.

В случае существенности операций, связанных с начислением процентов и выбытием ценных бумаг, их учет организуется на счете 90 "Продажи".

Финансовые вложения, основанные на отношениях займа, осуществляются путем предоставления организацией (заимодавцем) своих активов на определенный срок в собственность других лиц (заемщиков).

Порядок формирования заимодавцем информации о финансовых вложениях в каждом случае определяется условиями договора займа и зависит от:

предмета займа,

способа обеспечения займа,

возмездности (безвозмездности) займа,

назначения займа,

способа возврата займа.

По общему правилу вложения в форме денежного займа - возмездные. При отсутствии в договоре прямых указаний о размере процентов он определяется по правилам начисления процентов за пользование чужими денежными средствами, т. е. исходя из ставки рефинансирования Банка России.

Формирование информации о денежных вложениях предполагает следующие записи:

Д-т сч.58 "Финансовые вложения", субсч.3 "Предоставленные займы",

К-т сч.51 "Расчетные счета", 50 "Касса"

предоставлены в заем денежные средства;

Д-т сч.008 "Обеспечения обязательств и платежей полученные" получены гарантии, залог и пр. в обеспечение предоставленного займа (если это предусмотрено условиями договора).

Проценты по денежному займу могут взиматься в любом согласованном сторонами порядке (в том числе однократно). При отсутствии специальных указаний их получение происходит ежемесячно, причем до фактического возврата основной суммы займа.

Доходы, полученные от оказания услуг по передаче в заем финансовых ресурсов при отсутствии лицензии на осуществление кредитных операций, подлежат обложению НДС, что вытекает из п.3 ст.149 НК РФ.

Начисление и получение процентов сопровождается бухгалтерскими записями:

Д-т сч.76 "Расчеты с разными дебиторами и кредиторами", субсч.3 "Расчеты по причитающимся дивидендам и другим доходам",

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы" начислены проценты по займу;

Д-т сч.91 "Прочие доходы и расходы", субсч.2 "Прочие расходы",

К-т сч.68 "Расчеты по налогам и сборам" начислена задолженность бюджету по НДС;

Д-т сч.51 "Расчетные счета", 50 "Касса",

К-т сч.76 "Расчеты с разными дебиторами и кредиторами", субсч.3 "Расчеты по причитающимся дивидендам и другим доходам" получены проценты по займу;

Д-т сч.68 "Расчеты по налогам и сборам",

К-т сч.51 "Расчетные счета"перечислен в бюджет НДС.

Финансовые вложения в форме вещного займа производятся на безвозмездной (беспроцентной) основе, если иное не предусмотрено договором.

Передача предмета займа, предполагающая смену собственника, отражается на счете 91 "Прочие доходы и расходы". При этом стоимость переданного имущества подлежит включению в облагаемый НДС оборот:

Д-т сч.58 "Финансовые вложения", субсч.3 "Предоставленные займы",

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы" предоставлены в заем неденежные активы;

Д-т сч.91 "Прочие доходы и расходы", субсч.2 "Прочие расходы",

К-т сч.10 "Материалы", 41 "Товары", 43 "Готовая продукция" списана балансовая стоимость переданных активов;

Д-т сч.91 "Прочие доходы и расходы", субсч.2 "Прочие расходы",

К-т сч.68 "Расчеты по налогам и сборам" начислена задолженность бюджету по НДС;

Д-т сч.91 "Прочие доходы и расходы", субсч.9 "Сальдо прочих доходов и расходов" (сч.99 "Прибыли и убытки"),

К-т сч.99 "Прибыли и убытки" (сч.91 "Прочие доходы и расходы", субсч.9 "Сальдо прочих доходов и расходов") отражен финансовый результат (операционная прибыль/убыток);

Д-т сч.008 "Обеспечения обязательств и платежей полученные" получены гарантии, залог и пр. в обеспечение предоставленного займа (если это предусмотрено условиями договора);

Д-т сч.68 "Расчеты по налогам и сборам",

К-т сч.51 "Расчетные счета" перечислен в бюджет НДС.

Заемщик обязан возвратить заимодавцу заем в срок и в порядке, предусмотренных договором. В случаях, когда срок возврата не установлен или определен моментом востребования, сумма займа должна быть погашена в течение 30 дней с момента предъявления заимодавцем такого требования.

Финансовые вложения списываются со счета 58, субсчет 3 в момент поступления возвращенных денежных средств или неденежных активов:

Д-т сч.51 "Расчетные счета", 50 "Касса", 10 "Материалы", 41 "Товары", 43 "Готовая продукция",

Д-т сч.19 "Налог на добавленную стоимость по приобретенным ценностям", субсч.3 "НДС по приобретенным материально-производственным запасам",

К-т сч.58 "Финансовые вложения", субсч.3 "Предоставленные займы" зачислены (оприходованы) возвращенные денежные средства и вещи;

К-т сч.008 "Обеспечения обязательств и платежей полученные" списаны обеспечения займа в связи с его возвратом;

Д-т сч.68 "Расчеты по налогам и сборам",

К-т сч.19 "Налог на добавленную стоимость по приобретенным ценностям", субсч.3 "НДС по приобретенным материально-производственным запасам" принята к вычету сумма НДС, относящегося к возвращенным вещам.

В случае возврата займа по частям списание финансовых вложений должно производиться в момент зачисления (поступления) каждого транша.

Для формирования обобщенной информации о наличии и движении резервов под обесценение вложений в ценные бумаги предназначен контрарный регулирующий счет 59 "Резервы под обесценение вложений в ценные бумаги". По его кредиту отражается создание резервов, по дебету - использование. Сальдо показывает остаток резервов на конец отчетного периода.

Аналитический учет по счету 59 организуется по каждой ценной бумаге, оцениваемой в годовом балансе в соответствии с принципом осмотрительности.

Таким образом, в отличие от Плана счетов 1991 г., сведения о резервах под обесценение вложений в ценные бумаги отражаются в разделе "Денежные средства", а не "Финансовые результаты и использование прибыли".

Создание рассматриваемых резервов происходит 97 декабря каждого отчетного года за счет внереализационных доходов. При этом рыночная (курсовая) стоимость ценных бумаг определяется на основе средневзвешенных цен.

Отвлечение внереализационных доходов в резервы под обесценение вложений сопровождается записью:

Д-т сч.91 "Прочие доходы и расходы", субсч.2 "Прочие расходы",

К-т сч.59 "Резервы под обесценение вложений в ценные бумаги" созданы резервы под обесценение вложений в ценные бумаги.

Использование резервов под обесценение вложений в ценные бумаги происходит в случаях:

- повышения на конец отчетного периода (квартала, полугодия, 9 месяцев, года) рыночной стоимости ценных бумаг;

- списания с баланса ценных бумаг при их отчуждении.

Если до конца года, следующего за годом создания резервов под обесценение вложений, они в какой-либо части не будут использованы, то неизрасходованные суммы подлежат восстановлению в составе финансовых результатов.

Операции по использованию и ликвидации резервов обуславливают увеличение внереализационных доходов, о чем в учете делается запись:

Д-т сч.59 "Резервы под обесценение вложений в ценные бумаги",

К-т сч.91 "Прочие доходы и расходы", субсч.1 "Прочие доходы" использованы (ликвидированы) резервы под обесценение вложений в ценные бумаги.

Суммы, уменьшающие и увеличивающие внереализационные доходы в связи с созданием и использованием (ликвидацией) резервов под обесценение вложений, не оказывают влияния на величину налогооблагаемой прибыли организации. Поэтому любое движение резервов влечет за собой необходимость налоговой корректировки финансовых результатов.

Информация об остатках резервов под обесценение вложений в ценные бумаги не подлежит раскрытию в пассиве бухгалтерского баланса. Сальдо счета 59 лишь корректирует (уменьшает) сумму активной статьи "Финансовые вложения", обеспечивая тем самым оценку долевых и долговых ценных бумаг по рыночным ценам.

Тема 7. Учет и аудит материально-производственных запасов

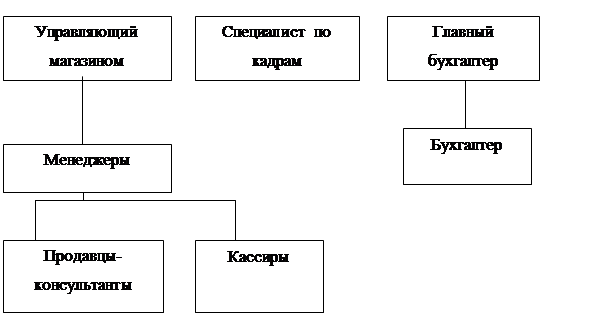

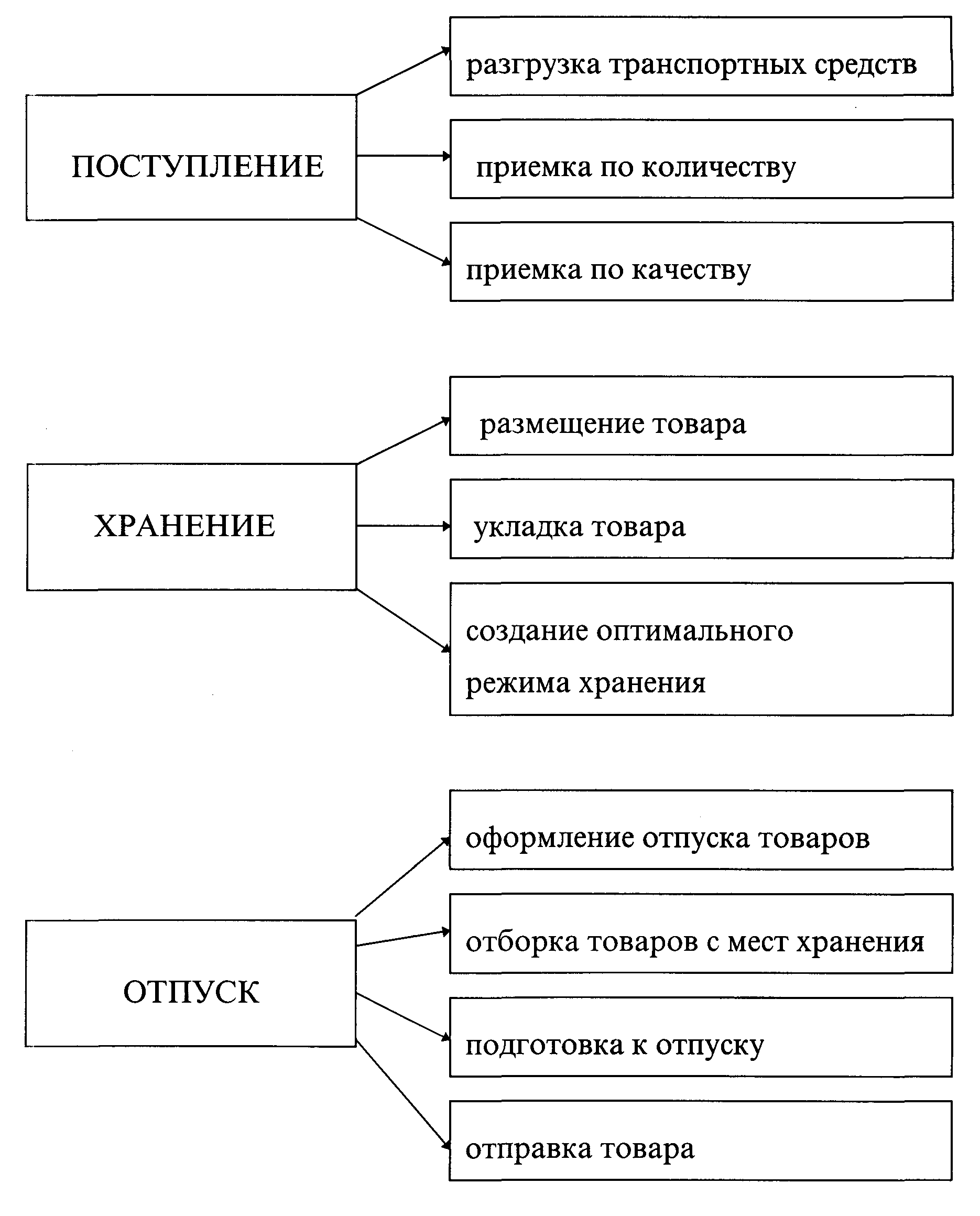

Порядок и сроки приема товаров по количеству, качеству и комплектности регулируются действующими техническими условиями, условиями поставки, договорами купли-продажи и инструкциями о порядке приемки товаров народного потребления по количеству, качеству и комплектности.

Порядок приемки товаров и ее документальное оформление зависят:

1) От места приемки;

2) От характера приемки;

3) От степени соответствия договора поставки сопроводительным документам и т.д.

Приемка товаров по количеству предусматривает проверку соответствия фактического наличия товаров данным, содержащимся в сопроводительных документах, а при приемке их по качеству и комплектности — требованиям к качеству товаров, предусмотренных в договоре.

В случаях, когда при приемке ТМЦ установлены расхождения по количеству и качеству с данными сопроводительных документов, оформляется «акт об установлении расхождений в количестве и качестве при приемке товарно-материальных ценностей». Акт составляется по результатам приемки членами комиссии отдельно по каждой партии товаров, поступившей по одному транспортному документу.

Оприходование поступивших товаров оформляется путем наложения штампа на сопроводительном документе.

Поступающие товары приходуются в день окончания их приемки по фактическому количеству в сумме. Оформленные документы на приемку товаров являются основанием для расчетов с поставщиками.

Первичные приходные и расходные документы являются основанием для составления товарного отчета .

Отчеты материально-ответсвенных лиц с приложенными к ним документами служат основанием для отражения в бухгалтерском учете операций по поступлению и выбытию товаров.

Порядок отражения в бухгалтерском учете операций по поступлению товаров зависит от способа их оценки. Товары, приобретенные организацией для продажи, оцениваются по стоимости их приобретения.

Счет 41 «Товары» используется в организации для обобщения информации о наличии и движении ТМЦ.

| Дебет | Счет 41 «Товары» | Кредит | |

| Кредит 60 | Получены от поставщиков товары | ||

| Кредит 42 | Отражена торговая наценка | ||

| Кредит 60, 71, 76 | Отражены затраты по заготовке и доставке товаров | ||

Счет 41 «Товары»

Записи в регистрах бухгалтерского учета по счету 41 ведут в целом отчету материально-ответственного лица. Каждый учетный регистр подписывается бухгалтером и указывается дата заполнения.

Тема №8. «Учет и аудит расчетов по оплате труда»

Учет труда и заработной платы на любом предприятии занимает одно из центральных мест в систему бухгалтерского учета. В современных условиях совершенствование экономических методов управления требует усиления контроля над оплатой труда.

Для обобщения информации о расчетах с персоналом по оплате труда на предприятии используется счет 70 «Расчеты с персоналом по оплате труда».

| Дебет Счет 70 «Расчеты с персоналом по оплате труда» Кредит | |||

| Кредит 50 | Выплачена из кассы заработная плата | Начислена зарплата работникам | Дебет 44 |

| Кредит 68, 69 | Суммы начисленных налогов | Начислены пособия по социальному страхованию | Дебет 69 |

| Кредит 76 | Отражены депонированные суммы | Начислена оплата труда за счет резерва на оплату отпусков | Дебет 96 |

Счет 70 «Расчеты с персоналом по оплате труда»

В таблице приведены некоторые операции по учету оплаты труда:

Операции по учету оплаты труда

| Первичный документ | Содержание операции | Корреспондирующие счета |

| Расчетная ведомость | Начислена заработная плата | Д 44 К 70 |

| Больничный лист | Начислены пособия по временной нетрудоспособности | Д 69 К 70 |

| Платежная ведомость | Выплачена из кассы сумма заработной платы | Д 70 К 50 |

| Расчетная ведомость | Удержан НДФЛ и др. | Д 70 К 68 |

Основанием для приема на работу в ООО «Дом торговли» является приказ (распоряжение) руководителя ООО «Дом торговли». На каждого работника организации заполняется личная карточка, в которой содержатся общие сведения о работнике: фамилия, имя, отчество, дата и место рождения, сведения о назначении и перемещении, отпуске.

Для учета заработной платы применяются следующие формы первичных документов. Табель учета использования рабочего времени и расчета заработной платы (ф. № Т-12) и табель учета использования рабочего времени (ф. Т-13) (приложение №23) применяют для осуществления табельного учета и контроля трудовой дисциплины. На основании личной карточки работника (ф. № Т-2), в которой указывается размер тарифной ставки или оклада, а также на основании ф. № Т-13 производится начисление заработной платы в платежной ведомости (ф. № Т-53).

Также используются формы: форма № Т-1 «Приказ (распоряжение) о приеме работника на работу» (приложение №24), форма № Т-5 «Приказ (распоряжение) о переводе работника на другую работу» (приложение №25), форма № Т-6 «Приказ (распоряжение) о предоставлении отпуска работнику» (приложение №26), форма № Т-61 «Записка-расчет при прекращении действия трудового договора (контракта) с работником» (приложение №27).

Аналитический учет по счету 70 «Расчеты с персоналом по оплате труда» ведется по каждому работнику организации.

Тема №9. «Учет и аудит затрат на производство»

Формирование информации о расходах по обычным видам деятельности ведется на счетах 20-26 .

Счет 20 "Основное производство" используется для учета затрат по выполнению строительно-монтажных работ. По дебету данного счета отражаются прямые расходы организации в корреспонденции с кредитом соответствующих счетов:

10 "Материалы" - на стоимость материалов, конструкций и изделий, использованных при производстве работ;

23 "Вспомогательные производства" - на стоимость услуг, оказанных собственными подсобно-вспомогательными производствами организации;

25 "Общепроизводственные расходы" - на стоимость расходов по содержанию и эксплуатации строительных машин и механизмов;

70 "Расчеты с персоналом по оплате труда" - на суммы по оплате труда рабочих, занятых на строительно-монтажных работах;

60 "Расчеты с поставщиками и подрядчиками" - на стоимость услуг, связанных с производством работ и др.

Косвенные (накладные) расходы, связанные с управлением и обслуживанием строительного производства, списываются на счет 20 с кредита счета 26 "Общехозяйственные расходы".

Потери от брака во время производства работ, а также затраты по устранению недостатков, обнаруженных в течение периода гарантийной эксплуатации объекта, списываются со счета 28 "Брак в производстве".

На отдельном субсчете счета 20 генподрядной строительно-монтажной организации отражается сметная (договорная) стоимость работ, выполненных субподрядными организациями. Остаток по счету 20 на конец месяца показывает стоимость незавершенного строительного производства.

Счет 23 "Вспомогательные производства" предназначен для учета затрат подсобно-вспомогательных производств, состоящих на балансе организации, обеспечивающих обслуживание различными видами энергии (электроэнергией, газом, воздухом и др.); транспортное обслуживание; ремонт строительных машин и механизмов и других основных средств; изготовление строительных деталей, конструкций, отдельных видов строительных материалов (бетона, раствора и др.); добычу камня, гравия, песка и других нерудных материалов.

По дебету счета 23 "Вспомогательные производства" отражаются прямые расходы, связанные непосредственно с выпуском продукции, выполнением работ и оказанием услуг основному производству организации. По кредиту данного счета отражаются суммы фактической себестоимости выпущенной продукции, выполненных работ и оказанных основному производству услуг. Стоимость изготовленных строительных материалов, конструкций и деталей, добытых нерудных материалов приходуется на счет 10 "Материалы" по фактической себестоимости изготовления. Выработанная для строительства объектов энергия списывается на счет 20 "Основное производство". Выполненные для сторонних организаций работы и оказанные услуги списываются в дебет счета 91 "Прочие доходы и расходы".

Остаток по счету 23 "Вспомогательные производства" на конец месяца показывает остаток незавершенного производства.

В связи с исключением из нового Плана счетов счета 30 "Некапитальные работы" на счет 23 "Вспомогательные производства" переносится учет хозяйственных операций по возведению временных (нетитульных) сооружений, приспособлений и устройств, а также учет расходов, связанных со сносом и демонтажем прекращенных строительством объектов. В аналитическом учете по счету 23 выделяется статья "Возведение временных (нетитульных) сооружений". К нетитульным относятся временные сооружения, приспособления и устройства, предназначенные для нужд отдельного объекта, расходы по содержанию которых учитываются в составе накладных расходов.

К временным (нетитульным) сооружениям, приспособлениям, устройствам согласно приложению N 6 к постановлению Госстроя России от 26.04.99 г. N 97 относятся:

приобъектные конторы и кладовые прорабов и мастеров;

складские помещения и навесы при объекте строительства;

душевые, кубовые, неканализированные уборные и помещения для обогрева рабочих;

настилы, стремянки, лестницы, переходные мостики, ходовые доски, обноски при разбивке зданий;

сооружения, приспособления и устройства по технике безопасности;

леса и подмости, не предусмотренные в сметных нормах на строительные работы или в ценниках на монтаж оборудования, наружные подвесные люльки, заборы и ограждения, необходимые для производства работ, предохранительные козырьки, укрытия при производстве буровзрывных работ;

временные разводки от магистральных и разводящих сетей электроэнергии, воды, пара, газа и воздуха в пределах зоны (территории в пределах до 25 м от периметров зданий или осей линейных сооружений);

расходы, связанные с приспособлением строящихся и существующих на строительных площадках зданий вместо строительства указанных выше временных (нетитульных) зданий и сооружений.

Стоимость законченных строительством временных (нетитульных) сооружений, приспособлений и устройств оформляется актом о сдаче временного (нетитульного) сооружения по форме N КС-8 и принимается к учету по счету 10 "Материалы", субсчет 9 "Инвентарь и хозяйственные принадлежности". При передаче временного объекта в эксплуатацию его стоимость списывается на счет 26 "Общехозяйственные расходы" по ст.2 раздела III Перечня накладных расходов (приложение N 1 к Типовым методическим рекомендациям по планированию и учету себестоимости строительных работ, утвержденным Минстроем России от 4.12.95 г. БЕ-11-260/7 (с изменениями от 14.08.97 г. N ВБ-12-185/7). Контроль наличия и движения указанных предметов может вестись в оперативном порядке (например, за балансом и т.д.).

Отражение в бухгалтерском учете расходов по возведению временных (нетитульных) сооружений, приспособлений и устройств производится следующим образом:

Дебет 23 "Вспомогательные производства",

Кредит 10, 23, 25, 60, 69, 70 и др. - расходы в размере прямых затрат по возведению временных (нетитульных) сооружений, приспособлений и устройств;

Дебет 10 "Материалы", субсчет 9 "Инвентарь и хозяйственные принадлежности",

Кредит 23 "Вспомогательные производства" - принятие к учету временных (нетитульных) сооружений;

Дебет 26 "Общехозяйственные расходы",

Кредит 10 "Материалы", субсчет 9 "Инвентарь и хозяйственные принадлежности" - передача временных (нетитульных) сооружений в эксплуатацию.

Ликвидация указанных предметов оформляется актами о разборке временного (нетитульного) сооружения по форме N КС-9.

На счете 25 "Общепроизводственные расходы" учитываются расходы по содержанию и эксплуатации собственных строительных машин и механизмов, а также по оплате указанных расходов сторонним специализированным организациям. Состав расходов по содержанию и эксплуатации строительных машин и механизмов приведен в п.2.11 Типовых методических рекомендаций. Расходы, учтенные на счете 25 "Общепроизводственные расходы", полностью списываются в дебет счетов 20 "Основное производство", 23 "Вспомогательные производства", 29 "Обслуживающие производства и хозяйства".

Счет 26 "Общехозяйственные расходы" предназначен для учета расходов по содержанию аппарата управления организации, расходов на обслуживание работников строительства, на организацию работ на строительных площадках и др. На данный счет относятся расходы, перечисленные в приложении N 1 к Типовым методическим рекомендациям.

Указанные расходы полностью списываются в дебет счетов 20 "Основное производство", 23 "Вспомогательные производства", 29 "Обслуживающие производства и хозяйства". В качестве условно-постоянных накладные расходы могут списываться непосредственно в дебет счета 90 "Продажи".

Строительные организации для исчисления себестоимости продукции (работ, услуг) по элементам расходов могут применять счета 30-39 нового Плана счетов. Состав и методика данных счетов устанавливаются организацией самостоятельно на основании соответствующих рекомендаций Минфина России.

Учет расходов на продажуТорговая деятельность складывается из операций, связанных с приобретением товарной продукции и ее реализацией по более высоким ценам. Этим объясняется отличия в организации учета затрат торговых предприятий от предприятий других отраслей.

Издержки обращения — это затраты труда, необходимые для доведения товаров от производителя до потребителя, выраженные в денежной форме.

Для учета затрат предприятие использует счета 26 «Общехозяйственные расходы» и 44 «Расходы на продажу» с аналитикой по статьям затрат.

По способу включения в себестоимость конечного продукта затраты для целей бухгалтерского и налогового учета группируются на прямые и косвенные. Под прямыми затратами понимаются затраты, непосредственно связанные с конкретным объектом калькуляции — видом деятельности. Данные расходы учитываются на счете 44 «Расходы на продажу» и списываются на определенный вид деятельности. Косвенные затраты не имеют непосредственного отношения к определенному виду деятельности. Косвенные затраты подлежат распределению.

| Дебет Счет 26 «Общехозяйственные расходы» Кредит | |||

| Кредит 70 | Начислена зарплата управленческому персоналу | Косвенные расходы отнесены на себестоимость продаж | Дебет 90 |

Счет 26 «Общехозяйственные расходы»

Они учитываются на счете 26 «Общехозяйственные расходы»

| Дебет Счет 44 «Расходы на продажу» Кредит | |||

| Кредит 70 | Начислена зарплата работникам | Расходы на продажу отнесены на себестоимость продаж | Дебет 90 |

| Кредит 60 | Списаны расходы на рекламу | В себестоимость реализованных товаров отнесены транспортные расходы | Дебет 90 |

| Кредит 02 | Начислена амортизация основных средств, используемых при продаже товаров | Списана недостача товаров в пределах норм естественной убыли | Дебет 94 |

Счет 44 «Расходы на продажу»

По дебету счета 44 «Расходы на продажу» в течение месяца накапливаются суммы произведенных организацией расходов. По окончании месяца сумма затрат, приходящихся на реализованные за этот месяц товары, списывается с кредита этого счета в дебет счета 90 «Продажи».

На счетах бухгалтерского учета операции по учету расходов на продажу отражаются следующим образом:

Операции по учету расходов на продажу

| Первичный документ | Содержание операции | Корреспондирующие счета |

| Бухгалтерская справка-расчет | Начислена амортизация по основным средствам, используемым при продаже товаров | Д 44 К 02 |

| Расчетно-платежная ведомость | Начислена зарплата работникам | Д 28 К 70 Д 44 К 70 |

| Расчетно-платежная ведомость Бухгалтерская справка-расчет | Начислен ЕСН в Федеральный бюджет, ПФ, ФСС, ФОМС | Д 91/2 К 66, 67 |

| Авансовый отчет | Списаны командировочные расходы | Д 44 К 71 |

| Бухгалтерская справка-расчет | В себестоимость реализованных товаров относится доля транспортных расходов | Д 90 К 44 |

Сумма затрат, приходящихся на остаток нереализованных на конец месяца товаров, представляет собой сальдо по счету 44 и отражается в балансе как незавершенное производство. Таким образом, общая сумма затрат распределяется между реализованными за месяц товарами и остатком нереализованных товаров.

Аналитический учет затрат на предприятии ведется в разрезе следующих статей:

1) Транспортные расходы

2) Расходы на оплату труда

3) Отчисления на социальные нужды

4) Расхода на аренду и содержание зданий, сооружений, помещений, инвентаря

5) Амортизация основных средств

6) Расходы на тару

7) Расходы на топливо, газ, электроэнергию для производственных нужд

8) Прочие расходы

Тема №10.

«Учет и аудит готовой продукции, работ, услуг и их продажи»

Информация о доходах и расходах организации, связанных с обычными видами ее деятельности, финансово-хозяйственной деятельности ведется на счете 90 "Продажи". Сумма выручки от выполнения строительно-монтажных работ отражается в учете записью:

Дебет 62 "Расчеты с покупателями и заказчиками",

Кредит 90 "Продажи", субсчет 1 "Выручка".

Принимается к учету налог на добавленную стоимость:

Дебет 90 "Продажи", субсчет 3 "Налог на добавленную стоимость"

Кредит 76, субсчет "Расчеты по НДС за выполненные, но не оплаченные работы" (при учете выручки "по оплате").

При учете выручки "по отгрузке" данная запись производится в кредит счета 68 "Расчеты по налогам и сборам". Одновременно в дебет субсчета 90-2 "Себестоимость продаж" списывается себестоимость работ, выполненных собственными силами, а также сметная (договорная) стоимость работ, выполненных субподрядными организациями:

Дебет 90 "Продажи", субсчет "Себестоимость продаж",

Кредит 20, субсчет 1 "Фактическая себестоимость работ, выполненных собственными силами",

Кредит 20, субсчет 2 "Выполненные субподрядчиками законченные комплексы специальных строительных работ".

Определяется финансовый результат от сдачи строительно-монтажных работ:

Дебет 90 "Продажи", субсчет "Прибыль/убыток",

Кредит 99 "Прибыли и убытки".

Аналогичным образом отражаются в учете операции по другим видам деятельности, выручка от реализации которых признается организацией в учетной политике как от обычных видов деятельности. К ним, в частности, относится участие в уставных капиталах других организаций, а также предоставление за плату:

во временное пользование (временное владение и пользование) своих активов по договору аренды;

прав, возникающих из патентов на изобретения, промышленные образцы других видов интеллектуальной собственности.

Расчеты с заказчиками (генподрядчиками) за выполненные работы подрядные строительно-монтажные организации ведут на счете 62 "Расчеты с покупателями и заказчиками". По дебету данного счета в корреспонденции со счетом 90 "Продажи", субсчет "Выручка" отражаются суммы, на которые предъявлены расчетные документы. Основанием для расчетов за выполненные работы являются справки о стоимости выполненных работ и затрат по форме N КС-3, подписанные заказчиками (генподрядчиками).

Счет 62 "Расчеты с покупателями и заказчиками" кредитуется в корреспонденции со счетами по учету денежных средств и расчетов на суммы поступивших платежей. При расчетах за выполненные работы векселями в аналитическом учете по данному счету должны быть выделены необходимые данные по векселям:

срок поступления денежных средств по которым не наступил;

дисконтированным (учтенным) в банках;

по которым денежные средства не поступили в срок.

Суммы полученных согласно условиям договоров строительного подряда авансов и предварительной оплаты учитываются подрядчиками (субподрядчиками) на отдельном субсчете к счету 62 "Расчеты с покупателями и заказчиками". По старому Плану счетов такие суммы отражались на отдельном счете 64 "Расчеты по авансам полученным", который в новый План счетов не был включен. Данные суммы отражаются в пассиве бухгалтерского баланса по статье "Прочие кредиторы".

Заказчики-застройщики осуществляют учет расчетов с подрядчиками за выполненные работы на счете 60 "Расчеты с поставщиками и подрядчиками". Стоимость принятых от подрядных организаций работ согласно справкам формы N КС-3 отражается в учете заказчика по дебету счета 08 "Вложения во внеоборотные активы" в корреспонденции со счетом 60. Данный счет дебетуется на суммы исполнения обязательств (оплаты счетов), включая авансы и предварительную оплату, в корреспонденции со счетами учета денежных средств и др. Суммы выданных авансов и предварительной оплаты заказчики учитывают на отдельном субсчете счета 60. Данные суммы отражаются в активе бухгалтерского баланса по статье "Прочие дебиторы".

В аналогичном порядке генподрядчики отражают в учете суммы авансов и предварительной оплаты, перечисленные субподрядным организациям.

Тема № 11.

«Учет и аудит финансовых результатов и распределения прибыли»

Финансовый результат представляет собой разницу от сравнения сумм доходов и расходов организации.

Счет 90 «Продажи»Особенность определения финансового результата от продаж в организации состоит в предварительном исчислении валового дохода, который представляет собой сумму реализованной торговой наценки, определяемой в виде разницы между покупной и отпускной ценой проданного товара.

На дебет счета 90 первоначально списывают стоимость реализованных товаров по учетным ценам, а также списывают со счета 42 относящуюся к этим товарам торговую наценку.

К счету 90 «Продажи» открываются субсчета:

1. 90/1 «Выручка»

2. 90/2 «Себестоимость продаж»

3. 90/9 «Прибыль/убыток от продаж».

Счет 90 «Продажи» является составляющим. Он предназначен для обобщения информации о доходах и расходах, связанных с обычной деятельностью организации, а также для формирования накопительных данных к отчету о прибылях и убытках. На счете 90 формируется финансовый результат от экономической деятельности, составляющий основную цель создания организации. Ежемесячно сопоставлением совокупного дебетового оборота по субсчету 90/2 и кредитового оборота по субсчету 90/1 определяется финансовый результат от продаж за отчетный месяц.

Дебет Счет 90 «Продажи» Кредит | |||

| Кредит 41 | Отражена учетная стоимость проданных товаров | ||

| Кредит 42 | Отражена торговая наценка (сторно) | Признана выручка от продажи товаров | Дебет 50 |

| Кредит 44 | Отражены затраты по продаже товаров | ||

Счет 90 «Продажи»

Аналитический учет по счету 90 «Продажи» ведется по каждому виду проданных товаров.

Таким образом, по окончании каждого месяца счет 90 «Продажи» сальдо на отчетную дату не имеет.

Операции по счету «Продажи»

| Первичный документ | Содержание операции | Корреспондирующие счета |

| По окончании каждого месяца сопоставляются итоги оборотов по счету 90 | ||

| Бухгалтерская справка-расчет | Выявленный результат представляет собой прибыль или убыток от продаж за месяц | Д 90/9(99) К 99(90/9) |

На счете 91 «Прочие доходы и расходы» отражаются все операционные и внереализационные доходы и расходы (кроме чрезвычайных доходов и расходов, а также расходов по уплате налога на прибыль).

| Дебет Счет 91 «Прочие доходы и расходы» Кредит | |||

| Кредит 01, 04 | Списана остаточная стоимость выбывающих объектов ОС | Оприходованы выявленные при инвентаризации излишки товаров | Дебет 41 |

| Кредит 41 | Отражена уценка товаров | Отражены штрафы, пени, неустойки за нарушение договоров, полученные организацией | Дебет 50,51,76 |

Счет 91 «Прочие доходы и расходы»

К счету 91 «Прочие доходы и расходы» открываются субсчета:

91/1 «Прочие доходы» — для учета поступления активов, признаваемых прочими доходами;

91/2 «Прочие расходы» — для учета прочих расходов;

91/9 «Сальдо прочих доходов и расходов» — для выявления сальдо прочих доходов и расходов за отчетный месяц.

Операции по учету прочих доходов и расходов

| Первичный документ | Содержание операции | Корреспондирующие счета |

| Акт приемки-передачи ОС, акт на списание ОС | Списана остаточная стоимость выбывающих из хозяйственного оборота объектов ОС | Д 91/2 К 01 |

| Акт уценки товаров | Отражена уценка товаров | Д 91/2 К 41 |

| Договор займа, бухгалтерская справка-расчет | На прочие расходы списаны проценты за пользование краткосрочным кредитом | Д 91/2 К 66, 67 |

| Акт инвентаризации ТМЦ | Оприходованы выявленные при инвентаризации излишки товаров | Д 41 К 91/1 |

| Претензионные акты | Отражены суммы штрафов, пеней, неустоек, полученные организацией | Д 50, 51,76 К 91/1 |

Записи по субсчетам 91/1 и 91/2 производятся накопительно в течение отчетного года. Ежемесячно сопоставлением дебетового оборота по субсчету 91/2 и кредитового оборота по субсчету 91/1 определяется сальдо прочих доходов и расходов за отчетный месяц. Сальдированный результат счета 91 в виде прибыли или убытка ежемесячно списывается, как и сальдо счета 90, на итоговый накопительный счет финансовых результатов 99 «Прибыли и убытки».

Таким образом, синтетический счет 91 «Прочие доходы и расходы» сальдо на отчетную дату не имеет. По окончании отчетного года все субсчета, открытые к счету 91, закрываются внутренними записями на субсчет 91/9 «Сальдо прочих доходов и расходов».

Аналитический учет по счету 91 ведется по каждому виду прочих доходов и расходов.

Счет 99 «Прибыли и убытки»Счет 99 «Прибыли и убытки синтетический сопоставляющий счет, предназначенный для обобщения информации о формировании конечного финансового результата деятельности организации в отчетном году. Основным значением счета 99 является определение чистой прибыли организации за отчетный период. Записи на нем ведут накопительно в течение года. На первое число нового отчетного года остатка по этому счету быть не должно.

Формирование чистой прибыли организации:

| Выручка (нетто) от продажи товаров | |

| — | НДС |

| — | Себестоимость проданных товаров |

| = | Валовая прибыль |

| — | Коммерческие расходы |

| — | Управленческие расходы |

| = | Прибыль (убыток) от продаж |

| + | Операционные расходы |

| — | Операционные расходы |

| + | Внереализационные расходы |

| — | Внереализационные расходы |

| = | Прибыль (убыток) до налогообложения |

| — | Налог на прибыль |

| + | Чрезвычайные доходы |

| — | Чрезвычайные доходы |

| = | Чистая прибыль |

Сопоставление дебетового и кредитового оборотов за отчетный период показывает конечный финансовый результат отчетного периода. По окончании отчетного года при составлении годовой бухгалтерской отчетности счет 99 закрывается. При этом заключительной записью декабря сумма чистой прибыли отчетного года списывается со счета 99 в кредит счета 84 «Нераспределенная прибыль».

Счет 84 «Нераспределенная прибыль»Счет 84 «Нераспределенная прибыль» предназначен для обобщения информации о наличии и движении сумм нераспределенной прибыли организации.

| Дебет Счет 84 «Нераспределенная прибыль» Кредит | |||

| Кредит 82 | Образование резервного капитала | Покрытие убытка отчетного года за счет резерва | Дебет 82 |

| Кредит 99 | Сумма непокрытого убытка отчетного года | Сумма нераспределенной прибыли отчетного года | Дебет 99 |

Счет 84 «Нераспределенная прибыль»

Сумма чистой прибыли отчетного года списывается заключительными оборотами декабря в кредит счета 84 в корреспонденции со счетом 99.

Использование нераспределенной прибыли отражается следующим образом:

Нераспределенная прибыль представляет собой составную часть собственного капитала предприятия. С увеличением капитала предприятия связаны также использование прибыли на отчисление в резервный капитал и накопление имущества в виде основных и оборотных средств. А текущие расходы предприятия, возмещаемые из его чистой нераспределенной прибыли, и начисление учредительского дохода безвозвратно уменьшают собственные финансовые ресурсы предприятия.

Аналитический учет по счету 84 организуется таким образом, чтобы обеспечить формирование информации по направлениям использования

Тема №12. «Учет и аудит капитала»

Учет резервного капитала

ООО «Дом торговли» ежегодно отчисляет в резервный этот фонд не менее 5% своей чистой прибыли. Средства обязательного резервного фонда используются в первую очередь на покрытие убытков от хозяйственной деятельности, а в акционерных обществах - для выкупа собственных акций. Ни на какие другие цели направлять "резервные" деньги нельзя.

Для обобщения информации о состоянии и движении резервного капитала предназначен счет 82 "Резервный капитал".

Обязательный резервный фонд образуется за счет чистой прибыли в конце года:

Д 84 "Нераспределенная прибыль (непокрытый убыток)" - К 82 "Резервный капитал".

Соответственно при использовании резервного фонда может быть сделана проводка:

Д 82 - К 84, субсчет "Нераспределенная прибыль отчетного года" - покрыты убытки отчетного года за счет средств резервного фонда.

Приведем учетные записи по использованию акционерным обществом резервного фонда на погашение собственных облигаций.

———————————————————————————————————————————————————————————————————————

| Дебет счета | Кредит счета |Содержание операций |

|———————————————————————————————————————————————————————————————————————|

|Использование средств обязательного резервного фонда на выкуп собствен-|

|ных акций отражается следующими проводками |

|———————————————————————————————————————————————————————————————————————|

|81 "Собственные акции|75 "Расчеты с учредителями"|Учтены выкупленные|

|(доли)" | |акции по номинальной|

| | |стоимости |

|—————————————————————|———————————————————————————|—————————————————————|

|82 "Резервный капи-|75 |Списано превышение|

|тал" | |выкупной стоимости|

| | |акций над их номина-|

| | |льной стоимостью |

|—————————————————————|———————————————————————————|—————————————————————|

|75 |51 "Расчетные счета" |Оплачены акции по це-|

| | |не выкупа |

|—————————————————————|———————————————————————————|—————————————————————|

|80 "Уставный капи-|80, субсчет 1.4 "Изъятый|Погашены выкупленные|

|тал", субсчет 1.3|капитал" |акции акционерного|

|"Оплаченный капитал | |общества |

|(акции в обращении)" | | |

———————————————————————————————————————————————————————————————————————

Учет добавочного капитала

Добавочный капитал - это источник увеличения стоимости имущества организации, а также безвозмездного поступления различных ценностей.

Добавочный капитал возникает в результате:

прироста стоимости внеоборотных активов после их переоценки;

получения дополнительных денежных средств (или имущества) при продаже акций в случае первичного размещения по цене, превышающей их номинальную стоимость (эмиссионный доход);

прироста активов вследствие безвозмездного получения имущества и денежных средств;

прироста стоимости внеоборотных активов, созданных за счет чистой прибыли или фондов организации;

отражения положительных курсовых разниц по вкладам иностранных инвесторов вуставный капитал российских организаций.

Для отражения добавочного капитала ООО «Дом торговли» использует счет 83 "Добавочный капитал".

Если образование добавочного капитала произошло в результате переоценки внеоборотных активов, то оно отражается следующими проводками.

——————————————————————————————————————————————————

|Дебет счета | Кредит счета |Содержание операций |

|——————————————————————|————————————————————————|———————————————————————|

|01 "Основные средства"|83 "Добавочный капитал",|Проведена дооценка|

| |субсчет 1 "Прирост сто- |основных средств |

| |имости имущества по пе- | |

| |реоценке" | |

|——————————————————————|————————————————————————|———————————————————————|

|83-1 |02 "Амортизация основных|Дооценен износ основных|

| |средств" |средств |

———————————————————————————————————————————————————————————————————————

Также образование добавочного капитала может быть отражено следующим образом.

—————————————————————————————————

| Дебет счета | Кредит счета | Содержание операций |

|——————————————————————|————————————————————————|———————————————————————|

|75 "Расчеты с учреди-|83 "Добавочный капитал",|Отражен эмиссионный|

|телями" |субсчет 2 "Эмиссионный|доход |

| |доход" | |

|——————————————————————|————————————————————————|———————————————————————|

|01 "Основные средства"|83, субсчет 3 "Безвозме-|Увеличен добавочный|

|(04 "Нематериальные|здно полученные цен-|капитал на стоимость|

|активы", 10 "Материа-|ности" |безвозмездно полученных|

|лы", 41"Товары" и др.)| |ценностей |

|——————————————————————|————————————————————————|———————————————————————|

|84 "Нераспределенная|83, субсчет 4 "Собствен-|Использованы собствен-|

|прибыль (непокрытый|ные источники увеличения|ные средства организа-|

|убыток)" |стоимости имущества" |ции на модернизацию|

старого

| | |или приобретение нового|

| | |имущества |

———————————————————————————————————————————————————————————————————————

Добавочный капитал образуется не только по перечисленным выше причинам. Что включать в состав добавочного капитала и как его использовать, решают собственники организации, разрабатывая соответствующие положения. Эти положения утверждены протоколом общего собрания учредителей, после чего закрепляются приказом об учетной политике.

Суммы, отнесенные в кредит счета 83 "Добавочный капитал", не списываются. Дебетовые записи по нему возможны лишь в случаях:

погашения сумм снижения стоимости внеоборотных активов, выявившихся по результатам его переоценки, - в корреспонденции со счетами учета активов, по которым определилось снижение стоимости, что отражается в бухгалтерском учете по дебету счета 83 и кредиту счета 01 "Основные средства";

направления средств на увеличение уставного капитала - в корреспонденции со счетом 75 "Расчеты с учредителями" либо счетом 80 "Уставный капитал";

распределения сумм между учредителями организации - в корреспонденции со счетом 75. Каким образом на практике добавочный капитал распределяется между учредителями, не совсем ясно, поскольку распределению между учредителями подлежит только имущество организации.

Аналитический учет на счету 83 ведут таким образом, чтобы обеспечить формирование информации по источникам образования и направлениям использования средств.

Показатели "чистая прибыль (убыток)" и "нераспределенная прибыль (убыток)" в бухгалтерском учете

Показатель чистой прибыли ООО «Дом торговли» формирует на счете 99 "Прибыли и убытки" к концу отчетного года и представляет собой прибыль ООО «Дом торговли», оставшуюся после уплаты налога на прибыль и прочих налогов и налоговых санкций.

Для обобщения информации о наличии и движении сумм нераспределенной прибыли организации предназначен другой счет - 84 "Нераспределенная прибыль (непокрытый убыток)".

Сумма чистой прибыли отчетного года списывается заключительными оборотами декабря записью:

Д-т сч.99 "Прибыли и убытки",

К-т сч.84 "Нераспределенная прибыль (непокрытый убыток)".

Остающаяся после расходования на пополнение резервного фонда и начисление дивидендов прибыль действительно представляет собой прибыль, не подлежащую распределению. Эта часть прибыли уже не расходуется в том смысле, что в дальнейшем не производятся записи по дебету счета 84

Таким образом, эта часть прибыли представляет собой совокупность фондов накопления и социальной сферы как источников средств финансирования капитальных вложений производственного и непроизводственного назначения.

Фонд накопления представляет собой источник приобретения или создания новых объектов имущества производственного назначения.

Фонд потребления представляет собой источник предоставления работникам ООО «Дом торговли», а также бывшим работникам ООО «Дом торговли» так называемого пакета социальных услуг.

В пакет социальных услуг может быть включена стоимость питания; стоимость путевок в дома отдыха и санатории; стоимость лечения; стоимость страховых полисов добровольного медицинского страхования и т.п.

На счете 84 могут учитываться только:

средства резервного фонда;

суммы, которые могут быть выплачены акционерам (участникам) в качестве дивидендов;

источники финансирования капитальных вложений.

В соответствии с уставом организация реализует социальную программу, для работников действует медицинский пункт. Оплачивается стоимость медикаментов, медицинских инструментов, производится оплата труда медсестры и фельдшера, стоимости ремонта помещения медпункта.

В соответствии с ПБУ 10/99 и новым Планом счетов названные расходы отражаются оборотами по дебету счета 91 "Прочие доходы и расходы" как прочие внереализационные расходы, так как иного источника оплаты вышеперечисленных расходов ПБУ 10/99 не предлагает Аналитический учет на счете 91 организован таким образом, что операционные и внереализационные расходы отделены друг от друга, принимаемые для целей налогообложения, от расходов на социальные нужды, не принимаемые для целей налогообложения. Эти расходы отражены на субсчете 3 счета 91.

Согласно п.1 ст.159 НК РФ при передаче товаров (выполнении работ, оказании услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления), при исчислении налога на доходы организаций налоговая база определяется как стоимость этих товаров (работ, услуг).

Согласно п.2 ст.170 НК РФ суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг), включаются в расходы, принимаемые к вычету при исчислении налога на доходы организаций в случае использования этих товаров (работ, услуг) при производстве товаров (работ, услуг), операции по передаче (выполнению, оказанию) которых для собственных нужд признаются объектом налогообложения.

Именно поэтому предусмотрена корреспонденция:

Д-т сч.84 "Нераспределенная прибыль (непокрытый убыток)",

К-т сч.84 "Нераспределенная прибыль (непокрытый убыток)".

На субсчет "Нераспределенная прибыль образованная" направляется нераспределенная прибыль организации бухгалтерской записью:

Д-т сч.99-9,

К-т сч.84 "Нераспределенная прибыль", субсч. "Нераспределенная прибыль образованная".

По мере использования средств на приобретение основных средств и осуществление других капитальных вложений одновременно с корреспонденцией счетов по дебету счета 01 и кредиту счета 08 применяется внутренняя корреспонденция по субсчету "Нераспределенная прибыль образованная":

Д-т сч.84 "Нераспределенная прибыль", субсч. "Нераспределенная прибыль образованная",

К-т сч.84 "Нераспределенная прибыль", субсч. "Нераспределенная прибыль использованная".

Тема №13.

«Учет и аудит внешнеэкономической деятельности организации»

Внешнеэкономическая деятельность (ВЭД) является специфическим видом деятельности организации, основные особенности которой связаны с контактами с нерезидентами Российской Федерации и операциями с иностранной валютой.

Задача бухгалтерского учета ВЭД состоит в ее адекватном отражении и подготовке информации для внутренних и внешних пользователей. Принципиально методология учета всех видов ВЭД подчиняется общим правилам ведения бухгалтерского учета. Бухгалтерское отражение хозяйственных операций, связанных с экспортом и импортом выполняется на базе Плана счетов финансово-хозяйственной деятельности организаций, утвержденного Приказом МФ РФ №94-н от 31.10.2000 г.

Регулирование и контроль внешнеэкономической деятельности производится в соответствии с мерами международного регулирования ВЭД предприятий и организаций, которыми являются признанные во всем мире нормы и правила, соблюдаемые субъектами, а также многосторонние межгосударственные соглашения.

К мерам государственного регулирования относятся: установление таможенного режима, квотирование и лицензирование товаров и услуг, использование Товарной номенклатуры ВЭД, валютное и налоговое регулирование. Основными нормативными документами, регулирующими ВЭД, являются: Закон РФ «О таможенном тарифе» от 21 мая 1993 г., Закон РФ «О валютном регулировании и валютном контроле в Российской Федерации» от 9 декабря 1992 г., Налоговый кодекс Российской Федерации.

Кроме того, правовые нормы регулирования ВЭД даны в Гражданском кодексе РФ, Законах РФ «О государственном регулировании внешнеторговой деятельности», «Об инвестиционной деятельности в РФ» и др. В них определены права и обязанности участников (ВЭД), виды и условия их деятельности.

Анализ и аудит имеют целью активное воздействие на ВЭД: обеспечение регулирования хозяйственной деятельности, выполнение требований валютного контроля, экономический контроль, предупреждение возникновения диспропорций и сбоев в реализации и приобретении товаров и услуг. То есть анализ и аудит являются важным звеном в цепи обратной связи, обеспечивающей систему управления достоверной финансовой информацией для принятия решений.

Анализ и аудит в организациях, занимающихся ВЭД, должен проводиться с соблюдением требований Правил (стандартов) аудиторской деятельности, утвержденных Постановлением Правительства РФ от 23 09.02. и Закона «Об аудиторской деятельности» от 07. 08.01. №119-ФЗ.

В силу специфики внешнеэкономической деятельности изучение этого курса должно обязательно включать изучение специальной терминологии, применяющейся в этой деятельности; изучение нормативной базы, регулирующей ВЭД; специфику применения отдельных счетов учета.

Сущность внешнеэкономической деятельности ВЭД состоит в международной купле-продаже товаров и услуг, перемещении материальных, денежных, трудовых и интеллектуальных ресурсов между государствами. Для понимания того, как следует организовывать ВЭД, в первую очередь необходимо уяснить, что система управления ВЭД организаций включает в себя меры международного регулирования и меры государственного регулирования. Меры межгосударственного регулирования – это признанные во всем мире нормы и правила, соблюдаемые субъектами, либо многосторонние межгосударственные соглашения. К мерам государственного регулирования относятся: установление таможенного режима, квотирование и лицензирование товаров и услуг, использование Товарной номенклатуры внешнеэкономической деятельности, валютное и налоговое регулирование.

Основные нормативные документы, регулирующие внешнеэкономическую деятельность в России: Закон РФ «О таможенном тарифе» от 21 мая 1993 г.; Закон РФ «О валютном регулировании и валютном контроле в Российской Федерации» от 9 декабря 1992 г.; Налоговый кодекс Российской Федерации; Гражданский кодекс РФ; Закон РФ «О государственном регулировании внешнеторговой деятельности»; Закон РФ «Об инвестиционной деятельности в РФ» и др. Проработка положений этих документов необходима для правильного понимания практики регулирования ВЭД в России.

Для грамотной организации бухгалтерского учета ВЭД необходимо хорошее знание стандартного плана счетов, который модифицируется применительно к осуществляемым экспортно-импортным операциям. Поэтому при изучении этого вопроса необходимо разобраться в том, какие субсчета должны открываться к стандартным счетам для учета экспортно-импортных и валютных операций. При этом необходимо обратить внимание на то, что первичные документы составляются по унифицированным формам, утвержденным Госкомстатом России.

Документооборот и технология обработки учетной информации устанавливается организацией самостоятельно с учетом осуществляемых экспортно-импортных операций. Для того, чтобы овладеть методами оценки активов и обязательств при осуществлении ВЭД, нужно проработать ПБУ и Положение по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденным Приказом МФ РФ №43н.