Навигация

Организация внутреннего контроля в коммерческих банках Казахстана

4.2 Организация внутреннего контроля в коммерческих банках Казахстана

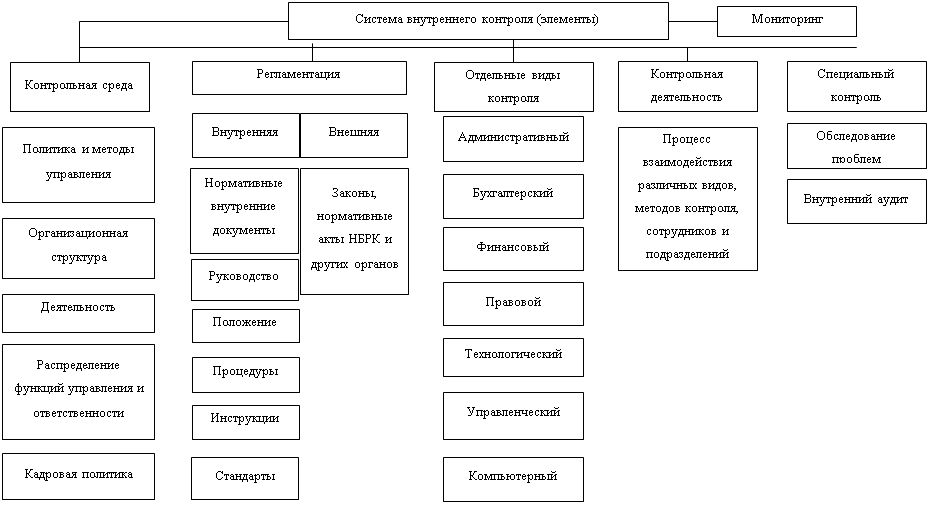

Механизм системы внутреннего контроля в банке — «образующий» элемент системы, то есть то, посредством чего обеспечивается непосредственное проведение внутреннего контроля.

Элементами механизма системы являются:

— контрольная среда;

— регламентация;

— отдельные виды контроля;

— контрольная деятельность;

— специальный контроль;

— мониторинг системы внутреннего контроля (Приложение 2).

Рассмотрим подробнее каждый элемент механизма внутреннего контроля в коммерческом банке.

Контрольная среда в первую очередь определяется политикой банка по отношению к системе внутреннего контроля. Система внутреннего контроля в коммерческих банках Казахстана создается для осуществления следующих целей:

1) операционная и финансовая эффективность деятельности банка, что предполагает проверку эффективности и рентабельности управления активами банка и определения вероятности убытков;

2) надежность, полнота и своевременность финансовой и управленческой информации. Данная цель предполагает проверку составления достоверной и качественной финансовой отчетности, и других финансовых документов, используемых банком при принятии решений;

3) соблюдение требований законодательства Республики Казахстан, что предполагает проверку соблюдения банком законодательства, а также требований документов, определяющих внутреннюю политику и процедуры банка [4].

Политика банка по внутреннему контролю определяет:

- все риски, которым подвержен банковский холдинг и его дочерние организации;

- масштаб и частоту проведения внутреннего контроля;

- требования к составлению плана проведения внутреннего контроля банка.

Совет директоров и руководство банка обеспечивают наличие адекватной системы внутреннего контроля и создают условия для исполнения сотрудниками банка своих обязанностей в области внутреннего контроля.

Регламентация определяется законодательными актами АФН и внутренними документами банка, которыми предусматривается создание надлежащей структуры контроля, включающей:

- проверки, осуществляемые руководством;

- систему согласований и делегирования прав;

- надлежащий контроль за различными подразделениями;

- проверки соблюдения лимитов на риски и последующий контроль устранения выявленных нарушений;

- систему сверки счетов и перекрестной проверки;

- инвентаризацию имущества.

Контрольная деятельность – это методы и правила, дополняющие элементы контрольной среды, разработанные администрацией для достижения стоящих перед банком целей. Это процесс взаимодействия и функционирования отдельных элементов системы внутреннего контроля.

Периодичность осуществления наблюдения за различными видами деятельности банка определяется исходя из связанных с ними рисков, частоты и характера изменений, происходящих в направлениях деятельности банка.

Специальный контроль в банках Казахстана осуществляет служба внутреннего аудита, которая создается для проверки соответствия системы внутреннего контроля рекомендациям АФН или наделяется полномочиями ответственное лицо, осуществляющее функции внутреннего аудитора.

Целью внутреннего аудита является оценка адекватности и эффективности систем внутреннего контроля и управления рисками по всем аспектам деятельности банка, информацией о состоянии выполнения подразделениями банка, возложенных функций и задач, а также предоставление действенных и эффективных рекомендаций по улучшению работы [4].

Служба внутреннего аудита создается с целью решения задач, возникающих при осуществлении советом директоров функций по обеспечению наличия и функционирования адекватной системы внутреннего контроля путем предоставления объективной оценки состояния системы внутреннего контроля и рекомендаций по их совершенствованию.

Основными функциями службы внутреннего аудита являются:

1) подготовка отчетности для совета директоров (наблюдательного совета) о деятельности службы внутреннего аудита;

2) установление областей рисков в операциях банка, которые в текущем году необходимо подвергнуть внутреннему и внешнему аудитам;

3) определение достоверности и точности финансовой информации, предоставляемой руководству банка и внешним пользователям;

4) установление любых существенных недостатков в бухгалтерском учете или внутреннем аудите, выявленные внешними или внутренними аудиторами;

5) определение соблюдения банком нормативных правовых актов, внутренних положений, устава банка, а также внутренних правил, утвержденных советом директоров (общим собранием участников) банка.

6) проверка и оценка адекватности и эффективности системы внутреннего контроля и управления рисками;

7) проверка полноты применения и эффективности методологии оценки рисков банка и процедур управления рисками методик, программ, правил, порядков и процедур совершения операций и сделок, управления рисками;

8) проверка эффективности функционирования автоматизированных информационных систем, включая контроль целостности баз данных и их защиты от несанкционированного доступа, наличие планов действий на случай непредвиденных обстоятельств;

9) проверка достоверности, полноты, объективности и своевременности бухгалтерского учета и отчетности, а также надежности и своевременности сбора и представления информации и отчетности;

10) проверка применяемых способов (методов) обеспечения сохранности имущества банка;

11) оценка экономической целесообразности и эффективности совершаемых операций;

12) проверка соответствия внутренних документов нормативным правовым актам Республики Казахстан;

13) проверка процессов и процедур внутреннего контроля

14) оценка функционирования отдела кадров;

15) оценка наличия норм законодательства Республики Казахстан и внутренних положений банка, касающихся операций банка, включая методики, принципы, правила относительно организационной структуры и управления банком;

16) другие вопросы, предусмотренные внутренними документами банка.

Мониторинг системы внутреннего контроля осуществляется на постоянной основе. Во внутренних документах банка определяется порядок осуществления мониторинга системы внутреннего контроля (методики, правила, периодичность, порядок рассмотрения результатов мониторинга). Банк принимает необходимые меры по совершенствованию внутреннего контроля для обеспечения его эффективного функционирования, в том числе с учетом меняющихся внутренних и внешних факторов, оказывающих воздействие на деятельность банка.

Информация о недостатках в системе управления рисками и о неэффективно контролируемых рисках, выявленная службой внутреннего контроля, должна доводиться до сведения руководства банка незамедлительно по мере выявления, причем серьезные вопросы должны докладываться менеджменту или совету директоров. Важно, чтобы после получения информации от службы внутреннего контроля соответствующие руководители банка обеспечивали своевременное исправление недостатков. Внутренние аудиторы должны проводить последующие проверки или осуществлять другие виды мониторинга и немедленно информировать менеджмент или совет директоров обо всех неисправленных недостатках, а также давать рекомендации по совершенствованию системы управления рисками.

Кроме внутреннего мониторинга, элементы политики внутреннего контроля оцениваются внешними аудиторами и АФН. Для участков со слабой системой контроля разрабатывается более детальная программа проверки, и, в свою очередь, на более сильных участках проверке подлежит меньший объем первичных документов и хозяйственных операций. В случае если внешние аудиторы, проверяющие банк, дадут низкую оценку системе внутреннего контроля, может быть принято решение не принимать во внимание систему внутреннего контроля банка вообще, что ведет к увеличению объема работ и размеру вознаграждения внешнего аудитора.

Эффективный контроль может быть реализован только в системе внутреннего контроля посредством взаимодействия всех ее элементов.

Концептуальные основы внутреннего контроля ряда казахстанских коммерческих банков состоят из ряда составляющих, приведенных в таблице 2.

Таблица 2 – Общая Концепция внутреннего контроля банков: Народный, Альянс и Казкоммерцбанк

| Элементы СВК | Народный банк | Альянс | Казкомерцбанк |

| Цели системы внутреннего контроля | Достижение: 1) операционной и финансовой эффективности деятельности Банка; 2) надежной, полной и своевременной финансовой и управленческой информации; 3) соблюдение требований законодательства РК | Эффективность деятельности Совета директоров и менеджмента | Обеспечение доверия инвесторов к Банку и органам его управления. Защита капиталовложений Акционеров и активов Банка. |

| Механизм | Ежедневный внутренний контроль порядка осуществления всей финансово-хозяйственной деятельности Банка. | Контрольные процедуры | Наблюдения за различными видами деятельности банка |

| Ответственные | Руководители соответствующих структурных подразделений Банка. | Руководители подразделений по управлению рисками | Ревизор Банка |

| Орган оценки адекватности и эффективности системы внутреннего контроля | Служба внутреннего аудита, а также независимая аудиторская организация | Аудиторский комитет Совета директоров и подразделение исполнительного органа - Служба внутреннего аудита | Департамент аудита |

| Служба внутреннего аудита: цели и задачи | Оценка адекватности и эффективности системы внутреннего контроля. | Проверка соответствия системы внутреннего контроля банка рекомендациям АФН | Внутренний контроль за финансово-хозяйственной деятельностью Банка. |

| Внешний аудитор: цели и задачи | Ежегодный аудит финансовой отчетности и прочей информации | Ежегодная проверка финансово-хозяйственной деятельности, оценка эффективности управления рисками и надежности системы внутреннего контроля. На 2008 год - ТОО «Делойт и Туш», лицензия №0000008 от 21.10.99г. | Внешний аудит в соответствии с требованиями законодательства Республики Казахстан. Аудиторская фирма – ТОО «Делойт и Туш», лицензия №0000008 от 21.10.99г, |

Таким образом, эффективная система внутреннего контроля является критически важным компонентом управления банком и основой для обеспечения безопасности и устойчивости банковских операций.

Заключение

Проведенное исследование позволило сделать следующие выводы:

1. Внутренний контроль — это система мер, организованных руководством предприятия и осуществляемых на предприятии с целью наиболее эффективного выполнения всеми работниками своих обязанностей при совершении хозяйственных операций. Внутренний контроль определяет законность этих операций и их экономическую целесообразность для предприятия.

2. Внутренний контроль, имеющий отношение к системе учета, связан с достижением таких целей, как:

- санкционирование операций осуществляется в соответствии с общим или специальным разрешением руководства;

- все операции сразу записываются в виде точной суммы в соответствующих счетах и в должный срок;

- доступ к активам и записям осуществляется только с разрешения руководства;

- записанные активы сравниваются с имеющимися в наличии активами через определенные промежутки времени, а относительно всех расхождений принимаются соответствующие меры.

3. Система внутреннего контроля — это очень сложный и тонкий организм, неотъемлемыми частями которого являются абсолютно все подразделения предприятия, все сферы его деятельности и деятельность каждого работника-предприятия.

4. Значение внутреннего контроля переоценить трудно: при его помощи обеспечиваются защита имущества, качество учета и достоверность отчетности, выявление и мобилизация имеющихся резервов в сфере производства, финансов и т.п. Внутренний контроль охватывает все сферы деятельности организации и направлен на повышение эффективности управления компанией.

5. Хотя приемы внешнего и внутреннего аудита во многом идентичны и зачастую касаются одних и тех же объектов, между ними имеются существенные различия. Если объектами внешнего аудита являются разделы и участки бухгалтерского учета - основные средства, нематериальные активы, производственные запасы, расчеты, уставный капитал, кредиты и займы и прочее, то при осуществлении внутреннего контроля объектами организации контроля и, соответственно, объектами проверки являются циклы деятельности предприятия: снабжения, производства, реализации (сбыта) или получения дохода. Главным принципиальным отличием является то, что органы внутреннего аудита являются составной частью предприятия, системы его управления и функционируют под непосредственным контролем и по указанию его руководства. Внутренний аудит проводится не зависящими от проверяемого подразделения лицами, но принадлежащими персоналу предприятия, в то время как внешний аудит проводится не зависящими не только от проверяемого подразделения, но и вообще не состоящими в штате предприятия лицами.

Список использованной литературы

1. Об аудиторской деятельности в Республике Казахстан. Закон Республики Казахстан от 05.05.2006 г.

2. О бухгалтерском учете и финансовой отчетности: Закон Республики Казахстан от 28 февраля 2007 г.

3. Концепция развития системы бухгалтерского учета и аудита в Республике Казахстан на 2007-2009 гг.

4. Методические рекомендации по организации систем управления рисками и внутреннего контроля в банковских холдингах от 15 апреля 2006 года № 94.

5. Абдыкалыков Т.А. Учет и аудит: Учебное пособие. – Алматы: Издательство Казахского Национального Университета имени Аль-Фараби, 2005. – 212с.

6. Албаров Р. А.. Аудит в организациях промышленности, торговле и АПК.- М, 2000.

7. Алимбетов Н. Финансово-правовой комментарий к Закону Республики Казахстан "О бухгалтерском учете и финансовой отчетности" от 28.02.2007 г. № 234-III// Бюллетень бухгалтера, Март 2007, № 12

8. Андреев А.Г., Соломенко А.Д. Правовые основы финансового контроля //Финансы. 1999. №1, 48с.

9. Березюк В.И. Аудит: Учебное пособие. – Караганда, 2007 – 214с.

10. Кочинев Ю.Ю. Аудит. – Санкт-Петербург: «Питер», 2005. – 400 с.

11. Мадиева К.С. Учебно-методический комплекс по дисциплине: «Бухгалтерский учет и аудит». – Караганды: Издательство Карагандинского Экономического Университета, 2006 – 110с.

12. Международные стандарты аудита в Казахстане. – Алматы: Издательство БИКО, 2001 – 116с.

13. Нурсеитов Э.О. Аудит: Краткое руководство. – Алматы: ТОО «Издательство LEM», - 2007.-220 с.

14. Нурсеитов Э.О. Бухгалтерский учет в организациях/ Учебное пособие. – Алматы, 2006.-427с.

15. Пугачев В.В. Международные стандарты аудита. Учебно-справочное пособие. – Москва: Финансы, 2006.

16. Сейткасимов Г.С., Банковское дело. – Алматы: Каржы-Каражат, 2002

17. Скала В.И., Скала Н.В., Нам Г.М. Национальная система бухгалтерского учета в Республике Казахстан. ТОО «Издательство LEM». – Алматы, 2007 . ч.1 – 420 с.

18. Скала Н. Проблемы применения МСФО и МСА в национальной системе учета РК// Материалы международного курылтая бухгалтеров и аудиторов г. Алматы, 10-12 октября 2007 года.

19. Соколов Я.В. Практический аудит - Москва: «Юрист», 2004 – 812 с.

20. Тихомиров А.Ю. О системе внутреннего контроля в компаниях / А.Ю. Тихомиров // Деньги и кредит. – 2002. – № 3. – С. 56–62.

21. Торшаева Ш.М. Теория аудита: Учебно-практическое пособие для ВУЗов – Караганда: КУБУП,2000г – 150с.

22. Худяков А.И. Финансовое право Республики Казахстан: (общая часть). Алматы. 1995. – 224 с.

23. Энциклопедический словарь/ Под ред. И. А. Андриевского. - СПб: Издатели Ф. А. Брокгауз, И. Ф. Ефрон, 1990 - 420с.

Приложение 1

Характеристика особенностей внутреннего и внешнего аудита

| Элементы | Внутренний аудит | Внешний аудит |

| Постановка задач | Определяется руководством, исходя из потребностей управления: как внутренними подразделениями предприятия, так и предприятием в целом | Определяется договором между независимыми сторонами: предприятием и аудиторской фирмой (аудитором) |

| Объект | Решение отдельных функциональных задач управления, разработка и проверка информационных систем предприятия | Главным образом система учета и отчетности предприятия |

| Цель | Определяется руководством предприятия | Определяется законодательством по аудиту: оценка достоверности финансовой отчетности и подтверждение соблюдений действующего законодательства |

| Средства | Выбираются самостоятельно (либо определяются стандартами внутреннего аудита) | Определяются общепринятыми аудиторскими стандартами |

| Вид деятельности Организация работы | Исполнительская деятельность Выполнение конкретных заданий руководства | Предпринимательская деятельность Определяется аудитором самостоятельно,исходя из общепринятых норм и правил аудиторской проверки |

| Взаимоотношения | Подчиненность руководству предприятия, зависимость от него | Равноправное партнерство, независимость |

| Субъекты | Сотрудники, подчиненные руководству предприятия и находящиеся в штате предприятия | Независимые эксперты, имеющие соответствующий аттестат и лицензию на право заниматься этим видом предпринимательства |

| Квалификация | Определяется по усмотрению руководства предприятия | Регламентируется государством |

| Оплата | Начисление заработной платы по штатному расписанию | Оплата предоставленных услуг по договору |

| Ответственность | Перед руководством за выполнение обязанностей | Перед клиентом и перед третьими лицами, установленная законодательными и нормативными актами |

| Методы | Методы могут быть и одинаковыми при решении одинаковых задач (например, оценка достоверности информации). Имеются различия в степени точности и детальности | |

| Отчетность | Перед руководством | Итоговая часть аудиторского заключения может быть опубликована, аналитическая часть передается клиенту |

Приложение 2

Элементы системы внутреннего контроля в коммерческих банках Казахстана

Элементы системы внутреннего контроля в коммерческих банках КазахстанаПохожие работы

... услуги. Этот тип риска выходит на первый план по мере того, как финансовые учреждения начинают обслуживать клиентов, используя электронные средства коммуникации. Операционный риск зависит от системы внутреннего контроля, информационных систем, честности сотрудников и операционных процессов. Так как операционный риск возникает всякий раз, когда происходит сбой автоматизированных систем в процессе ...

... школьников по основам потребительских знаний; - координация работы территориальных структур федеральных органов исполнительной власти, осуществляющих государственный контроль соблюдения законодательства о защите прав потребителей[6]. Территориальное управление по Санкт-Петербургу и Ленинградской области осуществляет содействие в реализации судебной защиты прав потребителей. Наибольшее ...

... находится в стадии формирования, только нарабатывается практика его осуществления, выявляются трудности в его реализации. Проблемы ведомственного контроля таможенных органов Итак, согласно Методическим рекомендациям ведомственный контроль - деятельность таможенных органов и их должностных лиц, направленная на выявление и устранение нарушений, допускаемых нижестоящими таможенными органами и ...

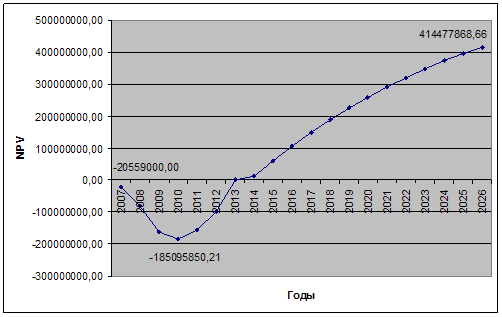

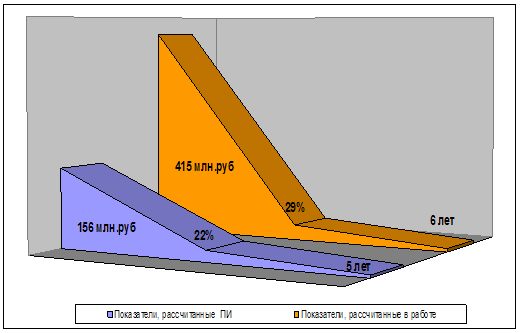

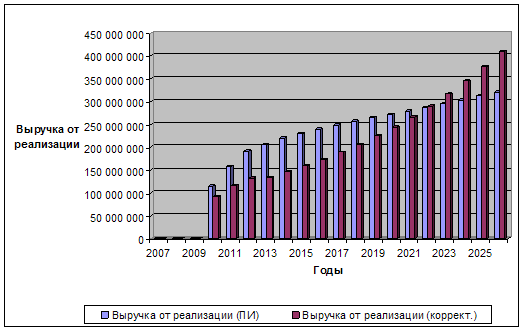

... для выбора и проверки отдельных элементов, чтобы определить, выполняется ли аудируемым лицом конкретная процедура [32, с.100]. 2. Внутренний аудит бизнес-плана инвестиционного проекта ОАО «ТАНЕКО» 2.1 Резюме проекта ОАО «ТАНЕКО» Суть инвестиционного проекта заключается в строительстве Комплекса нефтеперерабатывающих и нефтехимических заводов ОАО «ТАНЕКО» в городе Нижнекамске Республики ...

0 комментариев