Навигация

Учетная цена выше фактической себестоимости товаров (продуктов)

2. Учетная цена выше фактической себестоимости товаров (продуктов).

Предположим, что приобретенные в отчетном месяце товары (продукты) были оприходованы по учетным ценам на сумму 15 000 руб.

В учете при этом будут сделаны проводки:

дебет счета 15 кредит счета 60 - 14 000 руб. (10 000 руб. + 1 000 руб. + 3000 руб.) - отражены фактические затраты, связанные с приобретением товаров (продуктов);

дебет счета 41 кредит счета 15 - 15 000 руб. - оприходованы полученные товары (продукты) по учетным ценам;

дебет счета 15 кредит счета 16 - 1000 руб. (15 000 - 14 000) - списаны отклонения в стоимости полученных товаров (продуктов);

дебет счета 90 "Продажи", субсчет "Себестоимость продаж" или дебет счета 20 кредит счета 41 - 31 000 руб. - списана себестоимость реализованных товаров (продуктов, отпущенных на кухню).

Следовательно, на конец отчетного месяца по счету 16 будет числиться кредитовое сальдо в размере 2500 руб. (1000 руб. + 1500 руб.).

Расчет суммы отклонений, которая подлежит сторнированию со счета 90 "Себестоимость продаж" или со счета 20, будет выглядеть следующим образом:

31 000 руб. : (24 000 руб. + 15 000 руб.) х 100% = 79,49%;

(1000 руб. + 1500 руб.) х 79,49% = 1987,25 руб.

При списании отклонений в учете нужно сделать запись:

дебет счета 90 "Себестоимость продаж" (или дебет счета 20) кредит счета 16 - 1987,25 руб. - сторнировано кредитовое отклонение в стоимости товаров (продуктов).

При применении организациями торговой наценки следует учесть, что такая наценка может определяться как в целом по компании (по всей номенклатуре товаров или продуктов), так и в разрезе отдельных видов или групп товаров (продуктов).

Данный способ удобен тем, что себестоимость реализованных товаров будет тождественна величине выручки от их реализации. Однако для формирования финансовых результатов от операций реализации необходимо установить фактическую себестоимость реализованных товаров, отразив данный порядок в учетной политике.

Согласно Плану счетов (Инструкции по применению Плана счетов)), сумма торговой наценки на остаток нереализованных товаров (продуктов) на предприятиях может быть определена по процентному методу. Такой процент исчисляется исходя из отношения величины торговой наценки на остаток товаров (продуктов) на начало отчетного периода (месяца) и оборота по кредиту счета 42 к сумме реализованных по продажным ценам за месяц товаров (изделий кухни) и остатка товаров (продуктов) на конец месяца (также по продажным ценам).

Так называемый средний процент реализованного торгового наложения можно представить следующей формулой:

(сумма торговой наценки на начало месяца + торговая наценка по поступившим за месяц товарам (продуктам)) : (выручка от реализации товаров (изделий кухни) за месяц) + остаток товаров (продуктов) на конец месяца) х 100% = средний процент

или

(сальдо по счету 42-1 на начало месяца + кредитовый оборот по счету 42-1) : (оборот по кредиту счета 90 + остаток по счету 41 (или остаток по счету 41 + остаток по счету 20)) х 100% = средний процент.

Умножая полученный средний процент реализованного торгового наложения на стоимость реализованных по продажным ценам товаров (изделий кухни), определяют величину торговой наценки, приходящейся на реализованные товары (изделия кухни).

Рассмотрим данные операции на условном примере.

Пример 1. Согласно учетной политике в ООО ПКФ «Полесье», товары приходуются по продажным ценам, включающим в себя цену приобретения товаров и торговую наценку.

На начало отчетного месяца на складе оставалось товаров на сумму 80 000 руб. Величина торговой наценки (остаток по счету 42) составила 16 000 руб.

За отчетный период на склад предприятия поступило товаров на сумму 200 000 руб по продажным ценам, включающим в себя также торговую наценку - 40 000 руб.

За отчетный месяц реализовано товаров по продажным ценам на сумму 240 000 руб. Остаток товаров на конец отчетного периода составил, таким образом, 40 000 руб. (80 000 руб. + 200 000 руб. - 240 000 руб.).

Расчет процента реализованного торгового наложения будет выглядеть следующим образом:

(16 000 руб. + 40 000 руб.) : (240 000 руб. + 40 000 руб.) х 100% = 20%.

Соответственно величина торговой наценки, приходящаяся на реализованные товары, составит 48 000 руб. (240 000 руб. х 20%).

В том случае, если в организации применяется единая торговая наценка на все виды товаров, то ее расчет можно произвести арифметическим способом.

Пример 2. Согласно учетной политике ООО ПКФ «Полесье», товары приходуются по продажным ценам. При этом на все товары начисляется единая торговая наценка в размере 25 процентов.

За отчетный месяц реализовано товаров по продажным ценам на сумму 240 000 руб.

Расчет торговой наценки, приходящейся на проданные товары, будет выглядеть следующим образом:

240 000 руб. : 1,25 х 25% = 48 000 руб.

Как уже говорилось выше, торговая наценка организациями может начисляться как при оприходовании продуктов, так и при выдаче их в производство.

Расчет торговой наценки, приходящейся на реализованные изделия кухни, при начислении ее в момент поступления продуктов на склад, будет таким же, как и по товарам, за исключением того, что в качестве остатков продуктов на начало и конец отчетного периода принимаются не только остатки продуктов на складе, но и находящиеся в производстве (на кухне), но не израсходованные в процессе изготовления блюд и изделий кухни. Поэтому более подробно рассмотрим второй вариант (начисление торговой наценки при передаче продуктов в производство).

Пример 3. ООО ПКФ «Полесье» осуществляет учет продуктов (сырья) при их поступлении на склад - по покупным ценам, а при их передаче в производство - по продажным ценам.

В отчетном периоде (месяце) ООО ПКФ «Полесье» приобрел у поставщика продуктов питания на сумму 220 000 руб. (в том числе НДС по ставке 10% - 20 000 руб.). На кухню ресторана было передано продуктов на сумму 180 000 руб. по покупным ценам.

Организацией установлена единая торговая наценка для всех видов продуктов в размере 50 процентов.

В бухгалтерском учете проводки по данным операциям будут такими:

| Содержание операций | Дебетсчета | Кредитсчета | Сумма,руб. |

| 1. Произведена оплата поставщику за продукты | 60 | 51 | 220 000 |

| 2. Оприходованы продукты на склад по покупным ценам без учета НДС: (220 000 руб. - 20 000 руб.) | 41 | 60 | 200 000 |

| 3. Отражен в учете НДС по приобретенным продуктам | 19 | 60 | 20 000 |

| 4. Переданы продукты в производство по покупным ценам | 20 | 41 | 180 000 |

| 5. Начислена торговая наценка на продукты, переданные в производство: (180 000 руб. х 50%) | 20 | 42 | 90 000 |

Таким образом, стоимость продуктов, отпущенных в производство, по продажным ценам будет составлять 270 000 руб. (180 000 руб. + 90 000 руб.).

На начало месяца в учете организации числились:

- остаток продуктов на счете 41 (по покупным ценам) на сумму 30 000 руб.;

- остаток не израсходованных в производстве продуктов на счете 20 по продажным ценам на сумму 25 000 руб.;

- торговая наценка на остаток продуктов на кухне (в производстве) на счете 42 - в размере 5000 руб.

За месяц реализовано готовой продукции (изделий кухни) по продажным ценам на сумму 240 000 руб. Соответственно остаток продуктов на кухне по продажным ценам составит 55 000 руб. (25 000 руб. + 270 000 руб. - 240 000 руб.). Предположим, ставка НДС по проданной продукции составляет 18 процентов.

Торговая наценка, приходящаяся на проданные изделия кухни, будет рассчитана так:

240 000 руб. х ((5 000 руб. + 90 000 руб.) : (240 000 руб. + 55 000 руб.) х 100%) = 7288 руб.

Обратите внимание, что остаток продуктов на складе в данной ситуации не принимает участия в расчетах реализованного торгового наложения, так как отражается в учете по покупным ценам, а не по продажным.

В бухгалтерском учете данные операции отразятся следующим образом:

| Содержание операций | Дебетсчета | Кредит счета | Сумма, руб. |

| 1. Реализация изделий кухни | 50 | 90-1 | 240 000 |

| 2. Начислен НДС по реализованной продукции: (240 000 руб. : 1,18 х 18%) | 90-3 | 68, субсчет"Расчеты по НДС" | 36 610,20 |

| 3. Списана себестоимость проданных изделий по продажным ценам | 90-2 | 20 | 240 000 |

| 4. Сторнирована торговая наценка, приходящаяся на реализованные изделия кухни | 90-2 | 42 | -77 288 |

| 5. Прибыль от реализации продукции общепита: (240 000 руб. - 36 610,20 руб. - (240 000 руб. - 77 288 руб.)) | 90-9 | 99 | 40 677,80 |

В фактическую себестоимость товаров (продуктов) включаются расходы по заготовке и доставке товаров (продуктов) на склады (как правило, большинство из них составляют транспортные расходы).

Однако п.13 ПБУ 5/01 делается исключение для всех торговых организаций (оптовых и розничных). Такие организации могут затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, включать в состав расходов на продажу (издержек обращения). Для организаций общепита подобный вариант определен Методическими рекомендациями по бухгалтерскому учету затрат, включаемых в издержки обращения.

Таким образом, при формировании учетной политики организации должны решить, как будут отражаться в их учете транспортные расходы по заготовке и доставке товаров до склада предприятия. Эти затраты могут быть:

1) включены в покупную (продажную) стоимость товаров или продуктов (то есть либо непосредственно на счет 41 "Товары", либо посредством применения счетов 15 и 16);

2) отнесены на счет 44 "Расходы на продажу".

В последнем случае согласно Плану счетов (Инструкции по применению Плана счетов) такого рода расходы списываются в составе издержек обращения на себестоимость продаж не в полной сумме, а только в части, приходящейся на реализованные товары (изделия кухни).

Такой расчет будет производиться следующим порядком:

1) суммируются транспортные расходы, приходящиеся на остаток товаров (продуктов) на начало месяца и произведенные в отчетном месяце;

2) определяется выручка от реализации товаров (изделий кухни), проданных в отчетном месяце, и остаток товаров (продуктов) на конец месяца;

3) определяется средний процент издержек обращения к общей стоимости товаров (продуктов) путем деления определенной в пп.1 суммы издержек обращения к сумме реализованных и оставшихся товаров или продуктов (согласно пп.2);

4) умножением суммы остатка товаров (продуктов) на конец месяца на средний процент указанных расходов определяется их сумма, относящаяся к остатку товаров (продуктов) на конец месяца.

Рассмотрим на условных примерах расчет среднего процента издержек обращения (транспортных расходов).

Пример 1. ООО ПКФ «Полесье» занимается оптовой торговлей товарами. Ее учетной политикой предусмотрено, что транспортные расходы, связанные с заготовкой и приобретением товаров, относятся на издержки обращения.

На начало отчетного периода на счете 44 в организации числился остаток издержек обращения (транспортных расходов) в размере 5000 руб.

За отчетный месяц организацией были произведены расходы по оплате транспортных услуг, связанных с доставкой приобретенных товаров на склад, на сумму 40 000 руб. (без учета НДС). При этом фактическая себестоимость реализованных за месяц товаров составила 1 000 000 руб. На конец отчетного периода осталось товаров на сумму 400 000 руб. по покупным ценам.

Расчет среднего процента будет выглядеть так:

(5000 руб. + 40 000 руб.) : (1 000 000 руб. + 400 000 руб.) х 100% = 3,21%.

Таким образом, сумма транспортных расходов, приходящаяся на остаток товаров на конец месяца, будет составлять 12 840 руб. (400 000 руб. х 3,21%).

Соответственно на себестоимость продаж следует списать транспортных расходов в сумме 32 160 руб. (5 000 руб. + 40 000 руб. - 12 840 руб.).

Для организаций общепита расчет будет производиться таким же образом, за исключением того, что в остаток продуктов на конец месяца будет входить не только их остаток на складе (счет 41), но величина не израсходованных в производстве продуктов (счет 20).

2. Учетной политикой ООО ПКФ «Полесье» предусмотрено, что транспортные расходы, связанные с заготовкой и приобретением товаров, относятся на издержки обращения.

Используя данные п.1 настоящего примера (только вместо товаров - продукты питания), предположим, что помимо остатка продуктов на складе, на счете 20 (в производстве) также числится остаток неизрасходованных продуктов на сумму 50 000 руб.

В этом случае расчет среднего процента необходимо произвести следующим образом:

(5000 руб. + 40 000 руб.) : (1 000 000 руб. + 400 000 руб. + 50 000 руб.) х 100% = 3,10%.

Таким образом, сумма транспортных расходов, приходящаяся на остаток продуктов на конец месяца (на счетах 41 и 20), будет составлять 13 950 руб. ((400 000 руб. + 50 000 руб.) х 3,1%).

Соответственно на себестоимость продаж следует списать транспортных расходов в сумме 31 050 руб. (5000 руб. + 40 000 руб. - 13 950 руб.).

Оценка товаров (продуктов) при их выбытии (продаже, списании, передаче и т.п.) производится теми же способами, что и материалов (п.16 ПБУ 5/01):

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени приобретения товаров (продуктов) (способ ФИФО);

- по себестоимости последних по времени приобретения товаров (продуктов) (способ ЛИФО).

Способ оценки по себестоимости каждой единицы применяют те организации торговли (общепита), у которых присутствует небольшая номенклатура товаров (продуктов). Для этого в бухгалтерии и на складе учет движения товаров (продуктов) ведется отдельно по каждой их партии (даже если эти товары (продукты) отличаются только своей ценой). Такой метод является достаточно трудоемким.

Поэтому большинство организаций применяют способ оценки по средней себестоимости, которая определяется по каждому виду (группе) товаров (продуктов) как частное от деления общей себестоимости вида (группы) товаров (продуктов) на их количество. Поскольку порядок применения указанных выше методов одинаков и для торговли (оптовых и розничных), и для общественного питания, то мы рассмотрим их на примере организаций торговли.

Пример 1: ООО ПКФ «Полесье» отражает стоимость товаров по учетным ценам, под которыми понимаются цены поставщиков.

Остаток стирального порошка на складе организации на начало отчетного периода составлял 5000 упаковок по цене 8 руб. за единицу, всего на сумму 40 000 руб.

За месяц на склад поступило следующее количество порошка:

- 10 000 упаковок по цене 10 руб., на сумму 100 000 руб.;

- 2000 упаковок по цене 10,50 руб., на сумму 21 000 руб.

За отчетный период отпущено в производство 11 000 упаковок порошка.

Среднюю себестоимость 1 упаковки рассчитаем следующим образом:

(500 уп. х 8 руб.) + (10 000 уп. х 10 руб.) + 2000 уп. х 10,50 руб.)

------------------------------------------------------------------------------------- = 9,47 руб.

Похожие работы

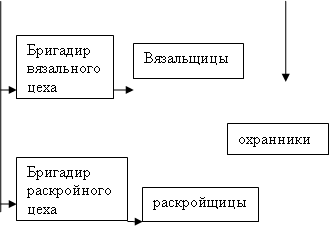

... Главный бухгалтер Начальник производства Начальник охраны Бухгалтер по учету расчетов с поставщиками и учету по движению денежных средств Рисунок 7- Схема управления предприятием Предприятие подвержено ряду отраслевых рисков, к числу которых ...

0 комментариев