Навигация

Бухгалтерский учет и анализ готовой продукции

СОДЕРЖАНИЕ

ВВЕДЕНИЕ 6

ОСНОВНЫЕ ПРИНЦИПЫ ОРГАНИЗАЦИИ РЕАЛИЗАЦИИ ПРОДУКЦИИ 10

1.1Общие принципы и организация реализации продукции в современных условиях 10

1.2Нормативно-правовая база по учету реализации продукции (работ, услуг) 12

1.3Роль и задачи бухгалтерского учета и анализа реализации продукции (работ, услуг) 16

1.4Особенности учета реализации продукции в международной практике 19

УЧЕТ РЕАЛИЗАЦИИ ПРОДУКЦИИ (РАБОТ, УСЛУГ) 23

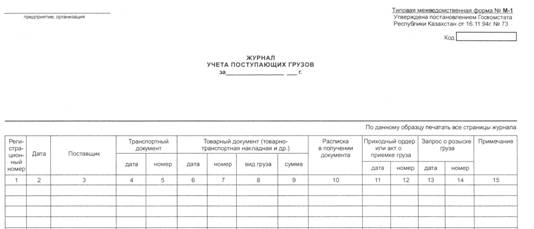

1.5 Документальное оформление реализации продукции (работ, услуг) 23

1.6 Синтетический и аналитический учет реализации продукции (работ, услуг) 25

1.7 Учет коммерческих расходов, порядок и методы их распределения 32

1.8 Учет налогов и отчислений за счет выручки от реализации продукции 35

1.9 Методика определения финансового результата от реализации продукции 42

1.10 Показатели бухгалтерской и статистической отчетности об объемах реализации готовой продукции 47

АНАЛИЗ РЕАЛИЗАЦИИ ПРОДУКЦИИ (РАБОТ, УСЛУГ) 53

1.11 Анализ структуры и выполнения плана по объему реализации продукции 53

1.12 Факторный анализ реализации продукции 56

1.13 Анализ рентабельности ассортимента реализованной продукции 62

1.14 Анализ финансовых результатов от реализации продукции 64

ЗАКЛЮЧЕНИЕ 67

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ 71

ПРИЛОЖЕНИЕ 1 Отгрузка готовой продукции 74

ПРИЛОЖЕНИЕ 2 Товарно-транспортная накладная 76

ПРИЛОЖЕНИЕ 3 Прейскурант отпускных цен 77

ПРИЛОЖЕНИЕ 4 Платежное требование 78

ПРИЛОЖЕНИЕ 5 Журнал-ордер № 11 79

ПРИЛОЖЕНИЕ 6 Журнал-ордер № 8 83

ПРИЛОЖЕНИЕ 7 Баланс предприятия 85

ПРИЛОЖЕНИЕ 8 Отчет о прибылях и убытках 89

ПРИЛОЖЕНИЕ 9 Годовой отчет о производстве продукции и выполненных работах, услугах промышленного характера 91

ПРИЛОЖЕНИЕ 10 Фактическая реализация воды питьевой, вина, безалкогольных и слабоалкогольных напитков 96

ПРИЛОЖЕНИЕ 11 Анализ отгрузки по отраслям дрожжей хлебопекарных прессованных 97

ВВЕДЕНИЕ

Процесс реализации завершает кругооборот хозяйственных средств предприятия. В результате его осуществления в полном объеме появляется возможность выполнять хозяйствующим субъектам свои обязательства перед бюджетными организациями по налогам и сборам, банками по ссудам, по начислению заработной платы рабочим и служащим, поставщиками за полученные сырье и услуги и возмещать произведенные затраты. Невыполнение плана реализации вызывает замедление оборачиваемости оборотных средств, штрафы и санкции за невыполнение договорных обязательств перед покупателями, задерживает платежи, ухудшает финансовое положение предприятия.

В настоящие время основное значение придается процессу реализации продукции по договорам-поставкам – важнейшему экономическому показателю работы, определяющему эффективность и целесообразность хозяйственной деятельности предприятия. В объем реализации включается отгруженная и отпущенная продукция независимо от того, зачислен или нет платеж на расчетный счет предприятия или получены векселя.

Основной задачей промышленных предприятий является наиболее полное обеспечение спроса населения высококачественной продукцией. Темпы роста объема производства продукции, повышение ее качества непосредственно влияют на величину издержек, прибыль и рентабельность предприятия. Предприятия изготовляют продукцию в строгом соответствии с заключенными договорами, разработанными плановыми заданиями по ассортименту, количеству и качеству, постоянно уделяя большое внимание вопросам увеличения объема выпускаемой продукции, расширения ее ассортимента и улучшения качества, расширяя рынки сбыта.

В данной дипломной работе рассматриваются проблемы, связанные с учетом реализованной продукции (работ, услуг), формированием выручки от реализации и ее отражения в учете. Верно учтенные объемы реализованной продукции, своевременный и достоверный учет отгрузки и оплаты продукции – это залог правильно сформированной выручки, а значит и правильно рассчитанные налоги.

Поскольку выручка от реализации продукции является основным источником получения прибыли предприятия, данная тема приобретает особую актуальность.

Обеспечение эффективного функционирования предприятий требует экономически грамотного управления их деятельностью, которое во многом определяется умением ее анализировать. С помощью анализа изучаются тенденции развития, глубоко и системно исследуются факторы изменения результатов деятельности, обосновываются планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, вырабатывается экономическая стратегия его развития.

В условиях перехода к рыночным отношениям объектом анализа является не просто производственный процесс, а получение заказа на производимую продукцию и ее оплата по согласованной с потребителем цене. При этом анализ производства и процесс изучения и оценки рынка (маркетинг) в равной мере влияют друг на друга. На начальном этапе перехода к рыночным отношениям, при ненасыщенности рынка любой производитель может продать то, что он произвел. Однако большую экономическую выгоду получит тот, кто использует знание рыночной конъюнктуры при формировании производственной программы, ориентированной на продукцию повышенного опроса. Более высокая цена спроса определит большую прибыль. По мере насыщения рынка и удовлетворения количественного спроса, усиления конкуренции уже не производство, а сбыт будет определять цели предприятия. В конкурентной борьбе предприятие должно производить только то, что оно может продать, или же вообще ничего не производить. Изменение структуры и объема производимой продукции как фактор увеличения прибыли постепенно уступит место росту качества продукции как совокупности новых потребительских свойств товара: надежности, эффективности применения, удобству обслуживания, доступной цене и т. п.

Таким образом, учет и анализ процесса реализации продукции (работ, услуг) являются одними из основных элементов в системе управления производством, действенным средством выявления внутрихозяйственных резервов, основой разработки научно обоснованных планов и управленческих решений.

Актуальность названной темы определяется тем, что предприятия, находясь в жесткой конкурентной среде предприятий-поставщиков, включая зарубежных, при хронической нехватке материально-энергетических и финансовых ресурсов должны сами определять структуру производства, находить внутренние резервы для повышения качества продукции и вытеснения конкурентов-импортеров с внутреннего рынка.

Целью работы является раскрытие особенностей учета реализации продукции, а так же, практическое применение комплекса приемов и способов аналитической обработки отчетной информации по реализации продукции.

Для достижения поставленной цели в работе ставятся следующие задачи:

- рассмотреть основные теоретические аспекты, связанные с понятием реализации продукции (работ, услуг);

- определить методы учета реализации продукции, а также формы расчетов с покупателями;

- на основе фактических данных проанализировать и оценить результаты деятельности предприятия.

При выполнении дипломной работы предполагается изучить законодательную базу Республики Беларусь, которой руководствуются промышленные предприятия при реализации продукции (работ, услуг), а также специальную литературу из отечественной и зарубежной печати.

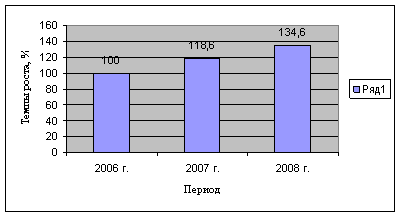

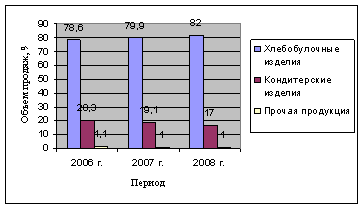

Статистической базой исследования послужил практический материал предприятия ОАО «Дрожжевой комбинат».

История дрожжевого комбината начинается с 1893 года. В то время братья Раковщики основали на окраине Минска небольшое предприятие, которое выпускало дрожжи и спирт. В 1996 году Минский дрожжевой комбинат преобразован в ОАО «Дрожжевой комбинат».

В настоящее время предприятие специализируется на выпуске хлебопекарных дрожжей прессованных и сухих (мощность 20300 тонн/год). В июне 2002 года на комбинате в эксплуатацию введен цех по производству хлебобулочных изделий (мощность 130 тонн/год), в 2003 году – цех по производству солода ржаного сухого; в 2004 году предприятие закупило новую технологическую линию по производству вина и напитков.

Основные технико-экономические показатели деятельности ОАО «Дрожжевой комбинат» за 2004-2005 гг. представлены в таблице 1.1.

Таблица 1.1 Основные технико-экономические показатели деятельности ОАО «Дрожжевой комбинат»

| № п/п | Наименование показателя | Ед. измерения | 2005 г. | 2004 г. | Темп роста, % |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1 | Товарная продукция в действующих ценах | млн. руб. | 17009 | 14325 | 118.7 |

| 2 | Товарная продукция в сопоставимых ценах | млн. руб. | 16745 | 15190 | 110.2 |

| 3 | Среднесписочная численность, всего | чел. | 461 | 381 | 121,0 |

| 4 | Производительность труда | тыс. руб. | 36323 | 39869 | 91,1 |

| 5 | Затраты на 1 руб. товарной продукции | руб. | 0,99 | 0,88 | 112,5 |

| 6 | Материальные затраты на 1 руб. товарной .продукции | руб. | 0,53 | 0,44 | 120,5 |

| 7 | Выручка от реализации продукции с налогами | млн. руб. | 18125 | 13681 | 132,5 |

| 8 | Себестоимость реализованной продукции | млн. руб. | 14810 | 11147 | 132,9 |

Бухгалтерский учет на предприятии организован по полной журнально-ордерной форме. Отдельные учетные процессы автоматизированы на базе персонального компьютера. Для целей бухгалтерского учета внедрена бухгалтерская программа, разработанная программистами комбината. Для целей управленческого учета используются электронные таблицы Microsoft Excel.

ОСНОВНЫЕ ПРИНЦИПЫ ОРГАНИЗАЦИИ РЕАЛИЗАЦИИ ПРОДУКЦИИ1.1 Общие принципы и организация реализации продукции в современных условиях

Завершающей стадией процесса кругооборота средств предприятия является процесс реализации продукции (работ, услуг). В результате его осуществления в полном объеме появляется возможность выполнить хозяйствующими субъектами свои обязательства перед бюджетом, кредиторами, банками по взятым ссудам, работникам по оплате труда и т.д. Реализация – основной объемный показатель деятельности предприятия. Реализация представляет собой совокупность хозяйственных операций, связанных со сбытом и продажей продукции. Ее основой является заключение договоров (заказов) с покупателями продукции, в которых определяется ассортимент, сроки отгрузки, количество и качество поставляемой продукции, условия поставки, цена, форма расчетов. Нарушение ритмичности в процессе реализации приводит к замедлению оборачиваемости оборотных средств, штрафными санкциями со стороны покупателей и заказчиков за невыполнение договорных обязательств и в целом ухудшается финансовое положение субъектов хозяйствования [23].

На ряде предприятий внедрен ежедневный оперативный учет и контроль выполнения плана поставок в соответствии с договорами и прибыли.

Ежедневный учет отгрузки и реализации продукции ведется в целом по предприятию в разрезе ее видов и покупателей в натуральном и денежном выражении. Сведения о выполнении плана поставок, реализации (отгрузки) и прибыли ежедневно, за пятидневку или декаду представляют руководству предприятия, которые обсуждаются на совещаниях. Оперативный учет отгрузки (реализации) и выполнения договорных обязательств по поставкам продукции можно вести как по данным платежных требований-поручений (счетов-фактур), так и ведомостей № В-2, В-5, В-6, 16, 16/1. Соблюдение договорных обязательств по поставкам продукции по количеству, качеству, ассортименту и срокам контролирует отдел сбыта предприятия в специальных книгах или журналах.

Выполнение плана реализации и накоплений (прибыли, дохода) можно фиксировать в специальных ведомостях (машинограммах) реализации. В этих ведомостях или машинограммах в подлежащем отражается дата и номер платежных требований-поручений (счетов-фактур), а в сказуемом – ассортимент продукции в натуральном и денежном выражении за день и с начала месяца, а также сумма, поступившая в оплату продукции. По данным этой ведомости (машинограммы) можно в любой момент проверить выполнение плана реализации продукции.

Прибыль от реализации продукции определяется как разность между фактически поступившей суммой по продажным ценам (с учетом доплат, скидок, надбавок и за вычетом налогов) и полной себестоимостью реализованной продукции. Реализованная продукция в натуральном выражении используется для определения прибыли прямым счетом.

Фактически полученная прибыль от реализации может также исчисляться умножением фактически сложившегося в предыдущем месяце процентного отношения прибыли к выручке от реализации на стоимость фактически реализованной за день (пятидневку, декаду) продукции (при стабильных отпускных ценах). Кроме того, ее можно получить путем корректирования плановой прибыли фактически реализованной продукции на отклонения нормативной себестоимости продукции, выработанной за истекшие сутки [15].

Однако все эти расчеты примерны и не позволяют вскрыть реальные причины, вызывающие отклонения в получении предприятием прибыли. Точные причины и виновники отклонений могут быть установлены только по истечении отчетного периода.

В целях улучшения оперативного контроля за реализацией продукции и прибылью выгодно использовать современную компьютерную технику, которая дает возможность объединения регистров бухгалтерского и оперативного учета.

На ОАО «Дрожжевой комбинат» реализация продукции ведется в соответствии с договорами поставки и планом отгрузки. Эти договоры служат средством контроля за соблюдением условий, сроков, качества поставок и своевременностью расчетов с покупателями. Контроль возложен на отдел сбыта предприятия, где ведется оперативный учет отгрузки и выполнения договоров поставки.

Ежедневный учет реализации в разрезе видов продукции по покупателям фиксируется в машинограммах (см. приложение 1) в натуральном выражении. Оперативный учет отгрузки (реализации) и выполнения договорных обязательств по поставкам продукции ведется по данным платежных требований-поручений, а также ведомости № 16 «Движение готовых изделий, их отгрузка и реализация». Контроль за оплатой счетов осуществляется в ведомости № В-5, где показывается неоплаченная дебиторская задолженность (дебет счета 62 «Расчеты с покупателями и заказчиками») на начало и конец месяца по отпускным ценам. Прибыль от реализации продукции определяется как разность между фактически поступившей суммой по продажным ценам и полной себестоимостью реализованной продукции.

1.2 Нормативно-правовая база по учету реализации продукции (работ, услуг)

Основными нормативными документами по учету реализации продукции (работ, услуг) являются:

1) Инструкция по применению Типового плана счетов бухгалтерского учета;

2) Закон Республики Беларусь «О бухгалтерском учете и отчетности»;

3) Положение по бухгалтерскому учету «Учетная политика организации»;

4) Основные положения по составу затрат, включаемых в себестоимость продукции (работ, услуг);

5) Инструкция по бухгалтерскому учету «Доходы организации»;

6) Положение о порядке формирования и применения цен и тарифов;

7) Инструкция о порядке исчисления и уплаты налога на добавленную стоимость;

8) Положение о порядке отражения в бухгалтерском учете и налогообложении товарообменных операций;

9) Постановление Совета Министров и Национального банка Республики Беларусь «О мерах по упорядочению торгово-экономических отношений и взаиморасчетов с государствами, ранее входившими в СССР».

В соответствии с Инструкцией по применению Типового плана счетов бухгалтерского учета [8], сумма выручки от реализации товаров, продукции, работ, услуг отражается в бухгалтерском учете на момент ее признания в соответствии с учетной политикой организации:

- при признании в бухгалтерском учете выручки от реализации товаров, продукции, работ, услуг по мере отгрузки товаров, продукции, выполнения работ, оказания услуг (метод начисления) – по дебету счета 62 «Расчеты с покупателями и заказчиками» и других и кредиту счета 90 «Реализация» субсчет 90/1 «Выручка от реализации». Одновременно себестоимость реализованных товаров, продукции, работ, услуг списывается с кредита счетов 20 «Основное производство», 41 «Товары», 43 «Готовая продукция», 44 «Расходы на реализацию" и других в дебет счета 90 «Реализация» субсчет 90/2 «Себестоимость реализации»;

- при признании в бухгалтерском учете выручки от реализации товаров, продукции, работ, услуг по мере оплаты отгруженных товаров, продукции, выполненных работ, оказанных услуг – по дебету счетов учета денежных средств 50 «Касса», 51 «Расчетный счет», 52 «Валютные счета», 55 «Специальные счета в банках», счетов учета расчетов и других и кредиту счета 90 «Реализация» субсчет 90/1 «Выручка от реализации». Одновременно себестоимость реализованных товаров, продукции, работ, услуг списывается с кредита счета 45 «Товары отгруженные» в дебет счета 90 «Реализация» субсчет 90/2 «Себестоимость реализации».

Согласно Закону Республики Беларусь от 18.10.1994 № 3321-ХП «О бухгалтерском учете и отчетности» в редакции [1], метод определения выручки может быть пересмотрен при формировании учетной политики на следующий отчетный год. Согласно статье 6 Закона изменения в учетной политике организации могут иметь место в случаях:

- реорганизации (слияния, присоединения, разделения, выделения, преобразования) организации;

- изменения законодательства Республики Беларусь;

- изменения условий деятельности.

В соответствии с пунктом 12 Положения по бухгалтерскому учету «Учетная политика организации» [4], изменения в учетной политике организации в целях обеспечения данных бухгалтерского учета должны вводиться с начала отчетного года, быть обоснованными и оформленными Если изменения в учетной политике организации влияют на метод признания выручки от реализации товаров, продукции, работ, услуг (метод признания выручки «по оплате» меняется на метод «по отгрузке»), то списание на счета учета реализации товаров, продукции, работ, услуг, отгруженных до начала отчетного года, производится «по оплате» в течение первого квартала отчетного года.

В соответствии с Основными положениями по составу затрат, включаемых в себестоимость продукции (работ, услуг) с учетом изменений [5], выручка от реализации продукции (работ, услуг) определяется либо по мере ее оплаты (при безналичных расчетах – по мере поступления средств за товары (работы, услуги) на счета в учреждения банков, а при расчетах наличными деньгами – по поступлении средств в кассу), либо по мере отгрузки товаров (выполнения работ, услуг) и предъявления покупателю (заказчику) расчетных документов (пункт 3.3).

Метод определения выручки от реализации продукции (работ, услуг) устанавливается предприятием на длительный срок (ряд лет) исходя из условий хозяйствования и заключаемых договоров (пункт 3.4).

В соответствии с Инструкцией по бухгалтерскому учету «Доходы организации» [9], выручка от реализации – денежные средства либо иное имущество в денежном выражении, полученные или подлежащие получению в результате реализации товаров, готовой продукции, работ, услуг по ценам, тарифам в соответствии с договором.

Выручка от реализации принимается к бухгалтерскому учету:

- в сумме, исчисленной на момент ее признания в соответствии с учетной политикой организации;

- по стоимости товаров (ценностей), полученных или подлежащих получению организацией в порядке, установленном законодательством Республики Беларусь;

- в полной сумме дебиторской задолженности при продаже продукции и товаров, выполнении работ, оказании услуг на условиях отсрочки оплаты (коммерческий заем).

В случае изменения обязательства по договору первоначальная величина поступления и (или) дебиторской задолженности корректируется исходя из стоимости актива, подлежащего получению организацией (пункт 6).

Выручка от реализации отражается в бухгалтерском учете на момент ее признания в соответствии с учетной политикой организации (пункт 8).

Согласно статье 298 Гражданского кодекса [2] денежные обязательства должны быть выражены в белорусских рублях. В денежном обязательстве может быть предусмотрено, что оно подлежит оплате в белорусских рублях в сумме, эквивалентной определенной сумме в иностранной валюте или в условных денежных единицах (ЭКЮ, «специальных правах заимствования» и др.). В этом случае подлежащая оплате в рублях сумма определяется по официальному курсу соответствующей валюты или условных денежных единиц на день платежа, если иной курс или иная дата его определения не установлены законодательством или соглашением сторон.

Использование иностранной валюты, а также платежных документов в иностранной валюте при осуществлении расчетов на территории Республики Беларусь по обязательствам допускается в случаях, порядке и на условиях, определенных законодательством.

В соответствии с пунктом 4.4 Положения о порядке формирования и применения цен и тарифов с учетом изменений [6], субъекты хозяйствования устанавливают и согласовывают с покупателями (заказчиками) отпускные цены (тарифы) на продукцию (товары, работы, услуги), поставляемую на территории республики, в белорусских рублях (кроме продукции (товаров, работ, услуг), расчеты за которую могут осуществляться в валюте в случаях, предусмотренных законодательством, в том числе при наличии разрешения Национального банка Республики Беларусь на проведение таких расчетов).

Согласование (изменение) цен (тарифов) в иностранной валюте (условных единицах), в т.ч. с пересчетом в белорусские рубли по текущему курсу Национального банка, не допускается, за исключением продукции (товаров, услуг), перечень которой устанавливается Министерством экономики.

Пунктом 2.17 определено, что отпускные цены (тарифы) на продукцию (товары, работы, услуги), поставляемую за пределы республики, формируются субъектами хозяйствования в соответствии с пунктом 2.1 и согласовываются с покупателями в валюте, определяемой по соглашению сторон, если не установлен иной порядок.

В соответствии с Инструкций о порядке исчисления и уплаты налога на добавленную стоимость [10], при определении налоговой базы важным условием является момент фактической реализации объектов. Согласно пункту 13.1 моментом фактической реализации объектов является:

- если выручка определяется по оплате отгруженных объектов – день зачисления денежных средств от покупателя (заказчика) на счет или день поступления в кассу, но не позднее 60 дней со дня отгрузки объектов покупателю, за исключением задолженности, отсроченной по постановлениям Совета Министров Республики Беларусь;

- если выручка определяется по отгрузке объектов – день отгрузки объектов и предъявления покупателю (заказчику) расчетных документов.

В пункте 1 Положения о порядке отражения в бухгалтерском учете и налогообложении товарообменных операций [7] отражено, что организации, определяющие выручку «по оплате», при товарообменных операциях формируют выручку по мере отгрузки.

Согласно пункту 4 Постановления Совета Министров и Национального банка Республики Беларусь «О мерах по упорядочению торгово-экономических отношений и взаиморасчетов с государствами, ранее входившими в СССР», с учетом изменений [3], реализация продукции (работ, услуг) субъектам хозяйствования других государств, ранее входивших в СССР, отражается субъектами хозяйствования республики в бухгалтерском учете и отчетности по поступлении выручки не позднее 60 дней со дня отгрузки продукции (выполнения работ, услуг), если эта выручка не востребована в законном порядке.

На ОАО «Дрожжевой комбинат» руководствуются основными нормативными документами по учету реализации продукции (работ, услуг).

1.3 Роль и задачи бухгалтерского учета и анализа реализации продукции (работ, услуг)В системе организации бухгалтерского учета на предприятиях особое место занимает учет готовой продукции, ее отгрузки и реализации.

Результатами производственного процесса предприятия являются готовая продукция, выполненные работы и оказанные услуги.

Предприятия изготовляют продукцию в соответствии с плановыми заданиями по ассортименту, количеству и качеству. При этом большое внимание уделяется увеличению ее объема, расширению ассортимента и улучшению качества.

Процесс реализации завершает кругооборот хозяйственных средств предприятия, что позволяет ему выполнять обязательства перед государственным бюджетом, банком по ссудам, рабочими и служащими, поставщиками и возмещать производственные затраты. Невыполнение плана реализации вызывает замедление оборачиваемости средств в обороте, возникновение штрафных санкций за невыполнение договорных обязательств перед покупателями, задерживает платежи поставщикам, ухудшает финансовое положение предприятия и т. п. В свою очередь недопоставка продукции вызывает сбои в работе предприятий ее получателей. Поэтому в ряде случаев объем реализации продукции с учетом выполнения договорных поставок является одним из показателей премирования работников соответствующих служб предприятия.

Кроме того, от объема реализации зависит и величина прибыли предприятия – одного из важнейших показателей его деятельности.

Поэтому задачами процесса реализации являются:

- постоянный контроль за выпуском готовой продукции (работ, услуг) по объему, ассортименту и качеству;

- полный и достоверный учет готовой продукции на складе, систематический контроль за ее сохранностью и состоянием запасов;

- своевременный и правильный учет отгруженной и реализованной продукции (работ, услуг), четкая организация расчетов с покупателями;

- контроль за выполнением плана по отгрузке и реализации продукции, произведенных работ и оказанных услуг в соответствии с заключенными договорами;

- учет и контроль соблюдения сметы коммерческих и других расходов, связанных с отгрузкой и реализацией продукции (работ, услуг);

- своевременное и достоверное определение результатов от реализации продукции (работ, услуг) и их учет.

Для успешного выполнения этих задач необходима ритмичная работа предприятия, правильная организация складского хозяйства и сбыта, своевременное документальное оформление хозяйственных операций.

Важное значение для правильной организации учета наличия и движения готовой продукции (работ, услуг) имеет разработка ее номенклатуры, т.е. перечня наименований видов изделий, вырабатываемых данным предприятием. За основу его составления берется классификация готовых изделий по определенным признакам, позволяющим отличать одно изделие от другого (модель, класс точности, фасон, артикул, размер, марка, сорт и т.п.). Номенклатурные номера строятся по-разному, исходя из конкретных условий производства.

Номенклатура продукции необходима для контроля за выполнением графика выпуска изделий в ассортиментном разрезе, графика договорных поставок, составления сводок и отчетов [15].

C бухгалтерским учетом тесно связан экономический анализ. Эта связь имеет обоюдный характер. С одной стороны, сведения бухгалтерского учета являются главным источником информации при анализе хозяйственной деятельности. Не зная методики бухгалтерского учета и содержания отчетности, очень трудно подобрать для анализа необходимые материалы и проверить их доброкачественность. С другой стороны, требования, которые ставятся перед анализом, так или иначе переадресуются бухгалтерскому учету. Чтобы более качественно обеспечить анализ информацией, сделать ее более оперативной, правдивой, точной, в необходимой степени детализированной, доступной и понятной, вся система бухгалтерского учета постоянно совершенствуется. Для большей своей аналитичности бухгалтерский учет изменяет формы и содержание регистров, порядок документооборота и т.д.

Обеспечение эффективного функционирования предприятий требует экономически грамотного управления их деятельностью, которое во многом определяется умением ее анализировать. С помощью анализа изучаются тенденции развития, глубоко и системно исследуются факторы изменения результатов деятельности, обосновываются планы и управленческие решения, осуществляется контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности предприятия, вырабатывается экономическая стратегия его развития.

Экономический анализ – это научный способ познания сущности экономических явлений и процессов, основанный на расчленении их на составные части и изучение их во всем многообразии связей и зависимостей. Анализ хозяйственной деятельности изучает экономические процессы и явления на уровне отдельных субъектов хозяйствования. Анализ является важным элементом в системе управления производством, действенным средством выявления внутрихозяйственных резервов, основой разработки научно обоснованных планов и управленческих решений [22].

Показатели объема реализации продукции взаимосвязаны с показателями объема производства. В условиях ограниченных производственных возможностей и неограниченного спроса на первое место выдвигается объем производства продукции. Но по мере насыщения рынка и усиления конкуренции не производство определяет объем продаж, а, наоборот, возможный объем продаж является основой разработки производственной программы. Предприятие должно производить только те товары и в таком объеме, которые оно может реально реализовать.

Темпы роста объема производства и реализации продукции, повышение ее качества непосредственно влияют на величину издержек, прибыль и рентабельность предприятия. Поэтому анализ данных показателей имеет важное значение. Его основными задачами являются:

- оценка степени выполнения плана и динамики производства и реализации продукции;

- определение влияния факторов на изменение величины этих показателей;

- выявление внутрихозяйственных резервов увеличения выпуска и реализации продукции;

- разработка рекомендаций по освоению выявленных резервов [22].

Важным источником информации для анализа выступают данные бухгалтерской и статистической отчетности, где наиболее полно отражаются хозяйственные явления, процессы, их результаты. Годовые, квартальные, месячные отчеты, бухгалтерские балансы, периодическая отчетность по отдельным показателям деятельности содержат объективную количественную характеристику многообразных хозяйственных операций и средств предприятия. Своевременный и полный анализ данных, которые имеются в учетных документах (первичных и сводных) и отчетности, обеспечивает принятие корректирующих мер, направленных на успешное выполнение планов, достижения лучших результатов хозяйствования.

1.4 Особенности учета реализации продукции в международной практикеБухгалтерский учет зарубежных стран отличается методологически, методически и организационно от учета отечественного.

Методологические отличия учета в любой стране обусловлены различной правовой основой, сложившимися традициями и практическим опытом.

Методические отличия в организации учета в различных странах связаны с бухгалтерскими традициями, главным образом, с субъективными факторами: привычками, характером профессиональной подготовки кадров и др.

Организационные отличия в учете каждой страны обусловлены формами собственности, структурой управления, специализацией и концентрацией производства.

Основой организации национальной и межнациональных систем учета и отчетности является использование в учете ряда основополагающих положений, характеризующих возможности получения учетной информации, на основе которой принимаются тактические и стратегические управленческие решения. Международные бухгалтерские принципы – это совокупность соответствующих методов и приемов, составляющих базу организации бухгалтерского учета и отраженных в международных стандартах.

Международные стандарты учета, отражающие различные стороны методологии и организации бухгалтерского учета в системе рыночной экономики, разрабатываются и издаются Комитетом международных стандартов учета (далее КМСУ), который был создан в 1973 г. по соглашению бухгалтерских организаций Австралии, Канады, Франции, Германии, Японии, Мексики, Нидерландов, Ирландии и США.

Главными задачами КМСУ являются:

- формирование и издание в государственных интересах стандартов учета, отчетности и аудита, подлежащих применению при составлении и представлении финансовой отчетности, а также стимулирование их принятия всеми странами мира;

- работа по совершенствованию и гармонизации бухгалтерских законодательных документов, инструкций, относящихся к финансовой отчетности.

Международные стандарты учета, утвержденные КМСУ, не искажают и не отменяют национальные стандарты, они используются различными странами и качестве ориентиров при разработке своих национальных стандартов учета и отчетности. Отдельные страны используют международные стандарты учета после их доработки и приспособления к национальным особенностям и требованиям бухгалтерского учета, другие используют их как основу для детализации национальных требований к учету. В некоторых странах требования международных стандартов включены в национальные законы без особых изменений [21].

Международный стандарт финансовой отчетности № 18 «Выручка» предназначен для определения порядка учета выручки, возникающей от определенных видов сделок и событий, определения критериев и признания выручки. Стандарт применяется при учете выручки от следующих сделок и событий:

- продажи товаров;

- предоставления услуг;

- использования другими сторонами активов компании, приносящих проценты, лицензионные платежи и дивиденды.

Настоящий стандарт не применяется к выручке, полученной от:

- договоров аренды;

- дивидендов от инвестиций;

- договоров страхования страховых компаний;

- изменений в справочной стоимости активов, обязательств других краткосрочных активов;

- прироста скота, сельскохозяйственных и лесных продуктов.

В стандарте дано следующее определение понятия «выручка». Выручка – это валовое поступление экономических выгод в ходе обычной деятельности компании за период, приводящее к увеличению капитала, кроме за счет взносов акционеров. При этом выручка оценивается по справедливой стоимости полученного или ожидаемого возмещения.

Выручка от продажи товаров признается при соблюдении следующих условий:

- перевода компанией на покупателя рисков и вознаграждений, связанных с собственностью на товары;

- когда компания не контролирует проданные товары;

- когда выручка может быть надежно определена и имеется уверенность в том, что экономические выгоды поступят в компанию;

- затраты, связанные со сделкой, также могут быть определены.

В большинстве случаев передача рисков и вознаграждений, связанных с собственностью, совпадает с передачей юридических прав собственности и передачей владения покупателю.

Выручка за предоставление услуг признается при соблюдении тех же условий, что и при признании выручки от продажи товаров, но с обязательным указанием стадии завершенности сделки на отчетную дату. Признание выручки по стадии завершенности сделки называют методом «по мере готовности».

Если результат сделки на оказание услуг не может быть надежно оценен, то выручка признается в размере признанных возмещаемых расходов.

Выручка от использования другими организациями активов компании, приносящих проценты, лицензионные платежи и дивиденды, признается при условии, когда экономические выгоды, связанные со сделкой, поступят в компанию, и сумма выручки может быть надежно оценена.

Кроме того, для признания выручки должны быть соблюдены следующие условия:

- проценты должны признаваться на пропорционально временной основе, учитывающей реальный доход на актив;

- лицензионные платежи признаются по методу начисления в соответствии с содержанием договора;

- дивиденды признаются тогда, когда установлено право акционеров на их получение.

В отчетности должна раскрываться следующая информация:

- учетная политика для признания выручки и методы, используемые для определения стадии завершенности сделок на оказание услуг;

- сумма выручки от продажи товаров, предоставления услуг, процентов, дивидендов и лицензионных платежей;

- сумма выручки от обмена товаров и услуг, включенная в каждую статью выручки.

Знание порядка организации и ведения учета в зарубежных странах расширяет наши знания, позволяет лучше работать и понимать учет по всем мире. Кроме того, изучение опыта и практики организации бухгалтерского учета в зарубежных странах позволяет решить одну из актуальных проблем нашей экономики – приведение существующей системы бухгалтерского учета и отчетности в соответствие с требованиями рыночной экономики и международным стандартам [20].

УЧЕТ РЕАЛИЗАЦИИ ПРОДУКЦИИ (РАБОТ, УСЛУГ)1.5 Документальное оформление реализации продукции (работ, услуг)

Реализация продукции осуществляется в соответствии с заключенными договорами или путем свободной продажи через розничную торговлю.

В договорах на поставку готовой продукции указывают поставщика и покупателя, необходимые показатели по изделиям, цены, скидки, накидки, порядок расчетов, сумму налога на добавленную стоимость и другие реквизиты. В международной практике принято дополнительно указывать непреодолимые обстоятельства (форс-мажор), поручительство, гарантии исполнения договорных условий, порядок возмещения убытков, оговорку о подсудности и арбитраже и другие сведения.

Реализация продукции (работ, услуг) производится организациями по следующим ценам:

- по свободным (рыночным) ценам и тарифам, увеличенным на сумму налога на добавленную стоимость (далее НДС);

- по государственным регулируемым оптовым ценам и тарифам, увеличенным на сумму НДС (продукция топливно-энергетического комплекса и услуги производственно-технического назначения);

- по государственным регулируемым розничным ценам (за вычетом в соответствующих случаях торговых скидок, скидок сбыту и опту) и тарифам, включающим в себя НДС (для продажи товаров населению и оказания ему услуг).

Расчеты по межреспубликанским поставкам товаров (работ, услуг) с государствами, подписавшими договор об экономическом сотрудничестве, осуществляются по ценам и тарифам, увеличенным на сумму НДС.

При установлении отпускных цен указывается франко, т.е. за чей счет производится оплата расходов по доставке продукции от поставщика до покупателя. Франко-станция назначения означает, что расходы по доставке продукции покупателю оплачивает поставщик, и они включаются в отпускную цену. Франко-станция отправления означает, что поставщик оплачивает расходы только до погрузки готовой продукции в вагоны. Все же остальные расходы по перевозке готовой продукции (оплата железнодорожного тарифа, водного фрахта и т.д.) должны оплачиваться покупателем.

Для вывоза готовой продукции с территории организации представителям грузополучателя выдаются товарные пропуска на вывоз с территории предприятия товарно-материальных ценностей. Пропуска подписывают руководитель и главный бухгалтер организации или уполномоченные им лица. Пропуском могут служить копии товарно-транспортных накладных или фактур, на которых делаются специальные разрешительные надписи.

Если продукция отпускается покупателю непосредственно со склада поставщика или другого места хранения готовой продукции, то получатель обязан предъявить доверенность на право получения груза [16].

На ОАО «Дрожжевой комбинат» в отделе сбыта представителям грузополучателя на основании доверенности выписывается на каждый вид продукции отдельная товарно-транспортная накладная (см. приложение 2). Продукция отпускается согласно прейскуранту отпускных цен по цене франко-станция склад. При централизованной поставке продукции отпуск производится согласно прейскуранту отпускных цен (см. приложение 3) по цене франко-станция назначения либо по цене франко-станция склад и указывается сумма доставки отдельной строкой.

На основании товарно-транспорных, железнодорожных накладных и других документов на отпуск продукции на сторону в финансовом отделе или при его отсутствии в бухгалтерии выписывают в нескольких экземплярах платежные требования для расчетов с покупателями через банк.

В платежном требовании указывают наименование и местонахождение поставщика и покупателя, номер договора поставки, вид отправки, сумму платежа по договору, стоимость дополнительно оплачиваемых тары и упаковки, транспортные тарифы, подлежащие возмещению покупателям (если это предусмотрено договором), сумму НДС, выделяемую отдельной строкой. При отгрузке товаров, оказании услуг, выполнении работ, не являющихся объектом налогообложения по НДС, расчетные документы и реестры выписывают без выделения сумм НДС и на них делают надпись или ставят штамп «Без налога (НДС)» [16].

На ОАО «Дрожжевой комбинат» на основании товарно-транспортных накладных выставляются платежные требования для расчетов отдельно на каждый вид продукции (см. приложение 4).

Данные платежных требований ежедневно записывают в ведомость №16 «Движение готовых изделий, отгрузки и реализации». В ведомости указывают дату, номер товарно-транспортной накладной, номер платежного требования, наименование поставщика, количество отгруженной продукции по ее видам, суммы, предъявляемые по счетам, и отметку об оплате счетов. Ведомость является формой аналитического учета товаров отгруженных. Готовую продукцию в ведомости отражают по учетным и отпускным ценам.

Оперативный учет отгрузки ведут в отделе маркетинга (сбыта) в специальных карточках, книгах или журналах, а при использовании ЭВМ — в ежедневно составляемых машинограммах отгрузки продукции.

На ОАО «Дрожжевой комбинат» оперативный учет отгруженной продукции ведется в отделе сбыта в ежедневно составляемых машинограммах (см. приложение 1) в разрезе видов продукции.

1.6 Синтетический и аналитический учет реализации продукции (работ, услуг)Операции реализации представляют собой двойственную процедуру:

- с одной стороны – это процесс материально-вещественной передачи продукции покупателю и права собственности на нее;

- с другой стороны – это процесс оплаты покупателем продукции (обмен, товар - деньги).

Процесс реализации считается завершенным, когда прошли две операции [23].

На активном синтетическом счете 45 «Товары отгруженные» учитывается стоимость готовой продукции, выручка, от реализации которой определенной время не может быть признана в бухгалтерском учете (например, при экспорте продукции); стоимость готовых изделий, переданных другим организациям на комиссионных началах; стоимость тары, оплачиваемой покупателем сверх стоимости продукции; транспортные расходы (железнодорожный тариф, водный фрахт), возмещаемые покупателем сверх цены. То есть указанный счет применяется в случае, если предприятие отражает реализацию продукции (работ, услуг) по мере оплаты ее покупателем (заказчиком).

Счет 45 «Товары отгруженные» дебетуется в корреспонденции с кредитом счетов 43 «Готовая продукция», 41 «Товары» в соответствии с оформленными отгрузочными документами или передачей готовых изделий для реализации на комиссионных или иных подобных началах.

При отгрузке продукции (товаров, работ, услуг) в учете делаются следующие записи:

Д-т счета 45 «Товары отгруженные»

К-т счета 43 «Готовая продукция» – на фактическую производственную себестоимость (плановую, нормативную) отгруженной продукции,

К-т счета 41 «Товары» – на фактическую себестоимость отгруженных товаров,

К-т счета 60 «Расчеты с поставщиками и подрядчиками» – на стоимость принятых к оплате счетов транспортных и других организаций за услуги, возмещаемые покупателями,

К-т счета 76 «Расчеты с разными дебиторами и кредиторами» – на сумму выполненных и сданных работ по сбыту продукции, возмещаемую покупателями.

По мере поступления денежных средств за отгруженную продукцию (товары, работы, услуги) либо сообщения комиссионера о реализации переданных ему изделий составляются проводки:

Д-т счета 51 «Расчетный счет»

К-т счета 90 «Реализация» субсчет 90/1 «Выручка от реализации» – на стоимость по ценам реализации;

одновременно:

Д-т счета 90 «Реализация» субсчет 90/2 «Себестоимость реализации»

К-т счета 45 «Товары отгруженные» – на фактическую производственную себестоимость

К-т счета 68 «Расчеты по налогам и сборам» субсчет 68/2 «Налоги, уплачиваемые из выручки от реализации товаров, продукции, работ, услуг» – на начисленные налоги.

Расходы и услуги, возмещаемые покупателями, по мере их поступления в учете отражаются записью:

Д-т счета 51 «Расчетный счет»

К-т счета 45 «Товары отгруженные».

При отражении реализации по мере предъявления платежных документов покупателям за отгруженную продукцию (работы, услуги) счетом 45 «Товары отгруженные» не пользуются. В этом случае на основании предъявленных к оплате расчетных документов в учете делают следующие проводки:

Д-т счета 62 «Расчеты с покупателями и заказчиками»

К-т счета 90 «Реализация» субсчет 90/1 «Выручка от реализации» – на стоимость по ценам реализации;

одновременно:

Д-т счета 90 «Реализация» субсчет 90/2 «Себестоимость реализации»

К-т счета 43 «Готовая продукция» – на фактическую производственную себестоимость,

К-т счета 68 «Расчеты по налогам и сборам» субсчет 68/2 «Налоги, уплачиваемые из выручки от реализации товаров, продукции, работ, услуг» – на начисленные налоги.

По мере поступления денежных средств на ранее отгруженную продукцию делаются записи:

Д-т счета 51 «Расчетный счет»

К-т счета 62 «Расчеты с покупателями и заказчиками» [15].

В обеспечении правильного кругооборота хозяйственных средств предприятий, его своевременного завершения большую роль играет избранная система расчетов. Рациональная их организация способствует своевременной реализации продукции и бесперебойному возобновлению кругооборота средств. Формы и порядок расчетов устанавливаются Национальным банком Республики Беларусь. Им определено, что расчеты предприятий всех форм собственности по своим обязательствам с другими предприятиями, а также между юридическими и физическими лицами за товарно-материальные ценности должны производиться, как правило, в безналичном порядке через учреждения банков.

Совокупность способов и приемов осуществления платежей, порядок документооборота и оборота денежных средств между участниками расчетов и учреждениями банков представляют собой форму расчетов.

Под формой расчетов понимают порядок отпуска продукции и расчета за нее, а также документооборот между поставщиками продукции и покупателями [16].

При взаимных расчетах предприятия с покупателя или заказчиками наиболее часто встречаются следующие формы расчетов:

- акцептная;

- аккредитивная;

- расчетными чеками.

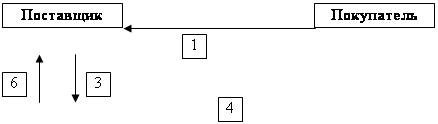

Акцептная форма расчетаАкцептная форма расчетов осуществляется платежными требованиями на оплату (см. приложение 4). При такой форме вначале отражается передача продукции покупателю, а затем оплата за нее. Порядок прохождения документов отражен на рисунке 2.1.

|

|

| |||||||||||||||||||||||||

| |||||||||||||||||||||||||

|

|

|

| ||||||||||||||||||||||

| |||||||||||||||||||||||||

| |||||||||||||||||||||||||

Рис. 2.1 Акцептная форма расчетов

Последовательность выполнения операций при акцептной форме расчетов такова:

1) отдел сбыта выписывает товарно-транспортные накладные на передачу продукции покупателю;

2) отпуск продукции со склада покупателю на основании товарно-транспортной накладной и доверенности (Д-т сч.90 – К-т сч.43 или Д-т сч.45 – К-т сч.43 и Д-т сч.62 – К-т сч.90);

3) представление платежного требования на оплату в банк поставщика;

4) представление копии товарно-транспортной накладной в банк поставщика;

5) передача платежного требования на оплату в банк покупателя;

6) получение покупателем платежного требования для акцепта (согласия на оплату);

7) АКЦЕПТ – согласие на оплату платежного требования;

8) перечисление денег на расчетный счет поставщик за реализованную продукцию (Д-т сч.51 – К-т сч.62).

На предприятии продавца составляют следующие бухгалтерские проводки:

Д-т счета 90 «Реализация» субсчет 90/2 «Себестоимость реализации»

К-т счета 43 «Готовая продукция» – списание со склада продукции по себестоимости;

Д-т счета 62 «Расчеты с получателями и заказчиками»

К-т счета 90 «Реализация» субсчет 90/1 «Выручка от реализации» – отражение передачи продукции покупателю по договорной (отпускной) цене;

Д-т счета 51 «Расчетный счет»

К-т счета 62 «Расчеты с получателями и заказчиками» – поступление на расчетный счет дебиторской задолженности покупателя.

Аккредитивная форма расчета

Суть аккредитивной формы расчета заключается в том, что оплата предшествует выполнению работ или реализации продукции. При такой форме оплата может производиться платежными поручениями в виде предоплаты (см. рис. 2.2).

| ||||||||||||||||||||||

|

| |||||||||||||||||||||

|

|

| ||||||||||||||||||||

Рис. 2.2 Аккредитивная форма расчетов (платежными поручениями)

Последовательность выполнения операций при аккредитивной форме расчетов выглядит следующим образом:

1) выписка счета-фактуры на предполагаемую сумму сделки и передача покупателю;

2) представление платежного поручения и счета-фактуры покупателем в банк для оплаты стоимости покупки;

3) перечисление денег на расчетный счет поставщик за реализованную продукцию;

4) выписка с расчетного счета о поступлении средств на расчетный счет поставщика (Д-т сч.51 – К-т сч.62);

5) отпуск продукции со склада поставщика покупателю на основании товарно-транспортной накладной и доверенности (Д-т сч.90 – К-т сч.43 или Д-т сч.45 – К-т сч.90).

На предприятии продавца составляют следующие бухгалтерские проводки:

Д-т счета 51 «Расчетный счет»

К-т счета 62 «Расчеты с получателями и заказчиками» – поступление на расчетный счет денежных средств от покупателя (отпускная цена с НДС);

Д-т счета 90 «Реализация» субсчет 90/2 «Себестоимость реализации»

К-т счета 43 «Готовая продукция» – списание со склада передаваемой продукции по себестоимости.

Расчет чеками из чековой книжки

При реализации продукции покупателем может быть использована форма расчета с помощью чека из чековой книжки. В данном случае последовательность операций отражена на приведенном ниже рисунке 2.3.

| |||||||||

| |||||||||

|

| ||||||||

Рис. 2.3 Расчет чеками из чековой книжки

Последовательность выполнения операций при расчетах чеками:

1) передача в бухгалтерию предприятия – поставщика чека, заполненного покупателем, на суму сделки (Д-т сч.50/3 – К-т сч.62);

2) отпуск продукции со склада поставщика покупателю осуществляется сразу же после поступления чеков от покупателей на основании товарно-транспортной накладной и доверенности (Д-т сч.90 – К-т сч.43 или Д-т сч.45 – К-т сч.43);

3) передача в банк предприятия – поставщика чека с реестром чеков для получения денег с покупателя (Д-т сч.57 – К-т сч.50/3);

4) пересылка чека в банк покупателя;

5) перечисление денег с депозитного счета покупателя на расчетный счет поставщика в счет оплаты по чеку (Д-т сч.51 – К-т сч.57);

6) выписка с расчетного счета о поступлении средств на расчетный счет поставщика (Д-т сч.62 – К-т сч.90).

Для отражения поступивших чеков от других субъектов хозяйствования на предприятии продавца используются субсчет 50/3 «Денежные документы» и счет 57 «Переводы в пути».

В бухгалтерии поставщика (продавца) поступление от покупателей чеков за реализуемую продукцию и затем денежных средств на расчетный счет отражается бухгалтерскими записями:

Д-т счета 50/3 «Денежные документы»

К-т счета 62 «Расчеты с покупателями и заказчиками» – поступление в кассу предприятия чеков от покупателей;

Д-т счета 57 «Переводы в пути»

К-т счета 50/3 «Денежные документы» – передача чеков за реализацию продукцию в банк продавца;

Д-т счета 51 «Расчетный счет»

К-т счета 57 «Переводы в пути» – поступление на расчетный счет денежных средств за реализованную продукцию [15].

На ОАО «Дрожжевой комбинат» при взаимных расчетах с покупателями и заказчиками используют акцептную и аккредитивную формы расчетов.

Аналитический учет отгруженной продукции предусматривает: необходимость текущей регистрации операций по отгрузке на основе предъявленных платежных документов; наблюдение за оплатой грузов и продвижением товаров в случае отказа от оплаты счетов; обобщение за каждый месяц произведенных записей в таком порядке, при котором видны бухгалтерские записи по синтетическим счетами необходимые данные для составления отчетности. Он ведется в ведомости № 16 «Движение готовых изделий, их отгрузка и реализация». В разделе «Отгрузка, отпуск и реализация продукции (работ и услуг)» регистрируется каждое платежное требование-поручение с указанием по соответствующим графам покупателей, количества и стоимости готовых изделий, тары (упаковки) и транспортных расходов, возмещаемых покупателями, а также скидок и накидок, относимых за счет грузополучателей. Здесь совмещается аналитический и синтетический учет отгрузки (отпуска), реализации продукции (работ, услуг) и расчетов с покупателями и заказчиками. Аналитический учет отгрузки и реализации организуется как по отдельным видам продукции в натуральном выражении, так и в разрезе платежных документов в двух оценках – по отпускным ценам и фактической себестоимости.

Данные по отгрузке, отпуску и реализации продукции (работ, услуг) из ведомости № 16 «Движение готовых изделий, их отгрузка и реализация» переносятся в журнал-ордер № 11 (см. приложение 11), в котором отражаются обороты по кредиту счетов 43 «Готовая продукция», 44 «Расходы на реализацию», 45 «Товары отгруженные», 90 «Реализация» субсчет 90/1 «Выручка от реализации», 62 «Расчеты с покупателями и заказчиками» в разрезе корреспондирующих счетов.

1.7 Учет коммерческих расходов, порядок и методы их распределенияРасходы, связанные с рекламой и реализацией продукции, называются коммерческими (внепроизводственными). Вместе с производственной себестоимостью эти расходы составляют полную себестоимость продукции. Расходы, входящие в их состав представлены в таблице 2.1.

Таблица 2.1 Состав коммерческих расходов

| Номера статей | Наименования статей расходов | Содержание статей |

| 1 | 2 | 3 |

| А. Расходы по организации сбыта (маркетинговые операции) | ||

| 1. | Оплата услуг сторонних организаций | Оплата услуг сторонних организаций по маркетингу в случаях, когда штатным расписанием не предусмотрены соответствующие функциональные службы (изучение рынков сбыта, конкурентоспособности выпускаемой продукции и др.); затраты на оплату процентов по краткосрочным ссудам банков, связанным с операциями по сбыту продукции; оплата услуг банков по осуществлению в соответствии с заключенными договорами торго-комиссионных (факторинговых) операций; комиссионные сборы и вознаграждения, уплачиваемые сбытовым и внешнеторговым организациям. |

| 2. | Расходы на рекламу | Затраты на разработку и издание рекламных изделий (иллюстрированных прейскурантов каталогов, брошюр, альбомов, проспектов, плакатов, афиш, рекламных писем, открыток и т.п.); на разработку и изготовление эскизов, этикеток, образцов оригинальных и фирменных пакетов упаковки и т.д.; на рекламные мероприятия (объявления в печати, передача по радио и телевидению, размещение в Интернете); на световую и иную наружную рекламу; на изготовление стендов, муляжей, рекламных щитов, указателей и др.; на хранение и экспедирование рекламных материалов; на оформление витрин, выставок-продаж комнат образцов; на уценку товаров, полностью или частично потерявших свое первоначальное качество при экспонировании в витринах; на проведение иных рекламных мероприятий; расходы, вызванные участием предприятия в выставках в пределах республики, аукционах, товарных биржах, в международных ярмарках и выставках за границей. |

| Б. Транспортно-экспедиционные расходы | ||

| 3. | Расходы на тару и упаковку изделий на складах готовой продукции. Другие операции, обеспечивающие сохранность грузов при перевозке | Услуги вспомогательных цехов или участков по изготовлению тары и упаковки, по консервации и затариванию продукции; расходы на оплату труда рабочих, занятых упаковкой, консервацией и затариванием продукции на складе готовой продукции отдела сбыта; отчисления в бюджет и внебюджетные фонды от средств на оплату труда; стоимость материалов, расходуемых при упаковке готовой продукции; стоимость тары, приобретаемой на стороне; оплата услуг сторонних специализированных организаций по затариванию и упаковке изделий. |

| 4. | Расходы на погрузку и транспортировку продукции (работ, услуг) в пределах установленных норм | Стоимость услуг вспомогательных цехов по доставке продукции на станцию или пристань отправления и погрузке ее в вагоны и суда; оплата услуг специализированных транспортно-экспедиционных и посреднических организаций; расходы по креплению изделий на железнодорожных платформах и вагонах. |

| 5. | Прочие расходы по сбыту Примечание: затраты на рекламу и маркетинговые услуги включаются в себестоимость продукции | Другие расходы, связанные с реализацией продукции. |

Не относятся к коммерческим расходам затраты по упаковке и транспортировке продукции, возмещаемые в соответствии с договорами покупателями сверх стоимости товара. Указанные расходы отражаются на счете 45 «Товары отгруженные». Такие расходы включаются в расчетно-платежные документы отдельными позициями и взыскиваются с покупателей продукции.

Синтетический активный счет 44 «Расходы на реализацию» предназначен для обобщения информации о расходах, связанных с реализацией продукции, товаров, услуг. В дебет этого счета относятся все расходы по отгрузке и реализации продукции в соответствии с указанной номенклатурой, а в кредит — суммы, списанные в отчетном месяце на реализованную продукцию (см. рис.2.4).

Д-т сч. 44 «Расходы на реализацию» К-т

![]()

![]() К-т сч. 10/4 Стоимость тары Списание расходов Д-т сч. 90

К-т сч. 10/4 Стоимость тары Списание расходов Д-т сч. 90

![]() К-т сч. 76, 23, 26 Стоимость транспортной на реализацию с

К-т сч. 76, 23, 26 Стоимость транспортной на реализацию с

работы одновременным

К-т сч. 60 Стоимость услуг отнесением в

![]() по рекламе расходную часть

по рекламе расходную часть

![]() К-т сч. 71 Стоимость представитель- счета «Реализация»

К-т сч. 71 Стоимость представитель- счета «Реализация»

ских расходов

![]() К-т сч. 71 Стоимость командировочных

К-т сч. 71 Стоимость командировочных

расходов

![]() К-т сч. 76 Стоимость посреднических

К-т сч. 76 Стоимость посреднических

услуг (дилеров)

![]() К-т сч. 60 Стоимость услуг по хране-

К-т сч. 60 Стоимость услуг по хране-

нию грузов на станциях

перегрузки товара

Рис.2.4 Модель отражения операций на счете 44 «Расходы на реализацию»

По окончании месяца суммы коммерческих расходов, учтенные на дебете счета 44, списывают на себестоимость реализованной продукции:

Д-т счета 90 «Реализация» субсчет 90/2 «Себестоимость реализации»

К-т счета 44 «Расходы на реализацию».

На отдельные виды продукции они относятся прямым путем, а при невозможности распределяются пропорционально их производственной себестоимости, объему проданной продукции по оптовым ценам организации или другим способом.

Если в отчетном месяце продается только часть выпущенной продукции, то сумму расходов по реализации распределяют между реализованной и нереализованной продукцией пропорционально их производственной себестоимости или другим способом.

Коммерческие расходы не имеют в балансе отдельной статьи, и поэтому при его заполнении остаток по счету 44 «Расходы на реализацию» на конец месяца присоединяется к остатку по счету 45 «Товары отгруженные».

При ведении учета по полной журнально-ордерной форме счетоводства кредитовые обороты по счету 44 «Расходы на реализацию» отражаются в журнале-ордере № 11, а дебетовые – в журналах-ордерах № 1, 2, 7, 10/1. аналитический учет в разрезе установленной номенклатуры статей ведется в ведомости № 15 как за отчетный месяц, так и нарастающим итогом с начала года, что обеспечивает условия для анализа коммерческих расходов и составления отчетности [15].

На ОАО «Дрожжевой комбинат» в состав коммерческих расходов входят следующие расходы:

а) расходы по организации сбыта (маркетинговые операции):

- оплата услуг сторонних организаций,

- расходы на рекламу;

б) транспортно-экспедиционные расходы:

- расходы на тару и упаковку изделий на складах готовой продукции. Другие операции, обеспечивающие сохранность грузов при перевозке,

- расходы на погрузку и транспортировку продукции,

- прочие расходы, связанные с реализацией продукции.

Коммерческие расходы учитываются на счете 44 «Расходы на реализацию» субсчет 44/1 «Коммерческие расходы». В дебет этого счета относятся все расходы по отгрузке и реализации продукции в соответствии с указанной номенклатурой, а в кредит — суммы, списанные в отчетном месяце на реализованную продукцию.

По истечении каждого месяца расходы на реализацию списывают на себестоимость проданной продукции пропорционально объему производства. Списание расходов на реализацию оформляют следующей бухгалтерской записью:

Д-т счета 90 «Реализация» субсчет 90/2 «Себестоимость реализации»

К-т субсчета 44/1 «Коммерческие расходы».

Если в отчетном месяце продается только часть выпущенной продукции, то сумму расходов по продаже распределяют между реализованной и нереализованной продукцией пропорционально их производственной себестоимости.

1.8 Учет налогов и отчислений за счет выручки от реализации продукцииПри любом методе учета реализации продукции, выполненных работ и оказанных услуг предприятия уплачивают налоги. Порядок исчисления и уплаты налогов регулируется законодательными и другими нормативными правовыми актами.

Для учета расчетов с бюджетом по налогам предназначен счет 68 «Расчеты по налогам и сборам». К платежам, уплачиваемым из выручки от реализации продукции (работ, услуг), относят:

- акцизы;

- налог на добавленную стоимость;

- сбор в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и налог с пользователей автомобильных дорог (далее – единый целевой платеж).

Для учета этих налогов и отчислений, относимых на реализованную продукцию, к счету 68 открыт субсчет 68/2 «Налоги, уплачиваемые из выручки от реализации товаров, продукции, работ, услуг».

В соответствии с Законом Республики Беларусь «Об акцизах» [11] плательщиками акцизов являются юридические лица (в том числе иностранные), филиалы, представительства и другие структурные подразделения юридических лиц, имеющих обособленный баланс и расчетный счет, участники договора о совместной деятельности, а также индивидуальные предприниматели, реализующие произведенную ими продукцию (работы, услуги), ввозящие товары на территорию Республики Беларусь и реализующие ввезенные ими товары.

Объектом налогообложения является:

1) у товаропроизводителей – выручка, полученная от реализации произведенной ими продукции (работ, услуг);

2) у импортеров:

- таможенная стоимость товаров, на которые установлены ставки акцизов в процентах от таможенной стоимости. Таможенная стоимость товара определяется в соответствии с таможенным законодательством Республики Беларусь;

- физические объемы товаров, на которые установлены ставки акцизов в абсолютных суммах на единицу объема товаров;

- выручка от реализации импортированных товаров, на которые установлены ставки акцизов в процентах от таможенной стоимости.

Ставки акцизов на товары могут устанавливаться следующие:

1) твердые (специфические) – в абсолютной сумме на физическую единицу измерения подакцизных товаров в евро и в белорусских рублях;

2) адвалорные (процентные) – в процентах от стоимости подакцизных товаров.

При определении налоговой базы по товарам, на которые установлены адвалорные (процентные) ставки акцизов, оборот плательщика, выраженный в иностранной валюте, пересчитывается в белорусские рубли по официальному курсу белорусского рубля по отношению к иностранной валюте, установленному Национальным банком Республики Беларусь на дату фактической реализации подакцизных товаров.

На всей территории Республики Беларусь действуют единые ставки акцизов, как для произведенных товаров, так и для ввозимых в Республику Беларусь и реализуемых в Республике Беларусь. Ставки акцизов устанавливаются Советом Министров Республики Беларусь по согласованию с Президентом Республики Беларусь.

Плательщиками сумма акцизов рассчитывается самостоятельно и указывается отдельной строкой в расчетных и платежных документах.

Сумма акцизов по товарам (за исключением товаров, ввозимых на территорию Республики Беларусь), на которые установлены адвалорные (процентные) ставки, исчисляется по формуле (2.1):

С = Н ∙ А / (100% - А), (2.1)

где С – сумма акцизов;

Н – объект налогообложения (стоимость товаров без учета акциза);

А – ставка акцизов в процентах.

В случае применения рыночных цен при исчислении акцизов сумма акцизов определяется по формуле (2.2):

С = Р ∙ А, (2.2)

где С – сумма акцизов;

Р – рыночная цена;

А – ставка акцизов в процентах.

Сумма акцизов по товарам, на которые установлены твердые (специфические) ставки акцизов от объема продукции в натуральном выражении, исчисляется по формуле (2.3):

С = О ∙ А, (2.3)

где С – сумма акцизов;

О – объект налогообложения (объем продукции в натуральном выражении);

А – твердая ставка акцизов.

При установленной ставке акцизов за 1 литр безводного (стопроцентного) этилового спирта, содержащегося в готовой продукции, сумма акцизов по этой продукции определяется исходя из доли содержания в литре данной продукции безводного (стопроцентного) этилового спирта.

При исчислении акцизов установленные твердые (специфические) ставки акцизов в иностранной валюте пересчитываются в белорусские рубли по официальному курсу белорусского рубля по отношению к иностранной валюте, установленному Национальным банком Республики Беларусь на 1-ое число месяца, в котором произошла отгрузка продукции, подтверждаемая в установленном порядке товаросопроводительными документами.

Уплата акцизов производится не позднее 22-го числа месяца, следующего за месяцем, в котором произведена реализация подакцизных товаров.

Плательщики представляют налоговым органам по месту постановки на учет налоговую декларацию (расчет) по акцизам по форме согласно Инструкции о порядке исчисления и уплаты акцизов с указанием сумм акцизов, подлежащих уплате в бюджет, не позднее 20-го числа месяца, следующего за отчетным.

На ОАО «Дрожжевой комбинат» объектом обложения акцизами является выручка, полученная от реализации произведенной продукции (слабоалкогольные напитки, виноградные и плодово-ягодные вина), на которую установлены следующие твердые (специфические) ставки:

- на виноградные и плодово-ягодные вина – 3320 руб. за 1 литр абсолютного алкоголя (на 2006г.)

- на слабоалкогольные напитки до 7% – 3220 руб. (на январь – март 2006г.)

В соответствии с Законом Республики Беларусь «О налоге на добавленную стоимость» [10] и законом Республики Беларусь о внесении изменений и дополнений в данный закон плательщиками указанного налога являются юридические лица, включая предприятия с иностранными инвестициями и иностранные юридические лица, филиалы, представительства и другие структурные подразделения юридических лиц, имеющие обособленный (отдельный) баланс и расчетный (текущий) счет; стороны договора простого товарищества (участники договора о совместной деятельности), которым поручено ведение общих дел, или получившие выручку от этой деятельности до ее распределения; индивидуальные предприниматели.

Объектом налогообложения признаются обороты по реализации товаров (работ, услуг) на территории и пределы Республики Беларусь, обороты по реализации товаров (работ, услуг), используемых внутри предприятия для собственного потребления, обороты по обмену товарами (работами, услугами), обороты по безвозмездной передаче товаров (работ, услуг), передача лизингодателем объекта лизинга лизингополучателю, передача арендодателем объекта аренды арендатору, а также товары, ввозимые на таможенную территорию Республики Беларусь.

Налоговая база (облагаемый оборот) определяется в соответствии с Инструкцией о порядке исчисления и уплаты налога на добавленную стоимость.

Налогообложение производится по налоговым ставкам:

0% — при реализации экспортируемых продукции (работ, услуг) по сопровождению, погрузке и иных подобных работ (услуг), непосредственно связанных с реализацией товаров, экспортируемых строительных работ, транспортных услуг, услуг по производству товаров из давальческого сырья;

10% — при реализации предприятиями продовольственных товаров (кроме подакцизных) и товаров для детей по перечню, приведенному Советом Министров Республики Беларусь;

18% — при реализации продукции, работ и услуг, не указанных в предыдущих ставках;

9,09% или 16,67% — при реализации продукции (работ, услуг) по регулируемым розничным ценам с учетом НДС.

Налог на добавленную стоимость при реализации продукции исчисляется по формуле (2.4):

Н = Б ∙ Ст, (2.4)

где Н – сумма налога на добавленную стоимость;

Б – налоговая база;

Ст – установленная ставка налога.

Первичные учетные документы, применяемые при отгрузке продукции, содержат реквизиты: ставка НДС; сумма НДС; всего стоимость с НДС. В первичных учетных документах указанные реквизиты показываются отдельно по каждой позиции, а в расчетных документах — итоговой суммой, исчисленной в прилагаемых сопроводительных учетных документах.

Налог на добавленную стоимость перечисляется в бюджет зачетным методом, сущность которого состоит в перечислении в бюджет суммы НДС, уменьшенной на величину уплаченного НДС.

Плательщики налога на добавленную стоимость представляют налоговым органам по месту постановки на учет налоговую декларацию (расчет) о сумме налога по форме согласно Инструкции о порядке исчисления налога на добавленную стоимость.

Уплата налога на добавленную стоимость производится ежемесячно нарастающим итогом не позднее 22-го числа месяца, следующего за месяцем.

На ОАО «Дрожжевой комбинат» налогообложение по НДС производится по следующим налоговым ставкам:

- 10% – на дрожжи, солод, хлебобулочные изделия;

- 18% – на безалкогольные и слабоалкогольные напитки, виноградные и плодово-ягодные вина.

В соответствии с пунктом 2 статьи 13 Общей части Налогового кодекса Республики Беларусь плательщиками единого целевого платежа являются юридические лица Республики Беларусь; иностранные юридические лица и международные организации; простые товарищества (участники договора о совместной деятельности); хозяйственные группы.

В соответствии с Инструкцией о порядке взимания сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и налога с пользователей автомобильных дорог [12] объектом налогообложения является:

- реализация товаров собственного и несобственного производства;

- сдача имущества в аренду, лизинг.

Налоговая база при реализации товаров (работ, услуг) собственного производства определяется как выручка от реализации товаров (работ, услуг) собственного производства.

В 2006 году единый целевой платеж уплачивается в размере 3 % величины налоговой базы, в том числе:

- сбор в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки в размере 2 %;

- налог с пользователей автомобильных дорог в размере 1 %.

Единый целевой платеж исчисляется по следующей формуле (2.5):

ЕЦП = (ВР – НДС – НТ) ∙ С, (2.5)

где ЕЦП – исчисленная сумма налога;

ВР – выручка от реализации продукции;

НДС – налог на добавленную стоимость;

НТ – налог на топливо (если есть);

С – установленная ставка налога.

Плательщики единого целевого платежа представляют налоговым органам по месту постановки на учет налоговую декларацию (расчет) о суммах исчисленных сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и налога с пользователей автомобильных дорог за отчетный месяц по форме согласно Инструкции о порядке реализации взимания сбора в республиканский фонд поддержки производителей сельскохозяйственной продукции, продовольствия и аграрной науки и налога с пользователей автомобильных дорог.

Уплата единого целевого платежа производится ежемесячно нарастающим итогом не позднее 22-го числа месяца, следующего за месяцем.

Исчисленные суммы налогов и отчислений за счет выручки от реализации продукции (акцизов, НДС, единого целевого платежа) оформляются следующими бухгалтерскими проводками:

- при отражении начислений налогов и отчислений:

Д-т счета 90 «Реализация» субсчет 90/2 «Себестоимость реализации»

К-т субсчета 68 «Расчеты по налогам и сборам» субсчет 68/2 «Налоги, уплачиваемые из выручки от реализации товаров, продукции, работ, услуг»;

- при отражении перечислений налогов и отчислений:

Д-т субсчета 68 «Расчеты по налогам и сборам» субсчет 68/2 «Налоги, уплачиваемые из выручки от реализации товаров, продукции, работ, услуг»

К-т счета 51 «Расчетный счет».

На ОАО «Дрожжевой комбинат» налоги и платежи за счет выручки от реализованной продукции отражают на следующих субсчетах: акцизы субсчет 68/27, налог на добавленную стоимость субсчет 68/21, единый целевой платеж субсчет 68/25.

Кредитовые обороты по счету 68 «Расчеты по налогам и сборам» субсчет 68/2 «Налоги, уплачиваемые из выручки от реализации товаров, продукции, работ, услуг» отражаются в журнале-ордере № 8 (см. приложение 6), аналитический учет ведется в ведомости № 7.

1.9 Методика определения финансового результата от реализации продукцииДля обобщения информации о процессе реализации готовой продукции, выполненных работ и оказанных услуг, а также для определения финансовых результатов от реализации этих ценностей (работ, услуг) предназначен результатный счет 90 «Реализация». На нем отражаются выручка от реализации товаров, продукции, работ, услуг и себестоимость реализованных товаров, продукции, работ, услуг по готовой продукции и полуфабрикатам собственного производства; работам и услугам промышленного характера; работам и услугам непромышленного характера; покупным изделиям (приобретенным для комплектования); строительным, монтажным, проектно-изыскательским, геологоразведочным, научно-исследовательским и т.п. работам; товарам; услугам и др.

Суммы по предъявленным покупателям платежным документам за отгруженную (отпущенную) продукцию, сданные работы, услуги или зачтенные на счета денежные средства в банках (кассе предприятия) за указанную продукцию (работы, услуги), а также убытки от реализации фиксируются на кредите счета 90 «Реализация», а по его дебету показываются фактическая производственная себестоимость отгруженной (реализованной) продукции, сданных работ и услуг, коммерческие расходы, относящиеся к отгруженной продукции, стоимость тары, оплачиваемой сверх стоимости продукции, налоги, относимые на реализованную продукцию, работы, услуги (НДС, акцизы и др.) и прибыль (рис. 2.5).

Д-т счетов К-т Д-т Сч 90 «Реализация продукции (работ,услуг)» К-т Д-т счетов К-т

![]()

![]()

![]()

![]() 20 (40) Фактическая производст- Суммы по предъявленным по- сч. 62,

20 (40) Фактическая производст- Суммы по предъявленным по- сч. 62,

![]()

![]() 43, 45, венная себестоимость от- купателям платежным доку-

43, 45, венная себестоимость от- купателям платежным доку-

груженной продукции (ра- ментам за отгруженную (отпу-

бот, услуг) щенную) продукцию (работ,

услуг)

![]()

![]() 44 Коммерческие расходы, Суммы, зачисленные на счета сч. 51, 52

44 Коммерческие расходы, Суммы, зачисленные на счета сч. 51, 52

![]() относящиеся к отгружен- денежных средств в банках за

относящиеся к отгружен- денежных средств в банках за

![]() ной продукции (работам, отгруженную продукцию

ной продукции (работам, отгруженную продукцию

услугам) (работы, услуги)

![]()

![]() 10 Стоимость тары, оплачи- Суммы, внесенные в кассу сч. 50,

10 Стоимость тары, оплачи- Суммы, внесенные в кассу сч. 50,

ваемой сверх цены про- за отпущенную продукцию

![]() дукции (работы, услуги)

дукции (работы, услуги)

![]()

![]() 68 Сумма налогов, относи-

68 Сумма налогов, относи-

мых на реализованную

продукцию (работы, услу-

ги)

![]()

Похожие работы

... случаев выпуска и реализации неучтенной продукции. Для установления факта выпуска неучтенной продукции пользуются разными способами анализа и проверки документов. В процессе аудит учета отгрузки и реализации готовой продукции (работ, услуг) аудитору необходимо проверить: - заключены ли договоры на поставку готовой продукции и правильность их оформления; - правильно ли оформлены документы ...

... влияет следующее: · момент реализации для целей налогообложения; · схема расчетов за продукцию, работы, услуги; · момент перехода права собственности в договоре. Их сочетание определяет порядок документального оформления и отражения на счетах бухгалтерского учета процесса продаж. 2. АНАЛИЗ ЭКОНОМИЧЕСКОЙ ДЕЯТЕЛЬНОСТИ И СБАГРИВАНИЯ ПРОДУКЦИИ В КОМБИНАТ 2.1 Экономическая характеристика ...

... является отсутствие связи с бухгалтерскими программами. В следствии этого возникает необходимость увязывания законодательных актов и бухгалтерского учета непосредственно главному бухгалтеру, что порой вызывает затруднения. Глава 3. АУДИТ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ ПРЕДПРИЯТИЯ И ИСПОЛЬЗОВАНИЯ ПРИБЫЛИ 3.1 Методика аудита финансовых результатов предприятия Становление рыночных отношений ...

... приемы документального и фактического контроля. Названные приемы целесообразно применять в совокупности с целью обеспечения высокого качества контроля. Раздел 2. Организация и техника проведения аудиторской проверки операция по учету готовой продукции и ее реализации 2.1 Подготовка и планирование проведения аудиторской проверки операций по учету готовой продукции и ее реализации Аудитор ...

0 комментариев