(Закон от 22 мая 1997 г. №283/97-ВР с изменениями и дополнениями, вступил в действие с 1 июля 1997 г.)

Плательщиками налога на прибыль являются:

1) украинские юридические лица, которые осуществляют хозяйственную деятельность, направленную на получение прибыли как на территории Украины, так и за ее пределами;

2) филиалы, подразделения и другие обособленные подразделения отмеченных выше налогоплательщиков, не имеющие статуса юридического лица и расположенные вне территории такого налогоплательщика;

3) юридические лица - нерезиденты, которые занимаются бизнесом в Украине или репатриируют доходы, полученные из украинских источников;

4) постоянные представительства нерезидентов, которые получают доходы из источников происхождением из Украины или выполняют агентские (представительские) функции, касающиеся таких нерезидентов или их учредителей.

В свете относительно медленной реформы бухгалтерского учета был принят новый закон, разделивший системы налогового учета и финансового учета. База налогообложения, в частности, включает прибыли от продажи товаров, работ, услуг, продажи активов (включая нематериальные активы и ценные бумаги), рентную плату и роялти. Доходы и расходы рассчитываются на основании метода начислений. Прибыли и убытки по активам и пассивам в иностранной валюте рассчитываются по состоянию на конец отчетного периода. Налог рассчитывается поквартально нарастающим итогом с начала отчетного финансового года.

Удержание и освобождение от налогообложения

От налогообложения освобождаются:

1) неприбыльные организации, включая органы государственной власти и местного самоуправления, пенсионные фонды, кредитные союзы, религиозные организации и благотворительные фонды, экологические организации, организации здравоохранения, физкультурные учреждения, учреждения культуры, образования, науки; союзы, ассоциации и другие объединения юридических лиц, которые содержатся только за счет взносов таких учредителей;

2) прибыль предприятий, продающих продукты детского питания, направленная на увеличение объемов производства и снижение цен на такие продукты;

3) предприятия, производящие легковые автомобили и имеющие инвестиции не менее 150 млн. USD;

4) предприятия и общественные организации инвалидов;

5) сельскохозяйственные предприятия, объемы производства сельскохозяйственной продукции которых составляют более 50% (в период с 1 июля по 31 декабря 1997 г.);

6) прибыль Чернобыльской АЭС, если эти средства используются на финансирование работ по подготовке к выводу и выводу Чернобыльской АЭС из эксплуатации.

Освобождаются от налогообложения:

*пенсионные планы;

*некоторые виды совместных инвестиций;

*фонды или активы, полученные как международная техническая помощь;

*средства, предоставленные Инновационным Фондом на возвратной основе.

Убытки могут быть перенесены для выплаты на следующие 5 лет путем уменьшения объекта налогообложения следующего отчетного.

Согласно правилам амортизации, все активы распределяются на 3 группы. Активы каждой группы объединяются, и для расчета объема амортизации используют метод убывающего баланса.

Нормы амортизации:

*группа 1 - 1,25% (здания, сооружения);

*группа 2 - 6,25% (автомобили, мебель, компьютерная техника, прочие конторские принадлежности, оборудование);

*группа 3 - 3,75% (любые другие основные фонды, не включенные в группы 1 и 2). В 2000 бюджетном году к нормам амортизации применяется понижающий коэффициент 0,8.

Предусмотрена возможность применения ускоренной амортизации для основных фондов группы 3.

В случае, когда налогоплательщиками выступают не финансовые, а другие организации, процедуры по списанию "безнадежных долгов" требуют для разрешения вопросов обращения налогоплательщиков в суд, ожидания процедуры банкротства или смерти налогоплательщика.

Ставки

Большинство видов деятельности облагаются налогом по единой ставке 30%.

Специальные ставки:

Продажа инновационного продукта облагается налогом по сниженной ставке 15%.

Ставки удержания:

*услуги международного транспорта - 6%;

*доходы нерезидентов - 15%;

*долговые инструменты, выданные резидентами - 15%;

*страховые премии - 30%;

*премии перестрахования - 15%;

*реклама - 30%;

*дивиденды, выплачиваемые нерезидентам - 15%.

Список литературы

Для подготовки данной работы были использованы материалы с сайта http://tax-nalog.km.ru/

Похожие работы

... прибыль Ставка налога на прибыль предприятий и организаций, зачисляемого в федеральный бюджет, устанавливается в размере 11 процентов. В бюджеты субъектов Российской Федерации зачисляется налог на прибыль предприятий и организаций (в том числе иностранных юридических лиц) по ставкам, устанавливаемым законодательными (представительными) органами субъектов Российской Федерации, в размере не свыше ...

... взносы налога исходя из предполагаемой суммы прибыли за налогооблагаемый период и ставки налога. Для контроля за правильностью определения и полнотой перечисления в бюджет авансовых сумм налога на прибыль предприятия представляют налоговым органам по месту своего нахождения справки о предполагаемой сумме прибыли на текущий квартал. По окончании первого квартала, полугодия, девяти месяцев ...

... в механизме налогообложения прибыли (по инвалидам, в части расходов предприятий на благотворительные цели и содержание социально-культурных объектов). 2. Льготы по налогу на прибыль и динамика их изменений 2.1. Общая характеристика налога на прибыль и роль льгот по данному налогу в экономике России В федеральном бюджете на 2000 год налог на прибыль призван обеспечить 9,4% налоговых доходов ( ...

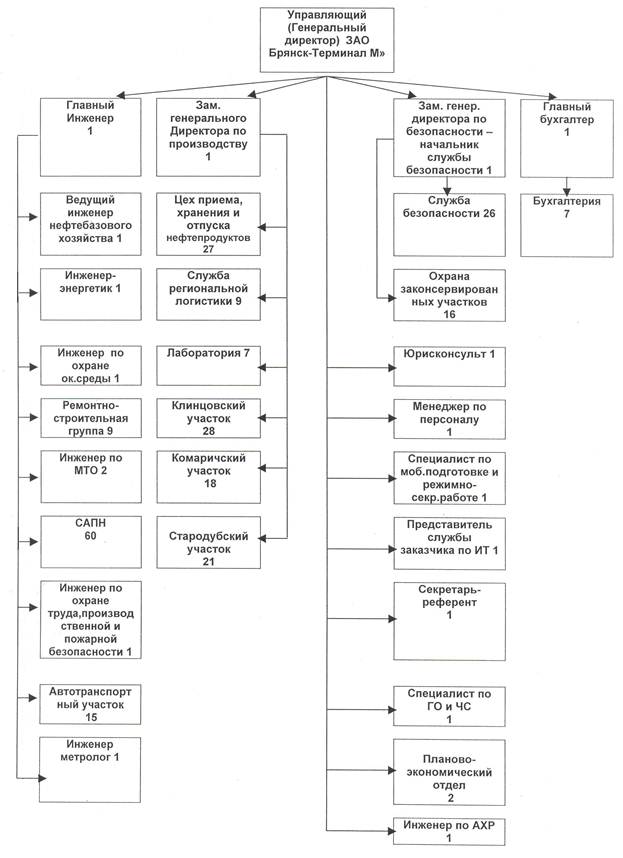

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

0 комментариев