Навигация

Льготы по налогу на прибыль, динамика их изменений

Российская экономическая академия

им. Г. В. Плеханова

Налоговый Институт

Кафедра налоговой политики.

Курсовая работа

Тема:

«Льготы по налогу на прибыль, динамика их изменений»

Работу выполнила:

Студентка 4 курса НИ,

д/о, группа 1-242

Аляутдинова А. Г.

Научный руководитель:

Цветкова И.В.

Москва 2001 год

Содержание работы:

Льготы в налоговой системе России…………………………………………………………2

Льготы по налогу на прибыль и динамика их изменений……………………………...…...6

2.1. Общая характеристика налога на прибыль и роль льгот по данному налогу в экономике России …………………………………………………………………...…..6

2.2. Исключение из налоговой базы отдельных видов расходов ………..…………………7

Капитальные вложения……………………………………………………………...7

Благотворительность………………………………………………………………...9

Образование и наука………………………………………………………………..10

Искусство……………………………………………………………………………10

Страхование…………………………………………………………………………10

Содержание спецконтингента……………………………………………………...10

Государственный кредит на пополнение оборотных средств…………………...11

Арендная плата……………………………………………………………………..11

2.3. Понижение налоговых ставок…………………………………………………………...11

2.4. Налоговые изъятия ………………………………………………………………………11

2.5. Налоговые каникулы……………………………………………………………………..13

2.6. Освобождение от налога отдельных категорий плательщиков ………………………15

Религиозные объединения………………………………………………………...15

Организации здравоохранения, инвалидов………………………………………15

Организации культурной сферы……………………………………………….….16

СМИ .…..…………………………………………………………………………...16

Предприятия с иностранными инвестициями……………………………………16

Предприятия пожарной и экологической безопасности………………………...17

Другие плательщики…………………………………………………………….…18

Льготы по налогу на прибыль в г. Москве………………………………………………....19

Льготы предприятиям, применяющим труд инвалидов и пенсионеров…………….19

Льготы, направленные на поддержку благотворительности…………………………20

Льготы по поддержке инвестиционной деятельности………………………………..21

Льготы по поддержке отдельных видов деятельности…………………………….....23

Льготы в налоговой системе России.

Налоговые льготы представляют собой систему мер налогового регулирования, направленную на полное или частичное уменьшение налоговых обязательств плательщиков в той или иной законодательно установленной форме налоговых освобождений, скидок и кредитов.

Льготами по налогам в соответствии с первой частью Налогового Кодекса Российской Федерации (ст. 56) признаются предоставленные отдельным категориям налогоплательщиков предусмотренные законодательством о налогах и сборах преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налоги либо уплачивать их в меньшем размере.

Нормы законодательства о налогах и сборах, определяющие основания, порядок и условия применения льгот по налогам и сборам не могут носить индивидуального характера.

Причем п.3 ст.56 гласит, что налогоплательщик вправе отказаться от использования льготы либо приостановить ее использование на один или несколько налоговых периодов. Институт отказа от использования налоговых льгот разъяснен в пункте 16 Постановления Пленума Верховного суда РФ и Пленума Высшего Арбитражного Суда РФ от 11.06.99 №41,9 «О некоторых вопросах, связанных с введением в действие части первой налогового кодекса РФ». Там определено, что при возникновении споров о том, имел ли место отказ налогоплательщика от используемой льготы, следует исходить из того, что факт не учета налогоплательщиком налоговой льготы при составлении декларации за конкретный налоговый период сам по себе не означает его отказ от использования соответствующей налоговой льготы в этом периоде.

Таким образом, налогоплательщик, не использовавший полагающуюся ему льготу, вправе в связи с открывшимися новыми обстоятельствами заявить льготу по прошедшему периоду при предоставлении бухгалтерской отчетности и расчетов по налогу на прибыль за очередной отчетный период. В данном случае следует уточнить расчет с бюджетом, в который предприятие ошибочно не заявило льготу.

По ст.78 Ч.1 НК заявление о возврате суммы излишне уплаченного налога может быть подано в течение 3-х лет со дня уплаты указанной суммы. Более того, льгота по налогу на прибыль предоставляется по специальным расчетам согласно Инструкции №37.

Налогоплательщики могут считаться отказавшимися от использования льготы либо приостановившими ее использование только в том случае, когда им подано в налоговый орган соответствующее заявление. Этот отказ рассматривается как отказ на неопределенный период времени - до заявления налогоплательщика о желании вновь воспользоваться правом на льготу.

Согласно методам налогового льготирования все налоговые льготы можно разделить на три большие группы: налоговые освобождения, налоговые скидки, налоговые кредиты.

В основе такой общей классификации лежат различия в методах льготирования путем их влияния на изменение какого-либо конкретного элемента структуры налога. Рассмотрим более подробно экономическое содержание, характерные особенности и состав названных трех основных групп налоговых льгот.

Налоговые освобождения.

К ним относятся налоговая амнистия, возврат ранее уплаченных налогов, освобождение от налога отдельных категорий плательщиков, налоговые каникулы, понижение налоговых ставок, налоговые изъятия.

Налоговая амнистия – это освобождение лица, совершившего налоговое правонарушение, от соответствующих штрафных санкций за эти нарушения. Они применяются, как правило, в отношении плательщиков, допустивших налоговые правонарушения по небрежности и добровольно заявивших об этом в налоговые органы.

Возврат ранее уплаченных налогов, например, авансовых платежей сверх суммы, превышающий фактический платеж, или излишне уплаченных налогов в связи с техническими ошибками в расчетах, как налоговая льгота, также предполагает определенное налоговое освобождение от части будущих платежей или уплату в счет предстоящих взносов налога в размере излишне внесенных сумм.

Налоговая льгота в виде освобождения от налога отдельных категорий плательщиков применяется в основном по отношению к личным налогам. Реже от налогов могут освобождаться и некоторые категории юридических лиц, например, налог на имущество не платят предприятия по производству, переработке и хранению сельскохозяйственной продукции, научно-исследовательские предприятия, учреждения и организации, жилищно-строительные кооперативы и т.д.

Налоговые изъятия представляют собой выведение из-под налогообложения отдельных элементов объекта налога. Не подлежат обложению налогом на прибыль некоторые виды прибыли, полученной от реализации сельскохозяйственой продукции собственного производства, от производства продуктов детского питания, средств реабилитации и профилактики инвалидов и т.д. при взимании НДС из-под налогообложения выпадают, например, операции по страхованию, выдаче ссуд и другие.

Налоговые каникулы – это полное освобождение налогоплательщика от уплаты налога на определенный период времени, например, малых предприятий в течение первых двух лет со дня их образования по налогу на прибыль.

Понижение налоговых ставок предполагает частичное освобождение от уплаты налога, исчисленного по полной ставке, путем применения льготных размеров ставки. Примером может служить снижение на 50% ставки налога на прибыль предприятиям, использующим труд инвалидов, если они составляют не менее половины среднесписочной численности работников.

Налоговые скидки

это совокупность налоговых льгот, направленных на прямое сокращение налоговой базы на установленную величину законодательно разрешенных к вычету видов расходов в целях стимулирования их экспансии и некоторых видов доходов.

В состав налоговых скидок включают необлагаемый минимум объекта обложения, исключение из налоговой базы отдельных видов текущих расходов и некоторых видов доходов, инвестиционные скидки, скидки при образовании различных фондов и ускоренную амортизацию.

Необлагаемый минимум объекта налога устанавливается при подоходном налогообложении физических лиц и взимании налога с наследств и дарений. Это – прямой первоначальный вычет минимальных сумм из валовой стоимости объекта налога (при подоходном налоге – установленный МРОТ ).

Исключение из налоговой базы отдельных видов текущих расходов и некоторых видов доходов. Например, по налогу на прибыль облагаемая база уменьшается в пределах установленных норм на суммы затрат предприятий по содержанию их объектов социально-культурной сферы, взносов на благотворительные цели и другие расходы подобного рода. Примером вычета из объекта налога является вычет из валовой прибыли предприятия при исчислении налога на прибыль сумм положительных курсовых разниц по операциям с валютой и прибыли от реализации сельскохозяйственной продукции собственного производства.

Инвестиционные скидки предполагают вычеты из облагаемой прибыли определенных видов инвестиционных расходов, как правило, в определенных процентах к ним или к сумме налога (на финансирование капитальных вложений по развитию производственной базы и жилищному строительству, а также на погашение кредитов банков, выданных на эти цели, но не более 50% фактической суммы налога на прибыль, исчисленной без учета всех льгот).

Скидки при образовании различных фондов предоставляются предприятиям на суммы взносов в экологические и оздоровительные фонды, в российские фонды фундаментальных исследований и технологического развития, а также отчислений в резервный и аналогичные по названию фонды при условии, что сумма их не должна превышать 50% налогооблагаемой базы.

Своеобразной формой налоговых скидок, преследующей цель стимулирования роста инвестиций и внедрения новой техники, выступает механизм ускоренной амортизации. Это позволяет предприятиям уменьшить налоговую базу при обложении налогом на прибыль, снизить налоги и в более короткий срок накопить необходимые ресурсы для замены устаревших основных фондов новыми.

Налоговый кредит.

Наиболее сложным элементом в системе налоговых льгот является налоговый кредит, представляющий собой изменение срока уплаты налога, общие условия которого регламентируются ст. 61 Налогового кодекса РФ. Итак, изменением сроков при уплате налога признается перенос установленного срока уплаты налога на более поздний срок. Причем, срок уплаты может быть изменен в отношении всей подлежащей уплате суммы налога либо ее части с начислением процентов на неуплаченную сумму налога.

Изменение срока уплаты налога не отменяет существующей и не создает новой обязанности по уплате налога, и может производиться под залог имущества либо при наличии поручительства (ст. 73, 74 НК).

Изменение срока уплаты налога осуществляется в форме отсрочки, рассрочки, налогового кредита, инвестиционного налогового кредита.

Под отсрочкой и рассрочкой понимают изменение срока уплаты налога от 1 до 6 месяцев с одновременной или поэтапной уплатой задолженности по налогам, которое предоставляется при наличии следующих условий:

причинение налогоплательщику ущерба в результате стихийного бедствия, технологической катастрофы или иных обстоятельств непреодолимой силы;

налогоплательщику задержано финансирование из бюджета или оплата за выполнение государственного заказа;

существует угроза банкротства данного налогоплательщика при единовременной уплаты налога;

имущественное положение налогоплательщика – физического лица исключает возможность единовременной уплаты налога;

деятельность налогоплательщика связана с производством и реализацией сезонных работ, услуг, определяемых по перечню Правительства РФ.

Если таможенным законодательством РФ в отношении налогов, подлежащих уплате в связи с перемещением товаров через таможенную границу РФ.

Действие отсрочки (рассрочки) прекращается в следующих случаях:

По истечении срока действия решения об отсрочке/рассрочке

При уплате налога до истечения установленного срока

При нарушении условий предоставления.

Налоговый кредит – изменение в сроке уплаты налога на срок от 3 месяцев до 1 года при наличии хотя бы одного из оснований рассмотренных выше.

Инвестиционный налоговый кредит – временное изменение в сроке уплаты налога со сроком от 1 до 5 лет, при котором налогоплательщику предоставляется возможность в течение определенного срока и в определенных пределах снижать свои платежи по налогу с последующей поэтапной уплатой суммы налога и начисленных на нее процентов. Он может быть предоставлен по налогу на прибыль, а также по региональным и местным налогам (ст. 66 НК)

В течение срока действия договора об инвестиционном кредите предприятие вправе уменьшать свои платежи до тех пор, пока сумма накопленного кредита не станет равной сумме кредита.

Сумма кредита – это величина, зафиксированная в договоре об инвестиционном налоговом кредите, на которую происходит общее уменьшение платежей по налогу.

Сумма накопленного кредита – сумма, на которую предприятие уже уменьшило свои налоговые платежи.

В рамках отчетного периода предприятие не может уменьшать сумму налога, подлежащую уплате в бюджет больше, чем на 50% суммы налога, подлежащего уплате за весь налоговый период. При наличии превышения сумма разницы переносится на следующий налоговый период.

Инвестиционный налоговый кредит предоставляется при наличии следующих оснований (ст.67 НК):

Проведение этой организацией НИОКР либо технического перевооружения своего производства, в том числе направленного на создание рабочих мест для инвалидов и защиту окружающей среды от загрязнения промышленными отходами;

Осуществление этой организацией внедренческой или инновационной деятельности, в том числе создание новых или совершенствование применяемых технологий, создание новых видов сырья или материалов;

Выполнение этой организацией особо важного заказа по социально-экономическому развитию региона или предоставление ею особо важных услуг населению.

Действие налогового кредита или инвестиционного налогового кредита прекращается:

По истечении срока действия договора

При уплате налога до установленного срока

По соглашению сторон

По решению суда.

Кроме того, налоговые льготы можно классифицировать по другим признакам в зависимости от:

Видов налогов – на личные и для юридических лиц. К первым обычно относят необлагаемый минимум объекта налогообложения, личные и семейные скидки при подоходном и поимущественном обложении физических лиц. Все прочие налоговые льготы связаны с налогами юридических лиц;

Степени охвата плательщиков – на общие для всех плательщиков (например, исключение из налоговой базы стоимости имущества, равной необлагаемой сумме, по налогу с наследств и дарений) и специальные для отдельных категорий плательщиков (малых предприятий и предприятий некоторых отраслей, отдельных групп населения и т.п.);

Условий предоставления налоговых льгот – на безусловные и условные. В первом случае не требуется никаких дополнительных условий для получения права на льготу, во втором – получение ее предполагает наличие определенных дополнительных оснований, например, целевые налоговые скидки, включая инвестиционные;

Сферы налогового регулирования – на общеэкономические и социальные льготы. Последние касаются не только подоходного налога с физических лиц, но и предусмотрены в механизме налогообложения прибыли (по инвалидам, в части расходов предприятий на благотворительные цели и содержание социально-культурных объектов).

Похожие работы

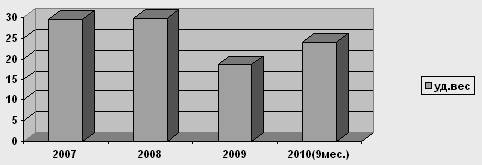

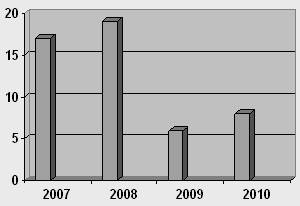

... -19,3 консолидированный бюджет Республики Татарстан, в том числе: 100,7 85,0 -15,6 74,7 -12,1 -в республиканский бюджет 80,4 64,9 -19,3 59,6 -8,2 - местные бюджеты 20,3 20,1 -1 15,1 -24,9 Налог на прибыль организаций 54,8 28,0 -48,9 30,7 +9,7 В % от общего объема поступления в бюджеты всех уровней 24 17,1 -28,8 20,1 +17,6 Из таблицы 5 следует, что в структуре ...

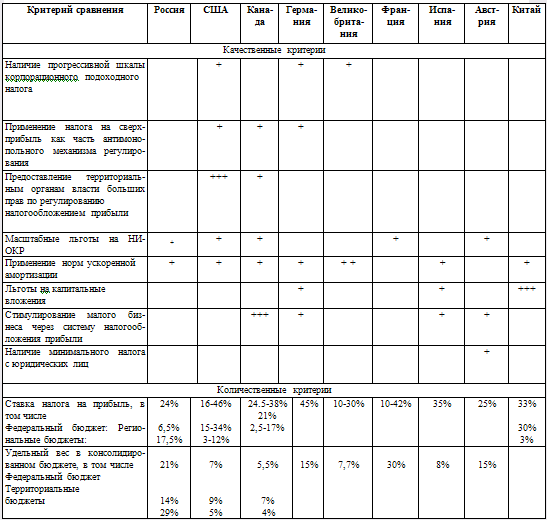

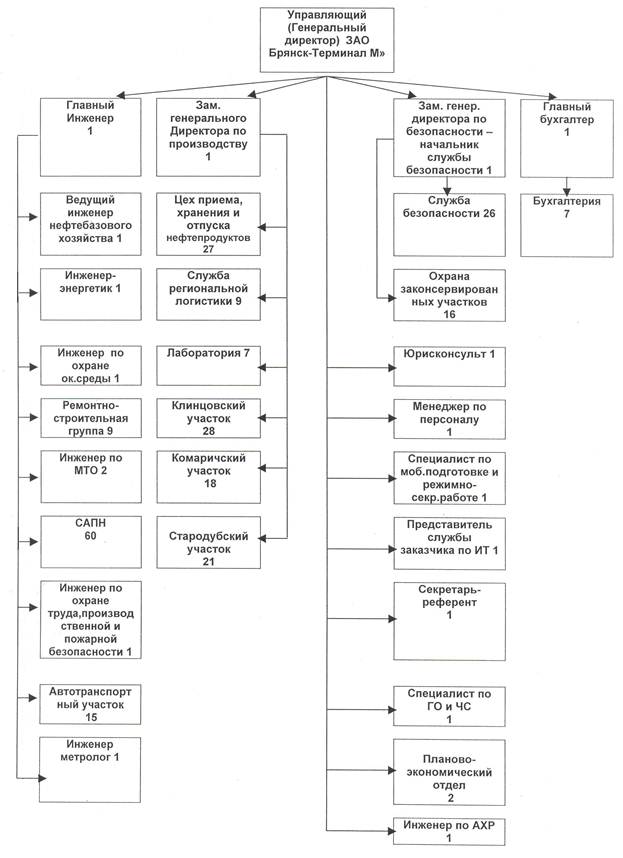

... ) расчетных документов. Внесение изменений в учетную политику обосновывается главным бухгалтером и оформляется приказом руководителя организации о внесении изменений в Положение «Об учетной политике организации». 3. Основные элементы налога на прибыль организаций торговли на примере «ЗАО Брянск-Терминал М». 3.1. Объекты, субъекты и льготы по налогу на ...

... такой порядок, доводится до налогоплательщиков федеральным органом исполнительной власти, уполномоченным на это Правительством РФ. Глава 25 НК РФ не предусматривает льгот по налогу на прибыль организаций. Налогоплательщики могут определять облагаемую прибыль одним из двух способов: по методу начислений или по кассовому методу. Но для многих организаций свобода выбора не предусмотрена. Метод ...

... хозяйственной и финансовой деятельности предприятия, распределении прибыли, оставшейся в распоряжении предприятия, используются конкретные показатели. Емким информативным показателем является балансовая прибыль. Глава 2. Прибыль как основной показатель результатов деятельности организации Прибыль(убыток), от реализации продукции(работ, услуг) определяется как разница между выручкой то ...

0 комментариев