Навигация

Некоторые положения механизма регулирования денежной и кредитной сферы в статьях некоторых авторов

2. Некоторые положения механизма регулирования денежной и кредитной сферы в статьях некоторых авторов

Серьёзной причиной, порождающей проблемы в денежно – кредитной сфере России, является отсутствие правовых норм, устанавливающих взаимосвязанную систему институтов, образующих единый согласованный механизм регулирования денежно – кредитных отношений, разграничивающих их компетенцию, определяющих порядок взаимодействия и распределения ответственности между ними. В результате возникают серьёзные внутрисистемные противоречия.

О существовании особого рода государственных органов денежно – кредитного регулирования упоминает федеральное бюджетное законодательство. По мнению профессора, доктора юридических наук Гейвандова Я.А., согласно ст. 151 БК РФ органом денежно – кредитного регулирования в современной России признаётся только Банк России, который, кроме того, обеспечивает устойчивость национальной валюты (ст. 75 Конституции России). Однако и Правительство России в соответствии с п. «б» ст. 114 Конституции России тоже «обеспечивает проведение в Российской Федерации единой финансовой, кредитной и денежной политики», которую в реальности невозможно отделить от политики, направленной на обеспечение устойчивости рубля. Действительно, обеспечить проведение в России единой денежно – кредитной политики и не оказать при этом прямого или косвенного влияния на состояние национальной валюты просто невозможно. В то же время из ст. 75 Конституции России следует, что защита и обеспечение устойчивости рубля – основная функция Центрального банка РФ, которую он осуществляет независимо от других органов государственной власти, включая Правительство России. Некоторая нестыковка конституционных правовых норм, регулирующих компетенцию Правительства России и Банка России в денежной и кредитной сфере, очевидна. Неслучайно банковское законодательство более осторожно формулирует роль Банка России и Правительства России в процессе осуществления государственной денежно – кредитной политики и обеспечения устойчивости рубля. Так, в федеральном банковском законодательстве установлено, что разработка и проведение государственной денежно – кредитной политики, направленной на защиту и обеспечение устойчивости рубля, - функция Банка России, осуществляемая им во взаимодействии с Правительством РФ (ст. 4, 16 Федерального закона «О Центральном банке РФ (Банке России)»). Несмотря на несогласованность некоторых норм, из Конституции России следуют важные выводы:

1) государственное регулирование денежной и кредитной сферой отнесено к исключительному велению РФ;

2) регулирование денежной и кредитной сферы не является исключительной компетенцией только какого – либо одного федерального органа государственной власти, только Правительства России или только Банка России.

Более того, из Конституции России следует, что Правительство, и Банк России не являются единственными государственными институтами федерального уровня, регулирующими денежную и кредитную сферу. Например, государственные полномочия в денежной и кредитной сфере, выражающиеся в принятии соответствующих законодательных актов, предоставлены Федеральному Собранию РФ и Президенту России.

Президент России имеет и иные полномочия в денежно – кредитной сфере, обусловленные его полномочиями гаранта Конституции РФ и реализуемые путём издания нормативных правовых актов в форме указов. Опосредованное регулирующее воздействие Президента России проявляется также при представлении Государственной Думе кандидатуры для назначения на должность Председателя Банка России и при постановке вопроса об освобождения его от должности (ст. 83 Конституции России). Аналогичным образом серьёзное влияние на государственную денежную и кредитную политику оказывает Государственная Дума, к ведению которой отнесено назначение на должность и освобождение от должности Председателя и членов Совета Директоров Банка России, также реализация иных функций, предусмотренных Федеральным законом «О Центральном банке РФ (Банке России)». Существенные полномочия по регулированию денежно – кредитной сферы реализуют и федеральные суды. Косвенное воздействие на субъектов предпринимательской деятельности в финансово – кредитной сфере оказывают антимонопольные, налоговые, таможенные и иные органы, хотя непосредственно денежно – кредитные правоотношения они, естественно, не регулируют. [2,12].

Итак, государственное регулирование денежно – кредитной сферы – это сложное многоплановое явление. С одной стороны, это регулирование макроэкономических процессов, связанных с денежно – кредитными отношениями, когда государство воздействует на все структурные элементы денежно – кредитной системы, включая Центральный банк РФ: принимаются федеральные законы и иные нормативные акты; утверждаются основные направления единой государственной денежно – кредитной политики; устанавливаются единые государственные стандарты организации и функционирования денежно – кредитной системы; осуществляются иные меры, прямо или косвенно влияющие на устойчивость национальной валюты, состояние рынка денежных и кредитных услуг. С другой стороны, государственное регулирование проявляется в непосредственном воздействии (регистрация, лицензирование, надзор, контроль) на организации, функционирующие в денежно – кредитной сфере, но без вмешательства в их оперативную деятельность. Речь идёт о государственном регулировании предпринимательской и некоммерческой деятельности конкретных лиц в сфере денег, денежного обращения и кредита. Например, применительно к кредитным организациям такое регулирование осуществляется Банком России на основе федерального законодательства и в рамках единой банковской системы, центральным элементом которой он является по закону.

Таким образом, следуя логике Конституции России и федерального законодательства, наиболее общие полномочия и ответственность за состояние денежно – кредитной сферы возложены на федеральные органы государственной власти (Президент России, Федеральное Собрание России, Банк России). Что же касается непосредственного регулирования деятельности субъектов денежно – кредитных отношений, то часть таких полномочий возлагается либо на Правительство РФ, либо на Банк России, а другая часть полномочий должна иметь совместный для Правительства России и Банка России характер.[6,64]

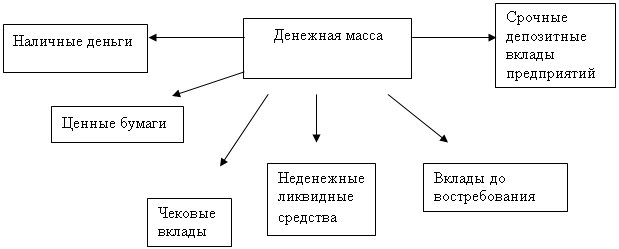

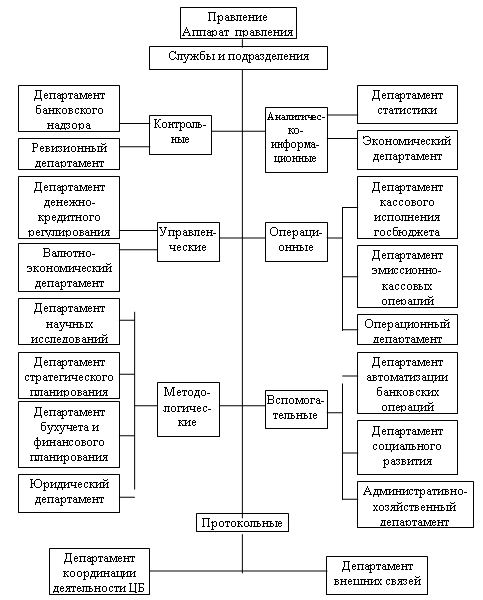

Как пишет профессор Василишен Э.Н., согласно Закону РФ «О центральном банке РФ (Банке России)» (статьи 1 и 14), ЦБ РФ (ЦБР) определен как главный банк страны и кредитор последней инстанции. Он находится в государственной собственности и служит основным субъектом госрегулирования функционирования коммерческих банков. Центральный банк призван приводить их деятельность в соответствии с общей экономической стратегией и выступает ключевым агентом государственной денежно – кредитной политики. ЦБР решает задачу контроля объема и структуры денежной массы в обращении. Важно иметь в виду, что в рыночной экономике эмиссия денег осуществляется преимущественно в процессе депозитно – ссудных операций коммерческих банков, которые в отличие от Центробанка суть функционирующие кредитные учреждения, непосредственно связанные со сферами производства и обращения. Именно через влияние на эти учреждения, в частности на динамику их депозитов, на их активные операции Центробанк оказывается в состоянии регулировать макроэкономические процессы.

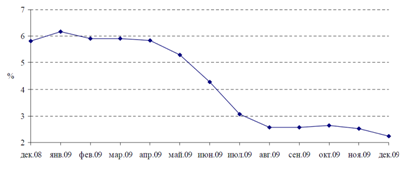

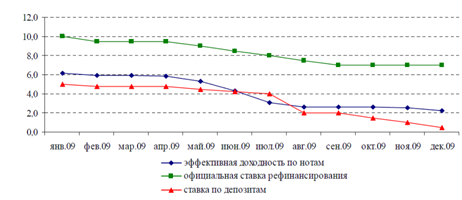

Сегодня можно считать установленным, что одна из ключевых задач ЦБР по управлению денежно – кредитными отношениями – это обеспечение надежности и поддержание стабильности банковской системы, позволяющие избежать разрушительных для экономики банкротств банков, когда риск отдельного клиента превращается в народнохозяйственный риск. Надежность и стабильность банковской системы необходимы по следующим причинам. Во – первых, без них вообще невозможно выполнение ЦБР своих задач. Во – вторых, коммерческие банки играют существеннейшую роль в процессе общественного производства и от их стабильности зависит развитие экономики. В – третьих, деятельность коммерческих банков характеризуется повышенной финансовой уязвимостью из – за высокого удельного веса в их пассивах привлеченных средств, в том числе централизованных банковских кредитов. Среди методов регулирования денежно – кредитной сферы Центробанками особое место принадлежит учетной ставке, которая является оперативным инструментом государственного влияния на рынок ссудных капиталов. В условиях рыночных отношений централизованное регулирование уровня учетной ставки придает определенную направленность движению кредита по горизонтали (банк – заемщик) и по вертикали (Центробанк – коммерческий банк). Официальная учетная ставка служит ориентиром для рыночных процентных ставок; ее изменение по предоставляемым Центробанком кредитам, увеличивая или сокращая предложение кредитных ресурсов, регулирует тем самым и спрос на них.

Непосредственное регулирование денежной и кредитной сферы осуществляет не только Банк России, как это следует из БК РФ, но и Правительство России. Эти же органы непосредственно отвечают за результаты государственной денежной и кредитной политики в стране. Ни о каких иных государственных органах, непосредственно регулирующих деятельность субъектов денежно – кредитных отношений, Конституция России не упоминает. Однако ст. 110 Конституции РФ, определяющая состав Правительства России, может дать повод полагать, будто министры вправе самостоятельно осуществлять функции Правительства России в том числе в сфере государственного денежно – кредитного регулирования. Но это не совсем так.

Полномочия министров в денежно – кредитной сфере не могут быть реализованы в отрыве от полномочий Правительства России как единого целого и от осуществления Правительством России и Банком России единой государственной денежно – кредитной политики. Обеспечение проведения в России единой финансовой, кредитной и денежной политики (п. «б» ст. 114 Конституции России) возложено на Правительство России как на коллегиальный орган государственного управления и на Банк России как на независимый от других органов государственной власти институт.[1,22].

Имеющиеся недостатки в правовом регулировании особенностей государственной денежной и кредитной политики свидетельствует о необходимости совершенствования законодательства.

Любые изменения в федеральное законодательство должны носить комплексный характер, основываться на согласованном и взаимоувязанном понимании содержания: государственной денежной и кредитной политики; банковской деятельности и ее отличий от других видов деятельности в денежно – кредитной сфере; банковской и платёжно – расчетной систем, а также соотношения между ними.

Но прежде всего РФ следует установить государственные стандарты организации и функционирования денежно – кредитной системы страны. Приоритетной является работа по созданию надежной системы юридических, экономических и организационных гарантий прав граждан, предпринимателей и государства – участников денежно – кредитных отношений. Основной целью государственного регулирования должно стать обеспечение прав и законных интересов личности независимо от ее статуса или каких – либо иных обстоятельств. Только на такой основе можно добиться реального и стабильного повышения эффективности экономических отношений и стимулирования экономического роста. Поэтому усиление роли государств в обществе не может и не должно быть направлено против личности, в том числе против личности предпринимателя.[4,56]

К сожалению, действующее законодательство в прямой форме не устанавливает защиту прав и иных услуг в денежно – кредитной сфере в качестве основных целей деятельности государственных органов. Например, в ст. 3 Федерального закона «О Центральном банке (Банке России)», закрепляющей основные цели его деятельности, защита интересов потребителей услуг в денежной, кредитной или банковской сфере даже не упоминается. Лишь ст. 55 Федерального закона устанавливает, что главная цель банковского регулирования и надзора – поддержание стабильности банковской системы, защита интересов вкладчиков и кредиторов. Однако, во – первых, Банк России должен обеспечивать интересы потребителей банковских услуг в процессе реализации всех своих функций, а не только функций банковского регулирования и надзора. Во – вторых, круг потребителей банковских и иных услуг в денежно – кредитной сфере не может ограничиваться только вкладчиками и кредиторами кредитных организаций, т.е. лишь банковскими услугами. В – третьих, реальные полномочия Банка России по защите интересов вкладчиков и кредиторов кредитных организаций в контексте ст. 3 Федерального закона «О Центральном банке РФ (Банке России)» ограничены лишь надзором с соблюдением кредитными организациями законодательства, нормативных актов и установленных для них обязательных нормативов. В названии гл. 3 Федерального закона «О банках и банковской деятельности» также провозглашена «защита прав, интересов вкладчиков и кредиторов кредитных организаций», но и в этом Законе отсутствуют правовые нормы, способствующие реализации этой декларации. Отсутствуют серьезные правовые гарантии, обеспечивающие защиту прав и законных интересов потребительских услуг в денежно – кредитной сфере и в Федеральном законе «О защите прав потребителей».

От действий лиц, оказывающих услуги в денежно – кредитной сфере, как правило, страдало значительное число физических и юридических лиц, т.е. круг пострадавших лиц может быть неопределённым. В таком случае согласно ст. 46 Федерального закона «О защите прав потребителей» защита нарушенных прав потребителей возлагается на федеральный антимонопольный орган (его территориальные органы), федеральные органы исполнительной власти (их территориальные органы), осуществляющие контроль за качеством и безопасностью услуг, органы местного самоуправления. Насколько эффективны положения ст. 46 Федерального закона можно судить по тому, что случаи обращения антимонопольных органов или иных федеральных органов исполнительной власти в суды в защиту интересов клиентов, пострадавших от действий организаций, оказывающих услуги в денежно – кредитной сфере, крайне редки. Помимо этого перечисленные в Федеральном законе «О защите прав потребителей» лица не относятся к государственным органам, специализирующимся в регулировании денежно – кредитной сферы России. Поэтому результаты их деятельности по защите прав и законных интересов потребителей банковских и иных услуг в денежно – кредитной сфере вряд ли могут быть эффективными.[5,145]

Похожие работы

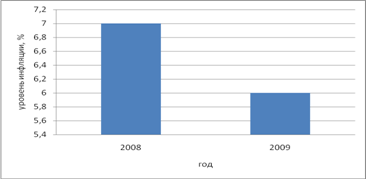

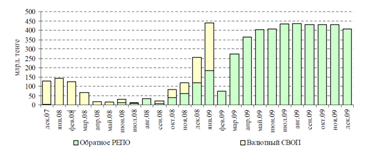

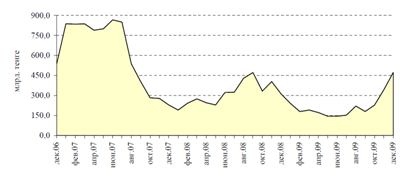

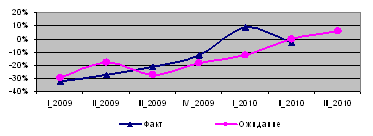

... рынке осуществляются Национальным Банком Казахстана самостоятельно с использованием любых видов валютных сделок через любые банки и валютные биржи. 2.2 Основные ориентиры денежно-кредитной политики в условиях устойчивого экономического роста Нестабильность на мировых финансовых рынках, начавшаяся во второй половине 2007 года, повлияла на темпы развития Казахстана. Это проявилось в снижении ...

... , определяющим и осуществляющим государственную денежно-кредитную политику Республики Казахстан. 2. Оценка роли Национального Банка Казахстана в денежно-кредитном регулировании экономики 2.1 Инструменты денежно-кредитной политики Национального Банка Национальный Банк Казахстана является единственным органом, определяющим и осуществляющим государственную денежно-кредитную политику ...

... в первую очередь, снижение темпов инфляции, укрепление курса национальной валюты и обеспечение устойчивости платежного баланса страны, создание условий для осуществления позитивных структурных сдвигов в экономике. В основе денежно-кредитного регулирования, осуществляемого Банком России, лежит принцип количественных ограничений на прирост денежной массы. С 1996 года приоритеты политики в денежно- ...

... банка в форме акционерного общества создаются характерные для него органы управления (например, ревизионная комиссия, наблюдательный совет и т.д.). 1.2. Денежно-кредитная политика центральных банков. Центральный банк – основной проводник денежно-кредитного регулирования экономики, являющегося составной частью экономической политики правительства, главными целями которой служат достижение ...

0 комментариев