Навигация

Все банковские расходы на территории Покупателя оплачиваются Покупателем. Все банковские расходы вне территории Покупателя оплачиваются Продавцом

4.6. Все банковские расходы на территории Покупателя оплачиваются Покупателем. Все банковские расходы вне территории Покупателя оплачиваются Продавцом.

4.7. В случае возникновения споров по вопросам оплаты стоимости поставляемого товара, не урегулированных настоящим Контрактом, они решаются в соответствии с “Унифицированными правилами по инкассо” в редакции 1978 г.

Аккредетив (англ. letter of credit) - вид банковского счета, дающий возможность контрагенту получить на условиях, указанных в аккредитивном поручении, платеж за товар, работы или услуги немедленно по исполнении обязательств. Аккредитивная форма расчетов представляет собой обязательство банка в течение определенного срока произвести по указанию и за счет покупателя платеж продавцу на сумму стоимости поставленного товара против предъявленных продавцом оговоренных соглашением документов[23]. Данный вид оплаты используется в практике международного торгового оборота, когда продавец не желает нести финансовый риск.

В зависимости от условий различают следующие виды аккредитивов:

- подтвержденный;

- неподтвержденный;

- отзывный;

- безотзывный;

- делимый;

- неделимый;

- возобновленный.

Аккредитивная форма расчета имеет определенные преимущества перед инкассовой формой. Для экспортера - это гарантии оплаты банком стоимости отгруженного товара (банком, открывшим аккредитив), в подтвержденном аккредитиве - также банком, его подтвердившим, в получении платежа сразу после поставки товара и предъявлении банку документов, свидетельствующих о такой поставке.

Импортер, в свою очередь, имеет гарантию, что платеж будет произведен в пользу экспортера только после предъявления последним товаро-сопроводительных документов, удостоверяющих отгрузку товара и выполнение иных обязательств со стороны экспортера.

Из документов, против которых производятся платежи, в контрактах указываются:

- специализированные счета;

- полные комплекты чистых бортовых коносаментов, выписанных на имя покупателя с указанием порта разгрузки;

- дубликаты железнодорожных накладных или документы авто- или авиаперевозчиков;

- упаковочные листы (описи технической документации);

- гарантийные письма продавца о качестве и комплектности поставки (фирменная гарантия);

- сертификаты качества и происхождения товара;

- акты сдачи-приемки (протоколы испытаний);

- разрешения на отгрузку, если товар принимался за границей представителем покупателя;

- копии действующих экспортных лицензий уполномоченных органов страны-импортера, если таковые требуются, и другие документы, отвечающие характеру сделки и поставляемому по ней товару[24].

Аккредитив как форма расчета регулируется “Унифицированными правилами и условиями применения для документарных аккредитивов” (редакция 1983 г., публикация Международной торговой палаты N 400).

Примерный образец условий контракта при аккредитивной форме расчетов:

Вариант IV

4. Оплата

4.1. Стоимость поставляемого товара оплачивается путем выставления аккредитива в банк ____________________________________

(наименование банка и его адрес)

4.2. Покупатель обязуется открыть в течение ____________________

(срок)

после подписания настоящего Контракта безотзывный, делимый, документарный аккредитив на общую сумму стоимости поставляемого по настоящему Контракту товара.

4.3. Аккредитив будет действителен до ______________________

(календарная дата)

4.4. Оплата стоимости поставляемого товара будет произведена сразу после предоставления в банк Продавцом следующих документов:

счета в ________ экз.

копии коносамента;

копии документа, удостоверяющего качество поставляемого товара;

копии извещения об отправке товара и его маркировке.

4.5. В случае, если отрытие аккредитива будет просрочено по вине Покупателя, Продавцу предоставляется право расторгнуть настоящий Контракт. Если Продавец решит это сделать, он обязан в течение _____________ со дня, предусмотренного контрактом для открытия _________ аккедитива, сообщить о своем решении Покупателю.

4.6. Если Продавец решит оставить контракт в силе, он получает право на возмещение всех дополнительных расходов, которые он будет нести в связи с просрочкой открытия аккредитива, а также право на __________ % годовых от общей стоимости поставленного товара за задержку его оплаты.

Открытый счет (англ. open account). Платеж по открытому счету предполагает предоставление экспортером товарораспорядительных документов, минуя банк, и зачисление импортером причитающихся экспортеру сумм платежа на открытый счет в сроки, установленные в контракте.

Принимая такую форму расчетов, продавец должен, как правило, иметь определенные гарантии того, что покупатель действительно расплатится с ним за поставленный товар. В целях уменьшения риска неоплаты стоимости поставленного товара продавец может, в частности, предусмотреть в контракте оговорку:

“Продавец сохраняет за собой право собственности на данный товар вплоть до того момента, пока Покупатель не оплатит его стоимость”.

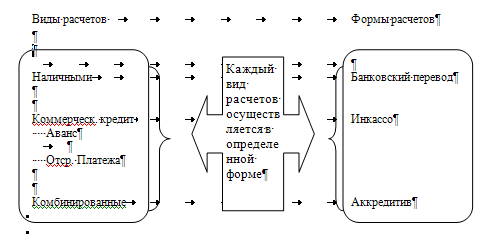

Перевод (англ. transfer). Форма расчетов путем телеграфных и почтовых переводов применяется, когда предоставление валюты не связывается с каким-либо дополнительным условием, например, с передачей банку товарных документов. Как правило, используются при уплате долгов по займам и кредитам, возврате сумм, осуществлении предварительной оплаты[25].

Банковский перевод (англ. bank transfer, banker,s transfer, bankers, remittance) - это расчетная банковская операция, заключающаяся в направлении телеграфом или по почте платежного поручения одного банка другому банку. Платежное поручение (англ. payment order, order for payment) - это приказ банка, адресованный своему банку-корреспонденту, о выплате определенной суммы бенифициару, предъявителю чека или иных платежных документов.

Чек (англ. cheque) - вид ценной бумаги, денежный документ строго установленной формы, содержащий приказ владельца счета в кредитном учреждении чекодателя (англ. drawer of cheque) о выплате определенной лицу или предъявителю чека указанной в нем суммы.

Чековая форма расчетов осуществляется путем выдачи чекодателем распоряжения своему банку произвести из имеющихся на его счету средств выплаты определенной суммы чекодержателю (англ. holder of a cheque) или перечисление этой суммы на счет последнего.

В России эта форма расчетов регулируется Положением о чеках, утвержденным постановлением Верховного Совета РФ N 2349-1 от 13 февраля 1992 г.

В частности, ст. 32 Положения о чеках устанавливает следующие правила:

- чеки, выданные за границей РФ с платежом на ее территории, должны соответствовать требованиям главы II Положения;

- чек, выданный на территории РФ с платежом за границей, должен отвечать требованиям законодательства по месту платежа;

- если международным договором с участием РФ предусмотрено иное, чем установлено настоящим Положением, применяются правила международного договора.

Чек может быть именным (англ. cheque payable), выписанным в пользу определенного лица, ордерным (англ. order cheque), выписанным по индоссаменту (англ. endorsement), предъявительским (англ. bearer cheque), т.е. на предъявителя, передаваемым простой передачей или также по индоссаменту.

Чек, как правило, действителен в течение определенного срока. Он может быть выдан в иностранной валюте, если чекодатель имеет счет в банке в этой валюте или если его банк имеет счета в иностранной валюте у своих заграничных корреспондентов.

Вексель (англ. bill) - письменное долговое обязательство установленной законом формы, выдаваемое заемщиком (англ. borrower) - векселедателем (англ. drawer of a bill) кредитору (англ. creditor, lender) - векселедержателю (англ. holder of a bill), предоставляющее последнему право требовать с заемщика уплаты к определенному сроку суммы, указанной в векселе.

Вексельная форма расчетов осуществляется путем использования простого или переводного векселя.

Простой вексель (англ. note) - это ничем не обусловленное обязательство лица, его выдававшего, об уплате означенной суммы денег по требованию или в определенный срок, в установленном месте поименованному в векселе лицу или его приказу (т.е. другому указанному им лицу).

Простой вексель должен содержать:

- наименование “вексель”, включенное в сам текст и выраженное на том языке, на котором этот документ составлен;

- простое и ничем не обусловленное обещание уплатить определенную сумму;

- указание срока платежа;

- указание места, в котором должен быть совершен платеж;

- наименование того лица, которому или по приказу которого платеж должен быть совершен;

- указание даты и места составления векселя;

- подпись лица, которое выдает вексель[26].

Переводный вексель или тратта (англ. bill of exchange) - письменный приказ одного лица (кредитора, трассанта) другому - заемщику, плательщику, трассанту (англ. drawee) уплатить определенную сумму денег третьему лицу - предъявителю, ремитенту (англ. payee, remitte). Трассант при этом является одновременно кредитором по отношению к трассату и должником по отношению к ремитенту. Выдача переводного векселя имеет своей целью урегулирование обоих долговых требований. Следует отметить, что в отечественной практике порядок расчетов с иностранными партнерами определен Законом РФ от 9 октября 1992 г. “О валютном регулировании и валютном контроле” и текущими нормативными актами Центрального банка Российской Федерации (Банка России).

Переводный вексель должен содержать:

- наименование “вексель”, включенное в сам текст документа и выраженное на том языке, на котором этот документ составлен;

- простое и не обусловленное предложение уплатить определенную сумму;

- наименование того лица, которое должно платить;

- указание срока платежа;

- указание места платежа, в котором должен быть произведен платеж;

- наименование того лица, которому или по приказу которого платеж должен быть совершен;

- указание даты и места составления векселя;

- подпись лица, выдающего вексель[27].

В России обращение векселя регулируется специальными нормами вексельного права. Российское вексельное законодательство унифицировано на основе Женевской конвенции о Единообразном Законе о переводном и простом векселе 1930 г. (СССР присоединился к этой Конвенции в 1936 г.).

В раздел контракта об условиях платежа могут быть включены и другие условия, связанные с взаимными обязательствами и порядком осуществления расчетов. Например, смогут быть уточнены последствия нарушения одной из сторон платежных обязательств, порядок удержания страховых сумм.

2.3. Валютный контроль над экспортными сделкамиОсновным нормативно-правовым актом, регламентирующим порядок валютного контроля за экспортом товаров из России является Инструкция ЦБР и ГТК РФ от 13 октября 1999 г. NN 86-И, 01-23/26541 "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров"[28] (далее именуется "Инструкция N 86-И"). Несмотря на то, что инструкция в качестве цели контроля указывает полноту и своевременность возврата в Россию валютной выручки, на самом деле она включает в себя реализацию всех задач валютного контроля.

Следует иметь в виду, что действие Инструкции N 86-И распространяется на сделки, заключенные между резидентами (юридическими лицами или индивидуальными предпринимателями) и нерезидентами, а также, если эти сделки предусматривают осуществление расчетов в иностранной валюте или в валюте Российской Федерации за экспортируемые резидентом товары.

Однако под ее действие не подпадают бартерные сделки по экспорту товаров из Российской Федерации, а также безвозмездные поставки. Если действие также не распространяется на экспорт работ, услуг и результатов интеллектуальной деятельности,[29] что является объектом налоговых органов. О том же порядке толкования и применения положений Инструкции N 86-И говорится в Письме ГТК РФ от 13 января 2000 г. N 01-06/458 "Об осуществлении валютного контроля".

Итак, валютный контроль при осуществлении экспортных сделок распространяется на случаи, когда экспортерами выступают юридические и физические лица, когда в качестве оплаты применяется иностранная валюта и российская валюта. В частности предусматривается обязательное зачисление российской валюты, также как и иностранной валюты, на счета в уполномоченном банке. Под выручкой по экспортной сделке понимаются денежные средства в иностранной валюте или валюте Российской Федерации, переведенные или подлежащие переводу в пользу экспортера нерезидентом в качестве оплаты за экспортируемые по контракту товары[30].

Возможность использования в качестве платежа по экспортной сделке российской валюты вытекает из того, что действующее законодательство допускает передачу иностранной стороной по контракту своих обязательств по оплате экспортированных товаров, выраженных в валюте РФ, третьему лицу-резиденту. То есть, в этом случае денежные средства в рублях могут поступить по паспорту сделки в пользу экспортера от резидента. В отличие от ранее действовавшего порядка в настоящее время отсутствует требование указывать в документах валюту платежа, что позволяет использовать недобросовестным экспортерам обходить требование о возврате выручки на счета в уполномоченном банке.

В целях достижения задач валютного контроля Банк России и ГТК РФ в своей Инструкции - N 86-И определяют особый механизм осуществления экспортной сделки, который отличается от обычных сделок купли-продажи на внутреннем рынке. Контракт (договор) по внешнеэкономической сделке должен соответствовать положениям гражданско-правового законодательства. Вместе с тем экспортер не может не учитывать не предусмотренные Гражданским кодексом РФ "Рекомендации по минимальным требованиям к обязательным реквизитам и форме внешнеторговых контрактов"[31], которые были подготовлены Министерством внешнеэкономических связей в 1996 году в соответствии с Распоряжением Правительства РФ от 16 января 1996 г. N 55-и.

Сама внешнеэкономическая сделка может быть заключена путем составления одного документа, подписанного сторонами. Одновременно допускается заключение сделки путем обмена документами посредством почтовой, телеграфной, электронной или иной связи, позволяющим достоверно установить, что документ исходит от другой стороны по контракту (договору)[32]. Намного сложнее ответственному сотруднику банка дать квалификацию сделки, если контракт является трехсторонним (например, заключен между резидентом и двумя нерезидентами)[33].

Особенность внешнеэкономической сделки состоит в том, что на механизм гражданско-правовой сделки накладывается комплекс требований, предписываемых нормами валютного законодательства, базирующихся на административно-правовом методе. Экспортер для осуществления сделки по продаже товара иностранному контрагенту помимо соблюдения положений Гражданского кодекса обязан выполнить требования валютного законодательства, что естественно усложняет положение экспортера по сравнению с продавцами на внутреннем рынке. В частности, к дополнительным обязанностям, обусловленным валютным законодательством, относится:

1. заполнение паспорта сделки - специального документа, применяемого только в целях валютного контроля, содержащего некоторые сведения из контракта, определяющего порядок осуществления экспортной сделки между резидентом и нерезидентом. Паспорт сделки обеспечивает функцию базового документа в осуществлении валютного контроля, содержит изложенные в стандартизированной форме сведения о внешнеэкономической сделке. Он оформляется самим экспортером на специальном бланке, полученном в уполномоченном банке[34]. В случае осуществления внешнеэкономической сделки через посредника-резидента (на основании агентского договора) экспортером выступает агент, который от своего имени выступает экспортером и одновременно отвечает за своевременное возвращение экспортной выручки на свой счет в уполномоченном банке[35]. В случае, когда экспортером является индивидуальный частный предприниматель без образования юридического лица, строка паспорта сделки "Дата государственной регистрации" может быть не заполнена. Отсутствие данной информации в паспорте сделки не должно являться основанием для отказа в таможенном оформлении товаров[36];

2. зачисление всей выручки от экспортной сделки на рублевый или валютный счет в уполномоченном банке, который выступает агентом валютного контроля и подписывает паспорт сделки. Возможные исключения в этом порядке уполномочен делать только Банк России. Как уже отмечалось, применение рублевого счета предполагает возможность оплаты за товар в рублевой валюте.

Следует иметь в виду, что на нерезидентов вышеуказанные требования не распространяются. Таможенное оформление товаров, перемещаемых в счет исполнения условий контрактов, заключенных между двумя нерезидентами, осуществляется без предоставления в таможенные органы паспорта сделки[37]. Однако, в случае вывоза нерезидентом (филиалом/представительством нерезидента) с территории Российской Федерации товара, приобретенного у российского лица, при таможенном оформлении данного товара в таможенный орган представляется договор купли-продажи, по которому был приобретен вывозимый товар, и паспорт сделки, оформленный в соответствии с этим договором[38]. В данном случае продажа на территории России товара филиалу нерезидента, при условии, что товар вывозится за границу, приравнивается к экспортной сделке.

При получении соответствующего разрешения Банка России экспортер вправе зачислять выручку от экспортной сделки на счет в иностранном банке. В этом случае паспорт сделки представляется для подписания в территориальное учреждение Банка России по месту государственной регистрации экспортера. Это же территориальное учреждение обязано осуществлять контроль за проведением операций по внешнеэкономической сделке в соответствии с данными паспорта сделки.

Во всех остальных случаях паспорт сделки представляется в обслуживающий экспортера уполномоченный банк. Паспорт сделки оформляется самим экспортером в двух экземплярах по каждому заключенному экспортером контракту. Подписанные экспортером экземпляры паспорта сделки вместе с оригиналом и копией контракта, на основе содержания которого должен составляться паспорт сделки, представляются в уполномоченный банк, где открыт счет экспортера. В случае если объем контракта занимает объем более 5 листов, то по согласованию с банком экспортер вправе вместо копии всего контракта представить в банк выписки из этого контракта, которых достаточно для осуществления контроля за правильностью составления паспорта сделки. Выбор содержания выдержек из контракта определяется реквизитами паспорта сделки.

Если содержание контракта предусматривает предоставление контрагенту (иностранной стороне) отсрочку платежа на срок свыше 90 календарных дней, то экспортер обязан дополнительно к указанным документам предоставить еще и копию разрешения Банка России на осуществление валютной операции, связанной с движением капитала. Однако в Положении ЦБР и ГТК РФ от 22 декабря 1999[39] дается иной порядок действий, если условиями сделки предусмотрено осуществление расчетов в валюте Российской Федерации с предоставлением иностранной стороне отсрочки платежа на срок, превышающий 90 календарных дней. В этом случае, оформление паспорта сделки производится уполномоченным банком без представления экспортером разрешения Центрального банка РФ.

Далее в той же Инструкции N 86-И определено, что экспортер обязан предоставлять копию разрешения Банка России по каждому другому случаю, если в контракте предусматриваются другие разновидности валютных операций, связанных с движением капитала, на осуществление которых законодательством предусмотрено получение разрешения Банка России.

Все предоставляемые в уполномоченный банк копии документов подтверждаются на предмет их соответствия их оригиналам подписью лица, имеющего право первой подписи и оттиском круглой печати экспортера. Те же образцы подписи и печати хранятся в том же банке, куда представляются заверенные копии.

Ответственный сотрудник банка, уполномоченный самим банком подписывать паспорта сделок и совершать иные действия по валютному контролю от имени своего банка, обязан проверить правильность заполнения паспорта сделки и соответствие его содержания действующему законодательству[40].

Следует отметить, что уполномоченный банк не просто имеет право, а обязан потребовать от клиента документы, на основании которых осуществляется валютная операция. В данном случае речь идет о любом документе, связанным с внешнеторговой сделкой. В свою очередь, клиенты уполномоченного банка обязаны представить в уполномоченный банк необходимые документы до осуществления валютных операций, если иное не установлено Банком России[41].

Главное, на что должен обращать внимание ответственный сотрудник банка в целях валютного контроля - это:

- условия расчетов на экспортируемые товары;

- наличие в контракте условий, предусматривающих поступление выручки за экспортируемые товары на банковский счет экспортера в уполномоченном банке;

- на наличие или отсутствие в контракте условий, предусматривающих проведение валютных операций, связанных с движением капитала[42].

Ответственный сотрудник банка затем обязан подписать один экземпляр паспорта сделки. Помимо этого на оборотной стороне листа оригинала контракта, содержащего подписи сторон, он также обязан сделать запись "Контракт принят на расчетное обслуживание (полное наименование банка) "(число)" (месяц) (год)", а также поставить свою подпись и печать банка[43].

При этом один экземпляр[44] паспорта сделки должен быть возвращен экспортеру вместе с оригиналом контракта. Второй экземпляр паспорта сделки служит основанием для формирования уполномоченным банком досье, которое формируется по каждому паспорту сделки. Досье служит целям осуществления валютного контроля, включает помимо паспорта сделки также другие документы, поступающими в банк в связи с операциями в рамках реализации контракта. Конкретно в перечень документов, включаемых в досье входят:

- оригинал паспорта сделки;

- копии контракта (либо выписки из контракта) и изменений и дополнений к нему;

- копии разрешений, представленных экспортером в банк на проведение валютных операций, связанных с движением капитала;

- копии межбанковских сообщений, подтверждающих поступление в пользу экспортера (либо перевод экспортером иностранному контрагенту) денежных средств по контракту;

- иные документы, заполняемые банком или поступающие в банк в связи с данными паспорта сделки.

Уполномоченные банки обязаны подготовить, утвердить и довести до сведения клиентов внутрибанковские инструкции по осуществлению валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров. Каждый банк имеет свою внутрибанковскую инструкцию по осуществлению валютного контроля за поступлением в Россию выручки от экспорта товаров и документы по организации документооборота между структурными подразделениями самого банка, а также между подразделениями банка и его клиентами[45]. В содержание подобных внутрибанковских инструкций, как правило, включают порядок взаимодействия с клиентами банка по вопросам оформления паспортов сделок (предварительное консультирование, анализ контракта, оперативное информирование и т.п.).

Помимо досье банк формирует ведомость банковского контроля, которая является частью досье. Речь идет о документе валютного контроля, содержащего сведения об операциях по контракту, в том числе идентификационные сведения по экспортеру и контракту, данные о стоимости товаров, сведения о проводимых операциях по контракту, сведения о платежах. Ведомость банковского контроля ведется в электронном виде, но также делается ее бумажный аналог. Распечатка на бумажном носителе должна делаться по запросу представителей органов валютного контроля, либо по заявлению экспортера в целях отчета об операциях по контракту. Бумажный носитель ведомости банковского контроля подписывается ответственным лицом банка, а также заверяется печатью банка. По окончании всех операций и расчетов по контракту она помещается в досье.

Кроме того, по каждой экспортной сделке составляется учетная карточка таможенно-банковского контроля, под которой понимается документ валютного контроля, составленный по установленной форме и содержащей необходимые для осуществления валютного контроля сведения об экспортируемом по контракту товаре из грузовой таможенной декларации[46], а также сведения о поступлениях выручки. Указанная учетная карточка составляется таможенным органом, а затем передается в электронном виде по телекоммуникационным сетям в банк. В случае непоступления в банк этого документа, банк самостоятельно составляет его на основе грузовой таможенной декларации.

Учетные карточки используются в качестве документов при проведении целевых проверок соблюдения валютного законодательства в соответствии с поручениями вышестоящих таможенных органов, а также для организации самостоятельных проверок поступления валютной выручки от экспорта товаров в соответствии с планами работы таможенных органов по осуществлению валютного контроля[47].

Следует учитывать, что Инструкция N 86-И допускает составление нескольких учетных карточек в рамках осуществления валютного контроля по одной внешнеэкономической сделке. Это объясняется тем, что по каждой отдельной отгрузке товаров составляется отдельная учетная карточка. Затем учетные карточки группируются в реестре по принципу календарной последовательности ожидаемого поступления валютной выручки от экспорта товаров на транзитные счета экспортеров.

Особый порядок установлен для внесения изменений уполномоченным банком в учетную карточку. Все случаи, когда разрешается вносить такие изменения, а также - что именно можно считать надлежащим основанием для внесения изменений, определены в Письме ГТК РФ от 14 мая 1998 г. "О технологии валютного контроля"[48]. Дополнительно к этому письму для таможенных органов изданы разъяснения, содержащиеся в Письме ГТК РФ от 30 октября 1998 г.[49] Согласно указанным документам, квалификацию оснований для внесения изменений вправе делать таможенные органы.

В основном основанием для внесения корректировок в учетную карточку служат факты ошибок учета. Речь идет о выявлении опечатки, технической ошибки (при неправильно произведенных арифметических действиях; при ошибочном использовании для расчета фактурной стоимости цены товара другого сорта и т.п.)[50]. Следует иметь в виду, что факты корректировки учетной карточки не являются основанием для освобождения экспортера от ответственности за невозврат экспортной выручки, они не могут служить основанием для принятия решения об обоснованности непоступления валютной выручки.

Во всех случаях внесения изменений в учетную карточку номер грузовой таможенной декларации, указанный в ней, изменению не подлежит. Обо всех производственных уполномоченным банком корректировках учетных карточек необходимо сообщать письмом в таможенный орган с приложением копий документов, на основании которых данные корректировки производились.

В обязанности банка входит обеспечение регистрации и учета всех входящих и исходящих документов в рамках обслуживания контракта. Все документы валютного контроля, получаемые из таможенных органов или направляемые в таможенные органы в электронном виде по телекоммуникационной сети, могут регистрироваться с использованием программного комплекса ГТК[51]. Через 90 дней после завершения операций по контракту, но не ранее даты отправки в таможенные органы всех имеющихся в банке учетных карточек по данному паспорту сделки, досье закрывается и сдается в архив банка. При закрытии досье в него помещается ведомость валютного контроля, распечатанная на бумажном носителе, подписанная ответственным лицом банка и заверенная печатью банка. Досье подлежит хранению не менее 5 лет после его закрытия.

Факт подписания сотрудником банка паспорта сделки означает, что банк принял данный контракт на расчетное обслуживание. Вместе с тем он же означает появление у банка обязанностей агента валютного контроля. По сути, банк также вместе с клиентом отвечает за возврат выручки от экспортной сделки[52].

За выполнение банком функций агента валютного контроля по отношению к своему клиенту банк вправе утвердить и довести до клиента размер и порядок взимания платы за выполнение им функций агентов валютного контроля за поступлением выручки от экспорта товаров. Указом Президента РФ от 21 ноября 1995 г. N 1163 "О первоочередных мерах по усилению системы валютного контроля в Российской Федерации" установлено, что уполномоченные банки за выполнение ими функций агентов валютного контроля имеют право взимать с клиентов, оформивших в этих банках паспорта сделок, плату в размере не более 0,15 процента суммы сделки, по которой уполномоченный банк осуществляет валютный контроль. Порядок взимания указанной суммы подлежит определению договором между банком и экспортером. В то же время указанная плата подлежит уплате в банк не ранее поступления в тот же банк первой суммы экспортной выручки по данному контракту[53]. Конечно плату, взимаемую с клиента, за контроль над клиентом трудно отнести в категории оплаты за гражданско-правовые услуги, что создает потенциальную возможность ее отмены к судебном порядке.

Уполномоченный банк обязан отказать своему клиенту в подписании паспорта сделки и вернуть все документы, если имеются следующие основания:

- несоответствие данных, содержащихся в контракте, сведениям, указанным в паспорте сделки;

- несоответствие предусмотренных контрактом валютных операций требованиям законодательных и иных нормативных актов Российской Федерации;

- оформление паспорта сделки с нарушением установленных требований;

- отсутствие в контракте условий, предусматривающих поступление выручки на счет экспортера в банке;

- представление в банк контракта, составленного на иностранном языке, при отсутствии его перевода на русский язык;

- непредставление экспортером в банк копии разрешения, полученного в Банке России, в случаях, если осуществление контрактных условий предусматривает проведение валютных операций, связанных с движением капитала.

В случае отказа банком подписания паспорта сделки экспортер вправе внести необходимые изменения в контракт, или обжаловать действия банка в суде, если он считает, что его действия соответствуют законодательству. Возможно получение разъяснений от Банка России по возникшему вопросу. Но лучшим способом является получение предварительной консультации обслуживающего банка.

В уже оформленный паспорт сделки допускается внесение изменений на основе фактов изменений в контракт, стороны которого вправе вносить изменения и дополнения. Факт внесения изменений оформляется в двух экземплярах в виде нового паспорта сделки. Однако дата регистрации первоначального паспорта сделки переносится в переоформленный паспорт сделки. Для фиксации изменений в паспорт сделки экспортер обязан представить в банк, обслуживающий его экспортную сделку и подписавший ранее паспорт сделки, оригиналы и копии изменений и дополнений к контракту, а также переоформленный паспорт сделки с учетом внесенных изменений в контракт. Кроме того, экспортер обязан получить в Центральном банке РФ разрешения, если в новациях контракта речь идет о совершении валютных операций, связанных с движением капитала, и представить в банк копии соответствующих разрешений.

После оформления паспорта сделки в уполномоченном банке экспортер начинает оформление сделки в таможенных органах. В частности, одновременно с представлением грузовой таможенной декларации в таможенный орган, который обеспечивает таможенное оформление экспортируемых товаров, экспортер обязан представить заверенную подписью лица, имеющего право первой подписи, и оттиском круглой печати, ксерокопию оригинала паспорта сделки, который хранится у экспортера[54].

В случае внесения изменений и дополнений в контракт внешнеэкономической сделки, требуется представить ксерокопию вновь оформленного в уполномоченном банке паспорта сделки.

Должностное лицо таможенного органа обязано проверить соответствие сведений паспорта сделки (согласно ксерокопии) данным заявленной грузовой таможенной декларации, условиям контракта и информации из других документов, поступивших в таможенные органы. Также проверяется подлинность подписей и печати на документах согласно образцам. В случае наличия расхождений содержания документов, а также подписей и оттискам печатей, таможенные органы обязаны приостановить выпуск экспортируемых товаров. При отсутствии указанных расхождений в документах, а также при выполнении всех иных требований таможенного законодательства должностное лицо таможенного органа обязано поставить свою подпись на ксерокопии паспорта сделки и заверить подпись своей личной номерной печатью. При этом ксерокопия паспорта сделки, подписанная и заверенная личной печатью должностного лица таможенного органа, вместе с экземпляром грузовой таможенной декларации остаются в делах таможни.

В процессе контроля за соблюдением сроков возврата экспортной выручки допускается учитывать реальный срок вывоза товаров с таможенной территории России, вместо даты принятия таможенным органом решения о выпуске товара[55]. В этом случае инициативной стороной выступает экспортер. Он в этой ситуации должен обратиться в таможенный орган, в регионе деятельности которого расположен пункт пропуска на таможенной границе, для получения подтверждения даты фактического вывоза товаров с территории Российской Федерации. Подобный порядок учета реального срока вывоза за рубеж товара облегчает положение экспортера.

После завершения таможенного оформления товара экспортер снимает ксерокопию с третьего листа грузовой таможенной декларации, которая удостоверяется оригинальным оттиском личной номерной печати должностного лица таможенного органа и возвращается экспортеру для представления в уполномоченный банк в течение 15 дней[56] после даты принятия решения таможенными органами о выпуске товара. Банк после этого использует ксерокопию грузовой таможенной декларации для формирования ведомости банковского контроля, которая, в свою очередь, помещается в досье.

Если нет возможности представить в уполномоченный банк ксерокопию грузовой таможенной декларации, заверенной таможенным органом, разрешается представить в банк ксерокопию грузовой таможенной декларации, заверенной самим экспортером, а также оригинал грузовой таможенной декларации. Банк в этом случае оригинал возвращает после проверки оригинал экспортеру, а ксерокопию помещает в досье.

После подписания паспорта сделки, помимо расчетного обслуживания начинается этап банковского контроля за поступлением выручки от экспортной сделки. Осуществлению банковского контроля служит формирование банком электронной копии паспорта сделки и формирование ведомости валютного контроля, подготовка которых должна быть завершена в течение пяти дней после подписания паспорта сделки[57].

Банк обязан вести учет операций по каждому контракту, по которому был составлен паспорт сделки. Прежде всего, под контроль банк подпадают факты поступления в пользу экспортера денежные средства в иностранной или российской валюте по экспортной сделке. Как только экспортная выручка поступает на рублевый или транзитный счет экспортера в банке[58], он обязан не позднее следующего рабочего дня проинформировать самого экспортера об этом факте, после чего экспортер в срок не позднее семи календарных дней после зачисления денег на счет обязан, в свою очередь, представить в банк информацию:

- о реквизитах паспорта сделки (номер и дата), по которому поступили денежные средства;

- о виде полученного платежа в целях внесения полученных данных ведомость валютного контроля.

- о распределении суммы полученной выручки по произведенным по паспорту сделки отгрузкам, подтвержденным грузовой таможенной декларацией (и/или учетной карточкой).

Подобный порядок дублирования информационных потоков от банка экспортеру и от экспортера банку, свидетельствует о подтверждении прав экспортера как собственника денежных средств, поступивших на его счет в банке.

При возникновении у экспортера необходимости перевода денежных средств иностранному контрагенту в режиме уплаты неустойки либо возврата денежных средств, он обязан в своем поручении банку указать реквизиты паспорта сделки, по которому переводятся средства. При возврате выручки также подлежит указывать реквизиты учетной карточки. Указанные переводы денежных средств осуществляются без специального разрешения Банка России.

Порядок использования выручки от экспортной сделки, поступившей на счет в уполномоченном банке, предусматривает без получения дополнительного разрешения (но под контролем уполномоченного банка) возможность уплаты в пользу нерезидента неустойки в виде штрафа и пени в той валюте, в которой осуществлялся платеж по сделке[59]. При этом уплата осуществляется со счета, на который была предварительно зачислена выручка от экспортной сделки. Такое право предоставляется в следующих случаях:

а) неисполнения экспортером условий договора по качеству, количеству и срокам поставки товара;

б) погашения убытков вследствие уничтожения товаров, либо их безвозвратной утери по причине аварии или действия непреодолимой силы, если риски согласно условиях договора несла российская сторона;

в) недостачи товара по причине естественного износа либо убыли товара при нормальных условиях транспортировки и хранения. В последнем случае экспортеру, скорее всего, надо будет доказывать факт отсутствия умысла в убыли товара;

г) выбытия товаров из ведения экспортера вследствие неправомерных действий органов или должностных лиц иностранного государства. Такое бывает, например, на территории третьих государств, которые используются в транзитных целях.

Согласно "Обобщению практики применения нормативных актов ЦБР по вопросам валютного регулирования"[60] уплата экспортером на основании контракта в пользу нерезидента штрафа, пени должна быть обоснована наличием факта ненадлежащего исполнения контракта. Кроме того, тем же контрактом должно быть предусмотрено предъявление претензии и соответственно наличием факта претензии нерезидента к экспортеру с требованием об уплате штрафных санкций.

Во всех случаях экспортер вместе с заявлением на возврат выручки обязан представить в банк документы[61], подтверждающие обоснованность осуществления возврата ранее полученной выручки. Например, документом, подтверждающим факт неисполнения или ненадлежащего исполнения условий контракта вследствие действия непреодолимой силы, Банк России признает сертификат, выдаваемый Торгово-промышленной палатой РФ, которая свидетельствует обстоятельства форс-мажора в соответствии с условиями внешнеторговых сделок и международных договоров Российской Федерации. Все документы, обосновывающие возврат валютной выручки должны подшиваться в досье. Уполномоченный банк самостоятельно определяет, являются ли представленные экспортером документы достаточным основанием для уплаты в пользу нерезидента штрафа и пени.

Все сведения о поступлении денежных средств по контракту должны быть отражены банком в ведомости валютного контроля на следующий день после получения от экспортера соответствующей информации. При этом информация о поступлении выручки переносится с использованием программного комплекса из ведомости в учетную карточку, которые подлежат отправке в таможенные органы.

В задачу банка входит обеспечение контроля за поступлением выручки отдельными платежами в случае поставки товара в адрес иностранного партнера партиями. В данном случае банк обязан распределить соотнесение каждого разового платежа с объемом поставляемого за рубеж товара. Главное в этом случае обеспечения совпадения общей суммы выручки и фактурной стоимости товара.

Банк применяет два способа для распределения сумм полученной выручки по произведенным по паспорту сделки отгрузкам товара. Первый способ базируется на указаниях экспортера о распределении поступивших сумм выручки в соответствии партиями поставляемого товара. Во втором случае, при согласии экспортера, банк самостоятельно распределяет по произведенным отгрузкам поступившую выручку. За основу во втором случае берется календарная последовательность отгрузки товара. Однако в любом случае только экспортер принимает окончательное решение относительно метода распределения выручки.

Банк обязан сотрудничать с экспортером в случае ошибочного поступления выручки на счет другого банка, открытый экспортером. Экспортер в этом случае обязан дать поручение банку о соответствующем переводе средств по назначению. При непредставлении указанного поручения в течение 7 дней, поступившие средства в иностранной валюте подлежат обязательной продаже и зачислению на счета экспортера в установленном порядке. Поступление валютной выручки на счет в иной банк не считается правонарушением, если в конечном счете экспортер организует перевод денежных средств на счета в уполномоченном банке.

Обслуживающий банк и таможенный орган в процессе реализации своих функций по контролю за экспортными сделками активно осуществляет обмен информацией, в том числе документами, которые предаются по телекоммуникационной сети. Порядок передачи информации определяют таможенные органы.

После подписания паспорта сделки банк обязан в срок не более 10 дней направить его электронную копию в таможенный орган. Таможенный орган, в свою очередь, на основе показателей грузовой таможенной декларации формирует учетную карточку и в срок не позднее 30 календарных дней после принятия решения о выпуске товаров пересылает грузовую таможенную декларацию и учетную карточку в банк.

Как уже отмечалось, в случае непоступления учетной карточки в течение 45 со дня принятия таможенными органами решения о выпуске товара, банк обязан на основании ксерокопии грузовой таможенной декларации сформировать самостоятельно учетную карточку. В то же время, если все же карточка из таможенных органов поступит после этого в банк, то в обязанность банка входит сверка сведений, которые содержатся в обоих вариантах учетной карточки. При наличии расхождений в вариантах учетной карточки банк обязан обнаружить ошибку и сообщить об этом в таможенный орган. Для сверки применяется тот вариант, который соответствует грузовой таможенной декларации. Процедура сверки предполагает использование программного комплекса. Сверенный вариант учетной карточки на бумажном носителе включается в досье.

После идентификации поступившей экспортной выручки по подконтрольной внешнеэкономической сделке банк направляет в таможенный орган учетную карточку с внесенной в нее информацией о факте поступления выручки. Срок направления учетной карточки в этом случае не должен превышать установленный контрольных сроков возврата учетной карточки. Контрольные сроки возврата определяются таможенным органом расчетным путем. Вместе с учетной карточкой в том же автоматическом режиме с использованием программного комплекса банк обязан передать сведения о платежах из ведомости банковского контроля.

В случае поступления по сделке дополнительных сумм выручки либо возврате этих сумм после направления учетной карточки в таможенный орган банк обязан скорректировать свою информацию с учетом новых данных, то есть направить новую учетную карточку в течение 15 дней после факта получения новых сведений.

В процессе валютного контроля за поступлением в Россию экспортной выручки должностное лицо таможенного органа в первую очередь проверяет информацию о полном или более чем 50-процентном непоступлении валютной выручки от экспортных отгрузок природного газа, сырой нефти, нефтепродуктов, черных, цветных и редкоземельных металлов, леса и лесоматериалов, стоимость которых превышает 10 тысяч долларов США (в эквиваленте)[62].

В целом действие валютного контроля таможенных органов за экспортом товаров прекращается после поступления валютной выручки на счета в уполномоченном банке.

Порядок осуществления проверки в случае непоступления в срок экспортной выручки предполагает направление в уполномоченный банк, который обслуживает экспортную сделку, запроса относительно информации о поступлении экспортной выручки. Одновременно через банк организуется направление предписания в адрес самого экспортера представить информацию относительно причин непоступления в контрактные сроки, зафиксированные в документах таможенно-банковского контроля экспортной выручки. Копия запроса для контроля его исполнения направляется в территориальное учреждение Банка России по месту нахождения уполномоченного банка.

Если в результате обмена информацией, подтвердится факт непоступления в установленные сроки валютной выручки, то уполномоченный сотрудник таможенного органа обязан оформить протокол о нарушении таможенных правил и официальное представление на бланке о репатриации валютной выручки от экспорта товаров. Указанное представление вручается под расписку экспортеру, который в этом случае привлекается к ответственности. Экспортер также уведомляется о наличии у него возможности представления объяснения по поводу его привлечения к ответственности.

Не признаются правонарушениями случаи непоступления в полном объеме валютной выручки на счет в уполномоченных банках, если они связаны с банковскими расходами резидента в соответствии с условиями контракта или с возвратом в Российскую Федерацию товара, ранее вывезенного в таможенном режиме экспорта.

Заключение

Временный запрет и ограничение экспорта товаров - это взаимоисключающие меры государственного регулирования. Невозможность их одновременного применения вовсе не исключает последовательного введения вначале ограничения экспорта продовольственных или иных товаров, а затем и полного запрета такового.

Отношение к таким мерам не однозначно. Тем не менее, многие развитые страны не отказываются от их применения. Дело в том, что такие административные методы оказывают непосредственное воздействие на товарный поток во внешнеторговом обороте, когда это диктуют интересы внутреннего рынка, а точнее даже не интересы, а чрезвычайное положение на таком рынке - критический недостаток продовольственных товаров или иных товаров.

На подготовительном этапе предпочтение следует отдавать "профилактическим мероприятиям" - ограничениям экспорта. При возникновении реальных угроз надо действовать решительно, с опорой на одну из самых существенных мер государственного регулирования экспорта - запрета.

В качестве практического (или во всяком случае, близкого по своей природе) примера, установления запрета вывоза с таможенной территории Российской Федерации соответствующей номенклатуры товаров, может служить постановление Правительства РФ от 5 февраля 1999 года N 130). В целях обеспечения строго контролируемых получения, распределения и реализации сельскохозяйственной продукции и продовольственных товаров, поступающих в первом полугодии 1999 года в соответствии с соглашениями с США (от 23 декабря 1998 года) и Европейским союзом (от 20 января 1999 года), Правительство РФ постановило запретить на период поставок продовольственной пшеницы, риса, ржи, кукурузы, соевого шрота, говядины, свинины, соевых бобов, сухого молока (в объемах согласно приложениям N 1 и 2 к вышеназванному постановлению) экспорт аналогичных видов продовольствия, кроме поставок по контрактам, подписанным и зарегистрированным до вступления в силу указанного постановления.

Запрет вывоза товаров за пределы таможенной территории государства является крайней формой регулирования внешней торговли. В истории Советского Союза одним из первых примеров воспрещения экспорта является постановление Совета народных комиссаров СССР от 16 января 1936 года). Однако его цель несколько отличалась от назначения запрета, предусмотренного п.1 комментируемой статьи: с 20 января 1936 года всем экспортным объединениям и прочим хозяйственным организациям было запрещено вывозить советские товары в страны, валютно-девизное законодательство или административные распоряжения в которых не обеспечивают советским хозяйственным организациям возможности свободного использования выручки за экспортные товары для платежей по всем обязательствам таких организаций и торгпредств, независимо от времени возникновения этих обязательств.

Такому запрету более близко, по своей природе, эмбарго - экономическая санкция в форме ограничения экспорта или импорта товаров по политическим мотивам, которая может носить и коллективный характер.

Примером последнего может служить введение соответствующих мер по решению международных организаций. Так, в соответствии с указом Президента РФ от 15 января 1998 года N 26 "О мерах по выполнению резолюции Совета Безопасности ООН 1132 от 8 октября 1997 года", всем государственным учреждениям, промышленным, торговым, финансовым, транспортным и другим предприятиям, фирмам, банкам, организациям и частным лицам, находящимся под юрисдикцией Российской Федерации, было предписано, в своей деятельности исходить из того, что с 8 октября 1997 года и впредь до особого распоряжения запрещается продажа или поставка в Сьерра Леоне гражданами Российской Федерации или с ее территории, либо с использованием морских судов под Государственным флагом РФ, или воздушных судов, зарегистрированных или учтенных в России, нефти и нефтепродуктов, вооружений и связанных с ними материальных средств всех типов, в том числе оружия и боеприпасов, военно-транспортных средств и военной техники, снаряжения двойного назначения и запасных частей для всего упомянутого, независимо от места их происхождения).

Причем, если предусмотренный в законодательстве запрет вводится в целях предотвращения либо уменьшения критического недостатка тех или иных товаров на внутреннем рынке государства (то есть в экономических интересах), то при установлении эмбарго ни для кого не составляет секрета, что эта мера нанесет ущерб как стране, вводящей его, так и государству, против которого оно вводится (то есть выигрыш от такой меры получают только третьи страны).

Так же как и в случае введения импортных квот решение о запрете или об ограничении экспорта продовольственных или иных товаров принимается Правительством РФ по представлению заинтересованного федерального органа исполнительной власти или органа исполнительной власти субъекта Российской Федерации.

В пределах ведения Российской Федерации и полномочий Российской Федерации по предметам совместного ведения Российской Федерации и субъектов Российской Федерации федеральные органы исполнительной власти и органы исполнительной власти субъектов Российской Федерации образуют единую систему исполнительной власти в России (основы взаимоотношений Правительства РФ и органов государственной власти субъектов Российской Федерации закреплены, в частности, в ст.43 Федерального конституционного закона от 17 декабря 1997 года (с изм. от 31 декабря 1997 года) N 2-ФКЗ "О Правительстве Российской Федерации").

Тот факт, что процесс принятия решений по ограничению экспорта продовольственных или иных товаров находится в исключительном ведении государственных органов, входящих в систему исполнительной власти Российской Федерации, показывает исключительное превалирование, в этом вопросе, публичных интересов над частными. Тем самым подчеркивается общее назначение мер, предусмотренных настоящим законом - защита экономических интересов государства.

Вместе с тем существует конкретный инструмент, применяемый при установлении ограничений экспорта продовольственных или иных товаров.

Им является экспортная квота. Легальное определение этой нетарифной меры государственного регулирования внешнеторговой деятельности звучит следующим образом: это ограничение экспорта товаров в отношении его количества и/или стоимости.

Экспортная квота используется в тех случаях, когда цены на определенный товар на внутреннем рынке ниже, чем на мировом. В результате при неограниченных масштабах экспорта может возникнуть его нехватка или критический недостаток товара на внутреннем рынке. Подобная ситуация весьма типична для России, поэтому квотирование экспорта изначально широко применялось в нашей стране.

Одна из первых попыток ограничения экспорта товаров посредством установления экспортных квот в России была предпринята в начале девяностых годов, когда было разработано постановление Правительства РФ от 31 декабря 1991 года (с посл. изм.) N 90 "О лицензировании и квотировании экспорта и импорта товаров (работ, услуг) на территории Российской Федерации в 1992 году".

С одной стороны, при рассмотрении данного постановления, прослеживается основа ныне действующей системы квотирования экспорта товаров: был в частности, утвержден перечень товаров, экспорт которых в 1992 году осуществлялся в пределах установленных квот и было закреплено, что ограничения на вывоз с территории Российской Федерации товаров, не включенных в приложения к постановлению, устанавливаются только Правительством РФ. С другой стороны, обращает на себя внимание неимоверное количество различных государственных структур (Комитет внешнеэкономических связей при Министерстве иностранных дел, Министерство экономики и финансов, Министерство торговли и материальных ресурсов РФ и т.д.), вовлеченных в процедуру экспортного квотирования, при том, что вопросы контроля остались практически открытыми.

Библиографический список

Нормативные акты

1. Конвенция ООН о договорах международной купли-продажи товаров 1980 г. (Венская Конвенция) // Вестник Высшего Арбитражного Суда РФ. 1994. N 1.

2. Конституция Российской Федерации. 1993 г.

3. Гражданский кодекс Российской Федерации. Ч. 1,2.

4. Кодекс торгового мореплавания СССР. М., 1994.

5. Кодекс РФ об административных правонарушениях. М., 2003.

6. Таможенный кодекс Российской Федерации. Принят 18 июня 1993.

7. Закон Российской Федерации от 7 июля 1995 г. “О государственном регулировании внешнеторговой деятельности”. М., 1996.

8. Закон Российской Федерации от 30 декабря 1995 г. “О соглашениях о разделе продукции”. М., 1996 г.

9. Закон Российской Федерации от 4 июля 1991 г. “Об иностранных инвестициях в РСФСР”. М., 1992 г.

10. Закон Российской Федерации от 7 июля 1993 г. “О международном коммерческом арбитраже” // Вестник Высшего Арбитражного Суда РФ. 1993. N 10.

11. Указ Президента РФ от 15 ноября 1991 г. “О либерализации внешнеэкономической деятельности на территории РСФСР”.

Научная литература

1. Богуславский М.М. Международное частное право. Современные проблемы. М., 1994.

2. Богуславский М.М. Международное частное право.М., 1994.

3. Булатова А.С. Экономика внешних связей России: Учебник для предпринимателя. М., 1995.

4. Габричидзе Б.Н. Таможенное право: Учебник. М., 1995.

5. Герчикова И.Н. Международное коммерческое дело: Учебник для вузов. М., 1996.

6. Дмитриева Г.К. Международное частное право. М., 1993.

7. Ерпылеева Н.Ю. Международное частное право. Сборник нормативных документов. М., 1994.

8. Зыкин И.С. Договор во внешнеэкономической деятельности. М., 1990.

9. Кулешова В.И. Венская конвенция о договорах международной купли-продажи товаров. Комментарий. М., 1994.

10. Лунц Л.А. Внешнеторговая купля-продажа (коллизионные вопросы). М., 1972.

11. Лунц Л.А., Марышева Н.И., Садиков О.Н. Международное частное право. М., 1984.

12. Мусин В.А. Международные торговые контракты. Л., 1986.

13. Панов В.П. Международное частное право: Схемы. Документы. М., 1996.

14. Петровский И.С., Крылов С.Б. Международное частное право.М., 1959.

15. Поздняков В.С., Садиков О.Н. Правовое регулирование отношений по внешней торговле. М., 1985.

16. Покровская В.В. Международные коммерческие операции и их регламентация. Внешнеторговый практикум. М., 1996.

17. Розенберг М.Г. Международная купля-продажа товаров. М., 1995.

18. Стровский Л.Е. Внешнеэкономическая деятельность предприятия. Основы: Учебник для вузов. М., 1996.

19. Томсинов В.А. Внешнеторговые сделки: практические рекомендации по составлению контрактов. М., 1994.

20. Феонова Л.А. Внешнеэкономические контракты. Сборник договоров. Комментарии. М., 1994.

21. Фомичев В.И. Международная торговля. Учебник для ВУЗов. М.,1998.

22. Чернышев С.В. Генеральное соглашение по тарифам и торговле. Закон и бизнес. Серия: международные документы. С-Пб., 1994.

23. Шмиттгофф К.М. Экспорт, право и практика международной торговли. М., 1993.

[1] Фомичев В.И. Международная торговля. Учебник для ВУЗов. М.,1998. С. 10.

[2] Богуславский М.М. Международное частное право. Современные проблемы. М., 1994. С. 306.

[3] Богуславский М.М. Международное частное право. Современные проблемы. М., 1994. С. 308.

[4] Там же. С. 309.

[5] Богуславский М.М. Международное частное право.М., 1994. С. 412.

[6] Богуславский М.М. Международное частное право.М., 1994. С. 413.

[7] Богуславский М.М. Международное частное право.М., 1994. С. 417.

[8] Булатова А.С. Экономика внешних связей России: Учебник для предпринимателя. М., 1995. С. 18.

[9] Герчикова И.Н. Международное коммерческое дело: Учебник для вузов. М., 1996. С. 73.

[10] Герчикова И.Н. Международное коммерческое дело: Учебник для вузов. М., 1996. С. 75.

[11] Зыкин И.С. Договор во внешнеэкономической деятельности. М., 1990. С. 40.

[12] Дмитриева Г.К. Международное частное право. М., 1993. С. 277.

[13] Там же.

[14] Дмитриева Г.К. Международное частное право. М., 1993. С. 279.

[15] Лунц Л.А., Марышева Н.И., Садиков О.Н. Международное частное право. М., 1984. С. 350.

[16] Лунц Л.А. Внешнеторговая купля-продажа (коллизионные вопросы). М., 1972. С. 48.

[17] Мусин В.А. Международные торговые контракты. Л., 1986. С. 48.

[18] Мусин В.А. Международные торговые контракты. Л., 1986. С. 55.

[19] Покровская В.В. Международные коммерческие операции и их регламентация. Внешнеторговый практикум. М., 1996. С. 137.

[20] Покровская В.В. Международные коммерческие операции и их регламентация. Внешнеторговый практикум. М., 1996. С. 145.

[21] Покровская В.В. Международные коммерческие операции и их регламентация. Внешнеторговый практикум. М., 1996. С. 148.

[22] Розенберг М.Г. Международная купля-продажа товаров. М., 1995. С. 220.

[23] Розенберг М.Г. Международная купля-продажа товаров. М., 1995. С. 228.

[24] Розенберг М.Г. Международная купля-продажа товаров. М., 1995. С. 236.

[25] Стровский Л.Е. Внешнеэкономическая деятельность предприятия. Основы: Учебник для вузов. М., 1996. С. 351.

[26] Томсинов В.А. Внешнеторговые сделки: практические рекомендации по составлению контрактов. М., 1994. С. 100.

[27] Томсинов В.А. Внешнеторговые сделки: практические рекомендации по составлению контрактов. М., 1994. С. 105.

[28] Инструкция ЦБР и ГТК РФ от 13 октября 1999 г. NN 86-И, 01-23/26541 "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров" (с изменениями от 22 декабря 1999 г.). Инструкция зарегистрирована в Минюсте РФ 18 ноября 1999 г. Регистрационный N 1981. Указанная инструкция вступила в силу с 1 января 2000 года.

[29] Положение ЦБР и ГТК РФ от 22 декабря 1999 г. NN 101-П, 01-23/32005 "О применении Инструкции Банка России и ГТК России "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров" от 13 октября 1999 года N 86-И и N 01-23/26541 соответственно)".

[30] П.1.2 Инструкции Банка России и ГТК России "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров" от 13 октября 1999 г. N 86-И и N 01-23/26541".

[31] Рекомендации по минимальным требованиям к обязательным реквизитам и форме внешнеторговых контрактов (утв. МВЭС РФ 29 февраля 1996 г.).

[32] См. Статью 434 Гражданского кодекса РФ. Примером может стать договор, заключенный с использованием факсимильной связи, когда клиент представляет в уполномоченный банк полученную от контрагента-нерезидента по факсу оферту и подписанный клиентом оригинал акцепта (либо полученный от контрагента-нерезидента по факсу акцепт предложенной клиентом оферты и подписанный клиентом оригинал оферты).

[33] См. Обобщение практики применения нормативных актов ЦБР по вопросам валютного регулирования "Вопросы по применению Инструкции Банка России от 28.06.99 N 83-И "О порядке осуществления уполномоченными банками учета валютных операций и представления информации в целях выполнения требований Указания Банка России N 500-У".

[34] Экспортер не только заполняет паспорт сделки, но и принимает на себя ответственность за зачисление в полном объеме выручки от экспорта товаров на счета в банке, а также за полное соответствие сведений, приведенных в паспорта сделки, условиям контракта, на основании которого был составлен данный паспорт сделки.

[35] См.: п.6. Положения ЦБР и ГТК РФ от 22 декабря 1999 г. NN 101-П, 01-23/32005 "О применении Инструкции банка России и ГТК России "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров" от 13 октября 1999 года N 86-И и N 01-23/26541 соответственно)".

[36] См. п.2. Письма ГТК РФ от 13 января 2000 г. N 01-06/458 "Об осуществлении валютного контроля".

[37] Шмиттгофф К.М. Экспорт, право и практика международной торговли. М., 1993. С. 249.

[38] См. Письмо ГТК РФ от 11 ноября 1997 г. N 14-12\21435 "О некоторых вопросах валютного контроля".

[39] Положение ЦБР и ГТК РФ от 22 декабря 1999 г. NN 101-П, 01-23/32005 "О применении Инструкции Банка России и ГТК России "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров" от 13 октября 1999 года N 86-И и N 01-23/26541 соответственно)".

[40] Согласно пункту 7.1. Инструкции банк самостоятельно определяет список своих сотрудников, уполномоченных подписывать паспорта сделок по контрактам, а также совершать иные действия по валютному контролю от имени банка как агента валютного контроля. Указанный список утверждается приказом по банку.

[41] См. п.1.1. Указания ЦБР от 12 февраля 1999 г. N 500-У "Об усилении валютного контроля со стороны уполномоченных банков за правомерностью осуществления из клиентами валютных операций и о порядке применения мер воздействия к уполномоченным банкам за нарушения валютного законодательства" (с изменениями от 23 августа 1999 г.).

[42] См. П.3.2.1. Письма ЦБР от 24 июля 2000 г. N 138-Т "О методических рекомендациях".

[43] В данном случае используется либо обычная печать банка, либо специальная печать для целей валютного контроля. См.: пункт 7.2. Инструкции N 86-И. Также о порядке регистрации в Банке России карточек образцов оттисков печатей, используемых уполномоченными банками для целей валютного контроля см. Указание ЦБР от 22 июня 2000 г. N 806-У.

[44] Следует отметить, что в тексте инструкции в данном случае говорится о том, что в адрес экспортера банк отдает первый экземпляр паспорта сделки, но далее отмечается, что оригинал паспорта сделки предназначен для досье.

[45] Порядок проверки указанных документов определен приложением к письму ЦБР от 24 июля 2000 г. N 138-Т, в котором содержится подробные Методические рекомендации по проведению проверок уполномоченных банков по вопросам соблюдения требований Инструкции Банка России и ГТК России "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию выручки от экспорта товаров" от 13 октября 1999 года N 86-И и N 01-23/26541 (соответственно).

[46] См. Инструкцию о порядке заполнения грузовой таможенной декларации (с изменениями от 3 декабря 1999 г., 24 февраля, 23 августа 2000 г.) (Приложение к приказу ГТК РФ от 16 декабря 1998 г. N 848).

[47] См. Распоряжение ГТК РФ от 31 мая 1999 г. N 01-14/640 "Об организации проверок поступления валютной выручки от экспорта товаров". Также см. Письмо ГТК РФ от 7 июня 1999 г. N 11-15/16092 "О реализации распоряжения ГТК России от 31.05.99 N 01-14/640".

[48] Письмо ГТК РФ от 14 мая 1998 г. N 14-12/9810 "О технологии валютного контроля".

[49] Письмо ГТК РФ от 30 октября 1998 г. N 14-15/22719 "О разъяснении применения пункта 1 письма ГТК России от 14.05.98 N 14-12/9810".

[50] Однако не относятся к ошибкам подобного рода такие причины, как: уменьшение стоимости товара из-за несоответствия его качества требованиям, предъявляемым условиями контракта; несоответствие количества товара, указанного в грузовой таможенной декларации, количеству, указанному в товаросопроводительных документах; несоответствие стоимости, заявленной в грузовой таможенной декларации, окончательной контрактной цене товара из-за изменения котировок данного товара на международных биржах после его таможенного оформления, или оплатой нерезидентом транспортных (при изменении базисных условий поставки) и иных расходов; иные подобные случаи.

[51] Программные комплексы, необходимые для обмена информацией с ГТК России по электронным каналам связи в соответствии с требованиями Инструкции N 86-И, должны были предоставлены уполномоченным банкам ГТК России в срок до 25 декабря 1999 года. Уполномоченные банки, не получившие по каким-либо причинам до 31 декабря 1999 года указанные программные комплексы, обязаны были не позднее 5 января 2000 года проинформировать об этом факте территориальные учреждения Банка России, осуществляющие надзор за их деятельностью.

[52] См. п.1 Указания ЦБР от 29 октября 1998 г. N 386-У "Об отдельных вопросах исполнения территориальными учреждениями Банка России и уполномоченными банками совместного письма Банка России и ГТК России "О дополнительных мерах по усилению контроля за репатриацией валютной выручки от экспорта товаров" от 1 октября 1998 г. " 266-Т и N 01-23/20506 (соответственно)".

[53] См.: Пункт 8.1 раздела 8 Инструкции Банка России от 12 октября 1993 г. N 19 "О порядке осуществления валютного контроля за поступлением в Российскую Федерацию валютной выручки от экспорта товаров".

[54] Тот же порядок предусмотрен в письме ГТК РФ от 13 января 2000 г. N 01-06/458 "Об осуществлении валютного контроля", где отмечается, что таможенное оформление товаров, подлежащих экспортированию, осуществляется при обязательном представлении паспорта сделки.

[55] См. пункт 6.8 рассматриваемой инструкции N 86-И.

[56] Если указанные сроки представления ксерокопии грузовой таможенной декларации не могут быть выполнены, то по заявлению экспортера территориальное учреждение Банка России вправе продлить срок представления ксерокопии декларации в пределах до 30 календарных дней с даты принятия решения о выпуске товаров либо на больший срок по согласованию с ГТК России.

[57] Формирование электронной копии паспорта сделки и ведомости валютного контроля осуществляется банком с использованием программного комплекса, разработанного ГТК России.

[58] Контрольным сроком возврата в ГТК России считается последний календарный день месяца, получаемого путем прибавления к дате принятия решения о выпуске товаров (либо к дате фактического вывоза товаров, подтвержденной таможенным органом): в случае предварительной оплаты партии экспортируемых товаров - 60 календарных дней; в остальных случаях - 30 календарных дней и предельно допустимый срок поступления выручки, соответствующий указанному в паспорте сделки коду срока поступления выручки.

[59] См.: Постановление Президиума Высшего Арбитражного Суда РФ от 14 января 1997 г. N 4024/96.

[60] См. Справочная правовая система "Гарант".

[61] Это могут быть; акты приемки (рекламационные акты), подтверждающие несоответствие количества товара условиям контракта; копии транспортных документов (при нарушении сроков поставки товаров); заключения российской или иностранной торгово-промышленной палаты; заключения независимых экспертных организаций о результатах осмотра и испытания товаров и другие документы.

[62] См. п.2. Письма ГТК РФ от 19 октября 1998 г. N 01-15/21775 "О порядке исполнения совместного письма Банка России N 266-Т и ГТК России N 01-23/20506 от 01.10.98".

Похожие работы

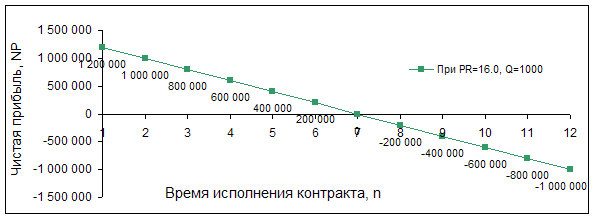

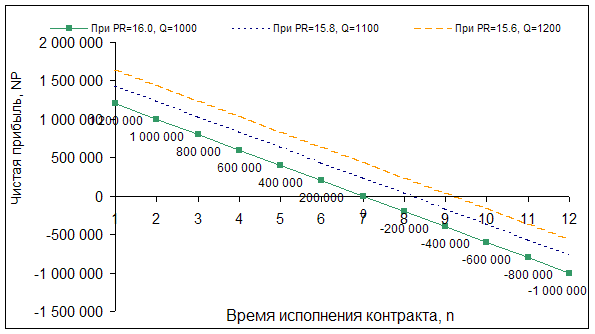

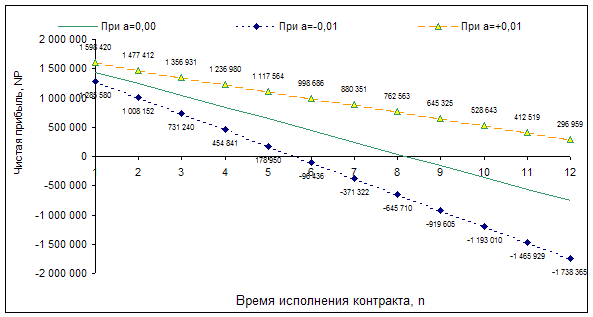

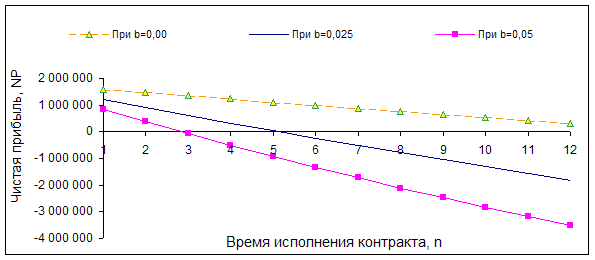

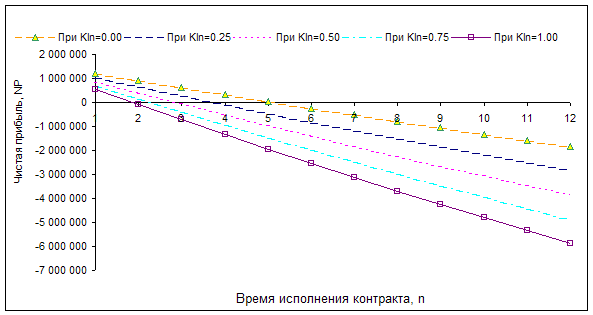

... , определяющую влияние темпа инфляции b. - функция, определяющая размер выплат банковских процентов, зависящую от темпа изменения инфляции b за один период. Рассмотрим предлагаемую методику оптимизации рентабельности экспортного контракта путем составления примерного алгоритма работы менеджера-аналитика экспортной фирмы, используя следующие данные: Табл. 1 Исходные параметры экспортной ...

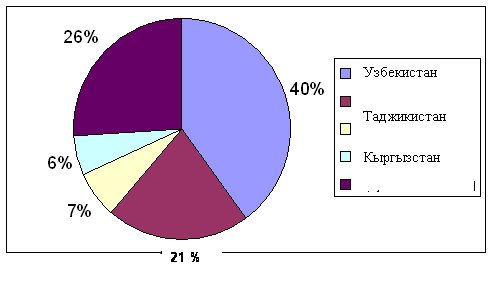

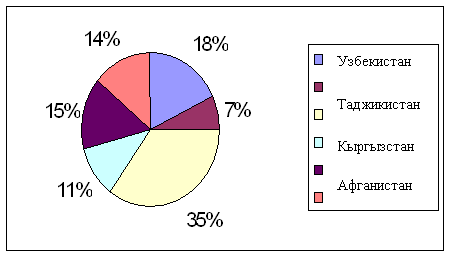

... же, как расходы по курсовым разницам (дебет счета 7430; кредит счета 5020) в том же отчетном периоде, когда признаются доходы или расходы от выбытия нетто-инвестиций. Проведем анализ экспортной деятельности предприятия ТОО «Хлебобараночный комбинат «Аксай». Так, 13.02.2010 года предприятие реализовало 10 000 тонн муки в г. Бишкек Республики Узбекистан предприятию «ИП Мехралиев». Бухгалтерские ...

... а также методики интегрального подсчета, которые предусматривают одновременный анализ экспортно-импортных операций. Выводами по третьей главе дипломной работы будут основные рекомендации и мероприятия по оптимизации систем учета и анализа эффективности экспортно-импортных операций в ООО «МБИ-Поволжье», сделанные на основании анализа приведенного во второй главе: - в ООО «МБИ-Поволжье» отгрузка ...

... При продаже (отпуске товаров) их стоимость списывается с применением метода оценки ФИФО. Учет товаров ведется по покупным ценам, без применения счета 42 «Торговая наценка». Для учета экспортных операций в ЗАО «Камкабельснабсбыт» используют следующие счета: · Счет 19/00 «НДС, экспорт» · Счет 41/04 «Товары, оптовые, экспорт» · Счет 68/10 «НДС по экспорту» · Счет 90/011 «Продажа ...

0 комментариев