МІНІСТЕРСТВО АГРАРНОЇ ПОЛІТИКИ УКРАЇНИ

ТАВРІЙСЬКА ДЕРЖАВНА АГРОТЕХНІЧНА АКАДЕМІЯ

Реферат

до вступу в аспірантуру зі спеціальності 08.06.01 –

економіка, організація і управління підприємствами:

“Управління капіталом

в сільськогосподарських підприємствах”

Виконав: Косторной Сергій Володимирович

Перевірив: Кісіль Микола Іванович

м. Мелітополь

2005 р.

УПРАВЛІННЯ КАПІТАЛОМ В СІЛЬСЬКОГОСПОДАРСЬКИХ ПІДПРИЄМСТВАХ

Капітал — загальна вартість засобів у грошовій, матеріальній і нематеріальній формах, авансований у формування активів підприємства.

Капітал означає головну суму коштів, необхідних для започаткування та здійснення виробництва (діяльності). Власник капіталу, купуючи на ринку товари – робочу силу й засоби виробництва, – поєднує їх у процесі праці й після реалізації створеної продукції (наданих послуг) одержує більшу вартість, ніж була ним авансована.

Авансований капітал – це гошова сума, яка вкладається власником у певне підприємство (підприємницьку діяльність) з метою одержання зиску (прибутку). Він витрачається на придбання засобів виробництва і наймання робочої сили. Ці дві різноспрямовані частини авансованих грошових коштів у економічній теорії заведено називати відповідно постійним і змінним капіталом. У свою чергу, постійний капітал з урахуванням цілеспрямованого використання й характеру кругообороту розділяється на основний і оборотний.

Основний капітал – це частина постійного капіталу, яка складається з вартості засобів праці (будівель, споруд, машин, устаткування) та обертається протягом кількох періодів виробництва.

Оборотний капітал – це частина постійного капіталу, яка витрачається на придбання на ринку предметів праці (сировини, матеріалів, комплектуючих виробів).

За джерелами формування капітал підприємства ділиться на власний і позиковий. Власний капітал створюється переважно за рахунок нерозподіленого прибутку. Він звичайно включає статутний, пайовий та резервний фонди. Позиковий (залучений) капітал формується на тимчасовій основі у вигляді довгострокової або (та) короткострокової позики, яка надається у формі банківського кредиту.

Також виділяють наступні види капіталу:

1. За метою використання:

- виробничий;

- позичковий;

- спекулятивний.

2. За формою інвестування:

- фінансовий;

- матеріальний;

- нематеріальний.

3. За формою перебування в процесі кругообігу:

- грошовий;

- виробничий;

- товарний.

4. За формою власності:

- приватний;

- державний.

5. За організаційно-правовою формою діяльності:

- акціонерний;

- пайовий;

- індивідуальний.

6. За характером використання в господарському процесі:

- працюючий;

- непрацюючий (“мертвий”).

7. За характером використання власниками:

- споживчий;

- нагромаджений.

8. За правовими формами функціонування:

- легальний;

- “тіньовий”.

Основні принципи формування капіталу підприємства:

· облік перспектив розвитку господарської діяльності підприємства;

· забезпечення відповідності обсягів залученого капіталу і суми активів підприємства;

· забезпечення мінімізації витрат по формуванню капіталу з різних джерел;

· забезпечення оптимальної структури капіталу з позиції ефективного його функціонування;

· забезпечення високоефективного використання капіталу в процесі господарської діяльності.

Однією з особливостей капіталу є його постійна міграція. Ділова модель підприємства може існувати лише в одній стадії міграції капіталу: у фазі припливу, стабільності або відпливу. Ці стадії відображають її відносну потужність до створення капіталу, що базується на здатності моделі краще, ніж конкуренти, задовольнити клієнтів і, таким чином, отримати вищий прибуток.

1) Приплив капіталу. Компанія починає поглинати капітал з інших секторів своєї галузі економіки, оскільки її ділова модель є найкращою для задоволення потреб клієнтів.

2) Стабільність. Фаза стабільності притаманна діловим моделям, які відповідають вимогам клієнтів та загальному рівневі конкурентоспроможності. тривалість цієї фази може змінюватись залежно від змін пріоритетів клієнтів та появи нових, ефективніших ділових моделей. Протягом усієї фази стабільності капітал залишається в діловій моделі, але очікування помірного зростання в майбутньому перешкоджає припливу нового капіталу в компанію.

3) Відплив капіталу. У третій фазі капітал починає пересуватись від організацій із традиційною діяльністю до ділових моделей, що найкраще відповідають пріоритетам клієнтів.

Статутний капітал слід розглядати як початковий, тобто такий капітал, з якого починається діяльність суб'єкта господарювання.

Разом з тим на підприємствах різних організаційних форм кошти, які надані їх власникам для забезпечення статутної діяльності, мають різну економічну сутність. Так, статутний капітал:

•для акціонерних товариств (АТ) - це номінальна вартість всіх емітованих акцій;

•для товариств з обмеженою відповідальністю - це сума частин всіх власників;

•для державних підприємств - це вартість всього майна, яке закріплене за економічним суб'єктом на правах повного господарського розрахунку;

•для кооперативу - це вартість майна, яке надано учасникам для здійснення господарської діяльності.

Створення юридичного суб'єкта господарювання починається з формування його початкового капіталу і закріплення цього факту чинними нормативними актами.

Головна мета функціонування капіталу - це його рух. Протягом поточної діяльності у підприємства форма капіталу постійно змінюється. Ці зміни стосуються збільшення (зменшення) як абсолютного розміру капіталу, так і окремих його складових. Постійно здійснюється перетворення одних ресурсів на капітал, інших - на товар або інші види цінностей. Матеріальні цінності перетворюються на капітал тільки тоді, коли вони починають брати участь у господарському обороті. Сама велика сума грошових коштів, якщо вони не рухаються, не є капіталом. Тому характерною ознакою капіталу виступає його постійний рух.

Слід звернути увагу, що для здійснення господарської діяльності (виробництва продукції, виконання відповідних робіт і надання послуг) підприємству необхідно мати цілий комплекс матеріальних, технічних, технологічних та інших засобів і грошових коштів. При цьому в господарській діяльності підприємства складається певне співвідношення між цими складовими. Тому можна дійти висновку, що капітал має властивість відображатися у виробленій продукції. При цьому вироблена продукція формується за участю різних складових капіталу. Але слід взяти до уваги, що вартість продукції складається з окремих ланцюжків, кожен з яких пов'язаний з відповідною частиною капіталу.

За класичною економічною теорією в процесі створення нового продукту створюється і нова споживча вартість. І тільки нова вартість, поряд з іншою, визначається капіталом. Поняття "капітал" асоціюється з поняттям "власність". Як зазначалось, у момент створення підприємства його стартовим капіталом виступає вартість майна підприємства. На цьому етапі, коли підприємство ще не має зовнішньої заборгованості, капітал підприємства обчислюється за такою формулою:

ВК = А,

де ВК - початковий статутний капітал (власний капітал);

А - загальна вартість активів за балансом.

Здійснюючи господарську діяльність, підприємство завжди використовує залучені кошти, тобто утворює борги. Боргові зобов’язання підтверджують права і вимоги кредиторів щодо активів підприємства. Тому власний капітал підприємства визначається як різниця між вартістю його майна і борговими зобов’язаннями. Тому формула, за якою обчислюється власний капітал, набуває такого вигляду:

ВК = А – З,

де 3 – боргові зобов'язання.

Тобто слід вважати, що власний капітал – це частина активів підприємства, що залишається після вирахування його зобов'язань.

Слід взяти до уваги, що власний капітал є важливою частиною капіталу підприємства і виконує такі функції:

• довгострокового фінансування – перебуває у розпорядженні підприємства необмежено довго;

• відповідальності і захисту прав кредиторів – власний капітал підприємства є для зовнішніх користувачів орієнтиром відносин відповідальності на підприємстві, а також захистом кредиторів від втрати капіталу;

• компенсації понесених збитків – тимчасові збитки мають погашатися за рахунок власного капіталу;

• кредитоспроможності – при наданні кредиту, за інших рівних умов, перевага надається підприємствам з меншою кредиторською заборгованістю і більшим власним капіталом;

• фінансування ризику – власний капітал використовується для фінансування ризикових інвестицій;

• самостійності – розмір власного капіталу визначає ступінь незалежності підприємства;

•розподілу доходів і активів – частки окремих власників у капіталі є основою при розподілі фінансового результату та майна в разі ліквідації підприємства.

Отже, власний капітал може утворюватися двома способами:

1) грошовими внесками та іншими активами власників підприємства;

2) методом накопичення суми доходу, що залишається на підприємстві.

Таким чином, власний капітал – це власні джерела фінансування підприємства, які без визначення строку повернення внесені його засновниками або залишені ними на підприємстві з чистого прибутку.

Інвестований капітал – це сума простих і привілейованих акцій за їх номінальною вартістю, а також додатково вкладений капітал, який також може бути поділений за джерелами утворення.

Нерозподілений прибуток – це частина чистого прибутку, що не була розподілена між акціонерами.

Інформація про власний капітал вміщується у першому розділі пасиву балансу.

Розглянемо сутність кожної складової власного капіталу.

Формування статутного капіталу

Статутний капітал акціонерного товариства складається з внесків акціонерів (учасників). Він відображає власні джерела формування активів і власність акціонерного товариства як юридичної особи. Водночас сума статутного капіталу відображає колективну власність акціонерів, де частка кожного визначається номінальною вартістю придбаних ним акцій.

Згідно Господарського Кодексу України Акціонерним товариством є господарське товариство, яке має статутний фонд, поділений на визначену кількість акцій однакової номінальної вартості, і несе відповідальність за зобов'язаннями тільки майном товариства, а акціонери несуть ризик збитків, пов'язаних із діяльністю товариства, в межах вартості належних їм акцій.

Акція є одиницею власності в акціонерному товаристві. Закон України "Про цінні папери і фондову біржу" визначає акцію як цінний папір без встановленого строку обігу, що засвідчує пайову участь у статутному капіталі акціонерного товариства, підтверджує членство та право на участь в управлінні ним, дає право його власникові на одержання частини прибутку у вигляді дивідендів, а також на участь у розподілі майна в разі ліквідації акціонерного товариства.

Акції можуть бути іменними та на пред'явника, простими та привілейованими. Всі акціонерні товариства повинні випускати прості акції, яким надається право голосу. Можуть також випускати привілейовані акції. Сума простих акцій – це залишковий капітал підприємства, тому що власникам привілейованих акцій надається першочергове право при сплаті дивідендів і розподілі активів у раза ліквідації товариства. Власники привілейованих акцій не мають права брати участь в управлінні акціонерним товариством, якщо інше не передбачено його статутом.

Акціонерне товариство може змінювати розмір статутного капіталу за рішенням зборів акціонерів. У бухгалтерському обліку ці зміни знаходять відображення тільки після державної реєстрації нового розміру статутного капіталу. Збільшення статутного капіталу акціонерного товариства не більше, ніж на 1/3, може бути здійснено за рішенням правління за умови, що таке передбачено статутом.

Зміни статутного капіталу регулюються Положенням про порядок збільшення (зменшення) розміру статутного фонду акціонерного товариства, затвердженим рішенням Державної Комісії з цінних паперів та фондового ринку (ДКЦПФР) від 08.04.98 № 44.

Акціонерне товариство має право збільшувати статутний капітал, якщо всі раніше випущені акції повністю сплачені за вартістю не нижче за номінальну.

Збільшення статутного капіталу може здійснюватись шляхом:

• випуску нових акцій;

•обміну облігацій на акції;

•збільшення номінальної вартості акцій.

При збільшенні кількості акцій встановленої номінальної вартості підписка на додатково випущені акції проводиться у тому ж порядку, що і на акції першої емісії, а статутний капітал збільшується за рахунок:

1) додаткових внесків учасників - в обліку це буде відображатись аналогічно операціям формування статутного капіталу;

2) індексації основних засобів згідно з Положенням про порядок збільшення статутного фонду за рахунок індексації основних засобів, затвердженим рішенням ДКЦПФР від 12.02.98 № 39;

3) реінвестування прибутку;

4) нарахованих дивідендів – у разі, коли прийнято рішення про виплату дивідендів акціями.

Зменшення статутного капіталу акціонерного товариства може здійснюватись шляхом:

•зменшення номінальної вартості акцій;

•зменшення кількості акцій існуючої номінальної вартості шляхом викупу їх у власників з метою анулювання.

Остання операція відображається в обліку як вилучення капіталу.

Пайовий капітал відображає суму пайових внесків членів спілок та інших підприємств, що передбачена установчими документами. Таким чином, пайовий капітал – це сукупність коштів фізичних та юридичних осіб, добровільно вкладених у здійснення спільної фінансово-господарської діяльності.

Рахунок та стаття балансу "Пайовий капітал" застосовуються кредитними спілками, колективними підприємствами, підприємствами споживчої кооперації та ін., в яких частина власного капіталу формується у вигляді пайових внесків.

Джерелом формування пайового капіталу є обов'язкові та додаткові пайові внески, які надходять від індивідуальних та колективних членів АТ. Розміри обов'язкових пайових внесків визнаються загальними зборами пайовиків, виходячи з потреби у власних обігових коштах. Обов'язкові пайові внески підлягають поверненню пайовикам при вибутті з членів даного підприємства або при ліквідації останнього. Сума, що підлягає поверненню, значається з урахуванням фінансового стану і боргових зобов'язань підприємства. Додаткові пайові внески вносяться пайовиками на добровіль-засадах з метою забезпечення розвитку господарської діяльності підприємства і підлягають повному або частковому поверненню за бажанням пайовика.

Щорічно при розподілі прибутку на обов'язкові і додаткові пайові внески за рішенням зборів пайовиків нараховуються дивіденди, які, за згодою власників, можуть бути зараховані на поповнення паю.

Додатковий вкладений капітал відображає суму, на яку вартість реалізації випущених акцій перевищує їхню номінальну вартість. По однойменній статті балансу акціонерні товариства показують суму, на яку вартість реалізації випущених акцій перевищує їх номінальну вартість. Емісійний дохід буде обліковуватись на відповідному субрахунку, який передбачається відкривати до рахунку "Додатковий капітал".

Інший додатковий капітал – сума дооцінки необоротних активів, вартість активів, безкоштовно отриманих підприємством від інших юридичних або фізичних осіб та інші види додаткового капіталу.

У балансі сума додаткового капіталу розкривається двома статтями: "Додатковий оплачений капітал" та "Інший додатковий капітал", тобто окремо відображається емісійний дохід та інші складові додаткового капіталу.

Резервний капітал відображає суму резервів, створених за рахунок чистого прибутку підприємства відповідно до чинного законодавства або установчих документів. Резервний капітал створюється в акціонерному товаристві у розмірі, встановленому установчими документами, але не менше 25 % статутного капіталу. Розмір щорічних відрахувань на поповнення резервного капіталу передбачається установчими документами та здійснюється за рахунок чистого прибутку, але не може бути меншим 5 % його загальної вартості.

Резервний капітал призначається на покриття непередбачених витрат, збитків, на сплату боргів підприємства у разі його ліквідації. Залишки невикористаних коштів переходять на наступний рік.

Нерозподілений прибуток (непокритий збиток) – сума прибутку, яка реінвестована у підприємство, або сума непокритого збитку.

Нерозподілений прибуток є складовою власного капіталу. Це прибуток, що залишається у підприємства після виплати доходів власникам та формування резервного капіталу.

Сума нерозподіленого прибутку поточного року розраховується таким чином:

нерозподілений прибуток за попередній рік;

плюс чистий прибуток за поточний рік;

мінус дивіденди за поточний рік;

мінус внески (якщо вони мають місце) на поповнення резервного капіталу.

Неоплачений капітал відображає суму заборгованості власників за внесками до статутного капіталу підприємства.

Сума неоплаченого капіталу вираховується при визначенні величини власного капіталу, тому що вона відображає ту частку статутного капіталу, яка ще не внесена учасниками.

Вилучений капітал відображає фактичну собівартість акцій власної емісії, або часток, викуплених товариством у його учасників. Показник вилученого капіталу має від'ємне значення та вираховується при визначенні підсумку власного капіталу.

Отже, капітал підприємства має певні джерела формування, а саме: власні джерела, кошти акціонерів і залучені.

Основним елементом залученого капіталу виступають кредити банку та емітовані підприємством облігації.

Залучені кошти можна поділити на:

• короткострокові зобов'язання;

• довгострокові зобов'язання;

• кредиторську заборгованість.

Слід зауважити, що інколи, коли йдеться про залучений капітал, то маються на увазі тільки перші два типи зобов'язань. Щодо кредиторської заборгованості існує думка, що це тимчасово залучені кошти і що сприятливішим буде для підприємства, якщо дебіторська заборгованість перевищуватиме кредиторську. Однак це не відповідає дійсності, тому що не існує прямого зв'язку між здійсненням зобов'язань різного роду (типу). Нині, як відомо, дострокові кредити через їх велику вартість і високий рівень інфляції використовуються підприємствами недостатньо або взагалі не використовуються.

Кредитне забезпечення – одне з найважливіших джерел фінансових ресурсів. Для аграрного сектора потреба у кредитних ресурсах обумовлена особливостями галузі, пов’язаними з існуванням значного розриву між надходженням коштів та їх витрачанням. Але аграрний сектор є непривабливим для кредитування через збитковість більшості сільськогосподарських підприємств.

Отримані кредити сільськогосподарські підприємства використовували на закупівлю палива та мастильних матеріалів (77 %), засобів захисту рослин (48 %), придбання посівного матеріалу (36 %) та на інші цілі, пов’язані з поточною сільськогосподарською діяльністю. Водночас лише 13 % господарств спрямовували отримані кредити на технологічне оновлення виробництва та 6% – на його розширення.

Різновидом залученого капіталу виступають облігаційні позики. Кошти, одержані внаслідок проведення емісії облігацій, можуть переходити з групи залученого в групу власного капіталу. Таким чином, здійснюється зміна співвідношення між власними і залученими коштами, облігації можуть бути конвертовані в акції різних типів.

Частка залученого капіталу може збільшуватись і завдяки виплаті акціонерам дивідендів облігаціями.

Співвідношення між власними і залученими коштами – один з важливих фінансових показників діяльності підприємства. Вагомість його полягає в тому, що підприємство може досягти значних результатів при використанні або тільки власних коштів, або власних і залучених. Однак при застосуванні комбінованих джерел у разі формування капіталу у підприємства підвищується результативність діяльності.

Крім того, доцільно встановлювати і допоміжний показник, який використовується для визначення можливостей підприємства. Таким показником виступає чистий капітал. Він визначається як різниця між оборотними активами і короткостроковою заборгованістю. Цей показник дуже важливий для підприємства. Існує міжнародна практика, за якою вважається за необхідне мати оборотний капітал, який перевищує в два рази короткострокову заборгованість. У даному разі вирішується проблема на підприємстві і своєчасних платежів, і поточної діяльності. При цьому слід взяти до уваги, що підвищити ефективність використання чистого капіталу можливо шляхом підвищення його оборотності.

Використання джерел, які формують капітал підприємства, пов'язані з відповідними витратами: акціонерам слід сплачувати дивіденди, банкам - проценти. Загальна сума коштів, яку підприємство повинно сплатити за використання відповідного обсягу фінансових ресурсів, у процентах до цього обсягу має назву "ціна капіталу".

Слід відрізняти поняття "ціна капіталу підприємства" і "ціна підприємства як суб'єкта на ринку капіталу".

Перше поняття пов'язано з річними витратами підприємства по обслуговуванню своєї заборгованості перед власниками та інвесторами; друге - з розміром власного капіталу. Обидва поняття кількісно пов'язані між собою. Так, якщо підприємство бере участь в інвестиційному проекті, дохідність якого нижче за ціну капіталу, то ціна підприємства по завершенню цього проекту зменшиться. Таким чином, ціна капіталу - це важливий елемент при прийнятті рішення інвестиційного проекту.

Отже, кожне джерело коштів, що формують капітал, має свою ціну, тобто ціну як суму витрат по забезпеченню певного джерела.

Показник, що характеризує відносний рівень загальної суми цих витрат, і є ціною авансованого капіталу. Цей показник можна визначити за формулою середньої арифметичної зваженої за таким алгоритмом:

![]()

де ЦАК - ціна авансованого капіталу;

Кі - ціна і-го джерела коштів;

dі - частка і-го джерела коштів у загальній їх сумі.

Даний показник показує рентабельність вкладеного капіталу, тобто підприємство може приймати будь-які рішення інвестиційного характеру, рівень рентабельності яких не буде нижчим за визначене значення ціни авансованого капіталу (ЦАК).

Тобто, якщо норма-рентабельності інвестицій (ІRR) буде вищою за ціну авансованого капіталу (ЦАК), проект слід прийняти; якщо нижчою - відхилити; а якщо ці дві величини будуть однакові, підприємство не отримає ні прибутку, ні збитків від вкладення коштів.

Показники зваженої ціни капіталу доцільно застосовувати для визначення ціни підприємства.

Ціна підприємства може бути визначена за такою формулою:

ЦП = Д / ЦАК,

де ЦП - ціна підприємства;

Д - дохід підприємства до розподілу;

ЦАК - ціна авансованого капіталу.

При цьому показник "дохід підприємства до розподілу" (Д) характеризує загальну суму коштів на рік, витрачених на обслугоування власного і залученого капіталу. Тобто це сума процентів сплачених підприємством за використання залучених джерел; сума сплачених дивідендів; сума реінвестованого прибутку.

Крім того, слід звернути увагу, що зважена ціна капіталу не може мати постійне значення на підприємстві. Вона змінюється під впливом багатьох факторів, зокрема - розширення обсягу інвестицій. Нарощування економічного потенціалу підприємства може здійснюватися як за рахунок власних коштів (реінвестованого прибутку), так і за рахунок залучених коштів. Перше джерело вигідніше для підприємства, але воно має обмеження в обсязі. Друге джерело не має обмежень, але його ціна може змінюватися залежно від структури авансованого капіталу. Збільшення частки другого джерела, як правило, супроводжується зростанням ціни капіталу в цілому як плати за більший ризик.

Виходячи з вищезазначеного, вводиться поняття "зваженої граничної вартості капіталу". Цей показник визначається, виходячи з прогнозних значень витрат, які понесе підприємство для створення оптимальної структури капіталу, виходячи з умов нового ринку. Наприклад, підприємство планує взяти участь в інвестиційному проекті. Але для реалізації цього плану йому знадобляться додаткові джерела фінансування, які можливо буде отримати тільки на фондовому ринку. В цьому випадку прогнозна ціна капіталу, яка водночас виступає граничною, може суттєво відрізнятися від поточної ціни.

Таким чином, розглядаючи таке джерело, як "залучений капітал", слід пам'ятати його важливість для підприємства. Але на практиці можуть виникнути відповідні труднощі, які пов'язані з визначенням схеми нарахування процентів і погашення довгострокових зобов'язань. Відповідні умови по наданню такого капіталу мають різну ціну.

Підприємство може збільшити власний капітал двома методами: 1) реінвестуванням частини прибутку; 2) новим випуском звичайних акцій. Таким чином, коли аналізується ціна джерела "власний капітал", доцільно аналізувати ціну двох різних його компонентів. Спочатку слід розглянути ціну нерозподіленого прибутку. Отже, ціна капіталу, який формується за рахунок нерозподіленого прибутку, може бути визначена як дохідність, яку акціонери потребують від звичайних акцій підприємства (фірми). Чистий дохід, який залишається після виплати дивідендів по привілейованих акціях і створенню фондів, і належить власникам звичайних акцій. Власники облігацій отримують від підприємства проценти, власники привілейованих акцій - фіксовані дивіденди. Дохід, який залишився у підприємства, належить власникам звичайних акцій і виступає рентою за користування акціонерним капіталом. Керівництво підприємства може або сплатити доходи (дивіденди), або реінвестувати їх на розвиток виробництва.

Таким чином, підприємство може заробити на нерозподіленому прибутку стільки коштів, скільки акціонери підприємства можуть заробити на альтернативних інвестиціях з еквівалентним ризиком. Але слід зауважити, що, якщо підприємство не може інвестувати нерозподілений прибуток так, щоб отримати дохідність, більшу за ціну авансованого капіталу, воно повинно виплатити ці доходи своїм акціонерам, щоб вони самі інвестували ці кошти в різні активи.

Структура капіталу впливає на результати фінансово-господарської діяльності підприємства, оскільки співвідношення між власними і залученими джерелам – це важливий аналітичний показник, який характеризує ступінь ризику інвестування фінансових ресурсів у підприємство.

Для визначення оптимальної структури капіталу традиційним методом необхідно визначити зважену ціну капіталу, яка залежить від ціни її складових (власного і залученого).

З ростом частки залучених коштів у сумі джерел довгострокового капіталу ціна власного капіталу постійно збільшується, а ціна залученого спочатку не змінюється, а потім зростає. Оскільки ціна залученого капіталу в середньому нижче за ціну власного капіталу, то існує поняття оптимальної структури капіталу. Коли показник "ціна авансованого капіталу" має мінімальне значення, тоді ціна підприємства буде максимальною.

СПИСОК ЛІТЕРАТУРИ

1. Бланк И. А. Основы финансового менеджмента. Т.1. – К.: Ника-Центр, Эльга, 2001. – 592 с. – (Серия «Библиотека финансового менеджера»; Вып. 3).

2. Господарський кодекс України від 16 січня 2003 р. №436 // Відомості Верховної Ради (ВВР), 2003, N 18, N 19-20, N 21-22, ст.144.

3. Економіка підприємства: підручник / За заг. ред. С. Ф. Покропивного. – Вид. 2-ге, перероб. та доп. – К.: КНЕУ, 2001. – 528 с., іл.

4. О. Є. Гудзь. Забезпечення сільськогосподарських підприємств кредитними ресурсами // Економіка АПК. – 2003. – №1. – с. 86-90.

5. Сливоцький А. Міграція капіталу: Пер. з англ. – К.: Унів. вид-во “Пульсари”, 2001. – 296 с.

6. Фінансовий менеджмент: Навч.-метод. посібник для самост. вивч. дисц./ А. М. Поддєрьогін, Л. Д. Буряк, Н. Ю. Калач та ін. – К.: КНЕУ, 2001. – 294 с.

Похожие работы

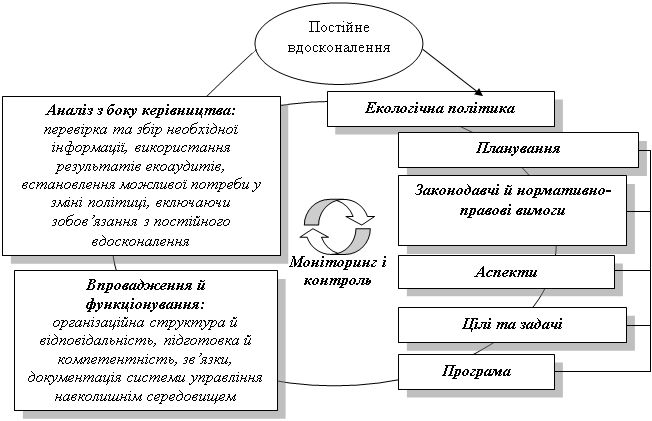

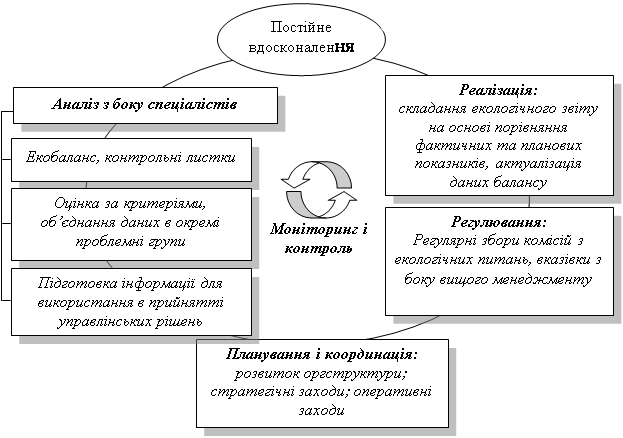

... екоконтролінгу повинен стати екологічний аудит, як ефективний засіб регулювання відносин виробництва з навколишнім природним середовищем. РОЗДІЛ 2 ОЦІНКА СТАНУ ЕКОЛОГІЧНОГО ОБЛІКУ ТА ЕКОКОНТРОЛІНГУ НА СІЛЬСЬКОГОСПОДАРСЬКИХ ПІДПРИЄМСТВАХ МЕЛІТОПОЛЬСЬКОГО РАЙОНУ 2.1 Вплив рівня забруднення навколишнього середовища регіону на сільськогосподарське виробництво Навколишнє середовище є необхі ...

... ї науково-практичної конференції «Фінансове забезпечення економічного і соціального розвитку суспільства». – Дніпропетровськ: ДДФА, 2007. – С.124-125. АНОТАЦІЯ Абрамович І.А. Розвиток інвестиційної діяльності сільськогосподарських підприємств – Рукопис. Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 – економіка та управління підприємствами (за ...

... і управління капіталом" та активами підприємства, передбачає вибір між окремими альтернативами, завжди відбувається в рамках вирішення протиріччя «дохідність ризик». 12 Кругляк О.В. Управління грошовими потоками підприємства//Формування ринкових відносин в Україні – 2003. №2 – с.63-65 Управління грошовими потоками і управління капіталом Консервативна модель управління грошовими ...

... ічним обставинам. РОЗДІЛ 2 СТАН ЗДІЙСНЕННЯ КАПІТАЛЬНИХ ІНВЕСТИЦІЙ У ВІДТВОРЕННІ ОСНОВНИХ ЗАСОБІВ В ТОВ «ЗЕЛЕНЬКІВСЬКЕ» 2.1 Аналіз здійснення капітальних інвестицій у відтворенні основних засобів в ТОВ „Зеленьківське” Сільськогосподарське товариство з обмеженою відповідальністю розташоване в селі Ромашки, смт. Рокитне Рокитнянського району Київської області. Підприємство займається ...

0 комментариев