Навигация

3. Банківська система

У XV ст. виникли жиробанки — державні заклади для розрахунків без використання готівки. Вкладникові в обмін на благородні метали виписували папір, за яким можна було обслуговуватися в інших банках.

Банківську систему Німеччини наведено на рис. 12.

Рис. 12. Банківська система Німеччини

Центральний банк країни заснований у 1765 р. Спочатку він мав назву "Королівський", з 1846 р. — "Прусський", з 1871 р. — "Імперський". "Імперський банк" був акціонерним товариством з капіталом 180 млн марок. У його прибутку брала участь держава. Акціонери отримували з прибутку 3,5 %.

Керівництво Центрального банку до 1924 р. здійснювалося рейхсканцлером, президентом банку та правлінням. У 1924 р. цей банк став незалежним від німецького уряду.

Після розгрому фашистської Німеччини в радянській зоні було закрито всі відділення Центрального банку, а в кожній землі ФРН створено центральні банки (всього 11). У 1948 р. створено державний банк німецьких земель. Він працював тільки з центральними банками земель, урядом та іноземними центральними банками. За законом ФРН у 1957 р. центральні банки злилися в єдиний Німецький федеральний банк (Дойче Бундесбанк). Кожна земля мала головне управління — Центральний банк землі.

Бундесбанк є державною юридичною особою, що безпосередньо залежить від федерації. Проте Бундесбанк не належить до органу влади федерації. Він не підпорядковується ні уряду, ні парламенту, а тільки закону про Бундесбанк.

Повноваження Бундесбанку та уряду чітко розмежовані: Бундесбанк відповідає за монетарну політику, а уряд — за фіскальну. Річний звіт Бундесбанку публікується, але не подається ні уряду, ні парламенту. В його управлінні беруть участь 9 земельних банків (Landeszen-tral banken) (для спрощення прийняття рішень, хоча з 1990 р. налічується 16 земель). Представники земельних банків однозначно й монопольно керують функціями Бундесбанку. У Німеччині поширене прислів'я: "Не всі німці вірять у Бога, але всі німці вірять своєму Бундесбанку".

Бундесбанк має дворівневу систему управління. Його керівними органами є Рада центральних банків та правління (Рада директорів).

Рада центральних банків є найвищим органом, який визначає валютно-кредитну політику, загальні напрямки операцій і діяльності правління банку. До складу Ради входять правління (виконавчий орган) та президенти земельних банків, яких призначають уряди земель.

Правління (Рада директорів) відповідає за реалізацію грошово-кредитної політики через відповідні монетарні інструменти, організацію управління діяльністю банку, інші повноваження, які випливають з функцій банку. Членами правління є президент, віце-президент та вісім членів правління, яких призначає на цю посаду президент ФРН терміном на вісім років за поданням федерального уряду.

Німецька модель центрального банку є базовою у країнах Центральної Європи. Колишній президент Бундесбанку Г. Шлезінгер ще у 1991 р. закликав зробити незалежними всі європейські центральні банки, надати їм цілковиту автономію у здійсненні грошово-кредитної політики, щоб вони змогли забезпечити стабільність цін незалежно від інструкцій своїх урядів.

Найважливіші функції Бундесбанку:

• емісія банкнот;

• операції із золотом та девізами;

• касове виконання бюджету;

• кредитування держави та міжнародних організацій;

• облікова політика;

• регулювання банківських резервів і грошової маси тощо. У 1999 р. у Бундесбанку працювало 16 тис. службовців.

На основі аналізу розвитку правового статусу Бундесбанку можна стверджувати, що він на практиці підтвердив свою роль у визначенні жорстких меж грошової маси та їх дотримання. У його діяльності не було випадків, щоб він фінансував потреби німецького бюджету на пільгових умовах без оформлення боргових зобов'язань уряду. Закони ФРН визначають таку грошову систему, яка рішуче обмежує доступ держави до кредитів емісійного банку.

Не випадково реформатор німецької економіки К. Аденауер у 1990 р. з позицій уряду визнавав: "Незалежність центрального банку не завжди прийнятна, але це дуже заспокоює".

Незважаючи на те що резервні вимоги є інструментом впливу на експансію банківського кредитування, протягом останнього десятиліття в індустріально розвинених країнах обов'язкові резерви постійно зменшувалися (табл. 25).

Таблиця 25

Норми обов'язкового резервування в Німеччині

| Депозити | 1989 р. | 1992 р. | 1996 р. |

| Трансакційні,% | 12,1 | 12,1 | 2,0 |

| Строкові, % | 4,95 | 4,95 | 2,0 |

Обов'язкові резерви забезпечуються кореспондентськими рахунками у центральних банках і частково грошима у сейфах комерційних банків.

У Німеччині (як і в світі) існує тенденція до зменшення обсягів на кореспондентських рахунках і використання грошей у касах комерційних банків.

Зменшення обов'язкового резервування, у свою чергу, впливає на співвідношення монетарної політики і платіжних систем. Тобто попит на кореспондентські рахунки в умовах зменшення обов'язкового резервування залежить від необхідності кредитних установ здійснювати платежі. Тому монетарна політика і платіжні системи тісно взаємопов'язані: зміни у платіжній системі потребують відповідних змін у монетарній політиці.

В умовах поступової відмови від обов'язкового резервування основною проблемою для Бундесбанку є управління за допомогою операцій на відкритому ринку величиною процентних ставок.

Розглянуті питання досить важливі для країн з перехідною економікою. У країнах СНД норму обов'язкового резервування використовують як інструмент впливу на обсяги банківського кредитування та контролю над пропозицією грошей. За певних умов тимчасове збільшення норми обов'язкового резервування не тільки знижує інфляційний тиск, а й утримує курс внутрішньої валюти. Прикладом вдалого використання цього важливого інструменту є саме Україна.

Наступна ланка у кредитній системі ФРН — комерційні банки. Найбільші з них — Deutshe Bank (Дойче банк) AG, Commerz bank (Комерцбанк) AG, Dresdner bank (Дрезднер банк) AG (гроссбанки), філії іноземних банків, приватні банкіри, регіональні банки.

До 70-х років XIX ст. у кредитній системі Німеччини панівне становище посідали приватні банки. З другої половини XIX ст. інтенсифікувався процес створення акціонерних банків, у тому числі найбільших комерційних банків. У 1870 р. в Берліні був заснований Дойче банк, у Гамбурзі — Комерцбанк, у 1872 р. у Дрездені — Дрезднер банк. Згодом ці банки перевели свої правління до Берліна, створивши філії по всій країні. Розширення філій відбувалося здебільшого через поглинання самостійних банків. Після Другої світової війни гроссбанки було реорганізовано у три банки-наступники. У 1956 р. їх відновлено. В 1987 р. три гроссбанки (менш ніж 1 % загальної кількості банків) сконцентрували близько 40 % активів комерційних банків.

У 90-ті роки гроссбанки досить зміцніли. У 1997 р. Дойче банк за розміром капіталу 17371 млн дол. посідав шосте місце у світі. Зростає рівень співпраці німецьких банків з українськими. Найбільші німецькі банківські установи обслуговують німецьких інвесторів у галузях сільського господарства, будівництва, легкої та харчової промисловості, скловиробництва та двосторонню торгівлю (на 1997 р. її обсяг становив 3 млрд марок).

Іноземні комерційні банки розташовані здебільшого у Франкфурті-на-Майні. У 1987 р. налічувалося 58 відділень цих банків. У 1998 р. серед 397 банків міста більшість становили іноземні банки.

До комерційних банків Бундесбанк зараховує також приватних банкірів. Це приватні комерційні банки, які не мають правового статусу акціонерного товариства, але є впливовими. Найбільші з них

"Опленхайм унд К° Кельн" з балансовою сумою 3,1 млрд марок і "Мерк, Фінк унд К°" в Мюнхені з балансовою сумою 2,2 млрд марок.

Регіональні банки — це переважно середні за масштабами операцій банки, діяльність яких перебуває під контролем гроссбанків.

Похожие работы

... ЄВС. Критерії конвергенції Великобританії для Європейського валютного союзу у 1996 р. Норма інфляції Ставка процента Дефіцит бюджету Квота заборгованості 3,5 10,0 -3,0 55,0 Банківська система країни Кредитна система Великобританії внаслідок особливостей економічної та історичної еволюції країни є однією з найрозвиненіших у світі. Вона вирізняється високою спеціалізацією кредитних ...

... ї системи Франції є швидкий розвиток після Другої світової війни державних і напівдержавних кредитних установ. На початок 80-х років на ці установи припадало понад 80 % активів усіх кредитних установ країни. У 1945—1985 pp. кредитна система Франції розвивалася за такими напрямками: 1. Націоналізація приватних банків і створення спеціальних державних установ. До Другої світової війни державі ...

... ї політики в Україні є забезпечення фінансової стабільності, поступове зниження інфляції, виведення економіки з кризи та поступове економічне зростання. 2. Зарубіжний досвід проведення грошово-кредитної політики держави Спираючись на кількісну теорію грошей, можна стверджувати, що головним чинником, який формує темпи інфляції, є темпи зміни грошової маси в обігу, а тому вивчення механізмів ...

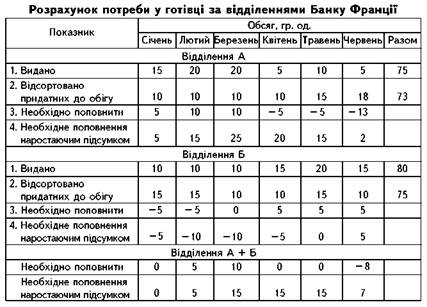

... до Європейського грошово-кредитного Союзу, що зробило реформу статуту Банку Франції тим більш необхідною. У 1993 р. було прийнято новий Закон про Статут Банку Франції, згідно з яким Банк розробляє і проводить грошово-кредитну політику, спрямовану на забезпечення стабільності цін і виконує свою місію в межах загальної економічної політики уряду. Для сучасної функціональної структури Банку Франції ...

0 комментариев