Навигация

Банк Франции, его структура и функции

2. Банк Франции, его структура и функции

Банк Франции («Банк де Франс») является одним из старейших в Европе, он был учрежден в 1800 г. Наполеоном Бонапартом как частная акционерная компания с капиталом 30 млн. франков. Банк получил официальное разрешение на деятельность в 1803 г., когда еще не существовало других французских коммерческих банков. Право эмиссии, предоставленное банку в 1803 и подтвержденное в 1806, возобновлялось до 1945 четырежды.

Банк Франции более века оставался самым крупным коммерческим банком страны. Он выполнял роль не только Центрального банка Франции, но и непосредственно обслуживал клиентов через широкую сеть отделений и контор.

До 1936 г. Банк Франции управлялся Советом, состоявшим из 15 «регентов», которые избирались общим собранием из числа крупнейших акционеров. В 1936 г. он был заменен на Генеральный совет, включавший уже 20 директоров, из которых 2 избирались акционерами, а остальные назначались правительством и должны были представлять как государственные органы (министерство финансов), так и объединения промышленников, профессиональные союзы и другие организации.

После Второй мировой войны по закону от 2 декабря 1945 г. Банк Франции был национализирован, причем его бывшие собственники получили крупную компенсацию: акции, оцененные по высокому курсу, были обменены на 3%-ные государственные облигации. Акционерный капитал банка целиком находится в руках государства, вследствие чего он до сих пор сохраняет статус государственного учреждения.

Переломным моментом в истории банка Франции стала реформа, проведенная в соответствии законом в 1993 г. « О статусе Банка Франции». Банку был присвоен независимый статус (до этого он подчинялся Министерству экономики и финансов).

Одновременно внесены изменения в Устав Банка, гарантирующие его независимость:

- Банк Франции отвечает за разработку и реализацию монетарной политики в целях обеспечения стабильности цен

- решения принимаются коллегиально Советом по монетарной политике, независимость мнений членов которого гарантируется Уставом

- в процессе принятия решений членам Совета запрещено запрашивать мнение или следовать указаниям правительства в этой области.

Генеральный совет банка осуществляет общее руководство деятельностью Банка Франции – принятие бюджета Банка, составление баланса, также банк занимается кадровыми вопросами, определением прибыли банка и др. В состав входят:

-Управляющий банком

- 2 заместителя

-Совет по монетарной политике

Управляющий банком – должностное лицо, которое согласно закону и уставу Банка осуществляет руководство текущей деятельностью центрального кредитного учреждения страны.

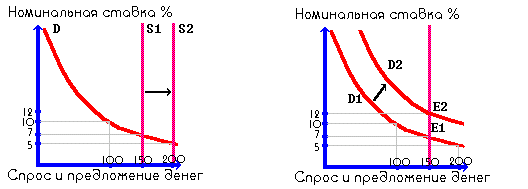

Совет по монетарной (денежно-кредитной) политике: разработка монетарной тактики и стратегии государства, определение основных денежных агрегатов и других показателей, определение порядка проведения операций Банком Франции; установление параметров политики резервирования.

Возглавляет совет управляющий Банком и 8 членов, назначаемых Советом министров.

Главный офис Банка Франции, где сосредоточены его центральные подразделения, находится в Париже. Оперативная деятельность осуществляется через разветвленную сеть филиалов (212). Все территориальные учреждения Банка Франции обладают одинаковым юридическим статусом. Организационно сеть территориальных учреждений Банка Франции построена по географическому принципу. Каждое территориальное учреждение действует в своей географической зоне, которая обычно совпадает с границами административных единиц (департаментов и округов). Учитываются размеры территории. В 66 департаментах существуют несколько отделений, а в 30 –по одному.

Каждый филиал возглавляет директор, которого назначает министр экономики и финансов по предложению управляющего банком Франции.

При каждом филиале есть консультативный орган – совет, количество в котором от 6 до 17 членов, в зависимости от размеров филиала (совет состоит из известных предпринимателей). Назначение советников сроком на 3 года осуществляется Генеральным советом по рекомендации управляющего банком Франции. Советники обязаны давать директору филиала информацию о состоянии и перспективе экономической деятельности в данном регионе.

К функциям Банка Франции относятся:

- выпуск банкнот и разменной монеты. В качестве единственного эмиссионного банка страны Банк Франции выпускает в обращение банкноты, причем с 1939 г. его эмиссия не ограничена какими-либо заранее установленными контингентами.

- хранение валютных резервов и золотых запасов

- хранение активов государственных учреждений и финансирование правительства (функция банка государства)

Прямое кредитование банком государства осуществляется в размерах, определяемых договоренностью между управляющим банка и министром экономики и финансов. Косвенное кредитование банком государства осуществляется путем купли-продажи казначейских векселей. Банк Франции также покупает государственные ценные бумаги и предоставляет под них ссуды. Свободные денежные средства казначейства находятся на его текущем счете в этом банке. Важной стороной деятельности банка являются осуществление валютного контроля и регулирование кредита путем маневрирования процентными ставками и нормами обязательных резервов.

- хранение ресурсов кредитных учреждений и их кредитование. Банк Франции служит “банком банков”, что выражается в сосредоточении у него банковских резервов и в предоставлении им кредитов банкам. Согласно декрету от 9 января 1967 г. введена система обязательных банковских резервов: банки должны были держать на своем счете в Банке Франции 4% общей суммы своих текущих счетов и 2% суммы срочных депозитов.

- осуществление денежно-кредитного регулирования.

Кроме того, Банк Франции с момента своего появления выполняет функции, не свойственные центральным банкам другим стран. Как частный институт он и по сей день ведет счета частных лиц – текущие и по ценным бумагам. Однако эта деятельность ограничена уставом 1993, запрещающим банку открывать новые счета.

Сегодня банк Франции ведет чуть меньше 1 % от общего числа счетов частных лиц, открытых во французских кредитных учреждениях, причем половина из них принадлежит пенсионерам банка или его служащим. Выдача кредитов банка осуществляется через филиалы банка, обычно под залог ценных бумаг. Кроме того, банк предоставляет услуги по аренде сейфов, производит операции по обмену наличной валюты.

С 1991 года на банк Франции возложена обязанность вести дела Комиссии по сверхзадолженности частных лиц. Эта задолженность постоянно возникает из-за того, что население со средними и малыми доходами стремится жить не средствам.

В Функции филиалов Банка Франции входит составление перечня долгов и доходов лиц, имеющих сверхзадолженности, ведение от их имени переговоров с кредиторами с целью выработки приемлемого варианта погашения задолженности и в случае необходимости представления дела в суде. По этим делам ведут специальную картотеку, так называемый файл сомнительного погашения кредитов, представленных частным лицам.

Банк Франции ведет и другие картотеки. Центральная служба по рискам регистрирует кредиты, предоставленные на суммы, превышающие определенный уровень, просроченную задолженность по выплатам в Фонд социального страхования и Фонд пособий. Картотека ведется по типам кредитов, секторам экономики и регионам. Данные файла доступны как государственным органам, та банкам и небанковским институтам.

3. Инфраструктура денежно-кредитной системы Франции

Функционирование кредитно-финансовой системы Франции регулируется законом от1984.

Она включает 3 уровня:

1. Центральный банк

2. коммерческие банки

3. специализированные кредитные учреждения.

По форме собственности могут быть государственные и частные.

По форме организации:

-акционерные общества;

- кооперативы;

- коммерческие учреждения;

- общественные предприятия.

Особенностью организации французской денежно-кредитной системы является то, что в стране в законодательном порядке отсутствует разделение кредитных институтов на банковские и небанковские. Зато законодательно закреплено различие между кредитными учреждениями, которые имеют право принимать вклады до востребования и сроком до двух лет и которые такого права не имеют.

В соответствии с законами 1941 и 1945 все банки были разделены в зависимости от обслуживаемой клиентуры и длительности предоставляемых кредитов на:

- депозитные – принимающие вклады (в т.ч. до востребования) сроком до 2 лет; Это универсальные коммерческие банки, осуществляющие все виды банковских операций. Подавляющее большинство из них – это государственные банки.

К самым крупным депозитным банкам относят:

Креди Агрикьоль – в 1997 г. по размеру капитала занимал третье место в мире, Креди Лионе, Сосьете Женераль; Банк Насьональ де Пари (создан в 1966 г. вследствие слияния двух банков - Коммерс и Индустрии и Национального парижского банка учета ценных бумаг) и др.

Благодаря государственным гарантиям эти учреждения сконцентрировали более половины текущих счетов предприятий, операций с ценными бумагами, 67% депозитов и кредитов.

- деловые банки - специализируются только на долгосрочных операциях с ценными бумагами, финансировании сложных проектов, оказание услуг по слиянию-приобретению фирм; операции с недвижимостью. В отличие от американских инвестиционных банков, занимающихся, в основном, операциями с ценными бумагами, банки Франции осуществляют широкий круг инвестиционных операций.

- банки долгосрочных и среднесрочных кредитов – не имеющие права предоставлять кредиты на срок менее 2 лет и участвовать в обслуживании платежного оборота.

2 звено кредитной системы Франции составляют:

- финансовые фирмы;

- банки взаимного и кооперативного кредитования кредитования

- сберегательные и муниципальные кредитные кассы

- прочие учреждения кредита.

Финансовые фирмы – во Франции являются учреждениями, которым запрещено принимать депозиты от населения, а также срочные вклады на срок менее 2 лет. Они финансируются путем эмиссии облигаций (векселей) и часто являются филиалами банков.

Эти компании предоставляют:

- потребительский кредит;

- кредит под недвижимость;

- лизинговый кредит под недвижимость.

Если сравнивать финансовые компании с коммерческими банками, то у фин. компаний риски несостоятельности их должников относительно более низкие, так как предоставляемые финансовыми компаниями кредиты всегда являются обеспеченными – товарами, зданиями, оборудованием. Но слабым местом финансовых компаний является их большая степень подверженности риску изменения процентной ставки. Этот риск несут и коммерческие банки, но их ресурсы более диверсифицированы, т.к. включают в себя и счета до востребования, и депозиты с низкими процентными ставками, образующие относительно стабильную часть их ресурсов.

Банки взаимного и кооперативного кредитования во Франции

В конце 19 века представители некоторых профессий (ремесленники, земледельцы, работники лесных хозяйств, рыболовных промыслов), которым коммерческие банки неохотно выдавали кредиты в силу малых размеров их хозяйств и отсутствия необходимых гарантий, вынуждены были объединиться, чтобы сосредоточить свои временно свободные средства и сбережения для взаимного кредитования друг друга.

Во Франции насчитывается 4 вида учреждений взаимного и кооперативного кредитования:

1. Сельскохозяйственный банк взаимного кредита – Креди агриколь – выдает кредиты на разные сроки мелким производителям в сельском хозяйстве, перерабатывающей и пищевой промышленности, жителям провинций на жилищные нужды.

В 1980-х по своим активам этот банк вышел на первое место во Франции и на третье в мире, затем переместился на 8 в мире после появления Японцев. Сельскохозяйственный кредит имеет 91 региональную кассу, куда входят 3050 местных касс. Кассы объединены в Национальную федерацию с/х кредита. Сейчас происходит слияние касс. Свои пассивы банк формирует за сет депозитов, операций с ценными бумагами, займами, в т.ч. государственными.

Похожие работы

ный комитет, который включает представителей крупного парижского бизнеса. В своей денежно-кредитной политике Банк Франции руководствуется установками министерства финансов я Национального кредитного совета — специального государственного органа для регулирования кредита в стране. Банк Франции является местом хранения золотовалютных резервов страны. Он выполняет также функцию банка государства. ...

... , покрывает его расходы, в том числе непроизводительные, в форме прямых и скрытых ссуд. Максимальный лимит задолженности государства Банку Франции устанавливается парламентом. Банк участвует в размещении государственных займов. С помощью денежно-кредитной политики центральный банк регулирует экономику в рамках так называемого индикативного планирования. Совместно с другими органами надзора он ...

... ї системи Франції є швидкий розвиток після Другої світової війни державних і напівдержавних кредитних установ. На початок 80-х років на ці установи припадало понад 80 % активів усіх кредитних установ країни. У 1945—1985 pp. кредитна система Франції розвивалася за такими напрямками: 1. Націоналізація приватних банків і створення спеціальних державних установ. До Другої світової війни державі ...

... . В этих условиях не использовался эффективный потенциал кредитного механизма, не было возможности проводить активную денежно-кредитную политику теми инструментами, которые известны в странах с рыночной экономикой. Курс на развитие рыночных отношений потребовал создания качественно новой системы банков. В середине 80-х годов началось проведение банковской реформы, в результате которой на тот ...

0 комментариев