Навигация

Деньги бумажные и кредитные

ФЕТЕРАЛЬНОЕ АГЕНСТВО ПО ОБРАЗОВАНИЮ

Государственное образовательное учреждение высшего профессионального

Образования

СЕВЕРО-ЗАПАДНЫЙ ГОСУДАРСТВЕННЫЙ ЗАОЧНЫЙ ТЕХНИЧЕСКИЙ

УНИВЕРСИТЕТ

Институт управления производственными и инновационными программами

Кафедра управления финансами

Дисциплина: Финансы и кредит

К О Н Т Р О Л Ь Н А Я Р А Б О Т А

на тему

« БУМАЖНЫЕ И КРЕДИТНЫЕ ДЕНЬГИ»

ВЫПОЛНИЛ:

Студенка 3 курса ЭГФ группа 0800502.65

шифр 6720310259

Лозаникова Л. Е.

ПРОВЕРИЛ:

Доцент кафедры финан. кредит М. П. Радостина

Санкт-Петербург

2009

Содержание

Введение

1.1. Происхождение, сущность и виды денег

1.2. Функция денег как меры стоимости

1.3деньги в функции средства обращения

1.4 Содержание, назначение и особенности функционирования денег в качестве средства платежа

1.5 Функция средства накопления

1.6 Деньги в сфере международного экономического оборота

Заключение

Список использованной литературы

Введение

Современное хозяйство и человеческая жизнь немыслимы без денег. Они нужны нам ежедневно и повсеместно. Каждый день мы покупаем за деньги разнообразные товары и услуги, помещаем их в байки для накопления, оплачиваем с их помощью поездки в транспорте, берем в займы платим налоги. Очевидно, что деньги нужны и важны не только для обычного человека, который использует их с целью удовлетворения личных потребностей. Они необходимы и другим экономическим субъектом - предприятиям и государству. Первые будут использовать деньги для осуществления предпринимательской деятельности и получения прибыли, а вторые — в основном в целях регулирования экономики страны. Широкие возможности применения денег делают их особо значимыми и ценными для всех субъектов. При этом не имеет значения, какие формы принимают деньги, будут ли они представлены красочными кусочками бумаги, бухгалтерскими записями или чаще всего байтами информации, которые передаются с помощью современных средств связи. Все эти формы одинаково важны и нужны для нас.

Деньги в современном мире создают основу для большинства экономических отношений, поэтому представить без них функционирование рыночной экономики невозможно. Именно денежная система составляет ее необходимый базис. Эффективно и стабильно функционирующая денежная система сегодня является залогом нормальной работы экономики и устойчивого экономического роста. Огромное значение денег доказывает и тот факт, что в денежном измерении определяются почти все макро- и микроэкономические показатели, что позволяет анализировать их динамику и сравнивать с другими показателями. К основным показателям относятся денежная масса, уровень цен, внутренний валовой продукт, прибыль, выручка, затраты.

Все это обусловливает важность и необходимость исследования проблем, связанных с деньгами, и доказывает, что для экономиста наличия простых, обыденных знаний по данному вопросу недостаточно.

1.1. Происхождение, сущность и виды денег

Деньги — это реальная (или символическая) ценность, которая в данных исторических обстоятельствах обладает наибольшим диапазоном и максимальной степенью ликвидности, т.е. превращением в товары и услуги.

Важным открытием в исследовании природы денег стало доказательство их природного происхождения. Очевидно, что в дотоварном («натуральном») хозяйстве продукт производства потреблялся самим производителем. В товарном же хозяйстве (основанном на общественном разделении труда) «Производитель» и «Потребитель» — это уже разные лица, поэтому продукт производится с целью продажи и переходит к потребителю опосредованно — через обмен.

Развитие обмена происходило путем смены следующих форм стоимости:

1. Простая, или случайна форма стоимости, соответствующая ранней ступени развития обмена. Обмен носил случайный характер: один товар выражал свою стоимость в другом, противостоящем ему товаре.

2. Полная, или развернутая форма стоимости связана с развитием обмена, вызванного первым крупным разделением труда, в связи, с чем в процесс обмена включается множество предметов общественного труда. Это приводит к тому, что в связи с множеством товаров-эквивалентов стоимость каждого товара не получает законченного выражения.

3. Всеобщая форма стоимости связана с тем фактом, что дальнейшее развитие обмена привело к выделению из множества товаров отдельных товаров, играющих на местных рынках роль главных предметов обмена.

4. Денежная форма стоимости связана с выделением в результате дальнейшего обмена одного товара на роль всеобщего эквивалента.

Такая роль с развитием обмена закрепилась за благородными металлами (золотом и серебром). Это связано с тем, что данные металлы в наибольшей степени соответствовали тем требованиям, которые рынок предъявляет к товару — деньгам. Эти требования следующие:

* однородность;

* трудность получения в необходимом количестве; » делимость без потери стоимости;

* портативность;

* сохраняемость в течение сколь угодно большого промежутка времени.

Таким образом, сущность денег заключается в том, что это историческая категория, разрешающая противоречие товарного производства между потребительной стоимостью и стоимостью в связи с тем, что они являются специфическим товаром, с натуральной формой которого срастается общественная функция всеобщего эквивалента.

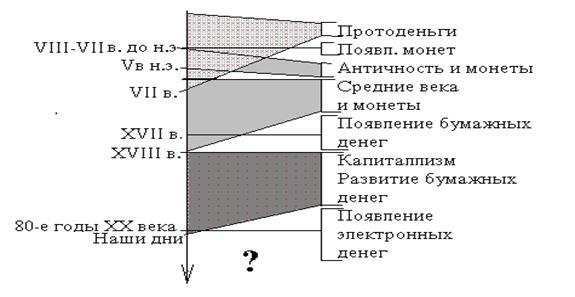

В своей эволюции деньги прошли этапы:

1) металлических;

2) бумажных;

3) кредитных;

4) электронных денег.

Исторически бумажные деньги возникли из металлического обращения и выступали в качестве заместителей ранее находившихся в обращении серебряных и золотых монет.

Объективная возможность появления заместителей реальных денег связана с реализацией металлическими деньгами функции средства обращения. В процессе реализации данной функции металлические деньги, во-первых, стирались, в результате чего полноценная монета превращалась лишь в знак стоимости; во-вторых, происходила сознательная порча металлической монеты как государственной властью (снижение лигатурной массы монеты), так и широко распространенной армией фальшивомонетчиков.

Однако, несмотря на все эти изменения, «неполноценные» монеты выполняли денежные функции не хуже «полноценных». В результате этого в обществе возникла идея бумажных денег.

Сущность бумажных денег заключается в том, что они являются денежными знаками, выпускаемыми государством для покрытия своего бюджетного дефицита и наделенными государством принудительным курсом.

Эмитентом бумажных денег является казначейство, которое будучи государственным органом использует выпуск бумажных денег для покрытия государственных расходов за счет эмиссионного дохода (т.е. разницы между стоимостью эмитированных денег и стоимостью их выпуска (бумага, печать, перевозка).

Неустойчивость присуща бумажным деньгам по их природе. В отличие от металлических денег, бумажные деньги не в состоянии выполнять функцию сокровища. Поэтому они постоянно остаются в каналах денежного обращения, переполняют их и обесцениваются, что приводит к инфляции.

Наиболее типичным является инфляционное обесценивание бумажных денег, обусловленное их чрезмерной эмиссией, хотя оно может быть связано и с утратой населением доверия к государственной власти, и с неблагоприятным платежным балансом страны, и с падением курса национальной валюты.

Расширение сферы коммерческого и банковского кредита в условиях приобретения товарными отношениями всеобщего характера привело к появлению кредитных денег.

Кредитные деньги в своем развитии прошли следующие этапы: вексель, банкнота, чек, электронные деньги и их последняя разновидность — кредитная карточка.

Вексель — документ, составленный по установленной законом форме и содержащий безусловное, абстрактное денежное обязательство об уплате обозначенной в нем суммы в указанный срок и в указанном месте.

Особенностями векселя являются:

* абстрактность;

*бесспорность;

*обращаемость (относится к переводному векселю).

Однако, несмотря на ряд преимуществ, присущих вексельному обращению, оно имеет все-таки ограниченный характер в силу того, что в него входит, как правило, узкий круг лиц, уверенных в платежеспособности векселедателя и индоссантов.

Банкнотное вращение — следующий этап развития кредитных денег, возникший на базе вексельного обращения.

Банкнота — это обязательство банка. Банкнота отличается от векселя по двум важным моментам:

· во-первых, по срочности, так как вексель есть срочное долговое обязательство, а банкнота — бессрочное долговое обязательство;

· во-вторых, по обеспеченности, т.е. вексель, выпускается в обвинение отдельным юридическим или физическим лицом и имеет индивидуальную гарантию, а банкнота выпускается в обращение центральным банком страны и имеет государственную гарантию. Банкноты выпускались взамен коммерческих векселей в порядке кредитования товарооборота. Их объем в обороте стихийно приспосабливался к потребностям оборота в деньгах. Вексельное и золотое обеспечение банкнот гарантировало относительную устойчивость, и эластичность банкнотного обращения. С прекращением размена банкнот на золото из двойного обеспечения банкнот отпало золотое обеспечение, а вексельное — сильно ухудшилось, так как вексельный портфель центрального банка по большей части наполнен казначейскими векселями и обязательствами. Нарушение связи банкнотного обращения с процессом воспроизводства создает реальные условия для возникновения хронической инфляции.

Следующим кредитным орудием является чек, который появился позже, чем вексель и банкнота, с созданием коммерческих банков и сосредоточением денежных средств на текущих счетах.

Чек — есть денежный документ установленной формы, содержащий безусловный приказ чекодателя (владельца счета) кредитному учреждению о выплате держателю чека указанной в нем суммы. То есть фактически чек — это разновидность переводного векселя, который владелец счета выписывает на коммерческий банк.

Чек как денежный документ краткосрочного действия не имеет статуса законного платежного средства, и, в отличие от эмиссии денег, выпуск чеков в обращение не регулируется законодательством, а целиком определяется потребностями коммерческого оборота.

В условиях развитой системы банковских учреждений чеки широко применяются как универсальное средство платежа во внутреннем обороте и в международных расчетах.

Во внутреннем обороте чеки используются:

* для получения в банках наличных денег (именные чеки);

*для расчетов за товары и услуги (ордерные и предъявительские);

* в качестве инструмента, опосредующего безналичные расчеты (расчетные и акцептованные чеки).

Особое значение чек имеет как средство безналичных расчетов. В развитых странах основная масса платежей за товары, услуги, а также по биржевым сделкам с ценными бумагами осуществляется безналичным порядком — при помощи чеков, причем чековый оборот значительно превышает оборот наличных денег.

Необходимо отметить, что именно на основе чеков возникла система безналичных расчетов, когда большая часть взаимных претензий между юридическими лицами погашается без участия наличных денег и платеж производится лишь по сальдо, причем по большей части также в безналичном порядке.

Механизация и автоматизация банковских операций, переход к широкому использованию ЭВМ в практике банковских расчетов способствовали возникновению новых методов погашения или передачи долга с применением электронных Денег.

Наивысшим достижением современной банковской практики на базе внедрения ЭВМ является возможность замены чеков электронными кредитными картами, не только замещающими наличные деньги и чеки в расчетах, но и дающими их владельцу право получить в банке краткосрочную ссуду. В настоящее время используется четыре вида кредитных карточек, из которых наибольшее распространение получили банковские и торговые.

Общепринято, что деньги выполняют пять функций:

1) меры стоимости;

2) средства обращения;

3) средства платежа;

4) средства накопления;

5) мировых денег.

Похожие работы

... денежных систем в Европе Денежные системы различаются между собой в зависимости от используемого металла, подразделяясь на: 1. металлические - банкноты (если они есть) подлежат размену на полноценные (металлические) деньги; 1) монометаллизм (основная монета - только золотая или только серебряная) 2) биметаллизм Денежные системы, как и сами деньги, не изобретаются. Сложившись в древности в ...

... сдерживание роста денежной массы, преодоление либо сдерживание инфляции. деньги эволюция финансовый беларусь ГЛАВА 2. ДЕНЕЖНАЯ СИСТЕМА Исторические и экономические предпосылки становления и развития денежных систем. Элементы денежных систем. Типы денежных систем и их эволюция. Современные деньги Как уже было сказано в предыдущей главе, появление денег стало результатом развития ...

... . Методы кредитования - это способ выдачи и погашения кредита в соответствии с принципами кредитования. 1) Открытие кредитного лимита овердрафту. При овердрафте банк предоставляет клиенту кредит, выдавая деньги или оплачивая его счета со счета клиента сверх имеющихся на счете остатков в пределах установленного лимита. Овердрафт может быть: разрешенным и неразрешенным. Разрешенный овердрафт - это ...

... от более широких агрегатов, в большей степени подается регулированию со стороны денежных властей. Практика свидетельствует о сложившейся ситуации: повышение уровня наличных денег Мо в денежной массе М2 способствует уменьшению коэффициента монетизации экономики[5] . Монетизация – это средство обеспечения и удовлетворения платежеспособного спроса на деньги, в том числе на денежный капитал, всей ...

0 комментариев