Навигация

Инвентаризация имущества индивидуальных

2.2 Инвентаризация имущества индивидуальных

предпринимателей

При инвентаризации налоговыми органами имущества индивидуальных предпринимателей применяется тот же порядок, что и для юридических лиц.

Инвентаризация имущества, используемого индивидуальным предпринимателем в целях осуществления предпринимательской деятельности, производится по месту осуществления им предпринимательской деятельности, а также местонахождению указанного имущества.

Доступ должностных лиц налоговых органов, проводящих налоговую проверку, в жилые помещения, помимо или против воли проживающих в них индивидуальных предпринимателей, не допускается. Инвентаризацию имущества индивидуального предпринимателя, используемого для осуществления предпринимательской деятельности, следует проводить в его присутствии. Индивидуальный предприниматель должен создать условия, обеспечивающие полную и точную проверку фактического наличия имущества в установленные сроки.

При проведении инвентаризации имущества индивидуального предпринимателя при выездной налоговой проверке применяются формы, приведенные в Приложениях № 4–13 к Положению № 20н/ГБ–3–04/39. До начала проверки фактического наличия имущества проверяющим надлежит получить последние (на день проверки) приходные и расходные документы о движении имущества, которые должны быть завизированы председателем инвентаризационной комиссии в порядке, установленном п. 2.4 указанного Положения.

Имущество индивидуального предпринимателя (за исключением движения имущества в день проведения инвентаризации) должно быть отражено в Книге учета доходов и расходов для индивидуальных предпринимателей без образования юридического лица и регистрах учета (ведомостях учета), ведущихся в соответствии с установленным порядком учета доходов и расходов и хозяйственных операций индивидуальными предпринимателями, осуществляющими деятельность без образования юридического лица, и подтверждаться первичными документами. Описи подписывают все члены инвентаризационной комиссии и индивидуальный предприниматель. В конце описи индивидуальные предприниматели дают расписку, подтверждающую проверку комиссией имущества в их присутствии и об отсутствии к членам комиссии каких-либо претензий.

3 Результаты инвентаризации имущества налогоплательщиков

Результаты инвентаризации имущества юридических лиц и индивидуальных предпринимателей оформляются ведомостью результатов, выявленных инвентаризацией (Приложение № 3 к Положению № 20н/ГБ–3–04/39), которая подписывается председателем комиссии. Результаты инвентаризации имущества налогоплательщика отражаются в акте документальной проверки и учитываются при рассмотрении материалов налоговой проверки.

Формы по отражению процедуры инвентаризации и ее результатов приведены, а также направления проверки расчетов с поставщиками и подрядчиками приведены (см. главу 14 ст. 62 Налогового кодекса РФ) ниже в табличной форме.

Инвентаризация расчетов

| № | Содержание операции | Источник информации |

| 1 | наличие подтверждающих документов на приобретение товарно-материальных ценностей | договоры, письма |

| 2 | своевременность предъявляемых претензий по качеству и количеству товаров | письма |

| 3 | правильность изъятия поставщиками НДС | счета- фактуры |

| 4 | соответствие занесения данных счетов поставщиков в учетные регистры | счета- фактуры, регистры бухучета |

| 5 | реальность кредиторской и дебиторской задолженности | регистры бухгалтерского учета, проведение встречных проверок |

| 6 | правильность оприходования материальных ценностей материально ответственными лицами | счета, приходные акты, накладные, данные складского учета |

| 7 | проверка правильности составленных корреспонденции счетов | регистры бухгалтерского учета, счета, платежные поручения |

Инвентаризация позволяет на практике выявлять значительное количество нарушений. Приводим в табличной форме основные виды нарушений, допускаемых при ведении кассовых операций и методы получения доказательств (см. главу 14 ст. 82 Налогового кодекса РФ).

| № | Основные виды нарушений, допускаемые при ведении кассовых операции | Методы получения доказательств |

| 1 | 2 | 3 |

| 1 | хищение денежных средств из кассы | инвентаризация, наблюдение за выполнением хозяйственных пли бухгалтерских операций |

| 2 | хищение денежных средств, замаскировывание неоформленных документов и расписок | опрос, проверка документов. подготовленных в организации, документов, полученных от третьих лиц (наличие на приходных и расходных кассовых ордерах подписи главного бухгалтера или уполномоченного лица; наличие на расходных кассовых документах подписей руководителя предприятия или уполномоченного лица, расписок получателей денег) |

| 3 | неоприходование и присвоение денежных сумм, поступивших из банка | получение письменных подтверждений, проверка документов, подготовленных в организации |

| 4 | неоприходование и присвоение поступивших от различных физических и юридических лип по приходным ордерам денежных средств | опрос, получение письменных подтверждении, проверка документов, подготовленных в организации, документов. полученных от третьих лип (проверка чековой книжки организации на полноту оприходования денежных средств в кассу организации, полученных из банка по чеку) |

| 5 | неоприходование и присвоение поступивших от различных физических и юридических лиц по доверенностям денежных средств | получение письме иных подтверждении, проверка документов, подготовленных в организации (своевременность расчетов сотрудников организации по командировочным расходам: средствам, выданным на хозяйственные нужды; соответствие приходных кассовых ордеров записям в журнале регистрации приходных кассовых ордеров: одновременность оформления кассовых ордеров и движения денег по ним) |

| 6 | повторное использование одних и тех же документов для списания денег по кассе | наблюдение за выполнением хозяйственных или бухгалтерских операций, проверка документов, подготовленных в организации (правильность первичных приходных. расходных кассовых документов. приложенных к отчету кассира) |

| 7 | неправильный подсчет итогов в кассовых документах и кассовых отчетах | проверка документов, подготовленных в организации, арифметических расчетов (совпадение входящего остатка по кассе на каждый день с конечным остатком по кассе за предыдущий день: итоги кассовых отчетов) |

| 8 | списание денежных средств, сумы без оснований или по подложным документам | проверка документов, подготовленных в организации, документов, полученных от третьих лип (совпадение расходных кассовых ордеров и информации о них. содержащейся в журнале регистрации расходных кассовых ордеров; достоверность первичных документов: обоснованность включения лиц в расчетно-платежные ведомости) |

| 9 | подлог в законно оформленных документах с увеличением суммы списания | проверка документов, подготовленных в организации, арифметических расчетов (полнота регистрации платежных (расчетно-платежных) ведомостей в журнале регистрации платежных (расчетно-платежных) ведомостей, проверка соответствия данных аналитического и синтетического учета по расчетам с персоналом) |

| 10 | присвоение (отсутствие) денежных средств, начисленных разным лицам и организациям | проверка документов, подготовленных в организации (проверка соответствия платежных (расчетно-платежных) документов реестрам депонированных сумм, своевременности сдачи в банк депонированных сумм и их оприходования на расчетный счет, соответствия данных синтетического и аналитического учета денежных средств, соответствия выписанных расходных кассовых ордеров журналу регистрации депонентов) Получение письменных подтверждений (проверка достоверности доверенностей от других предприятий) |

| 11 | расчеты наличными деньгами, превышающими предельный размер, с другими юридическими лицами | проверка документов, подготовленных в организации (соблюдение установленного банком лимита остатка в кассе, соблюдение организацией предельных сумм расчетов между юридическими лицами наличными денежными средствами, поступающими в кассу, своевременность постановки на учет в налоговом органе контрольно-кассовых машин) |

| 12 | некорректное отражение кассовых операций в регистрах синтетического учета | проверка документов, подготовленных в организации (соответствие котировки, проставленной на первичных кассовых документах, записям в журнале-ордере № i «Касса») |

ЛИТЕРАТУРА

1. Альбом унифицированных форм первичной учетной документации по учету торговых операций при продаже товаров в кредит, утв. Постановлением Госкомстата РФ от 25.12.1998 № 132.

2. Альбом унифицированных форм первичной учетной документации по учету документов в общественном питании, утв. Постановлением Госкомстата РФ от 25.12.1998 № 132.

3. Бородина В.В. Бухгалтерский учет в общественном питании. М., 2002.

4. Бородина В.В. Бухгалтерский учет в оптовой и розничной торговле: Учебное и практическое пособие. М., 2003.

5. Бородина В.В. Бухгалтерский учет для руководителя: Практическое пособие. М., 2002.

6. Бородина В.В. Бухгалтерский учет: Учебное пособие. М., 2002.

7. Бородина В.В. Все о кассовых операциях. Изд. 2-е, переработ. и дополн. М., 2004.

8. Бородина В.В. Документирование и документооборот в бухгалтерском учете: Практическое пособие. М., 2002.

9. Бородина В.В. Как правильно исправлять ошибочные записи в бухгалтерском учете // Финансовая газета. 2000. № 1.

10. Бородина В.В. Методические рекомендации по изучению курса «Теория бухгалтерского учета». М., 2001.

11. Бородина В.В. Оформление кассовых операций // Финансовая газета. 2000. № 2.

12. Бородина В.В. Совершенствование форм бухгалтерского учета // Бухгалтерский бюллетень. 1999. № 2.

13. Бородина В.В. Совершенствование форм бухгалтерского учета // Консультант. 1999. № 7.

14. Бородина В.В., Свиридова Е.А. Новые требования по оформлению кассовых операций // Консультант. 1999. № 22.

15. Гражданский кодекс Российской Федерации.

16. Кирьянова З.В. Теория бухгалтерского учета: Учебник. Изд. 2-е, переработ. и дополн. М., 1998.

17. Методические рекомендации по учету и оформлению операций приема, хранения и отпуска товаров в организациях торговли, утв. письмом Комитета РФ по торговле от 10.07.96 № 1- 794/32-5.

18. Методические указания по инвентаризации имущества и финансовых обязательств, утв. приказом МФРФ от 13 июня 1995 г. № 49.

19. Михайлов А.В. Бухгалтерский учет многопрофильных предприятий: Практическое пособие. М., 2000.

20. Налоговый кодекс Российской Федерации. Ч. 1 и 2.

21. ПБУ 1/98 «Учетная политика организации».

22. Письмо МНС РФ от 27 августа 1999 г. № ВГ-6-16/685 «Об унифицированных формах первичной учетной документации».

23. План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкция по его применению, утв. приказом Минфина РФ от 31 октября 2000 г. № 94н.

24. Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99), утв. приказом Минфина РФ от 6 июля 1999 г. № 43н (настоящий приказ вводится в действие начиная с бухгалтерской отчетности 2000 г.).

25. Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2000).

26. Положение по бухгалтерскому учету «Учет займов и кредитов и затрат по их обслуживанию» (ПБУ 15/01).

27. Положение по бухгалтерскому учету «Учет материально-производственных запасов» (ПБУ 5/01).

28. Положение по бухгалтерскому учету «Учет нематериальных активов» (ПБУ 14/2000).

29. Положение по бухгалтерскому u1091 учету «Учет основных средств» (ПБУ 6/01).

30. Положение по бухгалтерскому учету «Учет финансовых вложений» (ПБУ 19/02).

31. Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации / Приказ МФ РФ от 29 июля 1998 г. № 34н (в ред. изм. и доп.).

32. Пошерстник Е.Б., Мейксин М.С. Бухгалтерский учет современной производственной компании. М.; СПб., 1998.

33. Реформирование бухгалтерского учета РФ в соответствии с международными стандартами финансовой отчетности: Практич. пособие. 1999.

34. Федеральный закон от 21.11.96 № 129-ФЗ «О бухгалтерском учете».

Похожие работы

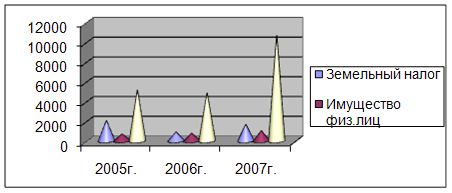

... . Дело в том, что до сих пор при налогообложении имущества не учитывается его рыночная стоимость. Это приводит к большим потерям доходов бюджета. ГЛАВА III. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ НАЛОГООБЛОЖЕНИЯ ИМУЩЕСТВА ФИЗИЧЕСКИХ ЛИЦ Земельный кадастр в нашей стране введён в последние десятилетия. Поэтому в проблеме земельного кадастра много дискуссионных и неразрешённых вопросов, но время уже подтвердило ...

... иные обязанности, предусмотренные законодательством о налогах и сборах. 2. Налогоплательщики - организации и индивидуальные предприниматели помимо обязанностей, обязаны письменно сообщать в налоговый орган соответственно по месту нахождения организации, месту жительства индивидуального предпринимателя: 1) об открытии или о закрытии счетов (лицевых счетов) - в течение семи дней со дня открытия ( ...

... вынесено решение о проведении повторной выездной налоговой проверки. Повторная выездная налоговая проверка налогоплательщика может проводиться: 1) вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего проверку; 2) налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) - в случае представления ...

... уровней отдельных показателей, содержащихся в отчетности, с предельными значениями этих показателей для соответствующей отрасли. Очевидно, что основной путь совершенствования системы налогового контроля – переход к информационным технологиям, позволяющим полностью автоматизировать процесс отбора налогоплательщиков с наиболее характерными отклонениями уровней, динамики, соотношений различных ...

0 комментариев