Навигация

Воспроизводственная структура капитальных вложении характеризует их

2. Воспроизводственная структура капитальных вложении характеризует их

распределение по формам воспроизводства основных производственных фондов: создание новых производств, расширение действующего производства, реконструкция и техническое перевооружение.

С воспроизводственной структурой капиталовложений тесно связан уровень инвестиционного риска, который определяется степенью опасности не угадать возможную реакцию рынка на изменение результатов работы фирмы после завершения инвестиций. Так, организация нового производства, имеющего своей целью выпуск н рынку продукта, сопряжена с наибольшей степенью неопределенности, тогда как, например, перевооружение предприятия с целью повышения эффективности производства уже принятого рынка товара несет минимальную опасность негативных последствий инвестирования.

Процесс совершенствования воспроизводственной структуры инвестиций в отличие от их технологической структуры не столь однозначен. Реконструкция и техническое перевооружение производства, а также его расширение дают более быстрый экономический эффект, и, значит, увеличение доли инвестиций, направленных на эти цели можно считать прогрессивной тенденцией. Однако процесс технологических улучшений не бесконечен. Рано или поздно предприятия сталкиваются с тем, что дальнейшие улучшения невозможны и требуется переход на качественно иной технологический уровень производства. С точки зрения воспроизводственной структуры инвестиций это означает создание новых производств, отдача от которых хотя и происходит в более отдаленной перспективе, чем при перевооружение предприятия, однако дает резкий толчок к применению последних достижений научно-технологического процесса в производстве и, следовательно, к увеличению эффективности производства на качественной основе в долгосрочном периоде.

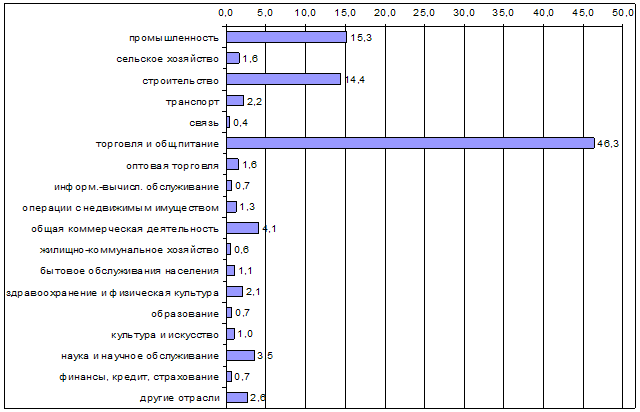

3. Под отраслевой структурой реальных инвестиций понимается их распределение и соотношение по отраслям. От планирования отраслевой структуры капиталовложений зависит очень многое – сбалансированность в развитии всех отраслей народного хозяйства, оптимальность отраслевой структуры народного хозяйства и эффективность функционирования всей экономики. Совершенствование этой структуры заключается в соблюдении пропорциональности и в более быстром развитии тех отраслей, которые обеспечивают достижение стратегических целей развития экономики страны. В настоящее время более быстрыми темпами должны развиваться отрасли, обеспечивающие ускорение научно-технологического прогресса (микроэлектроника, биохимия, информационные технологии и др.), наукоемкие отрасли (авиакосмическая, лазерная, атомная промышленность и др.), отрасли перерабатывающей промышленности, сферы услуг, а также отрасли производственной инфраструктуры.

1.4 Виды инвестиций и их классификацияИнвестиции осуществляются в различных формах. С целью систематизации анализа планирования инвестиций они могут быть структурированы по определенным классификационным признакам. Классификация инвестиций определяется выбором критерия, положенного в ее основу.

Инвестиции могут быть классифицированы по объектам вложений, по срокам, формам собственности на инвестиционные ресурсы, регионам, отраслям, рискам и другим признакам. Наиболее комплексная классификация представлена в учебном пособии Л.Л. Игониной «Инвестиции».

По цели инвестирования выделяют прямые и портфельные (непрямые) инвестиции.

1. Прямые инвестиции выступают как вложения в уставные капиталы предприятий (фирм, компаний) с целью установления непосредственного контроля и управления объектом инвестирования. Они направлены на расширение сферы влияния, обеспечение будущих финансовых интересов, а не только на получение дохода.

2. Портфельные инвестиции представляют собой средства, вложенные в экономические активы с целью извлечения дохода (в форме прироста рыночной стоимости инвестиционных объектов, дивидендов, процентов и других денежных выплат0 и диверсификации рисков. Как правило, портфельные инвестиции являются вложениями в приобретение принадлежащих различным эмитентам ценных бумаг и других активов.

Достаточно часто реальные и финансированные инвестиции рассматриваются как соответственно прямые и портфельные. При этом в одних случаях под прямыми инвестициями понимают непосредственное вложение средств в производство, а под портфельными – приобретение ценных бумаг, т.е. критерием классификации служит в этой ситуации характеристика объекта инвестирования.

По срокам вложений выделяют кратко-, средне- и долгосрочные инвестиции.

Под краткосрочными инвестициями понимаются обычно вложения средств на период до одного года. Данные инвестиции носят, как правило, спекулятивный характер. Среднесрочные инвестиции представляют собой вложения средств на срок от одного до трех лет, долгосрочные инвестиции – на срок свыше трех лет.

По формам собственности на инвестиционные ресурсы выделяют частные, государственные, иностранные и смешанные (совместные) инвестиции.

1. Под частными (негосударственными) инвестициями понимают вложения средств частных инвесторов: граждан и предприятий негосударственной формы собственности.

2. Государственные инвестиции – это вложения, осуществляемые государственными органами власти и управления, а также предприятиями государственной формы собственности.

3. К иностранным инвестициям относят вложения средств иностранных граждан, фирм, организаций, государств.

4. Под совместными (смешанными) инвестициями понимают вложения, осуществляемые отечественными и зарубежными экономическими субъектами.

По региональному признаку различают инвестиции внутри государства и за рубежом.

Внутренние (национальные) инвестиции включают вложения средств в объекты инвестирования внутри данной страны.

Инвестиции за рубежом (зарубежные инвестиции) понимаются как вложения средств в объекты инвестирования, размещенных вне территориальных пределов данной страны.

По отраслевому признаку выделяют инвестиции в различные отрасли экономики: промышленность (топливная, энергетическая, химическая, нефтехимическая, пищевая, легкая, деревообрабатывающая и др.), сельское хозяйство, строительство, транспорт и связь и пр.

По рискам различают агрессивные, умеренные и консервативные инвестиции. Данная классификация тесно связана с выделением соответствующих типов инвесторов.

1. Агрессивные инвестиции характеризуются высокой степенью риска, высокой прибыльностью и низкой ликвидностью.

2. Умеренные инвестиции отличаются средней (умеренной) степенью риска при достаточной прибыльности и ликвидности вложений.

3. Консервативные инвестиции представляют собой вложения пониженного риска, характеризующиеся надежностью и ликвидностью.

Важность задач выяснения роли инвестиций в воспроизводственном процессе обуславливает необходимость введения такого классификационного критерия, как сфера вложений, в соответствии с которым можно выделить производственные и непроизводственные инвестиции.

В экономической литературе также применяется деление инвестиций, осуществляемых в форме капитальных вложений, на валовые и чистые.

Валовыми инвестициями в производство называют инвестиционный продукт, направленный на поддержание и увеличение основного капитала (основных средств) и запасов. Валовые инвестиции складываются из двух составляющих. Одна из них, называемая амортизацией, представляет собой инвестиционные ресурсы, необходимые для возмещения износа основных средств, их ремонта, восстановления до исходного уровня, предшествовавшего производственному использованию. Вторая составляющая – чистые инвестиции – вложения капитала с целью увеличения, наращивания основных средств посредством строительства зданий и сооружений, производства и установки нового, дополнительного оборудования, модернизации действующих производственных мощностей.

Базисным типологическим признаком при классификации инвестиций выступает объект вложения средств. В соответствии с этим критерием инвестиции делятся на реальные и финансовые.

Инвестиции в реальный капитал (капиталообразующие инвестиции или инвестиции в нефинансовые активы) ведут к воспроизводству и обновления основного капитала. Реальные инвестиции – это отложения в отрасли экономики и виды экономической деятельности, обеспечивающие приращение реального капитала. В эту группу входят инвестиции на приобретение земельных участков и объектов природопользования, инвестиции в нематериальные активы (патенты, лицензии, программные продукты, научно исследовательские и опытно-конструктивные разработки и т.д.), на прирост запасов материальных оборотных средств.

Инвестиции в основной капитал (капитальные вложения) представляет собой совокупность затрат, направленных на приобретение, создание и воспроизводство основных фондов (новое строительство, расширение, реконструкцию и техническое перевооружение объектов, приобретение машин, оборудования, инструмента и инвентаря, на формирование основного стада, многолетние насаждения и т.д.)

Нематериальные активы это патенты, лицензии, права пользования земельными участками, объектами природопользования, авторские права, организационные расходы, торговые марки. Товарные знаки, программные продукты, ноу-хау и т.д.

Капитальный ремонт основных фондов (средств) подразделяется на капитальный ремонт оборудования, машин, транспортных средств, зданий и сооружений.

Инвестиции на прирост запасов материальных оборотных средств – это затраты, которые слагаются из поступлений оборотных средств в запасы и их выбытия и определяются как разница между поступлениями продукции в запасы и изъятиями из них.

Финансовые инвестиции представляют собой вложения денежных средств, материальных и иных ценностей в ценные бумаги других юридических лиц, процентные облигации государственных и местных займов, в установленные (складочные) капиталы других юридических лиц, созданных на территории страны, в капитал предприятий за рубежом и т.п., а также займы, предоставленные юридическому лицу другим юридическим лицом.

Такие вложения сами по себе не дают приращения реального вещественного капитала, но способны приносить прибыль, в том числе спекулятивную, за счет изменения курса ценных бумаг во времени или различия курсов в различных местах их купли и продажи. Часть финансовых инвестиций превратится в реальный капитал сразу, другая – позже, а третья вообще в него не превратится (например, выпущенные и купленные ценные бумаги компании, которая затем «лопается»). Говоря иначе, финансовые инвестиции – это средства для будущего вложения в реальный капитал страны, часть из которых в таковой превращается не всегда.

Может показаться, финансовые инвестиции бывают непродуктивными, не обеспечивающими создания основных средств, факторов производства, увеличения ресурсного потенциала страны, экономического роста. В действительности это не совсем так. Сама покупка ценных бумаг, например акций, не создает реального, фактического капитала. Но если деньги, вырученные от продажи акций, вкладываются их компанией в производство, строительство, приобретение оборудования, то финансовые инвестиции становятся денежными вложениями в реальный капитал и превращаются тем самым в реальные. Поэтому следует различать финансовые инвестиции, представляющие вложения с целью получения спекулятивной прибыли посредством купли-продажи ценных бумаг, и финансовые инвестиции, превращающиеся в денежный и реальный, физический капитал, переходящие в реальные.

Глава 2. Роль инвестиций в экономическом развитии

Ни для кого не секрет, что о состоянии дел в экономике весьма уверенно можно судить по характеру процессов, происходящих в инвестиционной сфере. Она является индикатором, указывающим на общее положение внутри страны, размер национального дохода, привлекательность для других государств.

Инвестиции играют существенную роль в функционировании и развитии экономики. Изменения в количественных соотношениях инвестиций оказывают воздействие на объем общественного производства и занятости, структурные сдвиги в экономике, развитие отраслей и сфер хозяйства.

Обеспечивая накопление фондов предприятий, производственного потенциала, инвестиции непосредственно влияют на текущие и перспективные результаты хозяйственной деятельности. При этом инвестирование должно осуществляться в эффективных формах, поскольку вложения средств и морально устаревшие средства производства, технологии не будет иметь положительного экономического эффекта. Нерациональное использование инвестиций влечет за собой замораживание ресурсов и вследствие этого сокращение объемов производимой продукции. Таким образом, эффективность инвестиций имеет важное значение для экономики: увеличение масштабов инвестирования без достижения определенного уровня его эффективности не ведет к стабильному экономическому росту.

Достижение устойчивого роста российской экономики и постепенный перевод ее на инновационный тип развития сегодня немыслимы без рационального использования инвестиционных ресурсов на всех уровнях хозяйствования.

Инвестиции являются одним из важнейших и наиболее изменчивых компонентов ВНП. Когда во время спада происходит сокращение расходов на товары и услуги большая часть этого сокращения вызвана падением объема инвестиционных расходов.

Зарубежный опыт показывает, что в рыночных условиях хозяйствующие субъекты (государство, регионы, предприятия) могут в сравнительно короткие сроки обеспечить высокую конкурентоспособность производства и занять лидирующие позиции на мировых рынках за счет привлечения альтернативных инструментов управления инвестиционной деятельностью. Поэтому глубокое овладение инвестиционной теорией в системе общеобразовательной подготовки специалистов закладывает фундамент для эффективного использования ими возможностей рыночной экономики.

Инвестиции имеют особое значение как для социально-экономического развития страны в целом, так и для деятельности субъектов хозяйствования. Экономический рост определяется множеством факторов, важнейший из которых – наращивание объема инвестиций и повышение их эффективности. Процессы становления рыночных отношений в России существенно изменили характеристики и условия инвестиционной деятельности. Предоставление свободы для предпринимательства, создание правовой и экономической базы условий для привлечения капитала российских и зарубежных инвесторов и другие факторы привели к коренному реформированию ранее действовавшего организационного механизма долгосрочного инвестирования. Это в свою очередь потребовало кардинальных преобразований в методологии и методике анализа инвестиций и управления ими.

Однако инвестиционной деятельностью в России занимаются многие иностранные компании. Основными странами - инвесторами, осуществляющими значительные инвестиции в российскую экономику, являются Германия, США, Кипр, Великобритания, Франция, Нидерланды, Италия. На долю этих стран приходилось 76.3% от общего объема накопленных иностранных инвестиций, в том числе на долю прямых - 74.8% от общего объема накопленных прямых иностранных инвестиций. Наибольший объём инвестиций приходится на США(20,2%), далее идут Германия(18,9%) и Кипр(15,6%), замыкают список Великобритания и Нидерланды – 7,3 и 5,1% соответственно. Наиболее привлекательными отраслями промышленности для иностранных инвесторов являются пищевая промышленность, на которую приходится 13,5% иностранных инвестиций или 31% инвестиций в промышленность, черная металлургия (10,4% и 23,9%) и нефтедобывающая промышленность (5% и 11,5%) [Финансы и кредит. 2008, №15, с. 21].

2.1 Инвестиционные возможности в РоссииОдной из основных тенденций развития современного российского рынка инвестиционных возможностей является разнообразие предлагаемых продуктов и разнообразие финансовых учреждений, осуществляющих предложение. Так, основой развития рынка банковских услуг является усиление розничного сектора. Именно с данным сектором рынка, с работой с физическими лицами большинство экспертов связывают перспективы развития банковской отрасли на территории РФ. Конкуренция усиливается за счет прихода иностранных игроков на наш российский рынок. Сильный, легкоузнаваемый бренд во всем мире плюс самые последние технологии, крупный капитал и активы дают надежду на превосходство в борьбе за частного заемщика и вкладчика. Разница между услугами, оказываемыми клиентам, становится все менее заметной. В борьбе за клиента банки расширяют свою продуктовую линейку, перенимая опыт иностранных банков.

Начиная с 1990г. доступ к иностранным продуктам становится все доступнее и эффективнее, в результате количество заинтересованных в инструментах инвестирования, являющихся альтернативой банковскому депозиту, значительно выросло. Клиенты активно переводят свои активы из банковских депозитов в инвестиционные продукты. Наряду с высокими тепами экономического роста и появления верхнего сегмента сбережений. Инфляция же продолжает «съедать» около 10% отложенных средств ежегодно. И если людей 40-летнего возраста беспокоится о сбережениях на старость жестко заставляет их исключение государством из пенсионной реформы (в накопительной системе пенсионного фонда России не участвуют лица старше 1967 г. рождения), то остальные делают это в основном по психологическим причинам или потому, что хотят изучить и понять рынок, научиться эффективно играть на нем, используя для этого самые последние новинки инвестиционных инструментов.

Обращая свой взор на существующий инвестиционный рынок в России человек сталкивается с большим разнообразием финансовых компаний и предлагаемых ими инвестиционных продуктов.

Инвестиционный рынок – это совокупность спроса и предложения на инвестиционные продукты, механизм взаимодействия участников (инвесторов, эмитентов (продавцов), посредников).

По данным социологического исследования инвестиционной культуры населения РФ, проведенного Фондом «Общественное мнение» и Московской межбанковской валютной биржей (ММВБ) осенью 2007 г. доля финансово активных граждан составляет 35,2% населения России, или более 39 млн человек: именно столько людей обладают актуальным опытом использования различных финансовых инструментов. При этом доля потенциальных инвесторов, проявляющих наибольший интерес к вкладам в ценные бумаги, составила среди них 15% (5,91 млн человек, или 5,3% от всего взрослого населения России). Граждане РФ лучше всего осведомлены о традиционных, классических инструментах вложения денег, а именно: банковских вкладах (о вкладе в Сбербанк знают 98%, в коммерческие банки – 91%), инвестициях в недвижимость – 90%, в акции – 87%. Наименее известны – ПИФы (Паевые Инвестиционные Фонды), корпоративные облигации и общие фонды банковского управления (ОФБУ); о них ничего не знают 47,61 и 72% опрошенных. Среди тех, кто откладывает средства 83% предпочитают размещать их на банковских счетах, 31% - вкладывать в недвижимость, 17% - в собственный бизнес, 10% хранят в наличной валюте, а паи ПИФов и ОФБУ покупают всего 3%. В 69% случаев люди делают накопления на черный день, на случай наступления форс-мажорных обстоятельств. Если и копят на что-то конкретное, то чаще всего на недвижимость [Маркетинг в России и за рубежом, 2008, №4, с.92-93].

В Москве находится практически девяносто процентов всех денег, которые поступают в управление. По оценке НЛУ (Национальная Лига Управляющих), сегодня инвесторами фондов являются триста тысяч российских граждан и компаний. Это очень мало, и даже при условии ежегодного роста на сотни процентов абсолютный показатель будет мал. Впрочем, рынок коллективных инвестиций в России еще очень молод, этот сектор только начинает становится популярным и понятным населению. Люди поверили в рынок коллективных инвестиций, и это главное. На сегодняшний день средства в управлении всех УК (Управляющая Компания), включая ПИФы и ДУ (Доверительное Управление), составляют всего полтора процента ВВП.

Оценка инвестиций, как правило, ставит во главу угла следующие ключевые вопросы:

1. рентабельность вложения средств в данный проект;

2. сроки окупаемости инвестиций;

3. степень и факторы риска, оказывающие определяющее влияние на результат.

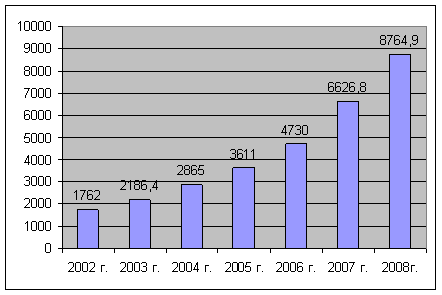

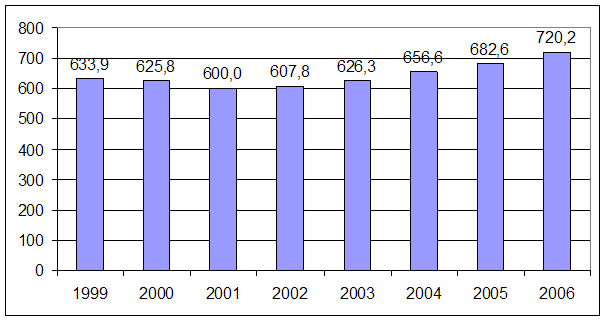

2.2 Инвестиции в основной капитал в РоссииУстойчивое инновационное развитие экономики страны в значительной мере зависит от состояния инвестиций и ее инвестиционного потенциала. В условиях нерегулируемого перехода к рыночной экономике в России инвестиции в основной капитал снизились до 26,5% в 2000г. по сравнению с 1990г. при уменьшении объема производства почти вдвое. По мере возобновления экономического роста наметилась относительно устойчивая тенденция повышения инвестиционной активности (таб. 2.1., рис. 2,1).

Таблица 2.1 - Динамика роста ВВП и инвестиций в основной капитал, (%)

| Показатель | 1999г. | 2000г. | 2001г. | 2002г. | 2003г. | 2004г. | 2005г. | 2006г | 2007г. |

| ВВП | 5,4 | 9 | 5 | 4,3 | 4,7 | 5,91 | 5,64 | 6,1 | 6,2 |

| Инвестиции в основной капитал | 5,3 | 17,4 | 8,7 | 2,6 | 12,5 | 13,7 | 10,9 | 11,4 | 21,2 |

Рис. 2.1 - Динамика инвестиций в основной капитал (млрд руб.)

Динамика инвестиций в основной капитал в России после 1995 г. может быть разделена на два периода. Первый, 1996 – 1999 гг., когда инвестиции сокращались в реальном исчислении. Второй, 2000 – 2006 гг., когда они росли, хотя и не всегда стабильными темпами.

Однако, если посмотреть на динамику отношения инвестиций в основной капитал к номинальному ВВП, то увидим совсем иную тенденцию. Это соотношение неуклонно снижалось, за исключением короткого периода 2000 – 2001 гг. Кроме того, в сравнении с другими странами (особенно с такими как Китай, Япония и Республика Корея) Россия остается по абсолютной величине этого показателя. В 2005 г. валовое накопление основного капитала в России составляло 18,2% ВВП, тогда как в Китае – 43,8, в Японии – 23,2, в Республике Корея – 29,3 [Финансы и кредит. 2008, №9, с. 45]. Все это позволяет сделать вывод о неадекватности объема инвестиций основного капитала в России.

Если рассматривать динамику структуры инвестиций в основной капитал по источникам, то можно сделать следующие выводы:

1. Доля инвестиций за счет собственных средств постепенно снижается (с 60,8% в 1997 г. до 45,1% в 2005 г.).

2. В группе инвестиций за счет собственных средств растет доля инвестиций за счет чистой прибыли (13,2% в 1997 г. и 20,6% в 2005 г.), и снижается доля инвестиций за счет амортизации (26,5% в 1997 г. и 21,3% в 2005 г.)

3. Доля инвестиций за счет привлеченных средств неуклонно растет (39,2% в 1997 г. и 54,9% в 2005 г.). Но внутри этой группы доля средств бюджета, особенно федерального бюджета, снижается (10,2% в 1997 г. и 7,1% в 2005 г.), при увеличении доли субфедеральных бюджетов (10,5 и 12,5%, соответственно).

4. В общем объеме инвестиций за счет привлеченных средств доля банковских кредитов существенно выросла после 2000 г. (2,9% в 2000 г. и 8,3% в 2005 г.), хотя и остается пока невысокой.

5. В общем объеме инвестиций доля иностранных инвестиций существенно выросла, хотя остается небольшой по абсолютной величине (5,9% в 2004 г.) [Финансы и кредит. 2008, №9, с. 45].

В структуре инвестиций в нефинансовые активы традиционно преобладают инвестиции в основной капитал.

Лишь в 2005 г. их доля немного снизилась в связи с ростом удельного веса инвестиций в нематериальные активы (до 0,8% в 2005г.) и появлением показателя затрат на научно-исследовательские и опытно-конструкторские работы (НИОКР) (0,3% в 2005г.).

Эти средства направляются на воспроизводство основных фондов (таб. 2.2.)

Таблица 2.2 - Структура инвестиций в основной капитал по видам основных фондов (в % к итогу)

| Показатель | 2002 г. | 2003 г. | 2004г. | 2005г. | 2006г. | 2007 г. |

| Инвестиции в основной капитал, всего | 100 | 100 | 100 | 100 | 100 | 100 |

| Жилища | 12,2 | 12,6 | 11,9 | 12 | 12 | 13,3 |

| Здания (кроме жилых) и сооружения | 41 | 43,5 | 41,9 | 40,4 | 42,7 | 42,5 |

| Машины, оборудование, транспортные средства | 37,7 | 37,1 | 40,4 | 41,4 | 37,7 | 37,4 |

| Прочие | 9,1 | 6,8 | 5,8 | 6,5 | 6,8 | 6,8 |

1 Инвестиции за счет амортизации. Среднее отношение инвестиций за счет амортизации к объему валовой прибыли было равно 9,9% в 1995 – 2005 гг. кроме того, очень низким является и среднее, и предельное отношение инвестиций за счет амортизаций к объему основного капитала (первое было равно 0,5% в 1995 г., постепенно поднявшись до 1,8% в 2005 г.; второе равно примерно 0,1% [Финансы и кредит, 2008, №9, С.46]. из этого следует, что политика в отношении амортизации не стимулирует инвестиций. Необходимые серьезные изменения в учетной и налоговой политике, в первую очередь расширение сферы применения ускоренной амортизации, если необходимо повысить объем инвестиций за счет этого источника. Изменения, принятые в Налоговом кодексе РФ ст.259 п. 1,1 с 2006 г. (разрешение компаниям осуществлять единоразовую амортизацию в размере до 10% от новых основных средств), являются шагом в правильном направлении, но необходимы и дальнейшие шаги.

Похожие работы

... сейчас, зависят позиции нашей экономики в мире, и в частности то, сможет ли Россия стать к 2020г. одним из лидеров мирового процесса и инновационно-экономического развития, страной с привлекательным образом жизни и высокой конкурентоспособностью». Внедрение нововведений во всех сферах экономической деятельности хозяйствующих субъектов, модернизация и технологическое перевооружение предприятий ...

... , вызывающим разногласия внутри представительного органа или между исполнительным и представительным органами государственной власти. Принцип достоверности бюджета означает: надежность показателей прогноза социально-экономического развития соответствующей территории; и реалистичность расчета доходов и расходов бюджета. Принцип адресности и целевого характера бюджетных средств означает, что ...

... уровня социальной защищенности населения; создание эффективного регионального, межрегионального и международного инструментария реализации региональных программ Механизмы социально-экономического развития регионов Необходимым условием реализации комплексной программы социально-экономического развития является разработка Генеральной схемы пространственного развития Российской Федерации, которая ...

... является необходимым условием успешного функционирования рыночной экономики. Малый бизнес в развитых странах мира во многом определяет темпы экономического роста, структуру и качество валового национального продукта [10, стр.45] 2.1 зарубежный опыт развития малого бизнеса Малые предприятия играют важную роль во всем мире. В последние несколько лет в странах Западной Европы, в США и Японии ...

0 комментариев