Навигация

1.3 Инвестиционный процесс

Инвестиционный процесс – это временная, стадийная реализация инвестиционных проектов на макро- и микроуровнях и создание благоприятного (привлекательного) инвестиционного климата для привлечения в экономику инвестиций и эффективной их трансформации в продукцию, услуги, блага и повышение качества жизни населения.

Инвестиционный процесс на макро- или микроуровне базируется на инвестиционной стратегии. Он включает временные стадии, во многом совпадающие со стадиями инвестиционных проектов, стратегий, концепций и программ.

Стратегия – это долгосрочный план развития субъекта (страны, региона, муниципального образования, предприятия или организации), основанный на выбранной концепции развития, долгосрочных прогнозах, инвестиционном анализе, детализированных программах и планах развития.

С понятием стратегии близко соотносится понятие концепции, которое, однако, имеет более обобщенный или укрупненный характер.

Концепция – единый замысел развития субъекта (страны, отрасли, региона, предприятия или организации).

Различают общую стратегию развития субъекта, например, стратегию развития страны, региона, корпорации, и частные стратегии (инвестиционную стратегию, инновационную стратегию, стратегию развития персонала, стратегию развития высоких технологий, стратегию развития нефтяной промышленности и т.д.).

Долгосрочная программа строительства – детализированная стратегия развития.

Тактика – краткосрочные программы и планы развития субъекта и решения оперативных и краткосрочных вопросов и задач.

Концепция, общая стратегия и программа развития страны базируются на инвестиционной стратегии, которая в свою очередь определяется общими целями и задачами.

Инвестиционная стратегия – долгосрочный план вложения финансовых и экономических ресурсов в развитие субъекта, реализующий поставленные цели, проекты и задачи страны, общества, собственников средств и ресурсов, предприятий, организаций и физических лиц.

Инвестиционная стратегия разрабатывается и осуществляется на макро- и микроуровнях (на уровне государства, региона, отрасли, муниципального образования (МО).на уровне предприятий и организаций).

Различают следующие виды инвестиционных стратегий:

§ государственную инвестиционную стратегию развития;

§ региональную инвестиционную стратегию развития;

§ инвестиционную стратегию развития на местном уровне (муниципальную инвестиционную стратегию);

§ корпоративную инвестиционную стратегию развития;

§ отраслевую инвестиционную стратегию развития;

§ общую инвестиционную стратегию развития субъекта;

§ частные инвестиционные стратегии развития субъекта, входящие в общую стратегию его развития.

Инвестиционные стратегии тесно связаны со всеми другими стратегиями развития, поскольку все прочие стратегии базируются на долгосрочном инвестиционном процессе и формализованном инвестиционном анализе и отборе проектов.

Методология управления инвестиционными процессами включает следующие основные этапы:

§ планирование. Занимает основное место в управлении инвестиционной деятельностью и включает в себя обоснование целей и способов их достижения, детализацию инвестиционных операций, расчет их эффективности и сроков окупаемости;

§ реализация инвестиционного проекта. Образование управленческой структуры проекта, функционально-целевое распределение обязанностей участников проекта, собственно инвестирование: осуществление производства, сбыта, финансирования и т.п.;

§ текущий контроль и регулирование инвестиционного процесса на всех его стадиях – от первоначального инвестирования до завершения проекта;

§ оценка и анализ качества исполнения проекта. Достижение поставленных целей.

Кроме того, необходимо управление не только реализацией конкретных инвестиционных проектов, но и текущей инвестиционной деятельностью предприятия. Оно включает в себя:

§ постоянное совершенствование организации производства и труда на базе поиска, отбора, разработки и внедрения инвестиционных предложений;

§ формирование банка инновационных идей и вариантов их решений;

§ организация процесса выявления проблем развития и их решения;

§ формирование на предприятии климата новаторства, поиска новых идей.

1.4 Источники средств инвестиционной деятельности и методы финансирования

Источники финансовых средств для инвестиций могут быть собственные (внутренние) и привлекаемые извне (от внешних инвесторов).

Собственные источники инвестиций формируются в основном за счет амортизационных отчислений по действующему основному капиталу, отчислений от прибыли на инвестиционные потребности и других источников.

Внешние источники инвестирования формируются в основном за счет заемных средств, кредитов банков, внебюджетных фондов инвестиционной поддержки, инвестиционных фондов и компаний, страховых обществ и пенсионных фондов.

Особым видом внешних инвестиций являются средства, привлекаемые предприятием для инвестиций за счет эмиссии собственных акций, бондов и иных ценных бумаг и их размещения на фондовых рынках, а также приращение акционерного капитала, образующееся за счет роста котировочной стоимости акций предприятия.

Следует различать понятия «источники финансирования инвестиций» и «методы финансирования инвестиций».

Под источниками финансирования инвестиций понимаются денежные средства, которые могут использоваться в качестве инвестиционных ресурсов.

Под методами финансирования инвестиционной деятельности понимаются совокупность приемов и способов финансирования в целях повышения эффективности хозяйствующих субъектов. Они базируются на таких концепциях, как временная ценность денежных ресурсов, денежные потоки, предпринимательские и финансовые риски, эффективные рынки инвестиционных ресурсов. Необходимыми условиями функционирования инвестиционного механизма являются: частная собственность, рыночное ценообразование, рынок труда и капитала, государственное регулирование с помощью законодательной базы.

Совокупность методов, применяемых на практике, для финансирования инвестиционной деятельности организаций может быть самой разнообразной. Это может быть один метод или применение одновременно нескольких методов. Основными методами финансирования могут быть:

§ государственное финансирование;

§ внебюджетное финансирование;

§ самофинансирование;

§ иностранное кредитование;

§ банковское кредитование;

§ аренда имущества;

§ лизинг;

§ ипотечное кредитование;

§ венчурный капитал;

§ франчайзинг;

§ проектное финансирование;

§ инвестиционный налоговый кредит.

Одним из важных вопросов при использовании различных методов финансирования инвестиционной деятельности организаций является рациональный выбор инвестиционной политики.

Похожие работы

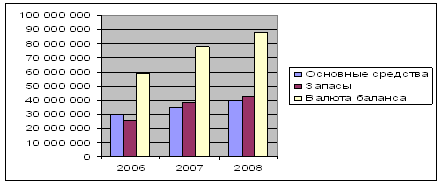

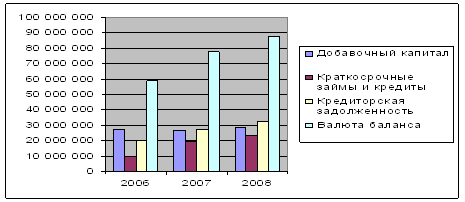

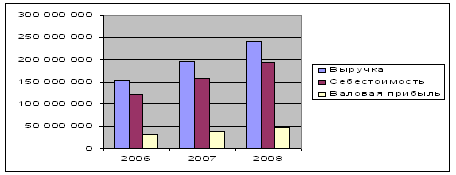

... воспроизводства единицы мощности. Так, в тяжелой промышленности фондоотдача намного ниже, чем в легкой. Глава 2. Оценка организации инвестиционной деятельности на предприятии Батыревское райпо 2.1 Экономическая характеристика деятельности предприятии Батыревское райпо Батыревское райпо основано в сентябре 1920г. как Батыревское районное потребительское общество (далее райпо) ...

... том, что рассматриваемое в данном проекте предприятие ООО «ЛесКо» имеет реальную возможность занять определенную нишу на данном рынке, при имеющейся достаточной для производства сырьевой базе. 3. анализ инвестиционной деятельности предприятия ООО «ЛесКо» 3.1 Организационно-экономическая характеристика предприятия ООО «ЛесКо» Общество с ограниченной ответственностью «ЛесКо» создано в 2001 ...

... учету в расчетах эффективности, если при разных значениях этих факторов затраты и результаты по проекту существенно различаются. 2. Модель формирования оптимального портфеля инвестиций предприятия. Формирование инвестиционного портфеля давно вызывает интерес ученых-экономистов с точки зрения создания оптимального портфеля по соотношению доходности и риска. Рассмотрим существующие подходы к ...

0 комментариев