Навигация

Суть предлагаемого инвестиционного проекта и оценка его эффективности

3.2 Суть предлагаемого инвестиционного проекта и оценка его эффективности

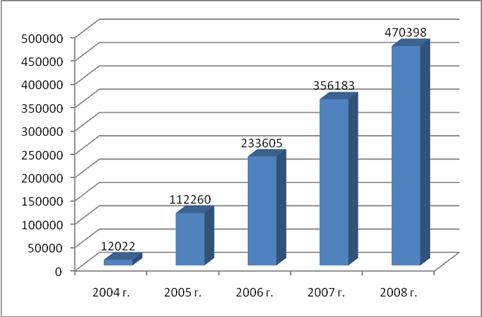

Суть инвестиционного проекта заключается в производстве димеров изобутилена. Производители димеров в России отсутствуют. Вместе с тем активно развиваются европейская и американская промышленность – именно в этом направлении. Импортом димеров занимается несколько российских химических и торговых компаний, в частности, ООО «ВНЕШЭКОНОМТОРГ» (г. Москва). При этом российский рынок характеризуется превышением спроса над предложением и низко выраженными сезонными колебаниями. Сегодня спрос на димеры изобутилена удовлетворён приблизительно на 87% с помощью импорта, при этом высоким спросом пользуются продукция более низкого качества по более низкой цене, ориентированная на производства лишь немногим более качественного топлива, чем ныне присутствующее на рынке.

Проблема окружающей среды и загрязненности земель и водоёмов практически не распадающимися отходами сегодня стоит на первом месте в природоохранных организациях. Головная компания – ОАО «СИБУР Холдинг» уделяет большое внимание разработке экологически безопасных проектов, в связи с чем сложившаяся ситуация позволяет начать зарабатывать на отходах и тем самым осуществлять действия для решения проблемы загрязнения окружающей среды. Для привлечения основных потребителей димеров изобутилена необходимо провести ряд маркетинговых мероприятий: активно продвигать продукт в Интернете на досках объявлений и на сайте компании, а также разослать предложение потенциальным потребителям и постоянным клиентам по электронной почте. Первые потребители уже найдены в структуре материнского холдинга.

Отгрузка готовой продукции димеров изобутилена будет осуществляться минимальной партией в 10 тн., по 100% предоплате, на условиях FCA в г. Волжский Волгоградской обл.

Для организации рециклинга и обеспечения экологической безопасности димеров изобутилена необходимо:

1) оборудование и транспорт:

· закупить комплект необходимого технологического оборудования ЛВП-500 по сортировке и переработке вторсырья, которое может служит сырьем для производства димеров у компании ООО «ВторРесурс» (г. Нижний Новгород). Эта компания зарекомендовала себя на рынке производителей специального оборудования для вторичной переработки. Соотношение цены и производительности оправдывает выбор именно этого оборудования. Указанное оборудование планируется приобрести на условиях 100% предоплаты. Стоимость оборудования, работ по монтажу, пуску, наладке и обучению персонала определена в размере 8,19 млн.руб. в ценах на 01.07.2009;

· закупить линию T-5M для производства димеров изобутилена у шведской компании «Herbold». Это мировой лидер в производстве оборудования подобного рода. Указанное оборудование планируется приобрести на условиях 100% предоплаты. Общая стоимость оборудования, работ по монтажу, пуску, наладке и обучению персонала определена в размере 2,34 млн. руб. в ценах на 01.07.2009;

· задействовать 2 грузовых автомобиля, неиспользуемых при производстве и реализации изделий из димеров, но принадлежащих ОАО «Каучук», для перевозки сырья для производства, а также для вывоза готовой продукции.

2) здания, сооружения, подъездные пути:

· задействовать для производства пустующий цех площадью 740 м2 с имеющимися подводами электроснабжения, водоснабжения, канализации, оснащенный компрессорным оборудованием. Необходимая площадь для линий переработки вторсырья и производства димеров изобутилена в сборке составляет 200 м2 и 150 м2 соответственно. Площадь для сортировки составляет 100 м2. Остальная площадь задействуется, как вспомогательное помещение;

· задействовать свободное место на складе (общая площадь 650 м2). Склад занят лишь на 60%;

· задействовать практически не загруженные (8-10% от возможной загрузки) подъездные пути для грузовых автомобилей и ж/д.

3) материалы, энергия, сырьё, человеческие ресурсы:

· потребность в электроэнергии для линии ЛВП-500 – 185 квт./ч. и T-5M – 110 квт./ч., а также расходы на компрессорное оборудование – 75 квт./ч;

· потребность в водоснабжения и канализации для линии ЛВП-500 – 5,89 м3/ч., для Т-5М – 1,1 м3/ч;

· потребность в сжатом воздухе – (8 бар) Lt/ч.;

· потребность в сырье для линии ЛВП-500 – 1,25 тн./тн. тов. прод., для линии T-5M – 1,25 тн./тн. тов. прод;

· потребность в присадке – 5 кг./тн. и химреактивах – 200 г./тн;

· потребность в топливе для грузовых автомобилей - 18 л./100 км;

· потребность в персонале всего – 18 чел, включая управляющего, рабочих и обслуживающий персонал.

Что касается плана производства, то с самого запуска производства планируется 100% загрузка обеих линий. Спрос на димеры изобутилена всегда очень высок, плюс ко всему первичные заказы от предприятий холдинга уже поступили. Следовательно, димеры изобутилена из первичного и вторичного сырья круглогодично должны быть обеспеченны высоким спросом...

Для анализа данного инвестиционного проекта воспользуемся наиболее популярным набором методов, а именно:

· NPV – чистая текущая стоимость (2.2)

· IRR – внутренняя норма доходности (2.3)

· PP – срок окупаемости (2.4)

· PI – индекс рентабельности инвестиций (2.6)

В приложении 1 приведены результаты расчетов чистой текущей стоимости проекта (NPV), внутренней нормы рентабельности (IRR), срока окупаемости проекта. Все цены, тарифы и налоговые ставки взяты по состоянию на 01.05.2009 г., причём многие тарифы слегка завышены. Это сделано для учёта повышения тарифов. Ставка дисконтирования равна 16%. Этот показатель кажется небольшим, однако стоит учитывать, что средства для реализации проекта планируется не брать в банке, а получить от головной компании. Таким образом, предприятию не надо включать в расчёт ставки дисконтирования процент выплат банку, и можно обойтись учётом инфляции (около 14 %) и небольшого страхового запаса (2 %)

Таблица 3.2. – Исходные данные проекта

| Наименование показателя | Значение | Единица измерения |

| 1 | 2 | 3 |

| Объем инвестиций всего | 10 530 000 | руб. |

| Нормы амортизации – 45% в первый год и по 18 % равномерно начиная со второго года | ||

| Единый социальный налог | 26 | % |

| Налог на прибыль | 20 | % |

| Налог на имущество | 2,2 | % |

| Прочие налоги | 5 | % от вал. дох. |

| НДС | 18 | % |

| Подоходный налог | 13 | % |

| Ставка дисконтирования | 16 | % |

| Горизонт планирования | 5 | % |

| Производственные показатели: | ||

| Производительность оборудования по производству из вторсырья | 0,5 | тонн/час |

| Производительность оборудования по производству димеров изобутилена | 3 000 | кг\час |

| Производство димеров из первичного сырья | 70 | % |

| Производство димеров из вторичного сырья | 30 | % |

Подробный финансовый план изучаемого инвестиционного проекта приведён в приложении 1.

Изучая эффективность данного проекта, рассмотрим все основные методы оценки эффективности инвестиционной деятельности предприятия:

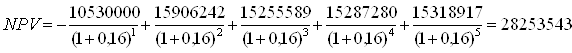

1)

Чистая приведённая стоимость проекта равна 28 253 543 руб., что является чрезвычайно высоким показателем. Отметим что, несмотря на действительно высокие цифры, они реальны ввиду востребованности димеров.

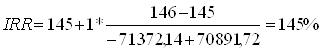

2)

Внутренняя норма рентабельности, также рассчитанная в финансовом плане, составляет 145 %. Он говорит о высоком запасе финансовой прочности изучаемого инвестиционного проекта. В частности, даже при повышении ставок на электроэнергию, другие коммунальные услуги и удорожании сырья проект сможет безболезненно пережить достаточно большие колебания рынка.

3) ![]()

Вложенные инвестиции окупаются достаточно быстро, примерно в течение 20 мес., что является отличным показателем для проектов обновления производственных фондов и освоения новых производств.

4) ![]()

Индекс рентабельности инвестиций составил 411 %. Следовательно, в проект вложено примерно в 4,1 раза меньше средств, нежели потом он генерирует за вычетом инвестиционных расходов.

Плюсом проекта является тот факт, что он не только поможет решить проблемы предприятия ОАО «Каучук», но и внесёт свой вклад в борьбу с загрязнениями окружающей среды. Такие проекты всегда востребованы не только в региональном, но и в общемировом масштабе, тем более в наше время.

Кроме того, из табл. 3.3 можно увидеть, что проект увеличивает и налоговые отчисления предприятия, следовательно, он выгоден и местной власти – не считая даже улучшения экологической ситуации в регионе.

Таблица 3.3. – Поступления от проекта в бюджет государства

| Поступления в бюджет от проекта | 1 год | 2 год | 3 год | 4 год | 5 год |

| 1 | 2 | 3 | 4 | 5 | 6 |

| Всего поступлений | 0 | 61 274 750 | 61 925 403 | 61 893 712 | 61 862 021 |

| НДС | 0 | 56 033 221 | 56 033 221 | 56 033 221 | 56 033 221 |

| ЕСН | 0 | 362 960 | 362 960 | 362 960 | 362 960 |

| Подоходный налог | 0 | 181 480 | 181 480 | 181 480 | 181 480 |

| Налог на прибыль | 0 | 3 526 655 | 4 219 007 | 4 229 015 | 4 239 023 |

| Налог на имущество | 0 | 127 413 | 85 714 | 44 015 | 2 317 |

| Прочие налоги | 0 | 1 043 021 | 1 043 021 | 1 043 021 | 1 043 021 |

Из проведённого исследования можно сделать вывод, что проект способен выполнить задачу оздоровления предприятия, уже по итогам первого года сократив убытки предприятия на 2 743 343 руб.

В результате применения методов анализа инвестиционного проекта можно сделать следующие выводы:

· NPV проекта составил 28 253 543 руб. что является довольно хорошим показателем для проекта;

· IRR составил 145%, что свидетельствует о большом запасе финансовой прочности данного проекта;

· PP – инвестиции, сделанные головным предприятием окупаются довольно быстро (приблизительно 20 месяцев), а в прогноз заложена высокая вероятность риска, что делает его более надёжным.

· Индекс рентабельности инвестиций составил 411 %.

Организация и реализация данного проекта была одобрена на предприятии ОАО «Каучук» и принята к реализации.

Заключение

В условиях усиливающейся конкуренции на отечественном рынке основной задачей финансового менеджмента является рационализация использования доступных средств, оптимизация финансовых потоков. Инвестиционная деятельность в известных своей сложностью российских условиях чрезвычайно эффективна в большинстве случаев, когда необходимо совершить обновление производственной базы, что особенно трудно в сложившихся условиях мирового финансового кризиса.

Важнейшей задачей инвестиционного проектирования является правильная оценка эффективности, целесообразности инвестирования в конкретные инвестиционные проекты. Поэтому одним из необходимых направлений в работе ОАО «Каучук» должно стать грамотное управление инвестиционной деятельностью, а также развитие применения методики анализа инвестиционной деятельности, выстраиваемой на основе анализа инвестиционного процесса на предприятии. Развитие аналитической методики будет способствовать упрочению финансового положения ОАО «Каучук», лучшему использованию инвестиционного потенциала предприятия.

Производственно-хозяйственная деятельность и финансовое состояние ОАО «Каучук» свидетельствует о том, что финансовое положение предприятия является неустойчивым, низко ликвидным и низкорентабельным, предприятие является неплатежеспособным. Вместе с тем инфраструктура предприятия и цехов поддерживается в рабочем состоянии, производится надлежащий ремонт и обслуживание всех систем снабжения: водоснабжения, электроснабжения, канализации, котельной, транспортных и железнодорожных путей.

Для оздоровления финансового положения предприятия необходимо применение кардинальных мер, направленных на поиски резервов повышения эффективности функционирования в целом и на внедрение экономически обоснованных мероприятий с целью устранения недостатков в развитии.

Финансирование проекта готово обеспечить головное предприятие ОАО «СИБУР Холдинг». Таким образом, на предприятии сложилась удачная ситуация для внедрения нового производства с целью оздоровления предприятия и вывода его из затяжного кризиса.

Российская статистика распределения потребления димеров изобутилена по группам продуктов такова: около 85 % приходится на производство высокооктанового автомобильного топлива. Емкость рынка димеров изобутилена в России достигает сейчас 500 тыс. тонн в год, а в Южном федеральном округе окало 100 тыс. тонн в год, ежегодный прирост по ЮФО составляет примерно 6 – 7 %. Импорт димеров изобутилена в Россию составляет окало 300 тыс. тонн в год в основном из азиатских стран, Прибалтики, Польши, Украины.

Стратегия реализации инновационного проекта направлена на эффективное использование свободных площадей ОАО «Каучук» и незагруженной инфраструктуры с целью производства димеров изобутилена мощностью 18 тысяч тонн в год. Это поможет значительно снизить убытки предприятия и даст толчок его развитию.

В результате применения методов анализа инвестиционного проекта производства димеров изобутилена можно сделать следующие выводы:

· NPV изучаемого проекта составляет 28 253 543 руб. что является отличным показателем для проекта в реальном секторе экономики;

· IRR составил 145%, что свидетельствует о большом запасе финансовой прочности данного проекта;

· индекс рентабельности составляет 411 %;

· инвестиции, сделанные головным предприятием окупаются за 20 мес., а в прогноз заложена высокая вероятность риска, что делает его более надёжным; сам проект одобрен на предприятии и принят к внедрению.

Подводя итог, хочется отметить, что управление инвестиционной деятельностью на предприятии является одним из самых перспективных направлений исследования и практического применения финансового менеджмента в реальном производственном секторе.

Список литературы:

1) Федеральный закон от 25.02.1999 №39-ФЗ (ред. от 24.07.2007) «Об инвестиционной деятельности в Российской Федерации осуществляемой в форме капитальных вложений» (принят ГД ФС РФ 15.07.1988)

2) Бланк И.А. Инвестиционный менеджмент. Учебный курс – К: Эльга-Н, Ника-Центр, 2001. – 448 стр.;

3) Бланк И.А. Основы финансового менеджмента: том 2 – К: Ника-Центр, 1999. – 512 стр.;

4) Ковалев В.В. Курс финансового менеджмента: учебник – М: ТК Велби, Изд-во Проспект, 2008. – 448 стр.

Приложение

Финансовый план реализации инвестиционного проекта

| Наименование показателя | Год 1 | Год 2 | Год 3 | Год 4 | Год 5 |

| 1 | 2 | 3 | 4 | 5 | 6 |

| 1. Инвестиции | |||||

| Собственные инвестиции (руб) | 10 530 000 | ||||

| в т.ч. ЛВП-500 | 8 190 000 | ||||

| в т.ч. Т-5М | 2 340 000 | ||||

| Основные средства руб. | 10 530 000 | 5 791 500 | 3 896 100 | 2 000 700 | 105 300 |

| 2. Реализация | 56 192 875 | 56 192 875 | 56 192 875 | 56 192 875 | |

| Эффективная загрузка оборудования в год (час) | 5 940 | 5 940 | 5 940 | 5 940 | |

| ЛВП-500: | |||||

| Выпуск в натуральных показателях (тонн) | 2 376 | 2 376 | 2 376 | 2 376 | |

| в т.ч. используется в производстве димеров | 652 | 652 | 652 | 652 | |

| Цена готовой продукции | 20400 | 20400 | 20400 | 20400 | |

| Реализация | 35 165 275 | 35 165 275 | 35 165 275 | 35 165 275 | |

| Т-5М | |||||

| Выпуск в натуральных показателях (шт.) | 14 256 000 | 14 256 000 | 14 256 000 | 14 256 000 | |

| в т.ч. из первичного сырья | 9 979 200 | 9 979 200 | 9 979 200 | 9 979 200 | |

| из вторичного сырья | 4 276 800 | 4 276 800 | 4 276 800 | 4 276 800 | |

| Цена готовой продукции | |||||

| из первичного сырья (руб) | 1,70 | 1,70 | 1,70 | 1,70 | |

| из вторичного сырья. (руб) | 0,95 | 0,95 | 0,95 | 0,95 | |

| Реализация | 21 027 600 | 21 027 600 | 21 027 600 | 21 027 600 | |

| 3. Переменные затраты | -35 332 464 | -35 332 464 | -35 332 464 | -35 332 464 | |

| ЛВП-500 | |||||

| в т.ч. - сырье в денежном выражении (руб) | -26 528 040 | -26 528 040 | -26 528 040 | -26 528 040 | |

| - сырье в тоннах | 2 970 | 2 970 | 2 970 | 2 970 | |

| - затраты на улучшение качества (присадка) | 1 100 | 1 100 | 1 100 | 1 100 | |

| - другие хим реактивы | 32 | 32 | 32 | 32 | |

| - цена закупки сырья | 7 800 | 7 800 | 7 800 | 7 800 | |

| - электроэнергия (руб) | -2 747 250 | -2 747 250 | -2 747 250 | -2 747 250 | |

| - тариф (руб/квт. в час) | 2,50 | 2,50 | 2,50 | 2,50 | |

| - водоснабжение и канализация | -1 400 000 | -1 400 000 | -1 400 000 | -1 400 000 | |

| - тариф (руб/м3 год) | 40 | 40 | 40 | 40 | |

| - количество рабочих (чел.) | 8 | 8 | 8 | 8 | |

| - зарплата рабочим (руб/мес.) | 7500 | 7500 | 7500 | 7500 | |

| - ЗП сдельным рабочим | -720 000 | -720 000 | -720 000 | -720 000 | |

| - ЕСН | -187 200 | -187 200 | -187 200 | -187 200 | |

| Т-5М | |||||

| в т.ч. - сырье в денежном выражении (руб) | -13 044 | -13 044 | -13 044 | -13 044 | |

| - сырье в тоннах | 652 | 652 | 652 | 652 | |

| - хим реактивы | 20 | 20 | 20 | 20 | |

| - цена закупки сырья | 0 | 0 | 0 | 0 | |

| - электроэнергия (руб) | -1 633 500 | -1 633 500 | -1 633 500 | -1 633 500 | |

| - тариф (руб/квт. в час) | 2,5 | 2,5 | 2,5 | 2,5 | |

| - водоснабжение и канализация | -280 000 | -280 000 | -280 000 | -280 000 | |

| - тариф (руб/м3 год) | 40 | 40 | 40 | 40 | |

| - запчасти (год. компл. руб) | -100 000 | -100 000 | -100 000 | -100 000 | |

| - Количество рабочих (чел.) | 6 | 6 | 6 | 6 | |

| - зарплата рабочим (руб./мес) | 6 500 | 6 500 | 6 500 | 6 500 | |

| - ЗП сдельным рабочим | -468 000 | -468 000 | -468 000 | -468 000 | |

| - ЕСН | -121 680 | -121 680 | -121 680 | -121 680 | |

| Электроэнергия на оборудование | -1 113 750 | -1 113 750 | -1 113 750 | -1 113 750 | |

| - тариф (руб./квт. в час) | 2,5 | 2,5 | 2,5 | 2,5 | |

| Топливо для транспорта | -20000 | -20000 | -20000 | -20000 | |

| 4. Валовой доход | 20 860 411 | 20 860 411 | 20 860 411 | 20 860 411 | |

| 5. Постоянные затраты | -4 995 580 | -2 152 480 | -2 152 480 | -2 152 480 | |

| В т.ч. - амортизация | -4 738 500 | -1 895 400 | -1 895 400 | -1 895 400 | |

| - рем.-обслуж. персонал | 3 | 3 | 3 | 3 | |

| - Заработная плата (руб/мес.) | 5500 | 5500 | 5500 | 5500 | |

| - ЗП обслуживающему перс. | -198 000 | -198 000 | -198 000 | -198 000 | |

| - ЗП Управляющего цехом | -10 000 | -10 000 | -10 000 | -10 000 | |

| - ЕСН | -54 080 | -54 080 | -54 080 | -54 080 | |

| - общецеховые затраты | -5 000 | -5 000 | -5 000 | -5 000 | |

| Постоянные затраты в ден. форме | -257 080 | -257 080 | -257 080 | -257 080 | |

| Налоги из валового дохода | |||||

| - Налог на имущество | -127 413 | -85 714 | -44 015 | -2 317 | |

| - Прочие налоги | -1 043 021 | -1 043 021 | -1 043 021 | -1 043 021 | |

| 7. Прибыль до налогообложения | 14 694 397 | 17 579 196 | 17 620 895 | 17 662 594 | |

| - Налог на прибыль | -2 938 879,4 | -3 515 839,2 | -3 524 179 | -3 532 518,8 | |

| 8. Налоги всего (без ЕСН) | -4 697 089 | -5 347 742 | -5 316 051 | -5 284 360 | |

| 9. Чистая прибыль | 11 167 742 | 13 360 189 | 13 391 880 | 13 423 571 | |

| 10. Денежные потоки | |||||

| Приток денежных средств всего | 10 530 000 | 56 192 875 | 56 192 875 | 56 192 875 | 56 192 875 |

| Собственные инвестиции | 10 530 000 | ||||

| Реализация | 0 | 56 192 875 | 56 192 875 | 56 192 875 | 56 192 875 |

| Ликвидационная стоимость основных средств | 0 | 0 | 0 | 0 | 0 |

| Отток денежных средств всего | -10 530 000 | -40 286 633 | -40 937 286 | -40 905 595 | -40 873 904 |

| Капвложения | -10 530 000 | ||||

| Переменные затраты | 0 | -35 332 464 | -35 332 464 | -35 332 464 | -35 332 464 |

| Постоянные затраты (денежная составляющая) | 0 | -257 080 | -257 080 | -257 080 | -257 080 |

| Налоги и сборы | 0 | -4 697 089 | -5 347 742 | -5 316 051 | -5 284 360 |

| Чистые денежный поток (ЧДП) | 0 | 15 906 242 | 15 255 589 | 15 287 280 | 15 318 971 |

| ЧДП с учетом инвестиционной деятельности | -10 530 000 | 15 906 242 | 15 255 589 | 15 287 280 | 15 318 971 |

| NPV | 28 253 543 | ||||

| IRR | 145% | ||||

| Рентабельность инвестиций | 411% | ||||

| Операционная рентабельность производства | 37% | 37% | 37% | 37% | |

| Аккумулированный ЧДП | 0 | 15 906 242 | 31 161 831 | 46 449 111 | 61 768 083 |

| Дисконтированный ЧДП с учетом капвложений | -9 077 586 | 11 820 929 | 9 773 610 | 8 443 029 | 7 293 562 |

| Аккумулированный дисконтированный ЧДП с учетом инвестиций | -9 077 586 | 2 743 343 | 12 516 953 | 20 959 982 | 28 253 543 |

Похожие работы

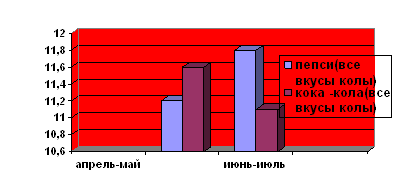

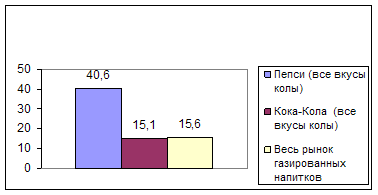

... . долл) (раз) Вим – Билль – Дан (Россия) Пепсико (США) 0,670 27 40 По данным 2005 года общий объем инвестиций компании Pepsi Cola в Россию составил более $ 600 млн[12]. В то же время динамичное развитие инвестиционного сотрудничества в сфере пищевой промышленности пока не привело к радикальному улучшению делового имиджа России в глазах американского бизнеса. Многие потенциальные ...

... иной форме нашли отражение в законодательных и иных актах, принятых на современном этапе развития законодательства об инвестициях. 1.1 Теоретические основы инвестиционной привлекательности организаций финансового сектора Инвестиционная привлекательность - это совокупность политических, экономических, юридических, социальных, бытовых и других факторов, которые в конечном счете предопределяют ...

... Intel» - строительство завода по производству крышек и алюминиевых колпачков; 1 - принят к финансированию, 9 – на рассмотрении. Глава 3 Совершенствование инвестиционной политики в Республике Казахстан 3.1 Государственное регулирование инвестиционной деятельности На разных стадиях функции государства и принципы регулирования инвестиционной деятельности будут различаться. Кроме того, ...

... на некоторых проблемах, без разрешения которых в условиях экономического кризиса, восстановительного периода и активной структурной перестройки инвестиционная политика российского государства обречена на неуспех. 12.1. Прямые государственные инвестиций. Повышение инвестиционной ориентации бюджетной системы важнейшая задача государства на льготные ставки процента для производственного сектора, в ...

0 комментариев