Навигация

Рыночный и специфический риски

5. Рыночный и специфический риски

В одном из предыдущих параграфов была приведена классификация фундаментальных рисков, связанных с факторами, влияющими на экономическое положение эмитента ценных бумаг. В этом представлении премия за риск при инвестиции в ценную бумагу является некоей функцией от бизнес-риска, финансового риска, риска ликвидности, валютного и странового рисков эмитента.

Но возможна и альтернативная классификация рисков, развитая в современной теории управления портфелями (теория Марковица). К этой теории придется еще возвратиться для более углубленного изучения, но ее классификацию рисков необходимо рассмотреть уже сейчас. Речь пойдет об использовании рыночной меры риска. Очень упрощенно говоря, одним из выводов теории является то, что все инвесторы, желающие максимизировать прибыль, должны инвестировать в полностью диверсифицированный рыночный портфель рискованных активов (если речь идет об акциях – в рыночный индекс).

При этих условиях оценка риска индивидуального актива основывается на способности его цены двигаться совместно с общим уровнем цен на рынке. Или, если речь идет об акциях, способности отдельной бумаги изменяться синхронно с рыночным индексом. Степень совместного движения можно измерить, рассчитав ковариацию изменения доходности индивидуального актива и рыночного портфеля рискованных активов. Эта ковариация именуется систематическим риском, или просто бета (если ковариация подходящим образом нормирована). Иными словами, систематический риск актива – это часть его общего риска, обусловленная движением рынка в целом.

Ковариация (COV) доходностей двух активов определяется как сумма произведений отклонений этих доходностей от своих средних. Чтобы рассчитать ковариацию за некоторый промежуток времени, нужно разбить этот промежуток на N равных периодов. Обозначив доходность одного актива за период времени j через Aj, другого – через Bj, а средние значения доходностей за N периодов через Aср и Bср, получим:

COVAB = [ Σj=1N ( Aj - Aср ) * ( Bj - Bср ) ] / N

Пользоваться ковариацией не всегда удобно, так как она имеет размерность квадрата доходности и не ограничена по величине. Для сопоставлений лучше подходит относительная величина – коэффициент корреляции (rAB), который определяется следующим образом:

rAB = COVAB / ( σA * σB )

Вспомним, что стандартное отклонение доходности актива А в тех же обозначениях будет вычисляться как:

σA = √{ [ Σj=1N ( Aj - Aср ) ] 2 / N }

Легко видеть, что коэффициент корреляции может меняться только в пределах от –1 до +1, причем максимальным (+1) коэффициент корреляции будет только в случае, когда доходности обоих активов изменяются синхронно – если доходность А выросла на 5%, то и доходность В выросла на ту же величину. Только в этом случае COVAB = σA * σB. Минимальным (-1) коэффициент корреляции будет тогда, когда доходности всегда совпадают по величине, но имеют противоположный знак – приросту доходности А на Х% соответствует падение доходности В на ту же величину.

Если вычесть из общего риска систематический, то оставшаяся часть именуется специфическим риском. Эта часть общего риска обусловлена индивидуальными особенностями данного актива, и на нее можно не обращать внимания (!), так как она полностью устраняется в хорошо диверсифицированном портфеле. В самом деле, чем лучше диверсифицирован портфель, тем ближе его риск к риску индекса – специфические риски в большом портфеле взаимно компенсируются. Таким образом, рыночная премия за риск является функцией только систематического риска данного актива (бета).

Многочисленные исследования показали, что на хорошо функционирующем рынке рыночная мера риска тесно связана с фундаментальной. Действительно, для акций компаний с высоким уровнем бизнес-риска и / или финансового риска обычно бета выше среднего по рынку. В то же время, возможно, что компания с высоким фундаментальным риском, акции которой имеют высокое стандартное отклонение доходности, будет иметь низкий систематический риск – потому только, что изменения прибыли компании (цены ее акций) не связаны с изменениями в экономике (рыночным индексом).

Суммируя вышеизложенное, можно указать, что существуют три основных меры риска:

1. стандартное отклонение доходности;

2. коэффициент вариации доходности (отношение стандартного отклонения к среднему значению доходности);

3. ковариация доходности с рыночным портфелем (систематический риск, или бета).

А основными источниками риска являются:

1. бизнес-риск;

2. финансовый риск;

3. риск ликвидности;

4. валютный риск;

5. страновой риск.

Литература

1. "Воспоминания биржевого спекулянта", Эдвин Лефевр

2. "Опционы и Фьючерсы", методическое пособие. А.Н. Балабушкина.

3. "Курс технического анализа", книга Владимира Меладзе.

4. "В помощь инвестору", книга Владимира Детинича.

5. "Финансист", Теодор Драйзер.

6. "Дисциплинированный трейдер", Марк Даглас.

7. "Японские свечи: графический анализ финансовых рынков", Стив Нисон.

8. "Учебник по дэйтрейдингу", Льюис Борселино.

Похожие работы

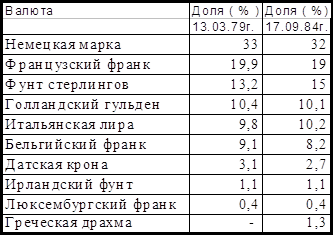

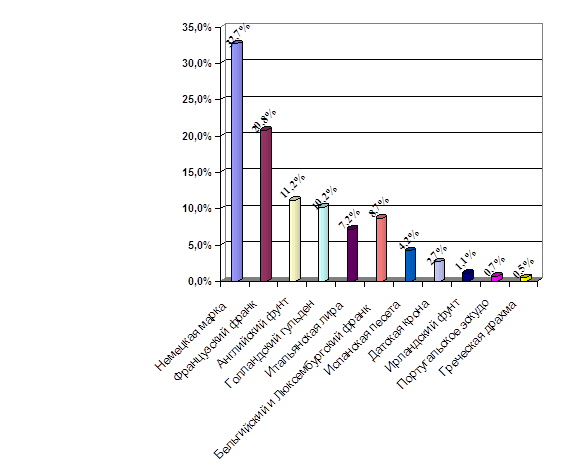

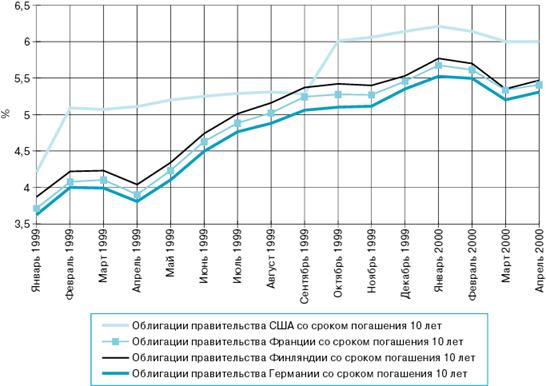

... г. наряду с совершенствованием его качественной структуры и расширением объема операций позволяет надеяться на усиление в ближайшем будущем его роли в мировой валютно-финансовой системе, а также на придание дополнительного импульса развитию экономики европейских стран. 2.5 Ближайшие перспективы ЕВРО. Экономический и валютный союз 11 западноевропейских государств и их единая валюта имеют под ...

... анализе перспектив дальнейшего развития предприятия (оценка инвестиционного проекта). В любом случае, на основе данных этого оценочного подхода необходимо принимать серьезные управленческие решения. Оценка стоимости бизнеса с применением доходного подхода может быть выполнена по методу прямой капитализации доходов, который реально применим в случае, когда речь идет о стадии стабильного развития ...

... банка. Его место в составе анализа финансовых результатов деятельности коммерческих банков. Анализ доходов и расходов банка дает возможность изучения результатов деятельности коммерческого банка, а следовательно, и оценки эффективности его как коммерческого предприятия. Анализ результативности банковской деятельности начинается с анализа доходов и расходов, а заканчивается исследованием ...

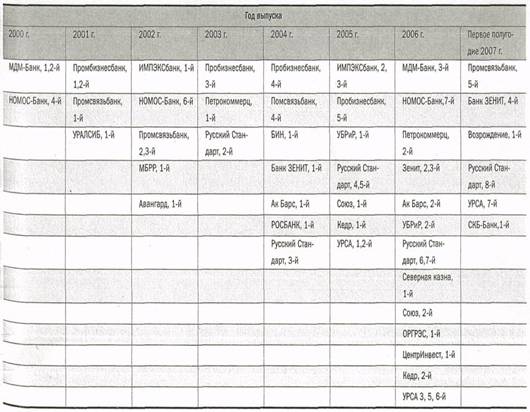

... отдельных показателей и весовые коэффициенты групп показателей должны периодически корректироваться экспертами. Только в этом случае возможна правильная оценка кредитоспособности заемщика и индивидуального кредитного риска банка. 2 УПРАВЛЕНИЕ КРЕДИТНЫМ РИСКОМ (НА ПРИМЕРЕ БАНКА “СЕВЕРНАЯ КАЗНА” ОАО) 2.1 Общая характеристика Банка “Северная казна” ОАО Банк «Северная казна» ОАО основан 09 ...

0 комментариев