Навигация

Налогообложение ООО «Форвард»

2. Налогообложение ООО «Форвард»

2.1. Краткая характеристика и основные показатели деятельности ООО «Форвард»

Общество с ограниченной ответственностью «Форвард» находится по адресу: 655150, р. Хакасия, г. Черногорск, ул. Дружбы, 12.

Основные виды деятельности: распил леса; деревообработка; переработка и реализация древесины; реализация продуктов переработки древесного сырья; оказание услуг физическим и юридическим лицам по распиловке древесного сырья, в т.ч. дров для отопления. ООО «Форвард» осуществляет названные виды деятельности с помощью собственной пилорамы.

Производимую продукцию ООО «Форвард» реализует на рынках Хакасии.

Конкуренцию ООО «Форвард» в плане производства и реализации продукции составляют, в основном, индивидуальные предприниматели и организации, осуществляющие свою деятельность на территории республики.

ООО «Форвард» является коммерческим предприятием. Общество с ограниченной ответственностью относится к категории коммерческих организаций, основанных на объединении капиталов.

Коммерческий характер общества полагает основной целью деятельности общества получение прибыли и возможность ее распределения между участниками, а также определяет характер правоспособности общества.

ООО «Форвард» может от своего имени приобретать и осуществлять имущественные и личные неимущественные права и нести обязанности, т.е. выступать в качестве самостоятельного субъекта гражданского оборота и, как следствие, быть истцом и ответчиком в суде. ООО «Форвард» вправе совершать сделки, необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами.

Участники общества не несут ответственности по его обязательствам, а также не обязаны лично участвовать в делах общества. Возможные убытки участника, которые он может понести в связи с деятельностью общества, ограничиваются стоимостью вклада участника в уставный капитал общества.

Общество учреждено 8 участниками, вклад каждого из которых составляет 50 125 рублей. Вклады в таком объеме были сделаны для того, чтобы общество могло начать и вести свою деятельность без сильной зависимости от внешних источников финансирования.

Общая величина уставного капитала ООО «Форвард» составляет 401 000 рублей. На эту сумму было закуплено оборудования для предприятия. То есть доля каждого участника в уставном капитале фирмы составляет по 12,5%.

Участники общества с ограниченной ответственностью не отвечают по его обязательствам и несут риск убытков, связанных с деятельностью общества, в пределах стоимости внесенных ими вкладов. Данное правило связано с наличием в структуре общества оплаченного участниками общества уставного капитала. Именно уставный капитал выступает гарантом интересов кредиторов общества.

Личная ответственность участников по долгам общества по общему правилу исключается. То есть, каждый участник рискует средствами в сумме 50 125 рублей (сумма вклада в уставный капитал). Участниками данного общества с ограниченной ответственностью являются физические лица.

Общество с ограниченной ответственностью «Форвард» действует на основании двух учредительных документов: учредительный договор и устав.

Устав общества представляет собой свод правил, определяющих в соответствии с законом правовое положение общества, и в частности его организацию, компетенцию органов управления, права и обязанности участников.

Учредительный договор является документом, регулирующим создание общества и взаимоотношения учредителей друг с другом и с обществом на период его существования, и должен отвечать общим требованиям, предъявляемым ГК к договорам и сделкам, а также отражать особенности, предусмотренные Законом об обществах с ограниченной ответственностью для данного договора, как учредительного документа.

В обществе с ограниченной ответственностью управление осуществляется его органами. В ООО «Форвард» двухзвенная структура органов управления: высший орган - общее собрание участников и исполнительный орган.

Общее собрание участников общества объединяет физических лиц, владеющих долями в уставном капитале общества.

Посредством общего собрания участников последние реализуют свои основные права, вытекающие из статуса участника, прежде всего, право участвовать в управлении делами общества и право принимать участие в распределении прибыли общества. Общее собрание участников создает исполнительный орган общества для осуществления текущего руководства деятельностью общества.

Исполнительный орган общества является постоянно действующим органом управления обществом, подотчетным общему собранию участников. Содержание руководства текущей деятельностью общества охватывает юридические и фактические действия, совершаемые исполнительным органом во внутренней и внешней сфере деятельности общества. В задачи исполнительного органа входит:

1. Материальное и организационное обеспечение деятельности общего собрания участников, реализация принятых им решений;

2. Организация производственной деятельности общества, включая управление рабочей силой, организацию ведения бухгалтерского учета, хранение правоустанавливающих и иных документов общества;

3. Совершение от имени общества действий, направленных на установление, изменение и прекращение гражданских прав и обязанностей общества.

Исполнительный орган ООО «Форвард» - единоличный, функции по руководству текущей деятельностью общества осуществляются одним лицом - генеральным директором.

Единоличный орган управления обществом в ООО «Форвард» - генеральный директор, работающий по трудовому контракту, не являющийся участником общества.

Важным вопросом в организации деятельности ООО «Форвард» является компетенция органов управления обществом, а также порядок принятия ими решений и выступления от имени общества.

Круг важнейших вопросов организации и деятельности общества, решения по которым вправе принимать исключительно общее собрание участников.

К ним относятся: изменение устава общества, изменение размера его уставного капитала; образование исполнительных органов общества и досрочное прекращение их полномочий; утверждение годовых отчетов и бухгалтерских балансов общества и распределение его прибылей и убытков; решение о реорганизации или ликвидации общества; избрание ревизионной комиссии (ревизора) общества.

Таким образом, органы управления ООО «Форвард» представлены общим собранием участников и единоличным исполнительным органом - генеральным директором.

Выручка в 2007 году составила 5846 тыс. рублей, что на 1776 тыс. рублей больше, чем в предыдущем году.

Чистая прибыль в 2007 году составила 4694 тыс. рублей - на 4596 выше показателя 2006 года. Но, несмотря на рост названных показателей, рентабельность продаж очень низкая: в 2007 году показатель равен 3,85% и по сравнению с 2006 годом он снизился на 2,04%. Это говорит о существовании проблем в производственно-хозяйственной деятельности предприятия.

Схема организационной структуры управления отражает статическое положение подразделений и должностей и характер связей между ними (приложение 1).

Данные о производстве продукции предприятия в 2007 году представлены в таблице 2.1.

В структуре ассортимента ООО «Форвард» можно выделить следующие виды продукции: брус, доска обрезная, доска необрезная, наружный обшив, половая рейка, горбыль, отходы лесопиления, древесина дровяная, древесина стволовая, столярные изделия, жерди.

Таблица 2.1

Структура производства продукции по ассортименту за 2007 год

| Показатели | 2007 год | ||

| В натуральном выражении | Цена ед., руб. | Стоимость, тыс.руб. | |

| Объём товарной продукции – всего, в т.ч.: | 6 659,70 | ||

| брус, м3 | 1 180,00 | 1 565,5 | 1 847,30 |

| доска обрезная, м3 | 1 411,00 | 1 416,7 | 1 999,00 |

| доска необрезная, м3 | 1 477,00 | 941,4 | 1 390,40 |

| наружный обшив, м3 | 252,00 | 2 285,3 | 575,90 |

| половая рейка, м3 | 189,00 | 1 964,6 | 371,30 |

| горбыль, м3 | 1 643,00 | 75,8 | 124,60 |

| отходы лесопиления, м3 | 246 | 53,7 | 13,21 |

| древесина дровяная, м3 | 168,00 | 167,9 | 28,20 |

| древесина деловая, м3 | 153,00 | 585,6 | 89,60 |

| столярные изделия, шт. | 280,00 | 491,80 | 137,70 |

| жерди, шт. | 5 080,00 | 16,70 | 84,80 |

По данным таблицы можно отметить, что в 2007 году предприятие произвело продукции на 6659,7 тыс. руб. В наибольшем количестве было произведено жердей (5 080 шт.) и горбылей (1 643 м3). Предприятие реализовало не всю произведенную продукцию. Реализовано продукции на 5658,55 тыс. руб., что на 1001,15 тыс. руб. меньше произведенной в стоимостном выражении продукции. Данный факт нельзя расценивать положительно, так как это ведет к превышению выручки над себестоимостью.

Получение наибольшего эффекта с наименьшими затратами, экономия трудовых, материальных и финансовых ресурсов зависят от того, как решает предприятие вопросы снижения себестоимости продукции.

Большое значение для повышения эффективности производства имеет достаточная обеспеченность предприятия нужными трудовыми ресурсами, их рациональное использование, высокий уровень производительности труда.

Органы управления ООО «Форвард» представлены общим собранием участников и единоличным исполнительным органом - генеральным директором. Численность персонала ООО «Форвард» составляет 46 человек, в том числе производственный персонал - 40 человек (основное производство - 38, вспомогательных - 2), непромышленный персонал - 6 человек.

Важным в деятельности предприятия является обеспеченность трудовыми ресурсами и эффективность их использования - от этого зависят объём и своевременность выполнения всех работ, эффективность использования оборудования, машин механизмов и как результат – объём производства продукции, её себестоимость, прибыль и ряд других экономических показателей. Изменения списочной численности персонала и состав трудовых ресурсов предприятия отражены в таблице 2.2.

Таблица 2.2

Анализ состава трудовых ресурсов

| Категория | Численность | Отклонения | ||||

| 2006 год, чел | % | 2007 год, чел. | % | чел. | % | |

| Всего работающих | 46,00 | 100,00 | 46,00 | 100,00 | - | - |

| в том числе: | ||||||

| Произв. персонал, в т.ч.: | 40,00 | 86,96 | 40,00 | 86,96 | - | - |

| основных | 38,00 | 95,00 | 38,00 | 95,00 | - | - |

| вспомогательных | 2,00 | 5,00 | 2,00 | 5,00 | - | - |

| Непромышленный персонал | 6,00 | 13,04 | 6,00 | 13,04 | - | - |

Данные таблицы 2.2 показывают, что общая численность персонала за 2006-2007 гг. не изменилась.

Кратко охарактеризуем основные моменты, показывающие финансовое состояние предприятия. Для анализа воспользуемся бухгалтерским балансом ООО «Форвард» за 2006-2007 гг. (Приложение 2)

Составим агрегированный аналитический баланс в таблице 2.3.

Таблица 2.3

Агрегированный аналитический баланс

| Активы | 2006 год | 2007 год | Пассив | 2006 год | 2007 год | ||||

| Сумма тыс. руб. | % | Сумма тыс. руб. | % | Сумма тыс. руб. | % | Сумма тыс. руб. | % | ||

| Внеобо-ротные | 904 | 36,73 | 6460 | 80,6 | Собствен-ный капитал | 1 409 | 57,25 | 5 762 | 71,89 |

| Оборот-ные | 1557 | 63,27 | 1 555 | 19,4 | Заемный капитал | 1 052 | 42,75 | 2 253 | 28,11 |

| Баланс | 2461 | 100 | 8015 | 100 | Баланс | 2 461 | 100 | 8 015 | 100 |

По данным таблицы видно, что внеоборотные активы по сравнению с 2006 годом значительно увеличились. Превышение внеоборотного капитала над оборотным является отрицательным моментом, так как оборотные средства отвлечены в неликвидные активы. Кроме того, превышение внеоборотного капитала над собственным является показателем неустойчивого финансового состояния предприятия. Обратная ситуация с оборотными активами. Резкое увеличение наблюдается в суммах собственного капитала (с 1 409 тыс. руб. до 5 762 тыс. руб.). Заемный капитал также увеличился. Однако положительным моментом является превышение собственного капитала над заемным.

В целом, по данным предварительного анализа финансовое состояние предприятия нельзя признать удовлетворительным.

Рассматривая структуру активов предприятия, необходимо учитывать, приносит ли конкретная группа активов доход или является иммобилизацией средств в активы, не приносящие дохода и создающие лишь условия для работы предприятия. Анализ активов проведем в таблице 2.4.

По данным таблице 2.4 можно отметить рост валюты баланса предприятия на 225,68% за анализируемый период. Этот факт свидетельствует об увеличении возможностей предприятия в части расширения деятельности.

Таблица 2.4

Показатели структуры и динамики активов

| Показатели | 2006 год | 2007 год | Отклонения | |||||

| Сумма, тыс. руб. | % | Сумма, тыс. руб. | % | Сумма, тыс. руб. | % | |||

| Всего имущества: | 2 461 | 100 | 8 015 | 100,0 | 5 554 | 225,68 | ||

| в том числе: | ||||||||

| внеоборотные | 904 | 36,7 | 6 460 | 80,60 | 5 556 | 614,6 | ||

| из них: | ||||||||

| нематериальные активы | 14 | 1,5 | 14 | 0,22 | - | - | ||

| основные | 890 | 98,5 | 193 | 2,99 | - 697 | - 78,31 | ||

| незавершенное строительство | ||||||||

| долгосрочные финансовые вложения | 6 253 | 78,02 | 6 253 | |||||

| оборотные | 1 557 | 63 | 1 555 | 19,40 | - 2 | - 0,13 | ||

| запасы и затраты | 1 501 | 96,4 | 795 | 51,13 | - 706 | - 47,04 | ||

| дебиторская задолженность | 43 | 2,7 | 487 | 31,32 | 444 | 1 032,56 | ||

| денежные средства | 13 | 0,8 | 1 | 0,06 | - 12 | - 92,31 | ||

На рост валюты баланса в большей степени повлиял рост внеоборотных активов в общей сумме валюты баланса на 614,6%, что отрицательно характеризует деятельность администрации в этом направлении, так как темпы прироста внеоборотных активов выше темпа прироста оборотных. Оборотные активы сократились за период на 0,13%. Наблюдается сокращение суммы основных средств предприятия (на 697 тыс. руб.). Рост внеоборотных активов произошел, в основном, по причине появления в отчетном году долгосрочных финансовых вложений. Сокращение оборотных средств произошло по причине сокращения запасов и денежных средств. Причем первые за период сократились на 47,04%, а вторые на 92,31%. В структуре оборотных средств предприятия запасы занимают 51,13%. Другими словами, значительная часть оборотных активов иммобилизована в запасах. Данный факт является отрицательным, так как запасы представляют собой средства с небольшой ликвидностью. Рассмотрим структуру внеоборотных активов подробнее в таблице 2.5.

На основании данных таблицы 2.5, следует отметить, что в структуре основных средств предприятия в 2006 году преобладают статьи – «здания и сооружения» (80,01%) и «транспорт» (10,13%).

Таблица 2.5

Показатели структуры и динамики основных средств

| Показатели | 2006 год | 2007 год | Отклонения | |||

| Сумма, тыс. руб. | % | Сумма, тыс. руб. | % | Сумма, тыс. руб. | % | |

| Основные средства всего: | 1 441 | 100,0 | 550 | 100 | -991 | -68,77 |

| в том числе: | ||||||

| земельные участки | ||||||

| здания и сооружения | 1 153 | 80,0 | 123 | 27,33 | -1030 | -89,33 |

| машины и оборудование | 110 | 7,7 | 116 | 25,78 | 6 | 5,45 |

| транспорт | 146 | 10,1 | 177 | 39,33 | 31 | 21,23 |

| инвентарь | ||||||

| прочие | 32 | 2,2 | 34 | 7,56 | 2 | 6,25 |

| Справочно: | ||||||

| активная часть | 256 | 17,8 | 293 | 65,11 | 37 | 14,45 |

На конец анализируемого периода статья «транспорт», которая занимает в структуре основных средств предприятия 39,33% и статья «здания и сооружения» (27,33%). Следует также отметить рост на 14,45% активной части основных средств, что должно расцениваться положительно. Увеличение в динамике основных средств вызвано увеличением статьи «транспорт».

Коэффициенты использования основных производственных фондов представлены в таблице 2.6.

Таблица 2.6

Расчет показателей износа и движения основных средств

| Показатели | 2006 год | 2007 год | Отклонения | |||

| Сумма, тыс. руб. | в т.ч. активная часть | Сумма, тыс. руб. | в т.ч. активная часть | Сумма, тыс. руб. | % | |

| Основные средства | 1 441 | 256 | 460,00 | 293,00 | - 981,00 | - 68,08 |

| Начисленный износ, всего | 552 | 205 | 267,00 | 211,00 | - 285,00 | - 51,63 |

| Остаточная стоимость | 890 | 51 | 193,00 | 82,00 | - 727,00 | - 81,69 |

| Стоимость поступивших | 80 | 80 | 79,00 | 67,00 | - 1,00 | - 1,25 |

| Стоимость выбывших | 364 | 164 | 1 060,0 | 30,00 | 696,00 | 191,21 |

| Коэф-т износа, % | 0,38 | 0,80 | 0,58 | 0,72 | 0,20 | 51,52 |

| Коэф-т годности, % | 0,62 | 0,20 | 0,42 | 0,28 | - 0,20 | - 31,99 |

| Коэф-т обновления,% | 0,22 | 0,49 | 0,07 | 2,23 | - 0,15 | - 66,09 |

| Коэф-т выбытия, % | 0,25 | 0,64 | 2,30 | 0,10 | 2,05 | 812,24 |

По данным таблицы 2.6 сумма основных производственных фондов претерпела изменение в сторону сокращения в результате большого высвобождения основных средств в 2006 году (1060 тыс. руб.). Наиболее быстрыми темпами выбытие происходило в 2007 году (2,3 – коэффициент выбытия). Однако следует учитывать, что основных производственных фондов за период практически обновлялось, о чем говорит коэффициент обновления (в 2006 году он равен 0,22, на конец – 0,07). Коэффициент износа оборудования указывает на 72%-й износ активной части оборудования, при 58%-м износе всех производственных фондов. То есть, потенциал предприятия снижается, так как изношенный транспорт и оборудование требуют дополнительных затрат. Коэффициент годности показывает часть оборудования, годную к работе и является обратным коэффициенту износа.

В результате анализа основных средств можно сказать, что предприятие практически не обновляет активную часть основных средств, что в работе предприятия инициирует дополнительные издержки на технологическое обслуживание оборудования.

Анализ динамики и структуры текущих активов (оборотного капитала) проведем в таблице 2.7.

Таблица 2.7

Анализ структуры и динамики текущих активов

| Показатели | 2006 год | 2007 год | Отклонения | |||

| Сумма, тыс. руб. | % к итогу | Сумма, тыс. руб. | % к итогу | Сумма, тыс.руб. | % к итогу | |

| Оборотные активы - всего | 1 557,00 | 100 | 1 555,00 | 100 | - 2,00 | - 0,13 |

| Производственные запасы | 125,00 | 8,03 | 191,00 | 12,28 | 66,00 | 52,80 |

| Готовая продукция и товары для перепродажи | 1 314,00 | 84,39 | 545,00 | 35,05 | -769,00 | -58,52 |

| Расходы будущих периодов | 272,00 | 17,49 | 272,00 | |||

| Дебиторская задолженность | 43,00 | 2,76 | 487,00 | 31,32 | 444,00 | 1032,6 |

| НДС по приобретенным ценностям | 62,00 | 3,98 | 59,00 | 3,79 | - 3,00 | - 4,84 |

| Денежные средства | 13,00 | 0,83 | 1,00 | 0,06 | - 12,00 | -92,3 |

По данным таблицы 2.7 наблюдается сокращение оборотных активов на 0,13%. В 2006 году наибольший вес в структуре текущих активов занимают товары для перепродажи и дебиторская задолженность (то есть средства, отвлеченные другими предприятиями). В 2006 году первые составляют 35,05% в структуре, вторая – 31,32%, кроме того, наблюдается увеличение в динамике дебиторской задолженности на 1032,56%. Отрицательно расценивается динамика производственных запасов, их рост в динамике составил 52,8%, что указывает на приостановку развития деятельности организации. Наблюдается рост расходов будущих периодов на 272 тыс. руб. (они ложатся на себестоимость в следующих отчетных периодах), что также не является положительной динамикой. Увеличение денежных средств в динамике не произошло, кроме того, они в структуре текущих активов составляют 0,06% на конец периода.

Следует подробнее рассмотреть дебиторскую задолженность, так как преобладание ее в структуре оборотных активов предприятия не является положительной динамикой. Представим ее анализ в таблице 2.8.

Таблица 2.8

Группировка дебиторской задолженности по категориям дебиторов и срокам погашения

| Показатели (тыс. руб.) | 2006 год | 2007 год | Отклонения | |||

| Сумма, тыс. руб. | % к итогу | Сумма, тыс. руб. | % к итогу | Сумма, тыс. руб. | % к итогу | |

| По категориям дебиторов | ||||||

| Дебиторская задолженность | 43,00 | 100 | 487,00 | 100,00 | 444,00 | 1 032,56 |

| в том числе: | ||||||

| 1.1 покупатели и заказчики | 43,00 | 100 | 128,00 | 26,28 | 85,00 | 197,67 |

| 1.2. Векселя к получению | ||||||

| 1.3.учредители | ||||||

| 1.5.авансы выданные | 75,00 | 15,40 | 75,00 | |||

| 1.6.Прочие дебиторы | 284,00 | 58,32 | 284,00 | |||

| По срокам погашения | ||||||

| 1.7.долгосрочная | ||||||

| 1.8.краткосрочная | 43 | 100 | 487 | 100 | 444 | 1 032,56 |

| из них: | ||||||

| 1.9.просроченная | ||||||

Увеличение дебиторской задолженности за анализируемый период на 1032,56% вызвано увеличением задолженности покупателей и заказчиков на 197,67%, что дает право предполагать, что у предприятия имеются трудности в возвратом долгов. Однако, учитывая, что у предприятия не имеется просроченной задолженности, следует признать налаженной договорную политику предприятия.

Далее проведем анализ пассива баланса. Анализ пассивов проводится в целях выявления внутрихозяйственных резервов обеспечения восстановления платежеспособности, выявления обязательств, которые могут быть оспорены или прекращены, выявления возможности проведения реструктуризации сроков исполнения обязательств. Анализ пассива баланса проведем в таблице 2.10.

Таблица 2.10

Общий анализ структуры и динамики источников

| Показатели (тыс.руб.) | 2006 год | 2007 год | Отклонения | |||

| сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | сумма, тыс. руб. | % к итогу | |

| Всего источников: | 2 461,00 | 100,00 | 8 015,00 | 100,00 | 5 554,00 | 225,68 |

| в том числе: | ||||||

| собственных | 1 409,00 | 57,25 | 5 762,00 | 71,89 | 4 353,00 | 308,94 |

| заемных | 1 052,00 | 42,75 | 2 253,00 | 28,11 | 1 201,00 | 114,16 |

| из них: | ||||||

| долгосрочных | ||||||

| краткосрочных | 1 052,00 | 100,00 | 2 253,00 | 100,00 | 1 201,00 | 114,16 |

При анализе источников имущества предприятия можно выявить в первую очередь их увеличение на 225,68%. В структуре источников имущества преобладают собственные источники средств (начало периода – 57,25%, на конец анализируемого периода – 71,89%). Кроме того, наблюдается их увеличение на 308,94%. Заемные средства в структуре источников претерпели изменение в сторону увеличения (на 114,16%), однако в 2007 году они занимают 28,11%, когда в 2006 году занимали 42,75%. Данная тенденция расценивается положительно, так как ведет к укреплению финансовой устойчивости предприятия.

Рассмотрим структуру заемного капитала в таблице 2.11. В результате мы можем сказать, что в 2006 году в структуре заемного капитала преобладает кредиторская задолженность (на начало – 49,62%, на конец – 67,2%). Суммы займов банков увеличились на 992 тыс. руб. В структуре кредиторской задолженности преобладающими является статьи «прочие» (7,86% на конец периода) и «поставщики» (16,91% на конец периода). Причем первые растут за период на 100%, а вторые на 21,34%.

Таблица 2.11

Группировка заемного капитала по категориям кредиторов и срокам

погашения

| Показатели (тыс. руб.) | 2006 год | 2007 год | Отклонения | ||||

| Сумма, тыс. руб. | % к итогу | Сумма, тыс. руб. | % к итогу | Сумма, тыс. руб. | % к итогу | ||

| По категориям кредиторов | |||||||

| 1.Заемный капитал – всего | 1 052,00 | 100,00 | 2 253,00 | 100 | 1 201,00 | 114,16 | |

| в том числе: | |||||||

| 1.1. займы | 522,00 | 49,62 | 1 514,00 | 67,20 | 992,00 | 190,04 | |

| 1.2.кредиторская задолженность | 530,00 | 50,38 | 739,00 | 32,80 | 209,00 | 39,43 | |

| поставщики | 314,00 | 29,85 | 381,00 | 16,91 | 67,00 | 21,34 | |

| работники предприятия | 41,00 | 3,90 | 60,00 | 2,66 | 19,00 | 46,34 | |

| соцстрах | 10,00 | 0,95 | 58,00 | 2,57 | 48,00 | 480,00 | |

| бюджет | 162,00 | 15,40 | 63,00 | 2,80 | - 99 | -61,11 | |

| прочие | 177,00 | 7,86 | 177,00 | ||||

| По срокам погашения | |||||||

| 1.7.Долгосрочные обязательства | |||||||

| 1.8.Краткосрочные обязательства | 1 052,00 | 100,00 | 2 253,00 | 100 | 1 201,00 | 114,16 | |

Статья, указывающая на задолженность работникам предприятия, возросла на 19 тыс. руб., что объясняется тем, что на конец декабря образовалась задолженность по заработной плате и годовой премии. Задолженность в бюджет сокращаются за анализируемый период на 61,11%. Таким образом, предприятие в течение 2006-2007 гг. увеличивает сумму заемного капитала (в большей степени за счет займов). Как негативный показатель можно отметить рост кредиторской задолженности: поставщикам, работникам и т.д. Все перечисленное говорит о существовании проблем, связанных с платежеспособностью.

Для выяснения того, насколько рациональна стратегия управления финансами предприятия, следует проанализировать финансовую устойчивость предприятия. Анализ поможет нам выявить, достаточно ли собственных и заемных средств предприятия для обеспечения его деятельности. Анализ финансовой устойчивости ООО «Форвард» проведем в таблице 2.12. На основании данных таблицы 2.12 подтверждаются предположения, сделанные нами ранее, о том, что финансирование за счет собственных источников средств ведет к неустойчивому финансовому положению.

Таблица 2.12

Показатели обеспеченности материальных активов источниками

финансирования, тыс. руб.

| Показатели | 2006 г | 2007 г | Отклонения |

| Собственный капитал (П3+640+650), | 1 409 | 5 762 | 4 353 |

| Внеоборотные активы (А1), | 904 | 6 460 | 5 556 |

| Собственные оборотные средства (стр1 – стр.2) | 505 | - 698 | -1 203 |

| Долгосрочные пассивы (П4) | - | - | - |

| Собственные и долгосрочные источники (стр.3+стр.4), | 505 | - 698 | -1 203 |

| Краткосрочные кредиты и займы (610), | 522 | 1 514 | 992 |

| Общая величина основных источников (стр.5+стр.6) | 1 027 | 816 | - 211 |

| Общая величина запасов и затрат (210+220), | 1 501 | 795 | - 706 |

| Излишек (+) или недостаток (-) СОС (стр.3-стр.8) | - 996 | -1493 | - 497 |

| Излишек (+) или недостаток (-) собственных и долгосрочных источников (стр.5-стр.8) | - 996 | -1493 | - 497 |

| Излишек (+) или недостаток (-) общей величины основных источников (стр.7-стр.8) | - 474 | 21 | 495 |

В данном случае мы наблюдаем, что предприятие находится в неустойчивом финансовом состоянии, когда имеется недостаток собственных оборотных средств вследствие их значительной иммобилизации во внеоборотные активы. У предприятия также отмечается недостаток оборотных средств, даже учитывая финансирование за счет долгосрочных источников средств, и хотя недостаток средств несколько сокращается, все же положение остается кризисным.

Далее проанализируем финансовые результаты деятельности предприятия (в первую очередь показатели суммы прибыли или убытка организации, а также показатели прибыльности (рентабельности) предприятия за анализируемый период), и приведём в таблице 2.13.

Анализ финансовых результатов проводится по данным формы 2 «Отчет о прибылях и убытках» (приложение 3).

Таблица 2.13

Анализ финансовых результатов предприятия

| Показатели | 2006 год | 2007 год | Отклонения | |

| Сумма | % | |||

| 1. Выручка от реализации продукции, тыс. руб. | 4 072 | 5 848 | 1 776,0 | 43,61 |

| 2. Себестоимость, тыс. руб. | 2 934 | 4 076 | 1 142,0 | 38,92 |

| 3. Коммерческие расходы, тыс. руб. | 590 | 436 | - 154,0 | - 26,10 |

| 4. Управленческие расходы, тыс. руб. | 308 | 1 111 | 803,0 | 260,71 |

| 5. Прибыль (убыток) от реализации, тыс. руб. | 240 | 225 | - 15,0 | - 6,25 |

| 6. Проценты к уплате, тыс. руб. | 31 | 108 | 77,0 | 248,39 |

| 7. Операционные доходы, тыс. руб. | 4 645 | 4 645,0 | ||

| 8. Операционные расходы, тыс. руб. | 66 | 44 | - 22,0 | - 33,33 |

| 9. Внереализационные доходы, тыс. руб. | 26 | 26,0 | ||

| 10. Внереализационные расходы, тыс. руб. | 14 | 7 | - 7,0 | - 50,00 |

| 11. Прибыль (убыток) до налогообложения), тыс. руб. | 129 | 4 737 | 4 608,0 | 3572,1 |

| 12. Налоги, тыс. руб. | 31 | 43 | 12,0 | 38,71 |

| 13. Прибыль чистая, тыс. руб. | 98 | 4 694 | 4 596,0 | 4689,8 |

Следует обратить внимание на тот факт, что предприятие работало без убытка в анализируемом периоде, однако динамика прибыли от реализации является отрицательной.

Сокращение прибыли от продаж составило 6,25% или 15 тыс. руб., рост прибыли до налогообложения 3572,09% или 4608 тыс. руб., чистой прибыли 4689,8% или 4596 тыс. руб.

На прибыль от реализации повлиял рост управленческих расходов за период на 803 тыс. руб.

Выручка от реализации росла (43,61% за период), причем более быстрыми темпами, чем себестоимость (38,92% за период). На рост прибыли до налогообложения повлияло, в первую очередь, сокращение операционных доходов предприятия на 4645 тыс. руб., однако данные доходы являются, как правило, разовыми. Все это привело к росту чистой прибыли предприятия. Учитывая то, что предприятие работало без убытка, а также темпы роста прибыли, - следует дать положительную характеристику финансовой стратегии предприятия.

Рассмотрим данные предприятия с точки зрения рентабельности. На основании данных таблицы 2.14, в первую очередь следует отметить рост практически всех показателей в динамике, причины которых мы рассмотрели выше. Рентабельность продаж указывает на то, что на единицу реализованной продукции, приходиться 3,85 руб. прибыли. В сравнении с началом периода данный показатель сократился на 2,05 руб.

Таблица 2.14

Анализ показателей рентабельности

| Показатель | 2006 год | 2007 год | Отклонения |

| Рентабельность продаж | 5,89 | 3,85 | -2,05 |

| Бухгалтерская рентабельность от обычной деятельности | 2,41 | 80,27 | 77,86 |

| Чистая рентабельность | 2,41 | 80,27 | 77,86 |

| Экономическая рентабельность | 3,98 | 58,57 | 54,58 |

| Рентабельность собственного капитала | 6,96 | 81,46 | 74,51 |

Бухгалтерская рентабельность говорит о том, что после выплаты налогов, предприятие стало получать на рубль продукции 80,27 руб. прибыли, причем данный показатель возрос на 77,86 руб. Чистая рентабельность показывает, что на единицу выручки в конечном итоге предприятие получило 80,27 руб. чистой прибыли. Равенство показателей с бухгалтерской рентабельностью произошло в силу того, что у предприятия отсутствуют чрезвычайные доходы и расходы. Экономическая рентабельность, показывающая эффективность использования всего имущества организации, возросла на 54,58 руб. на рубль активов. Рост рентабельности собственного капитала составил 74,51 руб. (с 6,96 руб. до 81,46 руб.). Таким образом, полученные в данном периоде внереализационные и операционные доходы помогли предприятию увеличить чистую прибыль в отчетном периоде и в прогнозном периоде позволяют надеяться на укрепление финансовой устойчивости.

Но в целом, можно отметить, что в деятельности предприятия много недостатков и требуется внести коррективы.

2.2. Виды налогов, уплачиваемых предприятиемООО «Форвард» является плательщиком следующих налогов: налог на прибыль организаций; НДС; ЕСН; НДФЛ; налог на имущество организаций. Рассмотрим их подробнее.

Плательщиками налога на прибыль организаций являются предприятия, в том числе и малые, независимо от сфер деятельности и форм собственности, которые получают прибыль.

Объектом налогообложения налогом на прибыль считается прибыль, полученная налогоплательщиком. Прибылью признается полученный доход, уменьшенный на величину произведенных расходов. Доходы, облагаемые этим налогом, включают две группы: доходы от реализации товаров (работ, услуг) и имущественных прав; внереализационные доходы.

Статьей 284 НК РФ ч. II (1) установлены налоговые ставки по налогу на прибыль организации. Этих ставок несколько в зависимости от того, что является объектом налогообложения.

Доходы облагаются по ставке 24 процента. При этом организация уплачивает этот налог в три бюджета, и для каждого бюджета установлена своя ставка: 5 процентов, зачисляется в федеральный бюджет; 17 процентов, зачисляется в бюджеты субъектов Российской Федерации; 2 процента, зачисляется в местные бюджеты.

В течение года предприятие уплачивает авансовые платежи по налогу на прибыль организаций (статьи 268, 269 НК РФ ч. II (1)).

Налог на добавленную стоимость - форма изъятия в бюджет части добавленной стоимости, где добавленная стоимость определяется в виде разницы между стоимостью реализованных товаров (работ, услуг) и стоимостью материальных затрат, относимых на расходы.

НДС относится к федеральным налогам, которые устанавливаются НК РФ и обязательны к уплате на всей территории России. Кроме того, НДС относится к косвенным налогам, так как конечным его плательщиком является потребитель товаров (работ, услуг). Как косвенный налог, НДС влияет на процесс ценообразования и структуру потребления.

При исчислении и уплате НДС каждый налогоплательщик ведет налоговый учет по этому налогу. Правда, обычно так его не называют, но, тем не менее, ведение Книги покупок, Книги продаж, журналов учета полученных и выданных счетов-фактур, а также оформление самих Счетов-фактур является, безусловно, налоговым учетом по налогу на добавленную стоимость. Книга покупок, Книга продаж, Счет-фактура ведутся по специально разработанным формам, которые утверждены Правилами ведения журналов по учету счетов-фактур, книг покупок и продаж. Согласно этим же правилам следует заполнять выше перечисленные документы.

В соответствии со статьей 146 НК РФ ч. II (1) объектом налогообложения НДС в ООО «Форвард» признается реализация товаров (работ, услуг) на территории Российской Федерации, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказание услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав.

При определении налоговой базы выручка от реализации товаров (работ, услуг) определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами.

Налоговая ставка - 18%.

Налоговый период по НДС – 1 месяц.

НДС исчисляется в соответствии с порядком, определенным в статье 166 НК РФ ч. II (1).

Общая сумма НДС исчисляется по итогам каждого налогового периода.

Срок уплаты НДС - не позднее 20-го числа месяца, следующего за истекшим налоговым периодом.

ООО «Форвард» является плательщиком ЕСН, так как производит выплаты физическим лицам.

Налоговая база определяется отдельно по каждому физическому лицу с начала налогового периода по истечении каждого месяца нарастающим итогом.

Есть несколько видов выплат в пользу физических лиц, не подлежащих обложению ЕСН, например, государственные пособия, компенсационные выплаты и т.д.

В налоговую базу (в части суммы налога, подлежащей уплате в Фонд социального страхования РФ), помимо выплат, указанных в пунктах 1 и 2, не включаются также любые вознаграждения, выплачиваемые физическим лицам по договорам гражданско-правового характера, авторским договорам.

Существуют освобождения и льготы по налогу для некоторых организаций.

Сумма налога исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый фонд и определяется как соответствующая процентная доля налоговой базы. Сумма налога, подлежащая уплате в Фонд социального страхования Российской Федерации, подлежит уменьшению налогоплательщиками на сумму произведенных ими самостоятельно расходов на цели государственного социального страхования, предусмотренных законодательством Российской Федерации.

Сумма налога (авансового платежа), подлежащая уплате в федеральный бюджет, уменьшается на сумму начисленных за тот же период страховых взносов (авансовых платежей) на обязательное пенсионное страхование (налоговый вычет) в пределах таких сумм, исчисленных исходя из тарифов страховых взносов, предусмотренных законодательством. При этом сумма налогового вычета не может превышать сумму налога (сумму авансового платежа по налогу), подлежащую уплате в федеральный бюджет, начисленную за тот же период.

В течение отчетного периода по итогам каждого календарного месяца налогоплательщики производят исчисление ежемесячных авансовых платежей по налогу, исходя из величины выплат и иных вознаграждений, начисленных (осуществленных - для налогоплательщиков - физических лиц) с начала налогового периода до окончания соответствующего календарного месяца, и ставки налога. Сумма ежемесячного авансового платежа по налогу, подлежащая уплате за отчетный период, определяется с учетом ранее уплаченных сумм ежемесячных авансовых платежей.

Уплата ежемесячных авансовых платежей производится не позднее 15-го числа следующего месяца. По итогам отчетного периода налогоплательщики исчисляют разницу между суммой налога, исчисленной исходя из налоговой базы, рассчитанной нарастающим итогом с начала налогового периода до окончания соответствующего отчетного периода, и суммой уплаченных за тот же период ежемесячных авансовых платежей, которая подлежит уплате в срок, установленный для представления расчета по налогу.

В случае, если в отчетном (налоговом) периоде сумма примененного налогового вычета превышает сумму фактически уплаченного страхового взноса за тот же период, такая разница признается занижением суммы налога, подлежащего уплате, с 15-го числа месяца, следующего за месяцем, за который уплачены авансовые платежи по налогу.

Данные о суммах исчисленных, а также уплаченных авансовых платежей, данные о сумме налогового вычета, которым воспользовался налогоплательщик, а также о суммах фактически уплаченных страховых взносов за тот же период налогоплательщик отражает в расчете, представляемом не позднее 20-го числа месяца, следующего за отчетным периодом, в налоговый орган по форме, утвержденной Министерством финансов РФ.

Рассмотрим основные положения, касающиеся НДФЛ.

Объектом налогообложения для целей исчисления НДФЛ в соответствии со статьей 208, 209 НК РФ ч. II(1) являются следующие доходы, полученные от источников за пределами Российской Федерации:

1. Дивиденды и проценты, полученные от российской организации.

2. Доходы, полученные от использования в РФ авторских или иных смежных прав.

3. Доходы, полученные от сдачи в аренду или иного использования имущества, находящегося в РФ.

4. Доходы от реализации: недвижимого имущества, находящегося в РФ; в РФ акций или иных ценных бумаг, а также долей участия в уставном капитале организаций; прав требования к российской организации иного имущества, находящегося в РФ и принадлежащего физическому лицу.

5. Вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия в РФ. При этом вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления организации (совета директоров или иного подобного органа) - налогового резидента РФ, местом нахождения (управления) которой является РФ, рассматриваются как доходы, полученные от источников в РФ, независимо от места, где фактически исполнялись возложенные на этих лиц управленческие обязанности или откуда производились выплаты указанных вознаграждений.

6. Пенсии, пособия, стипендии и иные аналогичные выплаты, полученные налогоплательщиком.

7. Доходы, полученные от использования любых транспортных средств.

8. Иные доходы, получаемые налогоплательщиком в результате осуществления им деятельности в РФ.

Налоговая ставка по НДФЛ, уплачиваемому ООО «Форвард» - 13 %. Налоговым периодом в соответствии с положениями статьи 216 НК РФ ч. II (1) признается календарный год. При исчислении налоговой базы на предприятии применяются социальные (статья 218 НК РФ ч. II(1)) и профессиональные налоговые вычеты (НК РФ ч. II(1)). Налоговому агенту следует помнить, что применять налоговые вычеты только при условии, что сам налогоплательщик напишет заявление с просьбой применять при исчислении НДФЛ те или иные налоговые вычеты. При этом, если налогоплательщик просит применения льготных социальных вычетов или вычетов, предоставляемых налогоплательщикам, имеющим детей, то необходимо приложить к заявлению копии документов, которые доказывают право налогоплательщика на применение данного вычета. Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках.

Далее рассмотрим налог на имущество. Налог на имущество организаций уплачивается в соответствии с главой 30 НК РФ ч. II (1) и законами субъектов РФ. Объект налогообложения - движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

Налоговая ставка по налогу на имущество организаций устанавливается в размере 2 процента.

В соответствии со статьей 379 НК РФ ч. II(1) налоговым периодом признается календарный год, отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

Сумма налога на имущество организаций исчисляется по итогам налогового периода как произведение соответствующей налоговой ставки и налоговой базы, определенной за налоговый период.

При этом по итогам каждого отчетного периода исчисляются и уплачиваются в бюджет авансовые платежи по налогу на имущество организаций. Сумма авансового платежа по налогу исчисляется по итогам каждого отчетного периода в размере одной четвертой произведения соответствующей налоговой ставки и средней стоимости имущества, определенной за отчетный период.

Представим в таблице 2.15 среднегодовые суммы уплаченных налогов ООО «Форвард».

Таблица 2.15

Налоги, уплачиваемые ООО «Форвард», тыс. рублей

| Налог | Среднегодовая сумма |

| ЕСН | 650 |

| НДФЛ | 325 |

| Налог на имущество предприятий | 3,7 |

| Налог на прибыль | 43 |

| НДС | 59 |

Удельный вес налоговых отчислений в сумме полученной прибыли можно рассчитать следующим образом:

1. Сумма уплачиваемых налогов = 1080,7 тыс. рублей

2. Сумма прибыли до налогообложения = 4737 тыс. рублей.

3. Удельный вес налоговых отчислений в сумме полученной прибыли = сумма уплачиваемых налогов: сумма прибыли до налогообложения = (1080,7: 4737) х 100 = 22.8 %.

Таким образом, мы рассмотрели основные виды налогов, уплачиваемых ООО «Форвард».

3. Совершенствование налогообложения в ООО «Форвард»

В качестве способов совершенствования налогообложения в ООО «Форвард», мы предлагаем ввести на предприятии налоговое планирование.

Таким образом, мы предлагаем организовать в ООО «Форвард» систему планирования налогов и предложить использовать несколько схем по минимизации налогов.

Похожие работы

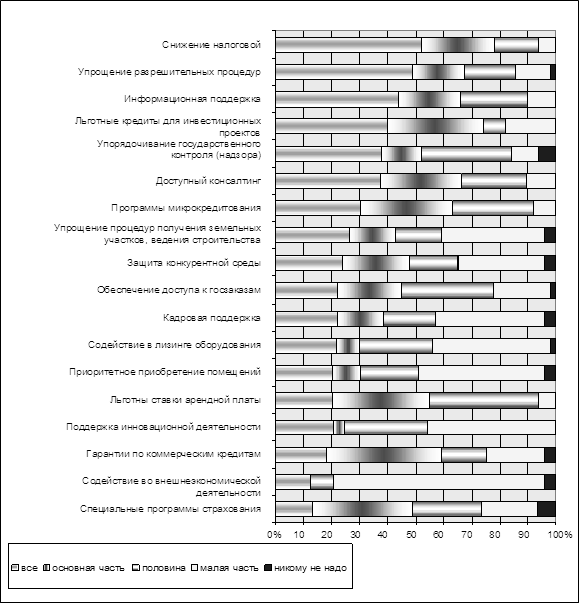

... рыболовстве до 218192,7 тыс. тенге в сфере торговли, ремонта автомобилей, бытовых изделий и предметов личного пользования. 3. Проблемы, перспективы развития и пути регулирования малого бизнеса в РК 3.1 Проблемы, сдерживающие развитие малого бизнеса в Казахстане Можно выделить ряд факторов, негативно влияющих на развитие малого предпринимательства. Одной из наиболее сложных проблем, ...

... малого бизнеса. Объектом социологического опроса были предприниматели в сфере малого бизнеса Красноармейского района города Волгограда. Предметом исследования стали проблемы, с которыми сталкиваются предприниматели и их отношение к перспективам малого бизнеса. Выборка составила 29 человек, являющихся индивидуальными предпринимателями. Среди них 18-25 летних – 3,5%, 26-32 – 17,2% , 33-39 – ...

... работ под малым бизнесом понимается деятельность, осуществляемая небольшой группой лиц, или предприятие, управляемое одним собственником. Как правило, наиболее общими критериями, на основе которых предприятия относятся к малому бизнесу является: - численность персонала; - размер уставного капитала; - величина активов; - объем оборота (прибыли, дохода). По данным Мирового банка, ...

... средств; - ограниченный сбыт продукции ввиду низкого платежеспособного спроса населения. Серьезной проблемой, тормозящей развитие малого сектора экономики, является отсутствие комплексной правовой системы, прежде всего, на федеральном уровне, учитывающей интересы малого бизнеса. Пути преодоления проблем малого бизнеса Во всем цивилизованном мире малый бизнес признан как экономическая база ...

0 комментариев