Навигация

Для формирования окончательных выводов о финансовой политике предприятия рассчитаем основные аналитические коэффициенты, приведенные в таблице 2.10

2. для формирования окончательных выводов о финансовой политике предприятия рассчитаем основные аналитические коэффициенты, приведенные в таблице 2.10.

- уменьшение коэффициента износа ОС с одновременным увеличением их остаточной стоимости говорит о списании старых и приобретении новых внеоборотных активов;

- на начало года предприятие обладало нормальной финансовой устойчивостью, степень покрытия краткосрочных обязательств оборотными активами и запасами составляла 2,66 и 8,98 рубля на 1 рубль задолженности, на конец года предприятие достигло показателя абсолютной финансовой устойчивости, увеличив долю нормальных источников покрытия запасов;

- по рассчитанным показателям ликвидности очевидно общее повышение текущей и абсолютной ликвидности к концу отчетного периода, это связано с переходом средств, находящихся в запасах (уменьшение доли этого вида актива к концу года) в краткосрочные финансовые вложения, дебиторскую задолженность, т.е. более ликвидные активы.

- наблюдается рост доли собственного капитала, практически на 20% к концу года, что говорит о повышении финансовой устойчивости предприятия, на каждый рубль заемных средств в начале года приходилось 72 коп., а к концу года – 1 руб. 52 коп., хотя стоит отметить, что привлечение заемных источников, особенно при низких процентных ставках, является выгодным способом финансирования текущей деятелньости.

Таблица 2.10 Значения основных аналитических коэффициентов

| Наименование коэффициента | Формула расчета | Значения | |

| на начало | на конец | ||

| Оценка имущественного положения | |||

| Сумма хозяйственных средств, находящихся в распоряжении предприятия | Валюта баланса | 372373,00 | 583923,79 |

| Коэффициент износа ОС | Износ/Первоначальная стоимость ОС | 0,32 | 0,22 |

| Определение финансовой устойчивости | |||

| Наличие СОС | 1-й р. П + 2-й р. П -- 1-й р. А | -144314,00 | -32346,81 |

| Доля СОС | СОС / (2-й + 3-й р. А) | 0,98 | 0,98 |

| Нормальные источники покрытия запасов (НИПЗ) | СОС + КЗ + КЗС | 185341,00 | 278139,91 |

| Доля НИПЗ: в текущих активах запасах и затратах | НИПЗ / Текущие активы НИПЗ / Запасы и затраты | 2,66 8,98 | 1,42 12,17 |

| Тип фин-ой устойчивости | Нормаль-я | Абсолют-я | |

| Показатели ликвидности | |||

| Коэффициент абсолютной ликвидности | (ДС+ КФВ)/ КЗС | 1,21 | 13,66 |

| Коэффициент промежуточного покрытия | (ДС + КФВ + ДЗ)/ Краткосрочные заемные средства | 0,23 | 1,6 |

| Коэффициент общей ликвидности | (ДС + КФВ + ДЗ + Запасы и затраты)/ КЗС | 0,32 | 1,85 |

| Доля оборотных средств в активах | Текущие активы / Валюта баланса | 0,18 | 0,33 |

| Доля производственных запасов в текущих активах | Запасы и затраты / Текущие активы | 0,29 | 0,11 |

| Доля собственных оборотных средств в покрытии запасов | СОС / Запасы и затраты | 3,37 | 8,55 |

| Коэффициенты рыночной устойчивости | |||

| Коэффициент концентрации собственного капитала | СК / ВБ | 0,41 | 0,6 |

| Коэффициент финансирования | СК / Заемные средства | 0,72 | 1,52 |

| Коэффициент маневренности собственного капитала | СОС / СК | 0,44 | 0,55 |

| Коэффициент структуры долгосрочных вложений | Долгосрочные заемные средства / Иммобилизованные активы | 0 | 0,32 |

| Коэффициент инвестирования | СК / Иммобилизованные активы | 0,51 | 0,91 |

- рост коэффициента маневренности собственного капитала следует оценить положительно, т.к. он показывает какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия.

3. Заключение о финансовом состоянии предприятия:

Приведенные в таблицах 2.9. и 2.10. данные показывают, что за отчетный год финансовая ситуация на анализируемом предприятии несколько улучшилась, произошло количественное увеличение составляющих баланса.

Наметилась тенденция повышения коэффициентов ликвидности и обеспеченности собственным оборотным капиталом, которые являются основными индикаторами финансовой устойчивости предприятия.

Произошли некоторые изменения в структуре капитала: доля собственного капитала выросла к концу года на 20%, а заемного соответственно снизилась, в результате чего уменьшилась степень финансового риска, хотя величина финансового левериджа (ЗК/СК) на начало (1,39) и конец (0,66) года не превышает нормативного значения, что свидетельствует об умеренной финансовой стратегии предприятия при формировании капитала.

Следует учитывать, что соотношение собственных и заемных средств и уровень финансового левериджа зависят от отраслевых особенностей предприятия. поэтому считаю, что соотношение на начало года СК:ЗК=40:60 и конец года СК:ЗК=60:40 вполне приемлемо, к тому же следует учитывать, что деятельность предприятия приносит прибыль.

В структуре активов предприятия значительно увеличилась доля оборотных средств, что само по себе неплохо, т.к. в результате этого ускоряется оборачиваемость совокупного капитала. Однако в основном этот прирост вызван увеличением текущих финансовых инвестиций и ростом дебиторской задолженности.

Характеризуя состояние и качество активов, необходимо отметить, что степень изношенности основных фондов (23% для нематериальных активов и 22% для основных средств на конец отчетного периода) достаточно небольшая, скорее всего это может быть связано или с небольшим сроком существования организации, или с интенсивным обновлением основного капитала. Скорее всего, верно второе предположение, что подтверждается уменьшением степени износа основных средств в течении года (скорее всего выбытие старого имущества или его списание).

За отчетный год сумма собственного оборотного капитала выросла. Но его доля в формировании активов осталась прежней. За отчетный год выросла доля источников покрытия запасов, что также свидетельствует об уменьшении зависимости предприятия от внешних кредиторов.

Все вышесказанное свидетельствует о том, что происходит стабилизация и упрочение финансового состояния предприятия. Следовательно, акционеры, деловые партнеры и инвесторы предприятия могут не сомневаться в его платежеспособности. Предприятие умеет зарабатывать прибыль, своевременно возвращать кредиты, т.е. риск потери ресурсов в сложившейся ситуации очень мал.

Вместе с тем, как показывают результаты проведенного анализа, предприятие располагает еще достаточными резервами для улучшения своего финансового состояния. Для этого ему следует более полно использовать производственную мощность предприятия, более оперативно реагировать на конъюнктуру рынка, изменяя в соответствии с его требованиями ассортимент и ценовую политику, ускорить оборачиваемость капитала за счет сокращения сверхнормативных запасов и периода инкассации дебиторской задолженности, все эти меры позволять достигнуть более оптимальной финансовой структуры баланса.

ЗАКЛЮЧЕНИЕ

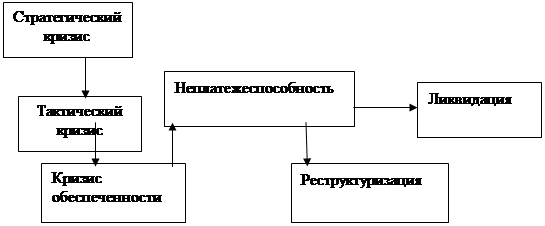

Система защитных финансовых механизмов при угрозе банкротства зависит от масштабов кризисной ситуации. При легком финансовом кризисе достаточно нормализовать текущую финансовую ситуацию, сбалансировать и синхронизировать приток и отток денежных средств. Глубокий финансовый кризис требует полного использования всех внутренних и внешних механизмов финансовой стабилизации. Полная финансовая катастрофа предполагает поиск эффективных форм санации, в противном случае - ликвидация предприятия.

Внутренние механизмы финансовой стабилизации предприятия в первую очередь должны быть направлены на восстановление текущей платежеспособности предприятия во избежание процедуры банкротства. Для устранения текущей неплатежеспособности проводят оперативные меры по стабилизации финансовой ситуации, основанные на принципе «отсечения лишнего», а именно сокращении текущих расходов с целью предупреждения роста финансовых обязательств и реализации отдельных видов активов с целью увеличения положительного денежного потока. После этого должны быть проведены тактические меры, направленные на достижение финансового равновесия предприятия в предстоящем периоде, основанные на принципе «сжатия предприятия», т.е. превышения объема генерирования над объемом потребления собственных финансовых ресурсов. Полная финансовая стабилизация достигается при условии, если предприятие обеспечило длительное финансовое равновесие. Поэтому стратегический механизм защитных мер должен быть направлен на поддержание финансовой устойчивости предприятия в длительном периоде.

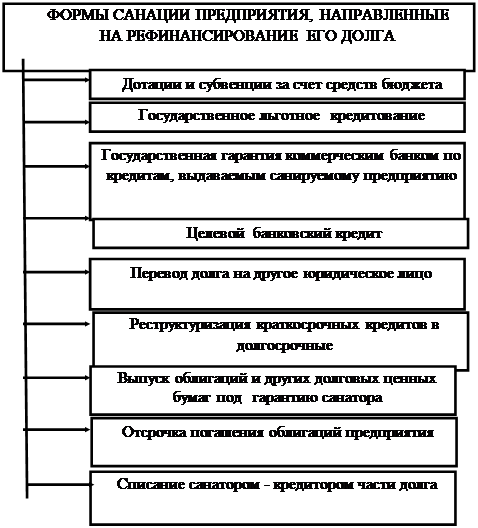

Для вывода предприятия из кризисной ситуации разрабатывают бизнес-план финансового оздоровления предприятия путем комплексного использования всех внутренних и внешних механизмов финансовой стабилизации. С целью сокращения дефицита собственного оборотного капитала акционерное предприятие может попытаться пополнить его за счет выпуска и размещения новых акций и облигаций. Однако при этом надо иметь в виду, что выпуск новых акций может привести к падению их курса и это тоже может стать причиной банкротства. Поэтому в западных странах чаще всего прибегают к выпуску конвертируемых облигаций с фиксированным процентом и возможностью их обмена на акции.

Один из путей предотвращения банкротства акционерных предприятий - уменьшение или полный отказ от выплаты дивидендов по акциям при условии, что удастся убедить акционеров в реальности программы финансового оздоровления и повышения дивидендных выплат в будущем.

Уменьшить дефицит собственного капитала можно за счет ускорения его оборачиваемости путем сокращения сроков строительства, производственно-коммерческого цикла, сверхнормативных остатков запасов, незавершенного производства и т.д. Сокращение расходов на содержание объектов жилсоцкультбыта путем передачи их в муниципальную собственность также способствует приливу капитала в основную деятельность. С целью сокращения расходов и повышения эффективности основного производства в отдельных случаях целесообразно отказаться от некоторых видов деятельности, обслуживающих основное производство (строительство, ремонт, транспорт и т.п.), и перейти к услугам специализированных организаций.

Если предприятие получает прибыль и является при этом неплатежеспособным, нужно проанализировать использование прибыли. В условиях нахождения предприятия в кризисной ситуации сокращение доли участия работников в прибыли, отчислений в резервный и страховые фонды следует рассматривать как потенциальный резерв пополнения собственных оборотных средств предприятия. Большую помощь в выявлении резервов улучшения финансового состояния предприятия может оказать маркетинговый анализ по изучению спроса и предложения, рынков сбыта и формированию на этой основе оптимального ассортимента и структуры производства продукции. Одним из основных и наиболее радикальных направлений финансового оздоровления предприятия является поиск внутренних резервов по увеличению прибыльности производства и достижению безубыточной работы за счет более полного использования производственной мощности предприятия, повышения качества и конкурентоспособности продукции, снижения ее себестоимости, рационального использования материальных, трудовых и финансовых ресурсов, сокращения непроизводительных расходов и потерь. Основное внимание при этом необходимо уделить вопросам ресурсосбережения: внедрение прогрессивных норм, нормативов и ресурсосберегающих технологий, использование вторичного сырья, организация действенного учета и контроля за использованием ресурсов, изучение и внедрение передового опыта в осуществлении режима экономии, материального и морального стимулирования работников за экономию ресурсов и сокращение непроизводительных расходов и потерь. Анализ динамики этих потерь и разработка мероприятий по их устранению позволят значительно улучшить финансовое состояние субъекта хозяйствования.

В особо тяжелых случаях необходимо провести реинжиниринг бизнес-процесса, т.е. коренным образом пересмотреть производственную программу, материально-техническое снабжение, организацию труда и начисление заработной платы, подбор и расстановку персонала, управление качеством продукции, рынки сырья и рынки сбыта продукции, инвестиционную и ценовую политику и другие вопросы.

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

1. Антикризисное управление: Учебник/ под ред. Э.М.Короткова. – М.6 ИНФРА-М, 2001. – 432 с.;

2. Антикризисное управление: от банкротства к финансовому оздоровлению/Под ред. Г.П. Иванова. М.: Закон и право, ЮНИТИ, 2005 № 44.

3. Балабанов И.Т. «Основы финансового менеджмента. Как управлять капиталом?». - М.: Финансы и Статистика, 2004 – 223 с.

4. Баринов В.А. Антикризисное управление: Учеб. пособие. – М.: ФБК-ПРЕСС, 2002. – 520 с.;

5. Баринов В.А. Бизнес-планирование: Учеб. пособие. – М.: ИНФРА-М, 2003. – 272 с.;

6. Бухалков В.И. Внутрифирменное планирование: Учеб. пособие. – М.: ИНФРА-М, 2000. – 392 с.;

7. Горемыкин В.А. Планирование на предприятии: Учебник. – М.: «Филинъ», 1999. – 328 с.;

8. Крутик А.Б. Антикризисный менеджмент: Учебник. – СПб.: Питер, 2001. – 432 с.;

9. Нормативно-методические материалы о несостоятельности (банкротстве) предприятий. Федеральная служба России по делам о несостоятельности и финансовому оздоровлению. М., 1998.

10. Савицкая Г.В. Экономический анализ: Учеб. – 10-е изд., - М.: Новое знание, 2004. – 640 с.

11. Савицкая Г.В. Теория анализа хозяйственной деятельности: Учеб. пособие. – М.: ИНФРА-М, 2005. – 281 с.

12. Родионова Н.А. Антикризисный менеджмент: Учеб. пособие. – М.: ЮНИТИ-ДАНА, 2001. – 223 с.

13. Финансовый менеджмент: Учебник/ под ред. д.э.н. проф. А.М.Ковалевой. – М.: ИНФРА-М, 2005. – 284 с.

ПРИЛОЖЕНИЯ

Таблица 3. – Основные экономические показатели ОАО «Курское АТП-1» за 2004-2006 гг.

| № п/п | Показатели | 2004 г. | 2005 г. | 2006 г. |

| 1 | Площадь предприятия,га | 2,5 | 2,5 | 2,5 |

| 2 | Стоимость основных средств предприятия, тыс.руб. | 20666 | 19950 | 19473 |

| 3 | Выручка от реализации услуг, тыс.руб | 13715 | 13872 | 17236 |

| 4 | Себестоимость, тыс.руб. | 13053 | 14842 | 18404 |

| 5 | Прибыль (убыток) от реализации тыс.руб. | - 432 | - 597 | - 408 |

| 6 | Численность работников,чел. | 183 | 162 | 145 |

| 7 | Фонд оплаты труда, тыс.руб. | 1927 | 2683 | 3213 |

| 8 | Среднемесячная зарплата, руб. | 877 | 1380 | 1846 |

| 9 | Уставной капитал, тыс.руб. | 379 | 379 | 379 |

Таблица 4 - Эффективность хозяйственной деятельности ОАО «Курское АТП-1» за 2004 - 2006 гг.

| Показатели | 2004 г. | 2005 г. | 2006 г. |

| Фондоотдача, руб. | 621 | 665 | 851 |

| Фондоемкость, руб. | 1608 | 1502 | 1174 |

| Материалоемкость, руб. | 0,486 | 0,503 | 0,515 |

| Производительность труда, тыс. руб./чел. | 6,7 | 4,9 | 5,2 |

| Трудоемкость чел./тыс. руб. | 0,15 | 0,20 | 0,19 |

Таблица 5 - Анализ структуры пассивов баланса ОАО «Курское АТП-1» за период с 2004 г. по 2006 г.

| Статьи пассива баланса | 2004 | 2005 | 2006 | |||

| Тыс. руб. | % | Тыс. руб. | % | Тыс. руб. | % | |

| Источники собственных средств | ||||||

| Долгосрочные обязательства | 3064 | 57 | 2467 | 48 | 2319 | 43 |

| Краткосрочные обязательства, В т.ч. займы и кредиты | 275 | 5 | 300 | 6 | 600 | 11 |

| Кредиторская задолженность, в т.ч. поставщики и подрядчики | 773 | 14 | 551 | 11 | 611 | 11 |

| Задолженность перед персоналом | 226 | 4 | 482 | 10 | 365 | 7 |

| Задолженность перед государственными внебюджетными фондами | 93 | 2 | 423 | 8 | 578 | 11 |

| Задолженность перед бюджетом | 884 | 17 | 827 | 16 | 879 | 16 |

| Прочие кредиторы Задолженность участникам по выплате доходов | 38 | 1 | 62 | 1 | 71 | 1 |

| Валюта баланса | 5353 | 100 | 5112 | 100 | 5423 | 100 |

Таблица 6. Анализ ликвидности и платежеспособности ОАО «Курское АТП-1» за период с 2004 г. по 2006 г.

| Показатели | 01.01.04 | 01.01.05 | 01.01.06 | Изменение в 2006 г. по сравнению с | |

| 2004 г. | 2005 г. | ||||

| Коэффициент текущей ликвидности | 1,20 | 1,53 | 1,36 | 0,16 | -0,17 |

| Коэффициент быстрой ликвидности | 0,39 | 0,58 | 0,80 | 0,41 | 0,23 |

| Коэффициент абсолютной ликвидности | 0,03 | 0,08 | 0,001 | -0,03 | -0,08 |

Таблица 7 Показатели финансовой устойчивости ОАО «Курское АТП-1» за период с 2004 г. по 2006 г.

| Показатели | 01.01.04 | 01.01.05 | 01.01.06 | Изменение в 2006 г. по сравнению с | |||

| 2004 г. | 2005 г. | ||||||

| Коэффициент концентрации собственного капитала | 0,55 | 0,63 | 0,54 | -0,01 | -0,09 | ||

| Коэффициент концентрации привлеченных средств | 0,45 | 0,37 | 0,46 | 0,01 | 0,09 | ||

| Коэффициент финансовой зависимости | 1,83 | 1,59 | 1,86 | 0,02 | 0,27 | ||

| Коэффициент соотношения собственных и привлеченных средств | 0,83 | 0,59 | 0,86 | 0,02 | 0,27 | ||

| Коэффициент маневренности собственного капитала | 0,17 | 0,31 | 0,31 | 0,14 | 0,00 |

| |

Таблица 9. Обобщающая оценка финансовой устойчивости

| Показатель | 2005 г. | 2006 г. | ||

| фактический уровень показателя | количество баллов | фактический уровень показателя | количество баллов | |

| Рентабельность СК Коэффициент ТЛ Коэффициент ФН | 46,2 1,79 0,55 | 50 23 14 | 40 1,74 0,52 | 50 21,2 12,8 |

| Итого: | — | 87 | — | 84 |

Таблица 8. Динамика основных индикаторов финансового состояния ОАО «Курское АТП-1» за 2006 г.

| Показатель | Значение показателя | ||

| На начало года | На конец года | Изменение | |

| Среднемесячная выручка (К1), тыс. руб. | 7940 | 8330 | +390 |

| Доля денежных средств в выручке (К2) | 0,95 | 0,96 | +0,01 |

| Среднесписочная численность персонала (КЗ) | 200 | 202 | +2 |

| Степень платежеспособности общая (К4) | 2,6 | 3,2 | +0,4 |

| Коэффициент задолженности по кредитам (КЗ) | 1,66 | 1,86 | +0,2 |

| Коэффициент задолженности другим организациям (Кб) | 0,71 | 1,07 | +0,36 |

| Коэффициент задолженности фискальной системе (К7) | 0,14 | 0,19 | +0,05 |

| Коэффициент внутреннего долга (К8) | 0,09 | 0,16 | +0,07 |

| Степень платежеспособности по текущим обязательствам (К9) | 1,98 | 2,64 | +0,66 |

| Коэффициент покрытия текущих обязательств оборотными активами (К 10) | 1,78 | 1,72 | -0,06 |

| Собственный капитал в обороте (К11) | 7300 | 10700 | +3400 |

| Доля собственного капитала в оборотных активах (К12) | 0,26 | 0,28 | +0,02 |

| Коэффициент финансовой автономии (К13) | 0,55 | 0,52 | -0,03 |

| Продолжительность оборота оборотных активов, мес. (К14) | 3,52 | 4,56 | + 1,04 |

| Продолжительность оборота средств в производстве, мес. (К15) | 2,06 | 2,66 | +0,6 |

| Продолжительность оборота средств в расчетах, мес. (К16) | 0,83 | 1,24 | +0,41 |

| Рентабельность оборотного капитала (К17), % | 66,0 | 52,6 | -13,4 |

| Рентабельность продаж (К18) | 18,8 | 19,3 | +0,05 |

| Среднемесячная выработка на одного работника (К19) | 39,7 | 41,2 | + 1,5 |

| Фондоотдача (К20) | 0,45 | 0,44 | -0,01 |

| Коэффициент инвестиционной активности (К21) | 0,30 | 0,34 | +0,04 |

| Коэффициент исполнения текущих обязательств перед бюджетом | 0,92 | 0,90 | -0,02 |

Похожие работы

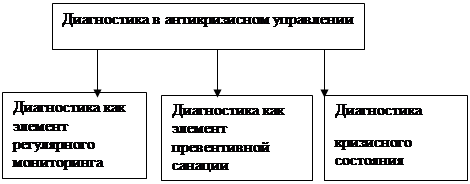

... причин и не позволяет использовать результаты его прогнозирования и изменения финансового состояния в будущем. Основные методические подходы в вопросах диагностирования финансового состояния предприятия на примере ООО "Альтернатива". Анализ финансового состояния предприятия как основа мониторинга его стратегического развития 1 этап – сравнительно – аналитический баланс предприятия ООО " ...

... неправильные принципы ее действия; нерациональное использование ресурсов и низкое качество продукции; невысокий уровень менеджмента и маркетинга; несоответствие уровня управленческой и организационной культур предприятия его технологической структуре. 2. Диагностика финансового состояния предприятия ООО «СОЮЗ-К» 2.1 Характеристика предприятия ООО «Союз-К» Предприятие ООО «Союз-К» создано ...

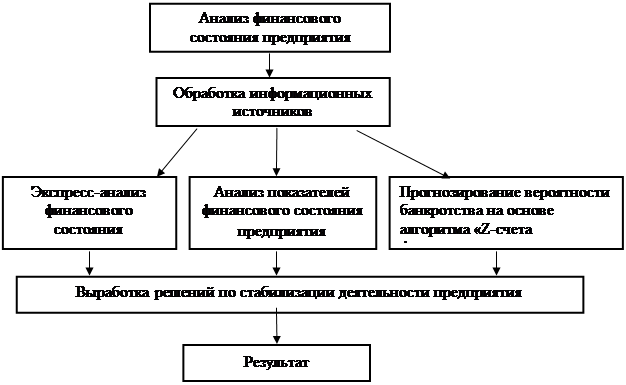

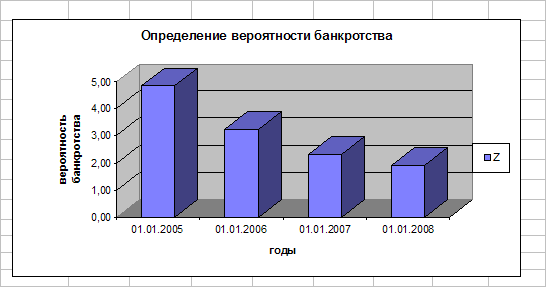

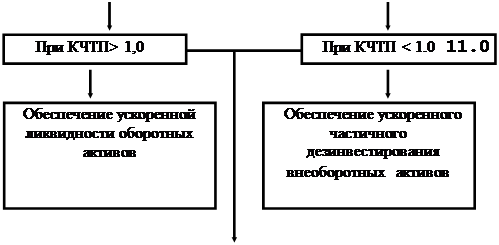

... общем объеме активов Z - показатель неплатежеспособности предприятия. 3 ВЫРАБОТКА РЕШЕНИЙ ПО СТАБИЛИЗАЦИИ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ 3.1 Внутренние механизмы финансовой стабилизации предприятия при угрозе банкротства Основная роль в системе антикризисного управления предприятием отводится широкому использованию внутренних механизмов финансовой стабилизации, которая позволяет не только снять ...

... выплаченных дивидендов). По результатам анализа финансового состояния делаются выводы, на основании которых разрабатываются мероприятия по его улучшению. Используя вышеприведенные методики, формулы и показатели, проведем анализ и оценку финансового состояния предприятия ООО «Форсаж», как его могли бы оценить предприятия-кредиторы, т.е. если бы ООО «Форсаж» выступало предприятием должником. ...

0 комментариев