Навигация

Кредитование текущей деятельности предприятий

Курсовая работа

Тема: Кредитование текущей деятельности предприятий

СОДЕРЖАНИЕ

Введение

1 Теоретические основы кредитования текущей деятельности предприятий

1.1 Понятие и роль кредитования текущей деятельности предприятий

1.2 Порядок банковского кредитования текущей деятельности предприятий

1.3 Порядок определения кредитоспособности предприятия-заемщика

2 Финансово-экономическая характеристика ОАО «Щигровская МТС»

2.1 Организационно-экономическая характеристика ОАО «Щигровская МТС»

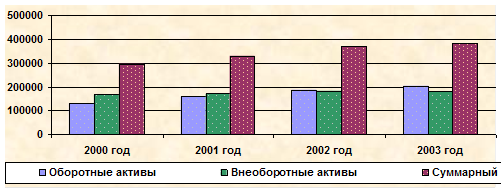

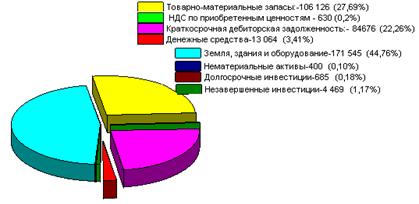

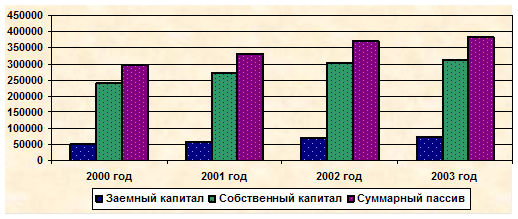

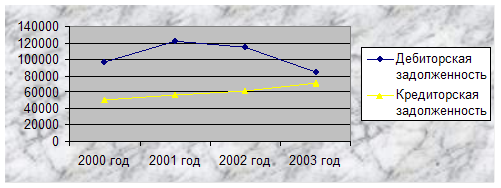

2.2 Оценка финансового состояния ОАО «Щигровская МТС»

3 Кредитование текущей деятельности ОАО «Щигровская МТС»

3.1 Состав и структура кредитных ресурсов ОАО «Щигровская МТС»

3.2 Оценка кредитоспособности ОАО «Щигровская МТС»

3.3 Пути повышения эффективности использования кредитных ресурсов

Выводы и предложения

Список использованной литературы

Приложения

ВВЕДЕНИЕ

Для успешной работы товаропроизводителю любой организационно-правовой формы необходим постоянный приток денег, или финансовые ресурсы.

Финансовые ресурсы – это денежные доходы и поступления, находящиеся в распоряжении субъекта хозяйствования и предназначенные для выполнения обязательств, осуществления затрат по расширенному воспроизводству и экономическому стимулированию работающих. Они являются материальными носителями финансовых отношений и используются в фондовой и нефондовой формах.

Создание финансовых ресурсов может осуществляться за счет собственных и приравненных к ним средств, их мобилизации на финансовом рынке и поступления денег в порядке перераспределения.

Не смотря на высокий размер ссудного процента, жесткие требования к обеспечению, в условиях рыночной экономики кредитование приобретает все большее значение, выполняя следующие функции:

- преодоление противоречий между постоянным образованием денежных резервов, оседающих в процессе оборота у предприятий, населения, и бюджете, и наиболее полным использованием их для нужд воспроизводства;

- обеспечение непрерывного оборота капитала в условиях функционирования многочисленных отраслей и предприятий с различной длительностью кругооборота средств;

- организация функционирования средств обращения и платежей в безналичной форме;

- управление предприятиями на коммерческой основе.

Особенно велика роль кредита в организации оборотного капитала предприятий с сезонными условиями производства и реализации продукции. Дополнительное привлечение средств им необходимо для формирования временных запасов и незавершенного производства. Все это говорит об актуальности выбранной темы курсовой работы, в современных условиях хозяйствования.

При выборе темы была поставлена цель – изучить условия, формы и источники кредитования текущей деятельности предприятия, выявить возможность и необходимость использования кредитных ресурсов.

Для достижения поставленной цели были определены следующие задачи:

- дать основное понятие кредитных ресурсов, изучить их структуру;

- проанализировать потребность предприятия в кредитных ресурсах и эффективность их использования;

- оценить финансово-экономическую деятельность ОАО «Щигровская МТС», ее кредитоспособность;

- продемонстрировать умение пользоваться специальной литературой и данными бухгалтерской отчетности, умение грамотно излагать полученные результаты.

Объектом исследования выступает ОАО «Щигровская МТС», расположенная в городе Щигры Курской области, в период с 2006 по 2008 годы.

Курсовая работа состоит из трех разделов. В первом разделе излагаются теоретические основы кредитования предприятий. Во втором дается финансово-экономическая характеристика ОАО «Щигровская МТС». Третий раздел посвящен анализу поступления и использования кредитных ресурсов в ОАО «Щигровская МТС».

Основными источниками информации при написании работы выступали: Федеральные законы, учебные пособия по финансам предприятий, периодические издания и годовые бухгалтерские отчеты с приложением специфических форм.

1 ТЕОРЕТИЧЕСКИЕ ОСНОВЫ КРЕДИТОВАНИЯ ТЕКУЩЕЙ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЙ

1.1 Понятие и роль кредитования текущей деятельности предприятий

В процессе кругооборота все средства проходят три стадии: приобретение (снабжение), производство и реализация. На всея этих стадиях оборотные средства должны находиться в таких объемах, которые обеспечивали бы непрерывность хозяйственной деятельности.

Кредит ускоряет операции по приобретению материалов, на стадии реализации продукции он является инструментом ускорении сбытовых операций, недопущения излишних вложений в фонды обращения [14].

Таким образом, основной участок приложения кредита – производственная стадия кругооборота. Кредитные ресурсы привлекаются как для создания необходимых производственных запасов, так и для вложений непосредственно в производственные затраты. Кредит способствует более рациональной загрузке средств в производственном цикле и ускоряет их движение.

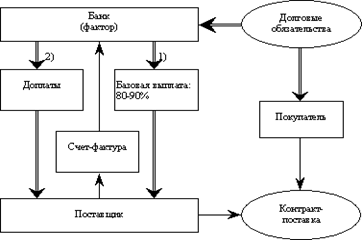

Кредитные отношения могут принимать разные формы. Они могут быть организованы в форме банковского кредита, или коммерческого кредитования, когда отношения между предприятиями (заемщиком и кредитором) оформляются векселем. Коммерческий кредит может впоследствии трансформироваться в банковский, посредством предоставления банком ссуды, под залог векселя, или посредством учета векселя.

Кредитование обычно осуществляется по укрупненным объектам. Например, для предприятий промышленности, транспорта, связи, строительства, бытового обслуживания такими объектами являются материальные запасы и производственные затраты, включаемые в нормированные оборотные средства: отгруженные товары, срок оплаты которых не наступил; выставляемые аккредитивы и так далее. Кредитование по укрупненным объектам значительно расширяет права предприятия, позволяет ему с учетом собственных потребностей маневрировать заемными средствами в пределах общей суммы предоставленного кредита. Однако, кредитом не должны покрываться финансовые потребности предприятия, вызванные убытками, неснижаемыми запасами ТМЦ и затратами производства, которые должны покрываться собственными оборотными средствами, а также произведенная сверхплановая продукция, имеющая ограниченный сбыт, сверхплановые и неиспользуемые остатки ТМЦ [16].

Предприятие имеет право на получение кредита и в том банке, где ему открыт расчетный счет, и в любом другом банке. Такой порядок дает предприятию возможность, ориентируясь на собственные интересы, выбрать банк, где кредитная политика отличается большей гибкостью, быстрее и четче выполняются операции, лучше информация, шире перечень предоставляемых услуг.

Кредитование предприятий производится на основе кредитного договора. В договоре определяются права и обязанности предприятия-заемщика и банка с учетом характера предоставленного кредита и финансового состояния предприятия, устанавливается ответственность сторон за нарушение условий договора. В кредитном договоре в качестве необходимых условий также определяются: цели кредитования, размер кредита; сроки и основные условия выдачи и возврата ссуды; способы обеспечения кредитного обязательства; процентные ставки за кредит; перечень расчетов и сведений, необходимых для кредитования, а также сроки их представления.

В зависимости от срока выдаваемой ссуды кредиты делятся на краткосрочные (до 1 года), среднесрочные (от 1 года до 3 лет) и долгосрочные (свыше 3 лет) [8]. Как правило, для обеспечения текущей деятельности, предприятия используют краткосрочное кредитование.

При кредитовании текущей деятельности предприятий АПК необходимо учитывать следующие особенности:

- замедленную оборачиваемость средств на производственной стадии;

- большой удельный вес внутреннего оборота;

- необходимость создания сезонных производственных запасов, что требует расхода значительной суммы средств;

- постепенное и неравномерное нарастание затрат, которое в конце производственного цикла завершается возвратом средств в форме реализации полученной продукции;

- влияние неблагоприятных погодных условий и стихийных бедствий, приводящих к недобору продукции и прямым убыткам, что требует создания страховых фондов.

Похожие работы

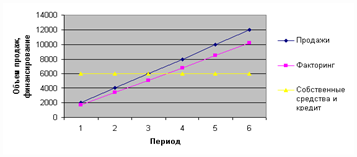

... собственного капитала. Это говорит о том, что несмотря на рост эффективности хозяйственной деятельности предприятия эффективность использования собственного капитала выше, чем активов в целом и оборотных активов в частности. 3. Проект использования факторинга как источника финансирования деятельности компании «М-Видео» 3.1 Проблемы и перспективы применения факторинга в деятельности ...

... показателя на 15%, что связано с длительной убыточной деятельностью предприятия в 2008г. Краткосрочный заемный капитал, составляя 99,3% пассивов, является, по сути, единственным источником финансирования деятельности предприятия. Причем их объем по мере развития бизнеса постоянно растет. Кредиты и займы и кредиторская задолженность соотносятся как 4:1 в заемном капитале организации. Следует ...

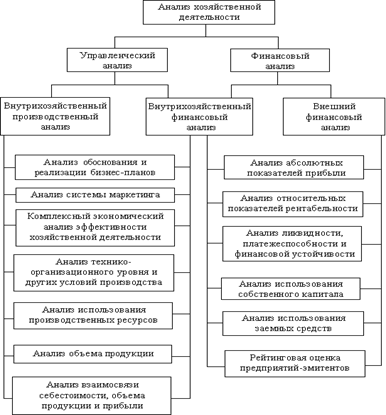

... оценка финансового положения предприятия осуществляется на основании данных бухгалтерского баланса ( форма N1 ) и «Отчета о прибылях и убытках» ( форма N2) . На данной стадии анализа формируется первоначальное представление о деятельности предприятия , выявляются изменения в составе имущества и их источниках , устанавливаются взаимосвязи между показателями . С этой целью определяют соотношение ...

... основу экономического развития предприятия. Рост прибыли создаёт финансовую базу для самофинансирования, расширенного производства, решения социальных задач и материальных потребности персонала. Анализ финансовых результатов деятельности предприятия включает: q изменения каждого показателя за период («горизонтальный анализ»); q исследование структуры соответствующих показателей и их ...

0 комментариев