Навигация

Сильні та слабкі сторони підприємства-позичальника

8. Сильні та слабкі сторони підприємства-позичальника.

Сильні сторони:

— добре відоме на ринку, має високий імідж і власну торговельну марку;

— продукція та послуги користуються стійким попитом, мають добрі перспективи на майбутнє;

— сучасне обладнання й технології тощо.

Слабкі сторони:

— неконкурентоспроможні ціни;

— традиційно невисока якість продукції;

— продукція та послуги користуються невеликим попитом і мають не дуже добрі перспективи на майбутнє;

— дуже сильна конкуренція;

— труднощі в отриманні сировини або велика залежність від одного постачальника тощо.

На підставі оцінки кредитоспроможності позичальника й ефективності комерційної угоди (проекту) банк приймає рішення про доцільність видачі підприємству кредиту й укладає з ним кредитний договір.

Неодмінною умовою укладання банком кредитного договору є надання підприємством застави. Перевага віддається заставі рухомого і нерухомого майна. Угода про заставу укладається між підприємством-заставодавцем і банком-заставодержателем у письмовій формі і передбачає деталізацію заставних вимог: їх розмір, строки виконання зобов’язань з повернення кредиту і сплати відсотків за нього, склад (опис) та вартість заставленого майна, вид застави (заставлене майно залишається в заставодавця або передається у володіння заставодержателя), місце знаходження предмета застави, зобов’язання зі страхування заставленого майна тощо.

Такі форми забезпечення, як поручительство або гарантії юридичних осіб, використовуються лише за надання кредиту надійним підприємствам або в разі прийняття у забезпечення гарантій Уряду України, надійних банків тощо. Документи, що свідчать про забезпечення, підприємство подає в банк до отримання кредиту.

Зміст кредитного договору визначається підприємством і банком самостійно. У ньому вказується мета кредитування, умови, порядок надання й погашення позики, спосіб забезпечення кредиту, відсоткові ставки за кредит, права і відповідальність сторін та інші умови.

Відповідно до договору банк бере на себе зобов’язання надати підприємству визначену суму грошових коштів у обумовлений термін. Підприємство зобов’язується: використати отримані кошти на зазначені в договорі цілі; своєчасно погасити позику; сплатити відсотки й надати можливість банку контролювати цільове використання кредиту, а також його забезпечення.

Кредитний договір, як правило, містить такі розділи:

I. Загальні положення.

II. Права та обов’язки позичальника.

III. Права та обов’язки банку.

IV. Відповідальність сторін.

V. Порядок вирішення суперечок.

VI. Термін дії договору.

VII. Юридичні адреси сторін.

І. Загальні положення: найменування сторін; предмет договору — вид кредиту; сума й розмір відсоткової ставки; умови забезпечення виконання зобов’язань за кредитом (застава, гарантія, поручительство); порядок надання та погашення кредиту; порядок нарахування й сплати відсотків за кредит.

ІІ. Права та обов’язки позичальника

2.1. Права підприємства-позичальника:

1) вимагати від банку кредит в обсягах і в термін, зазначений у договорі;

2) достроково погасити заборгованість (за наявності фінансових можливостей);

3) скасувати договір у разі невиконання банком умов договору.

2.2. Обов’язки підприємства-позичальника:

1) використовувати отриманий кредит на цілі, обумовлені договором;

2) повернути наданий кредит у встановлений термін;

3) своєчасно сплачувати банку відсотки за користування кредитом;

4) своєчасно надавати банку баланс та інші документи для здійснення контролю за позикою;

5) забезпечити достовірність даних, наданих для отримання кредиту, і можливість контролю за його використанням;

6) інформувати банк про зміни організаційно-правової форми підприємства;

7) інше (згідно з договором).

ІІІ. Права та обов’язки банку

3.1. Права банку:

1) проводити перевірку забезпечення наданого кредиту і його цільового використання;

2) припиняти видачу нових позик і пред’являти претензії щодо раніше наданих у разі порушення підприємством умов кредитного договору, а також виявлення недостовірної звітності, недоліків у веденні бухгалтерського обліку, затримки сплати відсотків за кредит;

3) стягувати з підприємства за пролонгацію кредиту відповідну комісійну винагороду;

4) переглядати відсоткові ставки за користування кредитом у разі зміни рівня облікової ставки НБУ;

5) здійснювати нарахування і стягнення компенсації за невикористаний кредит (у разі офіційної відмови підприємства від кредиту чи його частини протягом терміну дії договору).

3.2. Обов’язки банку:

1) надавати підприємству кредит в обсягах і у строки, обумовлені договором;

2) інформувати підприємство про факти і причини дострокового стягнення банком кредиту;

3) інформувати підприємство про зміни у нормативних актах з питань кредитування і розрахунків, запроваджених черговим рішенням Національного банку.

ІV. Відповідальність сторін

У разі порушення підприємством узятих на себе зобов’язань банк може:

1) припинити дальшу видачу кредиту;

2) вимагати його дострокового повернення;

3) зменшити суму кредиту, обумовлену договором;

4) збільшити відсоткову ставку за кредит;

5) за несвоєчасне повернення кредиту й відсотків стягнути пеню у розмірі, обумовленому договором, але не більше двократного розміру офіційної облікової ставки НБУ.

Підприємство може вимагати від банку відшкодування збитків, що виникли внаслідок порушення зобов’язання надати кредит або надання його не в повному обсязі.

За неповного використання кредиту підприємство сплатить кредиторові неустойку у розмірі плати банку за залучені кредитні ресурси і неотриманої маржі у звітному періоді.

Після укладення кредитної угоди банк відкриває підприємству позиковий рахунок, на який зараховується відповідна сума кредиту.

Кредити надаються підприємствам: у безготівковій формі —оплатою платіжних документів з позикового рахунку як у національній, так і в іноземній валюті, переказуванням коштів на поточний рахунок підприємства, якщо інше не передбачено кредитним договором; у готівковій формі для розрахунків зі здавачами сільськогосподарської продукції.

Похожие работы

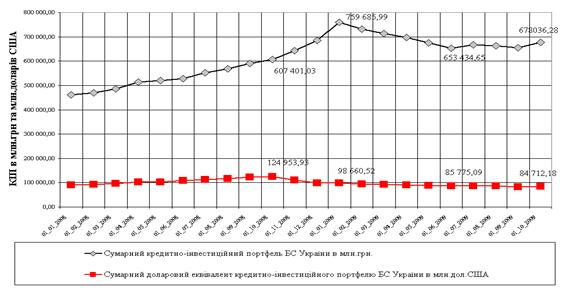

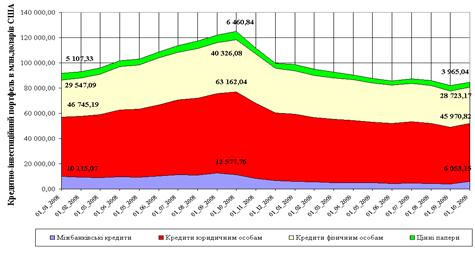

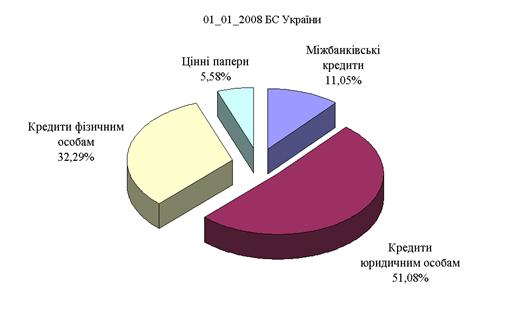

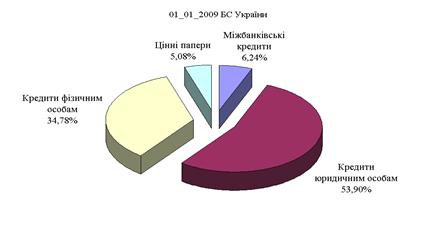

... - 2009 роках, яка демонструє визначальний характер ставки залучення депозитів (ресурсів) на рівень кредитних ставок. Розділ 3. Основні тенденції розвитку кредитування підприємств в банківській системі україни на фоні наслідків світової фінансової кризи 2008 - 2009 рр. 3.1 Загальні тенденції розвитку кредитування в банківській системі України на протязі 2008-2009 рр. Стан банківської ...

... є вимог до форми та умов кредитного договору, а тому при його укладанні треба керуватися загальними положеннями Цивільного кодексу України. Заключним етапом банківського кредитування підприємств характеризується тим, що банк здійснює контроль за виконанням умов кредитного договору. Метою цього етапу с забезпечення своєчасності та повноти повернення кредиту і процентів. Банки використовують різні ...

... є 21 млн DM. Відповідальними за виконання проекту є Кредитна установа для відбудови (KFW) і Національний банк України. Проект спільного кредитування має на меті (на взаємодоповнювальній основі): · надання кредитних коштів мікро- і малим підприємствам; · надання технічної підтримки комерційним банкам у сприянні розвитку названих цільових груп; · створення умов для тривалого фі ...

... Материалы Всеукраинской научно-практической конференции студентов, аспирантов, молодых ученых. – Севастополь: Из-во СевНТУ, 2007. – С. 113-115. АНОТАЦІЯ Кулінич І.М. Механізм управління ризиками кредитування оборотних коштів підприємств (на прикладі легкої промисловості). - Рукопис. Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 – економіка та ...

0 комментариев