Навигация

Методы стабилизации денежного оборота

2 Методы стабилизации денежного оборота

Денежный оборот, опосредуя сложные экономические связи, может, как облегчить обмен, так и существенно ухудшить условия производства, распределения и потребления общественного продукта. Эффективно организованный денежный оборот обеспечивает расширенное воспроизводство при минимизации общественных (социальных) потерь. Для этого он должен стать стабильным, т.е. обеспечить относительную устойчивость покупательной способности денежной единицы, выражающуюся в постоянстве того количества товаров, услуг (при сохранении их качества), которые можно приобрести за одно и то же количество денег в различные периоды времени. Напротив, нарушение устойчивости денежного оборота, особенно на длительных временных интервалах, влечет невозможность полноценного выполнения деньгами своих функций и, следовательно, реализации их роли в общественном воспроизводстве. Поэтому обеспечение устойчивости денежного оборота – одна из важнейших целей в системе целевых ориентиров денежно-кредитной политики.

Опыт показывает, что рынки (в том числе и денежный) в той или иной степени несовершенны. Можно выделить несколько причин самоподдерживающего неравновесия рыночного механизма:

ü все экономические агенты в реальной жизни одновременно не обладают полной и абсолютно точной информацией о динамике конъюнктуры рынков, так как не могут получать эту информацию мгновенно;

ü на практике всегда существует так называемые «издержки оппортунистического поведения», т.е. затраты на получение той или иной достоверной информации;

ü в реальной жизни нет совершенной конкуренции (абсолютно свободного рынка), что ограничивает гибкость цен, заработной платы и процентных ставок.

В случае если в каждый данный момент сделки осуществляются по неравновесным ценам, то нет смысла говорить и о совершенной информации (т.е. агенты принимают свои решения исходя из асимметричной информации, тем самым усиливая отклонения реальных процессов от состояния равновесия). В связи с этим можно предположить, что достижение некоего «абсолютного равновесия» может быть только случайным и не может являться устойчивым результатом действия рыночных сил.

Данные обстоятельства обуславливают необходимость регулирования денежного оборота со стороны государства. Причем значимость этого процесса существенно возрастает в условиях высокоиндустриальной экономики.

В зависимости от тех или иных классификационных признаков методы регулирования денежного оборота могут разделяться на различные группы. Например, от учета экономических интересов субъектов денежного оборота выделяют административные (прямые) и экономические (косвенные) методы. В зависимости от объема воздействия на денежный рынок выделяют общие и селективные методы (инструменты) регулирования денежного оборота. Характер используемых методов также можно выделить в качестве классификационного признака. Так, направленность методов на противодействие инфляции относят к антиинфляционной политике. В то же время государственная политика в сфере денежного оборота может и приспосабливаться к инфляции. В этом случае будут применяться меры корректирующего характера, направленные на временную «компенсацию» последствий инфляции (например, индексация доходов населения). Однако в любом случае основной целью регулирования государством денежного оборота будет являться ослабление негативных социально-экономических последствий инфляций.

Основными в системе методов регулирования денежного оборота являются методы антиинфляционной направленности, выбор которых будет зависеть от природы инфляции, ее основных факторов, а также от главенствующей концепции антиинфляционной политики. В зависимости от того, как в той или иной стране оценивается природа инфляции (монетарная, немонетарная или их сочетание), ее ведущие факторы, государство определяет ту или иную стратегию антиинфляционного регулирования. В отличие от сущности инфляции, т.е. причин, ее определяющих (как объективно существующих явлений), выбор мер антиинфляционной политики со стороны государства зависит от субъективных факторов, господствующей в данный момент в стране теории денежного обращения (монетаризм, теория многофакторной инфляции, неокейнсианство и др.).

Совпадение субъективных оценок и объективных явлений в конечном итоге будет определять эффективность антиинфляционной стратегии.

Так, в развитых странах основная ответственность за проведение эффективной антиинфляционной политики, как правило, возлагается на центральный банк как ведущий орган денежно-кредитного регулирования. В этом случае, осуществляя антиинфляционное регулирование денежного оборота, центральные банки могут использовать методы и инструменты денежно-кредитной политики, осуществлять денежные реформы. К мероприятиям в сфере организации денежного обращения могут добавляться меры бюджетно-налогового регулирования, мероприятия в сфере ценообразования, формирования конечных доходов населения и другие регулирующие финансово-кредитные рычаги.

Однако в условия переходной экономики это зачастую может решить только часть задачи. Регулирование инфляции, вызванной факторами неденежного характера, требует дополнительных радикальных мер в сфере, например, структурной политики, инвестиционного регулирования и др. Более того, опыт постсоциалистических стран в последние годы убедительно показывает, что устойчивое достижение целевого ориентира по инфляции возможно только путем реализации комплекса согласованных мер в области денежно-кредитной, бюджетно-налоговой, тарифной и структурной политики государства.

В современной мировой практике разработки и реализации антиинфляционной политики накоплен большой опыт использования различных методов регулирования инфляционных процессов.

Методы и инструменты антиинфляционной денежно-кредитной политики. В соответствии с традиционными подходами (монетаризм) регулирование денежного оборота должно носить рестрикционный («сдерживающий») характер, т.е. быть направлено на сокращение спроса на деньги методами денежно-кредитного регулирования. В результате государство (в лице центрального банка) ужесточает контроль за приростом денежной массы в обращении, снижает темпы эмиссии, повышает альтернативную стоимость денег (процентные ставки). В этом случае эффективность антиинфляционных мероприятий в долгосрочной перспективе будет зависеть от структуры инфляционного процесса (т.е. соотношения монетарной и немонетарной ее природы). В том случае, если денежные факторы являются определяющими в активизации инфляционного процесса, то меры рестрикционного характера в области денежно-кредитного регулирования будут иметь успех. Если же определяющими в инфляционном процессе являются немонетарные факторы, то необходим комплекс мероприятий как в денежной, так и в неденежной сферах экономики, поскольку меры, сдерживающие денежное предложение, могут лишь усугубить ситуацию, лишая экономику необходимых денежных ресурсов.

Для осуществления конкретной денежно-кредитной политики используются следующие инструменты:

ü банковская эмиссия (эмиссионная политика) – инструмент прямого действия на изменение денежного оборота и денежной массы;

ü рефинансирование (учетная политика) – центральный банк объявляет ставку рефинансирования, которая означает, под какой годовой процент он готов кредитовать коммерческие банки при недостатке собственных кредитных ресурсов у последних. Ставка рефинансирования должна быть выше темпов инфляции. При излишней денежной массе в экономике центральный банк должен повышать ставку рефинансирования, делая тем самым свои кредиты, а следовательно, и кредиты коммерческих банков более дорогими. Ставка рефинансирования должна снижаться по мере того, как уменьшаются темпы инфляции;

ü норма резервных требований (политика минимальных резервов) – состоит в установлении центральным банком резервных требований к коммерческим банкам. Изменяя норму обязательных резервов, центральный банк может регулировать условия предоставления кредитов экономике и объемы кредитных вложений;

ü операции на открытом рынке (политика открытого рынка) – заключается в покупке и продаже центральным банком ценных бумаг от своего имени на денежно-финансовом рынке;

ü валютная интервенция (валютная политика).

Антиинфляционная политика в бюджетно-налоговой сфере. Система мероприятий здесь также определяется структурой инфляционного процесса. В случае активизации инфляции «спроса» инфляционные меры предполагают сокращение дефицита бюджета, сокращение государственных расходов, увеличение налогообложения доходов экономических субъектов и прочие мероприятия, предполагающие рестриктивное воздействие на уровень доходов и инвестиций в экономике. В свою очередь ведущая роль неденежных факторов инфляции может требовать мер противоположной направленности, например увеличения инвестиционных расходов государства на цели реструктуризации производства, налоговых льгот для предприятий, реализующих активную инновационную политику, направленности бюджетно0налогового регулирования на стимулирование конкуренции в экономике (развитие малого бизнеса и др.).

Антиинфляционная направленность валютного регулирования. Антиинфляционные меры в этом случае направлены на поддержание относительной стабильности обменного курса национальной денежной единицы. Это в свою очередь снижает девальвационные и соответственно инфляционные ожидания экономических субъектов (т.е. является мощным фактором противодействия инфляции). Однако длительное проведение данной политики при условии достаточно жесткой фиксации курса может привести и к негативным экономическим последствиям. В этом случае валютный курс не обладает необходимой степенью гибкости для корректировки платежного баланса, что может необоснованно увеличить денежное предложение. Обратная ситуация сложится в стране, испытывающей относительный недостаток валютных поступлений. В этом случае государство (центральный банк) в рамках политики поддержания стабильного курса вынуждено ограничивать спрос на валюту мерами рестрикционной денежно-кредитной политики (рост процентных ставок, снижение денежного предложения и др.). В конечном итоге это снизит темпы экономического роста, т.е. потери от подобной политики могут превысить выгоды.

Антиинфляционная политика в сфере ценообразования (административное сдерживание роста цен). Она может быть в достаточной степени эффективна только в краткосрочном периоде (при условии ее сочетания с другими методами антиинфляционного регулирования). В противном случае административное ценообразование, если оно используется как единственное средство антиинфляционного регулирования, чревато переходом открытой инфляции в ее скрытую форму (дефицит товаров).

Антиинфляционная направленность политики доходов. В классическом варианте она предполагает сдерживание доходов населения («замораживание» заработной платы и др.) с целью ограничения его платежеспособного спроса. В условиях развитых стран, где заработная плата составляет не менее 60% себестоимости товаров, ее рост может спровоцировать так называемую «инфляцию издержек» (классическая спираль: зарплата – издержки – цены).

Однако если на коротком отрезке времени положительные результаты этой политики могут превысить ее негативные последствия, то в долгосрочном периоде проведение рестрикционных мероприятий в сфере доходов населения встречает достаточно сильное сопротивление как профсоюзов, так и работников в целом. В этом случае чаще всего используется политика одновременного ограничения роста заработной платы (не выше достигнутых темпов производительности труда) при одновременном «замораживании» цен.

Хотя политика доходов и противодействует неконтролируемой инфляции, но она все же не устраняет ее коренных причин (более того, может существенно затормозить экономический рост).

Структурная и инвестиционная политика государства, а также конкурентное стимулирование производства, являясь составляющими общеэкономической политики государства, способствуют нейтрализации инфляции, обусловленной неденежными факторами. Оздоровление экономики на основе ее долговременной эффективной структурной перестройки в соответствии с реальным спросом, демонополизация и регулирование деятельности «естественных» монополий, стимулирование инвестиций в обновление и коренную реструктуризацию производства, рост уровня его инновационности – решающие факторы борьбы с инфляцией и обеспечения устойчивого результата по целевой инфляции в долгосрочном периоде.

Государственное регулирование рынка ценных бумаг является важнейшим антиинфляционным фактором, определяющим эффективность денежно-кредитной и валютной политики, целевую направленность инвестиций экономических субъектов, зависимость от внешних займов и др. Отсутствие надлежащего государственного регулирования рынка ценных бумаг ведет к росту спекулятивных операций, что стимулирует инфляцию. Напротив, цивилизованное развитие внутреннего финансового рынка, осторожное и эффективное его регулирование со стороны государства будут способствовать безэмиссионному финансированию дефицита госбюджета, росту эффективности процентной политики центрального банка, обеспечению целевой направленности средств на инвестиционные нужды реального сектора и т.д.

Денежные реформы – это меры корректирующего характера, компенсирующие негативные последствия инфляции, но не устраняющие ее коренных причин. Денежные реформы предполагают частичное либо полное преобразование действующей денежной системы, проводимое государством с целью упорядочения денежного оборота. Эффективность денежных реформ и долгосрочность полученных результатов (вне зависимости от степени ее радикальности) зависит только от своевременности и адекватности (сущности инфляции) проводим мер антиинфляционного регулирования.

Выделяют денежные реформы, в результате которых осуществляется:

ü переход к иному виду денежного товара (медные, серебряные, золотые деньги, би- и монометаллизм, бумажные, кредитные), или изменение типа денежной системы;

ü замена неразменных на золото денег на разменные, т.е. восстановление размена бумажных денег на золото;

ü изменение каких-либо элементов денежной системы (вида обеспечения банкнот, механизма эмиссии, курсообразования и т.д.);

ü создание новой денежной системы в связи с образованием новых стран, экономических союзов и т.д. (формирование зоны евро, становление денежных систем постсоциалистических стран).

Существуют следующие наиболее часто используемые методы проведения денежных реформ:

ü нуллификация, которая предполагает официальную замену старых обесценивающихся денежных знаков на новые, но в ограниченном количестве. Данный метод предполагает, как правило, конфискационный характер проведения, что является очень болезненным для населения;

ü ревальвация (реставрация), которая предполагает восстановление стоимостного содержания денежной единицы, или возврат ее прежнего золотого содержания, или рост курсовой стоимости национальных денег по отношению к иностранной валюте;

ü девальвация, напротив, предполагает снижение стоимостного содержания национальной денежной единицы (например, падение курсовой стоимости национальных денег или в условиях размена бумажных денег на золото – уменьшение их металлического содержания). Чаще всего девальвация используется центральными банками с целью урегулирования платежных балансов, кратковременного стимулирования экспорта;

ü деноминация (изменение масштаба цен) – это увеличение нарицательной стоимости национальных денег (без изменения их наименования) путем «зачеркивания нулей». Данный метод позволяет упростить издержки расчетов, но так же, как и все предыдущие методы, не затрагивает сущностных причин инфляции. В связи с этим деноминация может быть эффективна, например, на завершающем этапе экономических преобразований, повышая доверие к национальной валюте.

Все методы проведения денежных реформ в том или ином виде предполагают изъятие из каналов денежного обращения излишних денег, превышающих реальный спрос со стороны экономики (т.е. достижение товарно-денежной сбалансированности экономики). Однако вне системы комплексного антиинфляционного регулирования экономики денежные реформы как метод регулирования денежного оборудования могут дать положительный эффект только на краткосрочный период. Кроме того, существенным фактором, определяющим успех (неуспех) денежной реформы, является доверие экономических агентов к политике государства в сфере денежно-кредитных отношений, а также к банковской системе.

Литература

1. Деньги, кредит, банки: учебник / Г.И. Кравцова, Г.С. Кузьменко, О.И. Румянцева [и др.]; под ред. проф. Г.И. Кравцовой. – 2-е изд., перераб. и доп. – Минск: БГЭУ, 2007. – 444с.

2. Деньги, кредит, банки: Учеб. – метод. Комплекс для студ. экон. спец. / Сост. и общ. ред. А.М. Плешкуна. – Новополоцк: ПГУ, 2005. – 260 с.

3. Деньги, кредит, банки: Учеб. Пособие / В.И. Тарасов. – 2-е изд., стереотип. – Мн.: Книжный Дом; Мисанта, 2005. – 512 с.

4. Деньги, кредит, банки: Учеб. – метод. Комплекс для студентов экономических специальностей / Сост.: Б.Н. Желиба, И.Н. Кохнович: Минский ин-т управления. – Мн.: Изд-во МИУ, 2005. – 244 с.

Похожие работы

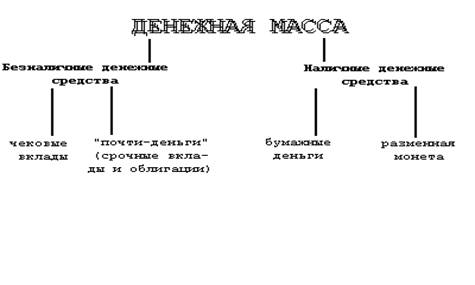

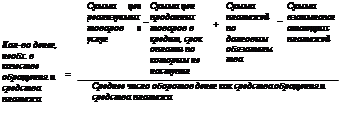

... денег зависит от периодичности выплаты доходов, равномерности расходования населением своих средств, уровня сбережения и накопления. Но так как скорость обращения денег обратно пропорциональна количеству денег в обращении, ускорение их оборачиваемости означает рост денежной массы. Увеличенная денежная масса при том же объеме товаров и услуг на рынке ведет к обесценению, денег, т.е. в конечном ...

... кругообороту средств в народном хозяйстве; 3) четкое разграничение безналичного и наличного денежного оборотов создает условия, облегчающие планирование денежного обращения и безналичного денежного оборота. Расширение сферы безналичного оборота позволяет более точно определять размеры эмиссии и изъятия наличных денег из обращения. С одной стороны, развитие безналичных расчетов приводит к ...

... и деньги как самостоятельные экономические явления. Довольно многочисленная группа экономистов выделяет контрольную функцию кредита. Представляется, что данная функция характерна скорее для кредитора, чем для кредитного отношения в целом. 3. Национальный банк, главные цели его политики и деятельности Центральный банк Республики Беларусь именуется Национальным банком. Он был создан в 1991 г. ...

... . Именно они определяют общий объем бюджетного дефицита и, следовательно, объем займов, необходимых для его финансирования, основные направления и цели воздействия на денежное обращение, кредит, производство, занятость и целесообразность осуществления общегосударственных программ по поддержке малого бизнеса отдельных районов страны. Хроническая дефицитность государственного и местных бюджетов и ...

0 комментариев