Навигация

МЕТОДИКА АНАЛИЗА ФИНАНСОВОЙ УСТОЙЧИВОСТИ НА ПРИМЕРЕ ООО АФ «Возрождение»

2. МЕТОДИКА АНАЛИЗА ФИНАНСОВОЙ УСТОЙЧИВОСТИ НА ПРИМЕРЕ ООО АФ «Возрождение»

2.1 Методики анализа финансовой устойчивости на основе абсолютных показателей

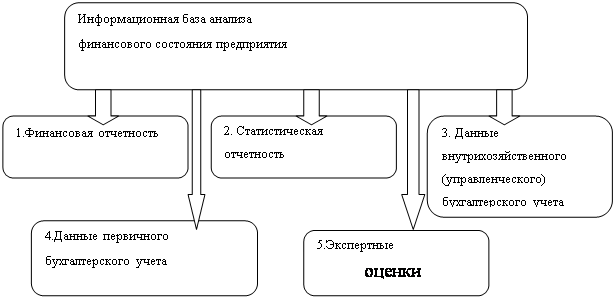

Анализ финансовой устойчивости предприятия проводится в основном на основе данных формы № 1 «Бухгалтерский баланс» и формы № 2 «Отчет о прибылях и убытках» [Приложения 1-6].

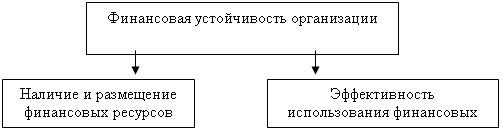

Анализ бухгалтерского баланса (форма № 1) позволяет выявить: общую оценку структуры активов и их источников; ликвидность баланса; платежеспособность и кредитоспособность предприятия; вероятность банкротства; финансовую устойчивость; и классифицировать финансовое состояние предприятия по сводным критериям оценки бухгалтерского баланса.

Вертикальный анализ структуры активов и источников их формирования ООО АФ «Возрождение» представлен в Приложении 7.

Весь анализируемый период валюта баланса уменьшается, что отрицательно характеризует баланс. В составе активов наибольший удельный вес принадлежит за все три года оборотным активам: в 2004 г. – 88 %, в 2005 г. – 91,3 %, в 2006 г. 93,5 %. В динамике удельный вес оборотных активов растет: на 5,5 % в 2006 г. в сравнении с 2004 г., но в абсолютном выражении стоимость оборотных активов в 2006 г. уменьшилась на 1342 тыс. руб. по сравнению с 2004 г. Стоимость внеоборотных активов в 2006 г. уменьшилась по сравнению с 2004 г. на 1156 тыс. руб., удельный вес в структуре активов также уменьшился на 5,5 %.

В 2006 г. в составе внеоборотных активов наибольший удельный вес составляет незавершенной строительство (5,3%), в составе оборотных активов -дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты (42,7 %), удельный вес которой в структуре активов увеличился к 2006 г. на 30,8% по сравнению с 2004 г.. Следует обратить внимание, что на протяжении всего исследуемого периода увеличивается удельный вес в структуре активов денежных средств: в 2006 г по сравнению с 2004 г. – на 18,4 %.

Пассив баланса положительно характеризует преобладание собственного капитала над заемным: в 2004 г. удельный вес собственного капитала в структуре источников формирования средств составляет 92,9 %, в 2005 г. 96,8 %, в 2006 г. – 92,6 %. Наблюдается незначительное снижение удельного веса собственного капитала в структуре пассива на 0,3% (-2371 тыс. руб.).

На протяжении всего периода неизменными остаются долгосрочные обязательства, представленные статьей «отложенные налоговые обязательства: 0,4 % в структуре пассива баланса (65 тыс. руб.).

Краткосрочные обязательства в 2006 г. по сравнению с 2004 г. увеличились на 991 тыс. руб. за счет увеличения задолженности перед поставщиками и подрядчиками на 963 тыс. руб. и по налогам и сборам на 78 тыс. руб. Удельный вес в структуре пассивов краткосрочных обязательств увеличился с 2004 г. по 2006 г. на 6,5 %, но за счет уменьшения доли прочих краткосрочных обязательств на 6,2 %, краткосрочные обязательства в динамике за исследуемый период увеличились всего на 0,3 %.

Таким образом, положительно характеризует баланс ООО АФ «Возрождение» преобладание в структуре баланса оборотных активов и увеличение их удельного веса в динамике за исследуемый период в структуре имущества, увеличение доли денежных средств, преобладание удельного веса собственного капитала над заемным и снижение краткосрочных обязательств. Отрицательно характеризует баланс ООО АФ «Возрождение» увеличение доли дебиторской задолженности в структуре имущества и кредиторской задолженности в структуре источников средств; уменьшение валюты баланса.

Горизонтальный анализ динамики активов и источников их формирования ООО АФ «Возрождение» представлен в Приложении 8.

На протяжении исследуемого периода наблюдается снижение стоимости внеоборотных активов в среднем ежегодно на 31,5 %, в то время как оборотные активы уменьшаются в среднем ежегодно на 4,3 %. Снижение оборотных активов происходит за счет снижения краткосрочных финансовых вложений, которые уменьшаются в среднем ежегодно на 47,7 %. По статьям «Денежные средства» темп роста в среднем ежегодно составляет 71,6%, «Дебиторская задолженность» увеличивается в среднем на 75,7 %, «НДС» - на 41,4 %, «Запасы» - на 99,6 %. По поводу запасов можно сказать, что их среднее увеличение на протяжении исследуемого периода объясняется увеличением в 2005 г. на 734,1%, в то время как в 2006 г. их стоимость уменьшилась на 45,7 %.

В пассиве баланса наблюдается ежегодное снижение стоимости как собственного капитала, так и заемного: соответственно на 7,4 % и 7,2 %. Снижение стоимости заемного капитала следует из снижения стоимости прочих краткосрочных обязательств, которые к 2006 г. аннулировались из баланса, в то время как кредиторская задолженность в среднем ежегодно увеличивалась на 241,5 %, при этом задолженность перед поставщиками и подрядчиками в среднем ежегодно увеличивалась на 939,3%, по налогам и сборам – на 184,4%, задолженность перед персоналам уменьшалась в среднем на 46,4 %, а перед государственными внебюджетными фондами на 72,6 %

В целом изменения в балансе отрицательные. Из этого следует: деятельность предприятия за исследуемый период можно охарактеризовать как неэффективную.

Для более детального анализа бухгалтерского баланса необходимо провести анализ ликвидности баланса, с целью определить платежеспособность организации. Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств. От ликвидности баланса следует отличать ликвидность активов, которая определяется как величина, обратная времени, необходимому для превращения их в денежные средства. Чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность.

Анализ ликвидности заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенных в порядке возрастания сроков [15, с. 123].

В зависимости от степени ликвидности, т. е. скорости превращения в денежные средства, активы предприятия разделяются на следующие группы [15, с. 126].

Наиболее ликвидные активы – все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:

А1 = строка 250 (форма № 1) + строка 260 (форма № 1), (1)

где А1 – наиболее ликвидные активы;

строка 250 (форма № 1) – краткосрочные финансовые вложения;

строка 260 (форма № 1) – денежные средства.

Быстро реализуемые активы – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты:

А2 = строка 240 (форма № 1), (2)

где А2 – быстро реализуемые активы;

строка 240 (форма № 1) – дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

Медленно реализуемые активы – запасы за минусом расходов будущих периодов, НДС, и прочие оборотные активы:

А3 = строка 210 (форма № 1) + строка 220 (форма № 1) +

+ строка 270 (форма № 1) - строка 216 (форма № 1), (3)

где А3 – медленно реализуемые активы;

строка 210 (форма № 1) – запасы;

строка 220 (форма № 1) – налог на добавленную стоимость по приобретенным ценностям;

строка 270 (форма № 1) – прочие оборотные активы;

строка 216 (форма № 1) – расходы будущих периодов.

Труднореализуемые активы – внеоборотные активы, дебиторская задолженность, платежи по которой ожидаются более, чем через 12 месяцев после отчетной даты:

А4 = строка 190 (форма № 1) + строка 230 (форма № 1), (4)

где А4 – труднореализуемые активы;

строка 190 (форма № 1) – стоимость внеоборотных активов;

строка 230 (форма № 1) – дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

Пассивы баланса группируются по степени возрастания сроков погашения обязательств.

Наиболее срочные обязательства – кредиторская задолженность, задолженность перед участниками (учредителями) по выплате доходов, прочие краткосрочные обязательства, а также ссуды, не погашенные в срок (по данным приложений к бухгалтерскому балансу):

П1 = строка 620 (форма № 1) + строка 630 (форма № 1) +

+ строка 660 (форма № 1), (5)

где П1 – наиболее срочные обязательства;

строка 620 (форма № 1) – кредиторская задолженность;

строка 630 (форма № 1) – задолженность перед участниками (учредителями) по выплате доходов;

строка 660 (форма № 1) – прочие краткосрочные обязательства.

Краткосрочные пассивы – краткосрочные кредиты и займы, подлежащие погашению в течение 12 месяцев после отчетной даты (кроме непогашенных в срок):

П2 = строка 610 (форма № 1), (6)

где П2 – краткосрочные пассивы;

строка 610 (форма № 1) – краткосрочные займы и кредиты.

Долгосрочные пассивы – это долгосрочные кредиты и займы, прочие долгосрочные обязательства (за минусом непогашенных в срок):

П3 = строка 590 (форма № 1), (7)

где П3 – долгосрочные пассивы;

строка 590 (форма № 1) – общая стоимость долгосрочных обязательств.

Постоянные пассивы или устойчивые – капитал и резервы, доходы будущих периодов за минусом расходов будущих периодов, резервы предстоящих расходов:

П4 = строка 490 (форма № 1) + строка 640 (форма № 1) –

- строка 216 (форма № 1) + строка 650 (форма № 1), (8)

где П4 – постоянные пассивы;

строка 490 (форма № 1) – капиталы и резервы;

строка 640 (форма № 1) – доходы будущих периодов;

строка 216 (форма № 1) – расходы будущих периодов;

строка 650 (форма № 1) – резервы предстоящих расходов.

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеют место следующие соотношения:

А1≥П1; А2≥П2; А3≥П3; А4≤П4.

В случаях, когда одно или несколько неравенств имеют противоположный знак от зафиксированного в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке; в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные. Анализ ликвидности представлен в таблице 3 [Приложение 9].

В ООО АФ «Возрождение» сопоставление групп по активу и пассиву имеет следующий вид: А1≥П1; А2≥П2; А3≥П3; А4≤П4. Таким образом, на протяжении всего исследуемого периода баланс предприятия абсолютно ликвидный. Предприятие имеет все возможности в случае необходимости рассчитаться по своим обязательствам. В динамике за три года наблюдается уменьшение наиболее ликвидных активов и труднореализуемых активов, и рост быстрореализуемых активов и медленно реализуемых активов.

Для уточнения степени ликвидности баланса проведем коэффициентный анализ показателей платежеспособности предприятия, который представлен в таблице 4.

Для оценки ликвидности баланса в целом используется общий показатель ликвидности [16, с. 59]:

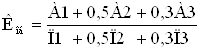

, (9)

, (9)

где Коб – общий показатель ликвидности;

А1 – наиболее ликвидные активы;

А2 – быстро реализуемые активы;

А3 – медленно реализуемые активы;

П1 – наиболее срочные обязательства;

П2 – краткосрочные пассивы;

П3 – долгосрочные пассивы.

Установленное нормативное значение общего показателя ликвидности должно быть равно 1 или больше 1.

Коэффициент абсолютной ликвидности показывает, какую часть краткосрочной задолженности организация может погасить за счет денежных средств. Нормативное значение от 0,2 до 0,7:

![]() , (10)

, (10)

где Кал – коэффициент абсолютной ликвидности.

Коэффициент «критической оценки» показывает, какая часть текущих обязательств может быть погашена немедленно за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Нормальным считается значение 0,7-0,8:

![]() , (11)

, (11)

где Кко – коэффициент «критической оценки».

Коэффициент текущей ликвидности показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Это главный показатель платежеспособности. Нормальным значением для данного показателя считаются соотношения от 1,5 до 3:

Ктл = ![]() , (12)

, (12)

где Ктл – коэффициент текущей ликвидности.

Коэффициент обеспеченности собственными средствами характеризует наличие собственных оборотных средств у организации, необходимых для ее финансовой устойчивости. Он должен быть не менее 0,1:

Кос = ![]() , (13)

, (13)

где Кос – коэффициент обеспеченности собственными средствами;

А4 – труднореализуемые активы;

П4 – постоянные пассивы.

Коэффициент восстановления (утраты) платежеспособности (Кв/у) показывает на сколько повысилась или уменьшилась платежеспособность предприятия за исследуемый период:

Кв/у = Ктл(на конец года) + ![]() Ктл(на конец года) – Ктл(на начало года) (14)

Ктл(на конец года) – Ктл(на начало года) (14)

Таблица 4

Анализ показателей платежеспособности ООО АФ «Возрождение»

| Наименование показателя | 2004 г. | 2005 г. | 2006 г. | Изменение 2006 г. к 2004 г. (+;-) |

| 1 | 2 | 3 | 4 | 5 |

| Общий показатель ликвидности | 21,9 | 33,9 | 9,8 | -12,1 |

| Коэффициент абсолютной ликвидности | 11,2 | 10,1 | 6,8 | -4,4 |

| Коэффициент «критической оценки» | 13,0 | 31,1 | 12,9 | -0,1 |

| Коэффициент текущей ликвидности | 13,1 | 33,4 | 13,4 | +0,3 |

| Коэффициент обеспеченности собственными оборотными средствами | 0,92 | 0,96 | 0,92 | - |

| Коэффициент восстановления (утраты) платежеспособности | - | +20,3 | -16,6 | - |

ООО АФ «Возрождение» на протяжении всего исследуемого периода платежеспособно, но в динамике наблюдается снижение всех показателей, характеризующих платежеспособность предприятия, за исключением коэффициента текущей ликвидности. Имущество предприятия формируется в основном за счет собственного капитала: в 2004 г. на 92 %, в 2005 г. на 96 %, в 2006 г. на 92 %. Изменения коэффициента на протяжении исследуемого периода незначительны. В 2005 г. коэффициент восстановления / утраты платежеспособности показал, что в течение 1 квартала 2006 г. предприятие сохраняло свою платежеспособность, в 2006 г. он показал, что в 1 квартале 2007 г. предприятие теряло платежеспособность.

Оценка платежеспособности осуществляется также и на основе характеристики структуры активов, которая представлена в таблице 5.

Таблица 5

Структура активов по классу ликвидности ООО АФ «Возрождение»

| Наименование актива | 2004 г. | 2005 г. | 2006 г. | Изменения 2006 г. к 2004 г. | ||||

| сумма тыс. руб. | структура % | сумма тыс. руб. | структура % | сумма тыс. руб. | структура % | абсолютное (+,-), тыс. руб | в структуре (+,-), % | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Активы 1 -го класса ликвидности | 13610 | 75,3 | 4171 | 27,5 | 7382 | 47,4 | -6228 | -27,9 |

| Активы 2 -го класса ликвидности | 2156 | 11,9 | 8727 | 57,5 | 6656 | 42,7 | +4500 | +30,8 |

| Активы 3 -го класса ликвидности | 131 | 0,7 | 964 | 6,3 | 518 | 3,32 | +387 | +2,62 |

| Активы 4 -го класса ликвидности | 2174 | 12,0 | 1321 | 8,7 | 1018 | 6,5 | -1156 | -5,5 |

| Итого | 18071 | 100,0 | 15182 | 100,0 | 15573 | 100,0 | -2498 | Х |

Наиболее ликвидные (1-ый класс ликвидности) и труднореализуемые активы (4-ый класс ликвидности) ООО АФ «Возрождение» в 2006 г. уменьшились по сравнению с 2004 г. на 6228 тыс. руб. и на 1156 тыс. руб. Их удельный вес в структуре активов уменьшился соответственно на 27,9% и 5,5%.

Быстро реализуемые активы (2-ой класс ликвидности) и медленно реализуемые активы (3-ий класс ликвидности) увеличились на 4500 тыс. руб. и на 387 тыс. руб. соответственно, их удельный вес увеличился в структуре активов на 30,8 % и 2,62 %.

Анализ финансовой устойчивости ООО АФ «Возрождение» с помощью абсолютных показателей, характеризующих степень обеспеченности запасов общества источниками их формирования [2, 111], представлен в таблице 6.

Таблица 6

Показатели обеспеченности запасов ООО АФ «Возрождение» источниками их формирования

| Показатели | 2004 г. | 2005 г. | 2006 г. |

| 1 | 2 | 3 | 4 |

| Общая величина запасов и затрат (ЗЗ = строка 210 (форма № 1) + строка 220 (форма № 1)), тыс. руб. Наличие собственных оборотных средств (СОС = строка 490 (форма № 1) + строка 640 (форма № 1) + строка 650 (форма № 1) - строка 190 (форма № 1) - строка 230 (форма № 1)), тыс. руб. Долгосрочные источники (ДИ = СОС + IV раздел (форма № 1)), тыс. руб. Общая величина источников (ВИ = ДИ + V раздел (форма № 1)), тыс. руб. ±ФС (Излишек (+) или недостаток (-) собственных оборотных средств) = СОС – ЗЗ, тыс. руб. ±ФТ (Излишек (+) или недостаток (-) собственных и долгосрочных заемных источников формирования запасов и затрат) = ДИ – ЗЗ, тыс. руб. ±ФО (Излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат) =ВИ – ЗЗ, тыс. руб. | 131 14620 14685 15897 14489 14554 15766 | 964 13381 13446 13861 12417 12482 12897 | 518 13405 13470 14554 12887 12952 14036 |

Определим трехкомпонентный показатель типа финансовой ситуации, который в ООО АФ «Возрождение» за все три года представлен следующими соотношениями: 1;1;1, так как +ФС>=0; +ФТ>=0; +ФО>=0 на протяжении всего исследуемого периода. То есть в ООО АФ «Возрождение» наблюдается абсолютная финансовая устойчивость предприятия.

Анализ финансовой устойчивости включает в себя оценку разных сторон деятельности предприятия. Финансовое состояние предприятия характеризуется системой относительных показателей, отражающих состояние капитала в процессе его кругооборота и способность финансировать свою деятельность на фиксированный момент времени. Анализ финансовой устойчивости ООО АФ «Возрождение» представлен в таблице 7.

Таблица 7

Анализ показателей финансовой устойчивости ООО АФ «Возрождение»

| Показатели | 2004 г. | 2005 г. | 2006 г. | Изменения 2006 г. к 2004 г. (+,-) |

| 1 | 2 | 3 | 4 | 5 |

| Внеоборотные активы, тыс. руб. | 2174 | 1321 | 1018 | -1156 |

| Оборотные активы, тыс. руб. | 15897 | 13861 | 14555 | -1342 |

| Стоимость имущества, тыс. руб. | 18071 | 15182 | 15573 | -2498 |

| Величина реального собственного капитала, тыс. руб. | 16794 | 14702 | 14423 | -2371 |

| Долгосрочные обязательства, тыс. руб. | 65 | 65 | 65 | - |

| Краткосрочные обязательства (за минусом доходов будущих периодов и резервов предстоящих расходов) тыс. руб. | 1212 | 415 | 1084 | -128 |

| Всего источников, тыс. руб. | 18071 | 15182 | 15573 | -2498 |

| Коэффициент соотношения заемных и собственных средств | 0,08 | 0,03 | 0,08 | - |

| Коэффициент обеспеченности собственными оборотными средствами | 0,92 | 0,96 | 0,92 | - |

| Коэффициент финансовой независимости | 0,93 | 0,97 | 0,93 | - |

| Коэффициент финансовой устойчивости | 0,93 | 0,97 | 0,93 | - |

В динамике за три года отмечается рост финансовой устойчивости в 2005 г. и снижение в 2006 г. В результате на конец 2006 г. финансовая устойчивость предприятия такая же как на конец 2004 г.

И в 2004 г. и в 2006 г. предприятие привлекало на рубль собственных средств 0,92 руб. заемных, в 2005 г. 0,96 руб. В 2006 г., так же как и в 2004 г. предприятие имело 93 % собственных средств, в то время как в 2005 г. – 97 %. В 2004 г и в 2006 г. 93 % активов предприятия были сформированы за счет устойчивых источников.

Таким образом, анализ бухгалтерского баланса ООО АФ «Возрождение» показал, что за период с 2004 г. по 2006 г. предприятие неизменно оставалось ликвидным, платежеспособным и финансово устойчивым.

Похожие работы

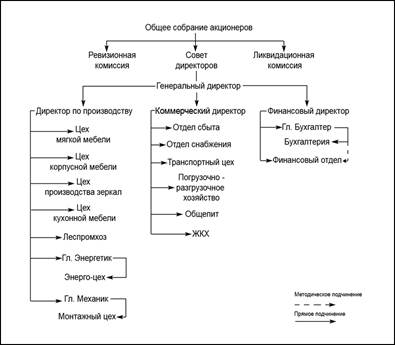

... процедурной стороны методики анализа зависит от поставленных целей и различных факторов обеспечения. Поэтому определенно можно сказать, что не существует общепринятой методики анализа финансового состояния предприятия, однако во всех существенных аспектах процедурные стороны похожи. 2. Организационно - экономическая характеристика ЗАО "Мебель для офисов" 2.1 Краткая характеристика ...

... две группы показателей, называемые условно коэффициентами капитализации и коэффициентами обслуживания внешних источников финансирования. На основании всех рассмотренных методик, анализ финансовой устойчивости нашего предприятия будем проводить по методике представленной Л.В. Донцовой и Н.А. Никифоровой. Данная методика расчета проста в применении, авторы рассматривают наиболее значимые, по их ...

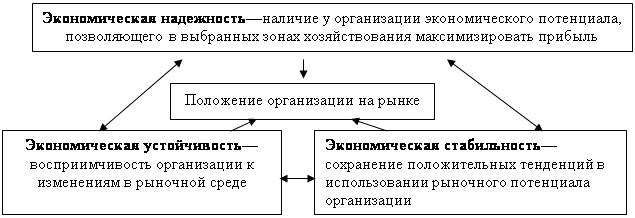

... , показателей ликвидности, деловой активности. Все эти показатели носят обобщающий рекомендательный характер и каждая организация может самостоятельно определить методику анализа финансовой устойчивости. 1.3 Краткая экономическая характеристика Хойникского райпо Гомельского ОПС Хойникское райпо обслуживает население Хойникского района, который расположен на юго-востоке Гомельской области. Он ...

... явный рост деловой активности. Предприятие стало работать быстрее и распоряжаться своими оборотными средствами более эффективно. 2.3. Коэффициентный анализ финансового состояния предприятия с применением международных методик Используя методику – уравнение Дюпона в разделе 1.3. курсовой работы проведем расчет коэффициентов Дюпона, входящих в данное уравнение и определим значение данного ...

0 комментариев