Навигация

Визначити цiну iнвестицiйного капiталу з врахуванням рiвня iнфляцiї

4.2. Визначити цiну iнвестицiйного капiталу з врахуванням рiвня iнфляцiї.

Цiна iнвестицiйного капiталу з врахуванням рiвня iнфляцiї вираховуться як сума цiни капiталу без врахування iнфляцiї i добутку цiєї цiни на рiвень iнфляцiї:

с% = ∑ сi +%*∑ сi/100 = 760* (1 + 5/100) = 798 у. о.

4.3. Для кожного проекту визначити:

4.3.а. Чистий приведений дохiд без урахування ставки дохiдностi – NPV

Це – рiзниця мiж величиною грошових надходжень S i сумою (обсягом) iнвестицiй:

NPV = S – C

Проект А: NPV = 10300 – 7000 = 3300 у.о.

Проект В: NPV = 12500 – 7000 = 5500 у.о.

Проект С: NPV = 12500 – 7000 = 5500 у.о.

4.3.b. Iндекс дохiдностi – PI

Iндекс дохiдностi – коефiцiєнт чистого доходу – вираховується за формулою:

PI = NPV / С

де NPV – чистий приведений дохiд, С – вартiсть iнвестицiй.

Проект А: PI = 3300/7000 = 0,47143, або 47,14%

Проект В: PI = 5500/7000 = 0,78571, або 78,57%

Проект С: PI = 5500/7000 = 0,78571, або 78,57%

4.3.с. Внутрiшню норму доходностi – IRR

Внутрiшня норма доходностi (прибутку) – це норма прибутку вiд нових iнвестицiй, за якої рiчнi iнвестицiї i майбутнi позитивнi грошовi потоки дорiвнюють один одному:

С = ∑Ni / (1+IRR)i, i = 1, 2, 3, 4, 5

Невiдоме значення IRR знаходимо як розв'язок цього рiвняння. Оскiльки це – трансцендентне рiвняння, його розв'язок будемо шукати чисельним (iтерацiйним) методом з використанням лiнiйного интерполювання.

Проект А: 7000 = 1000/(1+IRR) + 1500/(1+IRR)2 + 4300/(1+IRR)3 +

+ 2000/(1+IRR)4 + 1500/(1+IRR)5

Чисельний метод (аналогiчно тому, як це робилося в задачi 2) дає IRR = 0,134 (тобто норма доходностi складає 13,4%), оскiльки

1000/(1+0,134) + 1500/(1+0,134)^2 + 4300/(1+0,134)^3 + 2000/(1+0,134)^4 +

+ 1500/(1+0,134)^5 – 7000 = 0,03665 ≈ 0.

Проект В: IRR = 0,2015, або 20,15%, оскiльки

1500/(1+0,2015) + 2000/(1+0,2015)^2 + 3000/(1+0,2015)^3 + 3000/(1+0,2015)^4 + 3000/(1+0,2015)^5 – 7000 = 0,05325 ≈ 0.

Проект С: IRR = 0,21722 ≈ 0,2172, або 21,72%, оскiльки

2500/(1+0,21722) + 2200/(1+0,21722)^2 + 2500/(1+0,21722)^3 + 2500/(1+0,21722)^4 + 2500/(1+0,21722)^5 – 7000 = -0,00895 ≈ 0.

4.3.d. Дисконтований перiод окупностi – DPP

Перiод окупностi iнвестицiй у роках:

DPP = ∑ IK / ГНр,

де ∑ IK = С = 7000 у. о. – сума iнвестицiй у проект, передбачена кошторисом (обсяг iнвестицiйного капiталу), ГНр – середньорiчнi грошовi надходження. Рахуємо:

Проект А: ГНр = (1000+ 1500+ 4300+ 2000+1500)/5 = 2060 у.о.

DPP = 7000/2060 = 3,39806 ≈ 3,4 рокiв

Проект В: ГНр = (1500+ 2000+ 3*3000)/5 = 2500 у.о.

DPP = 7000/2500 = 2,8 рокiв

Проект С: ГНр = 5*2500/5 = 2500 у.о.

DPP = 7000/2500 = 2,8 рокiв

4.4. На пiдставi обчислених показникiв визначити напрямок вкладання коштiв, тобто вибрати найкращий iнвестицiйний проект

В таблицi 4.3 зведенi всi обчисленi вище показники по трьох проектах.

Таблиця 4.3. Економiчнi показники по iнвестицiйних проектах

| № проекту | NPV | PI | IRR | DPP |

| – | у. о. | % | % | рокiв |

| А | 3300 | 47,14 | 13,40 | 3,4 |

| В | 5500 | 78,57 | 20,15 | 2,8 |

| С | 5500 | 78,57 | 21,72 | 2,8 |

Як видно з таблицi, найкращим є проект С, оскiльки вiн має найвище значення IRR, хоча по iншим показникам проекти В i С однаковi.

4.5. Висновки по задачi

Головний критерiй оцiнки доцiльностi здiйснення iнвестицiйної дiяльностi – рiвень окупностi, тобто швидкiсть повернення iныестору вкладених коштiв через грошовi потоки, що їх генерує це вкладення. Додатнє значення NPV вказує на доцiльнiсть iнвестування коштiв, оскiльки проект є прибутковим. Такими є всi три проекти. Але в нашому випадку рiвень рентабельностi IRR, а також рiвень окупностi DPP виявилися найбiльш прийнятними для третього проекту С.

Похожие работы

... ів. Використання такої якості категорії фінансів дає можливість не тільки контролювати дотримання пропорцій у розподільчих і перерозподільчих процесах, а й впливати на них. 1.3 Фінансове забезпечення господарської діяльності підприємств У широкому розумінні самофінансування − це метод господарювання, який означає покриття за рахунок власних доходів усіх видатків діяльності підприємства ...

... ї науково-практичної конференції «Фінансове забезпечення економічного і соціального розвитку суспільства». – Дніпропетровськ: ДДФА, 2007. – С.124-125. АНОТАЦІЯ Абрамович І.А. Розвиток інвестиційної діяльності сільськогосподарських підприємств – Рукопис. Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 – економіка та управління підприємствами (за ...

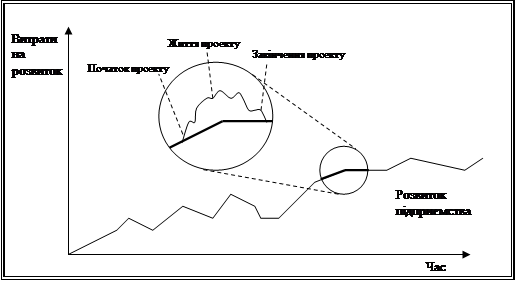

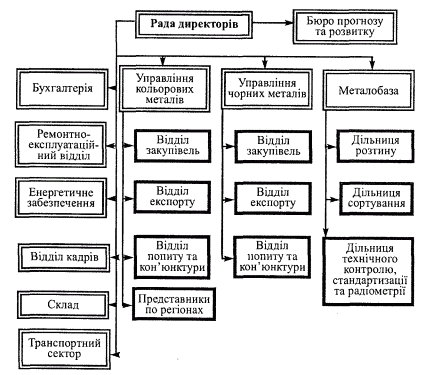

... (1.11.) Проект з більшим значенням середнього квадратичного відхилення вважається більш ризиковим. Одже, варто співвідносити прибутковість інвестицій з величиною ризику по цьому проетку. Розділ 2. Управління реальними інвестиціями підприємства з переробки металобрухту ТОВ СП “Укрроссталь” 2.1. Аналіз вибору пріоритетних напрямків реального інвестування ...

... ії студентів, аспірантів і молодих вчених “Науково-технічний розвиток: економіка, технології, управління”, 9–12 квітня 2003 р., м. Київ. – С. 324–326. (0,16 д.а.) АНОТАЦІЯ Кухта П.В. Управління інвестиційною діяльністю підприємств України. – Рукопис. Дисертація на здобуття наукового ступеня кандидата економічних наук за спеціальністю 08.00.04 – економіка та управління підприємствами (за ...

0 комментариев