Навигация

1.4 Налоговые льготы

Освобождаются от налогообложения:

Ø организации и учреждения уголовно-исполнительной системы - в отношении имущества, используемого для осуществления возложенных на них функций;

Ø религиозные организации - в отношении имущества, используемого ими для осуществления религиозной деятельности;

Ø общероссийские общественные организации инвалидов (в том числе созданные как союзы общественных организаций инвалидов), среди членов которых инвалиды и их законные представители составляют не менее 80 процентов, - в отношении имущества, используемого ими для осуществления их уставной деятельности;

организации, уставный капитал которых полностью состоит из вкладов указанных общероссийских общественных организаций инвалидов, если среднесписочная численность инвалидов среди их работников составляет не менее 50 процентов, а их доля в фонде оплаты труда - не менее 25 процентов, - в отношении имущества, используемого ими для производства и (или) реализации товаров (за исключением подакцизных товаров, минерального сырья и иных полезных ископаемых, а также иных товаров по перечню, утверждаемому Правительством Российской Федерации по согласованию с общероссийскими общественными организациями инвалидов), работ и услуг (за исключением брокерских и иных посреднических услуг);

учреждения, единственными собственниками, имущества которых являются указанные общероссийские общественные организации инвалидов, - в отношении имущества, используемого ими для достижения образовательных, культурных, лечебно-оздоровительных, физкультурно-спортивных, научных, информационных и иных целей социальной защиты и реабилитации инвалидов, а также для оказания правовой и иной помощи инвалидам, детям-инвалидам и их родителям;

Ø организации, основным видом деятельности которых является производство фармацевтической продукции, - в отношении имущества, используемого ими для производства ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями;

Ø организации - в отношении объектов, признаваемых памятниками истории и культуры федерального значения в установленном законодательством Российской Федерации порядке;

Ø организации - в отношении ядерных установок, используемых для научных целей, пунктов хранения ядерных материалов и радиоактивных веществ, а также хранилищ радиоактивных отходов;

Ø организации - в отношении ледоколов, судов с ядерными энергетическими установками и судов атомно-технологического обслуживания;

Ø организации - в отношении железнодорожных путей общего пользования, федеральных автомобильных дорог общего пользования, магистральных трубопроводов, линий энергопередачи, а также сооружений, являющихся неотъемлемой технологической частью указанных объектов. Перечень имущества, относящегося к указанным объектам, утверждается Правительством Российской Федерации;

Ø организации - в отношении космических объектов;

Ø имущество специализированных протезно-ортопедических предприятий;

Ø имущество коллегий адвокатов, адвокатских бюро и юридических консультаций;

Ø имущество государственных научных центров;

Ø организации в отношении имущества, учитываемого на балансе организации - резидента особой экономической зоны, в течение 5 лет с момента постановки имущества на учет;

Ø организации - в отношении судов, зарегистрированных в Российском международном реестре судов.

1.5 Налоговая декларация

Налогоплательщики обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по своему местонахождению, по местонахождению каждого своего обособленного подразделения, имеющего отдельный баланс, а также по местонахождению каждого объекта недвижимого имущества (в отношении которого установлен отдельный порядок исчисления и уплаты налога) налоговые расчеты по авансовым платежам по налогу и налоговую декларацию по налогу.

В отношении имущества, имеющего местонахождение в территориальном море Российской Федерации, на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации и (или) за пределами территории Российской Федерации (для российских организаций), налоговые расчеты по авансовым платежам по налогу и налоговая декларация по налогу представляются в налоговый орган по местонахождению российской организации (месту постановки на учет в налоговых органах постоянного представительства иностранной организации).

Налогоплательщики представляют налоговые расчеты по авансовым платежам по налогу не позднее 30 дней с даты окончания соответствующего отчетного периода.

Налоговые декларации по итогам налогового периода представляются налогоплательщиками не позднее 30 марта года, следующего за истекшим налоговым периодом.

2. Реформирование налога на имущество организаций

Программой социально-экономического развития Российской Федерации на среднесрочную перспективу (2002-2004 годы), утвержденной распоряжением Правительства РФ от 10.07.2001 N 910-р, предусмотрено, что приоритетное значение придается реформированию системы платежей за землю и иную недвижимость, которое должно реализовать принцип единства земельных участков и прочно связанных с ними объектов недвижимости.

Одним из этапов перехода на налогообложение недвижимости является совершенствование налогообложения имущества организаций.

С этой целью с 1 января 2004 года введена в действие глава 30 "Налог на имущество организаций" НК РФ согласно Федеральному закону от 11.11.2003 N 139-ФЗ.

Особенности налога на имущество организаций и его отличие от действовавшего до 1 января 2004 года налога на имущество предприятий.

Ø Налог на имущество организаций обязателен к уплате на территории Российской Федерации и вводится в соответствующем субъекте Российской Федерации законом о налоге (в отличие от действовавшего налога на имущество предприятий, который был введен в 1992 году одновременно на всей территории Российской Федерации Законом РФ от 13.12.1991 N 2030-1 "О налоге на имущество предприятий").

Устанавливая налог, законодательные (представительные) власти субъектов Российской Федерации должны определить в своих законах о налоге отдельные элементы налогообложения, в частности ставку налога в пределах, указанных в ст. 380 НК РФ (максимальная ставка - 2,2 %).

Ø Главой 30 НК РФ по сравнению с действовавшим до 1 января 2004 года законодательством:

- сокращен перечень объектов налогообложения (к объектам налогообложения отнесены только основные средства). Вместе с тем налоговая база исчисляется на этом этапе реформирования имущественных налогов исходя из балансовой (остаточной) стоимости имущества;

- предусмотрен иной порядок зачисления налога в бюджет (по месту нахождения имущества);

- установлен новый порядок исчисления налоговой базы и авансовых платежей;

- определен порядок исчисления налоговой базы по единому объекту, находящемуся в разных субъектах Российской Федерации;

- установлено минимальное количество льгот.

Ø Плательщиками налога на имущество организаций признаются российские и иностранные организации.

При этом налог будут уплачивать все организации независимо от форм собственности и ведомственной подчиненности, в том числе органы государственной власти, некоммерческие организации, бюджетные организации, если иное не установлено в законах субъектов Российской Федерации о налоге на имущество организаций (в части льгот по этому налогу).

Ø Российские организации и иностранные организации, осуществляющие деятельность на территории Российской Федерации через свои представительства, признаются плательщиками налога на имущество организаций в отношении движимого и недвижимого имущества, находящегося на территории Российской Федерации (на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации) и относимого к основным средствам в соответствии с правилами бухгалтерского учета, то есть объектом налогообложения признаются основные средства по балансовой (остаточной) стоимости.

Иностранные организации, не осуществляющие деятельность в Российской Федерации через постоянные представительства, признаются плательщиками налога только в отношении недвижимого имущества (зданий, сооружений, иных объектов недвижимого имущества), находящегося на территории Российской Федерации и принадлежащего указанным иностранным организациям на праве собственности.

Ø Налогом на имущество организаций облагаются здания, сооружения, машины, оборудование, инвентарь, транспортные средства и другие материальные ценности.

Из-под налогообложения выведены такие виды имущества, как нематериальные активы, запасы (включая товары) и затраты, находящиеся на балансе налогоплательщика, что составляет значительную часть имущества (примерно 40 % и более для отдельных отраслей экономической деятельности).

Так же как и в действовавшем до 1 января 2004 года законодательстве, обложению налогом на имущество организаций подлежит имущество, принадлежащее организациям на праве собственности, переданное в хозяйственное ведение, оперативное управление, доверительное управление имуществом, совместную деятельность.

Ø Главой 30 НК РФ отменено значительное число налоговых льгот, предусмотренных Законом РФ "О налоге на имущество предприятий".

Учитывая, что налог на имущество организаций относится к региональным налогам, право установления льгот по этому налогу предоставлено законодательным (представительным) органам субъектов Российской Федерации. Так, отменены льготы по налогу на имущество организаций для государственных учреждений и организаций, органов исполнительной и законодательной власти, бюджетных учреждений, внебюджетных фондов, организаций по производству, переработке и хранению сельскохозяйственной продукции, отдельных научных организаций, а также льготы, предусмотренные ранее ст. 5 Закона РФ "О налоге на имущество предприятий" в отношении отдельных объектов имущества. Однако льготы по налогу могут быть сохранены для вышеуказанных категорий налогоплательщиков и некоторых объектов имущества в субъектах Российской Федерации при введении на их территориях законов о налоге на имущество организаций в целях стимулирования производства тех или иных товаров, выполняемых работ или оказываемых услуг, а также в целях, имеющих социальный характер.

Отменена льгота для организаций, производящих и перерабатывающих сельскохозяйственную продукцию. Однако для сельхозтоваропроизводителей предусмотрен специальный налоговый режим, который введен на всей территории Российской Федерации с 1 января 2004 года (глава 26.1 НК РФ), при котором они полностью освобождаются от уплаты налога на имущество организаций. На федеральном уровне льготы по налогу на имущество организаций имеют социальный характер и предусмотрены, например, для организаций уголовно-исполнительной системы, религиозных организаций, общероссийских организаций инвалидов и организаций, учредителями которых они являются. Освобождены от уплаты налога организации в отношении имущества, предназначенного для производства ветеринарных иммунобиологических препаратов, а также в отношении таких как объектов, как памятники истории и культуры федерального значения. На два года сохранена льгота по налогу в отношении объектов жилищного фонда и инженерной инфраструктуры жилищно-коммунального комплекса, содержание которых полностью или частично финансируется за счет средств бюджетов субъектов Российской Федерации и (или) местных бюджетов. На два года также сохранена льгота по налогу в отношении объектов социально-культурной сферы, используемых для нужд культуры и искусства, образования, физической культуры и спорта, здравоохранения и социального обеспечения. На один год сохранена льгота в отношении объектов особого назначения, в частности, объектов мобилизационного назначения и мобилизационных мощностей и т.д.

Сохранена также льгота для специализированных протезно-ортопедических предприятий, государственных научных центров.

Льгота по налогу для государственных академий наук установлена на два года.

3. Задание в тестовой форме

Представление сведений в налоговый орган о ликвидации организации:

А) не позднее 5-ти дней со дня принятия решения;

Б) не позднее 10-ти дней со дня принятия решения;

В) не позднее 30-ти дней со дня принятия решения;

Г) не позднее 3-х дней со дня принятия решения.

Ответ: Не позднее 3-х дней со дня принятия решения.

В соответствии с пунктом 1 статьи 20 главой VII Федерального закона от 08.08.2001 № 129-ФЗ (ред. от 02.07.2005) "О государственной регистрации юридических лиц и индивидуальных предпринимателей".

"Учредители (участники) юридического лица или орган, принявшие решение о ликвидации юридического лица, обязаны в 3-х дневный срок в письменной форме уведомить об этом регистрирующий орган по месту нахождения ликвидируемого юридического лица с приложением решения о ликвидации юридического лица …"

4. Задача

Определите налоговую базу по единому социальному налогу.

Известно:

1. Членам профсоюза за счет членских взносов оказана материальная помощь:

- в апреле по 2 000 руб.:

- в августе по 3 000 руб.;

- в сентябре по 4 000 руб.

Ответ: Налоговая база по ЕСН:

Во втором квартале составит 2000 руб. * кол-во членов профсоюза.

В третьем квартале составит 7000 руб. * кол-во членов профсоюза.

В соответствии с пунктом 1 статьи 236 Налогового кодекса Российской Федерации (в редакции Федерального закона от 31.12.2001 № 198-ФЗ " О внесении дополнений и изменений в Налоговый кодекс РФ и в некоторые законодательные акты РФ о налогах и сборах", далее – Кодекс) объектом налогообложения единым социальным налогом признаются, в частности, выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг…

Согласно подпункту 13 пункта 1 статьи 238 Кодекса не подлежали обложению единым социальным налогом выплаты в денежной и натуральной формах, осуществляемые за счет членских профсоюзных взносов каждому члену профсоюза, при условии, что данные выплаты производились не чаще одного раза в три месяца и не превышали 10000 рублей в год.

Учитывая изложенное, с 1 января 2005 года выплаты и вознаграждения, производимые членами профсоюза, состоящим с профсоюзной организацией в договорных отношениях, подлежат обложению единым социальным налогом в общеустановленном порядке.

Список использованной литературы

1. Налоговый кодекс РФ

2. Налоги и налогообложение. Практикум. 2-е изд. Миляков Н.В., "ИНФРА-М" - 2006, 279 стр.

3. Налоги и налогообложение в РФ. Учебник для ВУЗов. Лукаш Ю.А., "Книжный мир" - 2005, 848 стр.

4. Налоги и налогообложение в РФ. Учебник для вузов Черник Д.Г., "ЮНИТИ" – 2005 г., 347 стр.

Похожие работы

... о налогах и сборах для того, чтобы налог считался установленным. Налоговая база и порядок ее определения по федеральным налогам, региональным налогам и местным налогам устанавливаются НК РФ - ст. ст.53 и 54. Конкретно нормами главы 30 НК РФ установлены правила определения налоговой базы по налогу на имущество организаций. В соответствии со ст.375 НК РФ, налоговая база определяется как ...

... [31]Налоговый кодекс Российской Федерации. (Часть вторая): ФЗ РФ от 05.08.2000 №117-ФЗ // Гарант [Электронный ресурс]: Справочно-правовая система – Сетевая версия [32] Кислов А.П. Налог на имущество организаций // Документы и комментарии для бухгалтера и юриста, 2003 №22.- С.33 [33] Постановление Федерального арбитражного суда Западно-Сибирского округа от 15 января 2003 г № Ф04/213-729/ ...

... ); - предприятий народных художественных промыслов; - жилищно-строительных, дачно-строительных и гаражных кооперативов, садоводческих товариществ; - национально-культурных обществ и др. Устанавливая налог на имущество организаций, законодательные (представительные) органы субъектов РФ т.е. города Волгограда определяют налоговую ставку в пределах, установленных гл.30 НК РФ, порядок и сроки ...

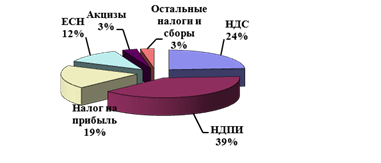

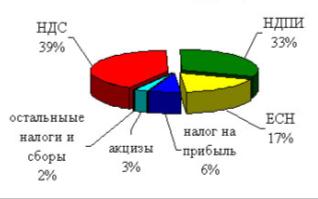

... От Тамбовских налогоплательщиков в 2008 году в федеральный бюджет РФ (включая ЕСН) поступило 4610,2 млн. рублей. Из них НДС – 40,7 %, ЕСН – 38,7 %, акцизы на подакцизную продукцию – 10,2 % и налог на прибыль организации – 9,1 %. В 2009 году налоговые поступления от Тамбовских налогоплательщиков уменьшились на 1,7 % (4533,8 млн. рублей). При этом НДС составил 45,9 % от поступления в федеральный ...

0 комментариев