Навигация

Льготы для организаций по уплате налога на имущество

3. Льготы для организаций по уплате налога на имущество

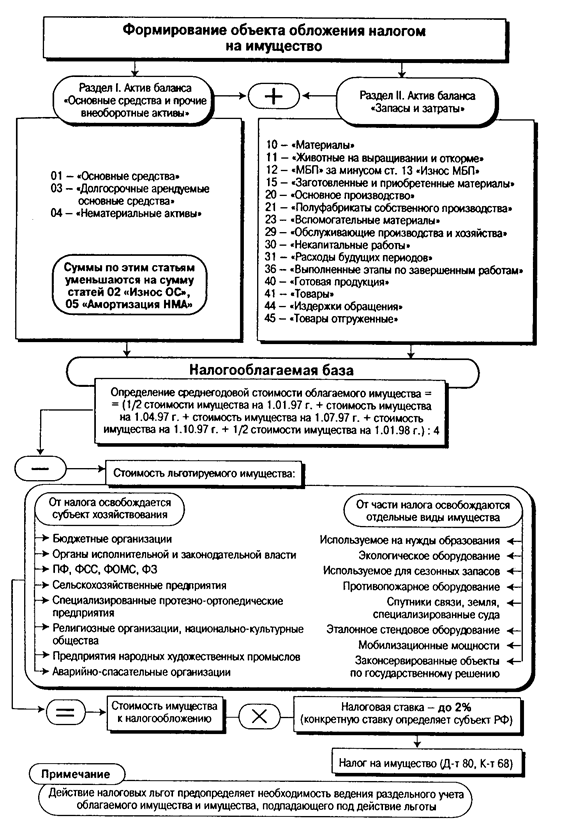

Согласно Закону Российской Федерации от 13 декабря 1991 года № 2030-1 «О налоге на имущество предприятий» ( в ред. от 04.05.99 № 95-ФЗ), статьи 5, стоимость имущества предприятия, исчисленная для целей налогообложения, уменьшается на балансовую (нормативную) стоимость:

а) объектов жилищно-коммунальной и социально-культурной сферы, полностью или частично находящихся на балансе налогоплательщика;

б) объектов, используемых исключительно для охраны природы, пожарной безопасности или гражданской обороны; (в ред. Закона РФ от 03.06.93 №5093-1)

в) имущества, используемого для производства, переработки и хранения сельскохозяйственной продукции, выращивания, лова и переработки рыбы; (в ред. Закона РФ от 22.12.92 № 4178-1)

г) ледоколов, судов с ядерными энергетическими установками и судов атомно-технологического обслуживания; магистральных трубопроводов, железнодорожных путей сообщения, автомобильных дорог общего пользования, линий связи и энергопередачи, а также сооружений, предназначенных для поддержания в эксплуатационном состоянии указанных объектов; (пп. V1 в ред. Федерального закона от 25.04.95 № 62-ФЗ)

д) спутников связи;

е) земли;

ж) специализированных судов, механизмов и оборудования, необходимых для использования не более трех месяцев в году для обеспечения нормального функционирования различных видов транспорта, а также автомобильных дорог общего пользования; (пп. "ж" введен Законом РФ от 16.07.92 № 3317-1)

з) эталонного и стендового оборудования территориальных органов Комитета Российской Федерации по стандартизации, метрологии и сертификации; (пп. "з" введен Законом РФ от 22.12.92 №4178-1)

и) мобилизационного резерва и мобилизационных мощностей; (пп. "и" введен Федеральным законом от 25.04.95 № 62-ФЗ)

к) имущества, полученного за счет безвозмездной помощи (содействия) в первые два года, а также имущества, используемого для непосредственного осуществления безвозмездной помощи (содействия), на срок его использования в данных целях, (пп. "к" введен Федеральным законом от 04.05.99 № 95-ФЗ)

Законодательные (представительные) органы субъектов Российской Федерации, органы местного самоуправления могут устанавливать для отдельных категорий плательщиков дополнительные льготы по налогу в пределах сумм, зачисляемых в бюджеты субъектов Российской Федерации, (часть 2 в ред. Федерального закона от 25.04.95 № 62-ФЗ).

Предоставление данных льгот основывается на нормах, закрепленных в п.5 Инструкции № 33. Показателями, которые дают право на применение данных льгот, могут быть: отраслевая принадлежность предприятия, показатели выручки от определенного вида деятельности, состав работающих. Если предприятие по какому-либо из показателей имеет право воспользоваться льготой, то льготируется все его имущество, независимо от функционального назначения или фактического использования тех или иных единиц этого имущества.

Например, в соответствии с подп. "в" п.5 Инструкции № 33 льготированию подлежит все имущество специализированных протезно-ортопедических предприятий, в том числе, например, компьютер и легковой автомобиль, не используемые непосредственно для лечения и протезирования.

Предоставление льгот по определенному виду имущества осуществляется в соответствии с п.6 Инструкции № 33. При этом льгота предоставляется только при использовании имущества по целевому назначению. Такое имущество может принадлежать любому предприятию, независимо от его отраслевой принадлежности, показателей выручки или состава работающих. Так, например, имущество, используемое в целях пожарной безопасности, подлежит льготированию у любого его владельца - юридического лица.

Основными требованиями, предъявляемые к имуществу, по которому предприятие пользуется льготным порядком налогообложения, являются

— раздельный учет льготируемого имущества (данное требование содержится в абз. 18 п.6 Инструкции № 33),

— использование имущества по целевому назначению.

Если, например, в подвале производственного корпуса находится бомбоубежище, и предприятие намерено учитывать его при расчете льготы по налогу на имущество ( п.6 Инструкции № 33), то данный объект, по стоимости, пропорциональной его площади, должен быть учтен как отдельная инвентарная единица.

Перечень льгот по налогу на имущество содержится в п.5 и п.6 Инструкции № 33. Однако для правомерного использования льгот необходимо учитывать и положения ряда специальных документов. Это обусловлено тем, что возможность использования льгот зависит от ряда факторов:

— отраслевой принадлежностью предприятия (жилищностроительные кооперативы, научно-исследовательские учреждения);

— вида выпускаемой продукции и оказываемых услуг (сельскохозяйственная продукция, образовательные услуги, медицинские услуги для детей в возрасте до 18 лет и др.);

— функционального назначения того или иного объекта основных фондов (объекты жилищно-коммунальной и социально-культурной сферы, объекты, используемые для пожарной безопасности, линии связи и энергопередачи и др.).

Поэтому, при применении льгот по налогу на имущество следует руководствоваться нормами, закрепленными в ряде специальных документах. К таким документам относятся:

— Классификатор отраслей народного хозяйства № 1-75-018,

— Общероссийский классификатор продукции ОК 005-93,

— Общероссийский классификатор основных фондов ОК 013-94.

Строго придерживаясь определений, содержащихся в названных документах, предприятие будет застраховано от ошибок при решении вопроса о применении конкретной льготы.

В некоторых случаях для применения льготы требуется решение государственного органа власти или местного самоуправления. Так, согласно действующему налоговому законодательству предусмотрено исключение из налогооблагаемой базы стоимости имущества, используемого для образования запасов, созданных в соответствии с решениями соответствующих органов государственной власти и управления. К таким запасам относятся основные средства, другие материальные ценности, временно законсервированные или выведенные в резерв в соответствии с решением органов государственной власти и органов местного самоуправления (подп. "ж" п.5 Закона). Основанием для уменьшения налогооблагаемой базы по налогу на имущество являются следующие документы:

— приказ руководителя о решении перевести на консервацию определенный перечень основных фондов;

— справка с точным перечнем имущества, переводимого на консервацию, стоимость, начисленный износ на определенную дату;

— решение органа государственной власти или органа местного самоуправления о переводе на консервацию именно этого перечня оборудования.

В тоже время распространенной ошибкой является льготирование по данному основанию законсервированных по приказу руководителя (в связи с простоями, отсутствием заказов и т.д.) без наличия соответствующего распоряжения органа государственной власти или органа местного самоуправления. Кроме того, в некоторых случаях предприятиями включается в льготу балансовая стоимость производственных и вспомогательных помещений, используемых для содержания законсервированного имущества и оборудования. Такие операции являются нарушением действующего законодательства и ведут к занижению налогооблагаемой базы налога на имущество.

Кроме того, хотелось бы обратить внимание на то, что в ряде случаев, если предприятие не может воспользоваться льготой в полном объеме, то можно применить иную льготу и уменьшить сумму налога частично.

Например:

Льгота, предусмотренной подпунктом 6 п.5 Инструкции № 33, используется в том случае, если выручка от видов деятельности (производство, переработка и хранение сельскохозяйственной продукции) составляет не менее 70 процентов общей суммы выручки от реализации продукции (работ, услуг). Если выручка от указанных видов деятельности составляет менее 70 процентов, то использование вышеуказанной льготы неправомерно.

Однако сумму налога на имущество можно уменьшить, если воспользоваться другой льготой. Согласно подп. "в" п. 6 для целей налогообложения стоимость имущества предприятия уменьшается на балансовую стоимость (за вычетом суммы износа по соответствующим объектам) имущества, используемого для производства, переработки и хранения сельскохозяйственной продукции. При этом необходимо учитывать, что к сельскохозяйственной продукции относится продукция, включенная в Общероссийский классификатор продукции ОК 005-93, принятый Постановлением Госстандарта России от 30 декабря 1993 г. № 301 и введенный в действие с 1 июля 1994 года.

Таким образом, если предприятие имеет документальное подтверждение того, что данное имущество используется для производства, переработки и хранения сельскохозяйственной продукции, то его стоимость не будет учитываться при расчете налога.

При этом еще раз обращаем внимание на необходимость раздельного учета по льготирумому и нельготируемому имуществу.

Необходимость в раздельном учете возникает и в следующей достаточно типичной ситуации. Многие (особенно крупные) предприятия имеют на балансе объекты основных фондов, которые используются как в предусмотренных для льготирования целях, так и для иных нужд. Например, таковым может быть топливно-энергетический цех, который вырабатывает тепло как для нужд производства, так и для отопления объектов жилищно-коммунальной сферы. В таком случае, по нашему мнению, предприятие имеет право уменьшить в целях налогообложения стоимость такого имущества в части доли стоимости, приходящейся на оказание услуг, льготирование которых предусмотрено законодательством (в нашем примере льготируемая часть имущества должна определяться по удельному весу тепла, отпускаемого для отопления объектов жилищно-коммунальной сферы). В рассматриваемом случае ведение раздельного учета обязательно.

Таким образом, действующий порядок использования льгот по налогу на имущество таков:

1. Следует определить вид используемой льготы и возможность использования льготы в полном объеме, либо частично;

2. Необходимо подтвердить правомерность использования льготы с учетом действующих требований (например: соответствие одному из приведенных классификаторов, наличие организационно-распорядительного Документа необходимого для применения льготы и т.д.);

Похожие работы

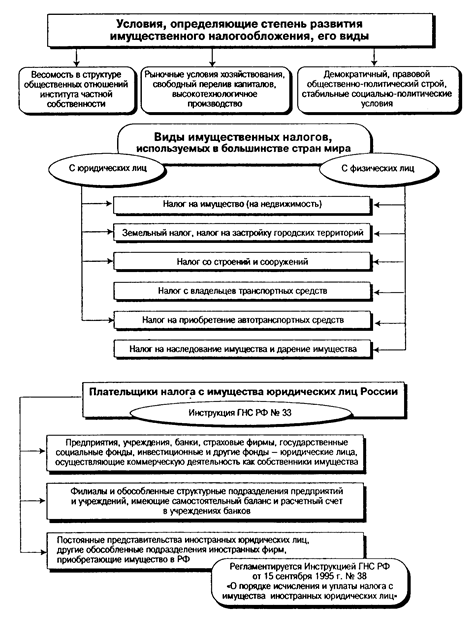

... предприниматели и физические лица, имеющие объект налогообложения. Плательщиками налога на имущество юридических лиц и индивидуальных предпринимателей являются: 1) юридические лица, имеющие объект налогообложения на праве собственности, хозяйственного ведения или оперативного управления на территории Республики Казахстан; 2) индивидуальные предприниматели, имеющие объект налогообложения на ...

... об избежании двойного налогообложения доходов и имущества, что дает иностранным юридическим лицам широкий простор для использования различных льгот в налогообложении имущества. 3. Перспективы налога на имущество предприятий 3.1. Изменения по налогу на имущество, предлагаемые проектом налогового кодекса Изменения, которые предложены внести в порядок исчисления и уплаты налога на имущество, ...

... c. 21]. Приведем, для сравнения, действующие в настоящий момент на основании Закона Российской Федерации от 13 декабря 1991 г. №2030–1 освобождения от налога имущество для предприятий: а) бюджетных учреждений и организаций, органов законодательной (представительной) и исполнительной власти, органов местного самоуправления, Пенсионного фонда Российской Федерации, Фонда социального страхования ...

... ); - предприятий народных художественных промыслов; - жилищно-строительных, дачно-строительных и гаражных кооперативов, садоводческих товариществ; - национально-культурных обществ и др. Устанавливая налог на имущество организаций, законодательные (представительные) органы субъектов РФ т.е. города Волгограда определяют налоговую ставку в пределах, установленных гл.30 НК РФ, порядок и сроки ...

0 комментариев