Навигация

Руб. - (100.25 руб. + 100.25 руб. + 100.25 руб) = 100.25 руб

401 руб. - (100.25 руб. + 100.25 руб. + 100.25 руб) = 100.25 руб.

Как уже отмечалось, Законом Республики Северная Осетия-Алания от 26 декабря 2002 года № 25-РЗ «О транспортном налоге» (в редакции от 08 августа 2007 г. № 50-РЗ) предусмотрены регрессивные ставки налога. В течение 2007 г. на балансе ООО «Звено» находился грузовой автомобиль ГАЗ - 33021 с мощностью двигателя 120 л. с. В соответствии с Законом № 25-РЗ, для указанной категории транспортных средств налоговая ставка установлена в размере 8 руб. на каждую лошадиную силу. В эксплуатации автомобиль находится 12 лет, следовательно ООО «Звено» в данном случае вправе применить регрессивную ставку налога (т.е. снизить действующую ставку на 20%):

8 руб. – (8 руб. х 20%) = 6.40 руб.

Рассчитаем сумму авансовых платежей транспортного налога по данному автомобилю:

За I квартал – 120 л. с. х 6.40: 4 = 192 руб.

За II квартал – 120 л. с. х 6.40: 4 = 192 руб.

За III квартал – 120 л. с. х 6.40: 4 = 192 руб.

Сумма налога за весь 2007 г. составит:

120 л. с. х 6.40 руб. = 768 руб.

Сумма налога, подлежащая доплате в бюджет по легковому автомобилю, по истечении года:

768 руб. - (192 руб. + 192 руб. + 192 руб) = 192 руб.

По транспортному средству, которое регистрируется или снимается с регистрационного учета в течение года, сумма налога исчисляется с учетом коэффициента, определяемого путем деления числа полных месяцев, в течение которых это транспортное средство было зарегистрировано на организацию, на число календарных месяцев в налоговом периоде (12 месяцев). При этом месяц регистрации транспортного средства, а также месяц снятия его с регистрации принимаются за полный месяц (п.3 ст.362 Налогового кодекса РФ). В этом случае формула для исчисления транспортного налога примет следующий вид:

ТН = ТНгод х к,

где ТН - сумма транспортного налога, подлежащая уплате в бюджет налогоплательщиком за налоговый период, руб.;

ТНгод - годовая сумма транспортного налога, руб.;

к - коэффициент, определяющий продолжительность налогового периода исходя из времени фактического нахождения транспортного средства у налогоплательщика.

Рассмотрим вышесказанное на примере. На ООО «Звено» зарегистрирован легковой автомобиль «Ауди-80» мощностью двигателя 90 л. с. Законом Республики Северная Осетия-Алания от 26 декабря 2002 года № 25-РЗ «О транспортном налоге» (в редакции от 08 августа 2007 г. № 50-РЗ) для данного класса автомобилей установлена налоговая ставка в размере 5 руб. /л. с. В июне 2007 г. автомобиль был продан и снят с регистрации. Рассчитаем авансовые платежи и налоговый платеж по транспортному налогу за 2007 г. в отношении данного автомобиля.

В I и во II кварталах 2007 г. понижающий коэффициент равен 1 (3 мес.: 3 мес).

В III квартале 2007 г. понижающий коэффициент равен 0 (0 мес.: 3 мес).

За 2007 г. понижающий коэффициент равен 0,5 (6 мес.: 12 мес).

Сумма авансовых платежей транспортного налога в I и во II кварталах 2007 г. составляет 212.5. руб.:

90 л. с. х 5 руб. /л. с. х 1: 4 = 212.5. руб.

Сумма авансового платежа в III квартале 2007 г. составляет 0 руб.:

90 л. с. х 5 руб. /л. с. х 0: 4 = 0 руб.

Сумма налога, подлежащая уплате по окончании налогового периода, составляет 0 руб.:

90 л. с. х 5 руб. /л. с. х 0.5 - 212.5. руб. - 212.5. руб. = 0 руб.

ЗАО «Звено» 30 марта 2007 г. приобрело грузовой автомобиль с мощностью двигателя 230 л. с. На учет автомобиль был поставлен 3 апреля 2007 г. В связи с реализацией автомобиля 25 апреля 2007 г. он был снят с учета. Проведем расчет суммы транспортного налога за 2007 год:

1. Мощность автомобиля: 230 л. с.;

2. Ставка налога, установленная Законом Республики Северная Осетия-Алания от 26 декабря 2002 года № 25-РЗ «О транспортном налоге» (в редакции от 08 августа 2007 г. № 50-РЗ) за каждую лошадиную силу - 18 руб.;

3. Месяц приобретения автомобиля: март 2007 г.;

4. Месяц постановки автомобиля на учет: апрель 2007 г.;

5. Месяц снятия автомобиля с учета: апрель 2007 г.;

6. Количество месяцев в году, в течение которых автомобиль был зарегистрирован на организацию: 1 месяц (апрель 2007 г);

7. Коэффициент, определяющий время фактического нахождения транспортного средства у налогоплательщика:

1 мес.: 12 мес. = 0,083

8. Сумма транспортного налога, подлежащая уплате в бюджет за 2007 год:

230 л. с. х 18 руб. х 0,083 = 343.62 руб.

Поскольку у ООО «Звено» недостаточно собственных средств для покупки собственной техники, в декабре 2006 года данное предприятие приобрело по договору лизинга с ЗАО «Универсальная лизинговая компания» автомашину ГАЗ-3307. Поскольку предметом лизинговой сделки между ЗАО «Универсальная лизинговая компания» и ООО «Звено» выступает транспортное средство, то оно при условии соответствия критериям, приведенным в статье 358 Налогового кодекса РФ, признается объектом обложения транспортным налогом.

Долгое время шли споры, кто является плательщиком транспортного налога по объектам лизинга. Однако письмом Минфина России от 06.03.06 № 03-06-04-04/07 «О порядке уплаты транспортного налога при передаче транспортных средств по договору лизинга» этот вопрос был урегулирован.

В соответствии с Правилами регистрации автомототранспортных средств и прицепов (утверждены приказом МВД России от 27.01.03 № 59), по письменному соглашению сторон транспортное средство можно зарегистрировать как за лизингодателем, так и за лизингополучателем. Это возможно, если машина приобретена в процессе заключения договора лизинга, специально по требованию лизингополучателя. Если же автотранспорт на момент заключения договора уже зарегистрирован за лизингодателем, то на период лизинга можно временно зарегистрировать машину за лизингополучателем. Однако временная регистрация машины на лизингополучателя не отменяет постоянную регистрацию той же машины за лизингодателем. В результате одно и то же транспортное средство оказывается зарегистрированным сразу на двух лиц.

По мнению Минфина, временная регистрация автотранспортного средства за лизингополучателем не делает последнего плательщиком транспортного налога, поскольку такая регистрация носит временный характер. При этом собственником транспортного средства остается лизингодатель. Поскольку при этом машина остается зарегистрированной на него, то именно на лизингодателе лежит обязанность платить транспортный налог. Лизингополучатель же, по мнению Минфина, может быть плательщиком транспортного налога только если по взаимному согласию между лизингополучателем и лизингодателем автомобиль зарегистрирован на лизингополучателя, то есть в случае, когда машина приобретается уже в процессе заключения договора лизинга и именно по заказу лизингополучателя.

Поскольку трактор для ООО «Звено» специально приобретался лизингодателем ЗАО «Универсальная лизинговая компания» по требованию данной организации в процессе заключения договора лизинга, транспортное средство было зарегистрировано на лизингополучателя. Следовательно, в данном случае плательщиком транспортного налога является лизингополучатель. Рассмотрим порядок расчета транспортного налога по трактору у ООО «Звено».

Трактор относится к группе техники «Другие самоходные транспортные средства, машины и механизмы на пневматическом и гусеничном ходу». В соответствии с пунктом 1 статьи 359 Налогового кодекса РФ, налоговая база по этим видам транспортных средств определяется как мощность двигателя, выраженная в лошадиных силах. Согласно п.18 Методических рекомендаций по применению главы 28 Налогового кодекса РФ мощность двигателя определяется исходя из технической документации и указывается в регистрационных документах. В соответствии с техническим паспортом, мощность автомашины составляет 200 лошадиных сил.

Законом Республики Северная Осетия-Алания от 26 декабря 2002 года № 25-РЗ «О транспортном налоге» (в редакции от 08 августа 2007 г. № 50-РЗ) для рассматриваемой группы транспортных средств установлена ставка налога в размере 18 руб. с каждой лошадиной силы. Рассчитаем сумму налога, которую лизингополучатель ООО «Звено» должен будет уплатить в бюджет за 2007 год:

Похожие работы

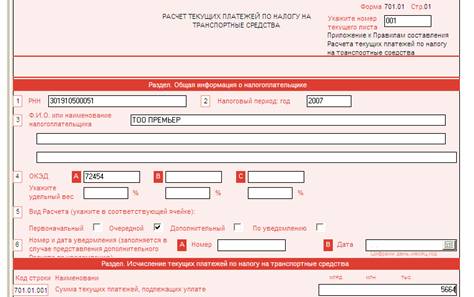

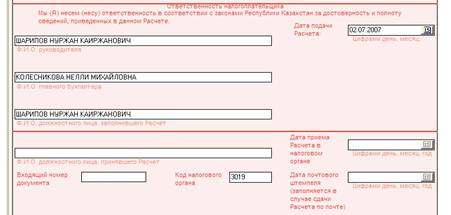

... радиорелейные, воздушные, кабельные линии связи, являются земельные участки, предоставленные в установленном законодательством порядке этим организациям, включая земельные участки, занятые опорами линий связи. 2.4 Практика учета расчетов с бюджетом по прочим налогам Рассматриваемое предприятие ТОО "Премьер" находится по адресу: г. Караганда, 15 микрорайон, д.3а. Основной вид деятельности - ...

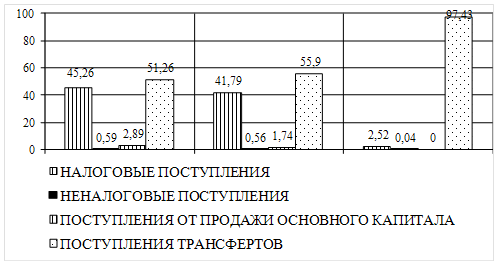

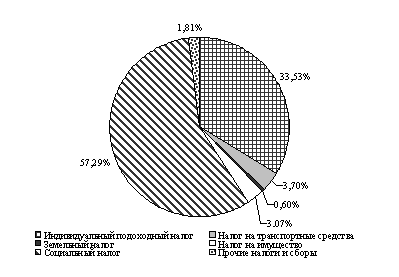

... . Дополнительным резервом поступлений стало перечисление АО «ССГПО» налога в сумме 134,1 млн. тенге по выплаченной в декабре 2007 г. 13‑й заработной платы. Доходная часть бюджета на 2008 г. на 42,7% сформирована за счет социального налога. Уточненный прогноз по данному источнику исполнен на 106,9%, в бюджет области дополнительно поступило 727,5 млн. тенге. Перевыполнение прогноза по данному ...

... юридические лица; лица без гражданства, имеющие транспортные средства (автомобили, мотоциклы, мотороллеры, автобусы) и другие самоходные машины и механизмы на пневмоходу. Ставки и объект налога с владельцев транспортных средств были установлены следующие (см. таблицу ниже): Объект налогообложения Ставка налога 1. Легковые автомобили с мощностью двигателя: до 100 л.с. ( ...

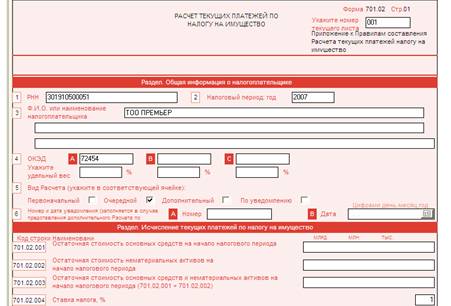

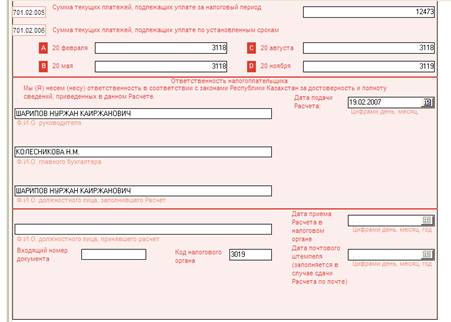

... предприниматели и физические лица, имеющие объект налогообложения. Плательщиками налога на имущество юридических лиц и индивидуальных предпринимателей являются: 1) юридические лица, имеющие объект налогообложения на праве собственности, хозяйственного ведения или оперативного управления на территории Республики Казахстан; 2) индивидуальные предприниматели, имеющие объект налогообложения на ...

0 комментариев