Навигация

Октября 2008 года Президент Курманбек Бакиев подписал Налоговый кодекс Кыргызской Республики

20 октября 2008 года Президент Курманбек Бакиев подписал Налоговый кодекс Кыргызской Республики.

В данном законе детально прописаны и изложены принципы налогообложения, система и виды налогов, права, обязанности и ответственность налогоплательщиков и налоговых органов, упрощены налоговые процедуры и методы расчета налогов, а также вдвое сокращено количество налогов — с 16 до 8.

Следует особо отметить, что в новом Налоговом кодексе введен и прописан принцип, согласно которому налоговые органы страны могут осуществлять свои действия только в том случае, если эти действия разрешены кодексом, а налогоплательщики, в свою очередь, могут действовать во всех случаях, которые не запрещены данным Налоговым кодексом.

Также предусмотрена возможность для налогоплательщиков предоставлять налоговые отчетности в электронной форме с использованием сети Интернет без непосредственного контакта с представителями налоговых органов.

В тоже время налоговые органы обязаны не только контролировать исполнение налогового законодательства, но и оказывать содействие налогоплательщикам в исполнении ими этих обязательств. Что касается бланков налоговой отчетности, то они предоставляются налоговыми органами бесплатно.

Помимо этого установлены сроки давности для налоговых целей — начисление или пересмотр суммы налоговой задолженности налогоплательщика может быть проведен в течение 6 лет после окончания налогового периода (в действующем кодексе ограничений по сроку давности не установлено). В тоже время возврат и зачет переплаченных сумм налога может быть произведен в течение 6 лет после окончания налогового периода (в действующем кодексе 3 года).

Введена классификация налоговых проверок, которые делятся на документальные проверки (плановые, внеплановые и перепроверки) и камеральные проверки. А при планировании налоговых проверок налоговые органы обязаны учитывать вероятность неуплаты налогов. Поэтому в новом Налоговом кодексе предусмотрена методика анализа оценки рисков неуплаты налогов, как основание для проверки, а также определены механизмы и случаи начисления налоговых обязательств налогоплательщика на основе косвенных и расчетных методов определения налоговой базы.

С другой стороны, введены ограничения на проведение перепроверок налогоплательщиков — перепроверка может быть проведена в случае мотивированного заявления уполномоченного лица налогового органа, с указанием причин, по которым документы не были проверены ранее. При этом перепроверка должна быть проведена уполномоченным лицом налоговых органов, не участвовавшем в налоговой проверке, результаты которой перепроверяются.

Также предусмотрен механизм помощи налогоплательщикам по соблюдению требований налогового законодательства при заполнении налоговой отчетности. В частности, он реализуется с помощью камеральных проверок, которые направлены на выявление ошибок, допущенных налогоплательщиками при составлении налоговых отчетов с целью предупреждения доначисления штрафных санкций при проведении налоговых проверок.

Помимо этого установлены общие принципы привлечения к ответственности за совершение налогового правонарушения. Например, никто не может быть привлечен дважды к ответственности за совершение одного и того же налогового правонарушения.

В новом Налоговом кодексе упрощены налоговые процедуры представления отчетности и уплаты налогов — количество ежемесячной и квартальной отчетности и сроки уплаты налогов сокращены более чем в 3 раза. Что касается ставки НДС, то она сокращена с 20 до 12 процентов. Ставка единого налога для субъектов малого бизнеса, работающих по упрощенной системе налогообложения, снижена с 10 до 6 процентов.

В тоже время, вместо отчислений на воспроизводство и развитие минерально-сырьевой базы, введен налог на недра (роялти и разовый платеж — бонус).

Кроме этого, заложены механизмы для реального введения налога на недвижимое имущество — на основе натуральных показателей. При этом предусмотрено освобождение от налога социально-уязвимых слоев населения и вычеты на каждого налогоплательщика.

Введены стимулирующие меры для развития определенных отраслей республики: для горнодобывающей промышленности предусмотрена ускоренная амортизация основных средств, стабилизация режима налогообложения; для отраслей переработки плодов, овощей и ягод — освобождение от уплаты налога на прибыль части прибыли, направленной на реинвестирование, а также освобождение от НДС; для отраслей переработки сельскохозяйственной продукции — полное освобождение от НДС в случае переработки собственной продукции, а также снижение НДС на 35% в остальных случаях. Для стимулирования развития сельского хозяйства и сельскохозяйственной инфраструктуры, товарно-сервисные кооперативы освобождены от налога на прибыль и от НДС.

II.2 Динамика поступлений прямых косвенных налогов в бюджет

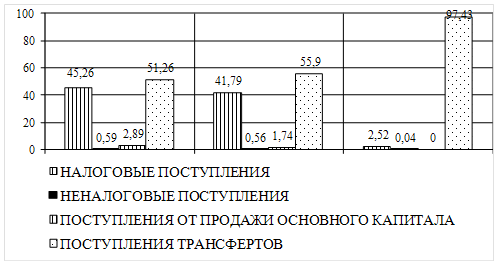

В качестве косвенного воздействия на экономику и формирования своих доходов государство использует целую совокупность налогов которая требует своего упорядочения. Для того чтобы выяснить какое влияние оказывают косвенные налоги на бюджет Кыргызской Республики необходимо проанализировать доходную часть государственного бюджета за несколько лет. Из таблицы № 2, наглядно видно какую долю в доходах государственного бюджета занимают косвенные налоги. Для полного анализа воздействия косвенных налогов на бюджет, мы взяли данные за три отчетных года и план на 2008 год.

Постренная таблица включает в себя такие основные косвенные налоги такие как НДС, акцизные сборы, налог с товарооборота и с розничных продаж и таможенные пошлины. Такая сводная таблица говорит о многом. Так например то, что в совокупности эти косвенные налоги составляют более половины – 50.8 – 51.6 % доходов государственного бюджета. Данное соотношение косвенных налогов сохраняется на протяжении нескольких последних лет, и имеет тенденцию незначительного, но все же увеличения.

Анализ государственного бюджета Кыргызской Республики показал, что косвенные налоги занимают определяющую роль в формировании доходов государства, так как 50 % доходов бюджета страны это более 50 % налоговых поступлений.

Столь значительная доля косвенных налогов в доходах государственного бюджета не является негативным фактором, так как во всем мире в сфере налогообложения наблюдается переход к косвенным налогам или, другими словами, к обложению потребления.

Таблица № 2 Структура доходов государственного бюджета КР 2005-2008 гг.[3]

| 2005 год | 2006 год | 2007 год | 2008 год | |||||

| Млн.с | % | Млн.с. | % | Млн.с. | % | Млн.с. | % | |

| 1. Налоговые поступления всего: | 16361,4 | 80,3 | 17465,0 | 76,4 | 19438,0 | 76,5 | 21 578,0 | 76,8 |

| Подоходный налог | 1744,2 | 8,6 | 1877,8 | 8,2 | 2131,2 | 8,4 | 2 452,9 | 8,7 |

| Налог на прибыль | 1283,2 | 6,3 | 1099,1 | 5,0 | 1205,5 | 4,7 | 1 320,0 | 4,7 |

| НДС | 7088,6 | 34,8 | 8882,0 | 38,9 | 9940,0 | 39,1 | 10 921,0 | 38,9 |

| Налог с товарооборота | 605,1 | 3,0 | 696,0 | 3,0 | 785,0 | 3,1 | 890,0 | 3,2 |

| Акцизные сборы | 1149,7 | 5,6 | 1467,1 | 6,4 | 1615,0 | 6,3 | 1 789,0 | 6,3 |

| Земельный налог | 319,0 | 1,6 | 376,0 | 2,0 | 389,0 | 1,5 | 389,0 | 1,3 |

| Таможенные пошлины | 1664,0 | 8,2 | 573,0 | 2,5 | 620,0 | 2,4 | 683,0 | 2,4 |

| 2. Неналоговые поступления всего: | 3567,9 | 17,5 | 3964,0 | 17,3 | 4360,0 | 7,0 | 4 803,0 | 17,1 |

| 3. Доходы от операций с капиталом | 46,1 | 0,2 | 208,0 | 0,9 | 229,0 | 0,9 | 252,0 | 0,9 |

| 4. Получ-е офиц-ные трансферты | 392,6 | 1,9 | 1218,0 | 5,3 | 1386,0 | 5,4 | 1 470,0 | 5,2 |

| Доходы – всего | 20368,1 | 100 | 22855,0 | 100 | 25413,0 | 100 | 28 103,0 | 100 |

Почему косвенные налоги так стабильно удерживают свои позиции в государственном бюджете, мы узнаем из следующего анализа.

Как видно из таблицы № 2, НДС в доходах государственного бюджета Кыргызской Республики занимает самую весомую долю. Даже в структуре доходов государственного бюджета страны на его долю приходится третья часть, это 34-39 %. Как видно из таблицы, роль НДС в формировании государственного бюджета была наиболее весома в 2007 году, когда на его долю приходилось 39 % доходов, а в предстоящем финансовом году на НДС хотят возложить столько же процентов доходов страны. За весь анализируемый период доля НДС в доходах государственного бюджета составляет порядка третьей части казны государства.

Что касается акцизных сборов, то данный налог прочно удерживает свои позиции и составляет в доходах порядка 6 %. Из таблицы № 2, видно что в структуре государственного бюджета они занимают от 5,6 % в 2005 году до 6,4 % в 2006-м и имел тенденцию значительного роста, а в 2008 году данный налог в структуре государственного бюджета по плану должен составить порядка 6,3 %. Поступление акцизного налога увеличиваются из года в год, хотя удельный вес в доходах бюджета остается стабильным, что вызвано общим увеличением доходов государственного бюджета Кыргызской Республики.

За анализируемый период доля таможенных пошлин в доходах государственного бюджета Кыргызской Республики резко сократилась и составила менее 3 %. В 2005 году за счет данных поступлений было сформировано 8,2 % казны государства, в 2006 – 2.5 %, в 2007 – 2.4 % и на предстоящий финансовый год планируют за счет данного источника покрыть 2,4 % расходов государства. Столь незначительная доля данных поступлений является следствием необдуманной таможенно - тарифной политики государства. Как было описано в предыдущей главе, данную политику надо проводить с целью защиты внутреннего производителя, а не с целью пополнения бюджета. Зачастую, мы смотрим на этот платеж как на инструмент пополнения бюджета и проведенная с целью увеличения поступлений политика оборачивается нам снижением поступлений данного налога.

Что касается последнего косвенного налога – налога с товарооборота и розничных продаж который по назначению является местным, то его роль в доходах государственного бюджета незначительна, но стабильна. Хотя по объему поступлений за последние три года он даже превзошел таможенные пошлины и составлял от 3,0 % в 2005 году до 3,2 % в 2008 году. Хотя доля данного налога в структуре государственного бюджета незначительна, но в структуре местного бюджета, куда она поступает, данный налог является основным источником. Это является положительным моментом развития регионов Кыргызстана, так как основой самостоятельности регионов является наличие собственных доходных источников. Согласно Закону «Об основных принципах бюджетного права в Кыргызской Республике» основой самостоятельности бюджетов является наличие установленных законодательством собственных источников доходов. Согласно данному акту за местными органами власти в Кыргызстане закреплены собственные источники доходов. К собственным источникам местных бюджетов относят:

1. местные налоги и сборы;

2. земельный налог с юридических лиц,

3. земельный налог с физических лиц;

4. государственная пошлина;

5. арендная плата за землю;

6. отдельные виды неналоговых поступлений и штрафов закрепленные за местными органами власти.

Все собственные доходные источники кроме налога с товарооборота и с розничных продаж не являются косвенными налогами, поэтому мы не будем эти источники анализировать, а рассмотрим систему местных налогов и сборов, куда входит данный налог. Для выявления роли косвенных налогов в формировании местных бюджетов построим следующую таблицу № 3.

В таблицу № 3 мы отразили только основные налоги составляющие закрепленные доходы местных бюджетов. Хотя законодательно установленных местных налогов и сборов 8, из таблицы видно, что на их долю приходится совершенно незначительная доля.

В системе закрепленных доходов основным косвенным налогом является налог с товарооборота и розничных продаж. Как видно из таблицы № 3, в 2005 году косвенный налог с товарооборота и с розничных продаж составил порядка пятой части закрепленных доходов, в 2006 году на их долю приходится порядка четвертой части, а в 2008 году на этот налог планируют 38 % собственных доходов. Это свидетельствует о том, что возложенные на него функции он выполняет, т.е. функцию пополнения местного бюджета.

Следовательно, в структуре собственных доходов косвенные налоги имеют тенденцию увеличения, и составляют порядка трети. Увеличение доли данного налога является следствием суммарного увеличения поступлений данного налога в местные бюджеты.

В перспективе доля данного налога будет увеличиваться, так как до 2007 года администрированием данного налога занималась районная государственная налоговая инспекция, в последующем его передадут налоговым работникам органов местного самоуправления. А так как они являются заинтересованной стороной то и пополнение должно быть увеличено.

Из проведенного анализа формирования бюджетов Кыргызской Республики можно сделать следующий вывод, НДС является централизованным налогом, т.е. он полностью поступает в республиканский бюджет Кыргызской Республики. Хотя НДС является централизованным налогом поступающим в республиканский бюджет, для стимулирования местных органов власти в полной мобилизации НДС установлен повышенный норматив отчислений. Согласно этому порядку регионы которые перевыполняют контингент НДС получает в свой бюджет 70 % от фактически перевыполненной суммы. В структуре же государственного бюджета он составляет основную долю.

На втором месте среди косвенных налогов по собираемости находятся акцизные сборы, затем налог с товарооборота и с розничных продаж и последним по объму поступлений является таможенная пошлина, на долю которой приходится менее 3 % общих поступлений.

В целом косвенные налоги являются основным источником пополнения бюджета страны, т.к. порядка 50 % доходов государственного бюджета это более половины налоговых поступлений. Данное являение нельзя считать негативным фактором, т.к. во всем мире наметилась тенденция увеличения косвенных налогов, но тем не менее по мере экономического развития страны прямые налоги должны увеличиться. И этот процесс уже можно наблюдать в экономике Кыргызской Республики – на втором месте по собираемости после НДС уже находится подоходный налог с физического лица и это позитивный результат экономического развития страны.

Каким образом нужно сохранить сложившуюся ситуацию, а при возможности и улучшить, мы узнаем из следующей главы нашего исследования.

В Кыргызстане, как и в других странах СНГ, переход к рыночным отношениям начал осуществляться в условиях глубокого экономического кризиса, тотального дефицита: отсталости технологического уровня и низкого профессионализма работающих, развала дисциплины труда и поставок, неэффективности старого механизма хозяйствования, несоразмерности роста эффективности труда и повышения доходов населения, роста цен и снижения уровня удовлетворения платежеспособности населения.

Таким образом, в силу ряда объективных и субъективных причин степень готовности республики к переходу к рыночной экономике оказалась недостаточной.

В новом экономическом курсе современной республики одним из направлений было:

Создание кредитно-финансовых учреждений, ориентированных на рынок ценных бумаг и формирование рыночных инфраструктуры- сети коммерческих банков, фондовых и товарных бирж, аудиторских фирм.

Правительством был взят курс на создание многоукладной экономики смешанного типа. Кыргызская республика находится на стадии перехода от контролируемой экономике к экономике рыночной. Процесс развития очень сложный, поскольку предприятие должно отвечать требованиям рынка а не просто требованиям, связанным с поставкой или производством, а также планировать работу в ситуации чистого накопления прибыли.

Многие предприятия в стадии развития не выживут по многим причинам, как, например: не работали эффективно ранее; недостаточное качество; для этой продукции не существует более рынка, руководство не может приспособить свое производство к рыночным условиям.

Другие предприятия будут преуспевать по прямо противоположным причинам. Более того, многие новые производства и другие формы экономической деятельности будут развиваться, чтобы использовать новые доступные возможности. В такой момент возникают некоторые основные требования к налоговой политике:

1. Создание налоговой системы, справедливо распределяющей налоговое бремя среди налогооблагаемых субъектов, и сбор требуемого уровня дохода от налоговых поступлений.

2. Создание стимулов для развития эффективного производства.

3. Создание стимулов для труда, когда эффективно использовались бы трудовые ресурсы.

4. Создание стимулов для рекапитализации старых эффективных предприятий.

5. Создание стимулов для эффективных иностранных инвестиций.

6. Создание стимулов для развития производства и дальнейшей переработки сырья внутри страны, а не экспорта основных его видов.

7. Государственные методы контроля за коррупцией и сбором налогов, подлежащих уплате.

8. Решение проблем теневой экономики. Соединение вместе основных требований с приоритетом в сторону косвенных налогов, в частности НДС, явится стимулом для развития экономики.

Источником налоговых платежей (взносов) независимо от объекта налогообложения является валовой национальный доход (ВНД), который количественно не совпадает с ВВП. ВНД образует первичные денежные доходы основных участников общественного производства и государства как организатора хозяйственной жизни в национальном масштабе (и со организатора наряду с другими государствами регионального хозяйства)[4]

Анализ динамики и структуры налоговых поступлений

Теперь проанализируем динамику и структуру налоговых поступлений в Кыргызской Республике. Для этого построим таблицу следующего вида.

Таблица 2. Основные виды налоговых поступлений за 2001-2007 гг

| 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| Налоги всего | 2432,2 | 2947,0 | 3839,2 | 4865,0 | 5972,5 | 7675,8 | 9187,9 |

| Подоходный налог | 287,0 | 288,2 | 331,8 | 405,4 | 546,2 | 753,8 | 960,9 |

| Налог на прибыль | 433,2 | 372,1 | 336,1 | 452,4 | 567,6 | 572,8 | 993,7 |

| Таможенные пошлины | 134,3 | 196,6 | 244,9 | 380,5 | 306,6 | 275,0 | 301,4 |

Как видно из таблицы 2, налоговые поступления за анализируемый период, возросли в 9,6 раза. В разрезе налогов наибольший рост наблюдается по подоходному налогу, таможенному пошлину.

Вторым видом налогов по темпу роста является акцизный налог, что связано с некоторым оживлением производства. Однако, как видно из таблицы, в 2001 и 2004 году произошло резкое снижение поступления данного вида налогов, что было связано с ростом ставок на спирт и на некоторые другие подакцизные товары, когда реализация вино водочной продукции резко упала.

Рост подоходного налога составил 10,2 раза, что связано с некоторым ростом заработной платы (пусть даже и инфляционным).

Рост налога на прибыль небольшой - 2,5 раза. это объясняется большими размерами теневого бизнеса, неучтенных доходов.

Данная таблица не раскрывает реальной картины в области сбора налогов, так как налоговые поступления в абсолютном выражении не могут подвергаться анализу, так как мы не знаем, инфляционный ли это рост того или иного налога. Поэтому данную таблицу переведем на проценты и рассмотрим структуру налоговых поступлений и удельный вес каждого налога в общих налоговых поступлениях.

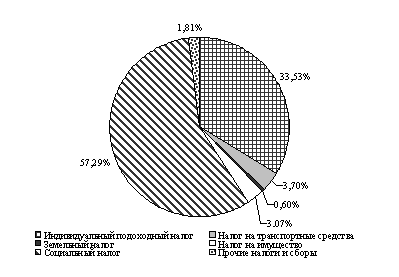

Рассмотрим структуру налоговых поступлений.

Как видно из ниже приведенной таблицы в структуре налоговых поступлений в бюджет Кыргызской Республики, значительную долю средств занимает косвенный налог – НДС. На его долю приходиться свыше 30 % налоговых поступлений.

На начало анализируемого периода он составлял 30,4 % всех налоговых поступлений и сейчас он составляет 46 %.

Таблица 3. Структура налоговых поступлений в Кыргызской Республике за 2001-2007г.(%)

| 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| Налоги всего | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| Подоходный налог | 12 | 10,0 | 8,6 | 8,3 | 9,1 | 10,0 | 10,4 |

| Налог на прибыль | 18 | 12,6 | 9,0 | 9,2 | 9,5 | 7,4 | 10,8 |

| Таможенные пошлины | 5,5 | 6,6 | 6,3 | 8,0 | 5,1 | 3,5 | 3,2 |

Снижение доли косвенных налогов в 2001 году на 4,6 % и в 2002 году на 2,6 %, по сравнению с предыдущими годами, еще ни о чем не говорят, так как, поступления НДС в абсолютной сумме неуклонно растет с каждым годом. Начиная с 2003 года до 2006 года НДС увеличился, в 2002 году он снизился и составил 38%. В 2003 году НДС составил 39%, а в 2004 году он увеличился на 7% и составил 46%.Это был самый высокий показатель, начиная с 1991 год Данная таблица свидетельствует о значимости НДС на сегодняшнем этапе развития экономики. Его доля за анализируемый период остается одной из самых значительных источников поступлений финансовых ресурсов страны

Фактические поступления подоходного налога за 2006 год составили 1820,3 млн.сом или 103,0% от установленного плана. По сравнению с прошлогодним показателем сборы увеличились на 76,1 млн. сом или на 4,4%. Доля данного налога к ВВП составила 1,6 процента.

Сборы подоходного налога, удерживаемого работодателями, составили 1373,7 млн. сом, по сравнению с аналогичным периодом 2005 года сборы увеличились на 29,7 млн. сом, что обусловлено увеличением реального уровня средней заработной платы на 11,9 % (источник – данные НСК за 2006 год).

Подоходный налог, взимаемый налоговыми органами, составил 43,5 млн. сом, что по сравнению с прошлогодним периодом больше на 4,1 млн.сом или на 10,3%.

Сборы подоходного налога, взимаемого на патентной основе, составили 378,0 млн.сом или 112,5% от уровня прошлогодних сборов. За 2006 год выдано 684643 патентов, что по сравнению с прошлым годом больше на 75336 патента или на 12,4 процентов.

Наибольший удельный вес по патентам, выданным физическим лицам по сферам предпринимательской деятельности приходится на производство и реализацию товаров народного потребления и продовольственных товаров – 61,9%, на бытовое обслуживание населения – 18,6%, другие виды деятельности – 15,3%.

По сравнению с 2005 годом отмечен рост поступлений платы за патент в сфере производства и реализации товаров народного потребления и продовольственных товаров на 30,3 млн. сом, платы за патент в сфере бытового обслуживания на 6,9 млн. сом, в социально-культурной сфере на 0,5 млн. сом, в сельскохозяйственной сфере на 0,4 млн. сом. Вместе с тем, наблюдается снижение поступлений в других видах деятельности на 4,2 млн.сом.

Поступления налога на прибыль за 2006 год составили 1191,6 млн.сом или 101,7% от планового уровня. Доля к ВВП данного налога составила 1,1%.

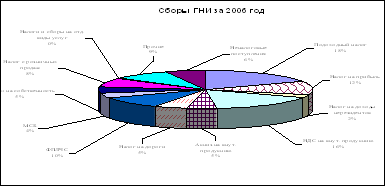

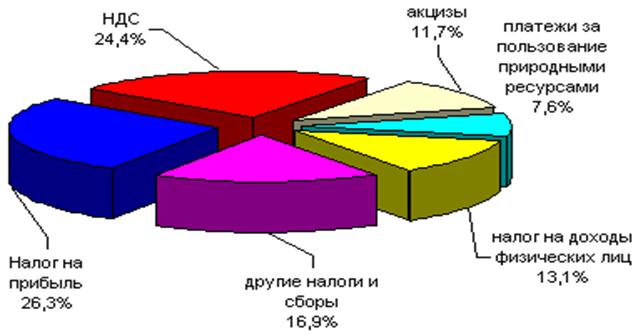

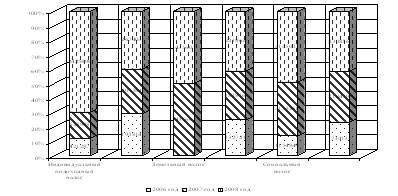

Диаграмма 2.1.Сборы ГНИ за 2006 год

Фактические поступления подоходного налога с физических лиц - резидентов Кыргызской Республики за 2006 год составили 2317,4 млн.сом или 104,7% от установленного плана. По сравнению с прошлогодним показателем сборы увеличились на 497,1 млн. сом или на 27,3%. Доля данного налога к ВВП увеличилась на 0,06 процентных пункта и составила 1,7 процента.

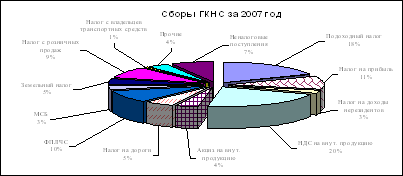

Сборы подоходного налога, удерживаемого у источника дохода, составили 1841,4 млн. сом или 105,7% от планового уровня, по сравнению с аналогичным периодом 2006 года сборы увеличились на 467,7 млн. сом, что обусловлено увеличением реального уровня средней заработной платы на 20,1% (источник – данные НСК за 2007 год).

Подоходный налог с индивидуальных предпринимателей, составил 46,8 млн. сом или 102,2% от прогноза в сумме 45,8 млн. сом, что по сравнению с прошлогодним периодом больше на 3,3 млн. сом или на 7,6%.

Сборы подоходного налога на патентной основе, составили 429,3 млн.сом или 101,2% при доведенном прогнозе 424,0 млн.сом, по сравнению с прошлым годом поступления увеличились на 13,6%. За 2007 год выдано 786024 патентов, что по сравнению с прошлым годом больше на 101381 патента или на 14,8 процентов.

Наибольший удельный вес по патентам, выданным физическим лицам по сферам предпринимательской деятельности приходится на производство и реализацию товаров народного потребления и продовольственных товаров – 61,0%, на бытовое обслуживание населения – 18,5%, другие виды деятельности – 16,2%.

По сравнению с аналогичным периодом прошлого года отмечен рост поступлений платы за патент в сфере производства и реализации товаров народного потребления и продовольственных товаров на 31,4 млн. сом, платы за патент в сфере бытового обслуживания на 9,6 млн. сом, в других видах деятельности на 8,4 млн.сом.

Поступления налога на прибыль за 2007 год составили 1343,8 млн.сом или 103,8% от планового уровня, по сравнению с аналогичным периодом прошлого года поступления увеличились на 152,2 млн.сом или на 12,8%. Доля к ВВП данного налога сократилась на 0,09 процентных пункта и составила 1,0%.

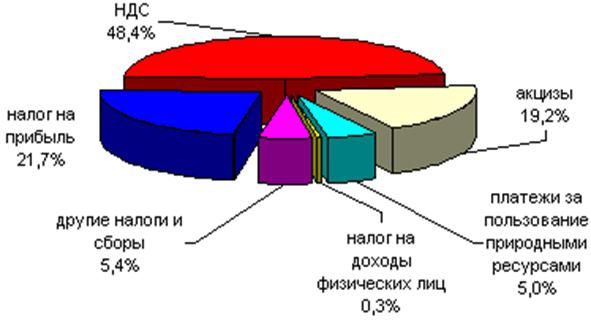

Диаграмма 2.2.Сьоры ГКНС за 2007 год

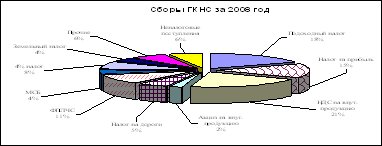

Фактические поступления подоходного налога с физических лиц - резидентов Кыргызской Республики за 2008 год 3373,5 млн.сом или 102,8% от установленного плана. По сравнению с прошлогодним показателем сборы увеличились на 1056,1 млн. сом или на 45,6%. Доля данного налога к ВВП увеличилась на 0,2 процентных пункта и составила 1,8 процента.

Сборы подоходного налога, удерживаемого у источника дохода, составили 2657,9 млн. сом или 102,8% от планового уровня, по сравнению с 2007 годом увеличились на 816,5 млн. сом, что обусловлено увеличением реального уровня средней заработной платы на 8,8% (источник – данные НСК за 2008 год).

Подоходный налог с индивидуальных предпринимателей, составил 62,0 млн. сом или 106,4% от прогноза в сумме 58,3 млн. сом, что по сравнению с прошлым годом больше на 15,3 млн. сом или на 32,7%.

Сборы подоходного налога на патентной основе, составили 653,6 млн.сом или 102,6% при доведенном прогнозе 637,2 млн.сом, по сравнению с 2007 годом поступления увеличились на 224,3 млн.сом или на 52,2%. За 2008 год выдано 849046 патентов, что по сравнению с прошлым годом больше на 63022 патента или на 8,0 процентов.

Наибольший удельный вес по патентам, выданным физическим лицам по сферам предпринимательской деятельности приходится на производство и реализацию товаров народного потребления и продовольственных товаров – 59,5%, на бытовое обслуживание населения – 18,6%, другие виды деятельности – 30,1%.

По сравнению с 2007 годом отмечен рост поступлений платы за патент в сфере производства и реализации товаров народного потребления и продовольственных товаров на 165,3 млн. сом, платы за патент в сфере бытового обслуживания на 21,6 млн. сом, в социально-культурной сфере на 3,7 млн.сом, в сельскохозяйственной сфере на 2,0 млн.сом, в других видах деятельности на 29,1 млн.сом

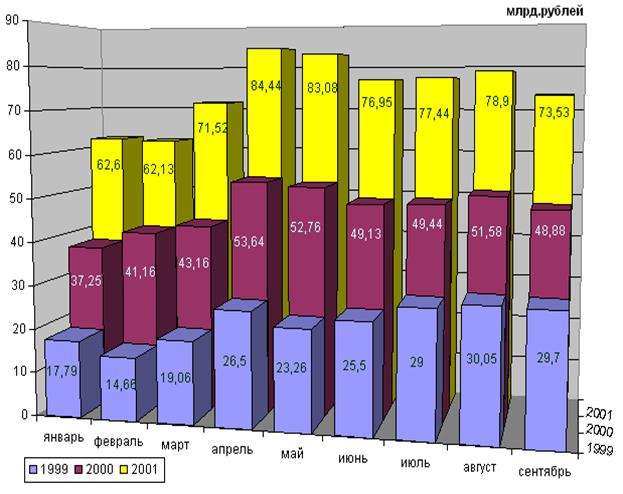

Диаграмма 2.3. Сборы ГКНС за 2008 год

Поступления налога на прибыль за 2008 год составили 2492,7 млн.сом или 103,8% от планового уровня, по сравнению с прошлым годом поступления увеличились на 1148,9 млн.сом или на 85,5%. Доля к ВВП данного налога увеличилась на 0,4 процентных пункта и составила 1,3%.

Заключение

Анализ реформаторских преобразований в области налогов в основном показывает, что выдвигаемые предложения касаются в лучшем случае отдельных элементов налогового механизма (прежде всего размеров ставок, предоставляемых льгот и привилегий; объектов обложения; усиления или замены одних налогов на другие). Однако, в сегодняшнее время необходим принципиально иной налоговый механизм, соответствующий нынешней фазе рыночных отношений данного периода. И это не случайно, ибо оптимальный налоговый механизм можно развернуть только на серьезной теоретической основе.

Действующая в стране налоговая система со слабо проработанными теоретически и экономически ставками не только прямых налогов вынуждает вводить новые (и подчас совсем не рыночные) виды изъятий, способные, по мнению властей, нивелировать негативные последствия, связанные с произвольностью ставок налогов на отдельные доходы. Поэтому сейчас из-за более низкой ставки выгоднее направлять средства на оплату труда, нежели платить налог с прибыли. Завтра это может привести к тому, что все доходы уйдут в личное потребление. Поэтому важно, чтобы доходы облагались по одинаковым средним ставкам, чтобы при прочих равных условиях у предпринимателя не было мотива перераспределять доходы в целях "легального" снижения размера уплачиваемого налога.

Сложность перехода к рыночным отношениям, необходимость нахождения оптимальных путей перехода от хозяйственной системы, базирующейся на монополии государственной собственности, к экономике основу которой составляет "свобода производства и предпринимательства", - обуславливает актуальность проблем предпринимательства. Опыт нескольких лет реформ привел к пониманию того, что перспективы становления рыночной экономики находятся в жесткой зависимости от успехов развития предпринимательских структур. При этом особую роль малое и среднее предпринимательство, которое при соответствующей поддержке государства обеспечит насыщение платежеспособного спроса и необходимые структурные сдвиги в экономике, формирование конкурентной среды.

На сегодняшний день существует огромный, причем теоретически обобщенный и осмысленный, опыт взимания и использования налогов в странах Запада. Но ориентация на их практику весьма затруднена, поскольку было бы совершенно неразумно не уделять первостепенное внимание специфике экономических, социальных и политических условий сегодняшнего Кыргызстана, ищущей лучшие пути реформирования своего народного хозяйства.

К серьезным недостаткам налогового режима, ухудшающим инвестиционный климат в Кыргызстане, следует отнести его нестабильность. Нестабильность налоговой системы является существенным, если не основным, экономическим фактором, сдерживающим привлечение иностранного капитала в экономику Кыргызстана.

Не удивительно, что к существующему налоговому механизму в настоящее время предъявляется масса претензий. По мнению большинства специалистов, он недопустимо жесток по числу и "качеству" налогов и слишком сложен для налогоплательщика. Несмотря на свою жесткость для товаропроизводителей, он допускает и сверхдоходы, и сильную имущественную дифференциацию. Все эти замечания справедливы.

Совершенно очевидно, что современной экономике Кыргызской Республики требуется стабильная налоговая база. Но при этом, следует учитывать стадию развития экономики и культуру оплаты не только прямых налогов в стране. Помимо направленности на эффективный сбор прямых налогов, налоговая политика должна включать в себя другие два очень важных элемента.

Во-первых, она должна быть прозрачной, справедливой и легко осуществимой, что означает, приемлемость для простого населения.

Во-вторых, положения законодательства должны поощрять и способствовать развитию внутренних и зарубежных инвестиций и росту экономики.

В соответствии с Национальной стратегией КОР до 2010 года и Национальной стратегией сокращения бедности до 2007 года, предусматривается институциональные реформы в налоговой сфере, нацеленные на улучшение администрирования не только прямых налогов, но и всей налоговой системы и, конечно, стимулирование экономической деятельности в нашей республике.

Список использованной литературы:

Нормативные акты

Конституция Кыргызской Республики Бишкек 1996 год

1. Налоговый кодекс Кыргызской Республики. В ред. Закона Кыргызской Ресублики от 27 декабря 1996 №66, 18 марта 1997 № 15, 7 апреля 1997 .№ 20, 19 декабря 1997 № 91, 26 мая 1998 года № 67.

2. Законы Кыргызской Республики "О республиканском бюджете Кыргызской Республики" на 199(i, 1997,1998 годы.

3. Инструкция .N'" 3 "О порядке ведения в Государственных налоговых инспекциях оперативно-бухгалтерского учета налогов других платежей в бюджет» ГПИ при Минфине Кыргызской Республики Бишкек 1997 год.

4. Инструкция о порядке исчисления и уплаты акцизного налога по товарам импортируемым в Кыргызскую Республику Утв. пост. Правительства Кыргызской Республики 26.09.97г. .N" Г)57.

Специальная литература

1. Дуйшемалиев Н.Т. «Налоговая система в Кыргызской Республике» Бишкек 1997

2. «Материалы конференции Управление государственным сектором» Иссык-Куль 1997

3. С.К. Макеева «Вопросы дальнейшего совершенствования налогового законодательства», «Экономика и статистика» № 2-1999

4. Б. Аширов «Налоговое администрирование и его влияние на индикативный план» Б. 2005 г.

5. М. Темирбеков «Реорганизация бюджетного планирования» Б. 2006 г

6. К.М. Уразбаев «Налоговая система и финансовое обеспечение плана»Б. 2005 г

7. Тунтеева Г. Н., Карагулов М. Ж. Налоговое право Кыргызской Республики. Бишкек 2000г

8. Макконнелл Кемпбелл Р., Брю Стенли Л. Экономикс: Принципы, проблемы и политика. - М.: 1996;

9. Миляков Н.В. Налоги и налогообложение. – М.: Инфра, 2001;

10. Налоги и налогообложение под ред. М.В. Романовского. – СП б: Питер, 2000;

11. Нестеров В.В. Сущность налога. Его общественное значение // Налоговый вестник, 2002,.№7;

12. Черник Д.Г. Налоги и налогообложение. – М.: Инфра 2001;

13. Экономика под ред. А.С. Булатова. – М.: Юристъ, 2002

[1] Тунтеева Г. Н., Карагулов М. Ж. Налоговое право Кыргызской Республики. Бишкек 2000 с. 76

[2] Тунтеева Г. Н., Карагулов М. Ж. Налоговое право Кыргызской Республики. Бишкек 2000 с. 79

[3] Рассчитано по данным Минфина КР.

[4] Экономическая реформа в Кыргызстане: позитивы и негативы. /ИЭИ, -Б., 2007

Похожие работы

... . Примером того служит постоянное увеличение заработной платы работникам бюджетной сферы, постоянное увеличение размеров пенсии, дотационных выплат. Подводя итог, можно сказать, что налоги играют главную роль в формировании бюджета. Используемая литература: 1. И.А. Погосов Финансы, денежное обращение и кредит, - М.: ООО «Проспекть-Н» 2. Финансы. Денежное обращение. Кредит: учебник для вузов ...

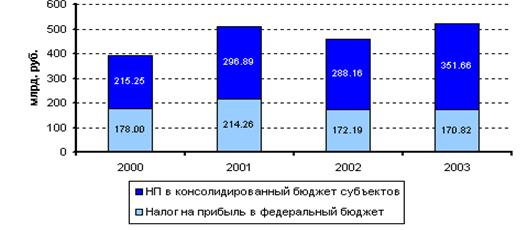

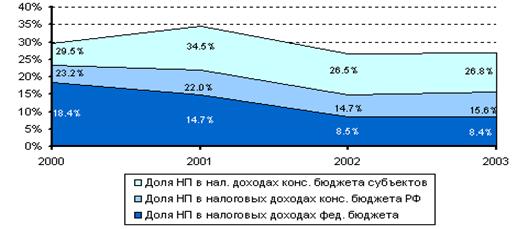

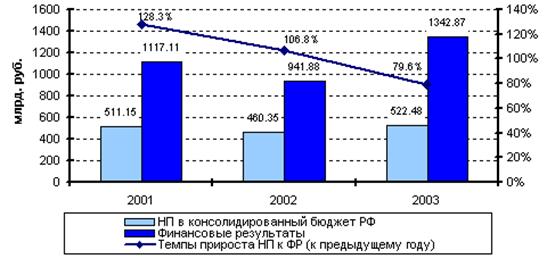

... отчислений (в процентах) в местные бюджеты от регулирующих доходов на планируемый финансовый год, а также на долговременной основе (не менее чем на три года). Рассмотрим влияние федеральных налогов на формирование бюджетов разных уровней на примере налога на прибыль. В 2003 г. объем поступлений налога на прибыль организаций на федеральном уровне, по данным Минэкономразвития РФ, составил 7,7% от ...

... . Дополнительным резервом поступлений стало перечисление АО «ССГПО» налога в сумме 134,1 млн. тенге по выплаченной в декабре 2007 г. 13‑й заработной платы. Доходная часть бюджета на 2008 г. на 42,7% сформирована за счет социального налога. Уточненный прогноз по данному источнику исполнен на 106,9%, в бюджет области дополнительно поступило 727,5 млн. тенге. Перевыполнение прогноза по данному ...

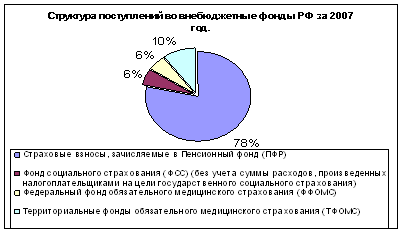

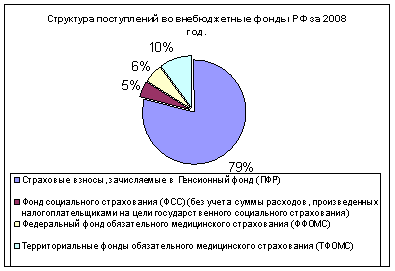

... Федерации, регламентирующим их деятельность, в соответствии с бюджетами указанных фондов, утвержденными федеральными законами, законами субъектов Российской Федерации. 2.2. Роль ЕСН в формировании социальных внебюджетных фондов Единый социальный налог является серьезным новаторством, включенным во вторую часть Налогового кодекса. Введенный в действие с 1 января 2001г., этот налог заменил ...

0 комментариев