Навигация

Налоги и налоговая политика государства

2. Налоги и налоговая политика государства

Налоговая политика – комплекс правовых действий органов власти и управления, определяющий целенаправленное применение налоговых законов. При осуществлении налоговой политики установленные законом правовые нормы реализуются при регулировании, планировании и контроле государственных доходов, формируемых налоговым методом. Экономически обоснованная налоговая политика преследует цель оптимизировать централизацию средств через налоговую систему.

Налоговая политика как совокупность научно обоснованных и экономически целесообразных тактических и стратегических правовых действий органов власти и управления способна обеспечить потребности воспроизводства и рост общественного богатства. Исходной установкой при проведении налоговой политики служит не только обеспечение правового порядка взыскания с налогоплательщиков налоговых платежей, но и проведение всесторонней оценки хозяйственно-экономических отношений, складывающихся под влиянием налогообложения. Следовательно, налоговая политика – это не автоматическое выполнение предписаний налоговых законов, а их совершенствование.

Налоговая политика, проводимая с расчетом на перспективу, – налоговая стратегия, а на текущий момент – налоговая тактика.

Основные положения налоговой политики

1. Без налогов государство не может существовать.

2. Налоговая система должна быть простой, открытой и эффективной. Увеличение числа налогов, объектов обложения, приводит к повышению расходов по сбору налогов, к росту недоимок и штрафов и, в конечном счете, к разрушению экономики путем ареста имущества.

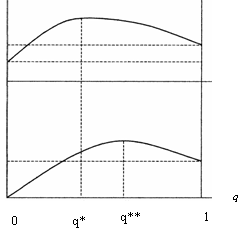

3. При переходе оптимального налогового порога нарушается естественный воспроизводственный процесс – экономика саморазрушается.

4. В период кризиса налоги должны быть установлены на минимально возможном уровне.

5. Высокий налоговый порог приводит к утечке капитала.

6. Государственное регулирование экономики необходимо. Однако при суммарной величине изъятия чистого дохода выше 30% экономический рост страны приостанавливается.

7. Налоговые льготы должны носить открытый характер и быть равными для всех субъектов воспроизводственного процесса.

8. Налоговая система не должна носить конфискационный характер. Только рост национального богатства, выраженный, в том числе, в повышении индивидуальных доходов, способен обеспечить стабильное увеличение налогооблагаемой базы. 9. Суммарная величина налогов имеет устойчивую тенденцию роста только в экономической системе, в которой государство гарантирует стабильность законов и правил.

10. Превалирование косвенной системы налогообложения, наиболее удобной с позиции формирования доходов бюджета, приводит к дальнейшему обнищанию основной массы населения страны, поскольку бремя таких налогов падает на конечного потребителя товаров и услуг, т.е. на 80–90% населения, имеющих доходы на уровне прожиточного минимума или даже на уровне социального выживания. Этот парадокс основан на относительно одинаковом уровне потребления при разных уровнях доходов.

Без резкого и принципиального изменения налоговой политики Россия не сможет восстановить свою экономику.

Система налогового планирования рассматривается, как единство двух подсистем: государственного налогового планирования,

имеющего целью формирование доходной базы федерального и территориальных бюджетов и налогового планирования на уровне хозяйствующих субъектов как элемента финансового менеджмента. Эти подсистемы имеют разнонаправленные цели: в первом случае налоговое планирование ориентировано на максимальный уровень изъятия налогов в бюджет, а во втором – на минимизацию налогов с целью сокращения реальных издержек предприятий.

Реализация государством хозяйственных, управленческих, социальных и иных функций невозможна без создания адекватной экономической базы. Материальным воплощением такой базы является бюджетный фонд. В значительной своей части он формируется за счет налоговых поступлений. Планирование доходной части бюджета (бюджетного фонда) в наибольшей степени представляет собой планирование налоговых платежей. Процесс государственного налогового планирования включает два основных направления: прогнозирование мобилизации сумм налоговых платежей на основе макроэкономических показателей (объем ВВП, индекс инфляции, объем товарооборота и др.) и распределение доходов по уровням бюджетной системы с целью формирования доходной базы бюджетов территорий.

Прогнозирование поступлений налогов на базе макроэкономических показателей определяет стратегию формирования налоговых доходов на очередной год и среднесрочную перспективу, но не решает всех проблем налогового планирования. Поэтому необходимым компонентом налогового планирования является обработка и анализ статистических данных об аккумуляции налогов в бюджет за истекший период, а также информация о возможных изменениях в налоговом законодательстве.

Налоговое планирование основано на оценке эффективности налоговой системы в целом с позиций выполнения ею фискальных задач и воздействия на экономику, а также на анализе причин возникновения налогового дефицита – расхождений между планируемым и фактическим поступлением налогов.

Важный этап налогового планирования – разграничение налоговых доходов между бюджетами различных уровней представляется важным, поскольку значительная часть доходов региональных бюджетов формируется за счет отчислений от регулирующих налогов (НДС, налога на прибыль, подоходного налога с физических лиц и др.). Распределение регулирующих налогов по уровням бюджетной системы осуществляется в соответствии с законом о федеральном бюджете на очередной год.

Прогнозирование налоговых доходов на территории субъектов России осуществляется территориальными финансовыми управлениями совместно с налоговыми органами на основании данных, характеризующих экономический потенциал региона, включая показатели, определяющие объем платежей по соответствующим налогам. В то же время оценка реальности поступлений налогов на любом уровне планирования невозможна без учета специфики налогового планирования хозяйствующих субъектов, которое, преследуя прямо противоположные цели, может внести существенные коррективы в федеральные и региональные прогнозы. Тем самым, несмотря на разнонаправленные задачи, обеспечивается единство подсистем налогового планирования.

Налоговый контроль – элемент финансового контроля и налогового механизма. Налоговые контрольные действия охватывают всю систему налогообложения, а также осуществляются в разрезе отдельных налогов, налоговых групп, групп налогоплательщиков, территорий. Налоговый контроль необходим для обеспечения соблюдения правил бухгалтерского учета и отчетности, законодательных основ налогообложения.

Одно из главных требований к налоговому контролю – контроль должен приносить значительно больше средств, нежели затрачивается на его проведение (принцип дешевизны и эффективности налоговой системы). Налоговая практика различает два основных способа борьбы с налоговыми правонарушениями: предупреждение (превентивные методы) и наказание (репрессивные методы).

Важным условием для уменьшения числа правонарушений является расширение сферы превентивного налогового контроля. Комплекс предупредительных мер включает оказание консультационно-методической помощи налогоплательщикам, своевременное освещение изменений налогового законодательства в открытой печати, публикации о наиболее типичных и злостных нарушениях налогового законодательства и обзоров арбитражной и судебной практики.

Задача

Организация по итогам 2003 года понесла убыток в размере 43 000 руб. Исчисленная налоговая база по налогу на прибыль организаций по итогам 2004 года составила 50 000 руб.; 2005 года – 40 000 руб.; 2006 года – 60 000 руб. Рассчитайте налогооблагаемую прибыль и размер налога на прибыль организаций в 2004, 2005 и 2006 годах.

Решение

50 000 * 30% = 15 000

50 000 – 15 000 = 35 000 – налогооблагаемая прибыль 2004 года

35 000 * 24% = 8 400 – налог за 2004 год

43 000 – 15 000 = 28 000 – убыток, который можно перенести на следующие налоговые периоды

40 000 * 30% = 12 000

40 000 – 12 000 = 28 000 – налогооблагаемая прибыль 2005 года

28 000 * 24% = 6 720 – налог за 2005 год

28 000 – 12 000 = 16 000 – убыток, который можно перенести на следующие налоговые периоды

60 000 * 30% = 18 000 > 16 000

60 000 – 16 000 = 44 000 – налогооблагаемая прибыль 2006 года

44 000 * 24% = 10 560 – налог за 2006 год.

Похожие работы

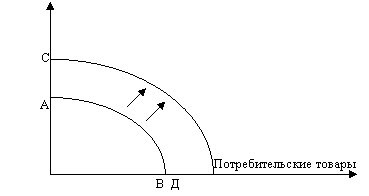

... и многосторонних соглашений но устранению двойного налогообложения, снижению торговых таможенных пошлин и гармонизации налоговых систем. Выделяют, как правило, три типа налоговой политики государства. Первый тип политика максимальных налогов, характеризуется принципом "взять все, что возможно". При этом государству уготована "налоговая ловушка", когда повышение налогов не сопровождается ростом ...

... текущего года объем производства при том или ином изменении налоговой нагрузки. Однако изменение последней предполагает и долгосрочное влияние на экономический рост. 3. НАЛОГОВАЯ ПОЛИТИКА РФ 1.3 Анализ современной налоговой политики Если признать, что государство существует для обеспечения благоденствия его граждан, то государственная власть может выбирать одну из двух следующих ...

... за счет изменений в законодательстве о налогах и сборах, но и путем издания более простых и понятных инструкций и рекомендаций для налогоплательщиков по ее заполнению. В Основных направлениях налоговой политики, подготовленных в предыдущие годы, большое внимание уделялось вопросам налогообложения некоммерческих организаций, осуществляющим свою деятельность в социально значимых областях, а также ...

... есть "обращение" с ними такое же, как и с отечественными, то отсутствует целесообразность и предмет регулирования отдельного специального нормативного акта по иностранным инвестициям. РОЛЬ ОТЕЧЕСТВЕННОГО КАПИТАЛА В ОБЕСПЕЧЕНИИ УСЛОВИЙ ВОЗВРАТА КАПИТАЛОВ В РОССИЮ Существенным моментом в привлечении отечественного частного капитала может быть только приход его "во власть". И только в этих ...

0 комментариев