Навигация

Налоговые доходы бюджета Кыргызстана

Курсовая работа

Тема: "Налоговые доходы государственного бюджета КР"

Введение

Одним из наиболее важных механизмов, позволяющих государству осуществлять экономическое и социальное регулирование, является финансовый механизм – финансовая система общества, главным звеном которой является государственная бюджетная политика. Именно посредством финансовой системы государство образует централизованные и воздействует на формирование децентрализованных фондов денежных средств, обеспечивая возможность выполнения возложенных на государственные органы функций.

Распад Советского союза и образования независимости Кыргызской Республики сопровождался поисками более эффективной системы для государственного регулирования экономики. Все это ведет к новым особенностям в механизме распределения и перераспределения национального дохода, новым формам воздействия государства на процесс воспроизводства, с более или менее широким использованием государственных финансов, и подчеркивает роль финансовых проблем как важнейших экономических и социальных.

Усиление роли бюджета в экономическом регулировании требовало пересмотра прежней бюджетной системы. Первый закон о бюджете Кыргызской Республики как суверенного государства был принят 30 января 1991 года. Впервые в этом законе государственный бюджет республики подразделяется на автономные республиканский и местные бюджеты. Нижестоящие бюджеты не входят в состав бюджета вышестоящих уровней.

Республиканский бюджет обеспечивает централизацию части бюджетных ресурсов общегосударственного характера. Через республиканский бюджет регулируется процесс распределения и перераспределения национального дохода между субъектами и регионами республики. А через местные бюджеты обеспечивается финансирование объектов местного самоуправления и администрации.

Однако в виду многочисленных недоработок закона «О бюджете» 1991 года 10 января 1994 года принимается новый, более усовершенствованный закон «Об основах бюджетного права в Кыргызской Республике». В этом законе учитываются все изменения и дополнения, вынесенные по другим принятым экономическим законам республики за прошедший период, адекватные требованиям переходного периода.

11 июня 1998 года принимается третий по счету новый закон Кыргызской Республики «Об основных принципах бюджетного права в Кыргызской Республике», дополненный некоторыми новыми положениями.

Формирование государственного бюджета происходит как на стадии первичного распределения национального дохода, так и в ходе его перераспределения. В процессе первичного распределения национального дохода государство получает в свое распоряжение часть чистого дохода в форме налогов (налога на добавленную стоимость, акцизов и др.). В результате перераспределения в бюджет поступает часть прибыли предприятий и хозяйственных организаций различных форм собственности.

Доходы бюджета в большинстве стран подразделяются по источникам: поступления от налогов и сборов, от государственных предприятий и имуществ, от займов.

1. Теоретические аспекты государственного бюджета

1.1 Сущность и особенности государственного бюджетаПонятие государственного бюджета имеет и правовой (законодательный) аспект. С позиции законодательного (правового) установления государственного бюджета он рассматривается как финансовый план государства.

В смысле правового акта государственному бюджету дается следующее определение.

Государственный бюджет – это основной финансовый план образования, распределения и использования централизованного денежного фонда государства или административно-территориального образования, утверждаемый соответствующим законодательным (представительным) органом государственной власти. Такой финансовый план образования, распределения и использования централизованного фонда денежных средств (государственного бюджета) закрепляет юридические права и обязанности участников бюджетных отношений.

Целенаправленное социально-экономическое развитие государства обеспечивается образованием различных централизованных фондов, и, прежде всего общегосударственного фонда денежных средств – государственного бюджета. Государственный бюджет – ведущее звено финансовой системы страны.

Общее понятие бюджета приведено в ст. 6 Бюджетного кодекса КР. «Бюджет, – сказано в ст. 6 Бюджетного кодекса – это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления».

Однако в Бюджетном кодексе КР бюджету дано слишком общее, узкое понятие, характеризующее лишь одну его сторону – как «Форму образования и расходования денежных средств…».

В материальном понимании государственный бюджет представляет собой централизованный в масштабах государственного или административно-территориального образования денежный фонд, который находится в распоряжении соответствующих органов государственной власти и местного самоуправления. Хотя материальное содержание бюджета не является постоянным, объем концентрируемых в нем денежных средств постоянно меняется, меняются виды поступлений в него, направления расходов. Однако сущность государственного бюджета постоянна. Она проявляется в общественных отношениях, связанных с концентрацией денежных средств в бюджете и их использованием, т.е. в характеристике сущности бюджета как экономической категории.

Как экономическая категория бюджет представляет собой совокупность экономических (денежных) отношений, возникающих в процессе образования, планового распределения и использования государственного централизованного фонда денежных средств. Бюджетные отношения возникают между государством и его субъектами (юридическими и физическими лицами) при образовании централизованного фонда с помощью налогов, сборов, пошлин, а также при использовании централизованного бюджетного фонда; через экономические отношения ежегодно мобилизуют в государственный бюджет значительную часть накоплений предприятий, организаций и часть доходов населения. Средства бюджета направляются на финансовое обеспечение задач и функций государства, социально-культурных мероприятий.

С позиций экономической сущности государственный бюджет рассматривается в качестве самостоятельной экономической категории.

Сердцевиной финансового планирования является сводный финансовый план государства, разрабатываемый одновременно с планом социального развития системы как составная его часть. Финансовый план призван отразить согласованность материально-вещественных и денежно-финансовых пропорций общественного производства. Разработка сводного финансового баланса страны придает государственному бюджету новый статус – главного стержневого баланса формирования и расходования централизованного денежного фонда государства во взаимосвязи с движением финансовых средств и денежных ресурсов.

Государственный бюджет – основной финансовый план ^страны, центральное звено финансовой системы. Его главное назначение – с помощью финансовых средств создать условия для эффективного развития экономики, решения общегосударственных задач, укрепления обороноспособности.

Государственный бюджет служит основным инструментом государства в централизации и перераспределении валового общественного дохода. Государственный бюджет страны – основная форма планомерного образования и использования централизованного фонда денежных средств в целях расширения производства, удовлетворения потребностей народа и укрепления обороноспособности государства.

Формирование и использование государственного бюджета в КР имеет ряд отличительных черт.

Будучи финансовым планом, государственный бюджет характеризуется следующими чертами:

1. Составление и использование бюджета носит ярко выраженный балансовый характер.

Балансовый метод разработки планов является одним важных методов установления пропорций в народном хозяйстве. Балансовый метод бюджета позволяет наметить необходимые соотношения между объемом денежных доходов и размером расходов. Анализ складывающегося баланса бюджета (по доходам и расходам) позволяет делать выводы о необходимости изменения тех или иных пропорций в плане, изыскания дополнительных ресурсов или сокращения тех или иных расходов.

2. Формирование и использование государственного бюджета базируется на сочетании централизованных начал инициативой местных органов власти. Развитие местного самоуправления – экономическая основа реализации принципа развития демократического общества.

3. С помощью государственного бюджета происходит перераспределение национального дохода между отраслями народного хозяйства, субъектами КР и иными сферами.

4. Отличительной чертой государственного бюджета является его народно-хозяйственный характер. Бюджет страны связан со всеми отраслями народного хозяйства.

Отрасли связаны с бюджетом как по формированию бюджета доходами, так и по линии финансирования их. Выполнение этих функций бюджетом сочетается с его активным воздействием на процесс производства, рост накоплений.

Понятие бюджета в современной его трактовке – не только основной финансовый план образования и расходования денежных средств государства, но и экономическая категория. Когда речь идет о государственном бюджете как о финансовом плане, подразумевают сознательную деятельность людей по разработке, утверждению и исполнению бюджета.

Государственный бюджет как экономическая категория выражает систему экономических отношений между государством, с одной стороны, предприятиями, организациями и населением – с другой, по поводу распределения и перераспределения совокупного общественного продукта и национального дохода и формирования централизованного общегосударственного фонда денежных средств.

Понятие государственного бюджета в нынешней его трактовке не только выражает определенные денежные отношения, но и имеет соответствующее им материально-вещественное воплощение, которое находит свое выражение в фонде денежных средств государства.

Формирование государственного бюджета происходит как на стадии первичного распределения национального дохода, так и в ходе его перераспределения. В процессе первичного распределения национального дохода государство получает в свое распоряжение часть чистого дохода в форме налогов (налога на добавленную стоимость, акцизов и др.). В результате перераспределения в бюджет поступает часть прибыли предприятий и хозяйственных организаций различных форм собственности.

Сущность бюджета, как и любой другой экономической категории, проявляется в его функциях.

Экономическая сущность бюджета находит свое выражение в его функциях.

Государственному бюджету, как и всей системе финансов, присущи две функции – распределительная (перераспределительная) и контрольная.

С помощью распределительной функции бюджета происходит распределение средств на производственную и непроизводственную сферы, межтерриториальное и межотраслевое распределение финансовых ресурсов, формируются фонды специального целевого назначения, происходят концентрация денежных средств в руках государства и их использование с целью удовлетворения общегосударственных потребностей.

Межотраслевое и территориальное распределение национального дохода осуществляется в соответствии с потребностями экономического и социального развития регионов и отраслей.

Непроизводственная сфера не участвует в создании национального дохода, но является активным его потребителем. Из бюджета работникам этих отраслей выделяются средства на заработную плату, техническое оснащение и содержание учреждений непроизводственной сферы (здравоохранение, просвещение и др.)

Через расходы и налоги государственный бюджет выступает важным инструментом распределения (регулирования) и стимулирования экономики и инвестиций, повышения эффективности производства. Через бюджет оказывается государственная поддержка отдельным отраслям хозяйства – авиастроению, космическим программам, атомной промышленности, энергомашиностроению, угольной промышленности и некоторым другим. Такая поддержка зачастую связана с реализацией высокоэффективных и быстроокупаемых проектов. Для регулирования экономики используются налоги.

При распределении финансовых средств через бюджет важное значение имеет социальная направленность бюджетных средств. В социальной политике основными приоритетами являются поддержка наименее защищенных слоев населения (пенсионеров, инвалидов, студентов, малообеспеченных семей), а также поддержка учреждений здравоохранения, образования и культуры, решение жилищной проблемы.

Контрольная функция государственного бюджета осуществляется в процессе формирования доходов бюджета и финансирования отраслей народного хозяйства. В условиях становления рыночных отношений значение бюджетного контроля в процессе мобилизации ресурсов и их использования усиливается.

Функции государственного бюджета проявляются в процессе формирования доходов и расходов на основе использования бюджетного механизма, который является реальным воплощением бюджетной политики и отражает конкретную нацеленность бюджетных отношений на решение экономических и социальных задач.

Таким образом, основными функциями государственного бюджета, как основного финансового плана государства, являются: 1) перераспределение национального дохода и ВВП, которое влияет на государственное регулирование и стимулирование экономики, финансовое обеспечение социальной политики; 2) контроль за образованием и использованием централизованного фонда денежных средств.

Через государственный бюджет перераспределяется около 50% валового внутреннего продукта. Бюджет широко используется для межотраслевого и территориального перераспределения финансовых ресурсов с учетом требований наиболее рационального размещения производительных сил, подъема экономики и культуры регионов КР. В современных условиях наиболее приоритетными выступают агропромышленный, топливно-энергетический, военно-промышленный комплексы и транспорт.

1.2 Классификация структуры доходов бюджетов разных уровней бюджетов КРБЮДЖЕТНАЯ КЛАССИФИКАЦИЯ – важнейшая составляющая бюджетного устройства КР – группировка доходов и расходов бюджетов всех уровней бюджетной системы, источников финансирования дефицитов этих бюджетов, используемая для составления и использования бюджетов и обеспечивающая сопоставимость показателей всех уровней бюджетной системы. В состав бюджетной классификации входят: 1) классификация доходов бюджетов – группировка доходов бюджетов по всем уровням бюджетной системы в соответствии с источниками их формирования, установленными соответствующими законодательными. актами; 2) функциональная классификация расходов бюджетов – группировка расходов бюджетов всех уровней, отражающая направление бюджетных средств на выполнение основных функций. Первый уровень этой классификации составляют разделы, отражающие выполнение государством его важнейших функций; второй – подразделы, конкретизирующие направление бюджетных средств на выполнение функций государства в рамках соответствующих разделов; третий – классификация целевых статей расходов федерального бюджета (финансирование расходов по основным направлениям деятельности главных распорядителей средств федерального бюджета); четвертый – виды расходов федерального бюджета (детализация направлений финансирования по целевым статьям); 3) экономическая классификация – группировка расходов бюджетов всех уровней бюджетной системы по их экономическому содержанию (текущие расходы, капитальные расходы, капитальные вложения в основные фонды; создание государственных запасов и резервов; предоставление кредитов и бюджетных ссуд за вычетом погашения и др.); 4) классификация источников финансирования дефицитов бюджетов – группировка заемных средств, привлекаемых для покрытия дефицитов соответствующих бюджетов, включая как внутренние, так и внешние источники; 5) ведомственная классификация расходов федерального бюджета – группировка расходов, отражающая распределение бюджетных ассигнований по главным распорядителям (прямым получателям) средств из федерального бюджета, а в рамках их бюджетов – по целевым статьям и видам бюджетов. Классификация целевых статей расходов бюджетов отражает финансирование по конкретным направлениям деятельности прямых получателей средств и соответствующим разделам и подразделам функциональной и экономической классификациям расходов бюджетов КР; 6) ведомственная классификация расходов бюджетов субъектов Федерации – группировка расходов, отражающая распределение бюджетных ассигнований по прямым получателям бюджетных средств из бюджетов субъектов РФ по соответствующим разделам и подразделам функциональной и экономической классификаций. Ведомственная классификация местных бюджетов утверждается решениями соответствующих органов местного самоуправления. Законодательные (представительные) органы и органы местного самоуправления при утверждении бюджетных классификаций могут вводить дополнительную детализацию объектов бюджетной классификации, не нарушая при этом общие принципы построения и единства бюджетной системы.

Переход от коммунистической, жестко централизованно планируемой системы к рыночным отношениям, прежде всего, предусматривает изменение бюджетной системы и бюджетной политики государства. Это связано с тем, что при разгосударствлении и приватизации государство фактически теряет прямой контроль над деятельностью хозяйствующих субъектов. Связь государства с хозяйствующими субъектами осуществляется косвенно – через бюджетно-налоговую политику. Так, расширяя объем государственных капиталовложений, государство вызывает повышение спроса на оборудование, материалы, рабочую силу, что в свою очередь обычно дает импульс росту промышленного производства, расширению частых инвестиций, оживлению хозяйственной конъюнктуры и т.д., или увеличивая, или уменьшая расходы государства на образование и здравоохранение можно стимулировать социальный прогресс, развивать социальную инфраструктуру, что имеет огромное значение дальнейшего развития общества в целом. Поэтому в условиях рыночной экономики, особенно в переходный период, возрастает значение правильной, глубоко продуманной бюджетной политики.

Переход к рыночной системе экономики Кыргызской Республики и других стран СНГ привнесла немало нового в государственные финансы. Изменение экономической системы этих стран сопровождается поисками нового и даже полностью трансформацией системы развитых западных стран в экономику. Все это ведет к новым особенностям в механизме распределения и перераспределения национального дохода, новым формам воздействия государства на процесс воспроизводства, с более или менее широким использованием государственных финансов, и подчеркивает роль финансовых проблем как важнейших политических, экономических и социальных.

В государственной системе управления Кыргызской Республики в осуществлении регулирующих мероприятий в области экономики государственный бюджет, прежде всего, республиканский, занимает важнейшее место.

В связи с приобретением независимости Кыргызская Республика и независимого бюджета вынуждена проводить самостоятельную бюджетную политику, перестраивать бюджетную систему адекватную требованиям рыночной экономики. Бюджет переходного периода призван укрепить рыночную систему, способствовать развитию частного сектора и предпринимательства. Все больше необходимость вмешательства государства в процесс распределения и перераспределения национального дохода, приватизация и разгосударствление всей хозяйственной системы страны повысили значение бюджетов в экономике и политике Кыргызской Республики. Государственный бюджет приобрел следующие новые черты:

Бюджет становиться одним из важнейших каналов, через который государство может оказывать определенное воздействие на различные сферы хозяйственной деятельности в условиях переходного периода к рыночным отношениям.

Возрастают масштабы государственного бюджета в связи с ростом доли национального дохода, перераспределяемого через него.

Усиление роли бюджета в экономическом регулировании требовало пересмотра прежней бюджетной системы. Первый закон о бюджете Кыргызской Республики как суверенного государства был принят 30 января 1991 года. Впервые в этом законе государственный бюджет республики подразделяется на автономные республиканский и местные бюджеты. Нижестоящие бюджеты не входят в состав бюджета вышестоящих уровней.

Республиканский бюджет обеспечивает централизацию части бюджетных ресурсов общегосударственного характера. Через республиканский бюджет регулируется процесс распределения и перераспределения национального дохода между субъектами и регионами республики. А через местные бюджеты обеспечивается финансирование объектов местного самоуправления и администрации.

Однако в виду многочисленных недоработок закона «О бюджете» 1991 года 10 января 1994 года принимается новый, более усовершенствованный закон «Об основах бюджетного права в Кыргызской Республике». В этом законе учитываются все изменения и дополнения, вынесенные по другим принятым экономическим законам республики за прошедший период, адекватные требованиям переходного периода.

11 июня 1998 года принимается третий по счету новый закон Кыргызской Республики «Об основных принципах бюджетного права в Кыргызской Республике», дополненный некоторыми новыми положениями.

Бюджетная система Кыргызской Республики в соответствии с новым бюджетным законодательством базируется на следующих основных принципах: единство бюджетной системы; самостоятельность бюджетов; прозрачность и гласность бюджетов.

Бюджетная классификация представляет собой определенную группировку расходов и доходов, основанную на однородных признаках. Правильная, научно обоснованная бюджетная классификация позволяет определить цели расходования бюджетных средств, установить задачи курс финансовой политики правительства. В то же время она показывает источники бюджетных ресурсов, степень участия отдельных общественных групп в их формировании.

Доходы бюджета в большинстве стран подразделяются по источникам: поступления от налогов и сборов, от государственных предприятий и имуществ, от займов. В то же время налоговые поступления подразделяются далее по видам. Например, в Великобритании – подоходный налог, налог на прибыль корпораций, налог на прирост капитала, налог с наследств и дарений, налог на добавленную стоимость, таможенные пошлины и т.д. Доходы от государственных предприятий и имуществ обычно проходят по сметам различных ведомств. В ряде государств они включаются в бюджет отдельной статьей или как сальдо чистого дохода предприятий. Отдельной статьей входят в бюджет займы.

Итак, Доходы бюджетов – денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с законодательством в распоряжение органов государственной власти соответствующего уровня.

Согласно действующей бюджетной классификации все доходы бюджетов делятся на следующие виды:

1. Налоговые доходы, которые включают в себя:

– прямые налоги на прибыль, доход, прирост капитала;

– налоги, взимаемые в зависимости от фонда оплаты труда;

– налоги на товары и услуги;

– налоги на имущество;

– платежи за использование природных ресурсов;

– налоги на внешнюю торговлю и внешнеэкономические операции;

– прочие налоги, сборы и пошлины.

2. Неналоговые доходы, к которым в соответствии со ст. 41 Бюджетного кодекса относятся:

· доходы от использования имущества, находящегося в государственной и муниципальной собственности;

· доходы от платных услуг, оказываемых бюджетными учреждениями, находящимися в ведении соответственно государственных органов исполнительной власти, органов исполнительной власти субъектов КР органов местного самоуправления;

· средства, полученные в результате применения мер гражданско-правовой, административной, уголовной ответственности, в том числе штрафы, конфискации, компенсации, а также средства, полученные в возмещение вреда, причиненного КР, муниципальным образованьям, и иные суммы принудительного изъятия;

· доходы в виде финансовой помощи, полученной от бюджетов других уровней бюджетной системы КР, за исключением бюджетных ссуд и бюджетных кредитов;

· иные неналоговые доходы (прибыль НацБанка КР, доходы от внешнеэкономической деятельности).

3. Безвозмездные перечисления включают следующие поступления:

– От нерезидентов;

– От других уровней власти (дотации, субвенции, средства, перечисленные по взаимным расчетам, трансферты, прочие безвозмездные поступления);

– От государственных внебюджетных фондов;

– От государственных предприятий и учреждений;

– От наднациональных организаций.

Основная часть доходного потенциала государственного бюджета на 2008 год формируется за счет налоговых доходов, которые составляют около 81% от общей суммы поступлений в казну. И только 4,91% составили неналоговые доходы. В целом это свидетельствует о крайне неэффективном использовании государственной собственности, поскольку ее доля в общем экономическом потенциале производственной сферы остается достаточно высокой – около 30%, а отдача в виде отчислений от ее использования и сдачи в аренду составляют всего лишь 2,37% от доходов государственного бюджета.

В доходах государственного бюджета основные налоговые поступления – это косвенные налоги (налог на добавленную стоимость, акцизы, таможенные пошлины). Доля этих налоговых платежей составляет около 62% от всех налоговых доходов. Это также свидетельствует о недостаточно рациональной структуре доходных источников. Поскольку косвенное налогообложение по существу представляет собой надбавки к цене товара, которые полностью оплачивают конечные потребители, в конечном итоге, чрезмерное косвенное налогообложение сужает внутренний покупательный спрос и соответственно сокращает потенциальные возможности экономического развития страны.

Необходимо отметить, что ряд государственных налогов являются регулирующими, т.е. часть из них направляется в бюджеты субъектов КР и местные бюджеты. Полностью в государственный бюджет поступают такие налоги, как, например, налог на добавленную стоимость на товары, вводимые на территорию КР; акцизы на природный газ, легковые автомобили, бензин автомобильный, спирт этиловый из всех видов сырья (за исключением пищевого); налоги па операции с ценными бумагами; таможенные пошлины, сборы и иные таможенные платежи, а также доходы от внешнеэкономической деятельности.

Республиканский закон о государственном бюджете на каждый год содержит перечень регулирующих и закрепленных государственных налогов и платежей субъектов КР.

Таковы основные составляющие, характеризующие доходную часть государственного бюджета.

1.3 Особенности формирования республиканского бюджетаВ государственной системе Кыргызской Республики в осуществлении регулирующих мероприятий в области экономики государственный бюджет, прежде всего консолидированный, республиканский, занимает важнейшее место.

Самостоятельной частью бюджетной системы Кыргызстана являются местные бюджеты (бюджеты 7 областей, города Бишкек, районные, сельские, поселковые, городские, областного и районного подчинения). Бюджетная система Кыргызской Республики в соответствии с новым бюджетным законодательством базируется на двух основных принципах, единстве бюджетной системы и самостоятельности бюджетов. Принцип единства по своему содержанию отличается от ранее действовавшего аналогичного принципа' он обеспечивает единой правовой базой, использованием единых бюджетных классификаций (начиная с 1995 г. введена новая классификация бюджета по образцу бюджетной классификации США), единством форм документации, предоставлением необходимой статистической и бюджетной документации с одного Уровня на другой для составления консолидированного бюджета страны. Принцип единства бюджетной системы основан на взаимодействии бюджетов всех уровней, осуществляемом через использование регулирующих доходных источников, создание целевых и региональных бюджетных фондов, их частичное перераспределение. Единство бюджетной системы реализуется через единую социально-экономическую политику, включая налоговую политику. Самостоятельность бюджетов всех уровней обеспечивается наличием собственных источников доходов и правом определять направления, их использование и расходование. Изменение экономической роли государства в условиях перехода к смешанной экономической системе, либерализации цен, инфляции, глубокого экономического кризиса, возрастающего дефицита бюджета, обнищания населения и роста безработицы – все это отразилось на объеме государственного бюджета и распределяемой через него доли доходов. Доходная часть государственного бюджета образуется за счет поступлений налоговых и таможенных платежей и сборов, специальных платежных средств бюджетных учреждений и поступлений из внешних источников

2. Налоговые доходы республиканского бюджета Кыргызской Республике

2.1 Особенности формирования бюджета Кыргызской РеспубликиВ КР двухуровневая система государственного бюджета:

1 уровень – республиканский бюджет

2 уровень – местные бюджеты

Двухуровневый бюджет даст положительный импульс для богатых органов местных самоуправлений. К примеру, бюджеты городов Канта, Шопокова, Чолпон-Аты и села Бостери возрастут в несколько раз. Пансионаты, находящиеся на территории села, ежегодно в виде налогов в местную казну перечисляют около 10 миллионов сомов. Из них 2–3 миллиона предназначались для нужд села, оставшиеся средства район распределял среди дотационных сел. При введении двухуровневой системы все местные налоги (стопроцентно) распределяются по усмотрению МСУ.

При двухуровневой системе бюджет столицы республики не пострадает, поскольку она всегда жила по данному принципу. В год Бишкек собирает свыше шести миллиардов сомов в виде налогов. Вся денежная масса республики сосредоточена в столице. По причине того, что многие крупные организации, в том числе «Кыргызтелеком», «Бител», несмотря на то, что ведут коммерческую деятельность по всей территории страны, а «Кумтор» – в Иссык-Кульской области, налоги платят по месту регистрации. Что касается целевых показателей по бюджету Бишкека на 2008 год, то первоначальные параметры были на уровне 1,5 миллиарда сомов. После согласования с городскими властями целевые показатели достигли примерно 1,9 миллиарда сомов.

До перехода на двухуровневый бюджет, в республике действовала четырехуровневая система, при которой средства из госбюджета перечислялись сначала в областные, потом в районные бюджеты и оттуда распределялись на местах. Переход к новому бюджету был призван ускорить административно-территориальную реформу в стране.

2.2 Анализ налоговых доходов республиканского бюджета КРЗа 2008 г. в бюджет фактически поступило 13986,6 млн. сомов налогов и платежей, или 100,7% к плановому заданию При этом при сравнении с прошлым годом номинальный рост доходов составил 117,4%, или поступление налогов и платежей возросло на 2074,6 млн. сомов. В объеме ВВП доходная часть бюджета составила 18,7%, что ниже на 0,2 процентных пункта прошлогоднего показателя.

Налоговые поступления. В 2008 г. удельный вес налоговых поступлений в ВВП по сравнению с 2007 г. увеличился на 0,6 процентных пункта. При этом удельный вес налоговых поступлений в структуре общих доходов с грантами снизился на 0,4 процентных пункта.

Сборы подоходного налога по данным Комитета по доходам за 2008 г. составили 1442,9 млн. сомов, или 102,5% к плану по сравнению с прошлым годом сборы увеличились на 19,4 несмотря на снижение ставок подоходного налога в 2008 г. и установление их в размере 10% и 20%, в отличие от прежней прогрессивной системы ставок (от 5% до 33%), и увеличения размера необлагаемого подоходным налогом минимума с 400 до 650 сомов в месяц. Это объясняется увеличением среднемесячной заработной платы и улучшением администрирования. Доля подоходного налога в структуре налоговых поступлений по сравнению с прошлым годом снизилась с 10,5% до 10,3%, а в объеме ВВП увеличилась на 0,1 процентных пункта.

По налогу на прибыль за 2008 г. поступление составило 918,6 млн. сомов, при этом план (890,00 млн. сомов) был перевыполнен на 108,7%. Доля налога в общих налоговых поступлениях снизилась на 1,6%, а в объеме ВВП за 2008 г., как и в 2004 г. составила 1,3%. Сборы по налогу на прибыль по сравнению с прошлым годом снизилась на 2,6% не только за счет установления ставки налога на прибыль в размере 30% для предприятий монополистов и 20% для остальных предприятий, но и за счет снижения количества налогоплательщиков данного вида налога на 38, %. На снижение поступлений налога на прибыль также оказало влияние недопоступление сумм от предприятий системы Кыргызэнерго. Так, если за прошлый год от АО «Кыргызэнерго» поступило налога на прибыль в размере 401,8 млн. сомов, то за 12 месяцев текущего года фактически поступившая сумма налога от деятельности Энергокомпаний составила 363,6 млн. сомов, то есть меньше 9,5%, что заметно отразилось на увеличении состояния недоимки. Без учета поступлений налога от Энергокомпаний поступления увеличились на 5,8%.

По сравнению с соответствующим периодом прошлого года финансовые результаты экономической деятельности предприятий в целом ухудшились, о чем свидетельствует снижение объема балансовой прибыли оценочно более чем в два раза. Так, предприятиями за 9 месяцев 2008 г. получена балансовая прибыль в размере 1987,8 млн. сомов, что на 3655,0 млн. сомов меньше показателя за соответствующий период прошлого года.

За 9 месяцев 2008 г. рентабельными предприятиями получена прибыль в размере 4138,1 млн. сомов, их доля в общем числе предприятий составила 35,3% (2885 предприятий). Основные суммы прибыли приходились на предприятия горнодобывающей промышленности – 1078,7 млн. сомов или 26,1% суммарной прибыли предприятий республики, обрабатывающей промышленности – 650,5 млн. сомов или 15,7%, транспорта и связи – 759,2 млн. сомов или 18,3, организации торговли, по ремонту автомобилей, бытовых изделий и предметов личного пользования – 511,1 млн. сомов или 12,4% финансовой деятельности – 470,3 млн. сомов или 11,4%.

В январе – сентябре 2008 г. убыточными являлись 38,3% отчитавшихся предприятий, общая сумма их убытков достигла 2150,3 млн. сомов. По сравнению с январем – июнем убытки возросли на 16,6% или на 305,8 млн. сомов, за счет предприятий обрабатывающей промышленности, организаций торговли, по ремонту автомобилей, бытовых изделий и предметов личного пользования, транспорта и связи.

В 2008 г. поступило 1445,6 млн. сомов налога на добавленную стоимость на внутреннюю продукцию, с исполнением плана 98,0%, при этом темп роста относительно 2004 г. составил 113,3%, что объясняется снижением ставок фиксированного зачета по НДС для сельскохозяйственной продукции с 1 января 2007 г. с 10% – 12% до 5% – 7% и с 15 мая 2007 г. – до 3%. Доля НДС в структуре налоговых поступлений снизилась на 0,1% и в объеме ВВП возросла на 0,2 процентных пункта.

Поступление по налогу за оказание платных услуг населению и с розничных продаж за 2008 г. составили 410,4 млн. сомов с выполнением плана (467,2 млн. сомов) на 87,8%. Не выполнение обусловлено тем, что увеличенная ставка 4% принята не повсеместно. Темп роста к 2007 г. составил 134,5%, что объясняется повышением ставки налога с 3 до 4 процентов.

Повысились налоговых поступлении за счет следующих источников:

– НДС на ввозимую продукцию на -165%;

– Налог с товарооборота розничной торговли на – 133,6;

– Акцизные сборы на – 115,6%

– Поступление средств на предупреждение и ликвидацию чрезвычайных ситуаций на – 128,2%.

– Поступление средств на развитие и воспроизводство минерально-сырьевой базы на-3 раза.

– Налог с юридических лиц – владельцев транспортных средств на 129,1%. Нужно отметить, что НДС на внутреннюю продукция снизилась на -6%. Акцизы на внутреннюю (местную) продукцию и.т.д. Чтобы дать экономическую оценку по налоговым поступлениям

В целом по Кыргызской Республике Выбор принципов формирования доходов и расходов местных бюджетов – наиболее сложный аспект организации. Это обусловлено тем, что они предназначены для реализации целей и задач бюджетной политики, обеспечения функционального взаимодействия бюджетов всех уровней. В то же время в них должна быть учтена специфика местных бюджетов, связанная с особенностями такой формы государственного устройства, как местное самоуправление. Принципы формирования играют роль своеобразного фильтра, ограничивающего сферу бюджетных отношений местных органов власти, препятствующего «стягиванию» бюджетных отношений «вниз» или «наверх». Как нам представляется, всю совокупность «ограничений», учитываемых при разделении расходных функций и доходных поступлений между органами местного самоуправления и вышестоящими звеньями государственной власти, можно свести к принципам экономической целесообразности, макроэкономической регулируемости, достаточности доходных поступлений

Особое значение имеет неналоговые поступления в государственный бюджет

Структура налоговых поступлений государственного бюджета представлена в нижеследующей таблице (млн. сом)

| 2006 | в % к | 2007 | в % к | 2008 | в % к | 2009 | в % к | |

| ФАКТ | ВВП | ФАКТ | ВВП | БЮДЖЕТ | ВВП | ПРОЕКТ | ВВП | |

| Налоговые поступления | 11 912,8 | 14,3 | 13 980,5 | 14,9 | 15 117,4 | 15,0 | 17 576,0 | 15,8 |

| Подоходный налог | 1 208,0 | 1,4 | 1 442,9 | 1,5 | 1 542,0 | 1,5 | 1 800,9 | 1,6 |

| Налог на прибыль | 913,1 | 1,1 | 918,6 | 1,0 | 913,0 | 0,9 | 1 171,2 | 1,1 |

| НДС – всего | 5 522,9 | 6,6 | 6 829,9 | 7,3 | 7 589,1 | 7,5 | 8 205,5 | 7,4 |

| НДС на внутреннюю продукцию | 1 576,9 | 1,9 | 1 445,6 | 1,5 | 2 133,1 | 2,1 | 1 985,5 | 1,8 |

| НДС на импорт | 3 946,0 | 4,7 | 5 384,3 | 5,7 | 5 456,0 | 5,4 | 6 220,0 | 5,6 |

| Налог за оказание платных услуг населению и с розничных продаж | 470,8 | 0,6 | 548,0 | 0,6 | 586,4 | 0,6 | 652,2 | 0,6 |

| Акцизный налог – всего | 1 164,0 | 1,4 | 1 245,2 | 1,3 | 1 316,2 | 1,3 | 1 297,3 | 1,2 |

| Акциз на внутреннюю продукцию | 594,4 | 0,7 | 554,0 | 0,6 | 646,2 | 0,6 | 603,3 | 0,5 |

| Акциз на импортную продукцию | 569,6 | 0,7 | 691,3 | 0,7 | 670,0 | 0,7 | 694,0 | 0,6 |

| Налог за пользование автодорогами | 398,9 | 0,5 | 434,7 | 0,5 | 473,1 | 0,5 | 506,1 | 0,5 |

| Поступление средств на предупреждение и ликвидацию ЧС | 728,7 | 0,9 | 835,4 | 0,9 | 944,0 | 0,9 | 990,8 | 0,9 |

| Поступление средств на развитие и воспроизводство МСБ | 427,2 | 0,5 | 568,8 | 0,6 | 441,0 | 0,4 | 502,6 | 0,5 |

| Земельные налоги | 312,2 | 0,4 | 335,2 | 0,4 | 376,3 | 0,4 | 366,0 | 0,3 |

| Таможенная пошлина на импорт | 422,8 | 0,5 | 449,4 | 0,5 | 550,0 | 0,5 | 1 500,0 | 1,4 |

Доходная часть бюджета

Формирование доходной базы бюджетной системы Кыргызской Республики на 2008 год осуществлялось исходя из основных положений утвержденной Указом Президента Кыргызской Республики от 13 апреля 2007 года УП №172 Стратегии совершенствования налоговой политики на 2007–2009 годы, которая стала фундаментальной основой для определения основных норм и положений нового Налогового кодекса, принятой 30 июня 2007 года Жогорку Кенешем Кыргызской Республики Бюджетной резолюции на 2008 год, а также в рамках сценарных условий социально-экономического развития республики на предстоящий год и среднесрочную перспективу. В расчетах доходов бюджета учитывались принятые законы Кыргызской Республики, предусматривающие внесение изменений и дополнений в налоговое законодательство, начиная с 2007 года.

При расчете доходов консолидированного бюджета Кыргызской Республики были учтены следующие изменения законодательства в области налоговых, таможенных и неналоговых платежей:

1) снижение ставки налога на прибыль организаций с 20% до 10% с 1 января 2007 года, за исключением субъектов естественных и разрешенных монополий, с 1 января 2008 года сниженная ставка налога будет действовать для всех юридических лиц;

2) установление плоской шкалы начисления подоходного налога с физических лиц путем отмены максимальной ставки налога в 20%;

3) освобождение от уплаты НДС импорта оборудования, относящегося к категории основных средств и предназначенного для собственного производства;

4) увеличение регистрационного порога по НДС с 500 тыс. сомов до 2,5 млн. сомов;

5) освобождение от уплаты НДС поставки сельскохозяйственными товаропроизводителями сельскохозяйственной продукции;

6) отмена отдельных неэффективных местных налогов и сборов и сокращение их количества с 16 до 8 видов, действующих в настоящее время: налог за оказание платных услуг населению и с розничных продаж, налог с владельцев транспортных средств, налог на недвижимое имущество, налог на рекламу, гостиничный налог, курортный налог, сбор за вывоз мусора с территорий населенных пунктов и сбор за парковку автотранспорта;

7) трехкратное увеличение налога с владельцев транспортных средств;

8) изменение системы взимания таможенных платежей при импорте товаров физическими лицами путем применения единой ставки таможенных пошлин и налогов от весовой категории товаров;

9) перевод арендной платы за земли фонда перераспределения земель из категории специальных средств органов местного самоуправления в категорию бюджетных средств;

10) снижение процента отчислений в республиканский бюджет арендной платы от сдачи в аренду государственного имущества;

11) изменение системы администрирования органами ГАИ платы за регистрацию и перерегистрацию автотранспортных средств.

Основные направления бюджетной политики в области доходов

Принципиальной особенностью проекта бюджета на 2008 год является его формирование в условиях и с учетом начатых в 2007 году фундаментальных реформ в области налогового законодательства, системы учета всех доходов бюджетной системы и реформы межбюджетных отношений, направленных на реализацию государственных программ развития.

Среднесрочным прогнозом бюджета на 2008–2009 гг. определены основные направления государственной политики в области доходов. Проект бюджета на 2008 год является первым шагом в направлении реализации этих мер политики и позволяет не только продемонстрировать рост доходной базы, но и обеспечить прозрачность исполнения доходной части бюджета в следующем году, а также создать основы финансово-экономической самостоятельности органов местных самоуправлений.

В 2008 году планируется продолжить работу по совершенствованию налогового законодательства. Для дальнейшего продвижения общей стратегии налоговой политики ключевым моментом является принятие нового Налогового кодекса.

В целях решения задачи упрощения налогообложения для отдельной категории хозяйствующих субъектов вводится единый вмененный налог с предоставлением финансовой отчетности на ежегодной основе. Кроме того, предполагается внедрение механизма «одного окна» при регистрации субъектов и сдачи налоговых отчетов по электронным каналам связи, сокращение количества налоговых проверок на основе оценки риска неуплаты хозяйствующими субъектами налогов, что позволит исключить коррупционные проявления в фискальных органах за счет сокращения их контактов с налогоплательщиками.

Снижение бремени прямых налогов будет сопровождаться совершенствованием системы косвенного налогообложения, включая упрощение процедур возмещения налога на добавленную стоимость.

Вопрос поэтапной отмены налогов на производство будет решаться совместно с принятием мер компенсационного характера, таких как утверждение механизмов взимания налога на недвижимое имущество и дифференцированное увеличение ставок налога с земель несельскохозяйственного назначения, что позволит снизить налоговое бремя промышленного сектора экономики с одновременным сохранением уровня доходов бюджета.

В направлении повышения прозрачности и улучшения учета всех доходов бюджетной системы, унификации и международной сопоставимости бюджетных данных с 2008 года планируется введение новой классификации ресурсов бюджета, основанной на рекомендациях МВФ по статистике государственных финансов 2001 года. Вступление в силу новой классификации доходов взаимосвязано с принятием нового Налогового кодекса, при этом ее совершенствование должно идти параллельно с реализацией проектов модернизации системы казначейства, таможенных и налоговых органов.

Главным отличием проекта бюджета на 2008 год является формирование доходов бюджета по двухуровневой схеме межбюджетных отношений для реализации программы децентрализации государственного управления, важным этапом которой стала фискальная децентрализация, поскольку самостоятельность каждого вида бюджетов определяется в первую очередь наличием собственных финансовых источников.

В рамках этого, полностью пересмотрена система распределения общегосударственных налогов по принципу:

один налог – один бюджет;

стабильные и предсказуемые источники доходов для органов местного самоуправления;

заинтересованность в увеличении налоговой базы во взаимосвязи с полномочиями органов местного самоуправления и специфики налогообложения.

На первом этапе реформы за органами местного самоуправления закреплены устойчивые легко прогнозируемые источники доходов, которые в то же время должны стимулировать заинтересованность местных органов власти в развитии экономического потенциала региона.

В доходную часть местных бюджетов (органов МСУ) планируется полностью зачислять следующие виды налогов:

местные налоги и сборы;

налог с розничных продаж;

земельный налог;

налог с владельцев транспортных средств;

налоги от субъектов малого и среднего предпринимательства: поступления от добровольного патентирования, поступления от обязательного патентирования, поступления по упрощенной системе налогообложения;

Предусмотрен дифференцированный норматив отчислений подоходного налога с физических лиц: для городов республиканского – 20%, областного подчинения – 15% от общего контингента поступлений и городов районного подчинения – 10%. В целях горизонтального выравнивания доходов айыл окмоту отчисления от подоходного налога, удерживаемого работодателями, не предусматриваются.

При этом предлагается зачислять полностью в республиканский бюджет ниже следующие общегосударственные налоги, которые ранее распределялись между уровнями бюджетов в пропорции 65% – в республиканский бюджет, 35% – в местный бюджет:

налог на прибыль – сложно предсказуемый налог, что создает риск увеличения дефицита местных бюджетов, при этом основная сумма налога аккумулируется только в 2-х развитых регионах – Бишкек и Чуйская область – более 90%;

акцизный налог на внутреннюю продукцию – наличие государственной монополии на производство алкогольной продукции не позволяет органам МСУ влиять на поступления доходов, также существует большая зависимость от внешних факторов, контрабанды и внешней политики;

налог на доходы нерезидентов – в виду специфичности налогообложения и узости налоговой базы.

В направлении улучшения качества составления и исполнения бюджетов органами МСУ созданы методические указания по составлению местных бюджетов, а также учебный курс для проведения обучающих семинаров, который продлится до конца 2007 года.

Основные параметры доходной части бюджета на 2008 год

Общий объем доходов консолидированного бюджета Кыргызской Республики на 2008 год прогнозируется в сумме 25 727,5 млн. сомов, или на уровне 21,0% к ВВП.

Доходы республиканского бюджета в 2008 году предусматриваются в сумме 22 866,4 млн. сомов (18,7% к ВВП).

В составе доходов государственного бюджета налоговые доходы составляют 20 521,1 млн. сомов (16,8% к ВВП). В составе доходов республиканского бюджета налоговые доходы составляют 18 388,8 млн. сомов (15,0% к ВВП).

Неналоговые доходы в составе государственных доходов оцениваются в сумме 4173,7 млн. сомов (3,4% к ВВП), неналоговые доходы республиканского бюджета – в размере 3 486,4 млн. сомов (2,9% к ВВП).

По сравнению с утвержденным бюджетом 2007 года прогнозируемые в 2008 году доходы государственного бюджета увеличатся на 12,3% или на 2 820,1 млн. сомов. Следует отметить, что без учета грантов общие доходы бюджета увеличатся на 13,9% или на 3 011,9 млн. сомов. В 2008 году прогнозируется снижение объема поступлений грантовых средств по сравнению с утвержденным бюджетом 2007 года на 191,8 млн. сомов. Основным источником роста бюджетных доходов станут налоговые поступления, их рост прогнозируется на уровне 16,3% или на 2 877,0 млн. сомов. При этом неналоговые поступления возрастут всего на 4,0% или на 160,8 млн. сомов.

Доходы республиканского бюджета увеличатся по сравнению с утвержденным бюджетом 2007 года на 14,0% или на 2 808,5 млн. сомов, в том числе налоговые доходы – на 21,5% или на 3 248,9 млн. сомов, неналоговые доходы – на 2,0% или на 69,7 млн. сомов. Превышение роста налоговых доходов республиканского бюджета над ростом общих налоговых поступлений связано с изменением системы распределения налогов между уровнями бюджетов в результате перехода к двухуровневой схеме межбюджетных отношений.

Особенности расчетов доходов по основным источникам на 2008 год

Структура налоговых поступлений государственного бюджета на 2008 год представлена в нижеследующей таблице (тыс. сом)

| 2004 ФАКТ | в % к ВВП | 2006 ФАКТ | в % к ВВП | 2007 БЮДЖЕТ | в % к ВВП | 2008 ПРОЕКТ | в % к ВВП | |

| Налоговые поступления | 13 980,5 | 14,9 | 16 361,4 | 16,3 | 17 644,1 | 15,8 | 20 521,1 | 16,8 |

| Подоходный налог | 1 442,9 | 1,5 | 1 744,2 | 1,7 | 1 800,9 | 1,6 | 1 893,6 | 1,5 |

| Налог на прибыль | 918,6 | 1,0 | 1 283,2 | 1,3 | 1 171,2 | 1,1 | 1 084,9 | 0,9 |

| НДС – всего | 6 829,9 | 7,3 | 7 088,6 | 7,1 | 8 205,5 | <span style=«font-size: 9pt; layout-g |

Объем неналоговых поступлений за 2008 г. составил 3418,9 млн. сомов при плане-прогнозе 3200,1 млн. сомов или выполнен на 104,6%, что связано с перевыполнением плана поступлении по процентам кредитов выданных государством, неналоговых поступлений ГНИ и поступлений «Кумтор». В частности:

Дивиденды от АО в бюджет республики, по данным Центрального Казначейства, в 2008 г. поступили в размере 299,9 млн. сомов, с учетом дивидендов от СП «Кумтор», при плане 376,6 млн. сомов, т.е. план исполнен лишь на 79,6%, сумма невыполнения плана составляет 76,7 млн. сомов. Без учета СП «Кумтор» поступление дивидендов составляет 115,9 млн. сомов или 41,9%.

За 2008 г. полностью погасили задолженность по дивидендам, начисленным на госдолю акций следующие акционерные общества: АО «Кыргызалтын», АО «ТЕК Дастан», АО «КЦШК», АО «Ореми», АО «Международный аэропорт Манас», АО «Ошэлектро», АО «КХМЗ», АО «Бишкек Дан Азык», АО «Карасуу Дан азык», АО «Учкун» и другие.

Эти данные показывают, что перечень основных налогоплательщиков нашей республики не достигает даже сотни. В основном это промышленные предприятия. Доля же промышленности в ВВП, даже с учетом Кумтора, составила за предыдущий год только 21,3%, а без учета – 13,6%. Следовательно, фактическое налоговое бремя небольшого количества налогоплательщиков значительно превышает средний уровень. Эти данные свидетельствуют о необходимости скорейшего и эффективного реформирования существующей системы фискального администрирования в целях кардинального расширения налогооблагаемой базы. В то же время, необходимо отметить основные проблемы фискальной политики, требующие немедленного разрешения:

Во-первых, отсутствие стимулов к легальной предпринимательской деятельности вследствие неравномерного распределения налогового бремени, высоких ставок платежей в Социальный фонд Кыргызской Республики, наличия нерыночных налогов, отсутствия льгот для инвестиционной деятельности, большого количества проверяющих инстанций, противоречий положений фискального законодательства.

Во-вторых, отсутствие реальных предпосылок для кардинального расширения налогооблагаемой базы.

В-третьих, отсутствие единой информационной базы по учету доходов хозяйствующих субъектов в целях налогообложения.

В-четвертых, дублирование отдельных функций различными фискальными органами и, как следствие, дополнительные расходы на их содержание.

В-пятых, несовершенство фискального контроля.

В-шестых, недостаточность существующего объема поступлений в бюджет и Социальный фонд для финансирования социальных программ развития и социального обеспечения.

В-седьмых, несовершенство существующей системы фискального администрирования, не исключающей возможности коррупции, контрабанды и других нарушений фискального законодательства.

В-восьмых, несовершенство действующих нормативных правовых актов.

В-девятых, отсутствие эффективной судебной системы по разрешению фискальных споров.

Основными причинами недопоступления дивидендов в бюджет является низкая финансовая дисциплина предприятий, и объективные финансовые трудности акционерных обществ, которые сложились в результате неэффективной экономической деятельности и осуществления значительной доли платежей посредством бартерных сделок и взаиморасчетов, в результате чего у предприятий нет достаточных денежных средств для выплаты дивидендов.

По «Доходам специальных средств» фактическое поступление составило 2132,1 млн. сомов, при плане2000,3 млн. сомов, т.е. план выполнен на 101,6%. Неисполнение плана по данной статье связано с тем, что бюджетные организации значительную часть специальных средств продолжают использовать через кассу, минуя систему казначейства, что способствует сокрытию доходов.

Поступление прибыли Национального банка в государственный бюджет составило 277,2 млн. сомов или 100% от плана

По «Процентам от выданных бюджетных ссуд и иностранных кредитов» фактическое поступление по данным Центрального Казначейства составляет 75,3 млн. сомов, при плане 130,3 млн. сомов, тес более чем двукратным перевыполнением.

По «Доходам от приватизации» фактически поступили в доходную часть бюджета средства на общую сумму 129,6 млн. сомов, при плане 198,2 млн. сомов, т.е. с выполнением плана 65,4%. План не исполнен на 68,6 млн. сомов.

По «Внутренним источникам» (государственные казначейские векселя) фактически поступило 770,2 млн. сомов, при плане 737,5 млн. сомов. Перевыполнение плана на 4,4% произошло за счет увеличения объема выпуска ГКВ, связанного с низкой процентной ставкой.

В 2008 году году неналоговые поступления в объеме ВВП снизились по сравнению с прошлым годом на 18,1%, а удельный вес к общему объему доходов с грантами на 0,7%.

Удельный вес поступления дивидендов от АО по сравнению с 2008 г. снизился в объеме ВВП на 0,1% и к общему объему доходов на 1%, в то время как удельный вес поступления средств по процентам от выданных бюджетных ссуд и иностранных кредитов возрос в объеме ВВП на 0,2% и к общему объему доходов на 0,5%. Поступление средств от оказания услуг и от других специальных средств и грантов по сравнению с прошлым годом в объеме ВВП возросли на 0,4%, и снизились на 0,8% к общему объему доходов с грантами.

Следует отметить, что 2008 г. по сравнению с прошлым годом снизился удельный вес поступлений ресурсов в ВВП на 18,1 процентных пунктов и на 11,9% в общем объеме доходов с грантами. В том числе, возврат бюджетных ссуд и иностранных кредитов (погашение основной суммы) в объеме ВВП снизился на 0,6%, а удельный вес к общим доходам с грантами на 3,9%.

2.3 Роль налоговых доходов в формировании республиканского бюджетаПри расчете доходов консолидированного бюджета Кыргызской Республики были учтены следующие изменения законодательства в области налоговых поступлений, таможенных пошлин:

1) снижение ставки налога на прибыль организаций с 20% до 12% с 1 января 2009 года, за исключением субъектов естественных и разрешенных монополий, с 1 января 2009 года сниженная ставка налога будет действовать для всех юридических лиц;

2) установление плоской шкалы начисления подоходного налога с физических лиц путем отмены максимальной ставки налога в 20%;

3) освобождение от уплаты НДС импорта оборудования, относящегося к категории основных средств и предназначенного для собственного производства;

4) увеличение регистрационного порога по НДС с 500 тысяч. сомов до 2,5 миллион. сомов;

5) освобождение от уплаты НДС поставки сельскохозяйственными товаропроизводителями сельскохозяйственной продукции;

6) отмена отдельных неэффективных местных налогов и сборов и сокращение их количества с 16 до 8 видов, действующих в настоящее время: налог за оказание платных услуг населению и с розничных продаж, налог с владельцев транспортных средств, налог на недвижимое имущество, налог на рекламу, гостиничный налог, курортный налог, сбор за вывоз мусора с территорий населенных пунктов и сбор за парковку автотранспорта;

7) трехкратное увеличение налога с владельцев транспортных средств;

8) изменение системы взимания таможенных платежей при импорте товаров физическими лицами путем применения единой ставки таможенных пошлин и налогов от весовой категории товаров;

9) перевод арендной платы за земли фонда перераспределения земель из категории специальных средств органов местного самоуправления в категорию бюджетных средств;

10) снижение процента отчислений в республиканский бюджет арендной платы от сдачи в аренду государственного имущества;

11) изменение системы администрирования органами ГАИ платы за регистрацию и перерегистрацию автотранспортных средств.

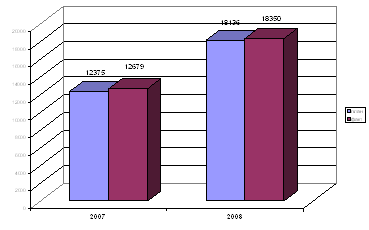

Рисунок 3. Выполнение плана по налоговым сборам за 2007–2008 годы

Возмещение НДС, уплаченного поставщикам материальных ресурсов, использованных при производстве экспортной продукции, снизит поступление НДС на внутреннюю продукцию на 728,5 миллион сомов. Сумма НДС, подлежащая возмещению, определена исходя из прогнозируемых объемов экспорта в разрезе предприятий.

Похожие работы

... Парламента с согласия Президента и Правительства. На основании вышеуказанных правовых документов должны вноситься корректировки в налоговый и таможенный кодексы Кыргызской Республики в плане снижения или освобождения от налоговых ставок при осуществлении инвестиционной деятельности в определенной сфере, утвержденной государственной программой. Также, в налоговом кодексе КР, должны быть отражены ...

... – технической базы государственных органов было предусмотрено 150 тыс. тенге, при этом приобретен 1 комплект компьютерной техники. Топливно-энергетический комплекс и недропользование – использование запланированных ассигнований за счет средств местного бюджета в 2007 году составило 3000 тыс. тенге при плане 3000 тыс. тенге или 100%.Произведена реконструкция тепловых трасс к котельным №1,2,4, ...

... 2007. – 398 с. 43. Кучеров И.И. Преступления в сфере налогообложения: научно-практический комментарий к УК РФ. М., ЮрИнфоР. 2008. – 438 с. 44. Кучеров И.И., Соловьев И.Н. Уголовная ответственность за налоговые преступления. М., АО "Центр ЮрИнфоР". 2004. – 418 с. 45. Кучеров И.И., Шереметьев И.И. Административная ответственность за нарушения законодательства о налогах и сборах. М., ИД " ...

... бы финансировать необходимые государственные расходы и поддерживать приемлемый дефицит бюджета. Анализ функционирования налоговых систем государств ЕврАзЭС показывает, что в период рыночных преобразований их национальных экономик (1991-2000 годы) происходило становление налоговых служб, формирование налоговых законодательств, а результаты произошедших изменений получили дальнейшее развитие в ...

0 комментариев