Навигация

ПРОБЛЕММЫ НАЛОГООБЛОЖЕНИЯ СУБЪЕКТОВ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА И ПУТИ ИХ РЕШЕНИЯ

3 ПРОБЛЕММЫ НАЛОГООБЛОЖЕНИЯ СУБЪЕКТОВ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА И ПУТИ ИХ РЕШЕНИЯ

3.1 Роль налогового планирования для субъектов малого предпринимательства

На сегодняшний день складывается сложная для предприятий ситуация в плане налогообложения: зачастую полученный доход оказывается значительно меньше суммы, подлежащей уплате в бюджет и внебюджетные фонды. Для выживания в этой системе предприятия и предприниматели должны уметь спланировать деятельность таким образом, чтобы оставлять в своем распоряжении максимально возможную сумму заработанных денежных средств. Как было отмечено В. Лангером: «Право налогоплательщика избегать налогов с использованием всех разрешенных законами средств не может быть оспорено». Налоговое планирование на предприятиях на современном этапе представляется актуальным, но еще недостаточно развитым начинанием.

Налоговое планирование по своей сути, представляет часть финансового планирования. Финансовое планирование – процесс разработки и последующего контроля за приемами и методами по организации движения финансовых потоков с целью определения наилучших способов достижения желаемого результата. Налоговое планирование, налоговая оптимизация и налоговая минимизация несут в себе различный смысл.

Налоговое планирование трактуется как предварительный расчет налогового поля предприятия по результатам деятельности на определенный период времени или по отношению к определенной сделке, в зависимости от различных форм ее реализации, с целью достижения определенных пропорций всех финансовых аспектов сделки. Налоговое поле предприятия представляет собой перечень всех необходимых к уплате в той или иной ситуации налогов, сборов и пошлин с учетом ставок или льгот. При изменении условий реализации сделки или изменении направлений деятельности налоговое поле предприятия может изменяться.

Оптимизация налогообложения – это один из этапов налогового планирования, связанный непосредственно с поиском способов снижения совокупности налоговых платежей путем выбора между различными вариантами осуществления деятельности и размещения активов. Налоговое планирование это вовсе не обязательно налоговая оптимизация, а существование налоговой оптимизации невозможно без налогового планирования. Мнение по поводу того, что оптимизация – это максимально возможное снижение налогов законными методами, не совсем верно, корректнее будет определить его как налоговую минимизацию.

Налоговая минимизация характеризуется снижением сумм платежей по конкретному налогу до минимально возможного размера. При снижении платежей по налогам, относимым на себестоимость или уплачиваемым за счет финансового результата в рамках отдельного периода или сделки, увеличивается налог на прибыль. Простое снижение налога, относимого на себестоимость до минимально возможного уровня – это налоговая минимизация.

Расчет суммы всех налогов при различных формах осуществления деятельности и выбор наиболее оптимального варианта – оптимизация налогообложения. Исходя из вышесказанного, применение налоговой минимизации, а не оптимизации налогообложения, может привести к снижению платежей по налогам до минимального уровня.

Налоговая оптимизация (минимизация) может осуществляться как легальным, не противоречащим законодательству, так и нелегальными методами. Как совершенно справедливо заметил С. Н. Паркинсон, «невозможно увильнуть от налогов. От них можно уклониться законным или незаконным способом. Оба способа также стары, как и сама налоговая система. И налоговые консультанты заняты своей трудоемкой и сложной работой…». Причем, в некоторых случаях, использование незаконных методов и последствия при обнаружении их использования менее обременительны, нежели добросовестное выполнение законов по уплате налогов. Налоговая оптимизация или минимизация, совершаемые незаконными способами, носят название – уклонение от налогов.

Уклонение от налогообложения является противоправным деянием и наказывается в предусмотренном законом порядке. В частности, в Италии с компании, не уплатившей налог в установленный срок, взыскивается дополнительный налог в размере 40% от суммы, подлежащей уплате, и пеня (12% годовых). В соответствии с австралийским налоговым законодательством, непредставление компанией налоговой декларации в установленный законом срок, влечет применение следующих санкций:

- штраф в размере 2 тыс. дол. за первое нарушение, 4 тыс. дол. за повторное нарушение в течение пяти лет, 25 тыс. дол. за третье или последующее нарушение в течение пяти лет;

- дополнительный налог в размере 200% от суммы, подлежащей уплате, или в размере 20 дол., если задолженность не превышает 20 дол.

Меры ответственности за нарушение российского налогового законодательства рассмотрены в приложении. Далее подробно рассмотрим лишь законные способы налоговой оптимизации, как составляющей налогового планирования.

Выделяют перспективное и текущее налоговое планирование.

Перспективное налоговое планирование, как правило, проводится на этапе создания фирмы или регистрации индивидуального частного предпринимателя. Оно включает в себя следующие элементы: набор территории для осуществления деятельности и выбор организационно – правовой формы (для юридических лиц).

Различия в налоговых режимах между странами могут помочь уйти от налогообложения на основе неограниченной налоговой ответственности, тогда как для местных компаний в большинстве стран такая возможность исключена. Если создать компанию по законам Великобритании, где резидентами считаются компании, имеющие в этой стране центр фактического руководства, и управлять ей из США, где критерием служит место создания (инкорпорации компании), то такая компания не будет считаться резидентом ни в США, ни в Англии. Соответственно, ни в одной из этих стран она не попадает под режим неограниченной ответственности (обложения по всем доходам и из всех источников). Считаясь нерезидентом в каждой из этих стран, она будет облагаться налогом только по доходам от источников этих стран, а если таковых не окажется, то будет освобождена от налогообложения.

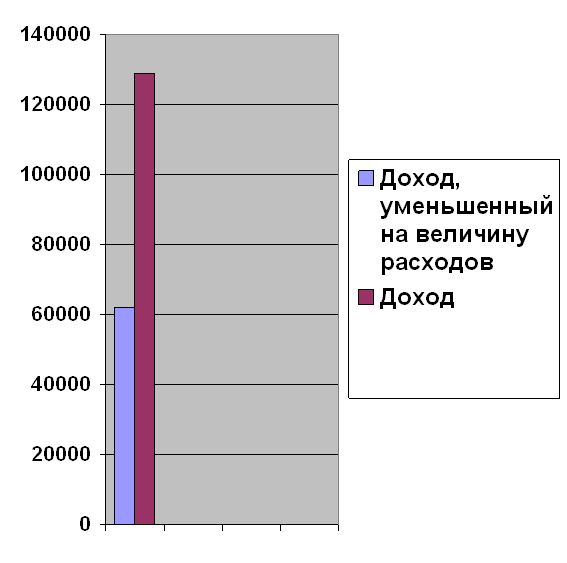

Вышеназванные элементы должны быть определены с учетом планируемого вида деятельности для возможности проведения расчета налогового поля. Расчет налогового поля необходимо проводить по существующим системам налогообложения для субъектов малого предпринимательства с учетом всех льгот, с целью выбора наиболее оптимального из них. У субъектов малого предпринимательства есть возможность самостоятельно решать, какая система налогообложения для них более предпочтительна, традиционная или упрощенная.

При выборе системы налогообложения необходимо учитывать особенности осуществляемой деятельности субъектом малого предпринимательства. Также должны быть учтены и другие показатели, которые могут оказать влияние на размер налогов (размер заработной платы, амортизационных отчислений и др.) Исходя из вышесказанного, следует отметить, что для каждого СМП, при выборе системы налогообложения должен существовать индивидуальный подход.

При налоговом планировании можно дополнительно к рассмотренным способам организации рассчитать налоговое поле для предприятия с количеством инвалидов не менее 50% от общей численности работающих. Эти предприятия, за исключением выпускающих и реализующих подакцизную продукцию и занимающихся посредническими операциями (страхование, банковские операции и пр.), по законодательству РФ имеют льготы.

Перечень льгот достаточно обширен: ставка налога на прибыль снижается на 50% полное освобождение от уплаты НДС, налога на имущество, налога с владельцев автотранспортных средств, целевых сборов на содержание милиции и благоустройства территории. Таким образом, уже на начальном этапе организации деятельности можно спланировать возможные налоговые платежи.

Перспективное налоговое планирование может осуществляться и в процессе деятельности субъектов малого предпринимательства. Такое планирование ставит своей задачей расчёт налоговых платежей на длительный срок, что практически невозможно в современных российских условиях, ввиду частых изменений, вносимых в налоговое законодательство. Наиболее оптимальным вариантом налогового планирования является текущее планирование налоговых платежей.

Текущее налоговое планирование рассчитано на кратковременный период и осуществляется в процессе деятельности субъектов. Важным этапом текущего налогового планирования для юридических лиц- субъектов малого предпринимательства является формирование учётной политики предприятия. «Под учётной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учёта - первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности». Учётная политика предприятия может проводиться только в следующих случаях: изменение законодательства РФ по бухгалтерскому учёту, разработка организацией новых способов ведения бухгалтерского учёта, существенное изменение деятельности организации.

Принятая учётная политика сдаётся в налоговый орган по месту постановки на учёт субъекта предпринимательства. В том случае, если она принята налоговым органом без замечаний, она становится разрешительным документом или, другими словами, руководством к действию.

Учётная политика должна отражать порядок: начисление амортизации по основным средствам, не материальным активам, разграничения основных средств и малоценных быстроизнашивающихся предметов(МБП), износа по МБП, оценку производственных запасов, товаров, незавершённого производства и готовой продукции, определения выручки от продаж. Списания задолженности и пр. Приведём несколько конкретных вариантов регулирования сумм налоговых платежей посредствам учётной политики.

1. Порядок начисления амортизации по основным средствам может быть различным. Существует 4 способа начисления амортизации. Но для целей налогообложения используется, в соответствии с законодательством, линейный способ. Для малых предприятий разрешено применение ускоренной амортизации, при условии целевой направленности амортизационных отчислений, позволяет снизить налоговую базу по налогу на прибыль.

2. Начисление износа МБП может осуществляться частично, т.е. 50% стоимости при вводе в эксплуатацию и 50% при списании, а так полностью 100% стоимости при вводе в эксплуатацию. В первом случае себестоимость продукции занижается, а во втором- увеличивается. Необходимо определить, что будет более приемлемым для плательщика- относительно невысокие цены или максимальное снижение налоговых платежей.

Похожие работы

... в счет уплаты налога по итогам налогового периода. Введение в действие гл. 25 «Налог на прибыль организаций серьезно поставило вопрос о необходимости ведения бухгалтерского учета субъектами малого предпринимательства. В связи с тем, что у многих из них бухгалтерский учет не находит своих пользователей (не используется в управленческих целях, отчетность предоставляется собственникам и т. д.), ...

... и повышение квалификации кадров для малого предпринимательства, пользуются льготами в порядке, установленном действующим законодательством. Упрощенная система налогообложения, учета и отчетности для субъектов малого предпринимательства - организаций и индивидуальных предпринимателей применяется наряду с принятой ранее системой налогообложения, учета и отчетности, предусмотренной ...

... , анализ и аудит Группа ВФБ-130 ОМ ЗАДАНИЕ ПО ДИПЛОМНОЙ РАБОТЕ (ПРОЕКТУ) Студент ___ __________________ 1.Тема проекта (работы): «Применение специальных налоговых режимов субъектами малого предпринимательства (на примере ЗАО )»___________________________________ 2.Срок сдачи студентом законченного проекта (работы) 25.09.04г._________________________ 3.Исходные данные по проекту ( ...

... предприятия, определяющие его учетную политику в методическом, организационном и технических направлениях. Важной проблемой является не только формулировка задачи бухгалтерского учета деятельности субъектов малого предпринимательства в системе транспорта, а и проблема их решения, реализация задач. В настоящее время эти проблемы нельзя называть решенными, но они в той или иной мере решаются. ...

0 комментариев