Обложение единым социальным налогом адвокатской деятельности

ПЛАН

Исчисление и уплата ЕСН с доходов адвокатов в адвокатских образованиях, являющихся юридическими лицами

Особенности учета выплат по соглашению с доверителем

Применение упрощенной системы налогообложения

Отнесение расходов

Исчисление и уплата ЕСН адвокатами в адвокатских кабинетах

В реферате приводится правовая база осуществления адвокатской деятельности. Рассматриваются особенности обложения ЕСН адвокатов, входящих в различные адвокатские образования. Рассматриваются виды расходов адвокатов, уменьшающих налогооблагаемую базу по налогу.

Адвокатская деятельность регламентируется Федеральным законом от 31.05.2002 N 63-ФЗ (с изм. и доп. на 20.12.2004) "Об адвокатской деятельности и адвокатуре в Российской Федерации". Согласно ст. 1 этого Закона адвокатской деятельностью является квалифицированная юридическая помощь, оказываемая на профессиональной основе лицами, получившими статус адвоката в порядке, установленном указанным Федеральным законом, физическим и юридическим лицам в целях защиты их прав, свобод и интересов, а также обеспечения доступа к правосудию. Адвокатская деятельность не является предпринимательской.

В то же время п. 2 ст. 11 НК РФ определено, что индивидуальные предприниматели - это физические лица, зарегистрированные в установленном порядке и осуществляющие предпринимательскую деятельность без образования юридического лица, а также частные нотариусы, адвокаты, учредившие адвокатские кабинеты.

Таким образом, для целей налогообложения адвокаты, учредившие адвокатские кабинеты, приравнены к индивидуальным предпринимателям.

В соответствии со ст. 20 Закона N 63-ФЗ формами адвокатских образований являются адвокатский кабинет, коллегия адвокатов, адвокатское бюро и юридическая консультация. К юридическим лицам относятся все адвокатские образования, кроме адвокатского кабинета.

Адвокатская деятельность осуществляется на основе соглашения между адвокатом и доверителем (ст. 25 Закона N 63-ФЗ). Соглашения об оказании юридической помощи регистрируются в документации адвокатского образования (п. 5 ст. 21, п. 15 ст. 22, п. 2 ст. 23, ст. 25 Закона N 63-ФЗ). Соглашение представляет собой гражданско-правовой договор, заключаемый в простой письменной форме между доверителем и адвокатом (адвокатами), на оказание юридической помощи самому доверителю или назначенному им лицу.

Существенными условиями соглашения являются, в частности, условия выплаты доверителем вознаграждения за оказываемую юридическую помощь, а также порядок и размер компенсации расходов адвоката, связанных с исполнением поручения. Вознаграждение, выплачиваемое адвокату доверителем, и (или) компенсация адвокату расходов, связанных с исполнением поручения, подлежат обязательному внесению в кассу соответствующего адвокатского образования либо перечислению на расчетный счет адвокатского образования в порядке и сроки, предусмотренные соглашением.

Исчисление и уплата ЕСН

с доходов адвокатов в адвокатских образованиях,

являющихся юридическими лицами

Согласно гл. 24 НК РФ единый социальный налог (далее - ЕСН) уплачивается адвокатскими образованиями - юридическими лицами по двум основаниям:

- за адвокатов, осуществляющих деятельность в этих адвокатских образованиях;

- за физических лиц - с выплат и иных вознаграждений, начисленных в их пользу по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам.

По итогам отчетных периодов расчеты авансовых платежей по ЕСН представляются ими отдельно в отношении выплат физическим лицам и в отношении доходов адвокатов по форме, утвержденной Приказом Минфина России от 17.03.2005 N 40н.

По итогам налогового периода налоговая декларация по единому социальному налогу представляется в отношении выплат в пользу физических лиц. Форма декларации утверждена Приказом Минфина России от 31.01.2006 N 19н.

Что касается доходов адвокатов, то в соответствии с п. 6 ст. 244 НК РФ (в ред. Федерального закона от 20.07.2004 N 70-ФЗ) данные об исчисленных суммах налога с доходов адвокатов за прошедший налоговый период начиная с налогового периода 2005 г. коллегии адвокатов, адвокатские бюро, юридические консультации представляют в налоговые органы не позднее 30 марта следующего года по форме, утвержденной Минфином России. Приказом Минфина России от 06.02.2006 N 23н утверждены форма "Данные об исчисленных суммах единого социального налога с доходов адвокатов" и Рекомендации по ее заполнению.

Согласно п. 7 ст. 244 НК РФ (с учетом пп. 4 п. 1 ст. 23 и п. 6 ст. 83 НК РФ) по итогам налогового периода адвокаты, в том числе осуществляющие деятельность в адвокатском образовании, являющемся юридическим лицом, самостоятельно представляют налоговую декларацию по ЕСН в налоговый орган по месту жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом. Форма декларации и рекомендации по ее заполнению утверждены Приказом МНС России от 13.11.2002 N БГ-3-05/649 (с учетом изменений и дополнений на 17.03.2005).

При ведении адвокатской деятельности в адвокатских образованиях, являющихся юридическими лицами, указанные адвокатские образования создают условия труда для адвокатов в арендуемых адвокатским образованием помещениях, закупая от своего имени для адвокатской деятельности все необходимое в рамках утвержденной в установленном порядке сметы на их содержание. В связи с этим к расходам, уменьшающим налоговую базу по ЕСН, связанным с получением адвокатом доходов от адвокатской деятельности, осуществляемой в адвокатских образованиях, являющихся юридическими лицами, относятся только те расходы, которые произведены в рамках заключенного между доверителем и адвокатом соглашения, в котором предусмотрена их компенсация, а также обязательные расходы общего характера, связанные с осуществлением адвокатской деятельности, предусмотренные законодательством Российской Федерации.

При этом затраты адвоката, связанные с исполнением поручения доверителя на основе соглашения, относятся к расходам, уменьшающим налоговую базу по ЕСН, только при условии обязательной компенсации доверителем адвокату таких расходов путем внесения денежных средств в кассу соответствующего адвокатского образования либо перечисления на расчетный счет адвокатского образования, а также при условии включения указанной компенсации в состав доходов адвоката. Поступившие в кассу (перечисленные на расчетный счет) суммы оплаты оказанной юридической помощи учитываются бухгалтерией адвокатского образования на лицевых счетах конкретных адвокатов, которые приняли исполнение поручения доверителя в качестве поверенного.

Приказом МНС России от 27.07.2004 N САЭ-3-05/443@ "Об утверждении форм индивидуальных и сводных карточек учета сумм начисленных выплат и иных вознаграждений, сумм начисленного единого социального налога, страховых взносов на обязательное пенсионное страхование (налогового вычета) и Порядка их заполнения" рекомендовано применять указанные формы для ведения налогового учета. При этом окончательное решение о формах ведения налогового учета по ЕСН в адвокатском образовании остается за адвокатским образованием.

Учет доходов адвокатов может вестись в форме индивидуальных карточек, лицевых счетов адвокатов, учетных листов к соглашению об оказании юридической помощи, иных учетных документов.

Адвокатским образованием должен вестись учет выданных адвокатам ордеров либо доверенностей для участия в процессе.

Следует остановиться на обложении ЕСН выплат, осуществляемых адвокатскими палатами в пользу адвокатов, занимающих выборные должности президентов, вице-президентов, членов советов адвокатских палат.

Учитывая положения ст. 2 Закона N 63-ФЗ, предусматривающие право адвоката совмещать адвокатскую деятельность с работой на выборных должностях в адвокатской палате субъекта Российской Федерации, Федеральной палате адвокатов Российской Федерации, в общероссийских и международных объединениях адвокатов, не вступая в трудовые отношения с палатой в качестве работника, не следует рассматривать вознаграждения, получаемые таким адвокатом за выполнение определенных установленных полномочий на соответствующей выборной должности, как выплату по трудовому договору. Отношения между адвокатской палатой и адвокатом, избранным на соответствующую должность в палате, не являются гражданско-правовыми, поскольку согласно п. 1 ст. 25 Закона N 63-ФЗ гражданско-правовые отношения могут возникнуть у адвоката исключительно в связи с его профессиональной адвокатской деятельностью при заключении соответствующего соглашения об оказании юридической помощи.

Таким образом, вознаграждение, выплачиваемое адвокатской палатой указанному адвокату, не относится к выплатам по договору гражданско-правового характера о выполнении услуг или работ.

На основании изложенного адвокатская палата не является плательщиком ЕСН в части выплат вознаграждений в пользу адвокатов, занимающих выборные должности президента, вице-президента, членов советов адвокатских палат.

Вместе с тем следует учитывать, что вознаграждение, которое получает адвокат от адвокатской палаты за выполнение функций на выборной должности, не облагается ЕСН и для самого адвоката, так как такая выплата не может рассматриваться в качестве дохода от профессиональной деятельности адвоката за оказание юридической помощи физическим и юридическим лицам.

Особенности учета выплат по соглашению с доверителем

Некоторые адвокатские образования формируют налоговую базу по ЕСН данного адвоката и производят начисление налога после подписания сторонами акта приемки-передачи выполненных работ, аргументируя это тем, что в момент поступления аванса у адвоката еще не определена сумма расходов по соглашению. Между тем в соответствии с п. 3 ст. 243 НК РФ в течение отчетного периода по итогам каждого календарного месяца налогоплательщики производят исчисление ежемесячных авансовых платежей по налогу исходя из величины выплат и иных вознаграждений, начисленных (осуществленных для налогоплательщиков - физических лиц) с начала налогового периода до окончания соответствующего календарного месяца, и ставки налога.

Адвокатское образование по мере отработки адвокатом заключенного с доверителем договора и по согласованию с адвокатом производит выплаты адвокату за счет поступивших в кассу (перечисленных на расчетный счет) сумм оплаты оказанной юридической помощи по этому договору. Указанные выплаты отражаются в лицевом счете адвоката и являются объектом обложения ЕСН.

Таким образом, формирование адвокатским образованием налоговой базы адвоката по ЕСН и начисление ЕСН только после подписания сторонами акта приемки-передачи выполненных работ, без учета промежуточных выплат адвокату, является нарушением п. 3 ст. 243 НК РФ.

Применение упрощенной системы налогообложения

Статьей 1 Федерального закона от 21.07.2005 N 101-ФЗ "О внесении изменений в главы 26.2 и 26.3 части второй Налогового кодекса Российской Федерации и некоторые законодательные акты Российской Федерации о налогах и сборах, а также о признании утратившими силу отдельных положений законодательных актов Российской Федерации" (вступившей в силу с 1 января 2006 г.) в пп. 10 п. 3 ст. 346.12 НК РФ внесены изменения, в соответствии с которыми адвокаты, учредившие адвокатские кабинеты, а также иные формы адвокатских образований, не вправе применять упрощенную систему налогообложения.

Отнесение расходов

При определении налоговой базы адвокатов в части правомерности отнесения тех или иных затрат к расходам, уменьшающим налоговую базу по ЕСН, необходимо иметь в виду следующее.

1. В соответствии с п. 1 ст. 28 Федерального закона от 15.12.2001 N 167-ФЗ "Об обязательном пенсионном страховании в Российской Федерации" адвокаты независимо от наличия дохода обязаны уплачивать страховые взносы в бюджет ПФР в виде фиксированного платежа. Эти суммы включаются в состав прочих расходов адвоката, связанных с извлечением доходов, по основаниям, указанным в ст. 264 НК РФ.

2. При определении налоговой базы адвокатов, осуществляющих деятельность в адвокатских образованиях, являющихся юридическими лицами, следует учитывать положения ст. ст. 27 и 28 Закона N 63-ФЗ о том, что помощник и стажер адвоката принимаются на работу на условиях трудового договора, заключенного с адвокатским образованием. В связи с этим затраты на оплату труда помощника и стажера адвоката не могут быть отнесены к затратам, уменьшающим налоговую базу по ЕСН адвоката, осуществляющего деятельность в адвокатском образовании, являющемся юридическим лицом, поскольку в этом случае они должны быть отнесены на затраты адвокатского образования.

3. Не включаются в состав расходов адвокатов суммы ЕСН, уплаченного в том числе в виде авансовых платежей с доходов этих адвокатов от адвокатской деятельности, так как действующим законодательством о налогах и сборах Российской Федерации не предусмотрено исключение из налоговой базы по конкретному налогу за текущий, отчетный (иной) период суммы этого налога, уплаченной за предыдущие периоды, в том числе в виде авансовых платежей.

4. В соответствии со ст. 7 Закона N 63-ФЗ адвокат обязан ежемесячно отчислять за счет получаемого вознаграждения средства на общие нужды адвокатской палаты в порядке и в размерах, которые определяются собранием (конференцией) адвокатов адвокатской палаты соответствующего субъекта Российской Федерации (далее - собрание (конференция) адвокатов), а также отчислять средства на содержание соответствующего адвокатского кабинета, соответствующей коллегии адвокатов или соответствующего адвокатского бюро в порядке и в размерах, которые установлены адвокатским образованием. Поскольку адвокаты вправе осуществлять адвокатскую деятельность только в качестве членов адвокатской палаты конкретного субъекта Российской Федерации, высшим органом которой является собрание адвокатов, определяющее, в частности, и размер обязательных отчислений адвокатов на общие нужды соответствующей адвокатской палаты, то уплаченные ими в налоговом периоде суммы взносов на общие нужды адвокатской палаты, на содержание соответствующего адвокатского образования в пределах обязательных отчислений относятся к расходам адвокатов, уменьшающим налоговую базу по ЕСН. Суммы отчислений, превышающие установленный собранием адвокатов для данного адвоката размер, подлежат включению в налоговую базу по ЕСН (см. Письмо Минфина России от 07.06.2005 N 03-05-02-03/25).

5. В соответствии с пп. 6 п. 1 ст. 7 Закона N 63-ФЗ с учетом положений п. 3 ст. 45 этого Закона адвокат обязан осуществлять страхование риска своей профессиональной имущественной ответственности. Согласно п. 2 ст. 263 НК РФ расходы по обязательным видам страхования (установленные законодательством Российской Федерации) включаются в состав прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством Российской Федерации и требованиями международных конвенций. Если данные тарифы не утверждены, то расходы по обязательному страхованию включаются в состав прочих расходов в размере фактических затрат. В связи с этим на основании п. 3 ст. 236 НК РФ затраты адвоката на страхование риска своей профессиональной имущественной ответственности относятся к прочим расходам адвокатов, уменьшающим налоговую базу по единому социальному налогу.

6. При определении налоговой базы адвоката по ЕСН следует иметь в виду, что согласно п. 5 ст. 25 Закона N 63-ФЗ право адвоката на вознаграждение и компенсацию расходов, связанных с исполнением поручения, не может быть переуступлено третьим лицам без специального согласия на то доверителя.

7. Адвокат имеет право включить в состав расходов, уменьшающих налоговую базу по ЕСН, помимо общих расходов обязательного характера расходы, связанные с получением им доходов от адвокатской деятельности, которые произведены в рамках заключенного между доверителем и адвокатом соглашения, в котором предусмотрена их компенсация. Например, если доверитель компенсирует адвокату стоимость его проезда и проживания для выполнения поручений в другой местности в рамках соглашения, то сумма этой компенсации не увеличивает его налоговую базу по ЕСН при условии компенсации доверителем адвокату таких расходов путем внесения денежных средств в кассу соответствующего адвокатского образования либо перечисления на расчетный счет адвокатского образования, а также при условии включения указанной компенсации в состав доходов адвоката. Оплата суточных подлежит включению в налоговую базу, поскольку согласно ст. 168 Трудового кодекса Российской Федерации выполнение указанных поручений не является командировкой в связи с отсутствием трудовых отношений. Оплата доверителем стоимости питания адвоката также подлежит включению в его налоговую базу по ЕСН, поскольку эти затраты непосредственно не связаны с получением дохода от адвокатской деятельности.

8. Затраты адвоката на оплату услуг мобильной связи могут быть включены в затраты, уменьшающие его налоговую базу по ЕСН, только в случае документального подтверждения связи конкретных разговоров по телефону с извлечением дохода от адвокатской деятельности, например, если по результатам переговоров заключено соглашение между адвокатом и доверителем или разговор велся с доверителем либо с организацией, контакты с которой необходимы в интересах дела. При этом содержание разговоров является адвокатской тайной. Таким образом, если доверитель компенсирует оплату услуг мобильной связи адвокату в рамках соглашения, то сумма этой компенсации не увеличивает его налоговую базу по ЕСН при условии компенсации доверителем адвокату таких расходов путем внесения денежных средств в кассу соответствующего адвокатского образования либо перечисления на расчетный счет адвокатского образования, а также при условии включения указанной компенсации в состав доходов адвоката.

9. При ведении адвокатской деятельности в адвокатских образованиях, являющихся юридическими лицами, указанные адвокатские образования создают условия труда для адвокатов в арендуемых адвокатским образованием помещениях, закупая от своего имени для адвокатской деятельности все необходимое в рамках утвержденной в установленном порядке сметы на их содержание. Таким образом, затраты адвокатов, осуществляющих адвокатскую деятельность в адвокатских образованиях, являющихся юридическими лицами, на приобретение домашнего компьютера, мебели, автомобиля и другие аналогичные затраты не могут быть признаны затратами, связанными с осуществлением адвокатской деятельности, и уменьшать налоговую базу по ЕСН.

10. Затраты адвоката на оплату транспортных услуг могут быть включены в расходы, уменьшающие его налоговую базу по ЕСН, только в случае их документального подтверждения и связи с исполнением поручений по конкретному договору, при условии компенсации доверителем адвокату таких расходов в установленном порядке. Не включаются в состав расходов, связанных с осуществлением адвокатской деятельности, затраты на приобретение запасных частей, на проведение ремонтных работ для поддержания личного автомобиля адвоката в исправном состоянии и уплаченные в бюджет суммы транспортного налога.

11. Поскольку адвокаты вправе привлекать на договорной основе специалистов для разъяснения вопросов, связанных с оказанием юридической помощи, их затраты по оплате оказанных услуг, предусмотренные соглашением адвоката с доверителем, относятся к затратам, уменьшающим налоговую базу по ЕСН, при условии компенсации доверителем адвокату таких расходов в установленном порядке.

12. Согласно п. 1 ст. 245 НК РФ адвокаты (как работающие в адвокатском образовании, являющемся юридическим лицом, так и учредившие адвокатский кабинет) не исчисляют и не уплачивают налог в ФСС РФ. Страховые взносы в ФСС РФ, добровольно уплачиваемые адвокатами в соответствии со ст. 3 Федерального закона от 31.12.2002 N 190-ФЗ "Об обеспечении пособиями по обязательному социальному страхованию граждан, работающих в организациях и у индивидуальных предпринимателей, применяющих специальные налоговые режимы, и некоторых других категорий граждан", согласно ст. 264 НК РФ не отнесены к прочим расходам, связанным с производством и реализацией. Также не являются обязательными для адвоката страховые взносы в ФСС РФ от несчастных случаев на производстве и профессиональных заболеваний в соответствии с п. 1 ст. 7 Закона N 63-ФЗ. В связи с этим при исчислении ЕСН в состав расходов, связанных с извлечением доходов от профессиональной деятельности, полученных за налоговый период, не включаются суммы страховых взносов в ФСС РФ, фактически уплаченные адвокатом, добровольно вступившим в отношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, а также суммы уплаченных адвокатом страховых взносов в ФСС РФ от несчастных случаев на производстве и профессиональных заболеваний.

13. При возврате доверителю сумм, уплаченных им в соответствии с соглашением об оказании адвокатом юридической помощи, сумма возврата в пределах фактически полученной адвокатом по данному договору суммы дохода включается в состав расходов адвоката, уменьшающих налоговую базу по ЕСН.

14. Затраты адвоката по оплате государственной пошлины за рассмотрение дела в суде, связанные с исполнением поручения доверителя на основе соглашения, относятся к иным расходам, уменьшающим налоговую базу по ЕСН при условии компенсации доверителем адвокату таких расходов в установленном порядке.

15. В соответствии со ст. 50 УПК РФ и ст. 25 Закона N 63-ФЗ, если адвокат участвует в производстве предварительного расследования или судебном разбирательстве по назначению дознавателя, следователя, прокурора или суда, расходы на оплату его труда компенсируются за счет средств федерального бюджета. Размер и порядок оплаты труда адвоката, участвующего в качестве защитника в уголовном судопроизводстве по назначению органов дознания, органов предварительного следствия, прокурора или суда, определяются Постановлением Правительства Российской Федерации от 04.07.2003 N 400. При этом не предусматривается возможность выплаты компенсации расходов адвоката, связанных с его участием в качестве защитника в уголовном судопроизводстве по назначению. При решении вопроса о включении в состав расходов адвоката от деятельности, осуществляемой в адвокатских образованиях, являющихся юридическими лицами, сумм расходов, связанных с его участием в качестве защитника в уголовном судопроизводстве по назначению, необходимо иметь в виду, что при определении размера оплаты труда адвоката учитывается сложность уголовного дела, т.е. подсудность (уголовные дела, рассматриваемые ВС РФ, верховными судами республик в составе Российской Федерации и приравненными к ним судами в качестве суда первой инстанции), число и тяжесть вменяемых преступлений, количество подозреваемых, обвиняемых (подсудимых), объем материалов дела, необходимость выезда адвоката в процессе ведения дела в другой населенный пункт и др.

В соответствии с изложенным в расходы по ЕСН у адвокатов от деятельности, осуществляемой в адвокатских образованиях, являющихся юридическими лицами, не включается сумма расходов, связанных с его участием в качестве защитника в уголовном судопроизводстве по назначению, так как в соответствии с Постановлением N 400 все затраты адвоката учтены при определении размера оплаты труда адвоката в зависимости от сложности уголовного дела.

Исчисление и уплата ЕСН

адвокатами в адвокатских кабинетах

Иной порядок исчисления и уплаты ЕСН предусмотрен для адвокатов, учредивших адвокатский кабинет и осуществляющих свою деятельность индивидуально. В отношении ведения учета доходов и расходов они приравниваются к гражданам, осуществляющим предпринимательскую деятельность без образования юридического лица (ст. 4 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете").

В составе расходов адвоката, осуществляющего деятельность в адвокатском кабинете, можно выделить:

- обязательные отчисления и платежи, осуществляемые в соответствии с п. 1 ст. 7 Закона N 63-ФЗ;

- расходы, связанные с исполнением поручения доверителя;

- расходы, связанные с содержанием адвокатского кабинета, а также иные расходы, связанные с осуществлением адвокатской деятельности.

Включение произведенных затрат адвокатов в состав расходов, уменьшающих налоговую базу по ЕСН, производится в соответствии с положениями гл. 24 НК РФ. Состав расходов, принимаемых к вычету, определяется в порядке, аналогичном порядку для адвокатов, осуществляющих свою деятельность в коллегиях адвокатов, адвокатских бюро и юридических консультациях с учетом ряда особенностей. В частности, в отличие от адвокатов, осуществляющих деятельность в адвокатских образованиях, являющихся юридическими лицами, при ведении адвокатской деятельности в адвокатских кабинетах адвокаты самостоятельно создают себе условия для осуществления адвокатской деятельности - арендуют или приобретают помещения для адвокатских кабинетов, компьютеры, оплачивают услуги связи, приобретают мебель, средства вычислительной техники и оргтехники, специальную литературу, канцелярские товары, несут расходы по информационному обеспечению, оплачивают труд наемных работников и несут другие аналогичные затраты.

При определении налоговой базы адвокатов, учредивших адвокатские кабинеты, в части правомерности отнесения тех или иных затрат в расходы, уменьшающие налоговую базу по единому социальному налогу, необходимо иметь в виду следующее.

1. Включать в состав расходов, уменьшающих налоговую базу по ЕСН адвокатов, использующих на основании ст. 21 Закона N 63-ФЗ для размещения адвокатского кабинета принадлежащие им жилые помещения, стоимость оплаты коммунальных платежей, тепло- и электроэнергии, абонентской платы за телефон, расходов на проведение ремонта и уплату налога на имущество физических лиц неправомерно в связи с тем, что названные расходы непосредственно не связаны с получением доходов от адвокатской деятельности.

Что касается оплаты междугородных и международных телефонных переговоров, которые велись с домашнего телефона, то она включается в состав расходов налогоплательщиков, уменьшающих налоговую базу по ЕСН, только при наличии документов, подтверждающих, что произведенные расходы непосредственно связаны с получением дохода от осуществления адвокатской деятельности, в частности соглашений, от выполнения которых получены доходы, счетов телефонных станций и операторов сотовой связи, а также их детализации с указанием номеров абонентов, дат переговоров, наименований организаций, Ф.И.О. физических лиц и других документов, свидетельствующих о том, что произведенные расходы непосредственно связаны с получением дохода от адвокатской деятельности.

2. Если адвокатом приобретено на праве собственности нежилое помещение для использования в качестве адвокатского кабинета или офис, в котором осуществляется профессиональная деятельность и оно используется адвокатом на основании договора аренды, то суммы начисленной налогоплательщиком по такому помещению амортизации или оплаченные по договору аренды платежи подлежат учету в составе расходов, уменьшающих налоговую базу по налогу, в сумме фактически произведенных и документально подтвержденных расходов. При этом суммы оплаченных счетов за междугородные и международные телефонные переговоры, а также абонентской платы за телефон подлежат включению в состав расходов адвоката, если телефон, установленный в офисе адвоката, зарегистрирован на самого адвоката или предоставлен в пользование арендодателем в соответствии с договором аренды нежилого помещения, поскольку, если не доказано обратное, подразумевается, что телефонные переговоры носят служебный характер и имеют целью получение информации, необходимой для осуществления профессиональной деятельности адвоката.

3. Если адвокат, учредивший адвокатский кабинет, использует для поездок к клиентам, в органы суда и прокуратуры в рамках заключенных им соглашений принадлежащий ему на праве собственности автомобиль, то при решении вопроса о правомерности учета в составе его профессиональных расходов затрат адвоката на горюче-смазочные материалы, затрат на содержание, ремонт и эксплуатацию автомобиля необходимо руководствоваться следующим.

Принадлежащее адвокату транспортное средство не относится к основным средствам труда и не является амортизируемым имуществом. В связи с этим затраты на приобретение запчастей, на проведение ремонтных работ для поддержания автомобиля в исправном состоянии, а также амортизационные отчисления и уплаченные в бюджет суммы налога с владельцев транспортных средств не включаются в состав расходов, связанных с осуществлением адвокатской деятельности, и не уменьшают налоговую базу адвоката по единому социальному налогу. Затраты адвоката на горюче-смазочные материалы могут быть включены в затраты, уменьшающие его налоговую базу по ЕСН, только в случае документального подтверждения связи затрат с конкретными поездками в рамках заключенного соглашения и компенсацией этих затрат доверителем в установленном порядке.

4. Согласно пп. 36 п. 1 ст. 264 НК РФ расходы на услуги по ведению бухгалтерского учета, оказываемые сторонними организациями или индивидуальными предпринимателями, относятся к прочим расходам, связанным с производством и реализацией. Поэтому такие расходы адвокат, учредивший адвокатский кабинет, вправе включить в состав расходов, связанных с извлечением доходов от адвокатской деятельности.

5. В состав расходов адвоката, связанных с адвокатской деятельностью, также включаются:

- расходы на оплату труда (выплаты и иные вознаграждения в пользу физических лиц по трудовым, гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), авторским договорам);

- уплаченный с этих выплат ЕСН, в том числе зачисляемый в ФСС РФ, и страховые взносы на обязательное пенсионное страхование.

6. Для адвоката иностранного государства, учредившего адвокатский кабинет на территории Российской Федерации, не предусмотрено особого порядка уплаты ЕСН и страховых взносов на обязательное пенсионное страхование.

Литература

· Киперман Г. Я., Белялов А. З. Налогообложение предприятий и граждан в Российской Федерации. -М.: "Статут", 2006.

· Бойков О. В. О некоторых вопросах Части второй Налогового кодекса Российской Федерации. –М.: ОАО "Производственное объединение "Пресса-1", 2005.

· Дыбов А. И., Елина Л. А., Попов П. А. Считаем единый налог. –Тематические статьи и обзоры ЗАО "Консультант Плюс", www.consultant.ru.

Похожие работы

... и медицинскому обеспечению. Поэтому Правительство РФ предложило значительно снизить ставку ЕСН, изменив одновременно пороговые значения регрессивной шкалы. Повышенный интерес к проблемам реформирования единого социального налога во многом определяется тем, что он является основным фактором устойчивого существования такого распространенного в российской экономике феномена, как теневые зарплаты, ...

... на обеспечение гарантированных государством социальных прав граждан на пенсионное и социальное обеспечение, медицинскую помощь. 2. Порядок расчета и отражения ЕСН на счетах бухгалтерского учета, и его уплаты во внебюджетные фонды Российской Федерации Единый социальный налог представляет собой совокупность нескольких платежей. Прежде всего, – это платеж в федеральный бюджет (20% от общей ...

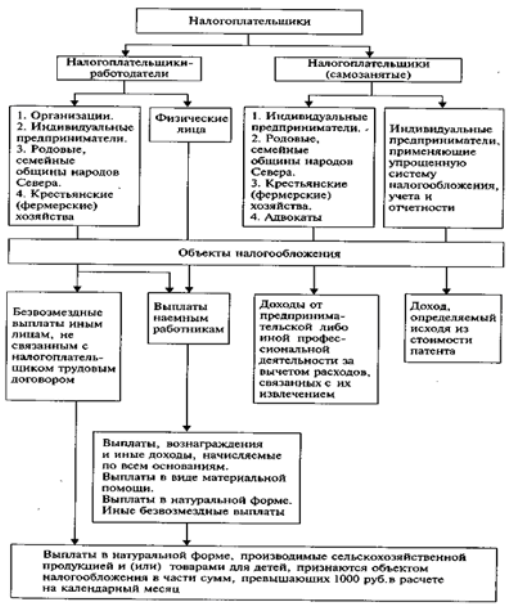

... + 2,0% с суммы,превыш. 600 000 р. 11 700 р. 700 р. 9900 р. 105 600 р. + + 2,0% с суммы,превыш. 600 000 р. Раздел 2. Исчисление и уплата единого социального налога «Порядок исчисления и уплаты налога также зависит от того, к какой категории принадлежит налогоплательщик. Налогоплательщики-работодатели исчисляют сумму налога отдельно в отношении каждого фонда. Эта сумма ...

... и предоставленные дни отдыха в соответствии с трудовым законодательством, не могут считаться выплатами по трудовым договорам. Следовательно, указанные выплаты не включаются в объект обложения единым социальным налогом на основании положений п. 1 ст. 236 НК РФ и в объект обложения страховыми взносами на обязательное пенсионное страхование на основании п. 2 ст. 10 Федерального закона от 15.12.2001 ...

0 комментариев