Навигация

Факторный анализ текущего капитала

3. Факторный анализ текущего капитала.

Методика факторного анализа текущего капитала заключается в определении влияния внешних и внутренних факторов на величину текущего капитала предприятия. Определяется адекватность величины текущего капитала источникам образования капитала предприятия и реальному его размещению в активах.

Проводится анализ соответствия активной формы существования капитала источникам его образования по суммам и срокам.

Не все текущие активы потребляются в хозяйственной деятельности предприятия. Денежные средства не потребляются предприятием напрямую, а в обмен на них можно приобрести товары и услуги. Краткосрочные финансовые вложения есть ни что иное, как свободные денежные средства, обращающиеся на финансовых рынках и не потребляемые в ходе деятельности предприятия. Поэтому управление ими не относится к операционному менеджменту, а только к управлению денежными средствами. Уменьшив текущие активы на сумму денежных средств и краткосрочных финансовых вложений мы получим чистые текущие активы, которые показывают часть активов, относящихся к компетенции операционного менеджмента.

В текущих пассивах краткосрочные кредиты не связаны с потреблением ресурсов, а следовательно с операционным менеджментом. Поэтому текущие пассивы уменьшают на величину краткосрочных кредитов и займов и образуются чистые текущие пассивы.

ЧТА – ЧТП = Рабочий капитал

Денежные средства, краткосрочные финансовые вложения, краткосрочные кредиты и займы учитываются в кредитной позиции. Кредитная позиция – это величина, показывающая реальную сумму привлеченных кредитов, используемых для финансирования деятельности предприятия.

4. Анализ эффективности использования капитала.

Проводится путем определения результатов, полученных от использования капитала предприятия. Изучаются показатели эффективности и рентабельности, отражающие соотношения полученных финансовых, нефинансовых результатов и используемого в этих целях предпринимательского капитала. При этом, изучается также и влияние результатов деятельности предприятия на показатели его деловой активности, платежеспособности, ликвидности, финансовой устойчивости и возможности дальнейшего развития.

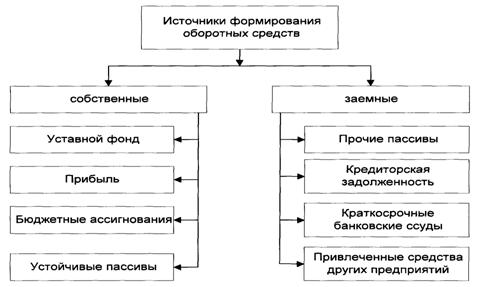

В ходе анализа источников формирования капитала определяется их величина, изучается структура и динамика, производится оценка балансовых соотношений между отдельными группами источников капитала.

Эффективность использования оборотного капитала определяется путем исчисления ряда показателей, в частности: оборачиваемостью оборотного капитала, полнотой его использования, эффектом от ускорения оборачиваемости.

Повышение эффективности использования оборотного капитала состоит, в первую очередь, в ускорении его оборачиваемости, и проявляется в увеличении капиталоотдачи при сохранении объема оборотного капитала, что создает реальную возможность для расширения бизнеса.

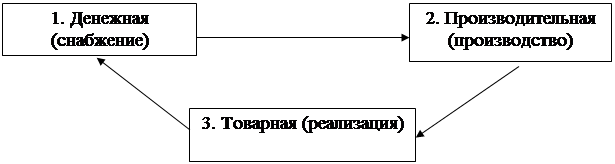

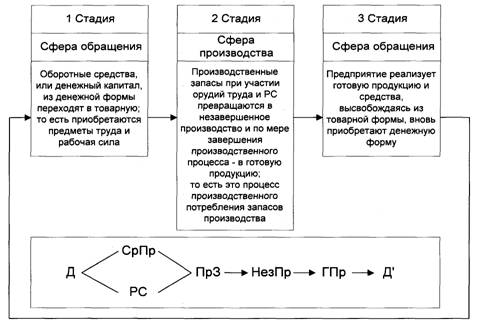

В современной литературе по финансовому менеджменту кругооборот средств описывается моделью цикла обращения денежных средств. Этот подход базируется на переводе оперативных событий в движение наличности

1. Период обращения запасов (длительность оборота запасов товарно-материальных ценностей, производственный цикл) – это средний период времени, необходимый, чтобы превратить сырье в готовые товары, а затем продать их.

Период одного оборота запасов часто называют периодом хранения запасов. Запасы представляют собой: запасы товарно-материальных ценностей, запасы в незавершенном производстве, готовую продукцию на складах. Если период хранения производственных запасов сырья и материалов увеличивается при неизменном объеме производства, это говорит о перенакоплении запасов, т.е. о создании сверхнормативных запасов. Это в свою очередь ведет к оттоку денежных средств:

- Из-за увеличения затрат на хранение, связанных со страхованием

- имущества и с перемещением товарно-материальных ценностей;

- Из-за устаревания, порчи и расхищения товарно-материальных ценностей;

- Из-за увеличения суммы уплачиваемых налогов

- Из-за отвлечения средств из оборота.

Если увеличивается период хранения готовой продукции при неизменном объеме производства, это говорит о затоваривании предприятия собственной продукцией и является сигналом службе маркетинга о необходимости повышения эффективности работы.

2. Период оборота (погашения) дебиторской задолженности – это средний период времени, необходимый для превращения дебиторской задолженности в наличность, т.е. для получения денег от продажи.

Для сокращения периода погашения дебиторской задолженности необходимо применять следующие способы управления ею:

а) Контроль за состоянием расчетов с покупателями по просроченным задолженностям. Наличие просроченной задолженности и ее увеличение замедляет оборачиваемость средств, а в условиях инфляции приводит к потере денежных средств.

б) Диверсификация риска неуплаты, т.е. ориентация по возможности на большее число покупателей, чтобы уменьшить риск неуплаты одним или несколькими крупными покупателями;

в) Предоставление скидок при досрочной оплате (спонтанное финансирование);

г) Контроль за соотношением дебиторской и кредиторской задолженности.

Если дебиторская задолженность больше кредиторской, то создается угроза финансовой устойчивости и независимости, т.к. в этих условиях предприятие вынуждено дополнительно привлекать заемные ресурсы. Если кредиторская задолженность больше дебиторской и намного, это ведет к неплатежеспособности предприятия.

В идеале желательно, чтобы дебиторская и кредиторская задолженности били равны.

3. Период оборота (отсрочки) кредиторской задолженности представляет собой средний период времени между покупкой сырья и оплатой его наличными. Например, у предприятия может быть в среднем 30 дней, чтобы заплатить за труд и материалы.

4. Финансовый цикл (период обращения денежных средств) объединяет три только что названных периода и, следовательно, равняется периоду времени от фактических денежных затрат компании на производственные ресурсы (сырье, труд) и до поступления денежных средств от продажи готового товара (т.е. со дня оплаты труда и/или сырья и до получения дебиторской задолженности). Таким образом, период обращения наличности равен периоду, в течение которого компания имеет средства, вложенные в оборотный капитал.

Цикл обращения денежных средств можно сократить:

- путем сокращения периода обращения запасов, т.е. путем ускорения производства и продажи товаров;

- путем сокращения периода обращения дебиторской задолженности, ускорив взимание покупательской задолженности;

- путем удлинения периода отсрочки кредиторской задолженности через замедление своих собственных платежей.

Эти меры должны применяться, если их можно использовать, не повышая затрат и не снижая объема продаж.

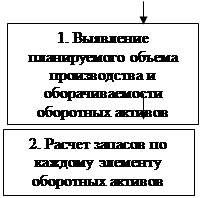

Ускорение оборачиваемости оборотных средств зависит от времени их нахождения на всех стадиях производственного цикла. Значительные резервы ускорения оборачиваемости сосредоточены на стадии хранения производственных запасов, комплектующих на складах.

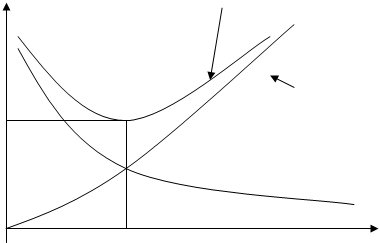

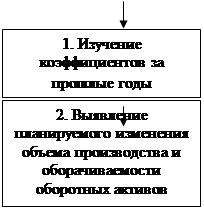

В процессе анализа оборачиваемости оборотного капитала рассчитываются следующие показатели.

Коэффициенты оборачиваемости, характеризующие капиталоотдачу, выраженную в отношении величины выручки от реализации продукции к средней величине оборотного капитала:

Коб = Vp / Коб

где Vp - выручка от реализации продукции;

Коб - средняя величина оборотного капитала.

Показатель оборачиваемости оборотного капитала в днях ( Ро ), определяющий период прохождения оборотным капиталом одного оборота:

где Ко - средняя величина оборотного капитала;

Vp - выручка от реализации продукции;

Т - длительность анализируемого периода в днях.

Коэффициент загрузки или коэффициент закрепления использования оборотного капитала, показывающий сумму оборотного капитала, приходящуюся на единицу полученной выручки от реализации продукции можно исчислить следующим образом:

Кzок = Ко / Vp.

При ускорении оборачиваемости потребность в оборотном капитале снижается, и наоборот. Величину высвобождения или необходимости привлечения дополнительных источников оборотного капитала , можно вычислить расчетным путем:

![]()

K01 и К00 - средняя величина оборотного капитала за отчетный и предшествующий периоды;

кpr - коэффициент прироста производства продукции.

Финансовые коэффициенты представляют собой относительные показатели финансового состояния предприятия.

Анализ финансовых коэффициентов заключается в сравнении их значений с базисными величинами, а также в изучении их динамики за отчетный период и за ряд лет.

Система относительных финансовых коэффициентов в экономическом смысле подразделяется на ряд характерных групп:

I. Оценка рентабельности предприятия:

1.1. Общая рентабельность предприятия = балансовая прибыль/среднюю стоимость имущества предприятия 100%;

1.2. Чистая рентабельность = чистая прибыль/средняя стоимость имущества предприятиях х 100%;

1.3. Чистая рентабельность собственного капитала = чистая прибыль/средняя величина собственного. капитала х 100%;

1.4. Общая рентабельность производственных фондов == балансовая (валовая) прибыль/средняя стоимость основных производственных, и оборотных материальных. активов х 100%.

II. Оценка эффективности управления или прибыльность продукции:

2.1. Чистая прибыль на 1 руб. оборота = чистая прибыль/продукция (оборот) х 100%;

2.2. Прибыль от реализации продукции на 1 руб. реализации продукции = прибыль от реализации/продукциях 100%;

2.3. Прибыль от всей реализации на 1 руб. оборота = прибыль от всей реализации/ продукциях 100%;

2.4. Общая прибыль на 1 руб. оборота = балансовая прибыль/продукциях 100%.

III. Оценка деловой активности или капиталоотдачи:

2.1. Общая капиталоотдача (фондоотдача) = Продукция (оборот)/средняя стоимость имущества;

2.2. Отдача основных производственных средств и нематериальных активов = Продукция / средняя стоимость основных производств. средств и нематериальных активов;

2.3. Оборачиваемость всех оборотных активов = продукция/ср. стоимость оборотных активов;

2.4. Оборачиваемость запасов = продукция/средняя стоимость запасов;

2.5. Оборачиваемость дебиторской задолженности = продукция/средняя величина дебиторской задолженности;

2.6. Оборачиваемость банковских активов = продукция/средняя величина свободных денежных средств и ценных бумаг;

2.7. Оборот к собственному капиталу = продукция/средняя величина собственного капитала.

IV. Оценка рыночной устойчивости.

Финансовые коэффициенты рыночной устойчивости во многом базируются на показателях рентабельности предприятия, эффективности управления и деловой активности. Их следует рассчитывать на определенную дату составления балансов и рассматривать в динамике.

V. Оценка финансовой устойчивости

Одна из важнейших характеристик финансового состояния экономического субъекта - стабильность его деятельности и платежеспособности. Организация считается платежеспособной, если остатки на балансе денежных средств, краткосрочных финансовых вложений и активные расчеты покрывают ее краткосрочные обязательства. Таким образом, платежеспособность организации можно выразить в виде неравенства:

ДС + РД + ПО > КО + КЗ

Под финансовой устойчивостью экономического субъекта следует понимать обеспеченность его запасов и затрат источниками их формирования. Детализированный анализ финансового состояния организации можно проводить с использованием абсолютных и относительных показателей. Анализ обеспеченности источниками формирования можно проводить либо по запасам, либо одновременно по запасам и затратам. Сущность анализа финансового состояния с помощью абсолютных показателей заключается в том, чтобы проверить, какие источники средств и в каком объеме используются для покрытия запасов и затрат.

В целях анализа целесообразно рассмотреть многоуровневую систему покрытия запасов и затрат. В зависимости от того, какого вида источники средств используются для формирования запасов и затрат. можно приближенно судить об уровне финансовой устойчивости и платежеспособности экономического субъекта.

Для характеристики источников формирования запасов и затрат используются несколько абсолютных показателей:

- наличие собственных оборотных средств (СОС), равное сумме величины источников собственных средств и долгосрочных заемных обязательств за минусом стоимости внеоборотных активов:

СОС = ИСР + ДО - ИВ;

- общая величина основных источников формирования запасов и затрат (ОСОС), равная сумме СОС и величины краткосрочных кредитов и заемных средств:

ОСОС = СОС + КЗ.

На основании двух вышеприведенных показателей рассчитываются два показателя обеспеченности запасов и затрат источниками их формирования:

- излишек (+) или недостаток (-) собственных оборотных средств:

DСОС = СОС - 33;

- излишек или недостаток общей величины основных источников для формирования запасов и затрат;

D ОСОС = ОСОС - 33.

В зависимости от соотношения рассмотренных показателей можно с определенной степенью условности выделить следующие типы финансовой устойчивости экономического субъекта:

- абсолютная финансовая устойчивость. Эта ситуация характеризуется неравенством:

33 > СОС + КЗ;

- нормативная финансовая устойчивость. Эта ситуация гарантирует платежеспособность организации и характеризуется условием:

33 = СОС = КЗ или СОС > 33 > СОС + КЗ;

- неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, при котором организация для покрытия части своих запасов и затрат вынуждено привлекать дополнительные источники покрытия, ослабляющие финансовую напряженность.

Возникает при условии:

33 = СОС = КЗ + ИФН,

где ИФН - источники, ослабляющие финансовую напряженность (временно свободные собственные средства, привлеченные средства, кредиты банка на временное восполнение недостатка собственных оборотных средств и прочие средства);

- кризисное (критическое) финансовое состояние, при котором организация находится на грани банкротства. Характеризуется неравенством:

Похожие работы

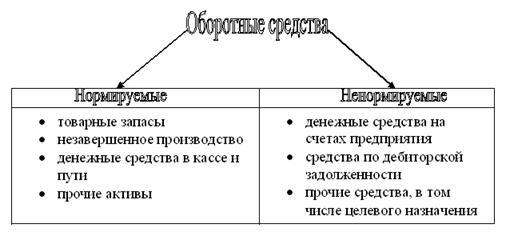

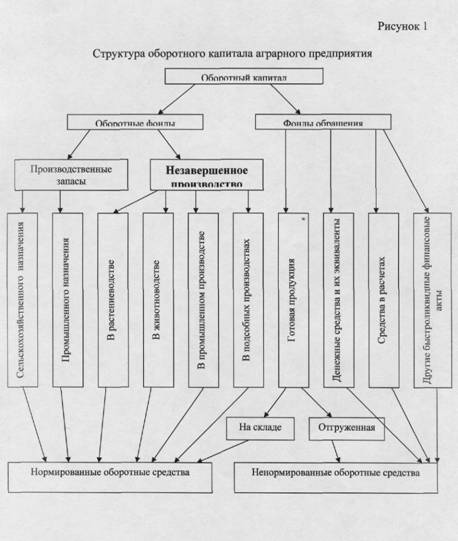

... реальной ситуации на каждый определенный период деятельности. Ликвидность текущих активов – главный фактор, определяющий степень риска вложений в оборотные средства. 1.2 ЭКОНОМИЧЕСКОЕ СОДЕРЖАНИЕ ОБОРОТНЫХ СРЕДСТВ Экономическая сущность оборотных средств определяется их ролью в обеспечении непрерывности процесса воспроизводства, в ходе которого оборотные фонды и фонды обращения проходят как ...

... стоимости оборотных средств либо сокращение величины оборотных средств при неизменном объеме реализованной продукции. Благодаря мероприятиям, которые ООО «РМЗ-НКНХ» провело в 2009 году по улучшению эффективности использования по улучшению эффективности использования оборотных средств, предприятие добилось значительных результатов, т.е. в 2009 году по сравнению с 2008 г. произошел рост объема ...

... являются решающими факторами, влияющими на эффективность использования оборотных средств и всего капитала. Рациональное формирование и использование оборотных средств оказывает активное влияние на ход производства, на финансовые результаты и финансовое состояние предприятия, позволяя достигнуть успеха с минимально необходимыми в данных условиях размерами оборотных средств. Существует несколько ...

... . Довольно велики. Наибольшие затраты по месяцам в зависимости от ТМЦ соответствуют наибольшим затратам по рассмотренным данным в таблице 12. Заключение В данной курсовой работе был проведен анализ нормирования собственных оборотных средств предприятия, были раскрыты термины и характеристика собственных оборотных средств, произведены расчеты нормативов собственных оборотных средств с учетом ...

0 комментариев