Навигация

Принципы построения современной налоговой системы Республики Казахстан

2.2 Принципы построения современной налоговой системы Республики Казахстан

Законом Республики Казахстан от 12 июня 2001 года № 209-II принят Кодекс Республики Казахстан "О налогах и других обязательных платежах в бюджет" (Налоговый кодекс).

Особенная часть Налогового кодекса посвящена порядку исчисления и уплаты конкретных видов налогов и других обязательных платежей в бюджет, входящих в налоговую систему Казахстана, и перечень которых определен Налоговым кодексом.

Для обеспечения однозначного понимания норм налогового законодательства, упрощения его применения налогоплательщиками, повышения уровня соблюдения налоговой дисциплины в Налоговом кодексе объединены ряд положений нормативных правовых актов.

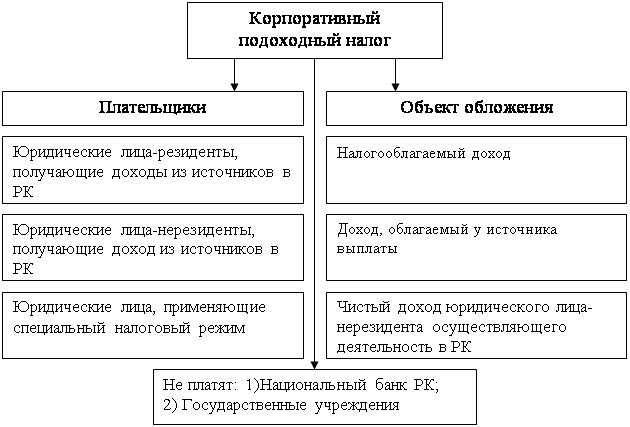

Корпоративный подоходный налогСохраняя методику исчисления подоходного налога с юридических лиц, действовавшую согласно Закону Республики Казахстан от 24 апреля 1995 года "О налогах и других обязательных платежах в бюджет", в Налоговом кодексе снижена налоговая нагрузка по корпоративному подоходному налогу путем пересмотра состава совокупного годового дохода и налоговых вычетов.

Положительным моментом по составу совокупного годового дохода является исключение из совокупного годового дохода отрицательной разницы, возникающей при реализации активов, в том числе на экспорт, по заниженной стоимости, а также при передаче на безвозмездной основе. В данном случае в целях определения реального налогооблагаемого дохода исключается норма по регулированию стоимости реализуемых активов в целях налогообложения. Корректировка стоимости реализуемых активов в целях налогообложения будет происходить через механизм контроля при применении трансфертных цен как внутри республики, так и за ее пределами в случаях, установленных законодательством о трансфертном ценообразовании.

С целью исключения из налогооблагаемой базы суммы дополнительно оплаченного капитала, в Налоговом кодексе при определении налогооблагаемого дохода предусмотрено уменьшение налогоплательщиком совокупного годового дохода на сумму положительной разницы между стоимостью реализуемых акций и их номинальной стоимостью, полученной эмитентом при их размещении, а также при реализации собственных акций, тогда как в действовавшем ранее законодательстве такая разница уменьшала совокупный годовой доход налогоплательщика–эмитента только при первичном размещении акций.

В Налоговом кодексе полностью сохранен принцип отнесения на вычеты расходов налогоплательщика. В частности, при определении налогооблагаемого дохода расходы подлежат отнесению на вычеты в определенных размерах или же их вычет не разрешается производить вовсе.

Так, к примеру, с целью определения реальной налогооблагаемой базы относятся на вычеты следующие расходы:

фактически произведенные расходы по оплате временной нетрудоспособности, отпуска по беременности и родам, тогда как в ранее действовавшем Законе данные расходы относились на вычеты в пределах 1,5 процента от фонда оплаты труда;

отрицательная курсовая разница относится на вычеты, тогда как положительная курсовая разница включается в совокупный годовой доход налогоплательщика. Эта норма будет способствовать своего рода реагированию на изменения валютного курса при совершении операций в иностранной валюте;

расходы работодателя, выплачиваемые работникам в денежной и натуральной форме, включая доходы, предоставленные в виде материальных и социальных благ, и обложенные индивидуальным подоходным налогом у источника выплаты, относятся на вычеты.

Таким образом, в Налоговом кодексе все расходы работодателя на своих работников независимо от вида выплат и источника их финансирования рассматриваются как расходы работодателя по оплате труда работников и относятся на вычеты. Данные расходы по оплате труда работников облагаются индивидуальным подоходным налогом у источника выплаты в общеустановленном порядке.

С целью создания равных условий налогообложения Налоговым кодексом предусмотрено отнесение на вычеты начисленных неустоек, включая штрафы и пени, за исключением подлежащих внесению в бюджет, тогда как в ранее действовавшем налоговом законодательстве вычету подлежали уплаченные неустойки в пределах начисленных.

Налоговым кодексом в части проведения амортизационной политики в целях налогообложения для стимулирования воспроизводства основных средств расширены границы применения двойной нормы амортизации. То есть в отличие от действовавшего законодательства, когда налогоплательщики были вправе применять двойную норму амортизации только по введенным в эксплуатацию новым машинам и оборудованию при условии их использования в предпринимательской деятельности не менее трех лет, Налоговым кодексом предусмотрено применение данной нормы для всех основных средств.

Что касается расходов на ремонт, то в сравнении с действовавшим налоговым законодательством отнесение данных расходов на вычеты в Налоговом кодексе предусматривается в пределах 15 процентов от стоимостного баланса группы против 15-процентного предела исходя из стоимостного баланса подгруппы.

При определении командировочных расходов с целью отнесения их на вычеты изменился размер суточных, которые определяются в размере не более двух месячных расчетных показателей, тогда как согласно действовавшему законодательству размер суточных определялся в размере 50 процентов от месячного расчетного показателя.

Принципиально новый подход усматривается по налогообложению страховых (перестраховочных) организаций. В отличие от действовавшего законодательства Налоговым кодексом предусмотрено налогообложение данной категории налогоплательщиков путем применения фиксированной ставки налога к доходу, полученному в виде страховых премий без осуществления вычетов.

Налоговый кодекс полностью освобождает доходы некоммерческих организаций и организаций, осуществляющих деятельность в социальной сфере, от корпоративного подоходного налога при соблюдении ими установленных Налоговым кодексом условий, тогда как согласно действовавшему законодательству некоторые организации из вышеуказанных являлись плательщиками подоходного налога с юридических лиц.

Для целей налогообложения некоммерческой организацией признается организация, имеющая статус некоммерческой в соответствии с гражданским законодательством, за исключением акционерных обществ, потребительских кооперативов и государственных учреждений, которая осуществляет деятельность в общественных интересах и соответствует следующим условиям:

во-первых, в процессе осуществления своей деятельности не имеет цели извлечения дохода как такового;

во-вторых, не распределяет полученный чистый доход или имущество между участниками. То есть при соблюдении таких условий доходы некоммерческой организации, полученные в виде вознаграждения, гранта, вступительных и членских взносов, благотворительной помощи, безвозмездно переданного имущества, отчислений и пожертвований на безвозмездной основе не подлежат налогообложению.

Организациями, осуществляющими деятельность в социальной сфере, признаются организации, исключительными видами деятельности которых являются оказание услуг в сфере образования, науки, спорта (кроме спортивно-зрелищных мероприятий коммерческого характера), культуры (за исключением шоу-бизнеса), оказание услуг по хранению исторического и культурного наследия, архивных ценностей, а также в области социальной защиты и социального обеспечения детей, престарелых и инвалидов; библиотечного обслуживания, оказание медицинских услуг (за исключением косметологических). В Налоговом кодексе предусмотрено освобождение доходов данных организаций от налогообложения, включая полученные средства в виде грантов, благотворительной помощи, отчислений и пожертвований на безвозмездной основе, при условии направления доходов на развитие указанных видов деятельности. Данный порядок налогообложения применяется также для организаций, в общей численности которых не менее 51 процента составляют инвалиды и расходы по оплате труда инвалидов составляют не менее 51 процента (в специализированных организациях, в которых работают инвалиды по потере слуха, речи, а также зрения – не менее 35 процентов) от общих расходов по оплате труда.

Указанные положения не применяются в отношении организаций, получающих доходы от деятельности по производству и реализации подакцизных товаров и от подакцизных видов деятельности.

Таким образом, Налоговый кодекс полностью освобождает доходы некоммерческих организаций и организаций, осуществляющих деятельность в социальной сфере, от корпоративного подоходного налога при соблюдении ими условий, установленных Налоговым кодексом.

Изменен порядок исчисления суммы авансовых платежей, в соответствии с которым указанные платежи исчисляются налогоплательщиком исходя из суммы фактического налогового обязательства, указанного в декларации по корпоративному подоходному налогу за предыдущий налоговый период, с учетом предполагаемой суммы налога за текущий налоговый период

Введен новый раздел "Инвестиционные налоговые преференции", в соответствии с которым предоставляется право на дополнительные вычеты из совокупного годового дохода налогоплательщиков, осуществляющих инвестиции в основные средства с целью создания новых, расширения и обновления действующих производств, а также освобождение таких налогоплательщиков от уплаты налога на имущество по основным средствам, вновь введенным в эксплуатацию в рамках инвестиционного проекта и освобождение от уплаты земельного налога по земельным участкам, приобретенным и используемым для реализации инвестицион- ного проекта.

Индивидуальный подоходный налог

В Налоговом кодексе порядок налогообложения доходов физических лиц отражен в отдельном разделе – "Индивидуальный подоходный налог".

В отличие от действовавшего законодательства объектом обложения индивидуальным подоходным налогом согласно Налоговому кодексу являются доходы, облагаемые у источника выплаты, и доходы, не облагаемые у источника выплаты.

Введено понятие "налогового агента", на которого возложена обязанность по исчислению, удержанию и перечислению индивидуального подоходного налога с доходов физических лиц, облагаемых у источника выплаты.

По доходам физических лиц, не облагаемых у источника выплаты, сохранен действовавший порядок налогообложения путем суммирования указанных доходов, полученных из различных источников, и представления декларации.

В Налоговом кодексе сохранена прогрессивная шкала ставок по индивидуальному подоходному налогу, но предусмотрено снижение налоговой нагрузки путем изменения границ доходов физических лиц, в пределах которых применяется та или иная ставка налога.

Для адвокатов и частных нотариусов установлена ставка индивидуального подоходного налога в размере 10 процентов.

Перечень льгот для физических лиц в сравнении с действовавшим налоговым законодательством в целом не изменился.

Налог на добавленную стоимостьПоложения по НДС в целом сохраняют свою преемственность. В то же время раздел по НДС существенно переработан.

Одним из наиболее важных моментов по НДС является введение "порога регистрации". В соответствии с данной нормой из числа плательщиков НДС исключаются предприниматели, у которых годовой оборот по реализации не достигает установленного минимума облагаемого оборота 10 000 месячных расчетных показателей (МРП). Это прежде всего относится к предпринимателям, осуществляющим реализацию товаров или услуг (работ) в сфере розничной торговли. В то же время за такими предпринимателями сохраняется право добровольной постановки на учет по налогу на добавленную стоимость, особенно это важно для тех, которые преимущественно работают с зарегистрированными плательщиками НДС.

В соответствии с мировой практикой применения НДС дано определение места реализации товаров, работ или услуг, отсутствовавшее в действовавшем законодательстве. Работы и услуги, местом реализации которых не является Республика Казахстан, не подлежат обложению НДС в Республике Казахстан. Одновременно с этим сохраняются положения об уплате НДС за нерезидента.

По зачету НДС в целом сохранены действовавшие положения, в то же время есть некоторые новые моменты. Помимо счета-фактуры, основанием для отнесения в зачет также являются проездные билеты, выданные на железнодорожном или авиационном транспорте, а по коммунальным услугам – документы, применяемые поставщиками коммунальных услуг.

Согласно Налоговому кодексу при приобретении зданий производственного назначения и их ремонту разрешается относить в зачет НДС в полном объеме.

Пересмотрен перечень льгот по налогу на добавленную стоимость. Исключены льготы, которые носят индивидуальный характер или предоставляют какие-либо преференции отдельным отраслям экономики (льготы для организаций инвалидов, для предприятий системы МВД и МО РК и другие). Сохранились действовавшие льготы для некоммерческих организаций. Некоторые из действовавших льгот конкретизированы с целью их однозначного понимания и невозможностью расширения их применения (финансовые, образовательные, медицинские услуги). Из числа исключенных льгот можно назвать льготу по газетам и журналам и по учебной продукции. В то же время действие льгот, не включенных в Налоговый кодекс из действовавшего законодательства, сохраняется на переходный период.

Исключена нулевая ставка при реализации продукции легкой промышленности, а также реализации аффинированных золота, серебра и платины.

Исключена обязанность налогоплательщика по уплате текущих платежей по НДС.

АкцизыМетодика исчисления акциза и порядок его уплаты не претерпел каких-либо существенных изменений.

Пересмотрен перечень подакцизных товаров, из которого исключен хрусталь и хрустальные изделия, осетровые и лососевые рыбы и деликатесы из них, а также электроэнергия.

Пересмотрен объект обложения по игорному бизнесу. По действовавшему законодательству объектом обложения является выручка за минусом выигрышей, которую на практике практически невозможно проконтролировать. Поэтому в целях упрощения администрирования в Налоговом кодексе установлено, что объектом обложения акцизом по игорному бизнесу является игровой стол, игровой автомат, касса тотализатора, касса букмекерских контор.

В целях определения порядка администрирования розничной и оптовой торговли нефтепродуктами, в Налоговом кодексе установлены критерии отнесения реализации к категории оптовой или розничной.

Социальный налогПо социальному налогу по действовавшему законодательству объектом обложения является фонд оплаты труда. В Налоговом кодексе установлено, что объектом обложения являются расходы работодателя, выплачиваемые работникам в денежной или натуральной форме.

Уплата социального налога за иностранных специалистов административно-управленческого, инженерно-технического персонала производится по ставке 11 процентов.

Сохранена ставка социального налога в размере 6,5 процента для специализированных организаций, в которых работают инвалиды с нарушениями опорно-двигательного аппарата, по потере слуха, речи, зрения.

Земельный налогВ целом, нормы действовавшего налогового законодательства по земельному налогу не изменились, но вместе с тем имеют место особенности исчисления налога. Так, в Налоговом кодексе базовые ставки земельного налога зафиксированы на уровне 2001 года и не будут ежегодно корректироваться на коэффициент инфляции.

Вместе с тем, в Налоговом кодексе приняты меры для снижения налоговой нагрузки по земельному налогу. В частности, снижены ставки земельного налога:

а) на придомовые земельные участки в городах областного значения;

б) на земли аэродромов в аэропортах, расположенных в черте населенных пунктов;

в) на земли, занятые защитными лесными насаждениями вдоль магистральных железных дорог.

Местным представительным органам предоставлено право повышать или понижать базовые ставки земельного налога в пределах 50 %.

Для некоммерческих организаций и организаций, осуществляющих деятельность в социальной сфере, ставка налога на имущество установлена в размере 0,1 процента к среднегодовой стоимости объекта, а к ставкам земельного налога применяется коэффициент 0,1.

Налог на транспортные средстваПо налогу на транспортные средства также снижены ставки налога на легковые автомобили с объемом двигателя от 2000 по 3000 кубических сантиметров. В 2 раза снижена ставка налога на транспортные средства по летательным аппаратам, понижены ставки на грузовые автомобили грузоподъемностью до 1 тонны. Кроме того, для грузовых автомобилей введены понижающие поправочные коэффициенты в зависимости от срока эксплуатации.

Реформы последнего времениОсновной целью Закона Республики Казахстан от 23 ноября 2002 года "О внесении изменений и дополнений в некоторые законодательные акты Республики Казахстан по вопросам налогообложения" явилось снижение налоговой нагрузки, развитие малого бизнеса и дальнейшее совершенствование налогового администрирования. Внесение изменений и дополнений в целом не изменяет концепцию налогообложения, заложенную в Налоговом кодексе.

Изменения и дополнения, внесенные в Налоговый кодекс в 2002 году, были направлены прежде всего на улучшение налогового климата для предприятий малого бизнеса, создание более благоприятных условий для развития лизинговых отношений в Республике Казахстан, улучшение администрирования сбора налогов и других обязательных платежей в бюджет.

Ряд поправок носит уточняющий и редакционный характер и способствует достижению однозначности в толковании норм налогового законодательства и их прозрачности.

По корпоративному подоходному налогу

Для стимулирования внутреннего заимствования в национальной валюте увеличен предельный размер относимой на вычеты суммы вознаграждения по кредитам, выданным в тенге, с 1,5-кратной до 2-кратной ставки рефинансирования Национального Банка Республики Казахстан.

Порядок налогообложения агентских ценных бумаг приравнен к порядку, применяемому в отношении государственных ценных бумаг.

Предусмотрено отнесение на вычеты арендатором расходов на ремонт по арендуемым основным средствам.

Внесены изменения и дополнения в отдельные положения по налогообложению страховых (перестраховочных) организаций. Согласно рассматриваемым изменениям и дополнениям:

- более четко определен объект обложения корпоративным подоходным налогом страховых (перестраховочных) организаций;

- определен перечень доходов страховых (перестраховочных) организаций, не являющихся объектом обложения корпоративным подоходным налогом;

- установлен пропорциональный метод определения суммы расходов, подлежащих отнесению на вычет.

Облегчаются условия применения специального порядка по освобождению от корпоративного подоходного налога организаций, осуществляющих деятельность в социальной сфере (медицина, образование, наука, культура, спорт). В частности, для них допускается получение доходов от неосновной деятельности в размере не более 10 % от общей величины всех доходов.

По индивидуальному подоходному налогу

Для малообеспеченных слоев населения предусмотрено освобождение от обложения индивидуальным подоходным налогом доходов работников, не превышающих за год 12-кратной МЗП.

В целях установления единого порядка налогообложения для сбалансированного подхода к налогообложению обязательных и добровольных пенсионных взносов, а также пенсионных выплат из накоплений, сформированных этими взносами, освобождены от налогообложения добровольные пенсионные взносы не более суммы 10-кратного МРП в момент их перечисления в накопительные пенсионные фонды.

При этом исключена льгота по пенсионным и страховым выплатам, осуществляемым за счет добровольных пенсионных взносов.

По налогу на добавленную стоимость

Увеличение "порога" регистрации по НДС с 10 000 МРП (8,2 млн.тенге) до 12 000 МРП (10,5 млн.тенге) было направлено на снижение налоговой нагрузки для субъектов малого бизнеса.

Ряд поправок затронули вопросы дальнейшего совершенствования налогообложения финансового лизинга, международного налогообложения.

По земельному налогу

Освобождаются от обложения земельным налогом придомовые земельные участки, земельные участки для ведения личного домашнего (подсобного) хозяйства, садоводства и дачного строительства, участка под гаражи участников Великой Отечественной войны, инвалидов, а также одного из родителей инвалида с детства.

По налогу на транспортные средства

По легковым автомобилям и мотоциклам производства стран СНГ, у которых срок эксплуатации превышает двадцать лет, для физических лиц поправочный коэффициент снижен с 0,2 и 0,1 до 0.

Мотоциклы, мотороллеры, мотосани, маломерные суда мощностью двигателя не менее 55 кВт облагались по ставке 1,0 МРП, то теперь данные транспортные средства мощностью не более 55 кВт облагаются по ставке 1,0 МРП, а мотоциклы мощностью двигателя более 55 кВт облагаются по ставке 10,0 МРП.

По налогу на имущество

По объектам налогообложения, выбывшим в течение налогового периода, текущие платежи уменьшаются на сумму налога, определяемую путем применения налоговой ставки к налоговой базе выбывших объектов обложения на момент выбытия. Сумма налога, подлежащая уменьшению, распределяется равными долями на оставшиеся сроки уплаты налога.

Расчет текущих платежей по объектам налогообложения, приобретенным и (или) выбывшим в течение налогового периода, представляется не позднее 20 числа месяца, следующего за кварталом приобретения и (или) выбытия объектов налогообложения, тогда как действовало ежемесячное представление расчета.

По специальным налоговым режимам

Снижение максимальных ставок налогов, применяемых в специальном налоговом режиме на основе упрощенной декларации, предусмотрено:

- для индивидуальных предпринимателей – с 11 до 7 %;

- для юридических лиц – с 13 до 9 %.

При этом снижена минимальная ставка для индивидуальных предпринимателей с 4 до 3 %.

Расширены границы применения патентной системы налогообложения для субъектов малого бизнеса: увеличен максимальный размер дохода с 1,0 до 1,5 млн.тенге.

Расширен список лицензируемых видов деятельности, при осуществлении которых, налогоплательщики имеют право применять специальный налоговый режим на основе упрощенной декларации.

По налоговому администрированию

С целью повышения дисциплины налогоплательщиков по своевременному исполнению ими налоговых обязательств увеличен размер пени за несвоевременную уплату налогов и других обязательных платежей в бюджет с 1,5-кратной до 2-кратной ставки рефинансирования Национального Банка Республики Казахстан.

Значительным изменениям и дополнениям подверглась глава 100 Налогового кодекса, регламентирующая порядок обжалования результатов налоговой проверки. Внесенные изменения и дополнения позволяют наиболее точно разграничить двухуровневую систему обжалования результатов налоговой проверки, установить приемлемые сроки и порядок проведения дополнительных проверок, рассмотрения жалоб налогоплательщиков и т.д.

Таким образом, рассмотрев теоретические основы развития налогообложения и проанализировав развитие налоговой системы Казахстана, мы пришли к выводу, что налоговая система РК развивается в соответствии с экономическими законами и действующий налоговый кодекс разработан на основании опыта международного налогообложения и уровня развития отечественной экономики. Все имеющиеся рычаги налогового регулирования используются.

Похожие работы

... бюджетные организации в части доходов, полученных от предпринимательской деятельности; были упорядочены льготы (вместо действовавших ранее 30 осталось 6 льгот) и т.д. Анализ изменений, произошедших в налоговой системе Республики Казахстан в 1994 году, позволяют сделать вывод об их преимущественно фискальном характере. Между тем, несмотря на столь решительные меры, удельный вес налоговых ...

... коренного реформирования. Но этого можно добиться при условии коренного изменения курса экономических реформ [14, с.79]. 3. ПЕРСПЕКТИВЫ РАЗВИТИЯ И ПУТИ СОВЕРШЕНСТВОВАНИЯ НАЛОГОВОЙ СИСТЕМЫ РЕСПУБЛИКИ КАЗАХСТАН Совершенствование системы налогообложения заключается в совершенствовании законодательной базы, а также в совершенствовании механизма обложения. Отдавая должное содержанию налоговой ...

... сборы за товары, ввозимые или вывозимые за пределы страны. Таможенные пошлины уплачиваются лицом, перемещающим товары. 3. Можно выделить следующие проблемы функционирования налоговой системы Республики Беларусь: · сложное законодательство; · нечеткость изложения некоторых норм; · высокая периодичность уплаты налогов; · большое количество налогов и сборов; · относительно высокие ...

... финансов планирует закончить внедрение новой Системы информационного управления государственными финансами к середине 2003 г. Будет реалистическим предположить, что уйдет год или два на то, чтобы Казахстан полностью реализовал весь потенциал новой казначейской системы. Это показывает, что весь процесс реформ займет около 9 лет. Ключевым вопросом является то, разумные ли это сроки для такого ...

0 комментариев