Особливості справляння податку з транспортних засобів

1. Платники податку

Згідно зі ст.1 Закону про податок з власників транспортних засобів фізична (в тому числі іноземець або особа без громадянства) або юридична особа (в тому числі іноземець) визначається платником податку за умови, що така особа є власником зареєстрованого в Україні транспортного засобу, визначеного як об'єкт оподаткування ст.2 цього ж Закону. Таким чином, особи, які є орендарями, лізингоотримувачами, держателями застави (заставодержателями) з правом користування та інші користувачі транспортних засобів не є платниками податку.

Щоправда, нерідко податкові інспекції намагаються замінити поняття права власності фактом знаходження транспортних засобів на балансі підприємства (особливо за угодами про лізинг), посилаючись на положення ч.3 ст.6 Закону про податок з власників транспортних засобів щодо подання "... на основі бухгалтерского звіту (балансу) розрахунку су ми податку... ". При цьому увагу податківців можна привернути до положень ст.1 Закону про податок з власників транспортних засобів, які чітко встановлюють: ". . які мають зареєстровані в Україні згідно з чинним законодавством власні транспортні засоби... ". Крім цього, в ч. і ст.10 Закону України "Про лізинг від 16 грудня 1997 р. № 723/97-ВР (далі - Закон про лізинг) чітко зазначено: "Об'єкт лізингу протягом усього строку дії договору лізингу є власністю лізингодавця". До того ж договір лізингу може передбачати можливість викупу об'єкта лізингу до закінчення строку, але не раніше строку, протягом якого амортизується 60% вартості об'єкта лізингу, визначеної на день укладення договору. Таким чином, лізингоодержувач не є платником податку з власників транспортних засобів. Але й лізингодавець, у випадку фінансового лізингу, не є платником податку з власників транспортних засобів, оскільки розрахунки зі оплати податку подаються "на основі бухгалтерського звіту (балансу)", а відповідно до абз.2. ч.1. ст.9 Закону про лізинг "майно, передане за договором фінансового лізингу, зараховується на баланс лізингоодержувача". Зазначене підтверджується І листом ДПА України "Щодо сплати податку з власників транспортних засобів" від 8 липня 2002 р. № 10627/7/17-0317-110, в останньому реченні абз.4 якого зазначено: "Тобто цей податок сплачується за власні транспортні засоби, що знаходяться на балансі підприємств... ".

У випадку оперативного лізингу транспортні засоби, що є об'єктами лізингу, залишаються на балансі лізингодавця, право власності також належить лізингодавцю, а тому саме він виступає платником податку, звісно якщо на нього не поширюються вимоги податкового законодавства щодо пільг або якщо він не є суб'єктом спеціальних режимів оподаткування. Іноді договори лізингу містять положення щодо зобов'язання лізингоодержувача сплачувати всі пов'язані з майном, що є об'єктом лізингу, податки та інші обов'язкові платежі. Такі положення договорів є не чинними як такі, що суперечать ст.1 Закону про податок з власників транспортних засобів, ст. ст.1, 4, 9, 17 Закону про систему оподаткування.

Частковим вирішенням як для лізингодавця у випадку оперативного лізингу, так і для орендодавця у випадку оренди є включення суми податку до суми плати за користування об'єктом лізингу (до суми орендної плати), оскільки, згідно з пп.5.2.5. Закону "Про оподаткування прибутку підприємств" від 28 грудня 1994 р. № 334/94-ВР "суми внесених (нарахованих) податків, зборів (обов'язкових платежів), установлених Законом України "Про систему оподаткування", відносяться до складу валових витрат підприємства". Щоправда, в цьому випадку, трохи збільшаться зобов'язання з оплати податку на додану вартість (в залежності від формулювання положень договору на 1/5 або 1/6 від суми включеного податку з власників транспортних засобів).

Ще один важливий момент, пов'язаний з правом власності, стосується сплати податку платниками - юридичними особами після відчуження транспортних засобів протягом року. Про що, власне, йдеться? Йдеться про різне розуміння положень ч.2 ст.6 Закону про податок з власників транспортних засобів суб'єктами господарювання та податковими органами. Адже останні намагаються тлумачити положення згаданої статті як такі, що зобов'язують платника - юридичну особу сплачувати податок, навіть після відчуження такого транспортного засобу (Лист ДПАУ від 7 червня 2001 р. № 7549/7/17-0517).

Проаналізуємо положення ч.2 ст.6 Закону про податок з власників транспортних засобів: "Перерахунки юридичними особами розміру податку у зв'язку з перереєстрацією транспортних засобів, визначених цим Законом, протягом даного року не провадяться". Враховуючи положення ст.1 Закону, в якій йдеться про право власності на транспортні засоби як необхідну передумову визнання особи платником податку, можна дійти висновку, що юридична особа не зобов'язана у будь-який спосіб уточнювати розмір своїх податкових зобов'язань і аж ніяк не є платником податку.

Аналогічну позицію зайняв і Вищий господарський суд України. В своєму оглядовому листі "Про деякі питання практики вирішення спорів, пов'язаних із застосуванням законодавства про податки" від 23 листопада 2001 року № 01-8/1271 йдеться саме про таку ситуацію. Так, в абз. б п.6 згаданого листа містяться позиції щодо оцінки чинного законодавства про податки: "Арбітражним судом встановлено, що товариство сплачувало зазначений податок до відчуження транспортних засобів фізичним особам. Договорами купівлі-продажу, податковими накладними та довідкою Державтоінспекції про перереєстрацію автомобілів підтверджується факт продажу відповідних транспортних засобів. Зазначене свідчить про те, що об'єкт оподаткування вибув з володіння товариства, тому обов'язок сплачувати податок з власників транспортних засобів припинився".

Відповідно до ст.34 Закону України "Про дорожній рух" від 30 червня 1993 р. № 3353-ХІІ Державній реєстрації та обліку підлягають призначені для експлуатації на вулично-дорожній мережі загального користування автомобілі, автобуси, самохідні машини, сконструйовані на шасі автомобілів, мотоцикли всіх типів, марок і моделей, причепи, напівпричепи та мотоколяски". їх державна реєстрація і облік здійснюються органами Державтоінспекції Міністерства внутрішніх справ України в порядку, затвердженому постановою КМУ "Про затвердження Правил державної реєстрації та обліку автомобілів, автобусів, а також самохідних машин, сконструйованих на шасі автомобілів, мотоциклів усіх типів, марок і моделей, причепів, напівпричепів та мотоколясок" від 7 вересня 1998 р. № 1388.

2. Об’єкт оподаткуванняПоряд з характеристиками як платника податку, пов'язаними з реєстрацією транспортних засобів та з правом власності на них, має виконуватись ще одна умова - щодо відповідності таких зареєстрованих власних транспортних засобів вимогам ст.2 Закону про податок з власників транспортних засобів, а саме: щоб такі транспортні засоби визнавались об'єктами оподаткування.

Як згадувалося раніше, починаючи з 25 березня 1997 року, об'єкти оподаткування стали визначатися за Гармонізованою системою кодування та опису товарів. В Україні існувало три системи товарної номенклатури. Так, базуючись на угоді про створення вільної торгівлі від 15 квітня 1994 року, через півтора року - 3 листопада 1995 року - було укладено Угоду про єдину Товарну Номенклатуру зовнішньоекономічної діяльності Співдружності Незалежних Держав [далі - ТН ЗЕД СНД). Ведення номенклатури було покладено на митну службу Російської Федерації. Поряд з нею з 1 травня 1992 року існувала товарна номенклатура зовнішньоекономічної діяльності. Нарешті, з 1 липня 2001 року (через 45 днів з моменту офіційного оприлюднення - публікація в газеті "Урядовий кур'єр" від 16 травня 2001 року) Законом України "Про Митний тариф України" від 5 квітня 2001 р. № 2371-ІП (далі - Закон про митний тариф) в основу товарної номенклатури покладено Українську класифікацію товарів зовнішньоекономічної діяльності (далі - УКТЗЕД), яка базується на Гармонізованій системі кодування та опису товарів, яка і застосовується на сьогоднішній день.

Застосовуючи УКТ ЗЕД, необхідно звернути увагу на ряд суттєвих моментів, які прямо можуть вплинути на зобов'язання зі оплати податків. На практиці трапляються випадки, коли суб'єкти підприємницької діяльності з метою зменшення податкових зобов'язань заявляють "Трактори колісні" як машини і механізми для сільськогосподарських робіт. Однак останні класифікуються за позицією 8701 90 "Трактори для сільськогосподарських робіт та трактори для лісового господарства, колісні". Примітка 2 до груп 87: "трактори" означає транспортні засоби, призначені головним чином для буксирування чи штовхання інших транспортних засобів і вантажів, навіть якщо вони містять деяке допоміжне устаткування, що дозволяє транспортувати, з урахуванням їх основного застосування, інструменти, насіння, добрива тощо. І навпаки, деякі органи, найчастіше податкові та органи державної податкової інспекції, безпідставно намагаються віднести комбайни зернозбиральні до груп 87, 88 розділу XVІІ, тоді як вони належать до товарної позиції 8433 "Машини та механізми для збирання й обмолоту сільськогосподарських отже, не обкладаються податком з власників транспортних засобів.

Наступною в Законі є позиція 8703 - "Автомобілі легкові” та інші моторні транспортні засоби, призначені для перевезення людей (крім автомобілів, які класифікуються в товарній позиції 8702, включаючи вантажно-пасажирські автофургони та гоночні автомобілі". До даної товарної позиції включаються моторні транспортні засоби різних видів (включаючи автомобілі-амфібії), призначені для перевезення людей, однак не включаються автомобілі товарної позиції 8702. У транспортних засобів даної товарної позиції можуть бути мотори будь-якого типу (двигуни внутрішнього згоряння, електромотори, газові турбіни тощо).

Дана позиція також поширюється на полегшені триколісні транспортні засоби спрощеної конструкції, зокрема: обладнані мотоциклетним двигуном і колесами тощо, які в силу своєї механічної конструкції мають ознаки звичайних автомобілів, тобто систему керування автомобільного типу або зворотної передачі і диференціалом. Керування такими транспортними засобами здійснюється, як правило, від одного центрального важеля керування, за допомогою якого водій може заводити, робити прискорення, гальмування, зупиняти і давати задній хід транспортному засобу, так само як і направляти його вправо або вліво, задаючи диференціальний момент, що крутить, головним колесам або повертаючи переднє колесо.

Транспортні засоби можуть бути як колісними, так і гусеничними (гусеничні транспортні засоби виступають об'єктом оподаткування на загальних підставах, оскільки виняток передбачено законом лише для гусеничних тракторів). До позиції 8703 також включаються: автомобілі (наприклад, автомобілі-салони, автомобілі, спортивні і гоночні автомобілі); спеціалізовані транспортні засоби, такі, як автомобілі швидкої допомоги, тюремні фургони і катафалки; жилі автофургони; транспортні засоби, спеціально призначені для пересування по снігу (наприклад, снігомобілі); автомашини для гольфових майданчиків і подібні транспортні засоби.

Термін "вантажопасажирський автофургон" означав транспортні засоби з максимальною кількістю в дев'ять сидячих місць (включаючи водія), внутрішній простір яких може без конструктивних змін використовуватися для перевезення як людей, так і вантажів.

Аналізуючи положення законів про податок з власників транспортних засобів та про митний тариф, потрібно зазначити, що не всі транспортні засоби категорії 8703 є об'єктами оподаткування. Об'єктами оподаткування мають бути лише автомобілі легкові та автомобілі з електродвигуном, оскільки товарна група 8703 включає "автомобілі легкові та інші транспортні засоби, призначені для перевезення людей (крім автомобілів товарної позиції 8702), включаючи вантажопасажирські автомобілі, фургони та гоночні автомобілі".

Чимало питань виникає стосовно спеціалізованих транспортних засобів, вантажопасажирських та вантажних транспортних засобів, щодо яких існує багато роз'яснень Державної податкової адміністрації України.

До групи 8704 "Автомобілі вантажні" відносяться: вичайні вантажівки і фургони (з відкритим, закритим брезентом, закриті і т. і); автомобілі і фургони усіх видів для доставки вантажів додому, фургони для переїздів із квартири на квартиру; вантажівки з автоматичними розвантажувальними пристосуваннями (вантажівки з перекидним кузовом і т. і); автомобілі-цистерни (незалежно від того, обладнані вони насосами чи ні); рефрижераторні або термоізольовані вантажівки; багатонастильні вантажівки для перевезення кислоти в ізольованих від ударів контейнерах, балонах із бутаном і т. і,; важкі вантажівки з рамами, що відкидаються, і заглибними похилими трапами для перевезення танків, піднімальних або траншеєкопальних машин, електричних трансформаторів і т. і.; вантажівки, спеціально призначені дня перевезення свіжого бетону (за винятком бетономішалок за товарною позицією 8705); самоскиди, тобто транспортні засоби міцної конструкції з перекидним кузовом або з днищем, що відкривається вниз, призначеним для перевезення г'рунту, породи або інших матеріалів.

Із вище перерахованих транспортних засобів об'єктами оподаткування можуть виступати лише ті, які обладнані двигунами внутрішнього згоряння.

Автомобілі спеціального призначення, пожежні і швидкої допомоги не є об'єктом обкладання податком. Не виступають також об'єктами оподаткування трактори на гусеничному ходу. Мотоцикли (в тому числі мопеди). велосипеди (якщо на них установлений двигун) з об'ємом циліндра двигуна до 50 кубічних сантиметрів не є об'єктом оподаткування. Крім цього, транспортні засоби вантажні, самохідні, що використовуються на заводах, складах, у портах та аеропортах для перевезення вантажів на короткі відстані, теж не є об'єктами оподаткування.

Закон про податок з власників транспортних засобів передбачає, що: підприємства автомобільного транспорту загального користування (щодо транспортних засобів, зайнятих на перевезенні пасажирів, на які в установленому законом порядку визначено тарифи оплати проїзду в цих транспортних засобах незалежно від форм власності); навчальні заклади, які повністю фінансуються з бюджетів (щодо учбових транспортних засобів, за умов використання їх за призначенням) звільняються від оплати податку. Однак це не означає, що такі особи не є платниками податку, оскільки звільнення від сплати ніяким чином не впливає на положення ст.1 Закону про податок з власників транспортних засобів, і вони мають подавати звітність із зазначеного податку [21, с.38].

3. Порядок обчислення і сплати податку з власників транспортних засобівСтроки оплати податку. Податок з власників транспортних засобів та інших самохідних машин і механізмів сплачується: фізичними особами - перед реєстрацією, перереєстрацією транспортних засобів, а також перед технічним оглядом транспортних засобів щорічно або один раз за два роки, але не пізніше першого півріччя року, в якому проводиться технічний огляд; юридичними особами - поквартально рівними частинами до 15 числа місяця, шо настає за звітним кварталом.

За придбані протягом року юридичними особами транспортні засоби податок сплачується перед їх реєстрацією по строках оплати (кварталах), які не настали, починаючи з кварталу, в якому проведено реєстрацію транспортного засобу. Розрахунок суми податку за такі транспортні засоби в 10-денний термін після їх реєстрації подається до відповідного податкового органу. За транспортні засоби, зняті протягом року з обліку, податок не повертається.

Фізичні особи - платники податку зобов'язані пред'являти органам, що здійснюють реєстрацію, перереєстрацію або технічний огляд транспортних засобів, квитанції або платіжні доручення про оплату податку як за попередній, так і за поточний роки, а платники, звільнені від оплати цього податку, - відповідний документ, що дає право на користування цими пільгами.

Юридичні особи - платники податку зобов'язані пред'являти органам, що здійснюють реєстрацію, перереєстрацію або технічний огляд транспортних засобів, платіжні доручення про оплату податку з написом (поміткою) установи банку про зарахування податку по наземних транспортних засобах до територіальних дорожніх фондів, а по водних транспортних засобах - до відповідних бюджетів місцевого самоврядування (сільських, селищних, міських).

У разі відсутності документів про оплату податку або документів, що дають право на користування пільгами, реєстрація, перереєстрація і технічний огляд транспортних засобів не проваляться.

Порядок обчислення і оплати податку. Податок з власників транспортних засобів та інших самохідних машин і механізмів обчислюється юридичними особами на основі звітних даних про кількість транспортних засобів та інших самохідних машин і механізмів за станом на 1 січня поточного року. Обчислення податку з власників наземних транспортних засобів провадиться виходячи з об'єму циліндрів або потужності двигуна кожного виду і марки транспортних засобів, а податок з власників водних транспортних засобів - виходячи з довжини транспортного засобу за ставками, зазначеними у статті 3 Закону України.

У порядку, визначеному податковими органами, юридичні особи подають за місцем свого знаходження та за місцем постійного базування транспортних засобів до податкових органів у строки, визначені законом для річного звітного періоду, на основі бухгалтерського звіту (балансу) розрахунки суми податку за формою, затвердженою центральним податковим органом України.

У разі викрадення транспортного засобу податок його власником не сплачується, якщо факт викрадення підтверджується відповідними документами органів, якими порушено відповідну кримінальну справу (стаття 6 Закону України “Про податок з власників транспортних засобів та інших самохідних машин і механізмів”)

Якщо право користування транспортним засобом передано фізичною особою за дорученням іншій особі, податок з власників транспортник засобів сплачується його власником або від його імені особою, якій це право передано, якщо це передбачено в дорученні на право користування транспортами засобом, за місцем реєстрації цього транспортного засобу.

Сума податку з власників транспортних засобів та інших самохідних машин і механізмів, що сплачується фізичними особами, обчислюється за ставками, визначеними у статті 3 Закон України “Про податок з власників транспортних засобів та інших самохідних машин і механізмів

Якщо транспортні засоби придбано у другому півріччі, то податок сплачується в половинному розмірі встановленої суми.

У разі виявлення юридичних чи фізичних осіб, які не сплачували податок з власників транспортних засобів та інших самохідних машин і механізмів, вони зобов'язані сплатити податок не більш як за три попередніх роки

Перерахування неправильно сплаченого податку допускається не більш як за три попередніх роки.

Оподаткування податком не є прогресивним оскільки транспортні засоби мають незмінний об'єкт оподаткування та тверді ставки.

Розрахунок податку здійснюється згідно з наказу Державної податкової адміністрації від 17 вересня 2001р. №373

Для громадян, у власності яких перебувають транспортні засоби, що відповідно до чинного законодавства повинні проходити державний технічний огляд у 2006 р., граничний термін сплати податку з власників транспортних засобів - 30 червня (п'ятниця).

Таким чином, у разі якщо для транспортного засобу передбачено термін проходження техогляду - один раз на два роки, у 2006 р. громадяни - власники транспортних засобів зобов'язані надати органу, який провадить технічний огляд транспортного засобу, квитанцію про сплату податку з власників транспортних засобів за рік, який передує технічному огляду (2005 р). та за рік, в якому проходить технічний огляд (2006 р), або за два роки разом, а платники, звільнені від сплати цього податку, - відповідний документ, що дає право на пільги. У разі якщо відповідно до чинного законодавства передбачено щорічне проходження технічного огляду транспортного засобу, громадяни повинні надати квитанцію про сплату податку з власників транспортних засобів з річною сумою податку. У Розрахунку суми податку загальну суму податку, що підлягає сплаті, платник розбиває на чотири рівні частини (кожна по 25% від загальної суми податку підсумкового рядка), таким чином узгоджуючи суму податкового зобов'язання зі щоквартальною оплатою податку з власників транспортних засобів до бюджету.

Під час заповнення Розрахунку суми податку за придбані транспортні засоби протягом року проставляється та сума податку, яка відповідає кількості кварталів (включаючи квартал, в якому зареєстровано транспортний засіб), що залишились до кінця року, в якому придбано транспорті засоби.

ДПА України вживаються заходи щодо вдосконалення процесів адміністрування податків, у тому числі з власників транспортних засобів. а саме: розробляються моделі автоматизованого адміністрування податку на базі систем міжвідомчого обміну інформацією, проводиться роз'яснювальна робота

4. Пільги при оподаткуванні податком. Відповідальність платниківВід оплати податку звільняються:

а) підприємства автомобільного транспорту загального користування щодо транспортних засобів, зайнятих на перевезенні пасажирів, на які в установленому законом порядку визначено тарифи оплати проїзду в цих транспортних засобах незалежно від форм власності;

б) навчальні заклади, які повністю фінансуються з бюджетів, стосовно учбових транспортних засобів, при умові використання їх за призначенням;

в) особи, зазначені у пунктах 1 і 2 статті 14 Закону України "Про статус і соціальний захист громадян, які постраждали внаслідок Чорнобильської катастрофи", статтях 4-11 Закону України "Про статус ветеранів війни, гарантії їх соціального захисту", статтях б і 8 Закону України "Про основні засади соціального захисту ветеранів праці та інших громадян похилого віку в Україні", а також інваліди незалежно від групи інвалідності (у тому числі діти-інваліди за поданням органів соціального захисту) - щодо одного легкового автомобіля (мотоколяски) з об'ємом циліндрів двигуна до 2500 куб. см або одного мотоцикла з об'ємом циліндрів двигуна до 650 куб. см чи одного човна моторного або катера (крім спортивного) з довжиною корпусу до 7,5 м.

г) особи, зазначені у пунктах 3 і 4 статті 14 Закону України "Про статус і соціальний захист громадян, які постраждали внаслідок Чорнобильської катастрофи", щодо одного легкового автомобіля з об'ємом циліндрів двигуна до 2500 куб. см або одного мотоцикла з об'ємом циліндрів двигуна до 650 куб. см чи одного човна моторного або катера (крім спортивного) з довжиною корпусу до 7,5 м до їх відселення та протягом трьох років після переселення із зони гарантованого добровільного відселення чи зони посиленого радіоекологічного контролю;

д) на 50 відсотків - сільськогосподарські підприємства товаровиробники за трактори колісні, автобуси та спеціальні автомобілі для перевезення людей з кількістю місць не менше десяти;

е) на 50 відсотків - громадяни, у власності яких знаходяться легкові автомобілі (код 87 03), вироблені в країнах СНД і поставлені на облік в Україні до 1990 року включно.

Відповідальність платників.

У разі приховування (заниження) об'єктів оподаткування з власників транспортних засобів стягуються сума несплаченого податку, а також пеня або штраф у порядку, передбаченому законом.

Посадові особи, винні у приховуванні (неврахуванні) об'єктів оподаткування, а також у відсутності бухгалтерського обліку чи веденні його з порушенням встановленого порядку, у неподанні, несвоєчасному поданні або поданні не за встановленою формою розрахунків чи інших документів, пов'язаних з обчисленням і оплатою податку, притягаються до відповідальності відповідно до чинного законодавства.

Недоїмки по податку, а також суми штрафів, пеня стягуються з платників податку згідно з законодавством.

Похожие работы

... 2001р. №373 Для громадян, у власності яких перебувають транспортні засоби, що відповідно до чинного законодавства повинні проходити державний технічний огляд у 2006 р., граничний термін сплати податку з власників транспортних засобів - 30 червня (п'ятниця). Таким чином, у разі якщо для транспортного засобу передбачено термін проходження техогляду - один раз на два роки, у 2006 р. громадяни - ...

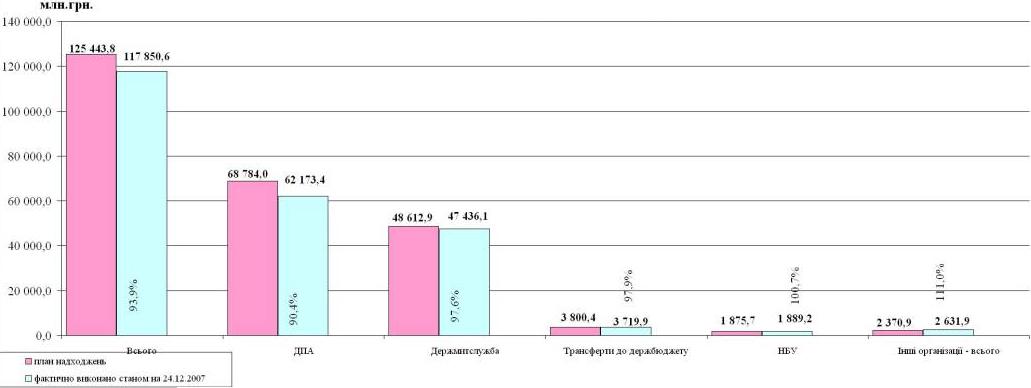

... і органи, а за справлянням і перерахуванням податку до бюджету під час ввезення (пересилання) товарів на митну територію України – митні органи. Розділ 2. Особливості справляння податку на додану вартість в зарубіжних країнах 2.1 Особливості справляння ПДВ у Росії Податок на додану вартість (ПДВ) запроваджений у Росії в 1992 р. У визначенні доданої вартості за російським законодавством ...

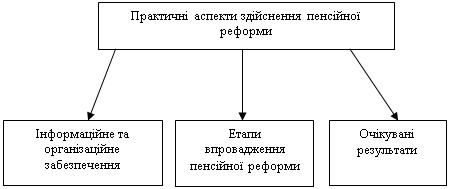

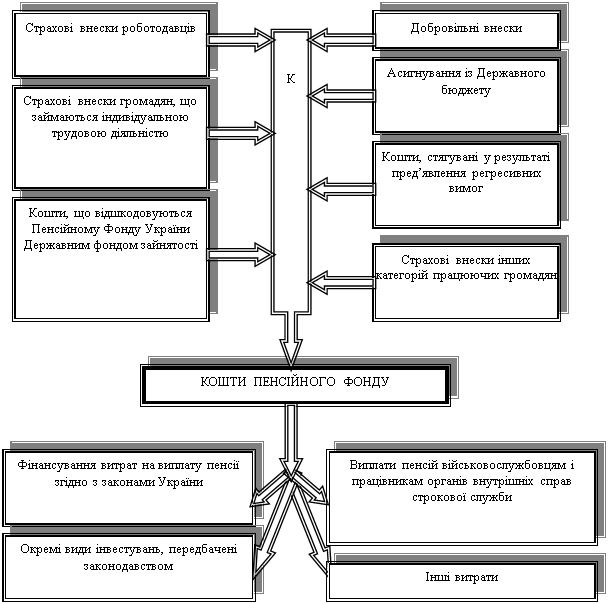

... . Може самостійно здійснювати зовнішньоекономічну діяльність згідно з законодавством. 2.2 Порядок справляння внесків до пенсійного фонду на прикладі підприємства 2.2.1 Порядок здійснення нарахувань з заробітної плати внесків на загальнообов’язкове державне пенсійне страхування Обчислення страхових внесків здійснюється страхувальниками на підставі бухгалтерських та інших документів, відпові ...

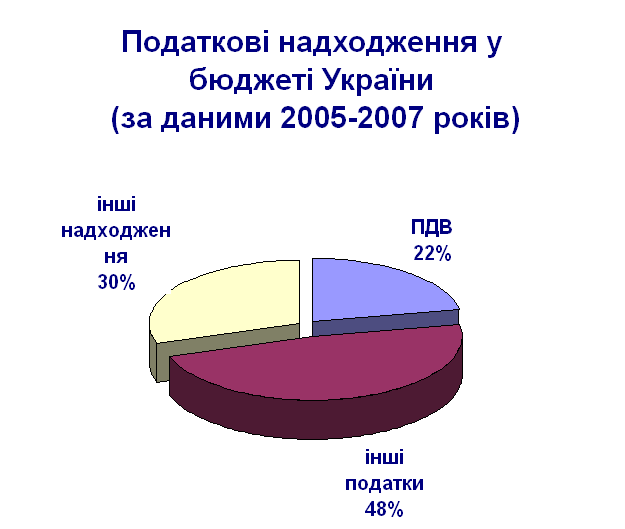

... ітнику. Податкова система відіграє провідну роль у формуванні державних доходів, відчутно впливає на доходи юридичних та фізичних осіб [11,42-44 с.]. ЗНАЧЕННЯ ЗАГАЛЬНОДЕРЖАВНИХ ПОДАТКІВ ДЛЯ БЮДЖЕТУ 1.3. Склад і характеристика загальнодержавних податків Загальнодержавні податки установлюють вищі органи влади. Їх стягнення є обов’язковим на всій території країни незалежно від того, до ...

0 комментариев