Навигация

Загальнодержавні податки та їх значення для бюджету

Загальнодержавні податки та їх значення для бюджету

Зміст

Вступ 6

1. Податки в системі державного доходу 8

1.1. Основні етапи становлення податкової системи України 8

1.2. Основи побудови податкової системи України 12

2. Значення загальнодержавних податків для бюджету 16

2.1. Склад і характеристика загальнодержавних податків 16

2.2. Основні завдання вдосконалення податкової системи України 33

Висновки 36

Список використаної літератури 36

Додаток А – Виконання спільного фонду Державного

бюджету України в 2007 році (станом на 24.12.2007) 38

Додаток Б – Фінансові показники виконання

державного і місцевих бюджетів 38

Вступ

Трансформаційні процеси, що відбуваються в Україні, вимагають чіткої координації дій в усіх сферах та ланках економічної і фінансової системи, що і є концептуальною основою стратегії економічного і соціального розвитку нашої держави на 2002-2011 рр. «Європейський вибір». Україна може зайняти належне ій місце серед провідних європейських країн (з високим рівнем економічного зростання, зайнятості і доходів населення) тільки на шляху широкого і повного реформування економіки, прискореного розвитку ринкового господарства і демократії.

Тому дуже актуальним постає питання щодо діяльності податкової системи України, від якої залежить добробут держави на політичному, економічному та соціальному рівнях.

Виходячи з вище сказаного було обрано таку тему курсової роботи: «Загальнодержавні податки та їх значення для державного бюджету»

Метою написання курсової роботи є розкриття складу та структури загальнодержавних податків України, ознайомлення з способами оподаткування найбільш важливими видами загальнодержавних податків в Україні.

Предметом курсової роботи загальнодержавні податки і розкриття їх значення для державного бюджету.

Податки є необхідною ланкою економічних стосунків в суспільстві з моменту виникнення держави. Розвиток і зміна форм державного пристрою завжди супроводяться перетворенням податкової системи. У сучасному цивілізованому суспільстві податки — основна форма доходів держави. Окрім цієї суто фінансової функції податковий механізм використовується для економічної дії держави на суспільне виробництво, його динаміку і структуру, на стан науково-технічного прогресу. Податки відомі давним-давно, ще на зорі людської цивілізації. Їх поява пов'язана з найпершими суспільними потребами.

У зв’язку зі зміною облікового забезпечення звітності про податки, збори та платежі виникла потреба в підготовці висококваліфікованих спеціалістів.

Система оподаткування України є сукупністю податків, зборів, інших обов'язкових платежів до бюджету і внесків до державних цільових фондів, що стягуються в установленому порядку. Її сьогоднішній стан можна охарактеризувати як створення основ.

Проблемою, досліджуваною в даній роботі, є ефективне функціонування податкової системи України, де особлива увага приділяється ролі загальнодержавних податків.

ПОДАТКИ В СИСТЕМІ ДЕРЖАВНОГО ДОХОДУ

1.1. Основні етапи становлення податкової системи України

Податки існують в людському суспільстві майже тисячу років, але як і раніше немає для людини не приємнішої процедури, ніж їх сплата. Високі податки — це завжди неминуча убогість, розорення держави, шлях до катастрофи. Там, де високі податки, немає і мови про свободу і забезпечене майбутнє. З іншого боку, винахід податків мало дуже велике значення для розвитку людського суспільства, оскільки, мобілізує через податки значні ресурси в своє розпорядження, державні структури забезпечували захист своєї держави, розвивали виробництво, покращували матеріальний добробут своїх громадян, впливали на стан і розвиток науки, культури.

Формування податкової системи України розпочалося на рубежі 1991-1992 років. Складно визначити якусь конкретну дату, оскільки ще довгий час в оподаткуванні використовувалися нормативні акти СРСР. Україна в 1991 році почала керуватися Законом Української РСР "Про систему оподаткування" від 25.06.91 р. № 1251-XII" як закон, регулюючий національну систему оподаткування. Проте це був досить недосконалий акт. Особливістю податкової системи України в 1992 р. з'явилася поява нових податків. Так, виникають механізми податку на доходи (введений Законом України "Про оподаткування доходів підприємств і організацій" від 21.02,92 р. № 2146-ХП), податку на додану вартість (Закон України "Про податок на додану вартість" від 20.12.1991 р. № 2007- XII, а потім прийнятий Декрет КМ. України від 26.12.92 г № 14-92) і др. [8, 89-91 с].

Ці важелі визначали специфіку податкової системи України. Оподаткування доходів підприємств і організацій проводилося по ставці 18 %, механізм податку на додану вартість передбачав максимальну ставку 20 % до оподатковуваного обороту. З'являється акцизний збір стосовно нових умов (Закон України "Про акцизний характер, він був скасований Законом України "Про акцизний збір" від 18.12.91 р. № 1996- XII). Разом з цим використовувалися і сталі податкові важелі: податок з власників транспортних засобів, плата за землю, прибутковий податок з громадян.

Рубіж 1992-1993 року в Україні характеризувався жвавими дискусіями при обговоренні перспектив розвитку податкової системи. В кінці 1992 р. сформувалися декілька концепцій

Перша — відображала позицію голови комісії з питань економічної реформи і управління народним господарством Верховної Ради України В.Піліпчука. У її основі лежало оподаткування об'ємів реалізації, по яких за звітний період вчинила оплата, за рахунок продавця, з системою диференційованих ставок залежно від сфери і виду діяльності.

Друга — ґрунтувалася на підході Головної Державної податкової інспекції, Міністерства фінансів і Міністерства економіки України. Система оподаткування тут була представлена податком на прибуток (при єдиній ставці рівні 30-35 %); пільгуванням засобів, що направляються на інвестиційні цілі: обмеженням ставки податку на додану вартість 20 % і відміною пільг по ньому; чітким розмежуванням податків на державних і місцевих; переходом в оподаткуванні фізичних осіб до сукупного річного доходу як об'єкту оподаткування.

Третя — була запропонована Українським Союзом промисловців і підприємців. Вона представляла концепцію, в цілому аналогічну другий, але з великим акцентом на заходи, що забезпечують пріоритет виробників.

На початок 1993 року податкова система придбала риси, сформульовані Мінфіном, Мінекономіки і тому подібне, що і було закріплено в пакеті Декретів Кабінету Міністрів України від 26 грудня 1992 року. Цього дня стався "декретний залп" в області податкового регулювання, що практично відновив всю систему податків України.

У 1993 році основним видом прямих податків на юридичних осіб, що діяв в Україні, був податок на доходи. Закон України "Про оподаткування доходів підприємств і організацій" був ухвалений 21 лютого 1992 р., і протягом всього 1992 р. податок стягувався з юридичних осіб на території України. В умовах пошуку оптимальних податкових важелів з початку 1993 р. як прямий податок був введений податок на прибуток (Декрет Кабінету Міністрів України "Про податок на прибуток підприємств і організацій" від 26.12.1992 р. № 12-92). Проте, не дивлячись на прогресивніший характер, він був скасований Законом України "Про Державний бюджет України на 1993 рік" (ст. 8) і, зачинаючи з другого кварталу 1993 року, був відновлений у дії Закон України "Про оподаткування доходів підприємств і організацій". Така зміна в 1993 році була спробою верстати Держбюджет, не збільшуючи його дефіцит. Одним з важелів цієї політики було вибрано повернення до більш напруженого податкового пресу. Відносно новим для податкового законодавства в 1992 році для оподаткування доходу (прибули) з'явилося використання механізму податкового кредиту. Платники зіткнулися з ним з початку 1992 року. Якісне оновлення податкової системи України припало на 1994-1995 роки. У цей період формуються стійкі, відпрацьовані податкові механізми. Разом з діючими податками виникають нові (наприклад, податок на промисел). До 1994 року остаточно формується система місцевих податків і зборів, введена Декретом Кабінету Міністрів України "Про місцеві податки і збори" від 20.05.93 р. № 56-93 і уточнена Законом України від 17.06.93 р. № 3293-XII [10, 120-122 с.].

Найбільш значні зміни в цей період були пов'язані з ухваленням Закону України "Про внесення змін і доповнень до Закону Української РСР "Про систему оподаткування" від 02.02.94 р. № 9904-Х11: Закону України "Про оподаткування прибутку підприємств" від 28.12.94 р. № 334/94-ВР. Закріплюються механізми реалізації контролюючої функції податків: Закон України "Про внесення змін і доповнень до Закону України "Про державну податкову службу в Україні" від 24.12.93 р. № 3813-Х11; Закон України "Про Державний реєстр фізичних осіб платників податків і інших обов'язкових платежів від 22.12.94 р. № 320/94-ВР.

У 1997 році відповідно до Указу Президента України "Про заходи по реформуванню податкової політики" від 31.07.96 р. № 621/96 зачався наступний етап розвитку податкової системи України, який не приніс очікуваного результату. Унаслідок економічної кризи, яка характеризувалася спадом виробництва, падінням об'єму товарної продукції і послуг, посиленням бюджетного дефіциту, податкова система не придбала стабільності. В умовах кризи неплатежів платник завжди міг своєчасно розрахуватися з бюджетом. Об'єми накопиченої простроченої заборгованості, у тому числі безнадійною, в умовах недоступності кредитів і несприятливого інвестиційного клімату в країні не дозволили більшості підприємств стабілізувати свій фінансовий стан, збільшити обсяги виробництва і послуг і своєчасно сплатити податки і поточні платежі.

Сучасна податкова система регламентує основні обов'язки платників: вести бухгалтерський облік, складати звітність про фінансово-господарську діяльність і забезпечувати її збереження; у терміни, встановлені законодавством, подавати в державні податкові інспекції і інші державні органи бухгалтерську звітність і інші документи і відомості, пов'язані з численням і сплатою податків і інших обов'язкових платежів; своєчасно і в повному розмірі сплачувати податкові суми і здійснювати інші обов'язкові платежі, допускати службових осіб податкових інспекцій для обстеження приміщень, які використовуються з метою отримання доходів або пов'язані із змістом об'єктів оподаткування, а також для перевірок по питаннях числення податків і інших обов'язкових платежів; виконувати інші обов'язки, пов'язані з численням і сплатою податків і інших обов'язкових платежів.

Похожие работы

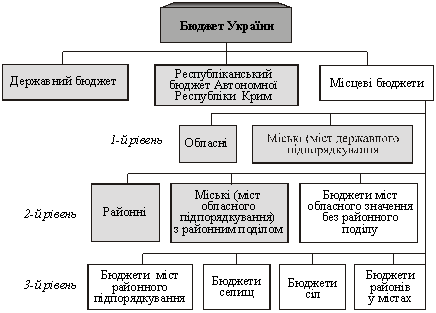

... , підприємницьких структур різних форм власності, що зумовлює становлення місцевих бюджетів як важливого фінансового інструменту регулювання господарського і соціального життя. Важливим при оцінці ролі місцевих бюджетів у соціально-економічному розвитку регіонів є аналіз співвідношення обсягів місцевих бюджетів із загальними витратами зведеного бюджету (таблиця 31.2) Таблиця 31.2 Співвідношення ...

... наданню послуг у сфері ігорного бізнесу та побутових послуг за готівку та інших форм розрахунку. Об’єкт: плата за торгівельний патент. 3. Податкові пільги в державному регулюванні економіки. Податкові пільги – це інструменти податкового регулювання, що закріплені в нормативних актах як винятки із загальної схеми обчислення конкретного виду податку, і стосуються, об’єкта, ставки або ...

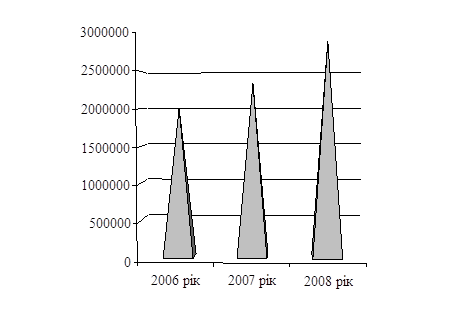

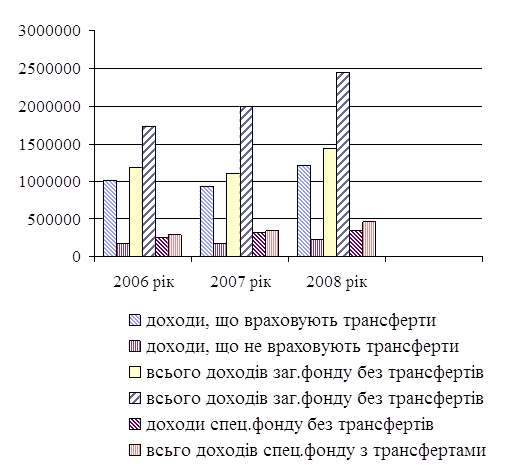

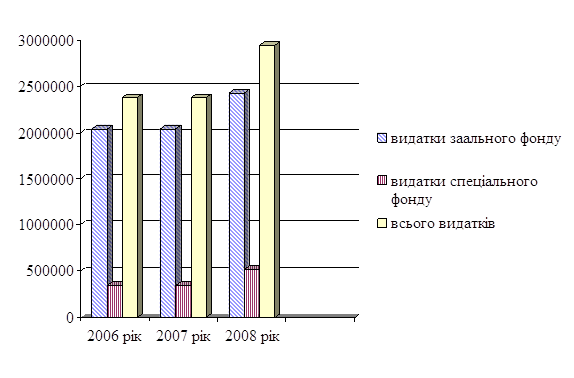

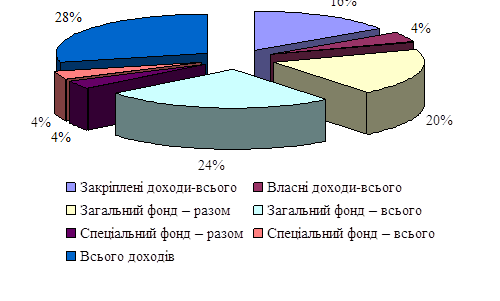

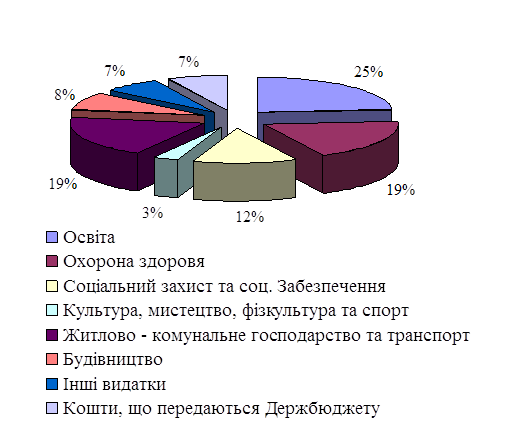

... із виконання доходної та видаткової частини бюджету. Отже, наступний розділ дипломної роботи присвятимо висвітленню характеристики і поглибленому аналізу стану даної проблеми. Розділ 2. Аналіз виконання і планування місцевих бюджетів 2.1 Аналіз виконаня місцевих бюджетів по Харківській області Місцевий бюджет виконується за розписом, який затверджується керівником місцевого фінансового ...

... 10 відсотків видатків від загального фонду відповідного місцевого бюджету протягом будь-якого бюджетного періоду, коли планується обслуговування боргу. Основним у сфері місцевих бюджетів і міжбюджетних відносин має бути проведення бюджетної політики, спрямованої на забезпечення гармонійного поєднання принципів бюджетного унітаризму з елементами децентралізації, реформування цих відносин з ...

0 комментариев