Навигация

Анализ финансового состояния предприятия-инициатора инвестиционного проекта

2. Анализ финансового состояния предприятия-инициатора инвестиционного проекта

Бухгалтерский баланс (форма №1) представлен в таблице 2.1:

Таблица 2.1

Бухгалтерский баланс ООО «Пилот»

| Актив | Код строки | На начало периода | На конец периода |

| 01 | 02 | 03 | 04 |

| I. Внеоборотные активы |

| ||

| Нематериальные активы, в т.ч. амортизация | 110 | 93,9 | 128 |

| Основные средства, в т.ч. | 120 | 19303,6 | 26356,6 |

| Здания машины оборудование | 122 | 19303,6 | 26356,6 |

| Долгосрочные финансовые вложения | 140 | 2144 | 2927 |

| Прочие внеоборотные активы | 150 | 86,6 | 118,3 |

| Итого по разделу I | 190 | 21628,1 | 29529,9 |

| II. Оборотные активы | 210 | 8889,6 | 12416,1 |

| Сырье, материалы и прочие аналогичные ценности, в т.ч. | 211 | 8852,5 | 12087 |

| Товары отгруженные | 215 | 37,1 | 329,1 |

| НДС по приобретенным ценностям | 220 | 69,6 | 95 |

| Дебиторская задолженность (платежи до 12 мес.) | 240 | 151,6 | 207 |

| Краткосрочные финансовые вложения, в т.ч. | 250 | 1382 | 1887 |

| Краткосрочные займы и кредиты | 251 | 121,6 | 166 |

| Денежные средства, в т.ч. | 260 | 935,7 | 1000 |

| Касса | 261 | 215,8 | 295 |

| Расчетные счета | 262 | 558 | 484 |

| Валютные счета | 263 | 91,6 | 125 |

| Прочие денежные средства | 264 | 70,3 | 96 |

| Прочие оборотные активы | 270 | 188,2 | 257 |

| Итого по разделу II | 290 | 11616,7 | 15862,1 |

| Итого Актив | 300 | 33244,8 | 45392 |

| Пассив |

| ||

| III. Капитал и резервы |

| ||

| Уставной капитал | 410 | 28579 | 39021 |

| Добавочный капитал | 420 | 1382 | 1887 |

| Резервный капитал, в т.ч. | 430 | 345 | 471 |

| Резервы, образованные в соответствии с законодательством | 431 | 151,6 | 207 |

| Резервы, образованные в соответствии с учредительными документами | 432 | 193,4 | 264 |

| Непокрытый убыток (нераспределенная прибыль) | 470 | 73,2 | 100 |

| Итого по разделу III | 490 | 30379,2 | 41479 |

| IV. Долгосрочные обязательства |

| ||

| Займы и кредиты (долгосрочные) | 510 | 111,9 | 153 |

| Прочие долгосрочные обязательства | 520 | 91,6 | 125 |

| Итого по разделу IV | 590 | 203,5 | 278 |

| V. Краткосрочные обязательства |

| ||

| Кредиторская задолженность, в т.ч. | 620 | 1863 | 2544 |

| 01 | 02 | 03 | 04 |

| поставщикам и подрядчикам | 621 | 1111,1 | 1517 |

| задолженность перед персоналом организации | 622 | 437 | 597 |

| задолженность перед государственными внебюджетными фондами | 625 | 72,5 | 99 |

| Задолженность по налогам и сборам | 626 | 106,9 | 146 |

| Прочие кредиторы | 628 | 135,5 | 185 |

| Доходы будущих периодов | 640 | 126,7 | 173 |

| Резервы предстоящих расходов | 650 | 440,2 | 601 |

| Прочие краткосрочные обязательства | 660 | 232,2 | 317 |

| Итого по разделу V | 690 | 2662,1 | 3635 |

| Итого Пассив | 700 | 33244,8 | 45392 |

На основании баланса произведем аналитическую группировку статей актива (табл. 2.3) и пассива (табл. 2.2) предприятия.

Таблица 2.2

Аналитическая группировка и анализ статей пассива баланса

ООО «Пилот»

| Пассив баланса | На начало периода | На конец периода | Абсолютное отклонение, тыс. руб. | Темп роста, % | ||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | |||

| 01 | 02 | 03 | 04 | 05 | 06 | 07 |

| Источники имущества | 33244,8 | 100 | 45392 | 100 | 12147,2 | 136,54 |

| 1. Собственный капитал, в т.ч. | 30379,2 | 91,38 | 41479 | 91,38 | 11099,8 | 136,54 |

| уставной капитал | 28579 | 85,79 | 39021 | 85,79 | 10442 | 136,54 |

| добавочный капитал | 1382 | 4,16 | 1887 | 4,16 | 505 | 136,54 |

| резервный капитал | 345 | 1,04 | 471 | 1,04 | 126 | 136,52 |

| нераспределенная прибыль | 73,2 | 0,22 | 100 | 0,22 | 26,8 | 136,61 |

| 2. Заемный капитал в т.ч. | 2865,6 | 8,62 | 3913 | 8,62 | 1047,4 | 136,55 |

| долгосрочные обязательства | 203,5 | 0,61 | 278 | 0,61 | 74,5 | 136,61 |

| краткосрочные кредиты и займы | 0 | 0 | 0 | 0 | 0 | 0 |

| кредиторская задолженность | 1863 | 5,6 | 2544 | 5,6 | 681 | 136,55 |

| задолженность учредителям по выплате доходов | 0 | 0 | 0 | 0 | 0 | 0 |

| доходы будущих периодов | 126,7 | 0,38 | 173 | 0,38 | 46,3 | 136,54 |

| резервы предстоящих расходов | 440,2 | 1,32 | 601 | 1,32 | 160,8 | 136,53 |

| 01 | 02 | 03 | 04 | 05 | 06 | 07 |

| прочие краткосрочные обязательства | 232,2 | 0,7 | 317 | 0,7 | 84,8 | 136,52 |

Таблица 2.3

Аналитическая группировка и анализ статей актива баланса

ООО «Пилот»

| Актив баланса | На начало периода | На конец периода | Абсолютное отклонение, тыс. руб. | Темп роста, % | ||

| тыс. руб. | % к итогу | тыс. руб. | % к итогу | |||

| 01 | 02 | 03 | 04 | 05 | 06 | 07 |

| Имущество - всего | 33244,8 | 100,0 | 45392 | 100,0 | 12147,2 | 136,54 |

| 1. Иммобилизованные активы, в т.ч.: | 21628,1 | 65,06 | 29529,9 | 65,06 | 7901,8 | 136,53 |

| нематериальные активы | 93,9 | 0,28 | 128 | 0,28 | 34,1 | 136,32 |

| основные средства | 19303,6 | 58,07 | 26356,6 | 58,06 | 7053 | 136,54 |

| незавершенное строительство | 0 | 0 | 0 | 0 | 0 | 0 |

| доходные вложения в материальные ценности | 0 | 0 | 0 | 0 | 0 | 0 |

| долгосрочные финансовые вложения | 2144 | 6,45 | 2927 | 6,45 | 783 | 136,52 |

| прочие внеоборотные активы | 86,6 | 0,26 | 118,3 | 0,26 | 31,7 | 136,61 |

| 2. Оборотные активы, в т.ч. | 11616,7 | 34,94 | 15862,1 | 34,94 | 4245,4 | 136,55 |

| запасы | 8889,6 | 26,74 | 12416,1 | 27,35 | 3526,5 | 136,67 |

| дебиторская задолженность (больше 12 месяцев) | 0 | 0 | 0 | 0 | 0 | 0 |

| дебиторская задолженность (меньше 12 месяцев) | 151,6 | 0,46 | 207 | 0,46 | 55,4 | 136,54 |

| денежные средства | 935,7 | 2,81 | 1000 | 2,2 | 64,3 | 136,87 |

| НДС по приобретенным ценностям | 69,6 | 0,21 | 95 | 0,21 | 25,4 | 136,49 |

| краткосрочные финансовые вложения | 1382 | 4,16 | 1887 | 4,16 | 505 | 136,54 |

| прочие оборотные активы | 188,2 | 0,57 | 257 | 0,57 | 68,8 | 136,36 |

Из таблиц 2.2 и 2.3 следует, что по всем показателям произошел рост более чем на 36%, при этом структура баланса не изменилась.

Доля собственного капитала предприятия превышает 90%, что свидетельствует о надежной ситуации для потенциальных инвесторов.

Рассчитаем А1, А2, А3, А4, П1, П2, П3, П4 на основании данных таблицы 2.1 (см. табл. 2.4):

Таблица 2.4

Анализ ликвидности баланса предприятия, тыс. руб.

| Актив | Начало периода | Конец периода | Пассив | Начало периода | Конец периода |

| 01 | 02 | 03 | 04 | 05 | 06 |

| А1 | 2317,7 | 2887 | П1 | 1863 | 2544 |

| А2 | 339,8 | 464 | П2 | 799,1 | 1091 |

| А3 | 8959,2 | 12511,1 | П3 | 203,5 | 278 |

| А4 | 21628,1 | 29529,9 | П4 | 30379,2 | 41479 |

Примечание: А1 = ст. 250 + ст. 260, А2= ст. 230 + ст. 240 + ст. 270,

А3 = стр. 210 + стр. 220, А4 = стр. 190, П1 = стр. 620, П2 = стр. 690 – стр. 620, П3 = стр. 590, П4 = стр. 490

Поскольку выполняется неравенство А4<П4, то соблюдается минимальное условие ликвидности. Можно считать предприятие близким к абсолютной ликвидности, т.к. А2<П2.

Оценим платежеспособность предприятия по следующим коэффициентам:

КАЛ = ДС/КП

где КАЛ – коэффициент абсолютной ликвидности;

ДС – денежные средства и их эквиваленты;

КП – краткосрочные пассивы.

КПП = (ДС+ДБ)/КП

где КПП – коэффициент промежуточного покрытия;

ДБ – расчеты с кредиторами.

КПО = ТА/КП

где КПО – общий коэффициент покрытия;

ТА – текущие активы.

КЛТ = З/КП

где КЛТ – коэффициент ликвидности товарно-материальных ценностей;

З – запасы.

Данные по оценке платежеспособности представлены в таблице 2.5:

Таблица 2.5

Оценка платежеспособности ООО «Пилот»

| Показатель | Начало периода | Конец периода | Абсолютное отклонение | Темп изменений |

| 01 | 02 | 03 | 04 | 05 |

| КАЛ | 0,502254 | 0,393082 | -0,10917 | 78,26% |

| КПП | 0,583629 | 0,47445 | -0,10918 | 81,29% |

| КПО | 6,23548 | 6,235102 | -0,00038 | 99,99% |

| КЛТ | 4,771659 | 4,880542 | 0,108884 | 1,03% |

Анализ показывает, что коэффициент абсолютной ликвидности находится в пределах нормы, общий коэффициент покрытия выше нормы, а коэффициент промежуточного покрытия ниже нормы, что свидетельствует об излишнем количестве запасов на предприятии.

Проведем теперь оценку кредитоспособности предприятия по формулам, приведенным ниже:

КОК = N/А

где КОК – отношение объема выручки к чистым текущим активам;

N – выручка;

А – активы.

КОС = N/СК

где КОС – отношение объема реализации к собственному капиталу;

СК – собственный капитал.

ККОС = Дк/СК

где ККОС – отношение краткосрочной задолженности к собственному капиталу;

Дк – краткосрочная задолженность;

КПДЗ = ДЗ/N

где КПДЗ – отношение дебиторской задолженности к выручке;

ДЗ – дебиторская задолженность;

КЛКЗ = Ал/ Дк

где КПО – отношение ликвидных активов к краткосрочной задолженности предприятия;

Ал – дебиторская задолженность;

Сведем данные в таблицу 2.6:

Таблица 2.6

Оценка кредитоспособности ООО «Пилот»

| Показатель | Начало периода | Конец периода | Абсолютное отклонение | Темп изменений |

| 01 | 02 | 03 | 04 | 05 |

| КОК | 1,520959 | 1,046167 | -0,474792153 | 68,78% |

| КОС | 1,659229 | 1,141302 | -0,517927407 | 68,78% |

| ККОС | 0,224855 | 0,224867 | 0 | 100% |

| 01 | 02 | 03 | 04 | 05 |

| КПДЗ | 0,224855 | 0,224867 | 0 | 100% |

| КЛКЗ | 1,301594 | 1,204474 | -0,09712016 | 92,54% |

Проведенный анализ показывает снижение ряда показателей.

Ниже приводятся формулы оценки финансовой устойчивости предприятия.

ККС = СК/ВБ

где ККС – коэффициент концентрации собственного капитала;

ВБ – валюта баланса.

ККП = ЗК/ВБ

где ККП – коэффициент концентрации заемного капитала;

ЗК – заемный капитал.

КС = ЗК/СК

где КС – коэффициент соотношения собственного и заемного капитала.

КМ = СОС/СК

где КМ – коэффициент маневренности собственных средств;

СОС – собственные оборотные средства.

КСВ = ДП/ВА

где КСВ – коэффициент структуры долгосрочных вложений;

ДП – долгосрочные пассивы;

ВА – внеоборотные активы.

КР = Рн/ВБ

где КР – коэффициент реальной стоимости имущества;

ДП – долгосрочные пассивы;

ВА – внеоборотные активы.

КУФ = (СК + ДП)/(ВА + ТА)

где КУФ – коэффициент устойчивого финансирования.

Рассчитаем данные и сведем их в таблицу 2.7:

Таблица 2.7

Оценка финансовой устойчивости ООО «Пилот»

| Показатель | Начало периода | Конец периода | Абсолютное отклонение | Темп изменений |

| 01 | 02 | 03 | 04 | 05 |

| ККС | 0,280284 | 0,280294 | 0 | 100% |

| ККП | 0,006121 | 0,006124 | 0 | 100% |

| КС | 0,021839 | 0,02185 | 0 | 100% |

| КМ | 0,961 | 0,961016 | 0 | 100% |

| КСВ | 0,009409 | 0,009414 | 0 | 100% |

| КР | 0,848048 | 0,854175 | 0 | 100% |

| КУФ | 0,936977 | 0,936971 | 0 | 100% |

Рассчитаем теперь показатель Альтмана по формуле:

Z = 1,2 х (ТА/ВБ) + 3,3 х (Р/ВБ) + 1,4 х (ФРП/ВБ) + 0,6 х УК/ (КП+ДП) + (N/ВБ)

На начало периода показатель Альтмана равен 12,0; на конец периода – 11,87, т.е. вероятность банкротства предприятия очень низкая.

Проанализируем неравенство

З < СОС + КЛТ

В начале периода это неравенство выполняется, т.е. предприятие обладает абсолютной финансовой устойчивостью, в конце периода – не выполняется и предприятие переходит в неустойчивое финансовое состояние. Причина этому – возросшие запасы.

Похожие работы

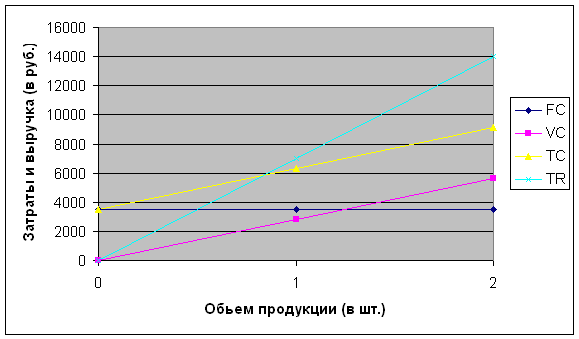

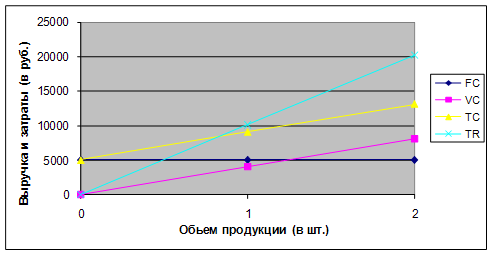

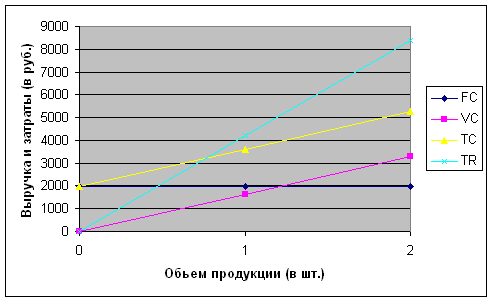

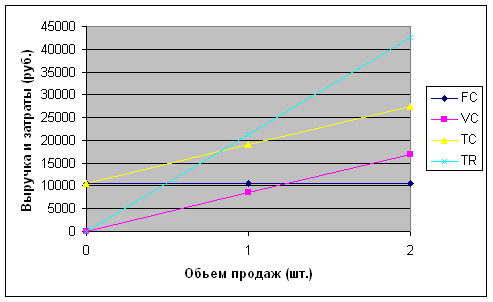

... достаточно стабильна, факторы, влияющие на ее изменения, предопределены спецификой отрасли и предсказуемы. На основании анализа безубыточности можно заключить, что затраты на производство и реализацию программного обеспечения фирмы «Квестор плюс» окупятся и принесут прибыль при достижении необходимого объема производства, как и вложение инвестиций в деятельность компании. Целью проекта является ...

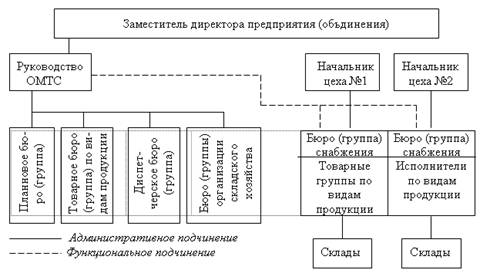

... опасения, удастся ли и в последующих периодах сохранить данную положительную динамику при отсутствии должного внимания маркетинговому подходу в управлении предприятием. Анализ результатов использования основных групп методов управления предприятием на ООО «Бизнес Фудз» представляет собой сложную задачу. Предприятию необходимо разрабатывать новые и совершенствовать существующие методы управления ...

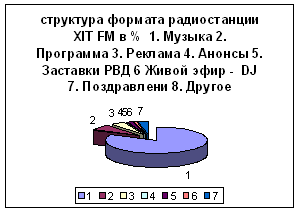

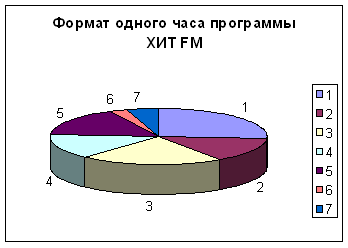

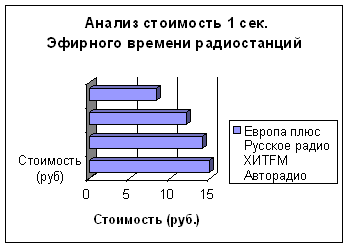

... автомобиля, вы срочно звоните на радио, и опять получаете приз (путевку в загрантур, поход в ресторан, аудио-, видео - и бытовую технику, и т.д.). 2.2 Адаптация радиостанции Хит FM на рынке СМИ Анализ рынка радиостанций. В Екатеринбурге вещают 16 станций, представляя достаточно широкий спектр музыки программ для различных аудиторий. Вещают все на русском языке и по основному содержанию на ...

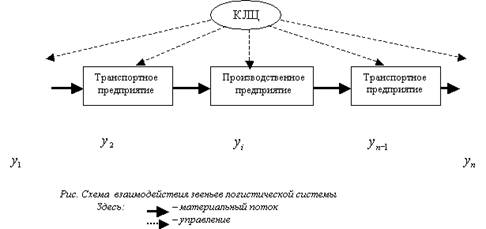

... вывод. За 2006 год выручка от реализации составила 38912 тыс. руб., себестоимость реализованной продукции 34705 тыс. руб. чистая прибыль ООО "Авелена Логистик" за 2006 год составила 3164 тыс. руб. 2.2 Описание видов экспедирования контейнеров в компании "Авелана логистик" Транспортная компания "Авелана логистик" осуществляет следующий спектр услуг: - Экспедирование экспортно-импортных и ...

0 комментариев