Навигация

Анализ финансового состояния предприятия

2.2 Анализ финансового состояния предприятия

Анализ финансового состояния начинается с общей оценки структуры средств хозяйствующего субъекта и источников их формирования, изменения ее на конец года в сравнении с началом по данным баланса. В этой ситуации используется приемы структурно-динамического анализа.

Таблица 1. Структура имущества организации и источников его формирования за 2007г.

| Показатель | Значение показателя | Изменение | ||||

| на начало периода | на конец периода | (гр.4-гр.2), тыс. руб. | (гр.4: гр.2), % | |||

| в тыс. руб. | в % к валюте баланса | в тыс. руб. | в % к валюте баланса | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Актив | ||||||

| 1. Внеоборотные активы | 351642 | 48,6 | 617334 | 60,4 | +265692 | +75,6 |

| 2. Оборотные активы, всего | 371337 | 51,4 | 404442 | 39,6 | +33105 | +8,9 |

| в том числе: запасы (кроме товаров отгруженных) | 153905 | 21,3 | 201968 | 19,8 | +48063 | +31,2 |

| в том числе: - сырье и материалы; | 90924 | 12,6 | 86798 | 8,5 | -4126 | -4,5 |

| - готовая продукция (товары). | 23340 | 3,2 | 28021 | 2,7 | +4681 | +20,1 |

| затраты в незавершенном производстве (издержках обращения) и расходах будущих периодов; | 13490 | 1,9 | 58416 | 5,7 | +44926 | +4,3 раза |

| НДС по приобретенным ценностям | 3955 | 0,5 | 11206 | 1,1 | +7251 | +183,3 |

| ликвидные активы, всего | 212248 | 29,4 | 190155 | 18,6 | -22093 | -10,4 |

| из них: - денежные средства и краткосрочные вложения; | 7329 | 1 | 7547 | 0,7 | +218 | +3 |

| - дебиторская задолженность (срок платежа по которой не более года); | 204919 | 28,3 | 182608 | 17,9 | -22311 | -10,9 |

| - товары отгруженные. | – | – | – | – | – | – |

| Пассив | ||||||

| 1. Собственный капитал | 225372 | 31,2 | 231537 | 22,7 | +6165 | +2,7 |

| 2. Заемный капитал, всего | 313758 | 43,4 | 540457 | 52,9 | +226699 | +72,3 |

| из них: - долгосрочные кредиты и займы; | 100503 | 13,9 | 317454 | 31,1 | +216951 | +3,2 раза |

| - краткосрочные кредиты и займы. | 213255 | 29,5 | 223003 | 21,8 | +9748 | +4,6 |

| 3. Привлеченный капитал | 183849 | 25,4 | 249782 | 24,4 | +65933 | +35,9 |

| Валюта баланса | 722979 | 100 | 1021776 | 100 | +298797 | +41,3 |

Из данных таблицы 1. видно, что активы организации на 31.12.2007 г. характеризуются соотношением: 60,4% внеоборотных средств и 39,6% текущих активов. Активы организации в течение 2007 г. увеличились на 298797 тыс. руб. (на 41,3%). Отмечая рост активов, необходимо учесть, что собственный капитал увеличился в меньшей степени – на 2,7%. Отстающее увеличение собственного капитала относительно общего изменения активов является негативным показателем.

Рост величины активов организации связан, в первую очередь, с ростом следующих позиций актива баланса (в скобках указана доля изменения данной статьи в общей сумме всех положительно изменившихся статей):

· Незавершенное строительство – 251806 тыс. руб. (77,3%)

· Запасы: затраты в незавершенном производстве – 37970 тыс. руб. (11,6%)

Одновременно, в пассиве баланса наибольший прирост наблюдается по строкам:

· Займы и кредиты – 221429 тыс. руб. (71,3%)

· Кредиторская задолженность: прочие кредиторы – 35712 тыс. руб. (11,5%)

Среди отрицательно изменившихся статей баланса можно выделить "Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) " в активе и "Прочие долгосрочные обязательства" в пассиве (-22311 тыс. руб. и -4316 тыс. руб. соответственно).

Таблица 2. Оценка стоимости чистых активов организации

| Показатель | Значение показателя | Изменение | ||||

| на начало периода | на конец периода | тыс. руб. (гр.4-гр.2) | ± % ((4-2): 2) | |||

| в тыс. руб. | в % к валюте баланса | в тыс. руб. | в % к валюте баланса | |||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| 1. Чистые активы | 225366 | 31,2 | 230695 | 22,6 | +5329 | +2,4 |

| 2. Уставный капитал | 221183 | 30,6 | 221183 | 21,6 | – | – |

| 3. Превышение чистых активов над уставным капиталом | 4183 | 0,6 | 9512 | 0,9 | +5329 | +127,4 |

Чистые активы организации на конец декабря 2007 г. незначительно (на 4,3%) превышают уставный капитал. Данное соотношение положительно характеризует финансовое положение ОАО ФАПК "Якутия", полностью удовлетворяя требованиям нормативных актов к величине чистых активов организации. К тому же следует отметить увеличение чистых активов на 2,4% в течение отчетного периода. Приняв во внимание одновременно и превышение чистых активов над уставным капиталом и их увеличение за период, можно говорить о хорошем финансовом положении организации по данному признаку.

Анализируя ликвидность баланса организации, сопоставляют состояние пассивов с состоянием активов, это дает возможность оценить, в какой степени она готова к погашению своих долгов. Задачей анализа финансовой устойчивости является оценка величины структуры активов и пассивов.

Таблица 3. Анализ соотношения активов по степени ликвидности и обязательств по сроку погашения

| Активы по степени ликвидности | На конец отчетного периода, тыс. руб. | Прирост с нач. года, % | Норм. соотно-шение | Пассивы по сроку погашения | На конец отчетного периода, тыс. руб. | Прирост c нач. года, % |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| А1. Высоколиквидные активы (ден. ср-ва + краткосрочные фин. Вложения) | 7547 | +3 | >= | П1. Наиболее срочные обязательства (привлеченные средства) (текущ. кред. задолж.) | 248558 | +38,3 |

| А2. Быстрореализуемые активы (краткосрочная деб. задолженность) | 182608 | -10,9 | >= | П2. Среднесрочные обязательства (краткосроч. кредиты и займы) | 224227 | +3,1 |

| А3. Медленнореализуемые активы (долгосроч. деб. задол. + прочие оборот. активы – РБП – НДС к зачету) | 186772 | +28,1 | >= | П3. Долгосрочные обязательства | 317454 | +3,2 раза |

| А4. Труднореализуемые активы (внеоборотные активы) | 617334 | +75,6 | <= | П4. Постоянные пассивы (собственный капитал– РБП – НДС к зачету) | 204022 | -3,8 |

Как видно из таблицы 3, ни одно из четырех неравенств не выполняется, что говорит о дисбалансе соотношения активов по степени ликвидности и обязательств по сроку погашения. Активы организации не покрывают соответствующие им по сроку погашения обязательства.

Таблица 4. Расчет коэффициентов ликвидности

| Показатель ликвидности | Значение показателя | Изменение показателя (гр.3 - гр.2) | Расчет, рекомендованное значение | |

| на начало отчетного периода, тыс. руб. | на конец отчетного периода, тыс. руб. | |||

| 1 | 2 | 3 | 4 | 5 |

| 1. Коэффициент текущей (общей) ликвидности | 0,94 | 0,86 | -0,08 | Отношение текущих активов к краткосрочным обязательствам. Рекомендуемое значение: >2,0 |

| 2. Коэффициент быстрой (промежуточной) ликвидности | 0,53 | 0,4 | -0,13 | Отношение ликвидных активов к краткосрочным обязательствам. Рекомендуемое значение: >1,0 |

| 3. Коэффициент абсолютной ликвидности | 0,02 | 0,02 | <0,01 | Отношение высоколиквидных активов к краткосрочным обязательствам. Рекомендуемое значение: >0,2 |

На последний день 2007г. значение коэффициента текущей ликвидности (0,86) не соответствует норме. Более того, следует отметить отрицательную динамику показателя – в течение анализируемого периода (2007 г.) коэффициент снизился на -0,08.

Коэффициент быстрой ликвидности на 31.12.2007г. также оказался ниже нормы (0,4). Это говорит о недостатке у ОАО ФАПК "Якутия" ликвидных активов, которыми можно погасить наиболее срочные обязательства.

Третий из коэффициентов, характеризующий способность организации погасить всю или часть краткосрочной задолженности за счет денежных средств и краткосрочных финансовых вложений, имеет значение (0,02) ниже допустимого предела (0,2). C начала периода коэффициент абсолютной ликвидности практически не изменился.

Таблица 5. Анализ показателей финансовой устойчивости организации

| Показатель | Значение показателя | Изменение показателя (3-2) | Описание показателя и его нормативное значение | |

| на начало отчетного периода | на конец отчетного периода | |||

| 1 | 2 | 3 | 4 | 5 |

| 1. Коэффициент автономии | 0,31 | 0,23 | -0,09 | Отношение собственного капитала к общей сумме капитала. Рекомендованное значение: >0,5 (обычно 0,6-0,7) |

| 2. Финансовый леверидж | 0,45 | 0,29 | -0,16 | Отношение собственного капитала к заемному. Оптимальное значение: 1. |

| 3. Коэффициент покрытия инвестиций | 0,45 | 0,54 | +0,09 | Отношение собственного капитала и долгосрочных обязательств к общей сумме капитала. Нормальное значение в мировой практике: ок. 0,9; критическое – <0,75. |

| 4. Коэффиц-т маневренности собственного капитала | -0,08 | -0,12 | -0,05 | Отношение собственных оборотных средств к источникам собственных и долгосрочных заемных средств. Отношение должно быть, как минимум, положительное. |

| 5. Коэффициент мобильности оборотных средств | 0,51 | 0,4 | -0,12 | Отношение оборотных средств к стоимости всего имущества. |

| 6. Коэффициент обеспеченности материальных запасов | -0,17 | -0,34 | -0,17 | Отношение собственных оборотных средств к величине материально-производственных запасов. Нормативное значение: не менее 0,5 |

| 7. Коэффициент обеспеченности текущих активов | -0,07 | -0,17 | -0,1 | Отношение собственных оборотных средств к текущим активам. Нормативное значение: не ниже 0,1 |

| 8. Коэффициент краткосрочной задолженности | 0,8 | 0,6 | -0,2 | Отношение краткосрочной задолженности к сумме общей задолженности. |

Коэффициент автономии организации на последний день декабря 2007г. составил 0,23. Данный коэффициент характеризует степень зависимости организации от заемного капитала. Полученное здесь значение свидетельствует о значительной зависимости ОАО ФАПК "Якутия" от кредиторов по причине недостатка собственного капитала.

Значение коэффициента покрытия инвестиций на конец периода составило 0,54, что значительно ниже нормы.

Значение коэффициента маневренности собственного капитала по итогам декабря 2007 г. составило -0,12. Отрицательная величина указывает на отсутствие у ОАО ФАПК "Якутия" собственного капитала, что крайне негативно характеризует положение организации.

Итоговое значение коэффициента обеспеченности материально-производственных запасов собственными оборотными средствами (-0,34) показывает, что материально-производственные запасы фактически приобретены за счет заемных средств, поскольку у ОАО ФАПК "Якутия" предназначенные для этого собственные оборотные средства отсутствуют.

По коэффициенту краткосрочной задолженности видно, что на конец 2007 г. доля долгосрочной задолженности в общих долгах организации составляет 40%. При этом за анализируемый период доля долгосрочной задолженности выросла на 20%.

Заключение

Своевременное выявление и устранение недостатков работы, поиск резервов улучшения финансового состояния предприятия и его платежеспособности является главной целью анализа показателей финансовой деятельности предприятий.

По итогам курсовой работы можно сделать следующие выводы:

1. Финансовая сторона деятельности предприятия является одним из основных критериев его конкурентного статуса. На базе финансовой оценки делаются выводы об инвестиционной привлекательности того или иного вида деятельности и определяется кредитоспособность предприятия.

2. Финансовой состояние – важнейшая характеристика экономической деятельности предприятия. Оно определяет его потенциал в деловом сотрудничестве, является оценкой степени гарантированности экономических интересов самого предприятия и его партнеров по финансовым и другим отношениям.

3. По данным расчётов на предприятии финансового положения выявлены следующие показатели, имеющие хорошие значения:

· чистые активы превышают уставный капитал, при этом в течение анализируемого периода наблюдалось увеличение чистых активов;

· чистая прибыль составила 415 тыс. руб. (+16968 тыс. руб. по сравнению с аналогичным периодом);

В ходе анализа были получены следующие отрицательные показатели финансового положения организации:

· отрицательная динамика изменения собственного капитала относительно общего изменения активов организации;

Показатели финансового положения и результатов деятельности организации, имеющие критические значения:

· неудовлетворительная структура баланса с точки зрения платежеспособности (коэффициенты текущей ликвидности и обеспеченности собственными средствами меньше нормы);

· крайне низкая величина собственного капитала относительно общей величины активов ОАО ФАПК "Якутия" (23%);

· коэффициент покрытия инвестиций значительно ниже нормы (доля собственного капитала и долгосрочных обязательств в общей сумме капитала ОАО ФАПК "Якутия" составляет лишь 54% при критическом значении 75%);

· коэффициент маневренности собственного капитала имеет отрицательное значение (-0,12) из-за фактического отсутствия у предприятия собственных средств;

· коэффициент обеспеченности материальных запасов имеет отрицательное значение (-0,34) из-за фактического отсутствия у предприятия собственных оборотных средств;

· активы предприятия не покрывают соответствующие им по сроку погашения обязательства;

· коэффициент текущей (общей) ликвидности существенно ниже общепринятого значения;

· коэффициент быстрой (промежуточной) ликвидности существенно ниже общепринятого значения;

· коэффициент абсолютной ликвидности существенно ниже нормативного значения

Использованная литература

1. Анализ финансовой отчетности: учеб.пособие для студентов./ под.ред. О.В.Ефимовой,М.В.Мельник.-2-е изд., испр. И доп.-М.: Изд-во ОМЕГА-Л,2006.

2. Апраксин И.В., Иванов П.И. Теория экономического анализа. М.: ЮНИТИ. 2005.

3. Артеменко В.Г., Беллендир М.В. Финансовый анализ: Учебное пособие. - М.: Издательство “ДИС”, НГАЭиУ, 2003.

4. Баканов М.И. Шеремет А.Д. Теория экономического анализа: Учебник. - 4-е изд., доп. и перераб. М.: Финансы и статистика, 2001.

5. Бородин Е.И., Голиков Ю.С., Колчин Н.В., Смирнов З.М. Финансы предприятий. М.: ИНФРА-М, 2005.

6. Ефимова О.В., Мельник М.В.Анализ финансовой отчетности: Учебное пособие.2-изд.-М.: Изд-во ОМЕГА-Л, 2006. - 408с.

7. Иванов П.И. Анализ хозяйственной деятельности фирмы. М.: ПБОЮЛ Гриженко Е.М., 2000.

8. Ковалев В.В. Финансы предпрятий: Учеб.-М: ТК Велби,2003

9. Ковалев В.В., Волкова О.Н. Анализ хозяйственной деятельности предприятия: Учебник.-М.: ТК Велби, Изд-во Проспект, 2004.

10. Ковалев В.В. Финансовый анализ: методы и процедуры. М.: Финансы и статистика, 2004.

11. Ковалев В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчётности. М.: Финансы и статистика, 2004.

12. Ковалева А.М. Финансы в управлении предприятием – М.: Финансы и статистика, 2005.

13. Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. М.: ИКЦ «Дис», 2003.

14. Литвинов С.В. Анализ хозяйственно-финансовой деятельности предприятий. М.: ИНФРА-М, 2000.

15. Нечаев Д.С. Финансовый анализ: Учебное пособие. М.: Издательство “Феникс”, 2001.

16. Основы управления финансами: Пер. с англ/ Гл. ред. Серии Я.В. Соколов. М.: Финансы и статистика, 2005.

17. Панков Д.А. Экономический анализ фирмы: Учебное пособие. М.: ИНФРА-М, 2003.

18. Савицкая Г.В.Анализ хозяйственной деятельности предприятия: Учебник.-8-е изд.-М.:ИНФРА-М, 2006.

19. Шеремет А.Д., Ионова А.Ф.Финансы предприятий: менеджмент и анализ:Учебное пособие.2-е изд,испр и дом-е.: М.: ИНФРА-М, 2006.

[1] Крейнина М.Н. Финансовое состояние предприятия. Методы оценки. М.: ИКЦ «Дис», 2003. С.223.

[2] Ковалев В.В;, Вит.В.Финансы предпрятий: Учеб.-М: ТК Велби,2003. С.87.

[3] Иванов П.И. Анализ хозяйственной деятельности фирмы. М.: ПБОЮЛ Гриженко Е.М., 2000. С.265-266.

[4] Артеменко В.Г., Беллендир М.В. Финансовый анализ: Учебное пособие. - М.: Издательство “ДИС”, НГАЭиУ, 2003. С.283.

[5] Шеремет А.Д., Ионова А.Ф.Финансы предприятий: менеджмент и анализ: Учеб.пособие.-2-е изд.,исп. И доп.-М.:ИНФРА-М,2006. С.380-382

[6] Тренев Н.Н. Управление финансами: Учебное пособие – М.: «Финансы и статистика», 2001. С.169.

[7] Литвинов С.В. Анализ хозяйственно-финансовой деятельности предприятий. М.: ИНФРА-М, 2004. С.321.

[8] Шеремет А.Д., Ионова А.Ф.Финансы предприятий:менеджмент и анализ:Учебное пособие.2-е изд,испр и дом-е.: М.: ИНФРА-М, 2006. С.210.

[9] Нечаев Д.С. Финансовый анализ: Учебное пособие. М.: Издательство “Феникс”, 2001. С.203.

[10] Анализ финансовой отчетности: учеб.пособие для студентов./ под.ред. О.В.Ефимовой,М.В.Мельник.-2-е изд., испр. И доп.-М.: Изд-во ОМЕГА-Л,2006. С.214.

[11] Апраксин И.В., Иванов П.И. Теория экономического анализа. М.: ЮНИТИ. 2005. С.315-316.

Похожие работы

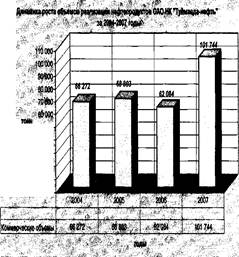

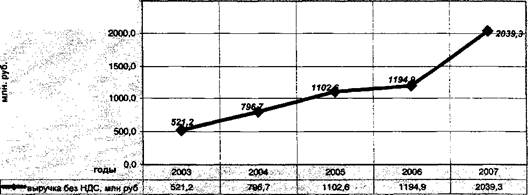

... . руб. по реконструкции за счет капвложений 7 301,0 тыс. руб. Итого на сумму 12 305,0 тыс.руб. 2.4 Анализ технического развития ОАО "Туймаада Нефть" Основными источниками информации технического анализа ОАО "Туймаада нефть " послужили: годовая отчетность предприятия за 2004-2007 гг., в частности №1-бухгалтерский учет, №5 приложение к бухгалтерскому балансу, бухгалтерский счет 01 "Основные ...

... дату поступления на предприятие, время ввода в эксплуатацию, первоначальную и восстановительную стоимость (если данное автотранспортное средство подвергалось переоценке на предприятии), сумму начисленных амортизационных отчислений по данным бухгалтерского учета, количество и сроки проведения капитальных ремонтов, указывается пробег автомобиля. Подробно освещают в акте причины выбытия? описывается ...

0 комментариев