Навигация

Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина»

2. Анализ финансового состояния предприятия на примере ОАО «Нефтекамскшина»

2.1 Общая характеристика деятельности ОАО «Нефтекамскшина» и оценка его имущественного положения

Открытое акционерное общество «Нефтекамскшина» – крупнейшее предприятие в шинной отрасли России и СНГ. Основная деятельность – производство шин для легковых, грузовых, легкогрузовых автомашин, сельскохозяйственной техники, автобусов. ОАО «Нефтекамскшина» интегрировано в состав нефтехимического бизнес-направления ОАО «Татнефть» – ООО «Управляющая компания «Татнефть-Нефтехим». Функцию снабжения сырьем в размере потребности выполняет ООО «Татнефть-Нефтехимснаб», которое обеспечивает предприятие сырьем, выполняет закупку основного технологического оборудования и комплектующих. Функции разработки новых шин, освоения новых рецептур и новых материалов выполняет ООО «Научно-технический центр «Кама». Функцию сбыта готовой продукции выполняет ООО «ТД «Кама».

Общество является бюджетообразующим предприятием города Нефтекамск и Республики Татарстан. Финансовые результаты его деятельности, а также факторы, влияющие на результаты деятельности, находятся в зоне контроля и регулирования органов исполнительской власти Республики Татарстан.

Открытое акционерное общество «Нефтекамскшина», учреждено в соответствии с Указом Президента Республики Татарстан «О мерах по преобразованию государственных предприятий, организаций и объединений в акционерные общества» от 26.09.1992 года N УП-466 , Законом Республики Татарстан «О преобразовании государственной и коммунальной собственности в Республике Татарстан (о разгосударствлении и приватизации).

АО «Нефтекамскшина» создано 2 марта 1994 года посредством преобразования из производственного объединения «Нефтекамскшина». Преобразование осуществлено на основании плана приватизации, утвержденного Постановлением Госкомимущества РТ №64 от 15.02.94г., и внесено в реестр акционерных обществ под номером 700.

Предприятие создано на неопределенный срок.

Строительство Нефтекамского шинного завода началось в 1968 году в районе Нефтекамского узла в 7,5 км от г. Нефтекамск Республики Татарстан.

29 апреля 1973 года была получена первая продукция, а с 1974 года началось производство шин для крупнейших изготовителей автомобилей (УАЗ, АвтоВАЗ, ГАЗ, и т.д.) расположенных в Поволжье.

С июня 2000 года ОАО «Нефтекамскшина» работает в условиях стратегического партнерства с ОАО «Татнефть». В 2002 году ОАО «Нефтекамскшина» вошло в состав нефтехимического комплекса ОАО «Татнефть».

Стратегическое партнерство с ОАО «Татнефть» дало возможность ОАО «Нефтекамскшина» начать реконструкцию производства. В 2001 году началась реконструкция легкового потока ЗМШ. В соответствии с Программой стратегического развития предприятия была закуплена лицензия на новую технологию фирмы «Пирелли». В 2004 году организовано и принято в эксплуатацию, а в 2006 году выведено на проектную мощность производство легковых радиальных шин (ПЛРШ). В новом производстве установлено оборудование ведущих мировых фирм-производителей шинного оборудования: ВМИ, Бертель, Пирелли, Комерио, Герберт, Гофман, Тройстер.

Целью Общества является получение прибыли.

Основными видами деятельности Общества являются:

-производство шин, резинотехнических изделий, а также сопутствующих товаров;

-разработка и осуществление мероприятий, направленных на освоение новых типоразмеров шин;

-производственное строительство, строительство, оснащение и эксплуатация жилья, гостиниц, культурных центров, центров досуга и отдыха, обучения, медицинских центров;

-осуществление экспортных, импортных, реэкспортных, товарообменных и других операций, включая экспорт и импорт патентов, лицензий по неограниченной номенклатуре товаров и услуг, проведение биржевых операций, рекламной работы и маркетинга;

-эксплуатация автозаправочных станций (АЗС) и снабженческо-сбытовые операции с нефтепродуктами;

-проектирование взрывоопасных и химически опасных производств и объектов (технологические трубопроводы) и др.

ОАО «Нефтекамскшина» включает завод массовых шин (ЗМШ), завод грузовых шин (ЗГШ), производство легковых радиальных шин (ПЛРШ) и вспомогательные подразделения, расположенные на одной производственной площадке и обладающие единой транспортной, энергетической и телекоммуникационной инфраструктурой. ЗМШ, ЗГШ и ПЛРШ имеют полный технологический цикл.

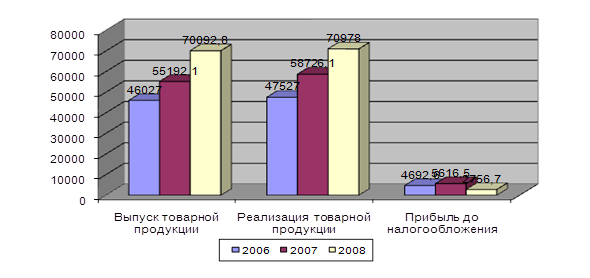

Основные показатели деятельности представлены в таблице 2.1

Таблица 2.1 - Основные показатели деятельности ОАО «Нефтекамскшина» за 2007-2009 гг.

| Показатели | Ед. изм. | 2007 год | 2008 год | 2009 год | Отклонение | Темп роста | ||

| 2008- 2007 гг. | 2009-2008 гг. | К 2007 г., % | К 2008 г., % | |||||

| Выручка от продажи продукции, товаров, работ, услуг | млн. руб. | 6 324,5 | 7 409,2 | 6 879,7 | +1 084,7 | -529,5 | 117 | 93 |

| Прибыль от продаж продукции, товаров, работ, услуг | млн. руб. | 543,4 | 509,6 | 392,8 | -33,8 | -116,8 | 94 | 77 |

| Прибыль (убыток) до налогообложения | млн. руб. | 174,3 | -82,3 | -13,1 | -256,6 | 69,2 | -47 | 16 |

| Чистая прибыль (убыток) | млн. руб. | -34,6 | -183,4 | -94,5 | -148,8 | 88,9 | 530 | 52 |

| Среднесписочная численность | чел. | 10 556 | 10 193 | 9 964 | -363 | -229 | 97 | 98 |

За 2008 год произведено 11 877,1 тыс. шин, что на 537,8 тыс.шин меньше, чем за 2007 год. Темп роста к 2007 году составил 96%. Выручка от продаж по Обществу за 2008 год составила 7 409,2 млн. руб. В сравнении с 2007 годом выручка увеличилась на 1 084,8 млн. руб. (17%), однако в 2009 г. выручка от продаж уменьшилась на 529,5 млн.руб. Прибыль от продаж по Обществу с каждым годом уменьшалась, если в 2008 г. она уменьшилась на 33,8 млн.руб., то в 2009 г. – на 116,8 млн.руб. За 2007 год была получена прибыль до налогообложения в размере 174,3 млн. руб. За последние два года наблюдался убыток до налогообложения по Обществу: в 2008 г. он составил 82,3 млн.руб., в 2009 г. он уменьшился до 13,1 млн.руб. Чистый убыток по Обществу за 2008 год составил 183,4 млн. руб., что на 148,9 млн.руб. больше убытка, полученного в 2007 году., но в 2009 г. чистый убыток сократился на 88,9 млн.руб. и составил -94,5 млн.руб. Среднесписочная численность в 2008 году уменьшилась с 10 556 чел. до 10 193 чел. (на 3%) и в 2009 г. до 9964 чел.

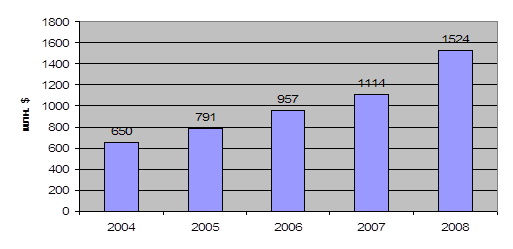

ОАО «Нефтекамскшина» – крупнейшее среди российских шинных заводов предприятие по производственным мощностям, объему и ассортименту выпускаемой продукции. Ассортимент выпускаемых предприятием шин – более 170 типоразмеров и моделей легковых, легкогрузовых, грузовых и сельскохозяйственных шин. Объем выпущенной продукции за анализируемый период представлен в таблице 2.2.

Таблица 2.2 – Динамика объема производства продукции ОАО «Нефтекамскшина»

| Наименование показателя | Ед. изм. | 2004 год | 2005 год | 2006 год | 2007 год | 2008 год |

| Объем производства а/шин | шт. | 11 166 168 | 11 417 886 | 12 206 197 | 12 414 889 | 11 877 102 |

| в том числе по группам | ||||||

| грузовые | шт. | 3 928 822 | 4 055 934 | 4 561 313 | 4 605 343 | 4 205 328 |

| сельско-хозяйственные | шт. | 241 070 | 288 780 | 294 814 | 269 427 | 273 665 |

| легковые | шт. | 6 974 573 | 7 047 545 | 7 326 996 | 7 516 604 | 7 376 570 |

В течение 4 лет (с 2004г. по 2007г.) предприятие ежегодно наращивало объемы производства продукции. Так, прирост продукции в натуральном выражении за 2007г. по сравнению с 2004г. составил 1 248 721 шт. шин (11,2%). Выпуск шин за 2008г. ниже уровня 2007г. на 537 787 шт. (4,3%), что связано с корректировкой производственной программы и уменьшением объемов производства из-за снижения платежеспособного спроса на шины.

Экономический потенциал организации может быть охарактеризован двояко: с позиции имущественного положения предприятия и с позиции его финансового положения. Обе эти стороны финансово-хозяйственной деятельности взаимосвязаны — нерациональная структура имущества, его некачественный состав могут привести к ухудшению финансового положения и наоборот. Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы [19. С.79].

В процессе функционирования предприятия величина активов, их структура претерпевают постоянные изменения. Наиболее общее представление об имевших место качественных изменениях в структуре средств и их источников, а также динамике этих изменений можно получить с помощью горизонтального и вертикального анализа отчетности.

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). Степень агрегированности показателей определяется аналитиком. Как правило, берутся базисные темпы роста за ряд лет (смежных периодов), что позволяет анализировать не только изменение отдельных показателей, но и прогнозировать их значения. Ценность результатов горизонтального анализа значительно снижается в условиях инфляции, тем не менее эти данные можно использовать при межхозяйственных сравнениях [16, с.79].

Проведём горизонтальный анализ баланса ОАО «Нефтекамскшина» за 2007 - 2009 годы, данные представим в таблице 2.3.

Таблица 2.3 – Горизонтальный анализ актива баланса ОАО«Нефтекамскшина за 2007-2009 гг.

| АКТИВ | Сумма тыс.руб. | Отклонения (+, -) | Темп роста, % | ||||

| 2007 год | 2008 год | 2009 год | 2008- 2007 гг. | 2009-2008 гг | К 2007г. | К 2008г. | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||||

| Нематериальные активы | 165 | 122 | 69 | -43 | -53 | 73,9 | -43,4 |

| Основные средства | 2376965 | 2 652 221 | 2858561 | 275256 | 206340 | 111,6 | 7,8 |

| Незавершенное строительство | 392349 | 175 822 | 157363 | -216527 | -18459 | 44,8 | -10,5 |

| Долгосрочные финансовые вложения | 16777 | 15 127 | 14477 | -1650 | -650 | 90,2 | -4,3 |

| Отложенные налоговые активы | 42366 | 39 332 | 33408 | -3034 | -5924 | 92,8 | -15,1 |

| Прочие внеоборотные активы | 162520 | 147 934 | 128116 | -14586 | -19818 | 91,0 | -13,4 |

| ИТОГО по разделу I | 2991142 | 3 030 558 | 3191994 | 39416 | 161436 | 101,3 | 5,3 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||||||

| Запасы | 627160 | 601 166 | 699836 | -25994 | 98670 | 95,9 | 16,4 |

| сырье, материалы и другие аналогичные ценности | 605297 | 578 684 | 664487 | -26613 | 85803 | 95,6 | 14,8 |

| затраты в незавершенном производстве | 12968 | 18 779 | 29469 | 5811 | 10690 | 144,8 | 56,9 |

| готовая продукция и товары для перепродажи | 1718 | 1 569 | 1522 | -149 | -47 | 91,3 | -3,0 |

| товары отгруженные | 1326 | 102 | 798 | -1224 | 696 | 7,7 | 682,4 |

| расходы будущих периодов | 5851 | 2 032 | 3560 | -3819 | 1528 | 34,7 | 75,2 |

| Налог на добавленную стоимость по приобретенным ценностям | 79470 | 6 207 | 10085 | -73263 | 3878 | 7,8 | 162 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 40367 | 30 471 | 111340 | -9896 | 80869 | 75,5 | 365,4 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 653856 | 1 106 112 | 297736 | 452256 | -808376 | 169,2 | -73,1 |

| Краткосрочные финансовые вложения | - | ||||||

| Денежные средства | 1164 | 368 | 7205 | -796 | 6837 | 31,6 | 1857,9 |

| Прочие оборотные активы | 973 | 7 722 | 1652 | 6749 | -6070 | 796,6 | -78,6 |

| ИТОГО по разделу II | 1402990 | 1 752 046 | 1127854 | 349056 | -624192 | 124,9 | -35,6 |

| БАЛАНС (сумма строк 190 + 290) | 4394132 | 4 782 604 | 4319848 | 388472 | -462756 | 108,8 | -9,7 |

Данные таблицы 2.3 показывают, что увеличение объема активов в 2008г. вызвано в первую очередь ростом дебиторской задолженности на 452256 тыс.руб. или 69,2%, что в свою очередь оценивается как негативное явление, поскольку наличие и тем более все увеличивающая её величина свидетельствует об ухудшении ситуации с оплатой продукции, товаров и услуг ОАО «Нефтекамскшина».Имущество предприятия на конец 2009 года уменьшилось на 462756 тыс. руб. и составило 4319848 тыс. руб. Уменьшение имущества вызвано уменьшением величины оборотных активов предприятия на сумму 624192 тыс. руб., а именно краткосрочной дебиторской задолженности на 8080376 тыс. руб. или 73,1% и прочих оборотных активов на 6070 тыс. руб. или 78,6%. Величина внеоборотных активов предприятия повысилась на 39416 тыс.руб. или 1,3 % в 2008 г и на 161436 тыс. руб. или 5,3% в 2009 г., за счет увеличения размера основных средств. По остальным статьям внеоборотных активов имеет место уменьшение.

Если в активе баланса отражается имущество предприятия, то в пассиве – источники его формирования. Горизонтальный анализ пассива баланса предприятия представлен в таблице 2.4.

Таблица 2.4– Горизонтальный анализ пассива баланса ОАО«Нефтекамскшина» за 2007-2009 гг.

| ПАССИВ | Сумма тыс.руб. | Отклонение (+, -) | Темп роста % | ||||

| 2007 год | 2008 год | 2009 год | 2008-2007 гг. | 2009-2008 гг.. | К 2007 г. | К 2008 г. | |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||||||

| Уставный капитал (85) | 65701 | 65 701 | 65701 | 0 | 0 | 0 | 0 |

| Добавочный капитал | 1631453 | 1 618 759 | 1610760 | -12694 | -7999 | -0,8 | -0,5 |

| Нераспределенная прибыль (непокрытый убыток) | -693541 | -866 968 | -928909 | -173427 | -61941 | 25,0 | 7,1 |

| ИТОГО по разделу III | 1003613 | 817 492 | 747552 | -186121 | -69940 | -18,5 | -8,6 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||

| Займы и кредиты | 220135 | 113 600 | 26849 | -106535 | -86751 | -48,4 | -76,4 |

| Отложенные налоговые обязательства | 180790 | 213 609 | 199012 | 32819 | -14597 | 18,2 | -6,8 |

| Прочие долгосрочные обязательства | - | - | - | - | - | - | - |

| ИТОГО по разделу IV | 400925 | 327 209 | 225861 | -73716 | -101348 | -28,4 | -31,0 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||||

| Займы и кредиты | 1956755 | 2 202 262 | 2244673 | 245507 | 42411 | 12,5 | 1,9 |

| Кредиторская задолженность | 926619 | 1 335 882 | 1006182 | 409263 | -329700 | 44,2 | -24,7 |

| Задолженность перед участниками (учредителям) по выплате доходов | 357 | 190 | 98 | -167 | -92 | -46,8 | -48,4 |

| Доходы будущих периодов | 105863 | 99 569 | 95482 | -6294 | -4087 | -5,9 | -4,1 |

| ИТОГО по разделу V | 2989594 | 3 637 903 | 3346435 | 648309 | -291468 | 21,7 | -8,0 |

| БАЛАНС | 4394132 | 4 782 604 | 4319848 | 388472 | -462756 | 8,8 | -9,7 |

Как свидетельствуют данные таблицы 2.4, в 2008 г. наблюдается увеличение источников финансирования имущества ОАО «Нефтекамскшина» на 388472 тыс.руб. или 8,8 %. За счет снижения величины добавочного капитала на 12694 тыс.руб. или 0,8%, а также увеличения «нераспределенного убытка» на 173427 тыс.руб., размер собственного капитала уменьшился на 186121 тыс.руб. или 18,5%. «Долгосрочные обязательства» в 2008 году по сравнению с 2007 годом имеют тенденцию к снижению на 73716 тыс.руб. или 28,4%, а по разделу «Краткосрочные обязательства» прослеживается рост краткосрочной задолженности на 44,2 % и по статье «Кредиты и займы» на 12,5%. В 2009 году величина источников финансирования имущества ОАО «Нефтекамскшина» снизилась на конец года на 462756 тыс. руб. Уменьшение собственного капитала предприятия составило 69940 тыс. руб. или 8,6%, долгосрочных обязательств - 101348 тыс. руб. или 31,0% и краткосрочных обязательств - 291468 тыс. руб. или 8,0%. Имущество предприятия в большей степени сформировано за счет заемных средств, а именно краткосрочных обязательств, удельный вес которых в пассиве предприятия составляет 76,1% на начало года и 77,5% на его конец. Увеличение доли заемного капитала в составе источников финансирования оценивается негативно, поскольку говорит о повышении финансовой зависимости предприятия перед внешними кредиторами.

Для того чтобы глубже рассмотреть финансовое состояние анализируемого предприятия и оценить его имущественное положение, проведем вертикальный анализ баланса ОАО «Нефтекамскшина» за 2007-2009 годы (таблица 2.5).

Таблица 2.5 – Вертикальный анализ актива баланса ОАО «Нефтекамскшина» за 2007-2009 гг.

| АКТИВ | Доля актива, %. | Отклонения (+, -) | |||

| 2007 год | 2008 год | 2009 год | 2008-2007 гг. | 2009-2008 гг. | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||||

| Нематериальные активы | 0,004 | 0,003 | 0,002 | -0,001 | -0,001 |

| Основные средства | 54,1 | 55,5 | 66,2 | 1,4 | 10,7 |

| Незавершенное строительство | 8,9 | 3,7 | 3,6 | -5,2 | -0,1 |

| Долгосрочные финансовые вложения | 0,4 | 0,3 | 0,3 | -0,1 | 0 |

| Отложенные налоговые активы | 1,0 | 0,8 | 0,8 | -0,2 | 0 |

| Прочие внеоборотные активы | 3,7 | 3,1 | 3,0 | -0,6 | -0,1 |

| ИТОГО по разделу I | 68,1 | 63,4 | 73,9 | -4,7 | 10,5 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||||

| Запасы | 14,3 | 12,6 | 16,2 | -1,7 | 3,6 |

| сырье, материалы и другие аналогичные ценности | 13,8 | 12,1 | 15,4 | -1,7 | 3,3 |

| затраты в незавершенном производстве | 0,3 | 0,4 | 0,7 | 0,1 | 0,3 |

| готовая продукция и товары для перепродажи | 0,04 | 0,03 | 0,0 | -0,01 | -0,03 |

| товары отгруженные | 0,03 | 0,002 | 0,0 | -0,028 | -0,002 |

| расходы будущих периодов | 0,13 | 0,04 | 0,1 | -0,09 | 0,06 |

| Налог на добавленную стоимость по приобретенным ценностям | 1,8 | 0,1 | 0,2 | -1,7 | 0,1 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 0,9 | 0,6 | 0,9 | -0,3 | 0,3 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 14,9 | 23,1 | 6,9 | 8,2 | -16,2 |

| Краткосрочные финансовые вложения | |||||

| Денежные средства | 0,03 | 0,008 | 0,2 | -0,022 | 0,192 |

| Прочие оборотные активы | 0,02 | 0,2 | 0,0 | 0,18 | -0,2 |

| ИТОГО по разделу II | 31,9 | 36,6 | 26,1 | 4,7 | -10,5 |

| БАЛАНС (сумма строк 190 + 290) | 100,0 | 100,0 | 100,0 | 0 | 0 |

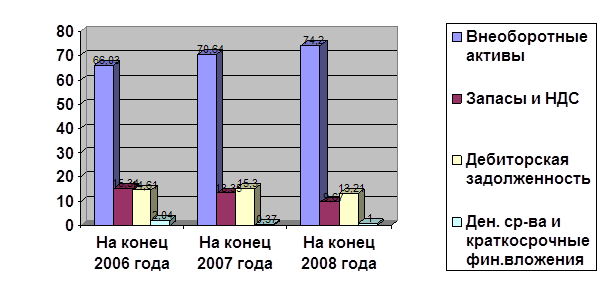

Из таблицы 2.5 видно, что структура имущества предприятия характеризуется превышением доли внеоборотных активов, удельный вес которых составляют в 2007 г. 68,1% и 63,4% в 2008 г., то есть наблюдается тенденция к снижению. В 2009 г. наблюдается увеличение доли внеоборотных активов до 73,9%. Наибольшая доля в составе внеоборотных активов отводится основным средствам, что характерно для промышленных предприятий использующих в своей деятельности большое количество дорогостоящего оборудования. Доля оборотных активов составляет в 2007 г. 31,9%, в 2008 г. 36,6% и в 2009 г. 26,1%. Уменьшение удельного веса оборотных активов в имуществе предприятия в данном случае оценивается как положительный момент, поскольку вызвано снижением дебиторской задолженности.

Подводя итог вышесказанному, можно сделать вывод, что данная структура активов баланса является достаточно рациональной для предприятия, так как доля основного капитала больше доли оборотного капитала.

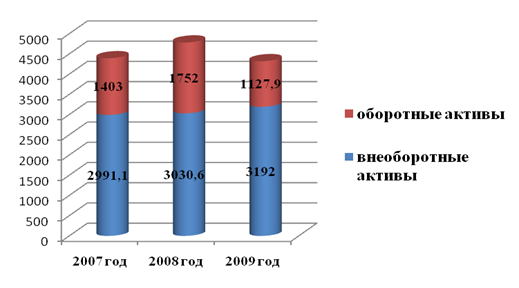

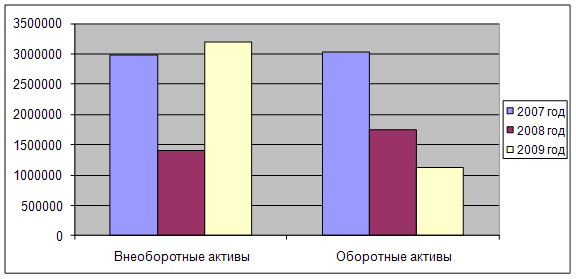

Для наглядности представим динамику активов баланса предприятия в виде рисунка 2.1

млн.руб.

Рисунок 2.1 – Динамика активов ОАО «Нефтекамскшина» за 2008-2009 годы

Как видно из рисунка в 2008 году по сравнению с 2007 годом имущество ОАО «Нефтекамскшина» увеличилось на сумму 388,5 млн.руб. или 24,9%, однако в 2009 году ситуация изменилась и величина имущества снизилась на 462,7 млн.руб. и составила 4319,8 млн.руб. В структуре активов предприятия наибольший удельный вес приходится на внеоборотные активы, что является характерным для отрасли промышленности, поскольку ОАО «Нефтекамскшина» в своей деятельности использует большое количество дорогостоящих машин и оборудования.

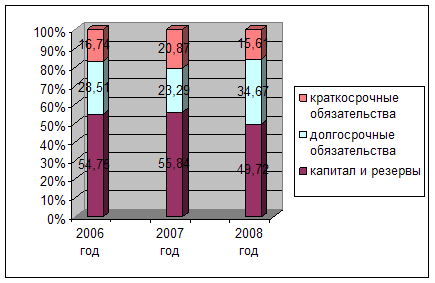

Анализ структуры пассива предприятия за период с 2007-2009 годы представлен в таблице 2.6. Рассматривая пассивы баланса ОАО «Нефтекамскшина», нужно отметить, что их структура не является оптимальной. Имущество предприятия в большей степени сформировано за счет заемных средств, а именно краткосрочных обязательств, удельный вес которых в пассиве предприятия составляет 68,0 % в 2007 г., 76,1 % в 2008 г. и 77,5 % в 2009 г.. Таким образом, анализируя структуру пассивов баланса акционерного общества, в динамике прослеживается тенденция к увеличению доли кредиторской задолженности на 4,6 % в 2008 г. и тенденция к уменьшению на 4,6% в 2009 г. Увеличение доли заемного капитала в составе источников финансирования на 1,5% в 2008 г. и на 6% в 2009 г. оценивается негативно, поскольку говорит о повышении финансовой зависимости предприятия перед внешними кредиторами.

Таблица 2.6 – Вертикальный анализ пассива баланса ОАО «Нефтекамскшина» за 2007-2009 гг.

| ПАССИВ | Доля пассива, % | Отклонения (+, -) | |||

| 2007 год | 2008 год | 2009 год | 2008-2007 гг. | 2009-2008 гг. | |

| 1 | 2 | 3 | 4 | 5 | 6 |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||||

| Уставный капитал (85) | 1,5 | 1,4 | 1,5 | -0,1 | 0,1 |

| Добавочный капитал | 37,1 | 33,8 | 37,3 | -3,3 | 3,5 |

| Нераспределенная прибыль (непокрытый убыток) | -15,8 | -18,1 | -21,5 | -2,3 | -3,4 |

| ИТОГО по разделу III | 22,8 | 17,1 | 17,3 | -5,7 | 0,2 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| Займы и кредиты | 5,0 | 2,4 | 0,6 | -2,6 | -1,8 |

| Отложенные налоговые обязательства | 4,1 | 4,5 | 4,6 | 0,4 | 0,1 |

| Прочие долгосрочные обязательства | |||||

| ИТОГО по разделу IV | 9,1 | 6,8 | 5,2 | -2,3 | -1,6 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||||

| Займы и кредиты | 44,5 | 46,0 | 52,0 | 1,5 | 6 |

| Кредиторская задолженность | 21,1 | 27,9 | 23,3 | 6,8 | -4,6 |

| Задолженность перед участниками (учредителям) по выплате доходов | 0 | 0 | 0,0 | 0 | 0 |

| Доходы будущих периодов | 2,4 | 2,1 | 2,2 | -0,3 | 0,1 |

| ИТОГО по разделу V | 68,0 | 76,1 | 77,5 | 8,1 | 1,4 |

| БАЛАНС | 100,0 | 100,0 | 100,0 | - | - |

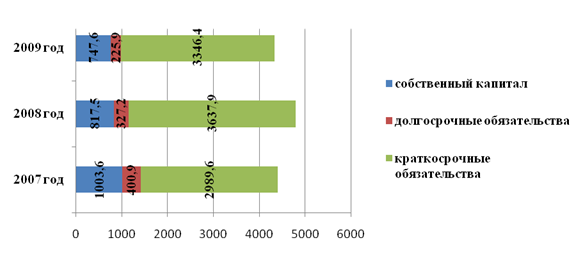

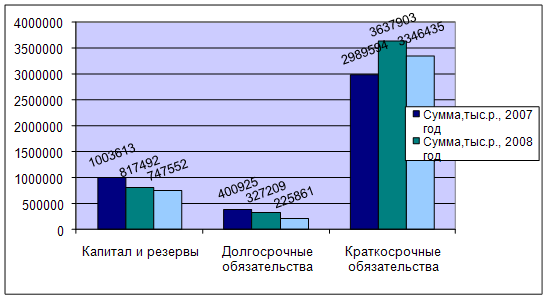

Состав источников финансирования представлен на рисунке 2.2.

Рисунок 2.2 – Динамика источников формирования имущества ОАО «Нефтекамскшина за 2008-2009 гг.

Оценив имущественное положение ОАО «Нефтекамскшина» за анализируемый период, целесообразно перейти к оценке платежеспособности и финансовой устойчивости предприятия.

Похожие работы

... горизонтальный и вертикальный анализ финансовой отчетности предприятия. 2.2 Вертикальный и горизонтальный анализ финансовой отчетности предприятия на примере ОАО «Нефтекамскшина» Горизонтальный анализ предполагает расчет показателей темпов роста и прироста показателей, которые используются для оценки динамики основных показателей, кроме того, с помощью этого анализа можно отследить ...

... и ухудшения финансового состояния предприятия. Анализ финансового состояния предприятия делится на внутренний и внешний, цели и содержания которых различны. Внутренний анализ финансового состояния предприятия – это исследование механизмов формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивание собственного ...

... финансовых результатов деятельности предприятия, перейдем к практическому анализу на основе данных ОАО «Нефтекамскшина». 2 Анализ финансовых результатов хозяйственной деятельности ОАО «Нефтекамскшина» 2.1 Краткая характеристика деятельности предприятия Полное наименование предприятия - открытое акционерное общество «Нефтекамскшина». Предприятие «Нефтекамскшина» существует с 1971 ...

... дохода учитывает взаимосвязь факторов объемов производства, затрат и прибыли. Более точный расчет этих факторов обеспечивает высокий уровень планирования и прогнозирования финансовых результатов деятельности предприятия [12, с.88]. На основании изложенной выше методики проведем анализ рентабельности собственного капитала ОАО «Нефтекамскшина» по методике «Du Pont». Рассчитаем показатели данной ...

0 комментариев