Навигация

Преимущества и недостатки упрощенной системы налогообложения

1.2 Преимущества и недостатки упрощенной системы налогообложения

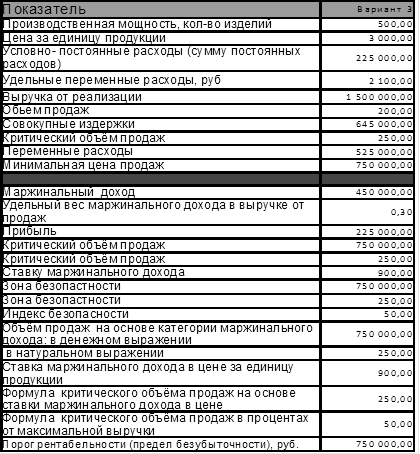

Субъекты малого бизнеса могут перейти на упрощенную систему налогообложения, для экономии на налогах. Как известно, существует два вида упрощенки: а) доходы – т.е.

Субъекты малого бизнеса могут перейти на упрощенную систему налогообложения, для экономии на налогах. Как известно, существует два вида упрощенки: а) доходы – т.е. налог платится в размере 6% от общего дохода организации (в доход включаются: обороты по банковскому счету, кассе, а также доходы по взаимозачету); б) доходы за вычетом расходов – в размере 15% от суммы налогооблагаемой базы. При выборе вида упрощенки необходимо все просчитать, т.к. по закону нельзя будет менять вид УСНО в течение трех лет с момента перехода. Можно вывести формулу, по которой будет видно какую форму лучше выбрать, пусть x – величина дохода, y – величина расхода, z – величина налога, тогда:

(x – y) * 15% = z1;

x * 6% = z2.

Если учесть то, что z1 меньше z2 выходит:

(x – y) * 15% меньше x * 6%, решая данное неравенство, получаем y больше 0,6x.

Из уравнения видно, что при выборе формы налогообложения при УСНО необходимо учитывать, что если у Вас расходы превышают 60%, то Вам будет выгоднее работать по форме доходы за вычетом расходов, и соответственно наоборот.

Преимуществами упрощенной системы налогообложения являются:

1) экономия на налогах (налогоплательщики-упрощенщики платят единый налог вместо налогов на прибыль, имущество, НДС, ЕСН);

2) нет необходимости содержать большой штат бухгалтеров

Недостатки упрощенной системы налогообложения:

1) потеря покупателей (крупные фирмы не станут работать с упрощенщиком из-за не выделенного НДС в заполненном бланке счет-фактуре);

2) теоретически появляется вероятность в том, что при преодолении фирмой установленных лимитов придется восстанавливать весь бухгалтерский учет за год.

На упрощенной системе налогообложения выгоднее работать фирмам занимающихся работой с населением или такими же мелкими фирмами. Организации работающие с крупными клиентами выгоднее работать по общему режиму налогообложения. Перед выбором режима налогообложения в бизнесе необходимо представить, чем будет заниматься фирма, с кем работать (население, организации), предусмотреть доходы.

Применение специальных режимов налогообложения призвано облегчить жизнь малого предпринимательства, по крайней мере, в плане начисления и уплаты налогов.

Режим применения упрощенной системы налогообложения, учета и отчетности был установлен Федеральным законом от 29 декабря 1995 г. N 222-ФЗ, а с 1 января 2003 года его применение осуществляется в соответствии с главой 26.2 "Упрощенная система налогообложения" Налогового Кодекса РФ. С тех пор контролирующими органами были утверждены документы, регламентирующие применение данного вида налогообложения (такие как формы декларации, инструкции и др.).

В соответствии с вышеперечисленными нормативными актами под упрощенную систему "подпадают" ИП и организации, средняя численность работников которых не превышает 100 человек, а доход в течение года составляет не более 15 миллионов рублей.

Существуют и другие критерии. Так, организации не должны иметь филиалов и (или) представительств, а доля участия в фирме других организаций не должна превышать 25%.

Не могут применять "упрощенку" те, кто:

- занимаются специфическими видами деятельности (банки, ломбарды, нотариусы и т.д.)

- применяют иные специальные налоговые режимы (за исключением ЕНВД),

а также если стоимость основных средств и нематериальных активов превышает 100 миллионов рублей.

Итак, оценив собственное предприятие по вышеперечисленным критериям, налогоплательщик подает заявление в налоговую инспекцию и обретает возможность применения упрощенной системы.

Что же он получает в действительности?

1. Освобождение от уплаты:

- налога на прибыль (для организаций) либо налога на доходы физических лиц (для индивидуальных предпринимателей);

- налога на имущество;

- налога на добавленную стоимость (за исключением подлежащего уплате при ввозе товаров на таможенную территорию РФ);

- единого социального налога;

взамен на уплату единого налога.

Уплачивается единый налог не позднее 25-го числа первого месяца, следующего за истекшим кварталом (авансовые платежи) и не позднее 31 марта года, следующего за истекшим годом.

Единый налог может рассчитываться от суммы доходов (6% от суммы доходов) или разницы между доходами и расходами (в этом случае применяется ставка 15%). Указать способ расчета нужно при подаче документов на право применения "упрощенки". С целью определения суммы единого налога все хозяйственные операции отражаются в Книге учета доходов и расходов[5].

Налоговую декларацию "упрощенцы" подготавливают за каждый квартал, т.е. посещать налоговую инспекцию для сдачи отчетности нужно раз в квартал (российские законодатели обещают в ближайшее время принять закон, разрешающий "упрощенцам" отчитываться 1 раз в год).

Похожие работы

... стоимость активов (остаточная стоимость основных средств и нематериальных активов) определяется в соответствии с законодательством Российской Федерации о бухгалтерском учете. [11]. 2. Существующие системы налогообложения малого предпринимательства, их характеристика Налог – обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый юридическими и физическими ...

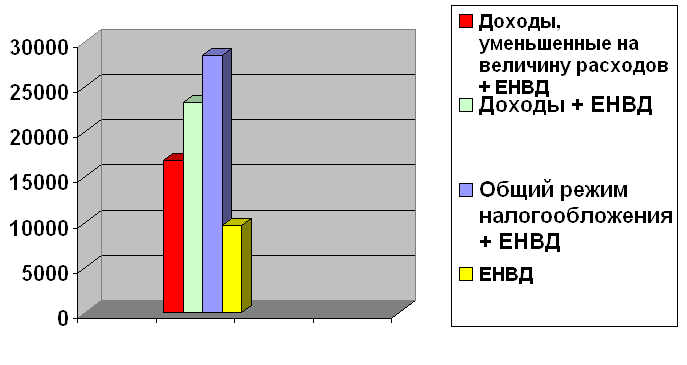

... ГЛАВА 3. ВЫБОР ОПТИМАЛЬНОГО РЕЖИМА НАЛОГООБЛОЖЕНИЯ ИНДИВИДУАЛЬНЫМ ПРЕДПРИНИМАТЕЛЕМ УШАКОВА М. А. 3.1 Анализ налогообложения ИП Ушакова М. А по результатам деятельности во втором квартале 2007 года. В основу расчетов положены данные из Книг учета доходов и расходов субъектов малого предпринимательства, применяющих упрощенную систему налогообложения, соответственно по второму кварталу 2007 ...

... . В 1992 году была введена принципиально новая система налогообложения. За последние 15 лет можно выделить несколько заметных событий, произошедших в сфере налогообложения малого предпринимательства. С 1991 года в соответствии со ст. 8 Закона РФ от 27.12.91 № 2116-1 «О налоге на прибыль предприятий и организаций» малые предприятия, занимающиеся приоритетными видами деятельности, были освобождены ...

... 1996-98гг. было предоставлено льгот 446-ти вновь созданным предприятиям на сумму 12256,3 тыс. руб. Таблица 2.1.1 Льготы, предоставленные субъектам малого предпринимательства г. Набережные Челны за период с 1996г. по 1998г. 1996 1997 1998 Итого Количество вновь зарегистри- рованных предприятий 519 659 ...

0 комментариев