Навигация

Перспективы развития налогообложения малых предприятий в современной России

4. Перспективы развития налогообложения малых предприятий в современной России.

Еще несколько лет назад большинство малых предприятий облагались налогами по стандартной общепринятой системе налогообложения. В соответствии с такой системой они должны были уплачивать все виды действующих на то время налогов. По подсчетам к 2002 году количество фирм, которые работали по данной системе, составило практически 500 тыс.

![]()

![]()

Согласно книге «Эволюция системы налогообложения в России» авторов Л. А. Давыдова, Л. В. Будовская, в 2003 году было получено 2664,5 миллиардов рублей в виде налогов и сборов, из них 619 миллиардов (23,2%) за счет поступлений от НДС, 527 миллиардов (19,7%) по налогу на прибыль организаций, 455 миллиардов (17,1%) за счет налога на доходы физических лиц, 399 миллиардов рублей (14,9%) – платежей за пользование природными ресурсами и 347 миллиардов (13,0%) за счет акцизов.

Хотя в главе 25 НК РФ с 2004 года не содержится информации о возможности получения льгот по налогу на прибыль малыми организациями, тем не менее, на протяжении предыдущих 2 лет была предусмотрена возможность снижения налоговой ставки по налогу на прибыль. Однако от подобной практики было решено отказаться по причине злоупотреблений отдельными регионами своим правом создавать для некоторых категорий налогоплательщиков «благоприятные» условия деятельности, результатом которых стали значительные потери средств для бюджетной системы страны.

Хотя и применения НДС на практике свидетельствует о весомом количестве злоупотреблений, в связи с исчисленьями, но это не сказывается на росте его абсолютных и относительных показателей. В 2004 году в бюджетную систему РФ поступило практически 639 млрд. руб. с налогов на дополнительную стоимость, что на 16.3 % больше, чем в 2003 году.

Несомненно, упрощенная система налогообложения стала удобнее после внесения некоторых поправок 01.01.2003 г. Хотя в связи с этим она и не стала идеальной, но зато в ней появились множество достоинств. К примеру:

1. Максимально упрощается ведение бухгалтерского учета. Теперь весь бухгалтерский учет сводится лишь к ведению Книги учета доходов и расходов.

2. Облегчается документ оборот за счет значительного сокращения форм отчетности.

3. Заметно упрощается порядок отражения хозяйственных операций в Книге учета доходов и расходов.

4. Юридические лица платят один налог вместо совокупности федеральных, региональных и местных налогов и сборов. Присем размер налога определяется по результатам хозяйственной деятельности организации за отчетный период.

5. Индивидуальные предприниматели не платят налог на доходы физ. лиц.

6. Субъектам федерации предоставляется право выбора объекта налогообложения - это могут быть либо доходы, либо доходы, уменьшенные на величину расходов.

7. Субъекты малого предпринимательства не платят НДС и налог с продаж.

8. Перечень расходов был заметно расширен с 01.01.2003 г, на которые можно уменьшить доходы.

Естественно, даже после доработок, проведенных над упрощенной системой налогообложения, в ней остались некоторые недостатки, например:

1. Курсовые разницы. Этот вопрос не отражен в главе 26.2 НК РФ. Из - за чего получаются минусовые разницы, которые не принимают в расход.

2. Смена объекта налогообложения. В статье 346.14 сказано, что нельзя менять объект налогообложения по единому налогу в течение всего срока применения УСН. Т.к. ситуация на рынке нестабильна, возникают ситуации, требующие определенных перемен. А в данном случае это -просто невозможно.

Однако, несмотря на недостатки и недоработки, УСН все же помогает разрешить ряд проблем малого бизнеса, что подтверждается количеством добровольно перешедших на УСН налогоплательщиков. По данным одного из сайтов в интернете www.nalog.ru, до 1 января 2003 года по упрощенной системе налогообложения работало около 179 тысяч налогоплательщиков, или 2,1% от общего количества субъектов малого бизнеса. К 1 января 2005 года число налогоплательщиков, перешедших на упрощенную систему налогообложения, увеличилось более чем в 5 раз и составило 960 тысяч единиц.

Интерес к упрощенной системе налогообложения, в первую очередь, объясняется относительно невысокой налоговой нагрузкой в сравнении с аналогичным показателем при работе с использованием общего режима налогообложения. Общая величина налоговых поступлений в 2002 году составила 7,9 миллиардов рублей, или в среднем 44 тысячи рублей на одного налогоплательщика. Вместе с тем увеличение количества применяющих данный режим в 5 раз привело к росту суммы их налоговых платежей в 2004 году до 24 миллиардов рублей, или в 3 раза. Это обусловлено тем, что ставка единого налога в случае, если объектом налогообложения являются доходы, снижена до 6% от налоговой базы, а в случае, если объектом налогообложения являются доходы, уменьшенные на величину расходов до 15%. Таким образом средняя величина налоговых поступлений от одного налогоплательщика в 2004 году составила около 25 тысяч рублей, или 61% от аналога 2002 года. Можно предположить, что рост количества переходящих на данный режим налогоплательщиков будет продолжаться.

Единый налог на вмененный доход для отдельных видов деятельности не является альтернативой упрощенной системе налогообложения. Обе главы могут применяться на территории одного субъекта РФ одновременно, более того, они могут одновременно применяться в одном конкретном субъекте малого бизнеса, занимающемся различными видами деятельности.

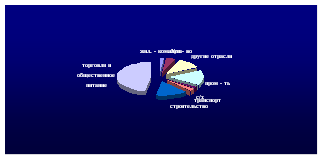

Пути совершенствования практики применения единого налога на вмененный доход принимаются, прежде всего, для того, чтобы привлечь внимание к уплате единого налога на вмененный доход организации и физические лица, занимающиеся предпринимательской деятельностью в сфере розничной торговли, общественного питания, бытового и транспортного обслуживания, то есть таких налогоплательщиков, которые значительную часть расчетов осуществляют в наличной форме, где налоговый контроль значительно затруднен. Изучение практики применения Закона "О едином налоге на вмененный доход" по материалам территориальных органов МНС России позволяет определить положительные и отрицательные стороны и сделать определенные выводы.

Исходя из региональной практики применения единого налога можно сделать вывод о том, что положительным результатом введения в регионах единого налога является то, что значительно увеличились налоговые поступления от индивидуальных предпринимателей в основном за счет легализации их деятельности, а не за счет увеличения налоговой нагрузки по сравнению с ранее уплаченными ими налогами. Следует отметить положительную особенность единого налога – его уплату авансом, что позволяет проводить жесткое налоговое администрирование и не допускать недоимки по данному виду налога, но это позиция налоговых и финансовых органов. У плательщиков другие соображения. Авансовый характер уплаты налога требует от налогоплательщика наличие определенных ликвидных активов, из которых он должен уплатить налог, прежде чем начать предпринимательскую деятельность.

Далеко не всегда можно прогнозировать, достигнет ли реальный доход величины, которая соответствовала бы уплаченному налогу или нет.

Несправедливым по отношению ко многим категориям плательщиков является коэффициент доходности, исчисляемый на основе данных бухгалтерского учета и статистики: он ставит мелкий, средний и низко-рентабельный бизнес в крайне сложное положение.

Простота исчисления налога позволяет избежать значительных неосознанных налоговых правонарушений. Стабильность налога позволяет верно рассчитывать свои силы, правильно организовать бизнес. Налоговые органы России, его территориальные подразделения могут теперь лучше исполнить свою главную задачу – осуществить контроль за соблюдением налогового законодательства, за правильностью внесения в соответствующий бюджет государственных налогов и других платежей, установленных законодательством.

Закон "О едином налоге на вмененный доход" является очередным шагом для снижения налогового бремени и его равномерного распределения среди налогоплательщиков, а также для увеличения поступлений доходов в бюджет и платежей во внебюджетные фонды от налогоплательщиков.

5. Результат проведенных государством

реформ налогообложения.

За последние 5 лет государство вложило колоссальные силы и деньги на развитие малого бизнеса. Наконец оно поняло, что нельзя построить дом без фундамента, а то он просто развалится через несколько лет. Хотя государство и облегчило за последние пять лет налоговое бремя для малых предприятий, но в малом бизнесе всё ещё остались проблемы, которые не дают спокойно дышать современному предпринимателю. Конечно, одним из самых актуальных проблем для современного малого предприятия является, окружающая его со всех сторон, коррупция. Например, на одном из интернет-сайтов www.еxpert.ru была опубликована статья, в которой один из мелких предпринимателей рассказывал о том, как обстоят дела с его небольшой фирмой: “Раньше я пытался честно платить налоги и устранять все нарушения, выявленные проверяющими инстанциями, поскольку считал это нужным для общества делом. Но теперь я понял: интерес чиновника – содрать с предпринимателя как можно больше денег. А мой интерес – эти деньги сохранить всеми доступными мне способами. Если от этого пострадают потребители – что ж, на войне как на войне”. “Мы живем в стране, оккупированной столоначальниками, - говорит владелец небольшой рекламной фирмы. – Вот было бы здорово собрать их всех в каком-нибудь одном регионе и посмотреть, что за людоедское государство они себе построят…”

Но современные условия для малого бизнеса не только не дают ему свободно развиваться, но и не позволяют ему даже зародиться. Для того, чтобы открыть небольшое предприятие нужны средства, а главным источником для стартового капитала являются банки. Но получить в банке кредит на раскрутку собственной фирмы сейчас практически невозможно, так как Банки считают, что вероятность возврата кредита очень мала, и им легче просто дать один большой кредит одному, уже сформировавшемуся предприятию, чем ещё хрупкой и немощной молодой фирме. В наше время, взять кредит на покупку машины обойдется дешевле и проще, чем получить кредит для малого предприятия.

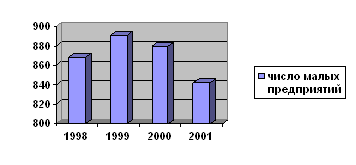

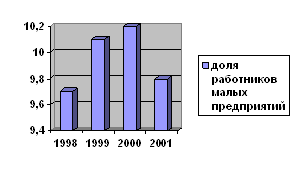

За последние пять произошли колоссальные изменения в сфере малого бизнеса России. Это напрямую отразилось на численности малых предприятий. Самую большую роль в этом сыграли изменения в сфере налогообложения. Давайте попробуем сравнить затраты фирмы до и после её перехода на упрощенную систему налогообложения. Предположим, что некая фирма решила перейти с обычной системы налогообложения на систему налогообложения на вмененный доход. Во-первых, это позволяет предпринимателю не платить налог на доходы физических лиц, НДС, налог на имущество физических лиц, единый социальный налог. Уплата всех вышеперечисленных налогов заменяется уплатой единого налога, исчисляемого за налоговый период. К примеру, в 2005 году ЕНВД рассчитывался по формуле: X м2 * 1800 * 1.104 * 0.15. В этой формуле Х м2 – это площадь, используемая предприятием для производства или сбыта товара. ”1800”- это базовая доходность. “1.104” – дефлятор цен. По сути дела ЕНВД облагает лишь фиксированные затраты предприятия. В общем, до введения ЕНВД, предприятия не могли выплачивать все налоги, которые должны были платить и поэтому вынуждены были оставаться в тени и уходить от уплаты налогов. Поэтому, введение упрощенной системы налогообложения и серьёзно облегчило налоговое бремя малых предприятий, и увеличило налоговые поступления.

Отсюда видно, что такой вид налога очень помогает фирме снизить издержки производства и тем самым увеличить предложение. Давайте теперь разберём, как это отразится на рыночном предложение. Как я уже сказал, из-за снижения общих издержек каждой фирмы на рынке (ну естественно необязательна такая ситуация, что именно все фирмы перейдут на УНС, на любых реально существующих рынках изменение предложения даже одной небольшой фирмы повлечет за собой изменение рыночного предложения), то рыночное предложение увеличится. Если мы будем разбирать эту ситуацию графически, то вся кривая рыночного предложения сдвинется вправо, что повлечет за собой и увеличение равновесного количества, и снижение равновесной цены. На макро уровне это отразится увеличением реального ВВП, снижением уровня безработицы, а также снижением темпов инфляции. Результат облегчения налогового бремени очевидно.

Я считаю, что главным толчком развития малого бизнес за последние 5 лет было именно введение УСН. Давайте разберем результат этой реформы на примере некой фирмы начала 90-х годов. И если мы сравним эту фирму с любой современной фирмой, то мы увидим колоссальную разницу между ними. До введения УСН фирме ежедневно приходилось отдавать в качестве налога 70-90% своей выручки. Это делало фирму абсолютно бесприбыльной и как следствие не рентабельной. Поэтому ей приходилось укрываться от налогов, уходить в тень. Это происходило следующим образом: при виде налоговой инспекции, предприниматель поспешно закрывал свой магазинчик и скрывался со своего рабочего места. В результате ни государство, ни предприниматель так и не остались удовлетворенными. Государство так и не получило своих денег в качестве налога, а предприниматель так и не смог получить ту прибыль, которую он мог бы получить не бегая от налоговой инспекции. Но после введения ЕНВД ситуация изменилась. Я напоминаю, что ЕНВД облагает лишь физические показатели (то есть теперь не действует такой метод – чем больше продал, тем больше плати) и теперь, чтобы максимизировать свою прибыль предприниматель должен продать как можно больше товара. Такой шаг со стороны правительства дал стимул расширению малого бизнеса. Также увеличились налоговые поступления, так как теперь укрыться от налога стало практически не возможным и главное бессмысленным. Введением ЕНВД государство убило сразу двух зайцев: оно смогло увеличить налоговые поступления и дать свободно вздохнуть предпринимателю, снизив своим нововведением всевозможные издержки, связанные с бухгалтерией.

Похожие работы

... , полигон испытания методов и принципов предпринимательства будущего. 1.3 Проблемы и перспективы развития малого бизнеса Анализируя сложившуюся в стране предпринимательскую среду, можно выделить ряд проблем, тормозящих поступательное развитие в России малого предпринимательства: – сложная финансовая и экономическая обстановка, царящая в стране: инфляция, спад производства, разрыв ...

... Создание и развитие малых предприятий происходило с большими трудностями. Эти процессы осложнялись нестабильностью экономики и применением недостаточно проработанных мер, направленных на регулирование и поддержку малого бизнеса. 2.2 Основные тенденции, проблемы и перспективы развития малого бизнеса в России Развитие малого бизнеса в России характеризуется крайней противоречивостью и подошло ...

... малого предпринимательства. Сложившаяся экономическая ситуация негативно воздействует на малое предпринимательство по всем направлениям. Одним из важнейших механизмов стимулирования малого бизнеса является упрощенная система налогообложения в виде единого налога на вмененный доход. Рассмотренный автором в данной дипломной работе. 1.3 Элементы налогообложения единого налога на вмененный доход ...

... способ решения любой проблемы – ее четкое определение на основе системы ценностей и недвусмысленной концепции. Эта задача теоретического исследования российской экономики.[20, с.31] Глава II. ОСОБЕННОСТИ НАЛОГООБЛОЖЕНИЯ МАЛОГО БИЗНЕСА 2.1. Единый налог на вмененный доход для определенных видов деятельности Единый налог на вмененный доход, как и любой другой налог, представляет собой ...

0 комментариев