МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

ТЕХНОЛОГИЙ И УПРАВЛЕНИЯ

Контрольная работа

Предмет: Финансовая среда предпринимательства и предпринимательские риски.

Тема: "Проектирование портфеля идентифицированных финансовых рисков предприятия"

Выполнил: студент V курса

Факультета: экономики и предпринимательства

Специальность: финансы и кредит, ПФО, гр. Б

Мазова Кристина Андреевна

Преподаватель

Москва, 2009 год

План

Введение

Сущность идентификации отдельных видов риска

Этапы идентификации отдельных видов финансовых рисков

Проектирование портфеля идентифицированных финансовых рисков

Заключение

Список литературы

Введение

Причиной возникновения рисков являются неопределенности, существующие в каждом проекте. Риски могут быть “известные” - те, которые определены, оценены, для которых возможно планирование. Риски “неизвестные” - те, которые не идентифицированы и не могут быть спрогнозированы. Хотя специфические риски и условия их возникновения не определены, менеджеры проекта знают, исходя из прошлого опыта, что большую часть рисков можно предвидеть.

Реализуя проекты, имеющие высокую степень неопределенности в таких элементах, как цели и технологии их достижения многие компании уделяют внимание разработке и применению корпоративных методов управления рисками. Данные методы учитывают как специфику проектов, так и корпоративных методов управления.

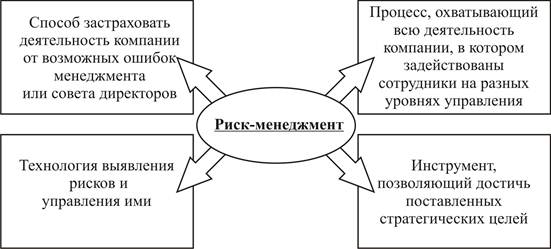

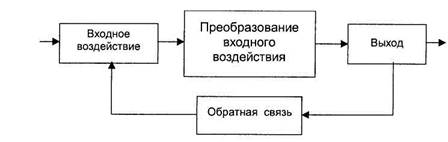

Управление рисками - это процессы, связанные с идентификацией, анализом рисков и принятием решений, которые включают максимизацию положительных и минимизацию отрицательных последствий наступления рисковых событий. Процесс управления рисками проекта обычно включает выполнение следующих процедур:

Планирование управления рисками - выбор подходов и планирование деятельности по управлению рисками проекта.

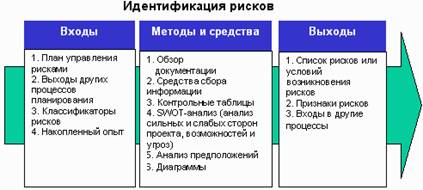

Идентификация рисков - определение рисков, способных повлиять на проект, и документирование их характеристик.

Качественная оценка рисков - качественный анализ рисков и условий их возникновения с целью определения их влияния на успех проекта.

Количественная оценка - количественный анализ вероятности возникновения и влияния последствий рисков на проект.

Планирование реагирования на риски- определение процедур и методов по ослаблению отрицательных последствий рисковых событий и использованию возможных преимуществ.

Мониторинг и контроль рисков - мониторинг рисков, определение остающихся рисков, выполнение плана управления рисками проекта и оценка эффективности действий по минимизации рисков.

Все эти процедуры взаимодействуют друг с другом, а также с другими процедурами. Каждая процедура выполняется, по крайней мере, один раз в каждом проекте. Несмотря на то, что процедуры, представленные здесь, рассматриваются как дискретные элементы с четко определенными характеристиками, на практике они могут частично совпадать и взаимодействовать. В своей работе я остановлюсь подробнее на одной из главных процедур управления рисками - идентификации рисков, раскрою ее сущность, этапы и проектирование портфеля идентифицирования финансовых рисков.

Сущность идентификации отдельных видов риска

Для начала дадим определение самого риска. Риск - потенциальная, численно измеримая угроза потери части своих ресурсов, недополучения доходов или появления дополнительных расходов и/или обратное - возможность получения значительной выгоды (дохода) в результате осуществления предпринимательской деятельности в условиях неопределенности.

Идентификация рисков - начальный этап системы мероприятий по управлению рисками, состоящий в систематическом выявлении рисков, характерных для определенного вида деятельности, и определении их характеристик.

Идентификация рисков определяет, какие риски способны повлиять на проект, и документирует характеристики этих рисков. Идентификация рисков не будет эффективной, если она не будет проводиться регулярно на протяжении реализации проекта.

Идентификация рисков должна привлекать как можно больше участников: менеджеров проекта, заказчиков, пользователей, независимых специалистов.

Идентификация рисков - итерационный процесс. Вначале идентификация рисков может быть выполнена частью менеджеров проекта или группой аналитиков рисков. Далее идентификацией может заниматься основная группа менеджеров проекта. Для формирования объективной оценки в завершающей стадии процесса могут участвовать независимые специалисты. Возможное реагирование может быть определено в течение процесса идентификации рисков.

Идентификация рисковых событий в общепринятой практике, являясь начальным этапом оценки риска, представляет собой поиск источников риска и отбор их по степени значимости.

Современные методики снабжены мощным инструментарием выявления рисковых событий, характеризующих как проект в целом, так и отдельные его аспекты.

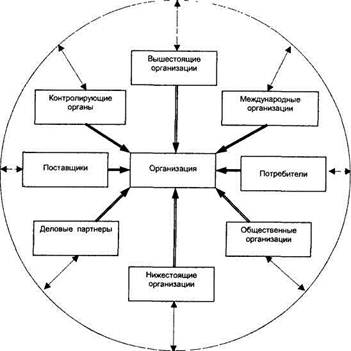

Наиболее эффективным методом идентификации рисков является анализ окружения проекта. Из списка негативных событий вначале определяются наиболее правдоподобные с точки зрения эксперта в данном проекте (отбор по возможности-вероятности наступления). Затем события, определенные с помощью экспертных оценок, отбираются по убыточности для проекта.

Основными сложностями при идентификации факторов риска и неопределенности при проведении предпроектного обоснования инвестиций являются:

отсутствие зависимости, в общем смысле, между событиями, убыточными для проекта в целом и событиями, убыточными для конкретного участника;

при проведении идентификации рисковых событий сложность нахождения компромисс между чрезмерным количеством возможных событий и их неполным перечнем. В данном случае крайне важным становится профессионализм экспертов.

Для устранения данных противоречий целесообразно проводить первоначальное выявление убыточных именно для конкретного участника событий, а затем из их числа - наиболее возможные с учетом специфики участия в проекте.

При идентификации рисковых событий конкретного участника на основе модели контрактных взаимоотношений три основные группы рисковых событий (рост инвестиционных расходов, рост затрат на производство, падение доходов) предлагается выявлять в зависимости от того, какими из следующих факторов они обусловлены: форс-мажорными обстоятельствами, невыполнением прочими участниками своих обязательств, невыполнение самим участником своих обязательств.

Основным достоинством приведенной классификации негативных событий проекта является то, что она обладает ориентацией на убыточность событий проекта для отдельного участника, чего недостаточно полно учитывают современные экспертные методы. При этом особое внимание при идентификации рисковых событий уделяется возможным обострением взаимоотношений участников проекта.

Этапы идентификации отдельных видов финансовых рисков

Процесс идентификации рисков, исходя из степени подробности исследования риска проходит следующие этапы:

осмысление риска, т.е. качественный анализ, сопровождаемый исследованием структурных характеристик риска (опасность - подверженность риску - уязвимость).

Это очень важный этап, так как он определяет, с чем столкнется в дальнейшем менеджер по рискам, и тем самым задает границы, принятия решений в процессе риск-менеджмента;

анализ конкретных причин возникновения неблагоприятных событий и их отрицательных последствий.

Данный этап представляет собой подробное изучение отдельных рисков (причинно-следственные связи между факторами риска, возникновением неблагоприятных событий и вызванным ими появлением ущерба). Такое исследование обеспечивает основу для принятия решений в рамках управления риском;

комплексный анализ рисков. Указанный этап предполагает изучение всей совокупности рисков в целом, что дает цельную, комплексную картину рисков, с которыми сталкивается банк.

Это позволяет проводить единую политику по управлению риском.

Подобное исследование включает также проведение таких процедур, как аудит безопасности, то есть всестороннее исследование бизнеса контрагента банка, методов принятия решений и используемых технологий с целью выявления и идентификации рисков, которым они подвержены.

Идентификацией, в первую очередь, охватываются риск кредитования контрагента или риск выплаты, расчетный риск и предрасчетный риск.

Риск кредитования контрагента или риск выплаты заключается в возможности не возвращения контрагентом банку основной суммы долга по истечении срока кредита, векселя, поручительства.

Расчетный риск возникает в случаях, когда осуществляется передача определенных инструментов (например, денежных средств или финансовых инструментов) на условиях предоплаты, либо предпоставки с нашей стороны.

Риск заключается в том, что встречной поставки со стороны контрагента не происходит.

Предрасчетный риск - риск того, что контрагент не выполнит своих обязательств по сделке до расчетов и банку придется заменить данный контракт сделкой с другим контрагентом по существующей (и возможно неблагоприятной) рыночной цене.

Идентификация факторов кредитного риска может осуществляться в разрезе конкретной единичной сделки, кредитного портфеля или для определенного направления кредитной деятельности банка.

В первом случае речь идет об элементарном рисковом событии, во втором - о сложном событии, состоящем из нескольких элементарных.

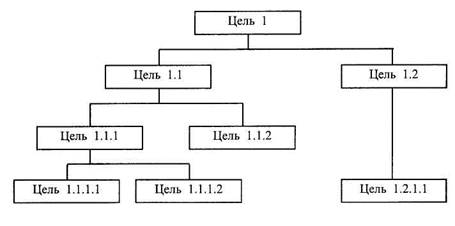

Процесс идентификации отдельных видов финансовых рисков осуществляется по следующим трем этапам:

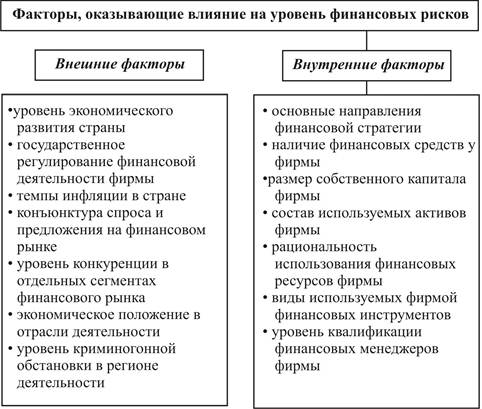

На первой стадии идентифицируются факторы риска, связанные с финансовой деятельностью предприятия в целом. в процессе этой идентификации факторы подразделяются на внешние и внутренние.

На второй стадии в разрезе каждого направления финансовой деятельности (отдельных видов финансовых операций) определяются присущие им внешние или систематические виды финансовых рисков.

В связи со спецификой финансовой деятельности предприятия отдельные из рассмотренных в процессе классификации видов систематических финансовых рисков из формируемого перечня исключаются (речь идет о валютном риске, если предприятие не осуществляет внешнеэкономической деятельности).

На третьей стадии определяется перечень внутренних или несистематических (специфических) финансовых рисков, присущих отдельным видам финансовой деятельности или намечаемых финансовых операций предприятия (риск снижения финансовой устойчивости, риск неплатежеспособности, кредитный риск и т.п.).

На четвертой стадии формируется предполагаемый общий портфель финансовых рисков, связанных с предстоящей финансовой деятельностью предприятия (включающий возможные систематические и несистематические финансовые риски).

На пятой стадии на основе портфеля идентифицированных финансовых рисков определяются сферы наиболее рисковых видов и направлений финансовой деятельности предприятия по критерию широты генерируемых ими рисков.

Проектирование портфеля идентифицированных финансовых рисков

Основой выявления факторов риска являются особенности и специфика предполагаемой предпринимательской деятельности и предпринимательской среды.

Так как невозможно получить полную и достоверную информацию о рисках, окружающих предприятие, то желательно по крайней мере иметь свод известных факторов риска, знать природу причин их появления.

Выявление факторов риска можно осуществлять в соответствии со структурой факторов риска, приведенной в таблице № 1.

Таблица 1. Структура факторов риска

| Внешние факторы риска | Внутренние факторы риска |

| Факторы риска федерального уровня | Организационные |

| 1. Политические факторы риска: Риск потери контроля над фирмой Невозможность осуществления хозяйственной деятельности Риск запрета на экономические отношения с иностранными государствами Риск налоговых изменений законодательства 2. Социально-экономические факторы риска: Инфляционные факторы риска Дефляционные факторы риска Валютные факторы риска Процентные факторы риска Криминальные факторы риска | Организационные риски Кадровые риски Управленческие риски |

| Финансовые факторы риска | |

| Риски ликвидности Риски потери платежеспособности Риски снижения финансовой устойчивости Риски потери финансовой независимости | |

| Факторы риска, связанные с экономической деятельностью | |

| Риски упущенной выгоды Риски банкротства Операционные риски Технологические риски Инновационные риски | |

| Региональные факторы риска | Другие факторы |

| Социально-демографические риски Налоговые риски Предпринимательские риски | Риски безопасности Информационные риски |

| Отраслевые факторы риска | |

| Отраслевые риски Риск положения предприятия в отрасли Экологические риски |

В таблице представлены основные области, в которых формируются факторы риска.

Данная таблица полезна также и тем, что структурирует факторы риска не только по местам их возникновения, но и по степени управляемости: область факторов риска, находящаяся вне компании, как правило, неуправляема или слабо управляема, а вот область факторов риска внутри компании управляема в большей степени.

После того как совокупность факторов риска выявлена, можно построить систему рисков применительно к конкретному виду деятельности, например в виде классификационной схемы.

Идентификация факторов риска осуществляется предпринимателем для ответа на следующие вопросы:

где сосредоточены основные факторы риска;

какие из факторов риска наиболее опасны для данного вида деятельности (принимаемого решения);

какие из факторов риска являются управляемыми, а какие - нет.

Идентификация факторов риска предусматривает отнесение рисков к одной из трех основных категорий:

опасные факторы риска;

допустимые по степени опасности факторы риска;

неопасные факторы риска.

Идентификация факторов риска может осуществляться в разрезе конкретной операции или для некоторой сферы деятельности компании, например, финансовой. В первом случае речь идет об "элементарном" рисковом событии, во втором - о сложном событии, состоящем из нескольких элементарных.

В таблице № 2 приведен пример портфеля идентифицированных факторов риска, в котором в столбцах указаны некоторые виды деятельности финансового менеджера, а в строках - факторы риска, которые эти виды деятельности "сопровождают".

Таблица № 2. Портфель идентифицированных факторов риска компании

| № п/п | Факторы риска | Виды деятельности финансового менеджера | |||||||

| Инвестирование | Управление оборотными активами | Управление капиталом | |||||||

| В реальные активы | В финансовые активы | Запасами | Дебиторской задолженностью | Денежными средствами | Собственным капиталом | Заемным капиталом | Кредиторской задолженностью | ||

| Внешние (систематические) факторы риска | |||||||||

| 1 | Инфляционные | ||||||||

| 2 | Процентные | ||||||||

| 3 | Налоговые | ||||||||

| Внутренние (несистематические) факторы риска | |||||||||

| 1 | Неплатежеспособности | ||||||||

| 2 | Потери финансовой устойчивости | ||||||||

| 3 | Кредитные | ||||||||

В прямоугольнике таблицы на пересечении видов деятельности с факторами риска можно или поставить знак того, что этот вид деятельности подвержен конкретному фактору риска, или нет.

В данном прямоугольнике можно также поставить экспертную оценку в баллах степени опасности фактора риска, которая может быть потом использована для отнесения их в одну из групп: опасные, допустимые и неопасные.

Заключение

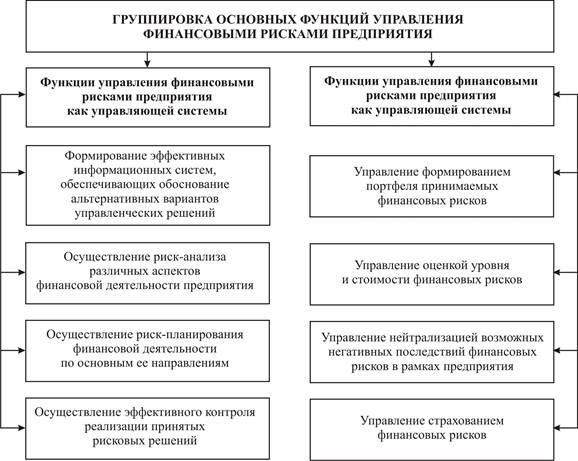

Осуществление финансовой деятельности в современных условиях невозможно без специальных методов анализа и управления рисками. Функция управления финансовыми рисками приобретает все большую роль и становится одним из важнейших условий обеспечения финансовой стабильности предпринимательских организаций.

Последние 30-40 лет на Западе управление рисками развивалось как система понятий и дисциплин, целью которой является помощь в организации защиты от негативных финансовых последствий, непредвиденных событий или неблагоприятных обстоятельств, возникающих в процессе деятельности предпринимательской фирмы.

Управление финансовыми рисками фирмы представляет собой специфическую сферу финансового менеджмента, которая за рубежом в последние годы выделилась в особую сферу деятельности - "риск-менеджмент". Управление финансовыми рисками включает в себя разработку и реализацию экономически обоснованных для фирмы рекомендаций и мероприятий, направленных на уменьшение исходного уровня риска при осуществлении финансовых сделок или финансовых операций до приемлемого финального уровня, и проектирование портфеля идентифицированных финансовых рисков предприятия играет немаловажную роль как начальная стадия управления рисками предприятия.

Список литературы

1. Райзберг Б.А., Лозовский Л.Ш., Стародубцева Е.Б.

2. "Современный Экономический Словарь" (ИНФРА-М, 2006).

3. Справочно-правовая система "Консультант-Плюс".

4. Станиславчик Е.Н. Основы финансового менеджмента. - М.: Ось-89, 2005, 128 с.

5. Финансовый менеджмент: Учебник / под ред. Е.С. Стояновой. - М.: Перспектива, 2004, 655с.

6. Финансовый менеджмент: Учебник / под ред. В.С. Золотарева. - Ростов н/Д: Феникс, 2005, 224 с.

Похожие работы

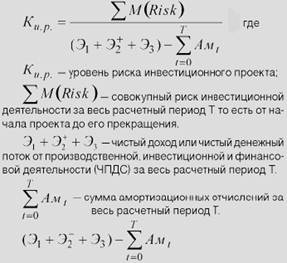

... а именно: оценку рисков по контрольным точкам финансово-хозяйственной деятельности. Использование данного метода, а также результаты качественного анализа позволяют проводить комплексную оценку рисков финансово-хозяйственной деятельности предприятий. Количественная оценка рисков проводится на основе данных, полученных при качественной их оценке, то есть оцениваться будут только те риски, которые ...

... продукцию в значительной степени зависит от изменения цен на топлива и энергоносители. Указанные обстоятельства позволили автору сделать вывод о том, что применительно к управлению рисками инвестиционных проектов в пищевой промышленности фундаментальный анализ второго уровня должен отличаться от классического (при использовании того же инструментария). Автор считает, что этот анализ не должен ...

... элементам управленческих систем. По отраслям и сферам применения можно выделить методы управления, применяемые в государственном управлении, бизнесе, торговле, промышленности и т.п. Для целей риск-менеджмента наиболее подходит классификация методов управления, обусловленная их содержанием. В общей совокупности методов управления рисками можно выделить семь основных групп: 1) юридические; 2) ...

... на 61 страницах машинописного текста, содержит 4 рисунка, 13 таблиц. Во «Введении» обоснована актуальность темы, определены цели и задачи, предмет исследования. В первой главе «Оценка рисков инвестиционного проекта: качественный и количественный подходы» рассматриваются теоретические основы и характеристика качественного и количественного подходов, методы оценки рисков проекта, а так же ...

0 комментариев