Содержание

Введение

Глава 1. Прямое налогообложение в бюджетной системе Российской Федерации

1.1 Доходы бюджета Российской Федерации

1.2 Понятие прямого налогообложения

1.3 Налог на доходы физических лиц

1.4 Налог на прибыль предприятий

1.5 Земельный налог

Глава 2. Анализ динамики прямых налогов в бюджете Российской Федерации

2.1 Налоговые поступления в 2006-2007 гг.

2.2 Налоговые поступления в 2007-2008 гг.

2.3 Налоговые поступления в январе - августе 2008-2009 гг.

Глава 3. Проблемы и пути совершенствования налоговой системы российской Федерации

3.1 Проблемы налоговой системы Российской Федерации

3.2 Совершенствование формирования налоговых доходов бюджета

Заключение

Список использованной литературы

Введение

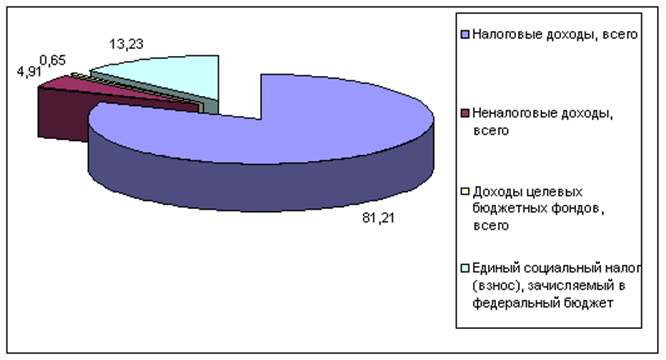

В формировании доходов федерального бюджета в основном участвуют налоги, то есть они, и являются главной статьей бюджетных доходов.

Развитие экономики напрямую зависит от качества ее налоговой системы, от ее возможности обеспечить экономический рост и финансовую стабильность.

В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определенная сумма денежных средств, которые могут быть собраны только посредством налогов.

Налоговые доходы бюджетной системы занимают ведущее место и являются важнейшей формой аккумуляции доходов.

Итак, налоги в нашей жизни определяют многое, от того, сколько их будет собрано, зависит благополучие страны, региона, конкретного города. В истории развития общества еще ни одно государство не смогло обойтись без налогов, поскольку для выполнения своих функций по удовлетворению коллективных потребностей ему требуется определенная сумма денежных средств, которые могут быть собраны только посредством налогов. Из выше сказанного следует, что минимальный размер налогового бремени определяется суммой расходов государства на исполнение минимума его функций: управление, оборона, суд, охрана порядка, и т.п., чем больше функций возложено на государство, тем больше оно должно собирать налогов.

Для нашей страны налогообложение играет большую роль в укреплении экономической потенциала России. Налогам отводится важное место среди экономических рычагов, при помощи которых государство воздействует на рыночную экономику.

С помощью налогов определяются взаимоотношения предпринимателей, предприятий всех форм собственности с государственными и местными бюджетами, с банками, а также с вышестоящими организациями. При помощи налогов регулируется внешнеэкономическая деятельность, включая привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль предприятия.

Вопросы, касающиеся роли прямого налогообложения в формировании доходов бюджетной системы, являются актуальными для нашего государства.

Цель данной работы - рассмотреть прямое налогообложение и его роль в формировании доходов бюджета.

Сформулируем задачи курсовой работы:

Экономическое содержание и значение налогов РФ;

Классификация налоговых доходов бюджетов РФ;

Рассмотреть основные виды прямых налоговых доходов бюджета;

Анализ налоговых доходов федерального бюджета 2005-2007гг;

Проблемы действующей налоговой системы РФ.

Объектом исследования данной курсовой работы являются налоговые доходы бюджета Российской Федерации.

Глава 1. Прямое налогообложение в бюджетной системе Российской Федерации

1.1 Доходы бюджета Российской Федерации

Государственный бюджет страны, представляя собой основной финансовый план образования и использования общегосударственного фонда денежных ресурсов, состоит из доходной и расходной частей. [1]

В соответствии с Бюджетным кодексом Российской Федерации (ст.6) доходы бюджета - это денежные средства, поступающие в безвозмездном и безвозвратном порядке в соответствии с действующим законодательством в распоряжение органов государственной власти Российской Федерации, органов государственной власти субъектов Российской Федерации и органов местного самоуправления. [2]

Формирование доходной части бюджета с переходом на рыночные отношения имеет в основном налоговый характер. [3]

Классификация бюджетных доходов представляет собой группировку доходов бюджетов применительно к любому уровню бюджетной системы по источникам их формирования, закрепленным законодательными актами за каждым бюджетом и способам получения доходов. Группы доходов бюджетов формируются по статьям доходов, объединяющих конкретные виды доходов по источникам и способам получения на любом уровне бюджетной системы по определенным признакам. В качестве признаков, характеризующих доходы бюджетов, можно выбрать следующие:

иерархию уровня власти или уровень управления;

источники получения доходов;

способы получения доходов;

время поступления доходов;

территориальность доходов.

По иерархии уровня власти или уровню управления доходы бюджетов подразделяются на федеральные, региональные (субъектов РФ) и местные (муниципальные). В основу классификации положен признак разделения уровня власти, отвечающий за формирование и исполнение бюджета в соответствии с бюджетным законодательством. [4]

Законодательство РФ о налогах и сборах состоит из Налогового Кодекса РФ (НК) и принятых в соответствии с ним федеральных законов о налогах и сборах.

НК устанавливает систему налогов и сборов, взимаемых в федеральный бюджет, а также общие принципы налогообложения и сборов в РФ, в том числе:

1) виды налогов и сборов, взимаемых в РФ;

2) основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

3) принципы установления, введения в действие и прекращения действия ранее введенных налогов и сборов субъектов РФ и местных налогов и сборов;

4) права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

5) формы и методы налогового контроля;

6) ответственность за совершение налоговых правонарушений;

7) порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц.

Законодательство субъектов РФ о налогах и сборах состоит из законов о налогах субъектов РФ, принятых в соответствии с НК. Нормативные правовые акты муниципальных образований о местных налогах и сборах принимаются представительными органами муниципальных образований в соответствии с НК.

Указанные законы и другие нормативные правовые акты именуются в тексте НК РФ как "законодательство о налогах и сборах".

Законодательство о налогах и сборах регулирует властные отношения по установлению, введению и взиманию налогов и сборов в РФ, а также отношения, возникающие в процессе осуществления налогового контроля, обжалования актов налоговых органов, действий (бездействия) их должностных лиц и привлечения к ответственности за совершение налогового правонарушения. [5]

1.2 Понятие прямого налогообложенияПрямые налоги устанавливаются непосредственно на доход или имущество налогоплательщика. В связи с этим при прямом налогообложении денежные отношения возникают непосредственно между налогоплательщиком и государством. Примером прямого налогообложения в российской налоговой системе могут служить такие налоги, как земельный налог, налог на доходы физических лиц, налог на прибыль предприятий и организаций, налог на имущество физических лиц. В данном случае основанием для обложения служат владение и пользование доходами и имуществом. [6]

Рассмотрим некоторые из прямых налогов более подробно.

1.3 Налог на доходы физических лиц

Плательщики налога разделены на две группы:

физические лица, являющиеся налоговыми резидентами Российской Федерации;

физические лица, не являющиеся налоговыми резидентами Российской Федерации. [7]

К резидентам относятся физические лица, фактически находящиеся на территории Российской Федерации не менее 183 дней в календарном году. Если физическое лицо фактически находится на территории России менее 183 дней в календарном году, то оно не является налоговым резидентом. [8]

При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды.

Если из дохода налогоплательщика по его распоряжению, по решению суда или иных органов производятся какие-либо удержания, такие удержания не уменьшают налоговую базу.

Налоговая база определяется отдельно по каждому виду доходов, в отношении которых установлены различные налоговые ставки.

Для доходов, в отношении которых предусмотрена налоговая ставка 13%, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218-221 НК.

Если сумма налоговых вычетов в налоговом периоде окажется больше суммы доходов, в отношении которых предусмотрена налоговая ставка 13%, подлежащих налогообложению, за этот же налоговый период, то применительно к этому налоговому периоду налоговая база принимается равной нулю. На следующий налоговый период разница между суммой налоговых вычетов в этом налоговом периоде и суммой доходов, в отношении которых предусмотрена налоговая ставка 13%, подлежащих налогообложению, не переносится.

Для доходов, в отношении которых предусмотрены иные налоговые ставки, налоговая база определяется как денежное выражение таких доходов, подлежащих налогообложению. При этом налоговые вычеты, предусмотренные статьями 218-221 НК, не применяются.

Доходы (расходы, принимаемые к вычету в соответствии со статьями 218-221 НК) налогоплательщика, выраженные (номинированные) в иностранной валюте, пересчитываются в рубли по курсу Центрального банка РФ, установленному на дату фактического получения доходов (на дату фактического осуществления расходов).

В главе 23 НК приведены:

особенности определения налоговой базы при получении доходов в натуральной форме;

особенности определения налоговой базы по договорам страхования;

особенности определения налоговой базы по договорам негосударственного пенсионного обеспечения и договорам обязательного пенсионного страхования, заключаемым с негосударственными пенсионными фондами;

особенности уплаты налога на доходы физических лиц в отношении доходов от долевого участия в организации;

особенности определения налоговой базы, исчисления и уплаты налога на доходы по операциям с ценными бумагами и операциям с финансовыми инструментами срочных сделок, базисным активом по которым являются ценные бумаги;

особенности определения доходов отдельных категорий иностранных граждан;

особенности определения налоговой базы при получении доходов в виде процентов, получаемых по вкладам в банках (с 1 января 2008 года).

Налоговым периодом признается календарный год. [9]

1.4 Налог на прибыль предприятийВ настоящее время налог на прибыль организаций действует на всей территории России и взимается в соответствии с главой 25 Налогового кодекса РФ. Плательщиками налога на прибыль организаций являются предприятия, в том числе и малые, независимо от сфер деятельности и форм собственности, которые получают прибыль.

Не платят этот налог:

1) предприятия, получающие прибыль в области игорного бизнеса;

2) предприятия, применяющие специальные налоговые режимы, а именно являющиеся плательщиками единого налога на вмененный доход для определенных видов деятельности, единого налога, если они предпочли упрощенную систему налогообложения.

Главой 25 Налогового кодекса РФ установлены открытые перечни доходов и расходов, учитываемых при определении налоговой базы, определен новый механизм амортизации имущества, позволяющий гораздо быстрее возмещать средства, вложенные в приобретение основных средств и нематериальных активов, сняты некоторые ограничения по включению в расходы отдельных видов затрат. [10]

В отличие от большинства других налогов ставка по налогу на прибыль длительное время была дифференцирована по организациям в зависимости от вида деятельности. При этом ставки налога менялись за непродолжительный период реформ неоднократно как в сторону понижения, так и повышения. И опять же с принятием Налогового кодекса введена для всех организаций единая предельная ставка налога, которая снижена начиная с 2002 г. с 35 до 24%. Уплата этого налога сопровождается необходимостью ведения налогоплательщиком дополнительного налогового учета, поскольку установленный Налоговым кодексом порядок группировки и учета отдельных объектов и хозяйственных операций для целей налогообложения отличается от порядка, действующего в бухгалтерском учете.

Вместе с тем указанный налог играет существенную роль в экономике и финансах любого государства.

В первую очередь следовало бы отметить, что указанный вид налогообложения, облеченный в форму или налога на прибыль, или налога на доход юридических лиц, или налога с корпораций, применяется во всех без исключения развитых странах мира.

Налог на прибыль организаций является тем налогом, с помощью которого государство может наиболее активно воздействовать на развитие экономики. Благодаря непосредственной связи этого налога с размером полученного налогоплательщиком дохода, через механизм предоставления или отмены льгот и регулирования ставки государство стимулирует или ограничивает инвестиционную активность в различных отраслях экономики и регионах. Этим же целям служит и механизм инвестиционного налогового кредита, предоставляемого налогоплательщикам и погашаемого ими за счет прибыли. Значительную роль в регулировании экономики играет также амортизационная политика государства, напрямую связанная с налогообложением прибыли организаций.

Велика роль этого налога в развитии малого предпринимательства, а также в привлечении в экономику страны иностранных инвестиций, поскольку в законодательстве многих стран предусматривается полное или частичное освобождение от уплаты именно этого налога в первые годы создания и функционирования малых и совместных с иностранным участием предприятий и организаций. [11]

1.5 Земельный налогЗемельный налог устанавливается главой 31 НК и нормативными правовыми актами представительных органов муниципальных образований, вводится в действие и обязателен к уплате на территориях этих муниципальных образований. В городах федерального значения Москве и Санкт-Петербурге налог устанавливается НК и законами указанных субъектов РФ, вводится в действие и обязателен к уплате на территориях указанных субъектов РФ. Устанавливая налог, представительные органы муниципальных образований (законодательные (представительные) органы государственной власти городов федерального значения Москвы и Санкт-Петербурга) определяют налоговые ставки в пределах, установленных НК, порядок и сроки уплаты налога.

При установлении налога нормативными правовыми актами представительных органов муниципальных образований (законами городов федерального значения Москвы и Санкт-Петербурга) могут также устанавливаться налоговые льготы, основания и порядок их применения, включая установление размера не облагаемой налогом суммы для отдельных категорий налогоплательщиков. Налоговая база определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии с НК. Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством Российской Федерации. [12]

Глава 2. Анализ динамики прямых налогов в бюджете Российской Федерации

2.1 Налоговые поступления в 2006-2007 гг.

Таблица 1. Поступление администрируемых ФНС России доходов в бюджетную систему Российской Федерации, включая государственные внебюджетные фонды за 2006-2007 гг.

| млрд. рублей | |||

| 2006 год | 2007 год | в процентах к 2006 году | |

| Всего поступило в бюджетную систему РФ | 6 763,4 | 8 643,4 | 127,8 |

| в том числе: | |||

| Налоги и сборы в консолидированный бюджет РФ (вкл. ЕСН) | 5 748,3 | 7 360,2 | 128,0 |

| Государственные внебюджетные фонды | 1 015,1 | 1 283,2 | 126,4 |

| млрд. рублей | |||

| 2006 год | 2007 год | в процентах к 2006 году | |

| Налоги и сборы - всего (вкл. ЕСН) | 5 748,3 | 7 360,2 | 128,0 |

| в федеральный бюджет (вкл. ЕСН) | 3 000,7 | 3 747,6 | 124,9 |

| в консолидированные бюджеты субъектов РФ | 2 747,5 | 3 612,6 | 131,5 |

| из них: | |||

| Налог на прибыль организаций | 1 670,5 | 2 172,2 | 130,0 |

| в федеральный бюджет | 509,9 | 641,3 | 125,8 |

| в консолидированные бюджеты субъектов РФ | 1 160,6 | 1 530,9 | 131,9 |

| Налог на доходы физических лиц | |||

| в консолидированные бюджеты субъектов РФ | 929,9 | 1 266,1 | 136,2 |

| Единый социальный налог в федеральный бюджет | 315,8 | 405,0 | 128,2 |

| Налог на добавленную стоимость | |||

| на товары (работы, услуги), реализуемые на территории Российской Федерации | 924,2 | 1 390,4 | 150,4 |

| на товары, ввозимые на территорию Российской Федерации из Республики Беларусь | 27,2 | 34,3 | 126,2 |

| Акцизы | 253,3 | 289,9 | 114,4 |

| в федеральный бюджет | 93,2 | 108,8 | 116,7 |

| в консолидированные бюджеты субъектов РФ | 160,1 | 181,0 | 113,1 |

| Налоги и сборы и регулярные платежи за пользование природными ресурсами | 1 187,2 | 1 235,1 | 104,0 |

| в федеральный бюджет | 1 116,7 | 1 157,4 | 103,6 |

| в консолидированные бюджеты субъектов РФ | 70,6 | 77,8 | 110,2 |

| в том числе: | |||

| налог на добычу полезных ископаемых | 1 162,3 | 1 197,4 | 103,0 |

| в федеральный бюджет | 1 094,3 | 1 122,9 | 102,6 |

| в консолидированные бюджеты субъектов РФ | 68,0 | 74,5 | 109,6 |

| из него нефть: | 1 038,4 | 1 070,9 | 103,1 |

| в федеральный бюджет | 986,5 | 1 017,3 | 103,1 |

| в консолидированные бюджеты субъектов РФ | 52,0 | 53,6 | 103,1 |

| млрд. рублей | |||

| 2006 год | 2007 год | в процентах к 2006 году | |

| Государственные внебюджетные фонды - всего | 1 015,1 | 1 283,2 | 126,4 |

| в том числе: | |||

| Страховые взносы, зачисляемые в Пенсионный фонд (ПФР) | 796,2 | 1 014,9 | 127,5 |

| Фонд социального страхования (ФСС) (без учета суммы расходов, произведенных налогоплательщиками на цели государственного социального страхования) | 57,7 | 64,1 | 111,0 |

| Федеральный фонд обязательного медицинского страхования (ФФОМС) | 55,8 | 71,8 | 128,8 |

| Территориальные фонды обязательного медицинского страхования (ТФОМС) | 105,5 | 132,5 | 125,6 |

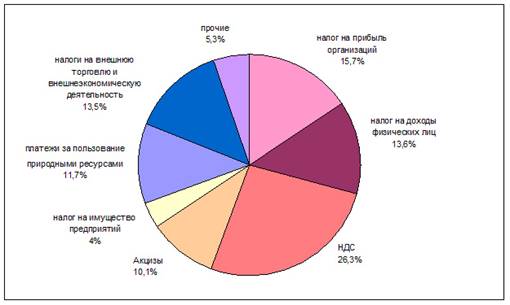

Всего в 2007 году в федеральный бюджет Российской Федерации поступило 3 747,6 млрд. рублей администрируемых доходов, что на 24,9% больше, чем в 2006 году.

Поступления налога на прибыль организаций в федеральный бюджет Российской Федерации в 2007 году составили 641,3 млрд. рублей. По сравнению с 2006 годом поступления выросли на 131,4 млрд. рублей, или на 25,8%.

Поступления налога на доходы физических лиц в консолидированные бюджеты субъектов РФ в 2007 году составили 1266,1 млрд. рублей. По сравнению с 2006 годом поступления выросли на 36,2%. [13]

2.2 Налоговые поступления в 2007-2008 гг.Таблица 2. Поступление администрируемых ФНС России доходов в бюджетную систему Российской Федерации, включая государственные внебюджетные фонды за 2007-2008 гг.

| млрд. рублей | |||

| 2007 год | 2008 год | в процентах к 2007 году | |

| Всего поступило в бюджетную систему РФ | 8 643,4 | 10 032,8 | 116,1 |

| в том числе: | |||

| Налоги и сборы в консолидированный бюджет РФ (вкл. ЕСН) | 7 360,2 | 8 455,7 | 114,9 |

| Государственные внебюджетные фонды | 1 283,2 | 1 577,1 | 122,9 |

| млрд. рублей | |||

| 2007 год | 2008 год | в процентах к 2007 году | |

| Налоги и сборы - всего (вкл. ЕСН) | 7 360,2 | 8 455,7 | 114,9 |

| в федеральный бюджет (вкл. ЕСН) | 3 747,6 | 4 078,7 | 108,8 |

| в консолидированные бюджеты субъектов РФ | 3 612,6 | 4 377,0 | 121,2 |

| из них: | |||

| Налог на прибыль организаций | 2 172,2 | 2 513,0 | 115,7 |

| в федеральный бюджет | 641,3 | 761,1 | 118,7 |

| в консолидированные бюджеты субъектов РФ | 1 530,9 | 1 751,9 | 114,4 |

| Налог на доходы физических лиц | |||

| в консолидированные бюджеты субъектов РФ | 1 266,1 | 1 665,6 | 131,6 |

| Единый социальный налог в федеральный бюджет | 405,0 | 506,8 | 125,1 |

| Налог на добавленную стоимость | |||

| на товары (работы, услуги), реализуемые на территории Российской Федерации*) | 1 390,4 | 998,4 | 71,8 |

| на товары, ввозимые на территорию Российской Федерации из Республики Беларусь | 34,3 | 40,3 | 117,4 |

| Акцизы | 289,9 | 314,7 | 108,6 |

| в федеральный бюджет | 108,8 | 125,2 | 115,1 |

| в консолидированные бюджеты субъектов РФ | 181,0 | 189,4 | 104,6 |

| Налоги и сборы и регулярные платежи за пользование природными ресурсами | 1 235,1 | 1 742,6 | 141,1 |

| в федеральный бюджет | 1 157,4 | 1 637,5 | 141,5 |

| в консолидированные бюджеты субъектов РФ | 77,8 | 105,1 | 135,2 |

| в том числе: | |||

| налог на добычу полезных ископаемых | 1 197,4 | 1 708,0 | 142,6 |

| в федеральный бюджет | 1 122,9 | 1 604,7 | 142,9 |

| в консолидированные бюджеты субъектов РФ | 74,5 | 103,4 | 138,8 |

| из него нефть: | 1 070,9 | 1 571,6 | 146,8 |

| в федеральный бюджет | 1 017,3 | 1 493,0 | 146,8 |

| в консолидированные бюджеты субъектов РФ | 53,6 | 78,6 | 146,7 |

| млрд. рублей | |||

| 2007 год | 2008 год | в процентах к 2007 году | |

| Государственные внебюджетные фонды - всего | 1 283,2 | 1 577,1 | 122,9 |

| в том числе: | |||

| Страховые взносы, зачисляемые в Пенсионный фонд (ПФР) | 1 014,9 | 1 251,4 | 123,3 |

| Фонд социального страхования (ФСС) (без учета суммы расходов, произведенных налогоплательщиками на цели государственного социального страхования) | 64,1 | 74,0 | 115,5 |

| Федеральный фонд обязательного медицинского страхования (ФФОМС) | 71,8 | 89,3 | 124,4 |

| Территориальные фонды обязательного медицинского страхования (ТФОМС) | 132,5 | 162,4 | 122,6 |

| *) темп роста НДС в сопоставимых условиях - 108% |

Всего в 2008 году в федеральный бюджет поступило 4 078,7 млрд. рублей администрируемых доходов, что на 8,8% больше, чем в 2007 году.

Поступления налога на прибыль организаций в федеральный бюджет в 2008 году составили 761,1 млрд. рублей. По сравнению с 2007 годом поступления выросли на 119,8 млрд. рублей, или на 18,7%.

Поступления налога на доходы физических лиц в консолидированные бюджеты субъектов РФ в 2007 году составили 1 665,6 млрд. рублей. По сравнению с 2006 годом поступления выросли на 31,6%. [14]

2.3 Налоговые поступления в январе - августе 2008-2009 гг. [15]По данным Федеральной налоговой службы, в консолидированный бюджет Российской Федерации в январе-августе 2009 г. поступило налогов, сборов и иных обязательных платежей, администрируемых ФНС России, (без учета единого социального налога, зачисляемого в федеральный бюджет) на сумму 4052,7 млрд. рублей, что на 28,4% меньше, чем за соответствующий период предыдущего года. В августе 2009г. поступления в консолидированный бюджет составили 477,5 млрд. рублей и сократились по сравнению с предыдущим месяцем на 31,8%.

Таблица 3. Поступление налогов, сборов и иных обязательных платежей в консолидированный бюджет Российской Федерации по видам млрд. рублей

| Январь-август 2009г. | В% к январю-августу 2008г. | |||||

| консолиди- рованный бюджет | в том числе | консолиди- рованный бюджет | в том числе | |||

| феде- ральный бюджет | консолиди- рованные бюджеты субъектов Российской Федерации | феде- ральный бюджет | консолиди- рованные бюджеты субъектов Российской Федерации | |||

| Всего | 4052,7 | 1572,5 | 2480,1 | 71,6 | 59,4 | 82,4 |

| из них: налог на прибыль организаций | 833,6 | 134,2 | 699,4 | 45,6 | 24,6 | 54,5 |

| налог на доходы физических лиц | 1052,7 | - | 1052,7 | 99,4 | - | 99,4 |

| налог на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации | 773,4 | 773,4 | - | 94,3 | 94,3 | - |

| акцизы по подакцизным товарам (продукции), производимым на территории Российской Федерации | 212,5 | 52,0 | 160,5 | 103,4 | 64,4 | 128,7 |

| налоги на имущество | 408,2 | - | 408,2 | 116,1 | - | 116,1 |

| налоги, сборы и регулярные платежи за пользование природными ресурсами | 630,1 | 586,3 | 43,8 | 50,8 | 50,2 | 60,3 |

| из них налог на добычу полезных ископаемых | 613,6 | 571,2 | 42,4 | 50,4 | 49,8 | 59,4 |

| поступления в счет погашения задолженности по перерасчетам по отмененным налогам, сборам и иным обязательным платежам | 1,6 | 0,7 | 0,8 | 55,3 | 127,4 | 36,8 |

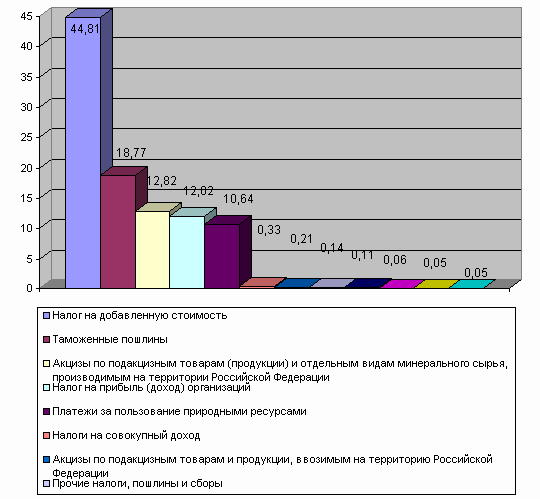

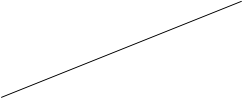

Основную часть налогов, сборов и иных обязательных платежей консолидированного бюджета в январе-августе 2009г. обеспечили поступления налога на доходы физических лиц - 26,0%, налога на прибыль организаций - 20,6%, налога на добавленную стоимость на товары (работы, услуги), реализуемые на территории Российской Федерации - 19,1%, налога на добычу полезных ископаемых - 15,1%.

В январе-августе 2009г. в консолидированный бюджет Российской Федерации поступило федеральных налогов и сборов 3521,9 млрд. рублей (87,0% от общей суммы налоговых доходов), региональных - 338,7 млрд. рублей (8,4%), местных налогов и сборов - 70,0 млрд. рублей (1,7%), налогов со специальным налоговым режимом - 119,1 млрд. рублей (2,9%).

Поступление налога на прибыль организаций в консолидированный бюджет Российской Федерации в январе-августе 2009г. составило 833,6 млрд. рублей и сократилось по сравнению с соответствующим периодом предыдущего года на 54,4%. В общей сумме поступлений по данному налогу в январе-августе 2009г. доля налога на прибыль организаций, зачисляемого в бюджеты бюджетной системы Российской Федерации по соответствующим ставкам, снизилась по сравнению с соответствующим периодом предыдущего года на 2,6 процентного пункта и составила 94,1%, доля налога с доходов, полученных в виде дивидендов, увеличилась на 2,1 процентного пункта и составила 4,9%. В августе 2009г. поступление налога на прибыль организаций составило 75,3 млрд. рублей и сократилось по сравнению с предыдущим месяцем на 41,9%.

Таблица 4. Поступление налога на прибыль организаций

| Январь-август 2009г. | Справочно январь-август 2008г. | |||||||

| консолидированный бюджет | в том числе | Консолиди-рованный бюджет | в том числе | |||||

| млрд. рублей | В % к итогу | федеральный бюджет | консолидированные бюджеты субъектов Российской Федерации | млрд. рублей | В % к итогу | федеральный бюджет | консолидированные бюджеты субъектов Российской Федерации | |

| Всего | 833,6 | 100 | 134,2 | 699,4 | 1827,0 | 100 | 544,5 | 1282,5 |

| из него: зачисляемый в бюджеты бюджетной системы Российской Федерации по соответству-ющим ставкам | 784,3 | 94,1 | 85,6 | 698,7 | 1766,9 | 96,7 | 487,9 | 1279,0 |

| с доходов, полученных в виде дивидендов | 40,5 | 4,9 | 40,5 | - | 50,3 | 2,8 | 50,3 | - |

| с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам | 7,9 | 0,9 | 7,9 | - | 5,5 | 0,3 | 5,5 | - |

В январе-августе 2009г. в консолидированный бюджет Российской Федерации (консолидированные бюджеты субъектов Российской Федерации) поступило 1052,7 млрд. рублей налога на доходы физических лиц, что на 0,6% меньше, чем за соответствующий период предыдущего года. В августе 2009г. поступление налога на доходы физических лиц составило 120,9 млрд. рублей, что на 37,1% меньше, чем в предыдущем месяце.

Таблица 5. Поступление налога на доходы физических лиц

| Январь-август 2009г. | Справочно январь-август 2008г. | |||

| млрд. рублей | в% к итогу | млрд. рублей | в% к итогу | |

| Всего | 1052,7 | 100 | 1059,1 | 100 |

| из них: с доходов, полученных физическими лицами, являющимися налоговыми резидентами Российской Федерации в виде дивидендов от долевого участия в деятельности организаций | 27,7 | 2,6 | 23,9 | 2,3 |

| с доходов, полученных физическими лицами, не являющимися налоговыми резидентами Российской Федерации в виде дивидендов от долевого участия в деятельности организаций | 0,2 | 0,0 | 0,1 | 0,0 |

| с доходов, облагаемых по налоговой ставке, установленной п.1 статьи 224 Налогового кодекса Российской Федерации | 1014,0 | 96,3 | 1023,2 | 96,6 |

| с доходов, полученных физическими лицами, не являющимися налоговыми резидентами Российской Федерации | 9,0 | 0,9 | 9,3 | 0,9 |

| с доходов, полученных в виде выигрышей и призов в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг, процентных доходов по вкладам в банках, в виде материальной выгоды от экономии на процентах при получении заемных (кредитных) средств | 1,8 | 0,2 | 2,6 | 0,2 |

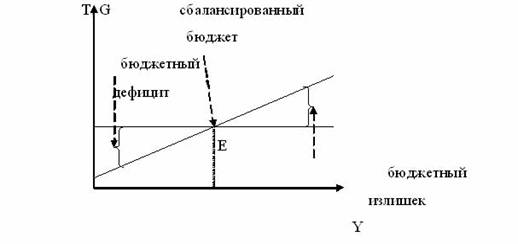

Дефицит федерального бюджета в январе-августе 2009г. сложился в сумме 934,3 млрд. рублей.

Глава 3. Проблемы и пути совершенствования налоговой системы российской Федерации

3.1 Проблемы налоговой системы Российской Федерации

Действующая в России уже пятнадцать лет налоговая система вызывает множество нареканий со стороны предпринимателей, экономистов, депутатов, государственных чиновников, журналистов и рядовых налогоплательщиков. Многим не нравится, что налоги слишком высокие. Одни по наивности думали, что в условиях рынка государство устанавливает низкие налоги, что-то вроде десятины в античном мире. Другие полагали, что свобода предпринимательства распространяется и на налоги: хочу плачу, хочу - скрываю. Но при этом все дружно возмущаются и обвиняют Правительство, когда задерживается выплата заработной платы работникам бюджетных учреждений, пенсий, не во время оплачивается государственный заказ. Далее предметами для критики выступают: излишне фискальный характер налоговой системы; отсутствие должного стимулирования отечественных производителей; чрезмерное налогообложение прибыли (дохода); низкое налогообложение имущества; высокое налогообложение физических лиц при небольшой по сравнению с западными странами оплате труда; низкое налогообложение физических лиц, поскольку в других странах оно выше; введение налога на добавленную стоимость, о котором ранее и не слышали; слишком жесткие финансовые санкции к уклоняющимся от уплаты налога; недостаточность принимаемых мер по пресечению недоимок в бюджет; частые изменения отдельных налогов; низкое налогообложение природных ресурсов.

Обобщить и свести воедино все эти точки зрения невозможно, хотя во многих критических высказываниях и предложениях содержится рациональное зерно. Налоговая система, конечно, нуждается в совершенствовании. Но не на базе случайных идей, порой подхваченных, точнее выхваченных из комплекса, в западных странах, а порой просто дилетантских. России остро не хватает собственной научной школы или нескольких школ в области налогообложения, способных не только усовершенствовать действующую налоговую систему, но предвидеть, спрогнозировать все экономические и социальные последствия от проведения в жизнь того или иного комплекса мероприятий,

Оценивая прошедшие годы, следует помнить, что налоговая система России возникла и с первых же дней своего существования развивается в условиях экономического кризиса. В тяжелейшей ситуации она сдерживает нарастание бюджетного дефицита, обеспечивает функционирование всего хозяйственного аппарата страны, позволяет, хотя и не без перебоев, финансировать неотложные государственные потребности, в основном отвечает текущим задачам перехода к рыночной экономике. К созданию налоговой системы РФ был широко привлечен опыт развития зарубежных стран. Естественное и вполне объяснимое желание большинства населения уменьшить налоги вступает в противоречие с неотложными нуждами финансирования хозяйства, решения социальных вопросов, развития фундаментальной науки, обеспечения обороноспособности государства. С другой стороны, помимо насущных потребностей в расходах величина налогов должна определяться условиями расширения налоговой базы, которая может расти только тогда, когда учитываются интересы товаропроизводителей. В 70-80-е гг. все страны признали учение А. Лэффера о соотношении налоговых ставок и доходов. Однако нельзя и снижать налоги сверх меры. Вспомним, что они играют не только стимулирующую, но и ограничивающую роль. Чрезмерно низкие налоги могут привести к резкому взлету предпринимательской активности, что также может вызвать ряд негативных последствий.

Налоговая система не сможет быть застывшей. Она реформируется сейчас и должна реформироваться дальше. Она, следуя общему ходу всей экономической реформы, является её неотъемлемым звеном. Сегодняшняя стабилизация экономики пока проявляется лишь как тенденция в условиях продолжающегося спада производства и инфляции. Реформирующаяся налоговая система призвана противостоять экономическому и финансовому кризису.

В новой налоговой системе, исходя из Федерального устройства РФ в отличие от предыдущих лет, более четко разграничены права и ответственность соответствующих уровней управления - Федерального и территориального - в вопросах налогообложения. Введение местных налогов и сборов, предусмотрено законодательством, как дополнение перечня действующих Федеральных налогов, позволило более полно учесть разнообразные местные потребности и виды доходов для местных бюджетов. И все же новое налоговое законодательство не в полной мере адаптировано к новым условиям. Его основные недостатки: излишняя уплотненность, запутанность, наличие большого количества льгот для различных категорий плательщиков, не стимулирующих рост эффективности производства, ускорение научно-технического прогресса, внедрение перспективных технологий или увеличение выпуска товаров народного потребления. Действующее законодательство фактически закрыто по отношению к мировому, не стимулирует привлечение в народное хозяйство иностранных инвестиций.

Мировой опыт свидетельствует, что налоговое законодательство - не застывшая схема, оно постоянно изменяется, приспосабливается к воспроизводственным процессам, рынку. Налоговая система России будет претерпевать постоянное обновление правовых и законодательных актов. В первую очередь изменения направлены на активизацию предпринимательства, стимулировать индивидуальных плательщиков в целях повышения их заинтересованности в зарабатывании собственных средств и во внесение их в собственное дело. Налоги будут более взаимосвязаны и будут представлять собой систему с механизмом защиты доходов. Более четкое разграничение получат налоги различного уровня с учетом национальных и территориальных особенностей.

3.2 Совершенствование формирования налоговых доходов бюджетаГосударственный бюджет является важным инструментом воздействия на развитие экономики и социальной сферы. С его помощью на основе бюджетного механизма государство, обеспечивая перераспределение национального дохода, изменяет структуру общественного производства, влияет на результаты хозяйствования, осуществляет социальные преобразования. При этом государство применяет различные формы прямого и косвенного воздействия на экономику - субсидирование организаций и предприятий, государственные инвестиции, бюджетное финансирование отраслей, определяющих научно-технический прогресс, добиваясь в конечном итоге изменения народнохозяйственных пропорций.

Использование бюджетного механизма для регулирования экономики осуществляется посредством маневрирования поступающими в распоряжение государства денежными средствами. Оно позволяет целенаправленно влиять на темпы и пропорции развития общественного производства.

На современном этапе хозяйствования, когда требуется повысить роль государства в регулировании экономических процессов, особенно важно сосредоточить вложения бюджетных средств в проекты, определяющие стратегическое направление развития экономики, создание необходимой производственной инфраструктуры. Через налоговую политику, бюджетное финансирование представляется возможным влиять на различные стороны хозяйствования, способствуя ускорению обновления производственных фондов, быстрейшему внедрению в производство научно-технического прогресса. Совершенствование механизма бюджетного финансирования науки, государственной системы подготовки и переподготовки кадров для народного хозяйства, использование льготного налогового режима в части обложения прибыли от реализации новых видов продукции и других подобных бюджетных мер позволяют стимулировать научные открытия и новые технические достижения, сокращать сроки их внедрения в производство.

Важную роль играет государственный бюджет в решении социальных проблем на основе улучшения механизма финансирования учреждений социальной сферы - просвещения, здравоохранения, социального обеспечения.

Заключение

Доходы бюджета отражают экономические отношения, возникающие у государства с предприятиями, организациями и гражданами в процессе формирования бюджетного фонда. Расходы бюджета представляют экономические отношения, которые возникают между государством, с одной стороны, и предприятиями, организациями и гражданами, с другой, в процессе распределения и использования по различным направлениям средств бюджетного фонда.

Доходы бюджета необходимо рассматривать, прежде всего, как фактор, влияющий на совокупное потребление через воздействие на уровень доходности социальных групп и видов деятельности. Кроме того, взимание бюджетных доходов позволяет оказывать определенное воздействие на выбор направлений использования накоплений, образующихся в ходе хозяйственной деятельности, регулировать спрос и структуру конечного потребления. Доходы бюджета способны воздействовать на хозяйственную активность, на объем выпускаемой продукции и техническое освоение производства, на равновесие цен и состояние их эластичности, на отраслевое и территориальное размещение инвестиций. В результате они обеспечивают возможность смягчения циклических колебаний в экономическом развитии, регулирования стоимостных макроэкономических пропорций, корректировки темпов социально-экономического развития.

С другой стороны, высокий уровень изъятия денежных средств у предприятий и населения ведет к падению хозяйственной активности, уменьшению потребительских расходов, снижению совокупного спроса на рынке, что, соответственно, способствует падению объемов выпускаемой продукции, повышению цен, уменьшению реально произведенного ВВП, а в последствии и потенциальных доходов самого государства. Установление же низкого уровня изъятия одномоментно сокращает бюджетные доходы, сужая тем самым масштабы возможного государственного регулирования. Поэтому в обществе всегда стоит проблема определения разумных границ бюджетного перераспределения применительно к конкретным условиям.

В данной работе мы рассмотрели проблемы формирования налоговых доходов бюджетной системы, формируемых за счет прямых налогов.

В первой главе нашего исследования теоретически охарактеризовано экономическое содержание бюджетных доходов, выделены принципы их классификации, состав и структура, а также особо выделены доходы от прямого налогообложения, охарактеризована их структура и особенности формирования.

Во второй главе рассмотрены особенности доходов бюджета, изменение их структуры. При этом описательный подход сочетается с анализом воздействия бюджетных доходов на показатели социально-экономического развития национального хозяйства. Также в данной главе выделены проблемы формирования доходов бюджета, которые тормозят экономическое развитие страны. В доходах российского федерального бюджета основные налоговые поступления - это косвенные налоги (налог на добавленную стоимость, акцизы, таможенные пошлины). Это также свидетельствует о недостаточно рациональной структуре доходных источников. Поскольку косвенное налогообложение по существу представляет собой надбавки к цене товара, которые полностью оплачивают конечные потребители, в конечном итоге чрезмерное косвенное налогообложение сужает внутренний покупательный спрос и соответственно сокращает потенциальные возможности экономического развития страны.

Но не только акцент на косвенное налогообложение искажает возможности воздействия налогов как экономического рычага на стимулирование экономической активности общества. Достаточно негативное влияние на налоговую систему оказывает так называемый механизм регулирующих налогов.

Третья глава посвящена предложениям по совершенствованию формирования доходной части бюджета.

Список использованной литературы

1. БЮДЖЕТНЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ от 31.07.1998 N 145-ФЗ (принят ГД ФС РФ 17.07.1998) (ред. от 01.12.2007, с изм. от 06.12.2007)

2. НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ (ЧАСТЬ ВТОРАЯ) от 05.08.2000 N 117-ФЗ (принят ГД ФС РФ 19.07.2000) (ред. от 04.12.2007, с изм. от 30.04.2008)

3. Александров И.М. Бюджетная система Российской Федерации: Учебник. - 2-е изд. - М.: Издательско-торговая корпорация ≪Дашков и К°≫, 2007. - 486 с.

4. Пансков В.Г. Налоги и налогообложение в Российской Федерации: Учебник для вузов. - 7-е изд., доп. и перераб. - М.: МЦФЭР, 2006. - 592 с.

5. Скрипниченко В. Налоги и налогообложение. - СПб: ИД "Питер", М.: Издательский дом "БИНФА", 2007.

6. Филина, Фаина Николаевна. Налоги и налогообложение в Российской Федерации: учеб. пособие / Ф.Н. Филина. - М.: ГроссМедиа: РОСБУХ, 2009. - 424 с.

7. Финансы и кредит: Учеб. пособие/Под ред. проф.А.М. Ковалевой. - М.: Финансы и статистика, 2005. - 512 с: ил.

8. Шувалова Е.Б., Шувалов А.Е. Налоги и налогообложение. /М. Московский международный институт эконометрики, информатики, финансов и права, 2002. - 149.

9. http://www.nalog.ru -официальный сайт Федеральной налоговой службы

10. http://www.gks.ru - Федеральная служба государственной статистики

[1] Финансы и кредит: Учеб. пособие / Под ред. проф. А.М. Ковалевой. — М.: Финансы и статистика, 2005. — 512 с: ил.

[2]БЮДЖЕТНЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ от 31.07.1998 N 145-ФЗ (принят ГД ФС РФ 17.07.1998) (ред. от 01.12.2007, с изм. от 06.12.2007)

[3] Финансы и кредит: Учеб. пособие / Под ред. проф. А.М. Ковалевой. — М.: Финансы и статистика, 2005. — 512 с: ил.

[4] Александров И.М. Бюджетная система Российской Федерации: Учебник. — 2-е изд. — М.: Издательско-торговая корпорация ≪Дашков и К°≫, 2007. — 486 с.

[5] Скрипниченко В. Налоги и налогообложение. - СПб: ИД "Питер", М.: Издательский дом "БИНФА", 2007.

[6] Шувалова Е.Б., Шувалов А.Е. Налоги и налогообложение. /М. Московский международный институт эконометрики, информатики, финансов и права, 2002. – 149.

[7] НАЛОГОВЫЙ КОДЕКС РОССИЙСКОЙ ФЕДЕРАЦИИ (ЧАСТЬ ВТОРАЯ) от 05.08.2000 N 117-ФЗ (принят ГД ФС РФ 19.07.2000) (ред. от 04.12.2007, с изм. от 30.04.2008)

[8] Шувалова Е.Б., Шувалов А.Е. Налоги и налогообложение. /М. Московский международный институт эконометрики, информатики, финансов и права, 2002. – 149.

[9] Скрипниченко В. Налоги и налогообложение. - СПб: ИД "Питер", М.: Издательский дом "БИНФА", 2007.

[10] Филина, Фаина Николаевна. Налоги и налогообложение в Российской Федерации: учеб. пособие / Ф. Н. Филина.– М.: ГроссМедиа: РОСБУХ, 2009. – 424 с.

[11] Пансков В.Г. Налоги и налогообложение в Российской Федерации: Учебник для вузов. – 7-е изд., доп. и перераб. – М.: МЦФЭР, 2006. – 592 с.

[12] Скрипниченко В. Налоги и налогообложение. - СПб: ИД "Питер", М.: Издательский дом "БИНФА", 2007.

[13] по материалам http://www.nalog.ru –официальный сайт Федеральной налоговой службы

[14] По материалам http://www.nalog.ru –официальный сайт Федеральной налоговой службы

[15] По материалам сайта http://www.gks.ru - Федеральная служба государственной статистики

Похожие работы

... соответствии с бюджетным и налоговым законодательством Российской Федерации. В доходах бюджетов могут быть частично централизованы доходы, зачисляемые в бюджеты других уровней бюджетной системы Российской Федерации для целевого финансирования централизованных мероприятий, а также безвозмездные перечисления. Нормативы централизации доходов утверждаются федеральным законом о федеральном бюджете на ...

... бюджет, который представляет собой свод бюджетов всех уровней на соответствующей территории. Например, консолидированный бюджет РФ включает в себя федеральный бюджет плюс бюджеты субъектов Российской Федерации. Бюджетная система РФ построена на основе следующих принципов: · Принцип единства бюджетной системы, который обеспечивается единством бюджетного законодательства, денежной системы, ...

... РФ; - обеспечение деятельности средств массовой информации; - финансовая помощь другим бюджетам; - прочие расходы, находящиеся в совместном ведении РФ, субъектов Российской Федерации и муниципальных образований. 4. Бюджетный дефицит. Государственный бюджет, как и всякий баланс предполагает выравнивание доходов и расходов. Однако, как правило, при принятии бюджета планируемые ...

... бюджетных фондов, средств целевых иностранных кредитов, а также в случае централизации средств из бюджетов других уровней бюджетной системы Российской Федерации. Принцип достоверности бюджета означает надежность показателей прогноза социально-экономического развития соответствующей территории и реалистичность расчета доходов и расходов бюджета. Принцип адресности и целевого характера бюджетных ...

0 комментариев