Навигация

1. Бумажные деньги

2. Кредитные деньги.

Металлические знаки стоимости – это стершаяся золотая монета и билонная монета (мелкая монета, изготовленная из дешевых металлов, например меди или алюминия).Бумажные деньги - банкноты и казначейские билеты - обязательны к приему в качестве платежного средства на территории данного государства. Их стоимость определяется лишь количеством товаров и услуг, которые можно купить на эти деньги.

Кредитные деньги возникают из функции денег как средства платежа, развитие которого происходит на основе капиталистического кредита. Существует три вида кредитных орудий обращения: вексель, банкнота,чек.

Причем самым старым является вексель - он появился уже в XII веке как средство расчетов между купцами, а два последние были созданы банками в качестве кредитных орудий.

Вексель - это письменное, абстрактное и бесспорное обязательство заемщика об уплате определенной суммы кредитору по истечении указанного в нем срока. Поясним некоторые слова из определения.Векселя бывают простые и переводные.

Простой вексель - письменное обязательство, выданное должником кредитору об уплате по истечении срока.

Переводной вексель - письменное обязательство, выданное должником кредитору об уплате по истечении срока кредитору или тому, кому он скажет.

Банкнота - это вексель эмиссионного банка. Банкнота отличается от векселя, поскольку не выпускаются только для какой-то конкретной сделки. В отличие от векселя, банкнота является бессрочным обязательством банка, подлежавшая раньше обмену на золото по предъявлению.Чек есть письменный приказ владельца текущего счета в банке о выплате указанной суммы определенному лицу, или кому лицо прикажет, или предъявителю чека.

Чек используется как на внутреннем, так и на внешнем рынке. В отличие от векселя, он является бессрочным обязательством.

Кредитная карточка - именной документ, выпущенный банком или торговой фирмой, удостоверяющий личность владельца счета в банке и дающий ему право на приобретение товаров и услуг в розничной торговле без оплаты наличными.Существуют различные виды пластиковых карточек, которые различаются своим назначением, функционированием и техническими характеристиками.

С точки зрения механизма расчетов карточные системы делятся на двусторонние и многосторонние.

С точки зрения функционирования карточные системы делятся на дебетовые и кредитные.

Помимо названных существуют еще деньги, называемые «почти-деньгами». Это ликвидные активы, имеющие фиксированную номинальную стоимость и легко обращающиеся в наличные деньги или чековые вклады. К «почти-деньгами» относятся бесчековые сберегательные счета, срочные вклады и краткосрочные государственные ценные бумаги.

1.3 Денежная маса и денежное обращение

Важнейшим количественным показателем денежного обращения является денежная масса, представляющая собой совокупный объем покупательных и платежных средств, обслуживающих хозяйственный оборот и принадлежащих частным лицам, предприятиям и государству.

Денежная масса - это совокупность наличных и безналичных покупательных и платежных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами.

Таким образом, структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами прежде всего наличные средства - бумажные деньги и мелкую разменочную монету. На деле доля бумажных денег в денежной массе весьма низка (менее 25%), а основная часть сделок между предпринимателями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов. В результате наступила эра банковских денег-чеков, кредитных карточек, чеков для путешественников и т. п. Эти инструменты расчетов позволяют распоряжаться денежными депозитами, т. е. безналичными деньгами. При оплате товара и услуги покупатель, используя чек или кредитную карточку, приказывает банку перевести сумму покупки со своего депозита на счет продавца или выдать ему наличные.

Вместе с тем в структуру денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п.

Перечисленные компоненты денежного обращения получили общее название “квази-деньги”. Квази-деньги представляют собой наиболее весомую и быстро растущую часть в структуре денежного обращения.

Для анализа количественных изменений денежного обращения на определенную дату и за определенный период, а также для разработки мероприятий по регулированию темпов роста и объем денежной массы используются различные показатели (денежные агрегаты).

Показатели денежных агрегатов обозначаются М1, М2, М3 и L. М1- показатель денег, обычно определяемых как средство платежа, используемое при выполнении операций.

М1 состоит из следующих компонентов: банкноты и монеты в обороте, дорожные чеки небанковских эмитентов, депозиты до востребования (за исключением межбанковских депозитов, депозитов правительства, депозитов иностранных банков и официальных учреждений) и другие депозиты, которые можно изымать с помощью чеков. «Другие депозиты, которые можно изымать с помощью чеков» в депозитарных учреждениях и паевые счета с правом выписки приказов, подобных чекам, кредитных союзов. Таким образом, компоненты М1 являются финансовыми активами, которые принимаются как средства платежа и хранятся с целью осуществления платежей. По этой причине вклады М1 часто рассматривают, как «трансакционные денежные остатки». Использование других денежных показателей, помимо М1,(М2, М3 и L) отражает тот факт, что потребительские единицы в экономике сохраняют большие количества ликвидных активов - «почти денег», которые можно быстро преобразовать в М1, а затем использовать для платежей. В действительности, запас ликвидных активов часто представляет собой временно «помещенные» деньги, которые в настоящее время не требуются для платежей, но которые скоро надо будет вернуть в поток расходов. Определённые пункты ликвидных активов объединяют с М1 для создания более широких денежных агрегатов. Особенностью, отличающей М2, М3 и L друг от друга, является то, что каждый последующий показатель включает менее ликвидные активы, компоненты прироста М3 менее ликвидны, чем компоненты прироста М2. Принцип, по которому разграничивают эти показатели, заключается в том, что М2 больше «почти денег», чем М3, а М3 ближе к тому, чтобы быть деньгами, чем L. Выбор ликвидных активов, подлежащих включению в данный денежный агрегат, несомненно вопрос методический и до некоторой степени произвольный. Мотивами для создания таких показателей денежных агрегатов явились попытки измерять деньги в целом, обусловленные тем, что количество денег (и особенно измерение денежной массы) имеет огромное экономическое значение. В силу экономической значимости денег центральные правительства пытаются управлять денежной массой, преследуя цели экономической политики. Следовательно, количеством «денег» необходимо управлять, и денежные агрегаты, подлежащие измерению и управлению, - это то, что наиболее соответствует таким переменным экономической политики, как изменение уровня цен, объёма производства, занятости и уровня процентных ставок.

Использование различных показателей денежной массы позволяет дифференцированно подойти к анализу состояния денежного обращения.

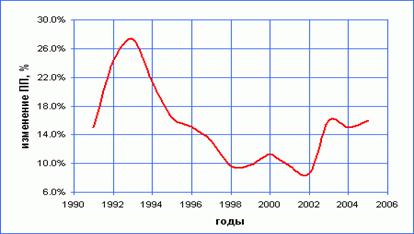

Изменение объема денежной массы может быть результатом как изменения массы денег в обращении, так и ускорения их оборота. Скорость обращения денег - показатель интенсификации движения денег при функционировании их в качестве средства обращения и средства платежа. Он трудно поддается количественной оценке, поэтому для его расчета используются косвенные данные.

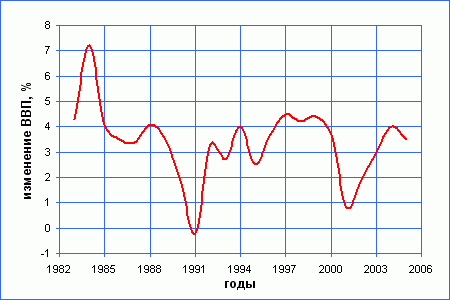

В промышленно развитых странах в основном исчисляются два показателя скорости роста оборота денег:

- показатель скорости обращения в кругообороте доходов - отношение валового национального продукта (ВНП) или национального дохода к денежной массе, а именно к агрегату М-1 или М-2, этот показатель раскрывает взаимосвязь между денежным обращением и процессами экономического развития;

- показатель оборачиваемости денег в платежном обороте - отношение суммы переведенных средств по банковским текущим счетам к средней величине денежной массы.

Изменение скорости обращения денег и, соответственно, объема денежной массы, зависит от многих факторов. как общеэкономических (циклического развития экономики, темпов экономического роста, движения цен), так и чисто монетарных (структуры платежного оборота, развития кредитных операций и взаимных расчетов, уровня процентных ставок на денежном рынке и т. д.).

Ускорению обращения денег способствуют замена металлических денег кредитными, развитие системы взаимных расчетов. внедрение ЭВМ в банковское дело, применение электронных средств денежных расчетов.

При обесценении денег потребители увеличивают покупки товаров для того чтобы оградить себя от падения покупательной способности денег, что ускоряет денежный оборот. При прочих равных условиях ускорение скорости обращения денег равнозначно увеличению денежной массы и является одним из факторов инфляции.

Применяемые кредитными институтами методы покрытия бюджетного дефицита обычно вызывают рост денежной массы в обращении сверх реальных потребностей экономического оборота, обесценение денег.

Расширение масштабов кредитования ведет к росту эмиссии кредитных денег и платежеспособного спроса. В этом заключается активная роль кредитной системы в инфляционном процессе.

В условиях нормально развивающейся экономики денежно-кредитное регулирование обеспечивает расширение кредитов и увеличение денежной массы (в обращении и на счетах в банках). Денежно-кредитное регулирование на более короткие периоды предполагает сдерживание инфляции путем определения норм обязательных резервов, учетных ставок по кредитам, установление экономических нормативов для банков, проведение операций с ценными бумагами и валютой.

Все денежные средства - наличные и безналичные - должны иметь кредитную основу. Выдача кредита увеличивает количество денег или денежную массу, погашение кредита уменьшает количество денег (наличных и безналичных), поэтому предоставление ссуд должно осуществляться на макроуровне с учетом действия денежно-кредитных законов. На основе бюджетных денежных доходов и расходов населения и плана кассовых оборотов.

Стабильный и умеренный рост денежной массы, при соответствующем росте объема производства, обеспечивает постоянство уровня цен. Лишь в этом случае рыночные отношения воздействуют на экономическую систему самым эффективным и выгодным образом. Задача кредитно-денежной политики сводится еще и к обеспечению, по возможности, полной занятости (в идеале на свободном рынке должен быть какой-то резерв рабочей силы) и роста реального объема производства. Недостаточная организация банковской системы и контроль могут исказить результаты проведения кредитно-денежной политики.

С другой стороны, избыточная денежная масса имеет свои недостатки: обесценение денег, и, как следствие, снижение жизненного уровня населения, ухудшение валютного положения в стране.

Похожие работы

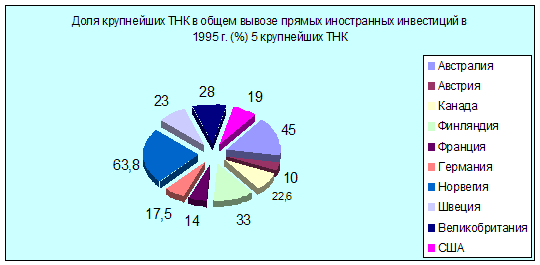

... беспроцентный кредит. Наконец, в США на капиталовложения корпораций, действующих в развивающихся странах, распространяются налоговые скидки на инвестиции. 1. Роль ТНК в международных экономических отношениях Для современной мировой экономики характерен стремительный процесс транснационализации. В этом процессе движущей силой выступают ТНК. Они ...

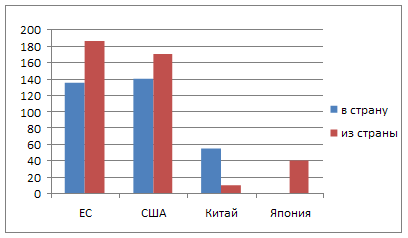

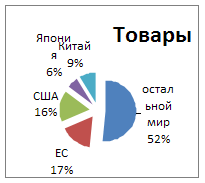

... США по объему ежегодного валового производства приблизительно к началу четвертого десятилетия и превратиться в крупнейшую экономику мира. II. Развитие экономических отношений с Россией В основе региональных отношений между сопредельными территориями России и Китая лежит взаимная заинтересованность в развитии торгово-экономических связей между двумя странами, обладающими взаимодополняемыми ...

... также слабым участием денег в международных экономических отношениях. Основная часть внешней торговли имела форму прямого натурального товарообмена. Возрастающее значение международных экономических отношений связано c формированием и развитием промышленности, машинной индустрии, послужившим толчком к росту международных хозяйственных связей. Появление новых отраслей и видов производства, ...

... от ненависти арабско-мусульманского мира до яростной защиты своих ценностей и коллективных культурных особенностей в Европе, Латинской Америке и значительной части Азии. 3. Перспективы развития отношений стран АТР и США Развитие стран Азиатско-Тихоокеанского региона является одним из наиболее динамичных элементов интеграционных процессов. Еще недавно это наиболее отсталый регион мира. Сегодня ...

0 комментариев